21년 3분기 스냅 실적을 발표한 후 월가 증권사들은 스냅 투자의견이나 스냅 목표주가를 어덯게 조정했는지 간단히 설명해 보도록 하겠습니다.

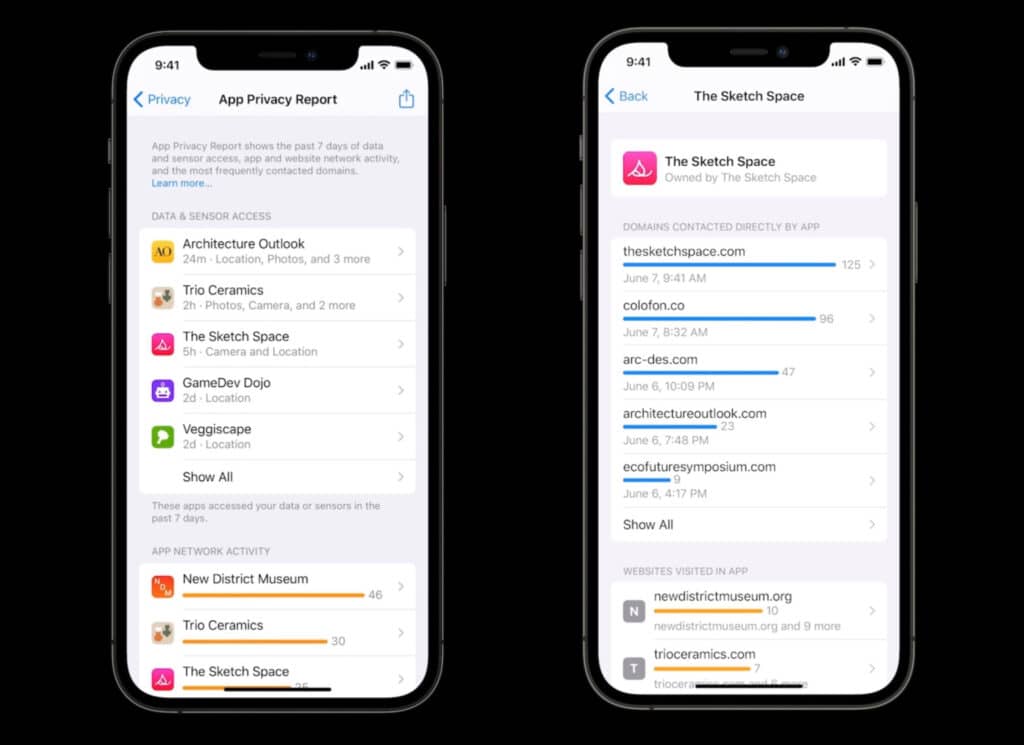

일전에도 이야기 했듯이 스냅 CEO가 실적 발표회에서 애플 개인정보보호 정책 변화로 iOS에서 광고 추적이 어려움을 겪고 있다는 발언에 디지탈 광고 업체, 특히 직접 반응 광고에 주력하는 기업들의 주가가 크게 빠지고 있습니다.

그리고 시장 기대를 충족하지 못한 스냅 주가도 20%이상 폭락하고 있습니다.

| 항목 | 결과 | 실적/가이드 | 시장 예측 |

| 조정 주당 이익 (Earnings Per Share) | 시장 예측 하회 | 7센트 | 8센트 (Refinitiv) |

| 매출($M) | 시장 예측 하회 | 10.7억 달러 | 11억 달러 |

| 일 사용자 (DAU) | 시장 예측 하회 | 306M | 318M |

| 사용자당 수익 (ARPU) | 시장 예측 하회 | 3.49$ | 3.67$ |

하지만 시장 컨센서스를 상회했던 지난 2분기 실적 발표 후 스냅 주가는 +23.82% 폭등했다는 점을 생각해 보면, 이번 3분기 실적 발표 후에는 정반대 현상을 보여주네요.그

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”SNAP” range=”1mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]

Rosenblatt, 애플 개인정보보호 정책 변경이 스냅 주가에 미치는 영향은 제한적

Rosenblatt 애널리스트 Mark Zgutowicz는 스낸 실적 발표 부정적인 반응(주가 하락 등)에 대해 이러한 부정적인 요인들은 일시적인 영향에 그칠 것이라고 지적하면 스냅은 여러가지 긍정적인 요소들을 가지고 있다고 주장합니다.

먼저 애플 iOS 14.5부터 적용된 개인정보보호 정책 변화로 스냅 직접반응 광고(DR Ads)가 타격일 입었으나, 이러한 영향을 일시적일 것으로 판단했습니다.

그리고 애플 iOS 개인정보보호 정책 변경의 타격은 스냅의 IOS내 광고 매출의 1/3 정도만 타격을 줄 것으로 추정했니다.

그리고 최근 안드로이드에서 스앱 사용이 늘고 있기 때문에 위험이 어느 정도 헤징될 것으로 봤습니다. 스냅 브랜드 인지도를 고려시 iOS 이외에서 약 절반이상의 매출이 발생하는 것으로 추정했습니다.

스냅이 실적 발표시 지적했던 공급망 차질 및 노동력 부족으로 인한 기업들의 광고 수요 감소는 이러한 문제들이 해소되면 적극적인 마케팅과 더불어 광고 수요도 증가할 것으로 예상하고, 애플 개인정보보호 정책 변화 타격을 고려해소 스냅 매출은 안정적일 것으로 예상했습니다.

아울러 스냅 22년 매출 증가율은 이전 전망치 44%보다는 낮아진 33%로 제시해 애플 개인정보보호 영향과 공긍망 부족 및 노동력 부족 등으로 인한 광고 수요 감소가 지속될 것임을 시사했습니다.

Mark Zgutowicz는 이러한 분석에 기초해 스냅 투자의견 매수(Buy)를 유지했지만, 스냅 목표주가는 100$에서 85$로 하향 조정했습니다.

Truist, 혼재된 3분기 실적 및 실망스런 4분기 가이던스로 스냅 목표주가 하향 조정

Truist 애널리스트 Youssef Squali는 스냅(SNAP) 투자의견 매수(Buy)를 유지했지만, 스냅 목표주가는 100달러에서 75달러로 하향 조정했습니다.

그는 스냅 3분기 실적은 일부 시장 기대에 부합했지만 일부는 기대에 미치지 못하는 혼재된 실적을 보여 주었고, 4분기 실적 가이던스는 시장 기대에 확실히 미치지 못했다고 평가했습니다.

이러한 실망스런 4분기 실적 전망은 애플의 개인보호정책 변화로 인한 수익 저하와 공급망 악화로 인한 광고 수용 감소를 반영한 것으로 이해하고, 반면 스냅의 빠른 사용자 증가와 사용자 참여도 증가(higher engagement)는 “스냅 플랫폼이 과속방지턱(speed bump)에 부딪치는 상황으로 보인다고 투자자에게 보내는 리서치 노트에서 강조했습니다.

제프리스, 애플 프라이버시 정책 영향 및 공급망 훼손 영향은 2~3 분기 지속, 스냅 목표주가 하향

제프리(Jefferies) 애널리스트인 브렌트 틸(Brent Thill)은 스냅(SNAP) 투자의견은 매수(Buy)를 유지했지만, 스냅 목표주가는 90달러에서 76달러로 하향 조정했습니다.

틸은 “현재까지 스냅 주가가 51% 올랐다는 점을 감안할 때 투자자들은 3분기 스냅 매출 부진과 4분기 실적 가이던스가 시장 기대치보다 13%나 낮다는 점에서 실망할 것”이라고 주장했습니다.

그는 애플 iOS 14.5부터 적용된 개인정보보호 정책 변경 및 공급망 훼손의 악영향이 향후 최소 2~3분기 동안 수익에 영향을 미칠 것으로 보고, 4분기 및 2022년 연간 수익 추정치를 낮추었습니다.

그럼에도 틸은 스냅이 직면한 이슈는 개병 기업의 문젤기 보다는 업계 전반의 문제로 보고 있으며, 이런 이슈가 스냅 주식에 대한 긍정적인 관점을 거두어야 할 아무런 이유가 없다고 주장했습니다.

오펜하이머, iOS 개인정보보호 정책 변화 및 공급망 역풍은 상당히 지속될 것, 스냅 목표주가 하향 조정

오펜하이머(Oppenheimer) 애널리스트 제이슨 헬프스타인(Jason Helfstein)은 스냅 투자의견 Outperform은 그대로 유지하되, 스냅 목표주가는 88달러에서 75달러로 낮추었습니다.

그는 투자자에게 보내는 리서치 노트에서 스냅 3분기 실적은 시장 예측치에 미치지 못했으며, 4분기 전망은 애플 개인정보보호 정책 변화 및 공급망 훼손으로 인한 광고 수요 감소의 영향을 받았다고 분석했습니다.

헬프스타인은 스냅이 이런 역풍을 “완벽하게” 극복할 것으로 기대하지만, 문제가 있다고 지적된 애플 측정 솔류선에 대한 대데 솔류션을 찾는데 많은 시간이 걸릴 수 있다고 경고했습니다.

웰스 파고, 스냅의 문제는 업계 전반의 이슈로 스냅 주가 폭락 시 매입의 좋은 기회가 될 것

웰스파고 애널리스트 브라이언 피츠제럴드(Brian Fitzgerald)는 실망스런 3분기 매출 및 시장 기대치를 밑도는 4분기 실적 가이던스 이후 스냅 투자의견 Overweight를 유지했지만, 스냅 목표주가는 95달러에서 75달러로 하향 조정했습니다.

3분기 스냅 길적 발표회에사 스냅 경영진은 스냅 실적 저하를 iOS 앱 투래킹 투명성 정책과 공급망 훼손의 영향으로 돌리고 있지만, 이러한 문제가 단지 스냅만의 문제는 아니고 업계 전반의 문제이기 때문에 급작스런 주각 하락은 좋은 스냅 주식 매입 시점이 될 수 있다고 투자자에게 보내는 리소치 노트에서 밝혔습니다.

Canaccord, 애플 개인정보보호 정책과 스냅의 투자 강화를 고려 목표주가 하향 조정

캐너코드( Canaccord ) 분석가인 마리아 립스(Maria Ripps)는 3분기 스냅 실적 발표 후 스냅 투자의견 보유(Hold) 등급을 유지했으며, 스냅 주가목표를 80달러에서 66달러로 낮추었습니다.

이 애널리스트는 스냅에 대한 몰입이 강화되고, 스내의 제품 혁신이 고무적이지만, 애플의 개인정보보호 강화 정책과 지속적인 투자를 고려해 보유(Hold)의견을 고수하고 있다고 밝혔습니다.

Canaccord analyst Maria Ripps lowered the firm’s price target on Snap to $66 from $80 and keeps a Hold rating on the shares.

The analyst said while engagement trends and product innovation are encouraging, heightened privacy headwinds and ongoing investments keep her rating at Hold.

크레딕트 스위스, 스냅 이슈는 일시적으로 주가 폭락 시 매수 기회로 활용할 필요.

Credit Suisse 애널리스 Stephen Ju는 스냅 투자의견으로 Outperform 등급을 유지했으며. 스낸 목표주가를 111달러에서 104달러로 하향 조정했습니다.

이번 3분기 실적에서 매출은 예상치를 크게 밑돌았는데, 경영진은 이를 iOS

3분기 수익은 예상치를 밑돌았는데, 경영진은 애플의 iOS 개인정보보호 정책 변화와글로발 공급망 훼손으로 기업들의 광고 수요가 줄었기 때문이라고 설명했습니다.

그렇지만 그는 이 두가지 이슈(iOS 개인정보보호 정책 변경, 공급망 훼손)는 일시적인 문제가 될 가능성이 있다고 주장합니다.

그는 이러한 상황으로 스냅이 창출하는 가치가 변경될 것이라고는 생각지 않으며, 실적 발표 후 약세를 보인다면 추가 매수 기회로 활용하는 것 좋겠다고 제안했습니다.

버클레이, 스냅의 실적 및 이슈는 일시적인 문제로 판단, 목표 가격은 하향 조정

바클레이스 애널리스트 로스 샌들러(Ross Sandler)는 스냅 실적 발표 후 스냅 투자의견 Overweight 등급을 유지했으나 스냅 목표주가는 81달러에서 77달러로 하향 조정했습니다.

Sandler는 투자자에게 보내는 리서치 노트에서 3분기 스냅 실적은 매출과 EBITDA는 대체로 시장 기대와 일치하지만, iOS외 안드로이드 시장과 같은 더 넓은 시장과 4분기 실적 가이던스는 기대에 한참 미치지 못했다고 평가했습니다.

하지만 그는 안드로이드와 선택받은 iOS 캠페인이 여전히 잘 진행되고 있기 때문에 이러한 결과는 실망스럽지만 “일시적”이라고 주장했습니다.

파이퍼 샌들러, 스냅의 핵심 2가지 문제는 일시적으로 스냅 사용자 증가와 장기 수익성 확보에 관심을 가질 필요

파이퍼 샌들러(Piper Sandler) 애널리스트 토마스 챔피온(Thomas Champion)은 3분기 스냅 실적 발표 후 스냅 투자의견 Overweight 등급을 유지했지만, 스냅 목표주가를 85달러에서 75달러로 하향 조정했습니다.

이번 3분기 스냅은 전년비 57% 매출성장률을 기록했는데 이는 시장 기대치 62% 성장률에는 미치지 못햇습니다. 그 결과 스냅 주가는 20%이상 급락하고 있습니다.

그는 스냅 경영진은 두가지 핵심 요인, 즉 애플 iOS 앱 추적 투명성 정책 변화와 공금망 훼손과 노동력 부족이라는 매크로이코노미적 요인을 주장했다고 지적합니다.

이 애널리스트는 애플 앱 투명성 정책 변화를 “산업 전반에 영향을 미치는 일시적 현상”으로 보고, 여전히 스냅의 사용자 성장 모멘텀과 스냅의 장기적 수익 창출 가능성이 있다고 믿고 있습니다.

스냅 투자의견 및 스냅 목표주가

Snap 경영진 통해 Apple 정책 영향 확인… 디지털 광고 기업 주가 하락

Seeking Alpha는 Snap 컨퍼런스콜에서 확인된 Apple 정책 조정 타격이 디지털 광고 시장 전반에 주가 하락을 야기하고 있다고 보도했다.

“Snap(SNAP)의 Spiegel CEO는 실적발표 이후 컨퍼런스콜에서 Apple(AAPL)의 iOS14 이후 개인정보보호 정책이 광고 사업에 심각한 차질을 입히고 있다고 강조했다. 월가 투자자들은 이번 어닝시즌 전부터 Apple 정책 조정에 따른 디지털 광고 영향을 우려한 바 있는데, 이것이 현실화된 것이다”고 전했다.

“Snap 경영진은 전통적으로 Snap 광고 사업에서 매우 강력한 성장세를 보였던 직접반응(DR) 광고가 이번 악재로 단기적 약세를 보이고 있다고 밝혔다”고 언급했다.

“소비자 타겟을 중요시하는 광고 부문의 이러한 타격은 Snap과 함께 Facebook(FB), Twitter(TWTR) 등 소셜미디어 기업들의 주가가 크게 하락하는 것으로 나타났다. 반면 Alphabet(GOOGL)처럼 타겟 광고 외에도 다른 매출원을 보유한 기업의 주가 낙폭은 양호했다”고 정리했다.

프리마켓에서 이들 종목의 주가는 다음과 같이 변동하고 있다.

▲ Snap(SNAP) -19.66% ▲ Facebook(FB) -3.64%

▲ Twitter(TWTR) -3.82% ▲ Alphabet(GOOGL) -1.93%

또한 대표적인 소셜미디어 기업 외에도, 광고 솔루션을 제공하는 관련 종목들 역시 다음과 같은 낙폭을 기록하고 있다.

▲ The Trade Desk(TTD) -4.93% ▲ Magnite(MGNI) -4.50% ▲ PubMatic(PUBM) -4.50%

▲ AcuityAds(ATY) -4.56% ▲ Roku(ROKU) -2.50%

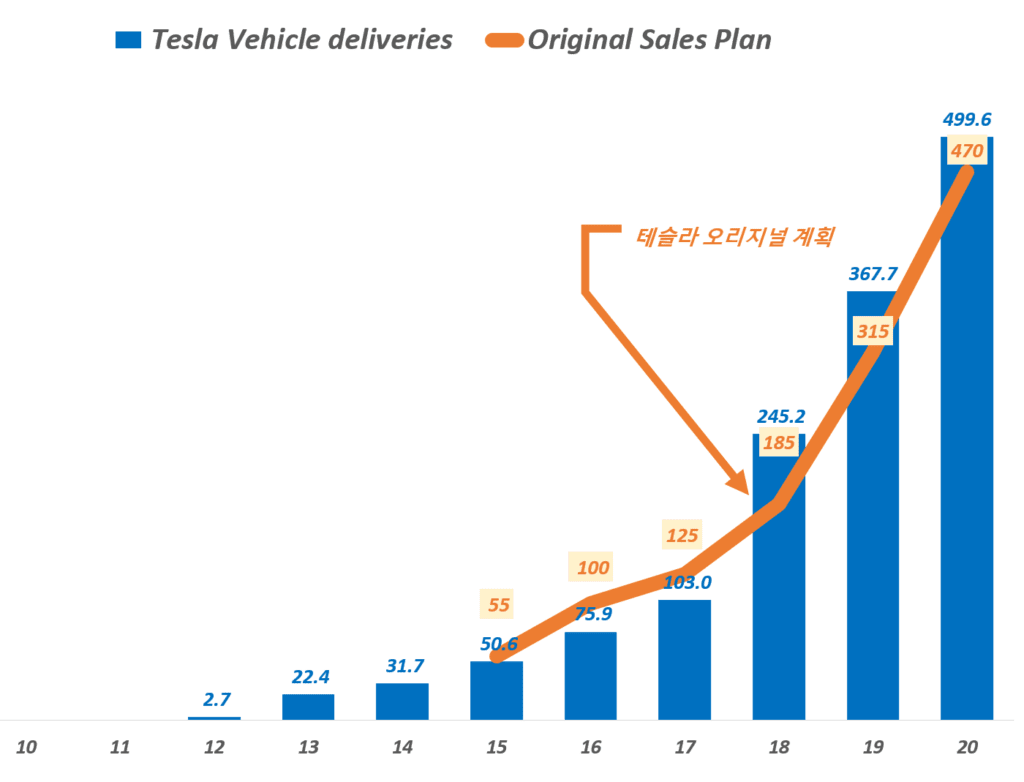

Tesla, 이익률 역대 최고치 달성…미 도로교통안전국 규제 우려 지속 – Cowen

Cowen은 Tesla(TSLA)에 대한 투자의견을 Market Perform으로 유지했고, 목표주가를 580달러에서 625달러로 상향조정했다.

Jeffery Osborne 애널리스트는 “Tesla가 컨센서스를 상회하는 2021년 3분기 실적을 달성했으며, 동사 3분기 이익률에 판매대수 증가, 견고한 Model Y 실적으로 인한 제품구성 개선이 반영되었다”고 설명했다.

“하지만 독일 베를린 및 미 텍사스주 오스틴 공장 생산 확대가 Tesla 이익률에 하방압력을 가할 단기 리스크가 존재한다. 또한 원자재 가격 변동성 확대도 동사 가격 결정력에 부정적인 영향을 끼칠 것이다”고 분석했다.

“미 도로교통안전국(NHTSA) 규제 우려도 지속될 것이다”고 덧붙였다.

Tesla, 데이터 수집 적절히 활용해 -Oppenheimer

Oppenheimer는 Telsa(TSLA)에 대한 투자의견 Outperform, 목표주가 1,080달러를 유지했다.

Colin Rusch 애널리스트는 “2021년 3분기 실적 발표에서 동사 경영진은 자동차 보험료 산정에 있어 운전자 습관 관련 데이터 수집에 대해 매우 상세하게 언급했다”고 설명했다.

“당사는 Tesla가 사용 패턴 데이터를 동사 표준 주행거리(Standard range) 차량에서 리튬인산화철(LFP) 배터리로의 마이그레이션을 위한 시스템 최적화에 활용하고 있다고 본다”고 분석했다.

“미 도로교통안전국(NHTSA)이 자율주행 차량 안전성 기준을 마련하고 있는 가운데, Tesla는 수집된 데이터를 통해 차량 성능을 파악함으로써 NHTSA에 협조하고 있다”고 언급했다.

“동사는 글로벌 공급 체인 난관을 헤쳐나가고 있으며, 당사는 Tesla가 앞으로도 경쟁사 대비 우위를 차지할 것이고, 이익률을 유지하기 위해 차량 가격을 인상시켜 수요 탄력성을 시험하면서도 생산능력을 확대해나갈 것이라고 본다”고 전망했다.

![[넷플릭스 투자의견] 월가 애널리스트들의 넷플릭스 투자의견 및 넷플릭스 목표주가를 알아보자 [넷플릭스 투자의견] 월가 애널리스트들의 넷플릭스 투자의견 및 넷플릭스 목표주가를 알아보자](https://happist.com/wp-content/uploads/2021/08/넷플릭스-공동-창업자이자-CEO인-리드-헤이스팅스Reed-Hastings-Photo-by-AUSTIN-HARGRAVE-Netflix-768x512.jpg)

![[디즈니 투자의견], Moffett, 디즈니플러스 구독자당 평균 수익(ARPU) 하락, 디즈니 주가 목표 하향 [디즈니 투자의견], Moffett, 디즈니플러스 구독자당 평균 수익(ARPU) 하락, 디즈니 주가 목표 하향](https://happist.com/wp-content/uploads/2021/08/디즈니-마블-영화-블랙-윈도우-한국판.jpg)