한때 제2의 반도체 슈퍼사이클 가능성가지 거론되었던 반도체 업계는 4분기 이후 수요가 위축될 것이라는 전망에 따라 이미 오래전부터 조정을 받아 왔습니다. 이러한 추세는 칩 생산업체 뿐만이 아니라 반도체 장비업체들에게 영향을 미치고 있죠.

이러한 가운데 대표적인 반도체 장비 전문기업들의 실적은 반도체 업황을 이해하는데 큰 도움이 될 것으로 보입니다. 반도체 장비주 중에서 선두를 달리고 있는 램리서치가 3분기 실적 발표내용을 기반으로 3분기 램리서치 실적을 간단히 정리해 봤습니다.

최근 반도체 섹터 기업들처럼 램리서치 실적은 시장 기대를 웃도는 이익과 다소 부족한 매출로 요약할 수 있습니다. 생각만큼 수요가 일지 않기 때문에 대부분 반도체 기업들의 매출은 시장 기대를 만족하지 못하고 있습니다.

램리서치 주가 추이

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”LRCX” range=”1mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]

반도체 장비주 램리서치 소개

반도체 장비주 램리서치는 식각 기계 기술로 유명하며, 3D 낸드 시장에 적극 대응해 시장 점유율을 확대하고 있는 업체입니다.

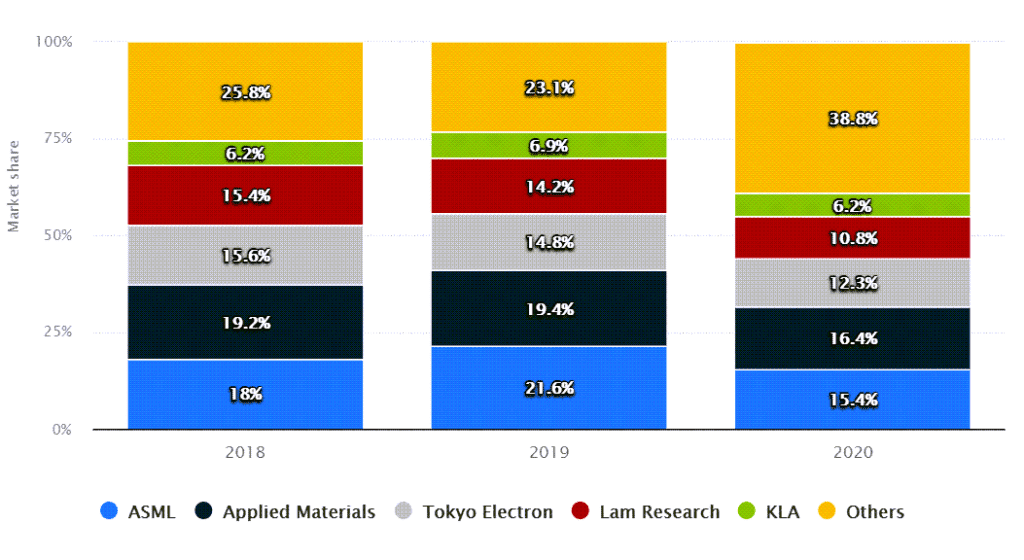

근래 시장조사 업체 Statista 조사 결과를 보면 2020년 램리서치 점유율은 10.8%로 글로벌 반도체 업체 중 4위에 랭크되어 있습니다.

램리서치(Lam Research)의 메인 사업 부문인 건식 식각 장비 부문에서는 시장 절반을 차지하고 있는 1위 업체로 2위는 도쿄 일렉트론(점유율 30%), 3위는 어플라이드 머티리얼즈(점유율 18%)가 그 뒤를 잇다고 하네요.

래리서치의 또 다른 사업부문인 증착(Deposition) 장비 중 non-tube reactor CVD 부문에서는 1위 어플라이드 머티리얼즈(점유율 35%)에 이어 33% 점유율로 2위를 찾지하고 있으며, 이 뒤를 이어 도쿄 일렉트론이 점유율 14%로 3위를 차지하고 있다고 해요.

반도체 장비 업체별 점유율 추이

반도체 전공정 업체별 반도체 장비 점유율 그래프를 시장조사 회사 Statista가 발표한 점유율 추이 그래프를 인용해 반도체 장비 시장 추이를 살펴봤습니다.

20년 기준 반도체 장비 업체들의 점유율은 대부분 하락했는데요. 대신 기타 업체들의 점유율이 ’19년 23.1%에서 ’20년에는 38.6%로 크게 올랐습니다. 기존 글로벌 장비업체들의 지배력이 약화되고 새로운 장비업체들아 성장하고 있다는 것을 보여줍니다.

- 어플라이드 머티리얼즈 16.4%(’19년 19.4%에서 하락)

- ASML 15.4%(’19년 21.6%에서 하락)

- Tokyo Electron 12.3%(’19년 14.8%에서 하락)

- 램리서치(Lam Research) 10.8%(’19년 14.2%에서 하락)

3분기 램리서치 실적 Executive summary

우선 램리서치 실적을 시장 예측치와 발표 실적을 간단히 비교해 봤습니다. 대부분 항목에서 시장 예측을 상회하는 실적을 냈다는 것을 알수 있습니다.

| 항목 | 결과 | 실적/가이드 | 시장 예측 |

| 조정 주당 이익 (Earnings Per Share) | 시장 예측 상회 | $8.36 | $8.23 |

| 매출($B) | 시장 예측 부합 | 4.3 | 4.32 |

| 다음 분기 전망 조정 주당 이익 (Earnings Per Share) | 시장 예측 하회 | $8.45 | $8.47 |

| 다음 분기 전망 매출($B) | 시장 예측 하회 | 44.0 | 4.41 |

- 3분기 매출 43억 달러로 전년비 35.5% 증가 , 전분기 41.5럭 달러에 이어 연속으로 매출 40억 달러를 돌파

. 전분기 매출 38.5억 달러에 비해서는 7.7% 증가

. 21년 1분기 이후 매출 증가율은 조금씩 둔화

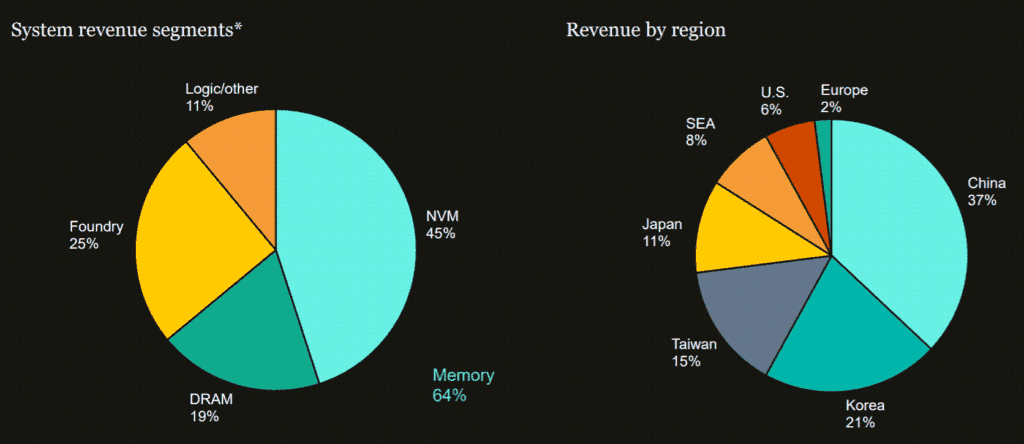

(’20년 2분기 18% , 3분기 47%, 4분기 34%, 21년 1분기 53.7% 그리고 2분기 48.5% 증가, 3분기 35.5%) - 제품별로는 메모리 64%, 파운드리 25% 차지

. 낸드 45%

. 디램 19%

. 파운드리 25%

. 로직/기타 11% - 램리서치 지역별 매출 비중

. 중국 37% (전분기 37%와 동일)

. 한국 21%(전분기 31%에서크게 하락)

. 대만 15%(전분기 13%에서 소폭 상승)

. 일본 11%(전분기 7%에서 상승)

. 미국 8%(전분기 7%에서 소폭 상승) - 매출총이익 19.8억 달러, 매출총이익률 45.9%로 전년비 31.3% 증가

. 매출비용 23.2억 달러로 전년비 39.3% 증가로 매출증가율보다는 약간 높음 - 영업이익 13.7억 달러, 영업이익률 31.8%로 전년비 42.8% 증가했으며

. 3분기 연속 영업이익률 30%를 넘기면 고수익성을 증명

. 전분기 영업이익 13.2억 달러, 영업이익율 31.7%와 비슷한 수준 - 순이익 11.8억 달러, 순이익률 27.4%로 전년비 43.3% 증가

- 주당 순이익(EPS)는 8.32달러로 전분기 8.09달러보다 상승

시장 예측치 8.23달러에 비해 소폭 상회

다음 분기 실적 가이드

다음 4분기 실적 가이드는 다음과 같습니다. 지난 2분기 동안과 같은 폭풍 성장세는 아니지만 여전히 높은 수준의 매출 증가세를 예상하고 있습니다.

- 다음 분기 매출 44억 달러 ± 2.5억 달러, 중간값 기준 전년비 27.3% 증가

중간값 기준 매출 증가율이 20%대로 약간 낮아지지만

상단값 적용 시 35% 증가로 매출성장률 30%대 유지 가능성 - Non-GAAP 주당 순이익(EPS) 8.10 ± 0.5달러로 전년비 45% 증가 예상

- Non-GAAP 기준 수익 지표

. 매출총이익률 46% ± 1%로 전년비 유사한 수준

. 영업이익 32% ± 1%로 3분기 연속 30%이상 영업이익률 유지 전망

. 주당 순이익(EPS) 8.45달러± 0.5달러

3분기 매출 43억 달러, 35.5% 증가

21년 3분기 램리서치 매출 43억 달러로 전년비 35.5% 증가했습니다. 최근 몇분기전과 비교해 매출 증가율이 다소 둔화되고는 있지만 여젼리 높은 수준을 유지하고 있습니다.

- 3분기 매출 43억 달러로 전년비 35.5% 증가 , 전분기 41.5럭 달러에 이어 연속으로 매출 40억 달러를 돌파

- 전분기 매출 38.5억 달러에 비해서는 7.7% 증가

- 21년 1분기 이후 매출 증가율은 조금씩 둔화

(’20년 2분기 18% , 3분기 47%, 4분기 34%, 21년 1분기 53.7% 그리고 2분기 48.5% 증가, 3분기 35.5%)

분기별 램리서치 매출 추이

램리서치 제품별, 지역별 비중

- 제품별로는 메모리 64%, 파운드리 25% 차지

. 낸드 45%

. 디램 19%

. 파운드리 25%

. 로직/기타 11% - 램리서치 지역별 매출 비중

. 중국 37% (전분기 37%와 동일)

. 한국 21%(전분기 31%에서크게 하락)

. 대만 15%(전분기 13%에서 소폭 상승)

. 일본 11%(전분기 7%에서 상승)

. 미국 8%(전분기 7%에서 소폭 상승)

영업이익 13.7억 달러로 전년비 42.8% 증가

- 매출총이익 19.8억 달러, 매출총이익률 45.9%로 전년비 31.3% 증가

. 매출비용 23.2억 달러로 전년비 39.3% 증가로 매출증가율보다는 약간 높음 - 영업이익 13.7억 달러, 영업이익률 31.8%로 전년비 42.8% 증가했으며

. 3분기 연속 영업이익률 30%를 넘기면 고수익성을 증명

. 전분기 영업이익 13.2억 달러, 영업이익율 31.7%와 비슷한 수준 - 순이익 11.8억 달러, 순이익률 27.4%로 전년비 43.3% 증가

- 주당 순이익(EPS)는 8.32달러로 전분기 8.09달러보다 상승

시장 예측치 8.23달러에 비해 소폭 상회

분기별 램리서치 매출총이익 추이

분기별 램리서치 영업이익 추이

분기별 램리서치 순이익 추이

분기별 램리서치 주당순이익(EPS)추이

램리서치 재무 지표

분기별 램리서치 영업현금흐름

분기별 램리서치 자본적 지출 추이

향후 램리서치 전망

다음 4분기 실적 가이드는 다음과 같습니다. 지난 2분기 동안과 같은 폭풍 성장세는 아니지만 여전히 높은 수준의 매출 증가세를 예상하고 있습니다.

- 다음 분기 매출 44억 달러 ± 2.5억 달러, 중간값 기준 전년비 27.3% 증가

중간값 기준 매출 증가율이 20%대로 약간 낮아지지만

상단값 적용 시 35% 증가로 매출성장률 30%대 유지 가능성 - Non-GAAP 주당 순이익(EPS) 8.10 ± 0.5달러로 전년비 45% 증가 예상

- Non-GAAP 기준 수익 지표

. 매출총이익률 46% ± 1%로 전년비 유사한 수준

. 영업이익 32% ± 1%로 3분기 연속 30%이상 영업이익률 유지 전망

. 주당 순이익(EPS) 8.45달러± 0.5달러

월가의 램리서치 투자의견 및 램리서치 목표주가

램리서치 주가와 비교 기업 주가 추이

[stock_market_widget type=”comparison” template=”basic” color=”#5679FF” assets=”AMAT,LRCX,TOELY,ASML,ACLS” fields=”name,change_abs,change_pct,volume,dividend_yield,eps,pe_ratio,shares_outstanding,market_cap,chart” links=”{‘AMAT’:{},’LRCX’:{},’TOELY’:{},’ASML’:{},’ACLS’:{}}” api=”yf” chart_range=”1mo” chart_interval=”1d”]

21년 3분기 램리서치 실적보고서, Lam Research Earning report

참고

삼성전자와 TSMC의 초미세 파운드리 기술 경쟁 개요와 전망

인텔과 결별한 애플 M1칩 적용 맥북이 소비자를 흔들 세가지 요소

2021년 1분기 실적 관련

반도체 호황에도 매출 감소와 이익 급감한 1분기 인텔 실적, 언젠 턴어라운드 가능할까?

반도체 수요 증가로 호실적의 1분기 마이크론 실적 및 향후 마이크론 전망

2020년 4분기 실적 관련

시장 기대를 넘은 4분기 인텔 실적과 여전히 불안정한 향후 인텔 전망

최고 이익율과 점유율을 갱신한 4분기 TSMC 실적 및 향후 TSMC 전망

긍정적인 4분기 마이크론 실적과 밝은 반도체 전망 그리고 마이크론 주가

2020년 3분기 실적 관련

반도체 거인의 몰락이 시작될까? 3분기 인텔 실적과 향후 인텔 전망

깜짝 실적과 어두운 전망의 3분기 마이크론 실적 및 향후 마이크론 전망 분석

게임과 데이타센터 매출 덕분 57% 성장, 3분기 엔비디아 매출 및 향후 엔비디아 전망

견조한 3분기 TSMC 실적과 더 강력한 4분기 TSMC 전망

희망과 우려가 교차한 3분기 에이디테크놀로지 실적과 향후 에이디테크놀로지 전망

매출 131%과 손익 605% 증가, 3분기 인텍플러스 실적 및 향후 인텍플러스 전망

2020년 2분기 실적 관련

20년 2분기 엔비디아 실적, 데이타센터 매출 폭발로 50% 성장

20년 2분기 TSMC 실적, 괴물같은 매출과 이익 증가

20년 2분기 에이디테크놀로지 실적, 매출 46% 고성장 지속

20년 2분기 네패스 실적을 통해 본 네패스 전망 – 현재보다는 장기 전망