그동안 분기별 마이크론 실적과 월가 증권사들의 마이크론 주가 전망을 을 분석했지만, 당기 분석 뿐만이 아니라 이전 분기 분석도 같은 페이지에서 볼 수 있다면 좀더 효율적이라는 지적에 따라 , 이 페이지에서는 분기별 마이크론 실적, 마이크론 전망 그리고 월가 증권사들의 마이크론 주식 추천지수를 비롯한 마이크론 주가 목표 등을 같이 정리, 업데이트 하고자 합니다.

기본적으로 분기별 마이크론 실적은 별도 포스팅하기로 하고 여기서는 그 분석 내용 중 핵심 내용 중심으로 분기마다 업데이트 하도록 하겠습니다. 그리고 마이크론 주가와 관련된 평가 등을 수시로 업데이트 하고자 합니다.

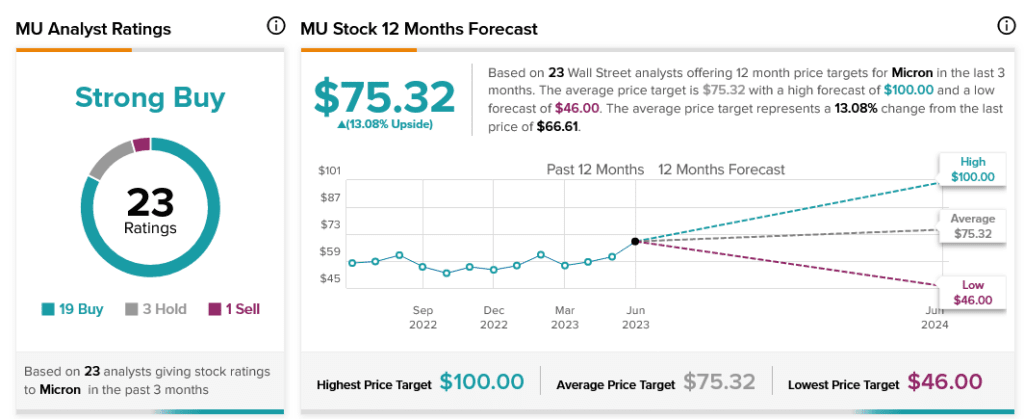

월가의 마이크론 주가 평가

지난 2분기 마이크론 실적 발표후에도 반도체에 대한 부정적인 전망으로 마이크론 주가가 크게 하락했고, 이번 3분기 실적 발표후에도 여전한 긍정적인 실적에도 불구하고 향후 전망을 핑게로 주가 하락을 부추기고 있습니다.

여기서는 월가 증권사들이 제시하는 마이크론 주식 추천지수 및 마이크론 주가 목표에 대해서 살펴보도록 하죠. 한국과 마찬가지로 미국 주식에 대한 증권사 리포트들은 끊임없이 나오는데 이를 정리해주는 사이트 데이타를 기반으로 주기적으로 업데이트 합니다.

마이크론 주가 추이

먼저 마이크론 주가가 어떻게 움직여 왔는지 간단히 살펴보기 위해 마이크론 주가 추이 그래프를 살펴보죠.

아래 그래프는 IE와 같은 레거시 브라우저에서는 제대로 보이지 않으니, 크롬과 같은 모던 브라우저를 사용하면 제대로 볼 수 있습니다. 아직 한국에서는 iE 브라우저 사용자가 어느 정도 되지만 해외에서는 거의 사라진 브라우저로 대부분 업체에서 지원을 중단하고 있죠..

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”MU” range=”3mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]

주목할만한 주가 전망 보고서

마이크로 주가와 비교 기업 주가

마이크론 주가를 다른 반도체 기업들과 비교하기 위해서, 인텔, AMD, NVIDIA, 퀄컴 등과 주가를 비롯한 각종 지표를 비교해 보았습니다.

위에서도 설명했지만 아래 그래프는 IE와 같은 레거시 브라우저에서는 제대로 보이지 않으니, 크롬과 같은 모던 브라우저를 사용하면 제대로 볼 수 있습니다.

[stock_market_widget type=”comparison” template=”basic” color=”#5679FF” assets=”MU,INTC,AMD,NVDA,AMAT,QCOM,TSM” fields=”name,change_abs,change_pct,volume,dividend_yield,eps,forward_eps,pe_ratio,forward_pe_ratio,gross_margin,operating_margin,quarter_earnings_growth,market_cap,chart,target_mean_price,target_high_price,target_low_price” api=”yf” chart_range=”1mo” chart_interval=”1d”]

23년 3분기 마이크론 실적 요약

마이크론 수익과 매출은 모두 월가 분석가가 예측한 것보다 높았습니다. 두 지표 모두 전년 동기 대비 크게 증가했습니다. 그러나 총이익은 분석가들이 추정한 것보다 약간 낮았지만 여전히 전년 대비 증가했습니다. DRAM 판매 호조와 QLC NAND 출하량의 대폭 증가가 실적을 견인했습니다.

CEO인 산제이 메로트라(Sanjay Mehrotra)는 “Micron은 클라우드, PC, 게임 콘솔 분야의 DRAM 판매 호조와 QLC NAND 출하량의 놀라운 증가로 인해 견고한 회계 4분기 매출과 주당순이익(EPS)을 달성했습니다”라고 말했습니다

- 주당 순이익(EPS) : $-1.07, 월가 예상치 $-1.15보다 $0.08 나은 수치

- 매출 : 40.1억 달러, 월가 예상치 39.3억 달러를 상회

다음 분기 실적 가이던스

- 다음 분기 주당순이익 $-1.00를 예상

- 이는 월가 예상치 $-0.90보다 나쁘기 때문에 월가에서는 부정적으로 평가

- 다음 분기 매출 42억~46억 달러 제시,

- 이는 월가 예상치 39억 7천만 달러보다 높은 수준

마이크론 실적 주요 지표

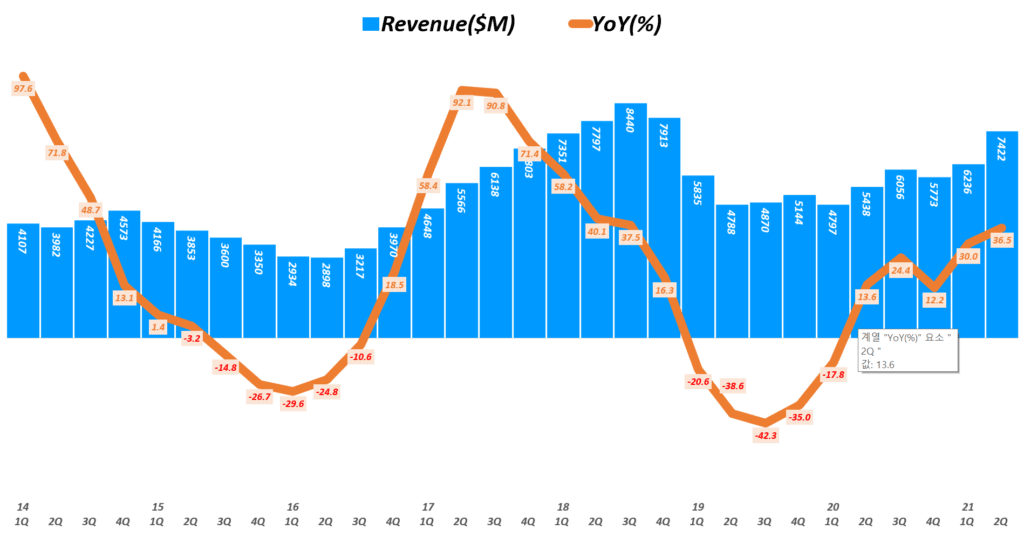

매출을 비롯한 마이크론 실적 주요 지표를 그래프로 표현해 보았습니다.

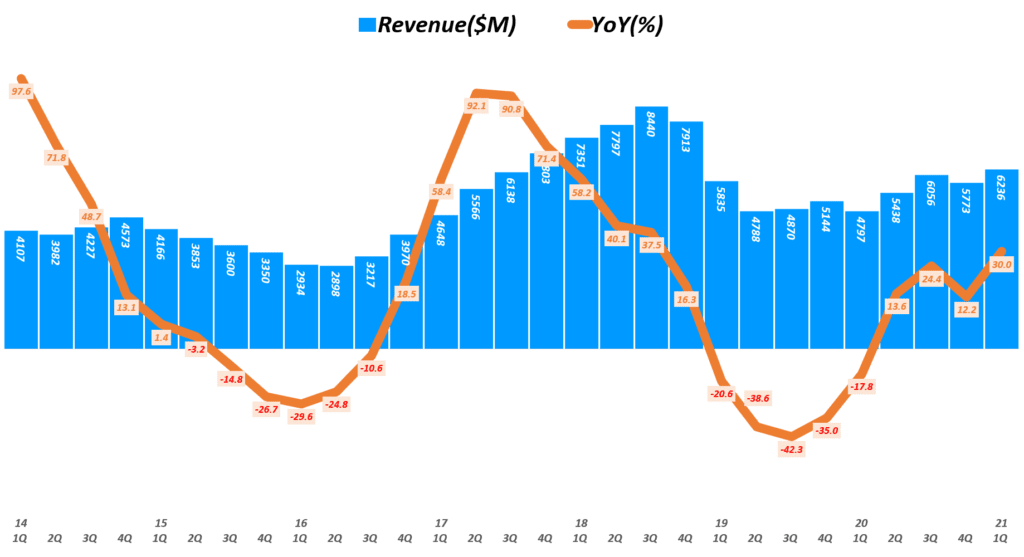

분기별 마이크론 매출 및 매출증가율 추이

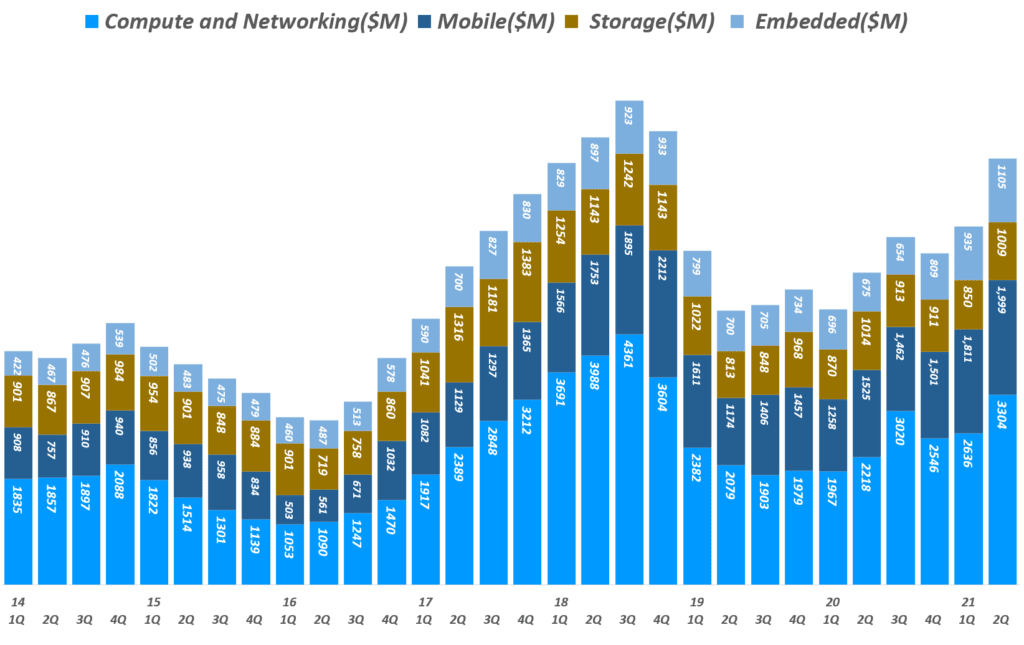

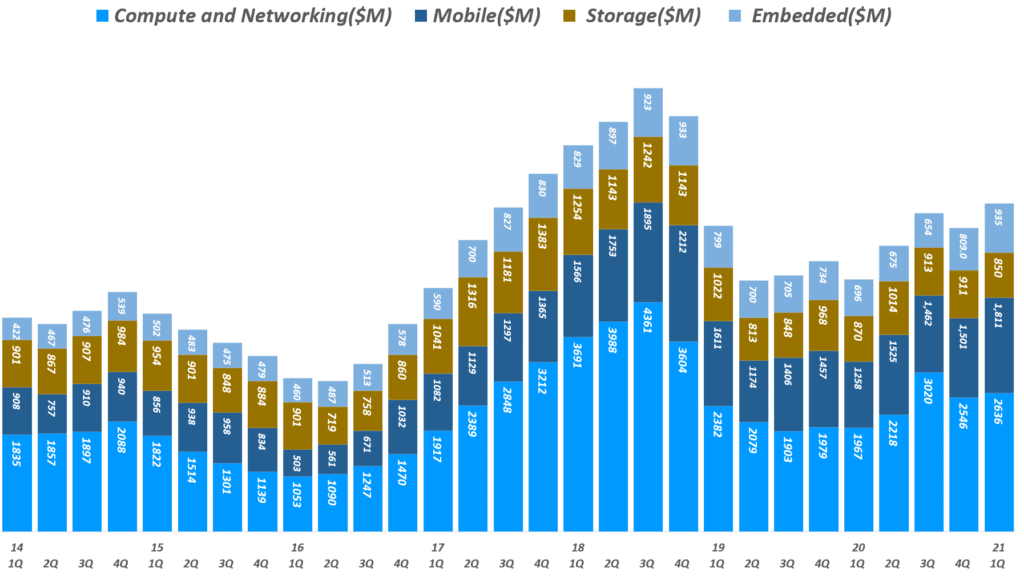

분기별 마이크론 사업부 매출 추이 차트

분기별 마이크론 사업부별 매출 증가율 추이 차트

분기별 마이크론 사업부별 매출 추이 테이블

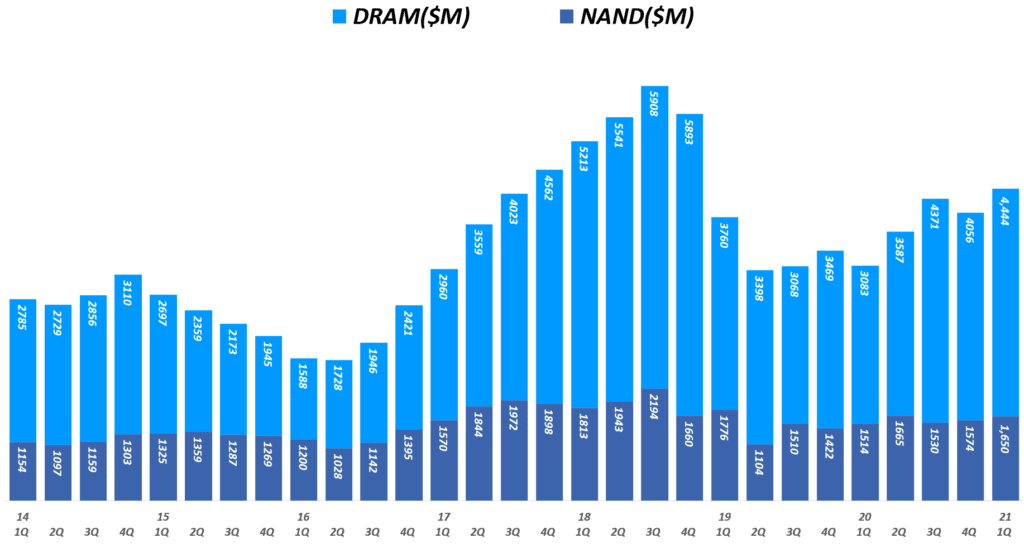

분기별 마이크론 제품별 매출 증가율 추이 차트

분기별 마이크론 제품별 매출 및 증가율 추이 테이블

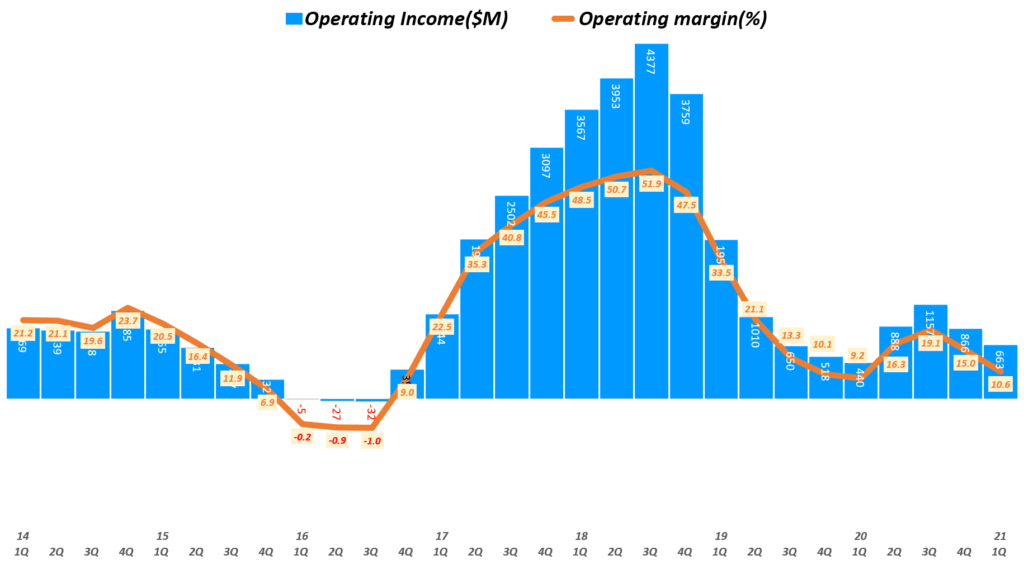

분기별 마이크론 매출총이익율 추이

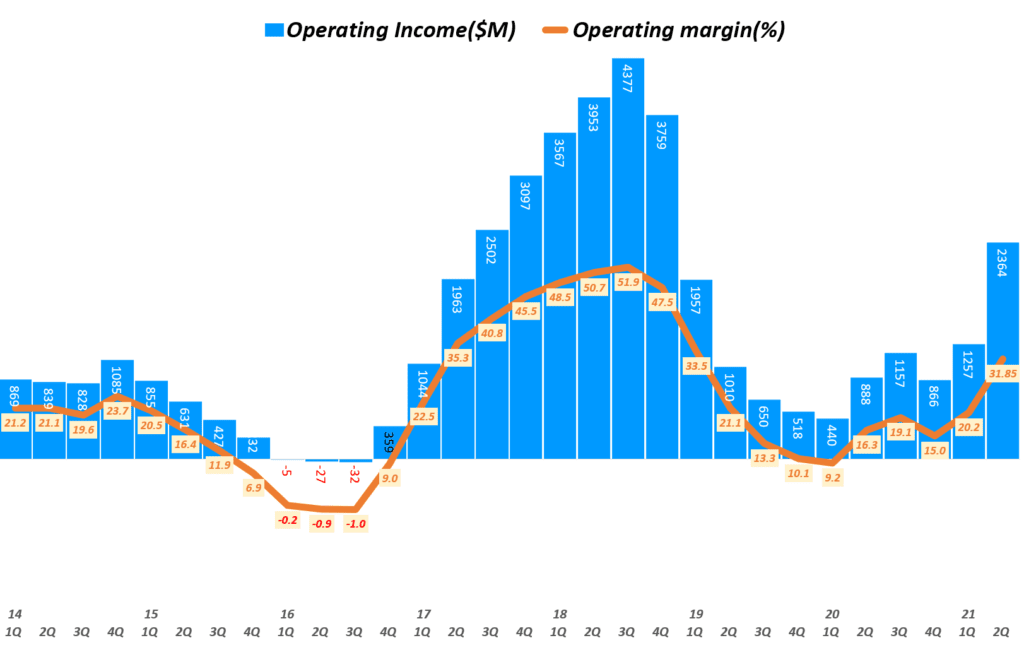

분기별 마이크론 영업이익 추이

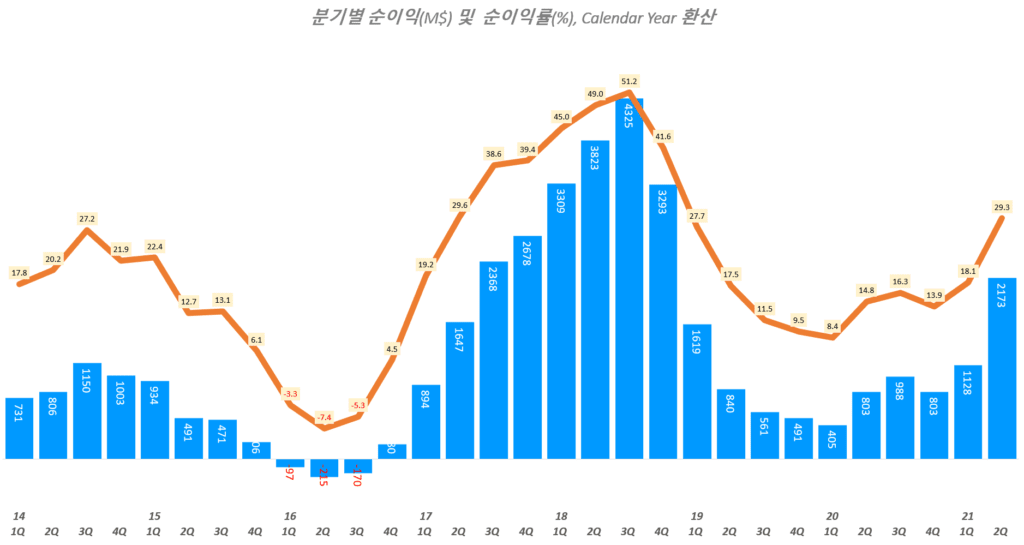

분기별 마이크론 순이익 추이

23년 2분기 마이크론 실적 분석

마이크론 실적 발표 전 월가 IB들은 마이크론 실적은 월가 에상치에 크게 미치지 못할 것이며 더욱 더 향후 전망을 알려주는 실적 가이던스는 더욱 더 월가 예상치에 미치지 못할 것으로 봣습니다.

하지만 마이크론 실적은 매출 및 주당 순이익 모두 월가 예상치보다 좋았으며, 실적 가이던스도 월가 예상치에 부합하거나 더 나은 전망(주당 순이익 측면)을 제시햇습니다.

특히 마이크론 CEO는 반도체 바닥을 확신하고 마이크론 가격이 상승하다고 잇다고 언급하며 반도체 바닥이 지나고 있을 확인해 주었습니다. 그리고 일각에서 주목했던 생성 AI 수요가 기존 PC나 모바일 수요 위축을 커버햇다는 언급을 주목할 필요가 있을 것 같습니다.

시장은 긍정적으로 반응하면서 장외에서 마이크론 주가는 상승하고 있습니다. 전반적으로 반도체관련 주가에는 긍정적인 영향을 줄 것으로 보입니다.

마이크론 실적 요약

- 매출 37.5억 달러로 전년동기 86.4억 달러비 56.6% 하락

- 하지만 월가 예상치 36.5억 달러보다 소폭 상회

- 마이크론 사업부별 매출

- 컴퓨팅 및 네트워킹 유닛 : 13.89억 달러

- 임베디드 유닛 : 9.12억 달러

- 모바일 : 8.19억 달러

- 스토리지 : 6.27억 달러

- 주당순이익 : 1.43달러 손실로 전년동기 2.59달러에 비해서 적자전환

- 하지만 월가 예상치 1.61달러 손실보다는 양호

- 순이익 19억 달러 손실로 저년동기 26.3억 달로 이익에서 적자 전환

- 월가 예상치 18.7억 달러 손실보다는 양호

반도체 바닥을 확인하다

Sanjay Mehrotra CEO는 고객이 PC 및 스마트폰 부문의 재고가 정상 수준에 가까워지면서 분기에 초과 재고를 계속 줄였다고 말했습니다.

그 결과 마이크론은 개선된 가격 추세를 보고 있으며 업계의 성장과 수익이 바닥을 지났다는 자신감이 높아졌다고 그는 덧붙였다.

“메모리 산업이 매출의 저점을 통과했다고 생각하며, 업계 공급과 수요의 균형이 점차 회복됨에 따라 마진이 개선될 것으로 예상합니다.

최근 중국 사이버 공간 관리국의 결정은 우리의 전망에 영향을 미치고 회복을 늦추는 중대한 역풍입니다.”

생성 AI 수요는 판매 증대에 도움을 주다

OpenAI의 ChatGPT 인기에 이어 투자자의 관심이 높아진 생성 AI 부문의 급증하는 수요는 마이크론의 전통적인 스마트폰 및 PC 시장의 약세 속에서 판매를 뒷받침하는 데 도움이 되었습니다.

분석가들은 생성 AI의 확산으로 대규모 언어 모델을 제공하기 위한 데이터 수요가 급증하고 더 많은 스토리지 칩의 필요성을 높일 수 있다고 전망하고 있습니다.

예상보다 더 나은 실적 가이던스

회계년도 4분기 매출은 39억 다러 프러스마이너스2억 달러로 제시했는데 이는 월가 예상치에 부합했습니다.

- 매출 39 ±2억 달러 예상, 월가 예상치 39.4억 달러에 부합

- 주당순이익 1.19 ± 7달러 손실 예상

- 월가 예상치 1.08달러 손실보다는 높은 수준

22년 2분기 마이크론 실적 분석

Executive Summary

우선 마이크론 실적을 시장 예측치와 발표 실적을 간단히 비교해 봤습니다. 이번 분기 실적은 시장 기대에 부합하거나 소폭 상화했지만, 향후 실적 가이드는 시장 기대에 크게 미치지 못했습니다.

따라 향후 반도체 시장 전망을 어둡게 보는 투자자가 증가하면서 마이크론 주가도 하락하고, 동시에 글로벌 증시도 크게 요동쳤습니다.

| 항목 | 결과 | 실적/가이드 | 시장 예측 |

| 조정 주당 이익 (Earnings Per Share) | 시장 예측 상회 | $2.59 38% 증가 | $2.43 |

| 매출($M) | 시장 예측 부합 | 8,642 16% 증가 | 8,640 |

| 다음 분기 주당 이익 전망 | 시장 예측 하회 | $1.63 | $2.60 |

| 다음 분기 전망 매출($M) | 시장 예측 하회 | 6.800~ 7,600 | 9,150 |

- 2분기 마이크론은 86억 4000만 달러의 매출과 조정된 주당 2.59달러의 수익을 올렸습니다. FactSet이 조사한 바에 따르면 애널리스트들은 마이크론의 주당 순이익이 24억 3000만 달러, 매출 86억 4000만 달러를 예상했습니다.

. 전년 대비 Micron의 수익은 38%, 매출은 16% 증가했습니다. - 사업부별로는 임베디드 제품 매출 성장율이 가장 높았음

. 컴퓨터 및 네트워킹 사업부 매출 38.95억 달러로 전년비 40% 증가했고,

. 모바일 사업부 매출 19.7억 달러로 전년비 4% 증가했으나

전분기 매출 18.8억 달러에 비해서 소폭 감소했습니다.

. 스토리지 사업부 매출 13.4억 달러로 전년비 11.4% 증가했고,

전분기 12.8억 달러 비 성장을 이어갔습니다.

. 임베디드 사업부 매출 13.4억 달러로 전년비 5.5% 증가했으며

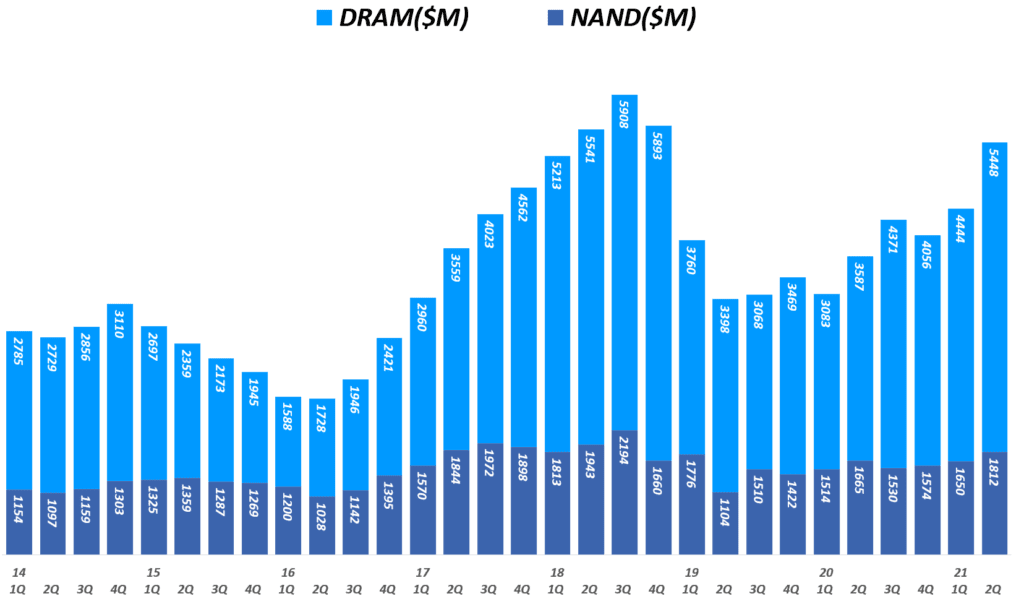

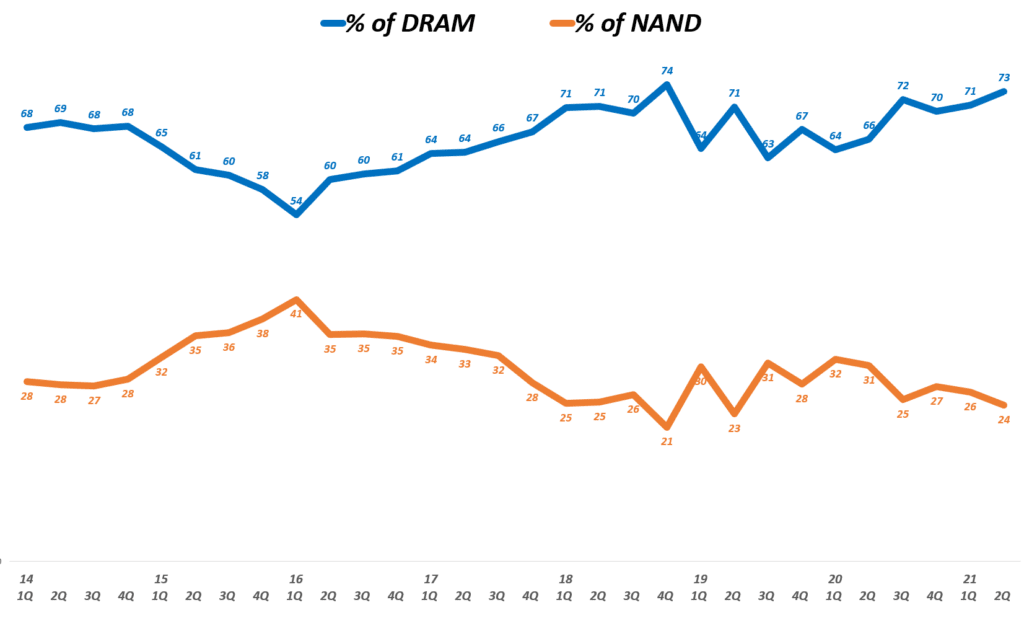

전분기 매출 12.8억 달러에 비해서도 증가 - 메모리 종류별로 살펴보면 시장 예측과 마찬가지로 DRAM 매출 증가률 2.95%와 낸드 매출 증가율 165로 낸드 매출증가률이 상대적으로 높았습니다.

. DRAM 매출 62.7억 달러로 전년비 2.95% 증가

전체 매출 비중은 73%

. NAND 매출 22.9억 달러로 전년비 16.08% 증가

NAND 매출 비중은 26% 차지 - 매출총이익 40.35억 달러로 전년비 1.79% 증가했고,

. 매출총이익율은 47.7%로 전년동기 42.9%에 비해서 크게 상승 - 영업이익은 30억 달러로 전년비 2.2% 감소했고

, 영업이익율 34.7%로 전년동기 영업이익율 31.65%에 비해서 상승 - 순이익은 26.3억 달러로 전년비 5.47% 감소

순이익율은 30.4%로 년 동기 29.3%이나 전분기 29.06%에 비해서는 개선됨 - 주당 순이익(EPS)는 2.34달러로 전년 동기 1.88달러보다 개선

부정적인 향후 실적 가이드

- 한편 상당히 부정적인 다음 분기 실적 가이드를 발표

. 다음 분기 매출 72억 ±4억 달러(68억 달러 ~ 76억 달러 사이)

이는 시장 예측치 91.5억 달러에 크게 미치지 못하는 것으로 시장에 충격을 주었음

. 매출총이익율 41.5%±1.5%로 이번 분기 47.7% 수준보다는 크게 하락할 것으로 예상

. 주당 순이익(Diluted EPS) $1.52±0.20으로 시장 기애에 크게 미치지 못함

| FQ4-22 | GAAP Outlook | Non-GAAP Outlook |

| Revenue | $7.2 billion ± $400 million | $7.2 billion ± $400 million |

| Gross margin | 41.5% ± 1.5% | 42.5% ± 1.5% |

| Operating expenses | $1.13 billion ± $25 million | $1.05 billion ± $25 million |

| Diluted earnings per share | $1.52 ± $0.20 | $1.63 ± $0.20 |

스마트폰 수요 약세 전망

- PC와 스마트폰용 메모리 칩의 주요 공급업체인 마이크론 테크놀로지(Micron Technology)는 목요일 실적 발표 시 스마트폰 판매가 2022년 나머지 기간 동안 이전에 예상했던 것보다 유의미하게 낮을 것으로 예상한다고 전망.

- 마이크론은 중국 본쇄, 러시아-우크라이나 전쟁, 인플레이션 상승으로 인해 소비자 수요가 둔화되고 있다고 분석했습니다.

마이크론의 산제이 메로트라(Sanjay Mehrotra) CEO는 애널리스트들과의 어닝 콜에서 스마트폰 판매량이 작년에 비해 약 5% 감소할 것으로 예상했습니다. 월가 분석가들은 약 5%의 성장률을 예상하고 있다고 마이크론은 언급했습니다.

마이크론은 PC 판매가 작년 대비 10% 감소할 수 있다고 믿고 있으며 수요 감소에 대응하기 위해 생산을 변경하고 있다고 경고했습니다. 그는 일부 PC와 스마트폰 고객들이 하반기에 “재고를 조정”하고 있다고 덧붙였다.

마이크론 CEO Mehtotra는 ”단위로 환산하면 올해 초 예상 스마트폰 vks 대비 1억 3000만 대 감소에 해당합니다.”라고 말했습니다. ″마찬가지로 PC의 경우 연초에 비해 총 장치가 3천만 개 감소했다고 가정해 보겠습니다.”

마이크론의 경고는 사람들이 집에서 일하고 학교에 가면서 팬데믹 급성장 2년 후 새로운 컴퓨터와 전화기 시장이 침체되기 시작했다는 최신 신호입니다.

Mehrotra는 소비자 수요가 크게 줄었다고 보고했습니다.

”[분기] 말에 우리는 주로 PC와 스마트폰을 포함한 소비자 시장의 최종 수요 약세로 인해 업계 비트 수요가 크게 감소한 것을 보았습니다. 이러한 소비자 시장은 중국의 소비자 지출 약세, 러시아-우크라이나 전쟁, 전 세계적으로 상승하는 인플레이션의 영향을 받았습니다.”

칩 제조업체, 마이크론의 예측은 일부 제3자 업계 추정치와 일치합니다. 이번 주 초 Gartner는 2022년 전 세계 휴대전화 판매가 71% 감소할 것으로 예측하여 이전 추정치 2.2% 성장을 수정했습니다 .

21년 3분기 마이크론 실적 분석

최근 반도체 전망에 대한 부정적인 언급이 강해지는 가운데, 시장 예측을 상회하는 3분기 마이크론 실적이 발표되었지만 시장 예측에 크게 미치지 못하는 다음 분기 실적 가이드 때문에 반도체 주가를 비롯한 전반적인 시장이 크게 흔들리는 모습을 보였습니다.

Executive Summary

우선 마이크론 실적을 시장 예측치와 발표 실적을 간단히 비교해 봤습니다. 이번 분기 실적은 시장 기대에 부합하거나 소폭 상화했지만, 향후 실적 가이드는 시장 기대에 크게 미치지 못했습니다.

따라 향후 반도체 시장 전망을 어둡게 보는 투자자가 증가하면서 마이크론 주가도 하락하고, 동시에 글로벌 증시도 크게 요동쳤습니다.

| 항목 | 결과 | 실적/가이드 | 시장 예측 |

| 조정 주당 이익 (Earnings Per Share) | 시장 예측 부합 | $2.42 | $2.42 |

| 매출($M) | 시장 예측 상회 | 8,274 | 8,230 |

| 다음 분기 주당 이익 전망 | 시장 예측 하회 | $2~2.0 | $2.25 |

| 다음 분기 전망 매출($M) | 시장 예측 하회 | 7,450~ 7,850 | 8,540 |

- 3분기 매출 82.7억 달러로 전년비 36.6% 증가 및 전분기 비 11.5% 증가

. 이는 마이크론 실적 가이드 82억 달러보다 높은 수준이며, 시장 예측치 8.3억 달러를 소폭 상회한 수준 - 사업부별로는 임베디드 제품 매출 성장율이 가장 높았음

. 컴퓨터 및 네트워킹 사업부 매출 37.9억 달러로 전년비 26% 증가했고,

전분기 33억 달러에 비해 15% 증가

. 모바일 사업부 매출 18.9억 달러로 전년비 29% 증가했으나

전분기 매출 20억 달러에 비해서 5% 감소

. 스토리지 사업부 매출 12.03억 달러로 전년비 32% 증가했고, 전분기 비 19% 성장을 이어감

. 임베디드 사업부 매출 13.6억 달러로 전년비 108% 증가했으며

전분기 매출 9.4억 달러에 비해서도 23% 증가 - 메모리 종류별로 살펴보면 시장 예측과 마찬가지로 DRAM 매출 증가가 높았으며, NAND는 상대적으로 낮았음

. DRAM 매출 60.9억 달러로 전년비 51% 증가

전체 매출 비중은 74%

. NAND 매출 19.2억 달러로 전년비 25.2% 증가, 전부닉 9% 증가에서 증가율이 상승

NAND 매출 비중은 24% 차지

. 기타 매출 2.1억 달러로 전년비 48% 증 - 매출총이익 39.6억 달러로 전년비 128% 증가했고,

. 매출총이익율은 47.9%로 전년동기 34.1%에 비해서 크게 상승

. 이는 매출 비용 증가율은 6.7%에 그치면서 매출 증가율에 한참 미치지 못할 정도로 비용 증가가 적으면서 매출이 크게 증가하면서 매출총이익율이 크게 상승 함 - 영업이익은 30.7억 달러로 전년비 254% 증가했고

, 영업이익율 37.1%로 전년동기 영업이익율 19.1%에 비해서 크게 상승 - 순이익은 28.8억 달러로 전년비 245% 증가

순이익율은 33.5%로 년 동기 16.3%이나 전분기 29.2%에 비해서는 크게 개선됨 - 주당 순이익(EPS)는 2.42달러로 전년 동기 0.87달러에 비해서 178% 증가함

분정적인 향후 실적 가이드

- 한편 상당히 부정적인 다음 분기 실적 가이드를 발표

. 다음 분기 매출 76.5억 ±2억 달러(74.5억 달러 ~ 78.5억 달러 사이)

이는 시장 예측치 85.4억 달러에 크게 미치지 못하는 것으로 시장에 충격을 주었음

. 매출총이익율 47.0%±1%로 이번 분기 47.9% 수준보다는 하락할 것으로 예상

. 영업비용 9.15±0.25억 달러로 이번 분기 8.91억 달러보다 증가 예상

. 주당 순이익(Diluted EPS) $2.10±0.10으로 시장 기애에 크게 미치지 못함 - 위와 같은 마이크론 다음 분기 실적 가이드는 월가 예측치 매출 85.4억 달러 및 주당 순이익 2.25달러에 크게 미치지 못하는 수준

부정적인 다음 분기 전망

이번 실적 발표에서 마이크론은 상당히 부정적인 다음 분기 실적 가이드를 발표했습니다.

다음 분기 매출 전망을 74.5억 달러 ~ 78.5억 달러 사이로 제사했는데, 이는 시장 예측치 85.4억 달러에 크게 미치지 못하는 수준입니다.

- 다음 분기 매출 76.5억 ±2억 달러(74.5억 달러 ~ 78.5억 달러 사이)

이는 시장 예측치 85.4억 달러에 크게 미치지 못하는 것으로 시장에 충격을 주었음 - 매출총이익율 47.0%±1%로 이번 분기 47.9% 수준보다는 하락할 것으로 예상

- 영업비용 9.15±0.25억 달러로 이번 분기 8.91억 달러보다 증가 예상

- 주당 순이익(Diluted EPS) $2.10±0.10으로 시장 기애에 크게 미치지 못함

- 위와 같은 마이크론 다음 분기 실적 가이드는 월가 예측치 매출 85.4억 달러 및 주당 순이익 2.25달러에 크게 미치지 못하는 수준

시장 분석가들은 개인용 컴퓨터나 서버에서 많이 사용하는 DRAM이나 NAND 수요 증가가 점차 둔화될 것으로 보고 있습니다. 특히 PC 판매는 PC 수요가 크게 둔화되면서 지난 1년이상 지속되었던 가격 상승을 멈추고 하락하고 있다는 보고가 잇다르고 있습니다.

마이크론 최고 경영자는 실적 컨퍼런스 콜에서 일부 PC 고객들이 가격을 조정하고 있지만 PC를 구성하는 비메모리 부족은 지속되고 있기 때문에 4분기 DRAM이나 NAND 모두 가격이 완만하게 하락할 것으로 전망했습니다.

21년 2분기 마이크론 실적 분석

최근 반도체 전망에 대한 부정적인 언급이 강해지는 가운데, 시장 예측을 넘는 2분기 마이크론 실적이 발표되었습니다. 이번 2분기 마이크론 실적은 시장 기대 이상의 매출 및 이익을 보여주었고, 반도체 수요가 생각보다 견조할 것이라며, 마이크론 생산 기술이 업계를 선도하고 있으며 계속 시장을 리드하겠다는 의지를 내보였습니다.

논란이 일고 있는 메모리 수요에 대해거, 마이크로는 여전히 메모리 수요가 견조할 것으로 전망했으며, 반도체 수급 부족이 해소될 것으로 전망했습니다.

“시간이 지남에 따라 반도체 부족이 완화되고, 실제 메모리와 스토리지에 대한 더 많은 수요가 발생하게 될 것입니다. 오늘 날 최종 애플리케이션은 아날로그 IC든 CPU 코어 든 모두 메모리와 스토리지가 필요하기 때문입니다.”

– 마리크론 CEO Sanjay Mehrotra

마이크론은 올해 디램 수요가 20% 증가할 것이며. 낸드는 30% 중반이상 성장할 것으로 전망했습니다. 긍정적인 실적을 발표했지만 시간외에서 마이크론 주가는 하락하고 있네요.

Executive Summary

- 2분기 매출 74.2억 달러로 전년 동기 비 36.5% 증가 및 전 분기 비 19% 증가

. 이는 마이크론 실적 가이드 72.2억 달러보다 소폭 높은 수준이며 시장 예측치름 넘는 수준 임 - 제품별로는 임베디드 제품 매출 성장율이 가장 높았음

. 컴퓨터 및 네트워킹관련 제품 매출 33억 달러로 전년 동기 비 49% 증가

. 모바일 관련 제품 매출 20억 달러로 전년 비 31% 증가

. 임베디드 제품 매출 9.4억 달러, 전년 비 34.3% 증가 - 메모리 종류별로 살펴보면 시장 예측과 마찬가지로 DRAM 매출 증가가 높았으며, NAND는 상대적으로 낮았음

. DRAM 매출 54.5억 달러로 전년 동기 비 52% 증가

. NAND 매출 18.2억 달러로 전년 동기 비 9% 증가 - 매출총이익 31.9억 달러로 전년 동기 비 81% 증가

매출총이익율은 42.9%로 전년 동기 32.4%나 전분기 32.9%에 비해서 상당히 상승함 - 영업이익은 23.6억 달러로 전년 동기비 166% 증가했고

영업이익율은 31.85%로 전년 동기 16.3%이나 전분기 20.2%에 비해서도 크게 높아짐 - 순이익은 21.7억 달러로 전년 동기 비 171% 증가

순이익율은 29.3%로 전년 동기 14.8%이나 전분기 18.1%에 비해서는 크게 개선됨 - 주당 순이익(EPS)는 1.88달러로 전년 동기 0.71달러에 비해서 165% 증가함

- 한편 상당히 긍정적인 다음 분기 실적 가이드를 발표

. 다음 분기 매출 82억 ±2억 달러(80억 달러 ~ 84억 달러 사이)

이는 중간값을 적용해도 전년 동기 비 35.4% 증가한거승로 3분기 연속 30%이상 성장할 것으로 전망

. 매출총이익율 46.0%±1%로 이번 분기 42.9%에 비해 크게 상승 예상

. 영업비용 9.55억 달러로 이번 분기보다 훨씬 낮은 수준 예상

당연하게도 높은 수준의 영업이익율 예상

. 주당 순이익(Diluted EPS) $2.22 ± $0.10 - 위와 같은 마이크론의 다음 분기 실적 가이드는 월가 예측치 매출 78.8억 달러 및 주당 순이익 2.18달러를 크게 웃도는 수준

반도체 수요 증가로 매출 증가

21년 2분기 마이크론 매출은 74.2억 달러를 기록, 전년 동기 비 36.5% 증가해 2분기 연속 30%이상 성장했습니다. 마이크론 실적 가이드에 따르면 다음 분기도 35%가까이 성장할 예상이기 때문에 3분기 이상 30% 이상 정장할 것으로 보입니다..

- 매출 74.2억 달러로 전년 동기 비 36.5% 증가 및 전 분기 비 19% 증가

. 이는 마이크론 실적 가이드 72.2억 달러보다 소폭 높은 수준 - 제품별로는 임베디드 제품 매출 성장율이 가장 높았음

. 컴퓨터 및 네트워킹관련 제품 매출 33억 달러로 전년 동기 비 49% 증가

. 모바일 관련 제품 매출 20억 달러로 전년 비 31% 증가

. 임베디드 제품 매출 9.4억 달러, 전년 비 34.3% 증가 - 메모리 종류별로 살펴보면 시장 예측과 마찬가지로 DRAM 매출 증가가 높았으며, NAND는 상대적으로 낮았음

. DRAM 매출 54.5억 달러로 전년 동기 비 52% 증가

. NAND 매출 18.2억 달러로 전년 동기 비 9% 증가

모바일 관련 매출 증가율 44%로 가장 높음

이번 분기 제품별 성장율을 따져보면, 임베디드 제품 매출 성장율이 가장 높았습니다.

- 컴퓨터 및 네트워킹관련 제품 매출 33억 달러로 전년 동기 비 49% 증가

- 모바일 관련 제품 매출 20억 달러로 전년 비 31% 증가

- 임베디드 제품 매출 9.4억 달러, 전년 비 34.3% 증가

분기별 디램 매출 및 낸드 매출 추이

메모리 종류별로 살펴보면 시장 예측과 마찬가지로 DRAM 매출 증가가 높았으며, NAND는 상대적으로 낮았습니다.

- DRAM 매출 54.5억 달러로 전년 동기 비 52% 증가

- NAND 매출 18.2억 달러로 전년 동기 비 9% 증가

순이익 171% 증가 등 수익지표 크게 개선

한편 2분기 마이크론 손익 지표는 영업이익 166% 증가, 순이익 171% 증가 등 손익 지표가 크게 개선되었습니다.

- 매출총이익 31.9억 달러로 전년 동기 비 81% 증가

매출총이익율은 42.9%로 전년 동기 32.4%나 전분기 32.9%에 비해서 상당히 상승함 - 영업이익은 23.6억 달러로 전년 동기비 166% 증가했고

영업이익율은 31.85%로 전년 동기 16.3%이나 전분기 20.2%에 비해서도 크게 높아짐 - 순이익은 21.7억 달러로 전년 동기 비 171% 증가

순이익율은 29.3%로 전년 동기 14.8%이나 전분기 18.1%에 비해서는 크게 개선됨 - 주당 순이익(EPS)는 1.88달러로 전년 동기 0.71달러에 비해서 165% 증가함

분기별 마이크론 순이익 추이

긍정적인 다음 분기 전망

이번 실적 발표에서 마이크론은 상당히 긍정적인 다음 분기 실적 전망을 발표했습니다.

다음 분기 매출 전망을 80억 달러에서 84억 달러로 전망했는데 이는 중간값을 적용해도 전년 동기 비 35.4% 증가한 것으로 3분기 연속 30%이상 성장할 것으로 예상하고 있습니다.

더우기 매출총이익율을 46.0%±1%로 제시해 이번 분기 42.9%에 비해서 크게 높아질 것으로 전망했습니다.

- 다음 분기 매출 82억 ±2억 달러(80억 달러 ~ 84억 달러 사이)

이는 중간값을 적용해도 다음 분기 매출은 전년 동기 비 35.4% 증가한 것으로 3분기 연속 30%이상 성장할 것으로 전망 - 매출총이익율 46.0%±1%로 이번 분기 42.9%에 비해 크게 상승 예상, 당연히 전년동기 보다도 크게 상승

- 영업비용 9.55억 달러로 이번 분기보다 훨씬 낮은 수준 예상

당연하게도 높은 수준의 영업이익율 예상 - 주당 순이익(Diluted EPS) $2.22 ± $0.10

- 위와 같은 마이크론의 다음 분기 실적 가이드는 월가 예측치 매출 78.8억 달러 및 주당 순이익 2.18달러를 크게 웃도는 수준

21년 1분기 마이크론 실적 분석

최근 반도체 주가들 방향을 잡지 못한 가운데 향후 이정표가 될 1분기 마이크론 실적이 발표되었습니다. 이번 1분기 마이크론 실적은 시장 기대 이상의 매출 및 이익을 보여주었고, 여전히 DRAM 수요에 비해서 공급이 부족해 가격이 상승하는 등 반도체 슈퍼사이클 가능성을 보여주었습니다.

그렇지만 NAND 관련해 매출 증기율이 상대적으로 낮고 수요와 공급이 안정되었다는 전망이 제시되면서 NAND 부문에서도 강한 수요 증가 및 매출 증가를 기대한 시장 기대에는 미치지 못했습니다.

그렇지만 마이크론은 다음 분기 전망치도상당히 긍정적으로 밝히면서 반도체 관련주들의 주가가 상승하고 있는데요. 오랬동안 조정 양상으로 보였던 하이닉스가 큰폭으로 상승하고 계속 횡보하고 있었던 삼성전자도 강한 상승 흐름을 보여주고 있습니다.

Executive Summary

- 매출 62.36억 달러로 전년 동기 비 30% 증가 및 전 분기 비 8% 증가

. 이는 마이크론 실적 가이드 60억 달러 전후 가이드에 부합하거나 소폭 높은 수준이며

. 블름버그가 집계한 월가 예상치 62.1억 달러에 부합하는 수준 - 제품별로는 모바일관련 제품 매출 성장율이 가장 높았음

. 모바일 관련 제품 매출 18.11억 달러로 전년 비 44% 증가

. 임베디드 제품 매출 9.4억 달러, 전년 비 34.3% 증가

. 컴퓨터 및 네트워킹관련 제품 매출 26.4억 달러로 전년 동기 비 34% 증가 - 메모리 종류별로 살펴보면 시장 예측과 마찬가지로 DRAM 매출 증가가 높았으며, NAND는 상대적으로 낮았음

. DRAM 매출 44.4억 달러로 전년 동기 비 44% 증가

. NAND 매출 16.5억 달러로 전년 동기 비 9% 증가 - 매출총이익 20.54억 달러로 전년 동기 비 52% 증가

매출총이익율은 32.9%로 전년 동기 28.4%나 전 분기 30.1%에 비해서 상당히 상승함 - 영업비용은 9.86억 달러로 전년 동기 비 8% 증가에 그침

- 영업이익은 6.6억 달러로 전년 동기비 50.7% 증가했고

영업이익율은 10.6%로 전년 동기 9.2%에 비해서 높아졌지만 전 분기 15%에 비해서는 낮아짐 - 순이익은 6.03억 달러로 전년 동기 비 48.9% 증가

순이익율은 9.7%로 전년 동기 8.4%에 비해서 상승했으나, 전 분기 13.9%에 비해서는 낮아짐 - 주당 순이익(EPS)는 0.53달러로 전년 동기 비 47% 증가

- 한편 상당히 긍정적인 다음 분기 실적 가이드를 발표

. 다음 분기 매출 71억 달러±2억 달러(69억 달러 ~ 73억 달러 사이)

이는 중간값을 적용해도 전년 동기 비 31% 증가

. 매출총이익율 41.5%±1%로 이번 분기 26.4%에 비해 대폭 증가 예상

. 영업비용 8.75억 달러로 이번 분기보다 훨씬 낮은 수준 예상

당연하게도 높은 수준의 영업이익율 예상

. 주당 순이익(Diluted EPS) $1.62 ± $0.07 - 위와 같은 마이크론의 다음 분기 실적 가이드는 월가 예측치 매출 67.억 달러 및 주당 순이익 1.32달러를 크게 웃도는 수준

. 마이크론은 DRAM 수용에 비해서 공급이 크게 달리면서 가격이 상승했으며

. 반면 NAND 수요 및 공급은 안정화된 상태라고 밝힘

반도체 수요 증가로 매출 증가

21년 1분기, 엄밀하게 이야기해서 2020냔 12월~2021년 2월까지 마이크론 매출은 62.4억 달러를 기록, 전년 동기 비 30% 증가했습니다.

- 매출 62.36억 달러로 전년 동기 비 30% 증가 및 전 분기 비 8% 증가

- 마이크론 실적 가이드 60억 달러 전후 가이드에 부합하거나 소폭 높은 수준이며

블름버그가 집계한 월가 예상치 62.1억 달러에 부합하는 수준

당연하게도 이러한 마이크론 매출은 시장 기대를 뛰어넘는 수준이었습니다.

그리고 이후 전망 부분에서 이야기하겠지만 다음 분기 실적 가이드도 중간 값을 적용해도 30.6% 증가하면서 2분기 연속 30%이상 증가하는 긍정적인 모습을 보일 것으로 전망되었습니다.

모바일 관련 매출 증가율 44%로 가장 높음

이번 마이크론 실적을 제품군별로 살펴보면 모바일관련 제품 매출 성장율이 가장 높았습니다.

- 모바일 관련 제품 매출 18.11억 달러로 전년 비 44% 증가

- 임베디드 제품 매출 9.4억 달러, 전년 비 34.3% 증가

- 컴퓨터 및 네트워킹관련 제품 매출 26.4억 달러로 전년 동기 비 34% 증가

분기별 디램 매출 및 낸드 매출 추이

시장 기대를 모았던 DRAM 및 NAND 수요와 관련해서는 조금은 상반된 모습을 보였는데요.

시장이 예상한대로 DRAM 부분은 수요에 비해서 공급이 부족해 가격이 상승하는 등 반도체 슈퍼사이클 가능성을 보여주었습니다.

그렇지만 NAND 관련해 마이크론 NAND 매출 증기율도 9%로 상대적으로 낮았고, 수요와 공급이 안정되었다는 전망이 제시되면서 NAND에서도 강한 수요 증가 및 매출 증가를 기대한 시장 기대에는 미치지 못했습니다.

- 메모리 종류별로 살펴보면 시장 예측과 마찬가지로 DRAM 매출 증가가 높았으며, NAND는 상대적으로 낮았음

. DRAM 매출 44.4억 달러로 전년 동기 비 44% 증가

. NAND 매출 16.5억 달러로 전년 동기 비 9% 증가

매출 증가 비 낮은 비용 증가로 영업이익 51% 증가

한편 1분기 마이크론 손익은 매출 증가 이상으로 높은 영업이익 등 상당히 긍정적인 이익 지표들이 공개되었습니다.

이는 매출 증가에 비해서 상대적으로 훨씬 낮은 한자리수 영업비용 증가율(7.8%)를 보이면 매출은 크게 증가하는데 비용은 별로 증가하지 않으면서 영업이익이 전년 동기 비 51% 증가했습니다.

- 매출총이익 20.54억 달러로 전년 동기 비 52% 증가

매출총이익율은 32.9%로 전년 동기 28.4%나 전 분기 30.1%에 비해서 상당히 상승함 - 영업비용은 9.86억 달러로 전년 동기 비 8% 증가에 그침

- 영업이익은 6.6억 달러로 전년 동기비 50.7% 증가했고

영업이익율은 10.6%로 전년 동기 9.2%에 비해서 높아졌지만 전 분기 15%에 비해서는 낮아짐 - 순이익은 6.03억 달러로 전년 동기 비 48.9% 증가

순이익율은 9.7%로 전년 동기 8.4%에 비해서 상승했으나, 전 분기 13.9%에 비해서는 낮아짐 - 주당 순이익(EPS)는 0.53달러로 전년 동기 비 47% 증가

긍정적인 다음 분기 전망

이번 실적 발표에서 마이크론은 상당히 긍정적인 다음 분기 실적 전망을 발표했습니다.

다음 분기 매출 전망을 71억 달러 수준으로 발표해 중간값 적용 시 30.6% 증가해 하면서 2분기 연속 30%이상 증가하는 긍정적인 모습을 보일 것으로 전망했습니다.

더우기 매출총이익율을 41.5%±1%로 제시해 이번 분기 32.9%에 비해서 크게 높아질 것으로 전망했는데 이는 중간값을 적용해도 전년 동기 비 65% 증가할 것으로 보입니다.

- 다음 분기 매출 71억 달러±2억 달러(69억 달러 ~ 73억 달러 사이)

이는 중간값을 적용해도 전년 동기 비 31% 증가 - 매출총이익율 41.5%±1%로 이번 분기 26.4%에 비해 대폭 증가 예상

- 영업비용 8.75억 달러로 이번 분기보다 훨씬 낮은 수준 예상

당연하게도 높은 수준의 영업이익율 예상

(예년 비슷한 매출총이익율을 기록한 시기와 비교해보면 영업이익율은 35%이상 기록할 것으로 보임) - 주당 순이익(Diluted EPS) $1.62 ± $0.07

- 위와 같은 마이크론의 다음 분기 실적 가이드는 월가 예측치 매출 67.억 달러 및 주당 순이익 1.32달러를 크게 웃도는 수준

. 마이크론은 DRAM 수용에 비해서 공급이 크게 달리면서 가격이 상승했으며

. 반면 NAND 수요 및 공급은 안정화된 상태라고 밝힘 - .

참고

삼성전자와 TSMC의 초미세 파운드리 기술 경쟁 개요와 전망

인텔과 결별한 애플 M1칩 적용 맥북이 소비자를 흔들 세가지 요소

2021년 2분기 실적 관련

2분기 마이크론 실적, 매출 37% 및 순이익 171% 증가와 더불어 강한 메모리 수요 예측

2021년 1분기 실적 관련

반도체 수요 증가로 호실적의 1분기 마이크론 실적 및 향후 마이크론 전망

게이밍과 암호화폐 덕분 급증한 1분기 엔비디아 실적과 긍정적인 엔비디아 전망

반도체 호황에도 매출 감소와 이익 급감한 1분기 인텔 실적, 턴어라운드 가능할까?

사용자 증가 둔화에도 폭발적인 이익 증가, 1분기 줌 실적 및 향후 줌 전망

1분기 램리서치 실적, 반도체 투자 증가로 역대 최대 실적

매출 증가? 문제는 사용자 둔화야, 실망스런 트위터 실적과 향후 트위터 주가 전망

1분기 페이팔 실적 발표에서 읽는 페이팔 암호화폐 비전과 페이팔 비전

2020년 4분기 실적 관련

시장 기대를 넘은 4분기 인텔 실적과 여전히 불안정한 향후 인텔 전망

최고 이익율과 점유율을 갱신한 4분기 TSMC 실적 및 향후 TSMC 전망

긍정적인 4분기 마이크론 실적과 밝은 반도체 전망 그리고 마이크론 주가

2020년 3분기 실적 관련

반도체 거인의 몰락이 시작될까? 3분기 인텔 실적과 향후 인텔 전망

깜짝 실적과 어두운 전망의 3분기 마이크론 실적 및 향후 마이크론 전망 분석

게임과 데이타센터 매출 덕분 57% 성장, 3분기 엔비디아 매출 및 향후 엔비디아 전망

견조한 3분기 TSMC 실적과 더 강력한 4분기 TSMC 전망