그동안 분기별 테슬라 실적을 분석했지만, 당기 실적 분석 뿐만이 아니라 이전 분기 실적 분석도 같은 페이지에서 볼 수 있도록 테슬라 실적 분석을 한 페이지에서 업데이트 하는 것이 좋을 것 같아 이 페이지에서는 분기별 테슬라 실적, 향후 테슬라 전망 그리고 월가에서 제시하는 테슬라 주식 추천 지수를 비롯한 테슬라 주가 목표 등을 같이 정리, 업데이트 하고자 합니다.

기본적으로 분기별 테슬라 실적은 별도 포스팅하기로 하고 여기서는 그 분석 내용 중 핵심 내용 중심으로 분기마다 업데이트 하도록 하겠습니다.

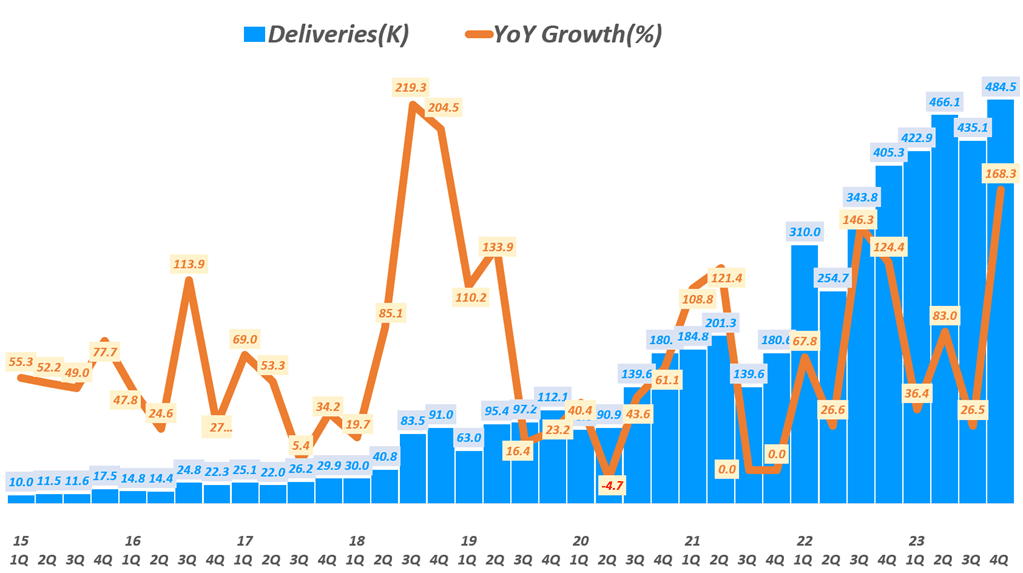

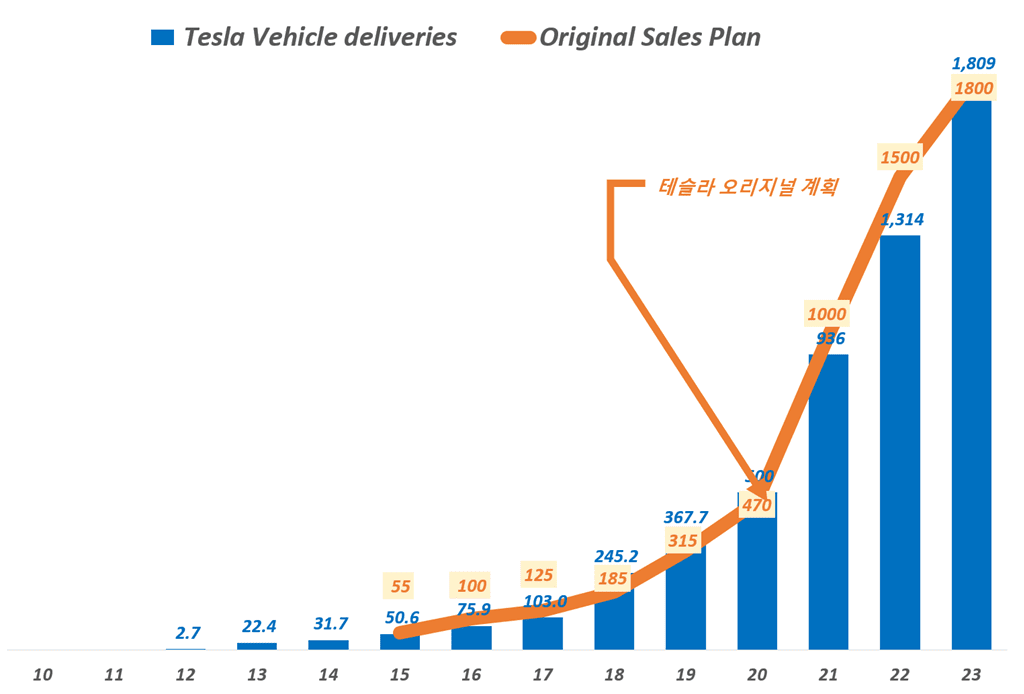

4분기 테슬라 판매량 484,507대, 테슬라 생산량 494,989대 보고

테슬라는 23년 4분기 테슬라 판매량 및 테슬라 생산량을 발표했습니다.

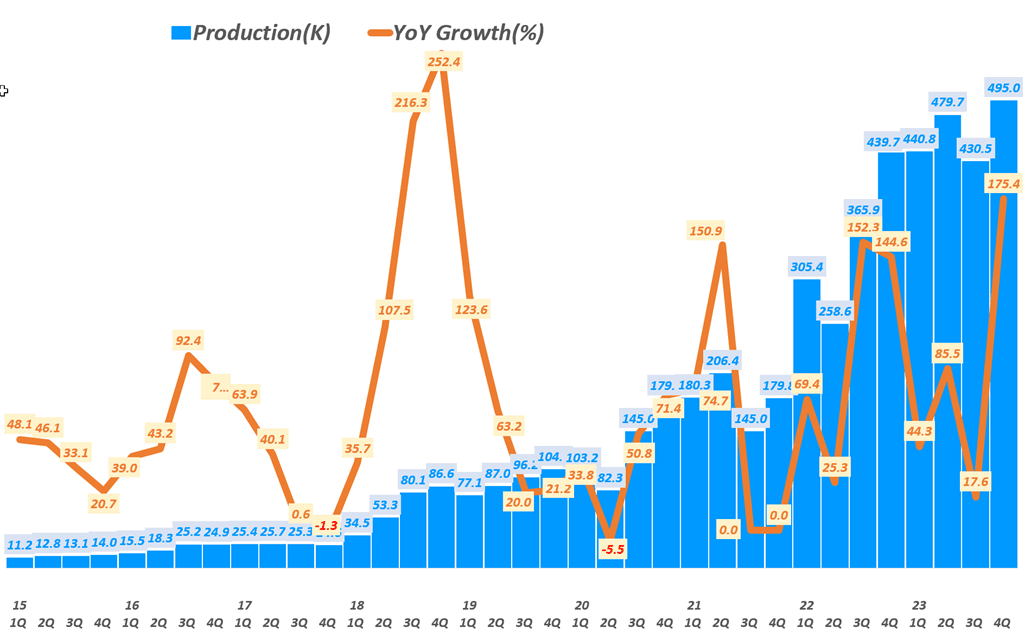

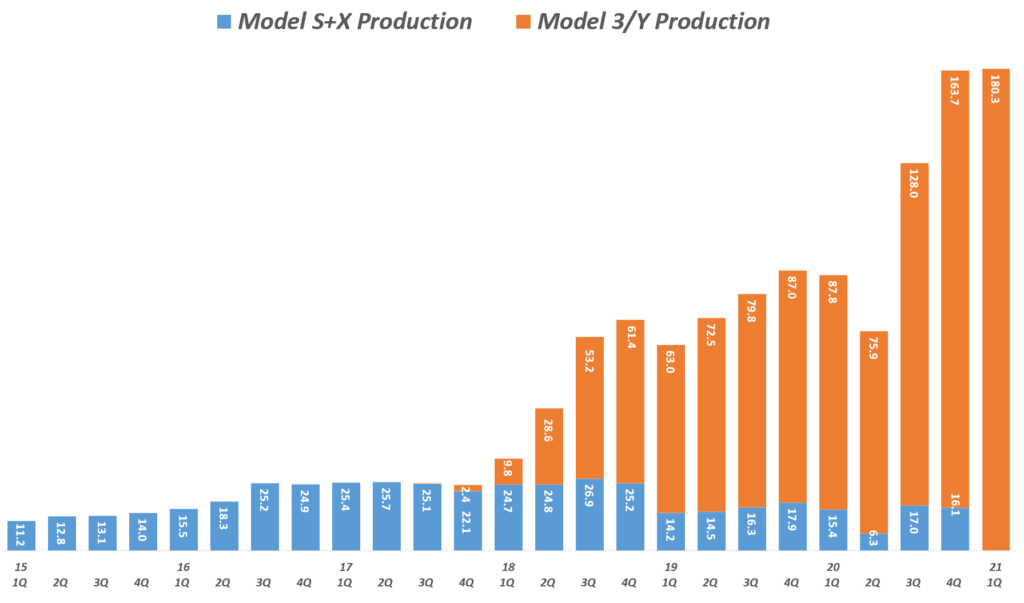

- 4분기 테슬라 생산량 : 494,989대(전년비 174.5% 증가)

- 4분기 모델 3/Y 생산량 476,777대(전년비 191.3% 증가)

- 4분기 테슬라 판매량 : 484,507대(전년비 168% 증가)

- 4분기 모델 3/Y 판매량 461,538대(전년비 185.5% 증가)

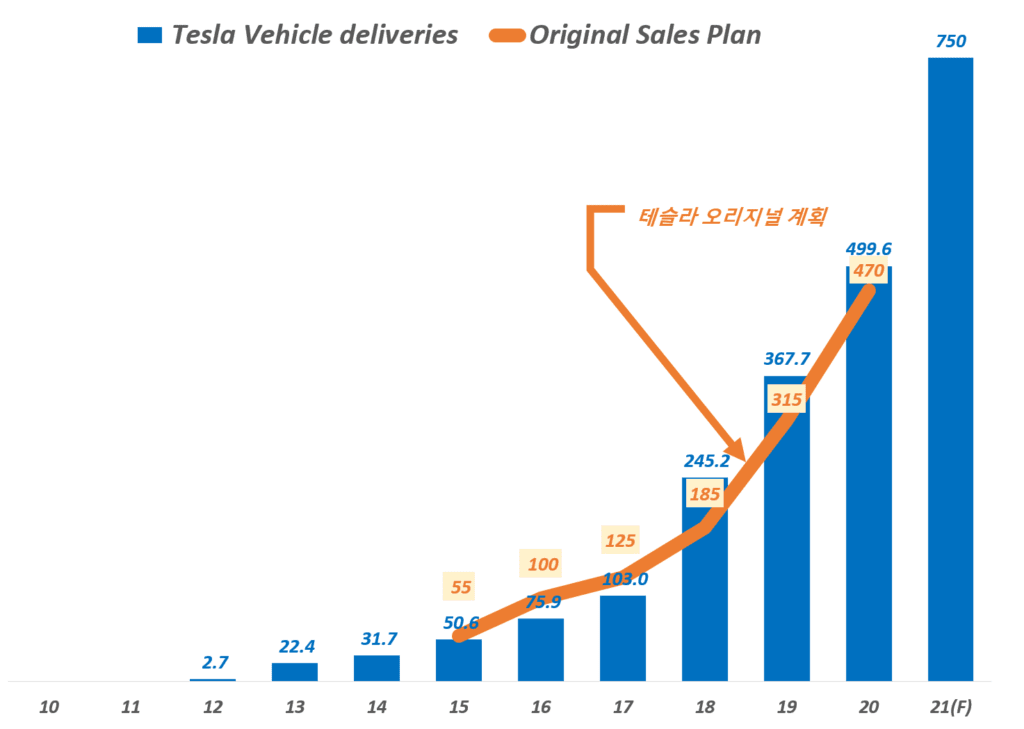

2023년 테슬라 판매량은 전년 대비 38% 증가한 181만 대, 생산은 전년 대비 35% 증가한 185만 대를 기록했습니다.

23년 3분기 테슬라 실적 분석

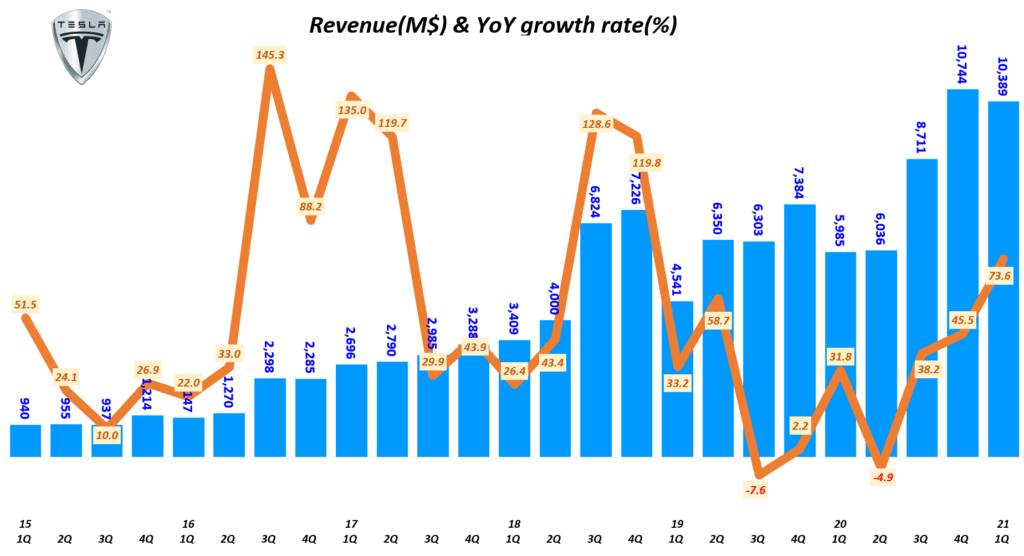

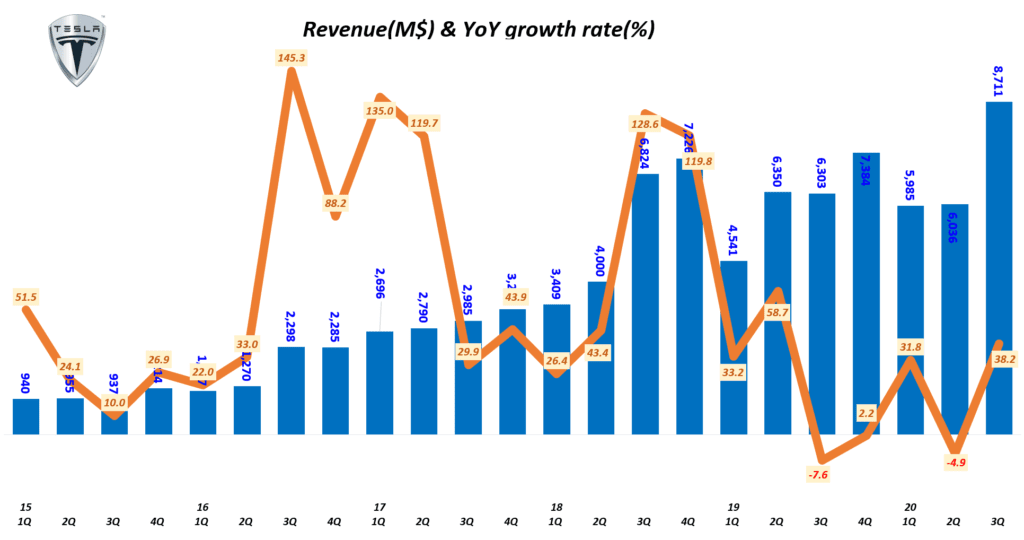

테슬라는 매출과 주당순이익 모두 월가 예상치 하회하는 실적을 보고했는데 매출과 주당순이익 모두 예상치를 놓친것은 2019년 2분기 실적 보고서 이후 처음이라고 합니다.

3분기 테슬라 실적 요약

- 매출 234억 달러, 월가 예상치 240.6억 달러 하회

- 주당순이익 0.66달러로 월가 예상치 0.74달러 하회

- 영업이익률 7.6%로 전년동기 17.2%에서 크게 하락

- 조정 순이익 23억 달러로 전년비 37% 감소햇으며

- 월가 예상치 25.6억 달러 하회

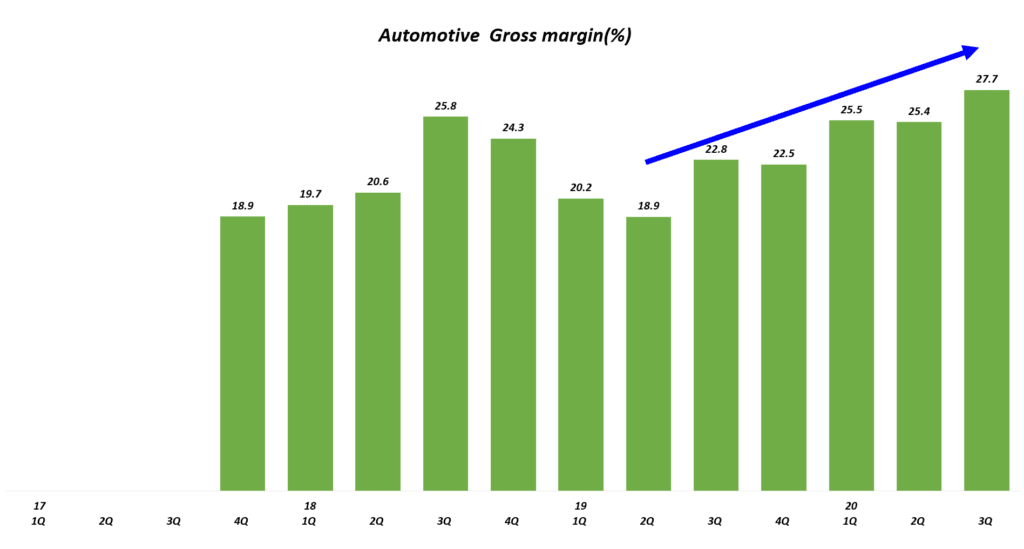

- 자동차 매출총이익률 17.9%로 월가 예상치 18%를 소폭 하회함

- 자동차 매출 내 규제 크레딧은 5.54어구 달러로 증가하여 이전 분기의 2.82억 달러, 작년 3분기의 2.86억 달러보다 증가

10/19, 테슬라 CFO는 차량당 비용이 3.75만 달러로 감소했다고 밝힘

테슬라 CFO Vaibhav Taneja는 차량당 비용이 3.75만 달러로 감소했다고 밝혓습니다.

“공장 가동 중단에도 불구하고 차량당 비용은 약 37,500달러로 감소했습니다. 재료비와 운임이 순차적으로 감소했으며, 차량 원가 절감을 최우선 과제로 삼고 있습니다.

운영비 측면에서는 사이버트럭 프로토타입 제작 및 파일럿 생산 테스트와 완전 자율주행 옵티머스와 같은 AI 기술에 대한 지출로 인해 R&D 비용이 계속 증가하고 있습니다.”

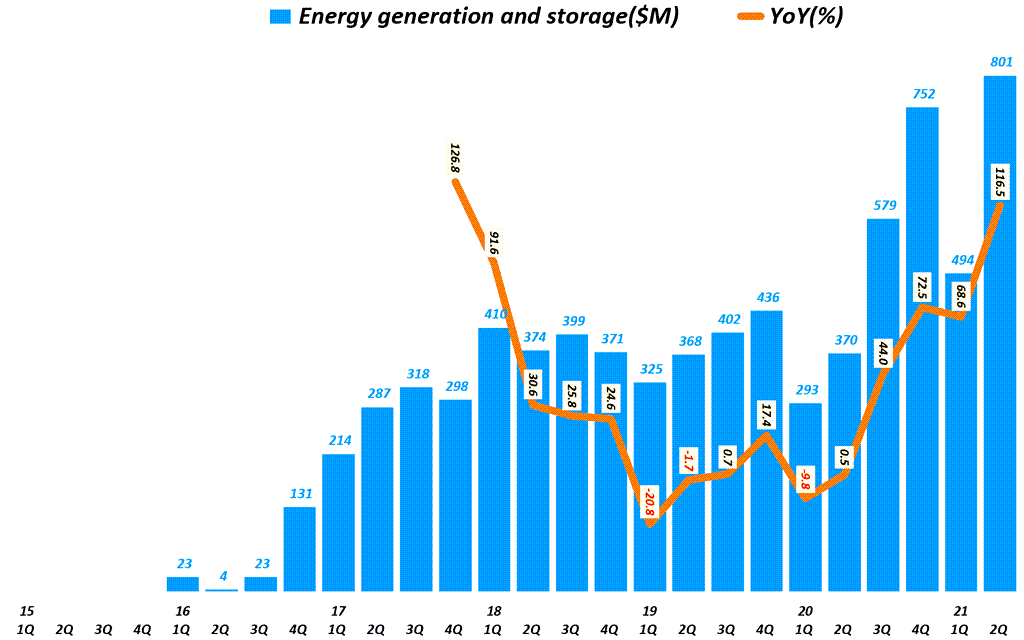

테슬라 CEO, 에너지 사업부가 가장 마진이 높은 사업이 될 것이라고 주장

테슬라 CEO Elon Musk는 말합니다:

“에너지 저장과 관련하여 우리는 3분기에 4기가와트시의 에너지 저장 제품을 배치했습니다. >그리고 이 사업이 성장함에 따라 에너지 부문은 마진이 가장 높은 사업이 되고 있습니다. 에너지와 서비스는 이제 분기별 수익에 0.5억 달러 이상을 기여하고 있습니다.”

테슬라 전망

- 2023년 연간 판매 180만대 재확인

- 3분기까지 130만대 판매

- 4분기에 50만대 이상 판매 필요

- 오스틴과 베를린 공장의 모델 Y 생산이 점차 증가할 것으로 예상

- 머스크는 테슬라 성장을 방해하는 금리 상승 환경에 우려를 표함

- 미래를 위해 맥시코 공장 건설 추진 피력

- 사이버트럭 배송을 11월 30일 시작한다고 밝힘

- 사이버트럭이 생산 후 12~18개월 동안 상당한 긍정적인 현금 흐름을 제공하지 못할 것이라고 경고, 주가 하락 요인으로 작용

- 2025년까지 연간 25만대 생산 캐파 구축 예상

일론 머스크는 세계 경제 상황에 대해 주의를 표명했으며 회사가 자동차를 보다 저렴하게 만드는 데 중점을 두고 있다고 말했습니다.

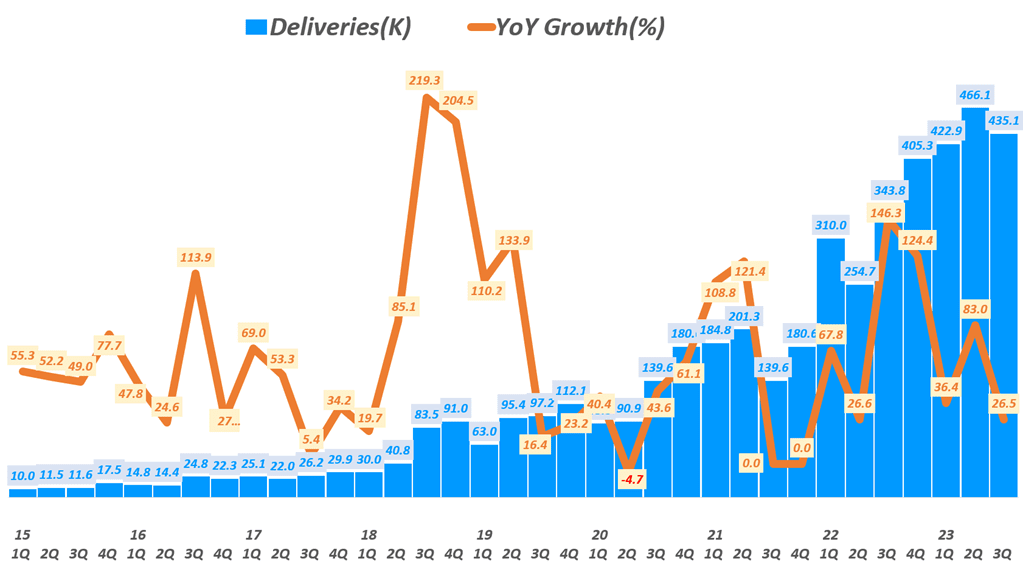

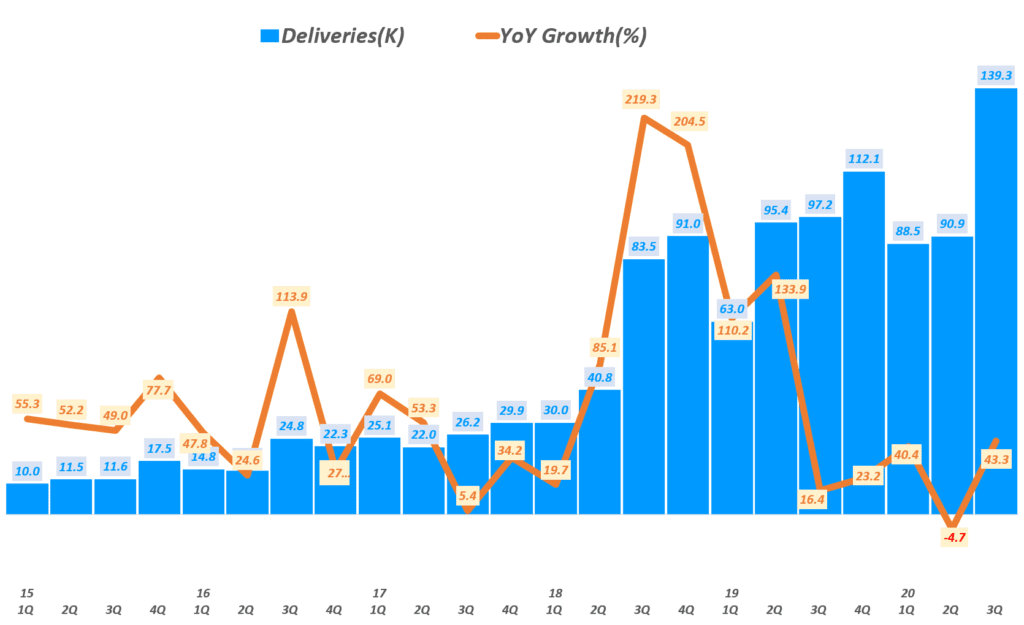

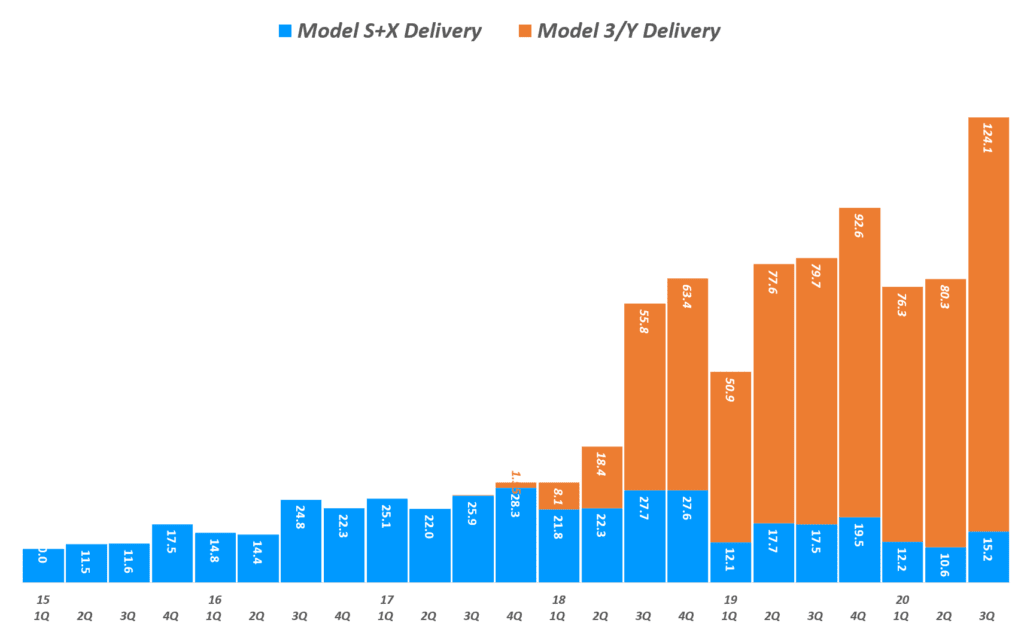

’23년 3분기 테슬라 판매량 분석

테슬라 판매량

- 3분기 테슬라 판매량 43.5만대

- 전분디 46.6만대에서 7% 감소한 수준

- 월가 예상치 45.5만대 하회

- 테슬라 예상치 44만대 하회

- 월가 예상치를 미달했지만 생산량보다는 높은 수준

- 3분기 판매량 43.5만대 vs 생산량 43만대

- 판매가 생산을 앞지르며 재고 부담을 없애주는 효과도 있음

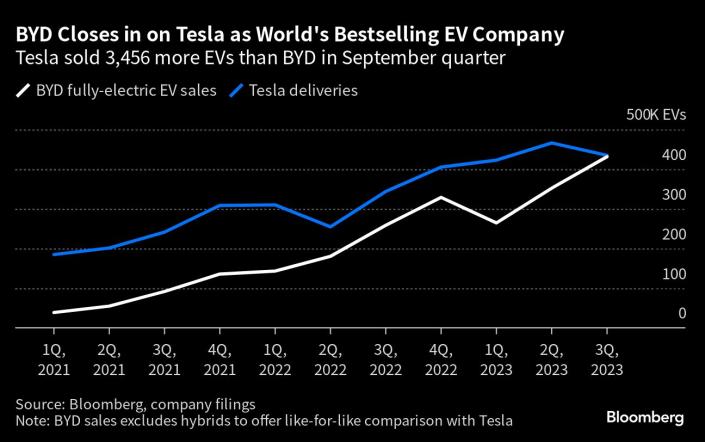

테슬라를 바짝 추격하는 BYD

- 경쟁관점에서 중국 BYD는 3분기 43.16만대를 판매에 테슬라 판매를 바짝 추격했음

- 테슬라 판매량(435,059대)과 BYD 판매량(431,603대) 차이는 3,456댈로 좁혀짐

- 4분기 BYD가 테슬라를 제치고 세계 최고의 전기차 판매업체로 등장할 것으로 전망

- BYD는 고가, 저가 모두에서 강력한 공략 중

- 2개의 고급 EV 브랜드인 Yangwang과 Fang Cheng Bao를 추가하여

이전 고급 차량보다 두 배 비씬 100만 위안(137,000달러) 가격 카테고리를 공략했습니다. - 또한 경쟁사보다 저렴한 두 모델인 Seagull과 Dolphin로 저가 시장 공략 중

- 2개의 고급 EV 브랜드인 Yangwang과 Fang Cheng Bao를 추가하여

- BYD 수출은 BYD 상승에 큰 기여

- 3분기 BYD 판매의 9%를 차지하고 있는데,

- 이는 전 2분기 5%에서 증가한 것

“BYD가 더 많은 새로운 EV로 글로벌 입지를 확장함에 따라 내년에는 이것이 주요 판매량 동인이 될 것”

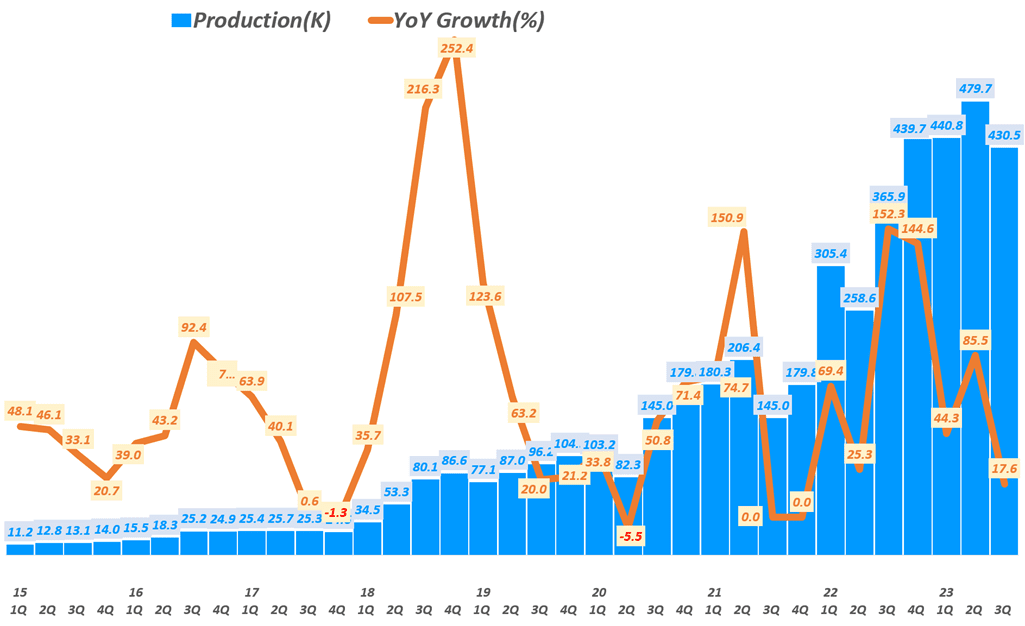

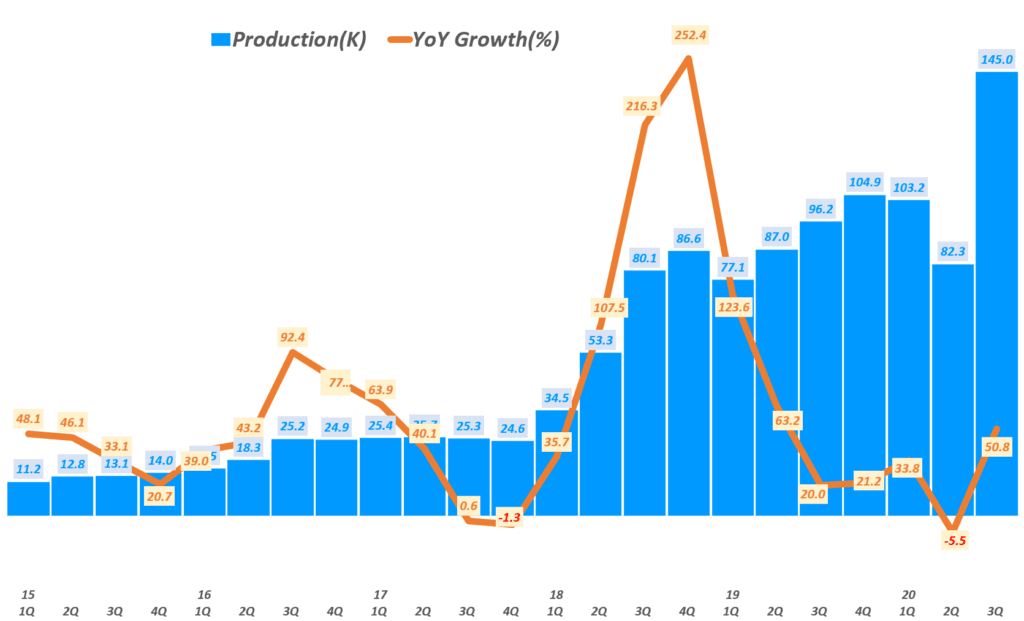

테슬라 생산량

- 3분기 테슬라 생산량 43만대

- 월가 예상치 45.4만대 하회

- 3분기 생상량 둔화는 공장 업그레이드를 위해 생산을 줄였기 때문

- 월가에서는 테슬라 공장 업그레이드가 테슬라가 중국의 포드나 BYD와 같은 경쟁업체와 더 잘 경쟁할 수 있는 모델로 라인업을 조정할수 있게 만들어 4분기 판매 성장을 촉발 수 있을 것이라고 기대

테슬라 실적관련 주요 지표 그래프

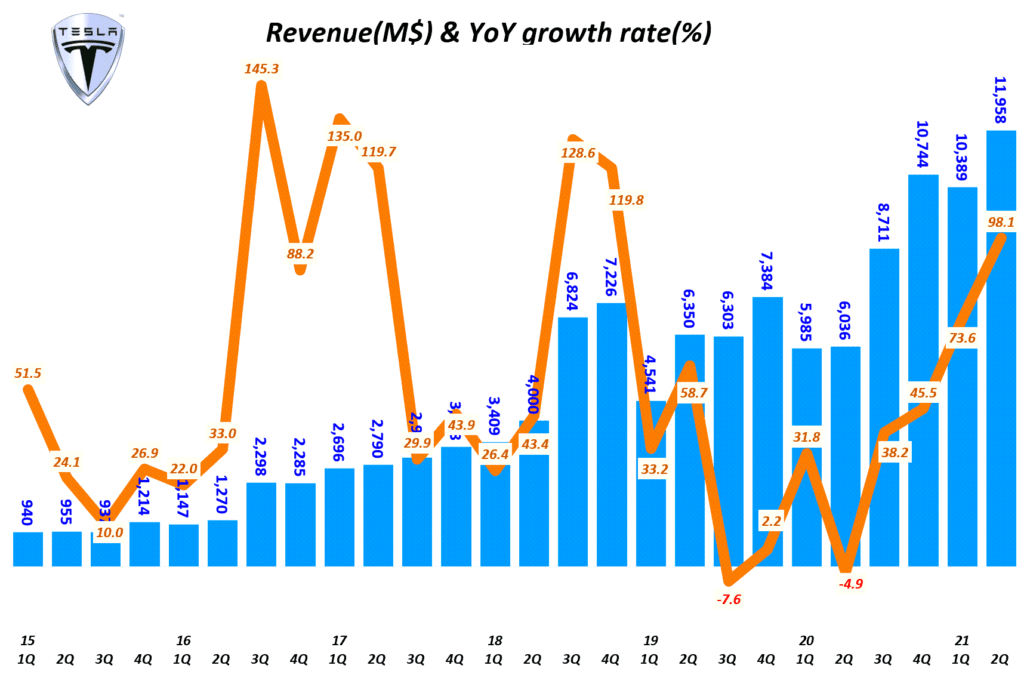

분기별 테슬라 매출 추이

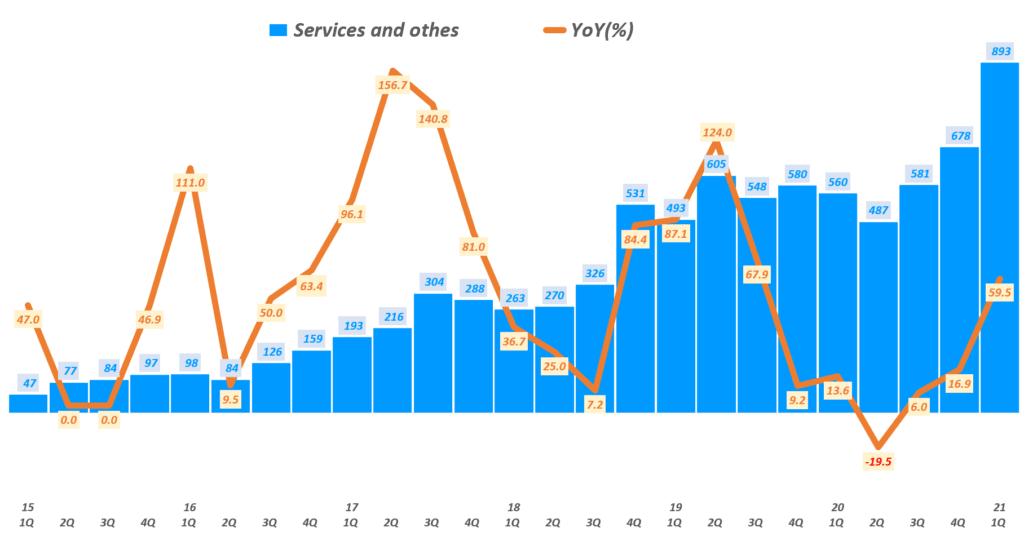

분기별 테슬라 에너지 부문 매출 추이

분기별 매출총이익 및 매출총이익률 추이

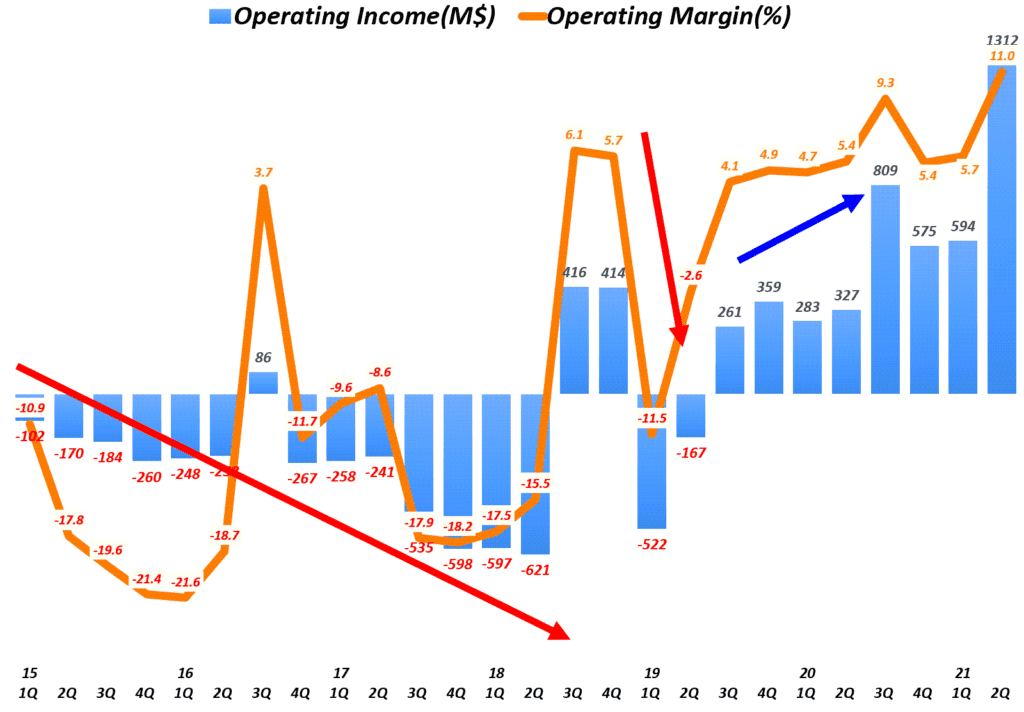

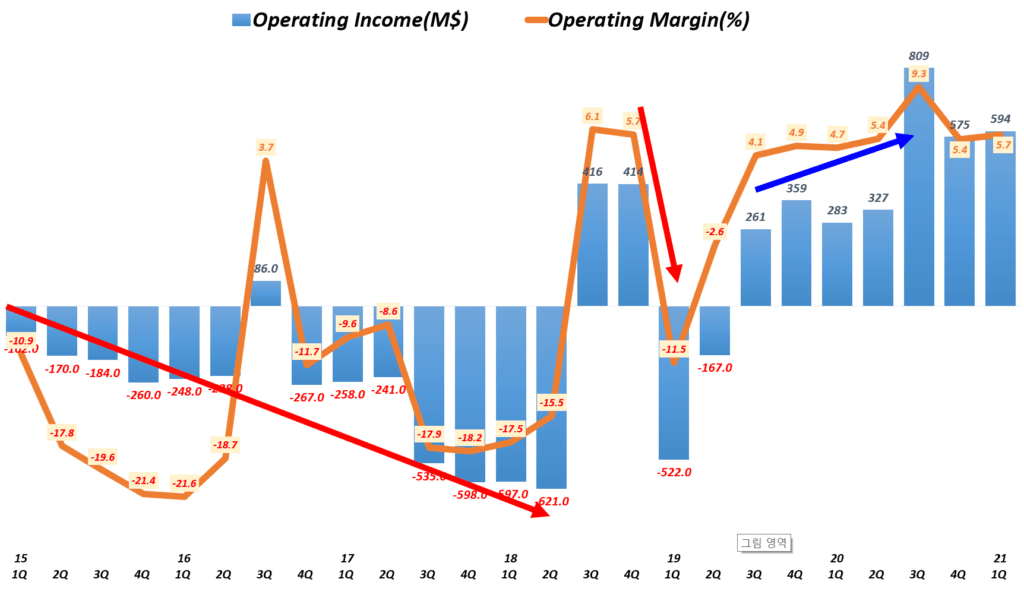

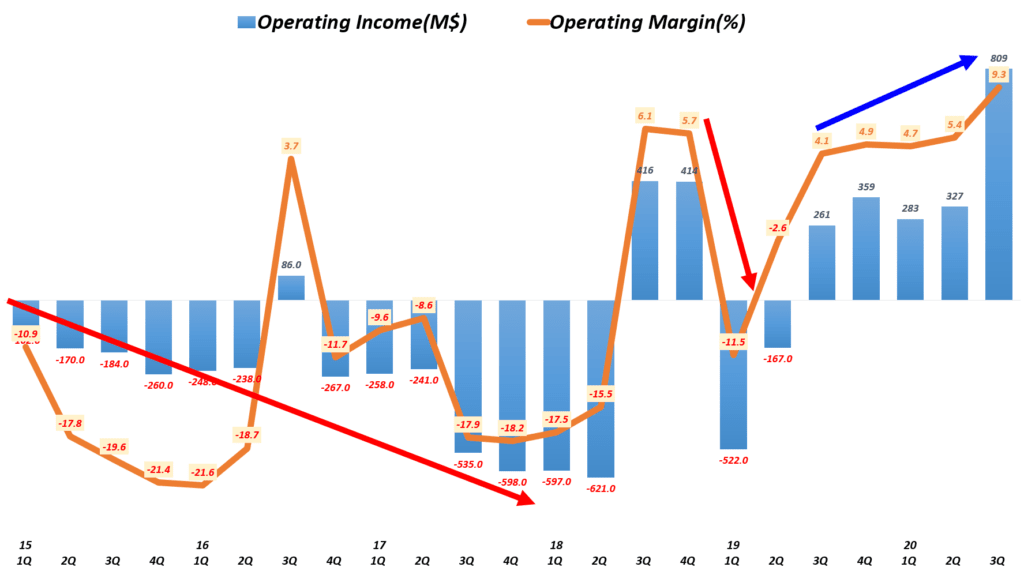

분기별 영업이익 및 영업이익률 추이

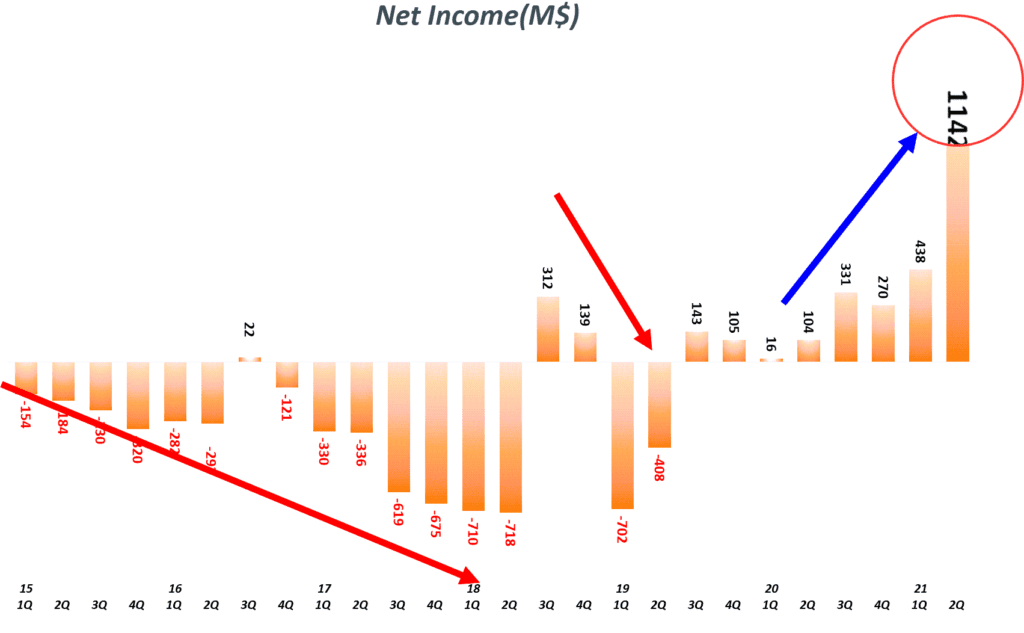

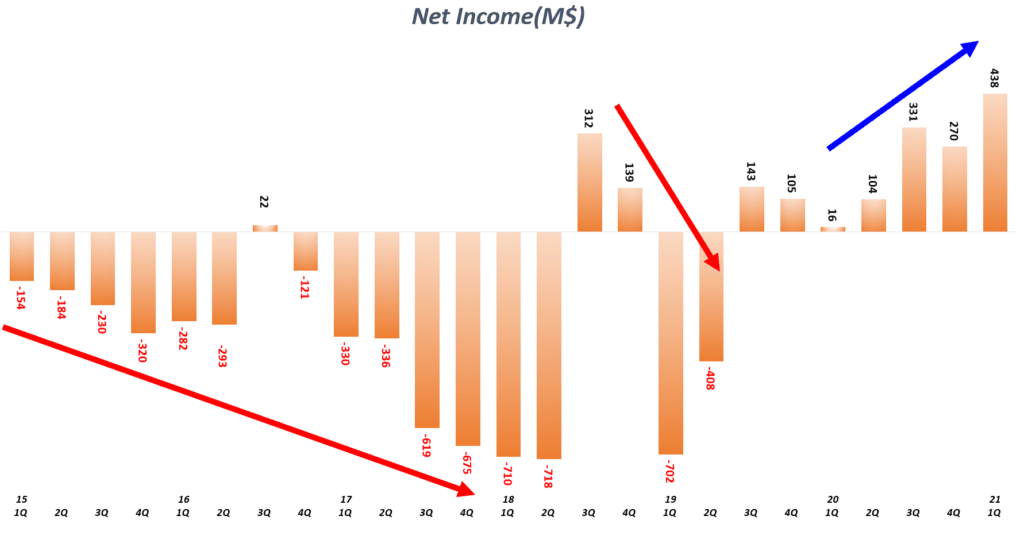

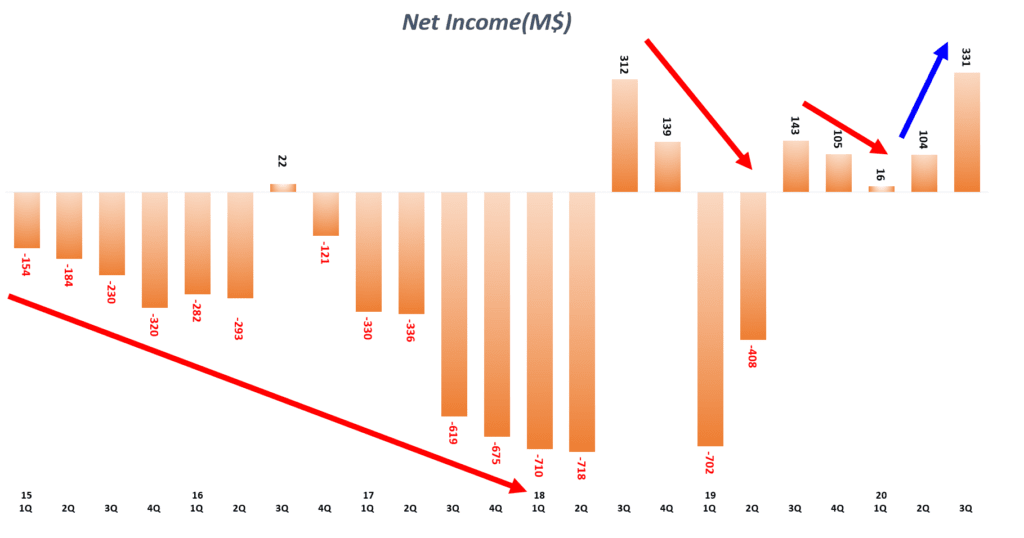

분기별 순이익 및 순이익률 추이

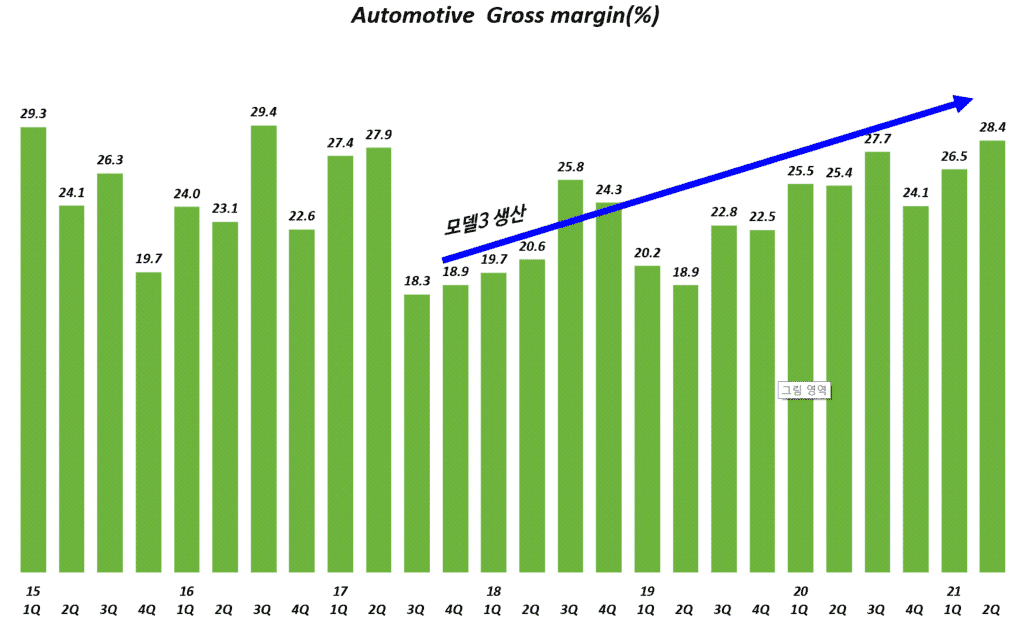

자동차 매출총이익율 추이

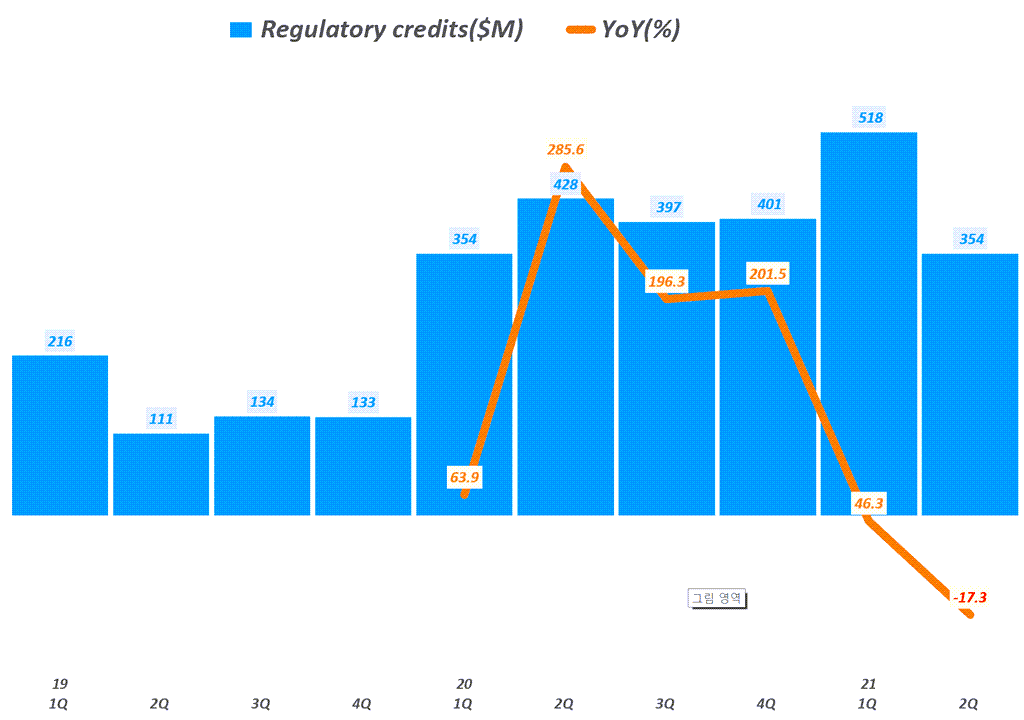

분기별 테슬라 탄소배출권 이익 추이

테슬라재정적 지표들

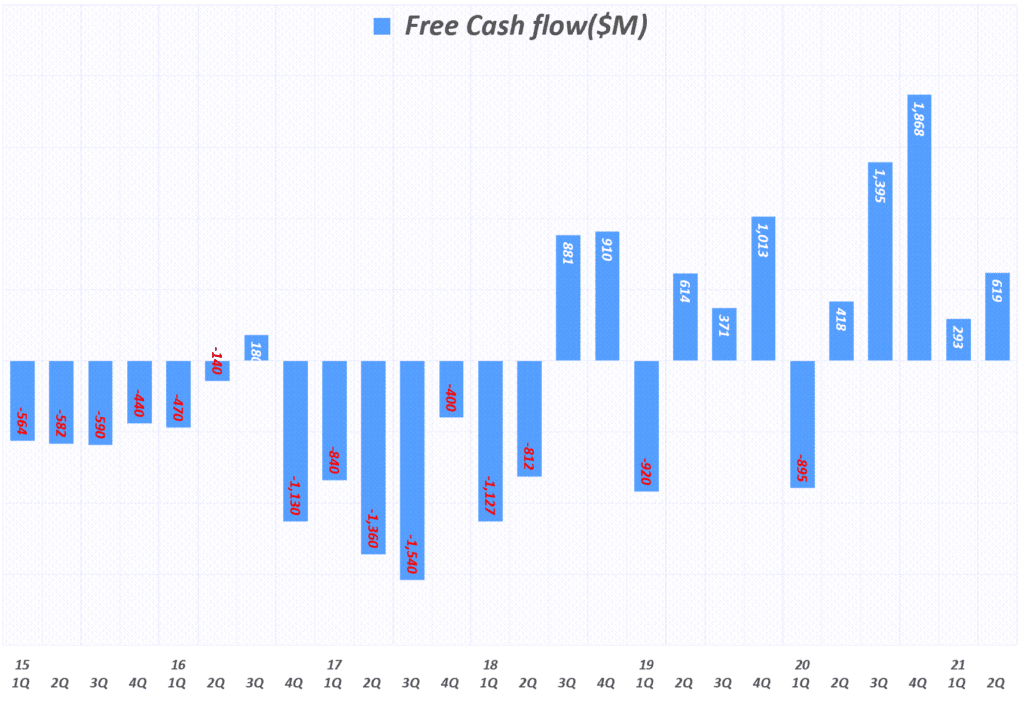

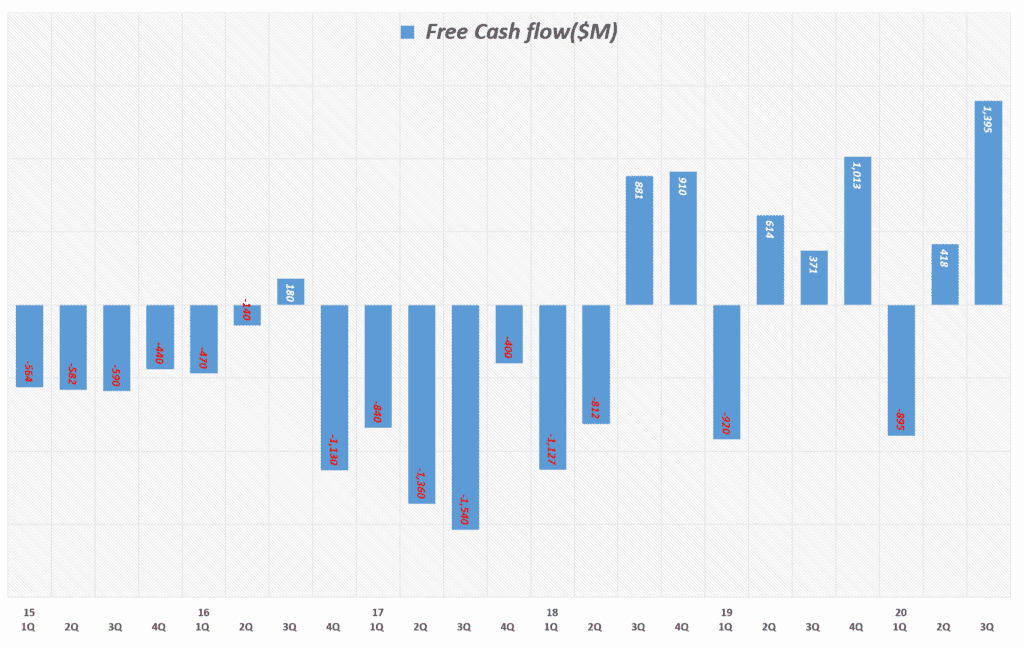

잉여현금흐름(FCF) 추이

잉여현금흐다.

분기별 테슬라 순운전자본 추이

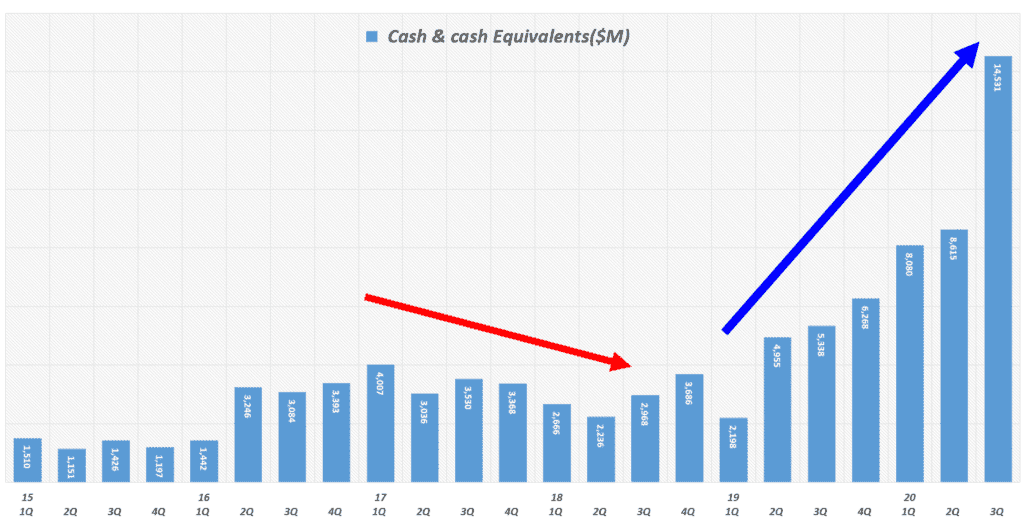

현금 및 현금성 자산 추이

23년 2분기 테슬라 실적 분석

1. 2Q23 테슬라 실적 Summary

- 매출 249억 달러, 월가 예상치 247억 달러 소폭 상회

- 매출총이익률 18.2%, 월가 컨센서스 18.2% 부합

- non-GAAP EPS $0.91, 컨센서스 $0.80 상회 (+14%)

- 가격 인하 + 달러 강세 + 개발비 증가 (4680 ramp-up, 사이버트럭 ramp-up, FSD 및 Dojo 확장)에도 불구하고, 역대 최대 판매/생산 통한 규모의 경제 실현 + 원자재 가격 하락 + IRA Credit 확보 + 에너지 및 서비스 비즈니스 외형 성장 및 손익 개선으로 컨센서스 상회 EPS 기록

[참고]테슬라 자동차외 매출 총이익 비중

2022년 1분기까지는 자동차외 부문의 매출총이익은 마이너스를 기록했으나, 2022년 2분기부터 흑자를 기록하기 시작했다.

이제 테슬라는 자동차외에도 매출총이익측면에서도 무시할 수 없는 수준으로 올라왔다.

- Q2-22 : 3.7%

- Q3-22 : 3.3%

- Q4-22 : 4.6%

- Q1-23 : 7.2%

- Q2-23 : 10.9%

2분기 테슬라 실적 Highlight

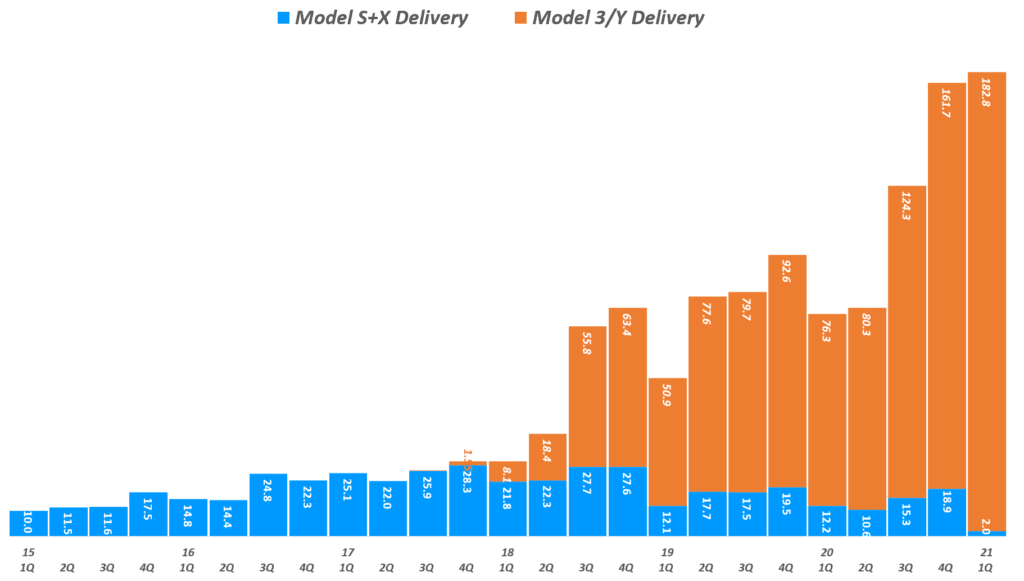

판매량 83% 증가

- 생산량 48.0만대 (+86%), S • X 1.9만대 (+19%) + 3 • Y 46.0만대 (+90%)

- 판매량 46.6만대 (+83%), S • X 1.9만대 (+19%) + 3 • Y 44.7만대 (+87%)

재고일수 16일로 업계 평균 53일보다 압도적으로 양호

- 테슬라 재고일수 16일 로 +12일 증가

- 상하이 락다운 및 우크라이나 전쟁에 의한 공급망 대란이 있었던 전년 동기와 비교해 증가.

- 산업 평균 (53일, 미국 기준) 및 일반적으로 인식되는 최적 재고 규모 (70-80일) 보다 낮은 수준 유지

테슬라 자동차 비즈니스 지표 약화

- 자동차 부문 매출 213억 달러 (+46%),

- 자동차 부문 매출 총 이익률 19.2% (-8.8%p).

- 차량 대당 ASP $45,626,

- 전년 동기 대비 -20% 하락.

- 직전 분기 대비 하락 폭은 -3% (환율 영향 제거 시 -0.6%)로 축소

테슬라 에너지 부분 상승세

- 에너지 부문 매출 15억 달러 (+74%),

- 에너밎 부문의 전사 매출 비중 6.1% (+0.9%p).

- 에너지 부문 매출 총 이익률 18.4% (+7.2%p)로 역대 최대 수익성 기록.

- ESS 설치량 3.7GWh (+222%).

- 연간 기준 설치량 1H23 7.5GWh, 2022년 6.5GWh, 2021년 4.0GWh, 2020년 3.0GWh으로 빠르게 증가

테슬라 서비스부문 상승세

- 서비스 부문 매출 22억 달러(+47%),

- 서비스부문 전사 매출 비중 8.6% (유지).

- 서비스 부문 매출총이익률 7.7% (+3.9%p)로 역대 최대 수익성 기록.

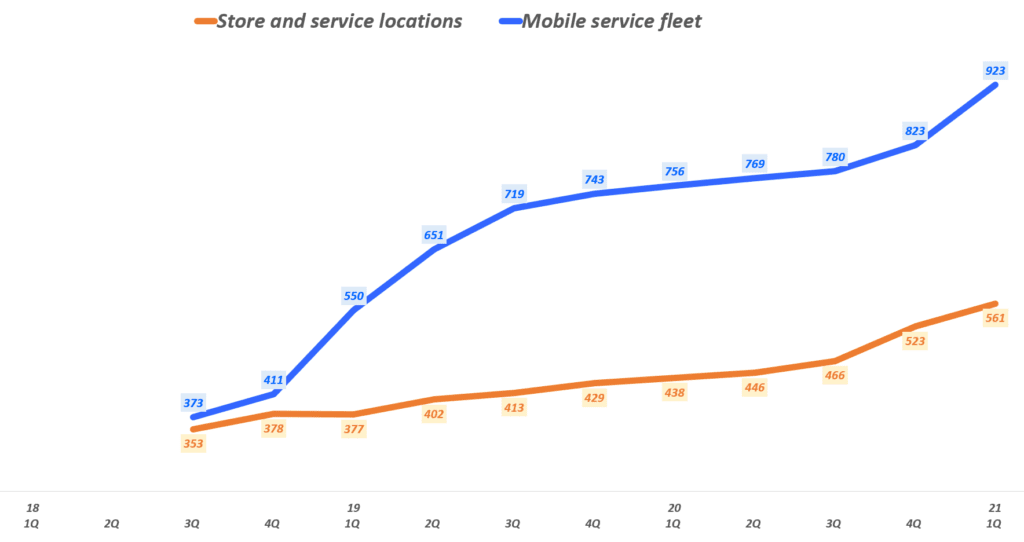

- 전세계 서비스센터 1,068개 (+29%),

- 모바일 서비스 차량 대수 1,769대 (+22%),

- 슈퍼차저 48,082개 (+33%)

테슬라 영업이익율 하락

- 영업이익 24억 달러 (-3%), 지배주주 순이익 27억 달러 (+20%)

- 영업이익률 9.6% (-4.9%p),

- 매출원가율 81.8% (+6.8%p),

- 판매관리비율 8.6% (-1.9%p)

- 전년 동기 대비 판가 하락으로 원가율 악화됐으나,

- 매출 증가에 따른 판관비에서의 영업 레버리지 발현은 지속

- 높은 재무 건전성에 근거한 이자 수익 개선 및 기타 손익 증가로,

- 영업이익과 달리 지배주주 순이익은 전년 동기 대비 큰 폭 확대

컨퍼런스 콜 주요 내용, 모 증권사 정리 내용 인용함

- 양호한 실적 기록에도 불구, 실적 발표 이후 시간 외 주가는 장중 종가 대비 -4.2% 하락. 이는 실적 컨퍼런스 콜에서 언급된 일부 내용이, 시장 참여자들에게 2H23 수요 둔화 및 추가 가격 인하 불확실성을 부여했기 때문

불확실성을 야기한 언급

- Q23 일부 공장 설비 개선 공사로 글로벌 생산 소폭 감소,

- 연간 판매 목표 180만대 유지,

- 가파른 금리 인상과 소매 구매력 저하가 확인될 경우 가격 인하 대응

- 다만 이는 이미 상반기 89만대 판매를 확인하며 더욱 공격적인 수요 전망을 원했던 시장과 여전히 높은 금리 환경에서 영업을 이어가고 있는 Tesla의 원론적 답변 사이의 간극일 뿐, 실제 영업 펀더멘탈 측정에 의미가 있는 내용이라고 볼 수 없음 인공지능

FSD Beta 데이터 확보량 3억 마일 돌파했으며, 누적 판매 차량 및 FSD 구매 비율 증가를 통해 지수함수로 증가할 것.

주행을 위한 인공지능 모델의 크기 (파라미터의 개수)가 정의됐고 데이터 확보량 증가의 방법론이 명확한 만큼, 이제 중요한 부분은 훈련의 속도와 강도 개선.

현재 Dojo의 설치가 시작됐고, 앞으로 1년간의 설비 확장 통해 전세계에서 가장 빠른 초당 100경의 훈련 역량을 확보할 예정이며, 기존 대비 훈련 비용 절감될 것.

FSD 데이터 수집 속도 및 차량 판매 수요 증대를 위해, 오는 3Q23 중 처음으로 기존 FSD 구매자의 신차 구매 시 FSD 이전 설치를 허용할 계획.

2019년 이전 HW 1.0, 2.0 버전 차량 판매 총량은 약 53만대 수준. 이들 차량의 교체 수요 두드러질 것

FSD 라이센싱

- FSD 라이센싱: 기존 자동차 업체에 대한 FSD 라이센싱이 최초로 언급

We are very open to licensing our FSD software and hardware to other car companies. We are in discussion with major OEM about using Tesla FSD

현재 기존 자동차 업계에서 고성능 컴퓨팅 플랫폼을 통해 주행 모델을 구동시키고 질적 데이터를 확보하고 있는 것은 중국의 일부 업체 뿐.

이들 중국 업체들조차 값비싼 컴퓨팅 플랫폼 채택에 따른 원가 상승 및 실적 악화를 경험 중이며, 질적 데이터 축적인 이제서야 비로서 시작된 상황. 기존 완성차 업체들에게 Tesla의 FSD software와 hardware를 채택하는 것은 컴퓨팅 플랫폼 개발, 주행 모델 개발, 질적 데이터 확보를 위한 비용과 시간을 아끼는 선택이 될 수 있음.

Tesla는 라이센싱을 통해 software에서는 한계 비용이 0에 수렴하는 매출 증대를 누리고, hardware에서는 규모의 경제 확보에 따른 foundry 업계에 대한 협상력 강화와 생산 원가 측면에서의 규모의 경제를 영위할 수 있음

배터리

4680셀 2Q23 생산량 1Q23 대비 +80% 증가.

- Giga Texas에서 누적 셀 생산 1,000만개 돌파.

- 수율 개선으로 스크랩 비용 1Q23 대비 -40% 감소했으며,

- 배터리셀 사업부 COGS가 1Q23 대비 -25% 하락. 판매가 시작될 사이버트럭에 탑재될 4680셀은 현재 만들어지고 있는 셀 대비 에너지 밀도 +10% 향상시킬 계획.

- 이를 위한 설비 최적화 준비 완료

대규모 신규 공급 계약 확장과 동행하여 ESS 생산 능력 또한 증대 중.

개인과 기업, 정부 고객 각자의 니즈에 맞는 ESS 제품 공급 확대와 Autobidder 계약 증가 (호주, 텍사스, 영국, 켈리포니아 등)를 통해 에너지 발전/ 저장/ 거래 생태계 구축 진행 중. Tesla Insurance와 마찬가지로 에너지 비즈니스 전개를 위한 시장 별 협상 이어질 것

기타

Giga Berlin과 Giga Texas 생산 속도 증대를 통해 수익성 좋아지고 있으며, 공정 혁신/ 원재료 및 물류 비용 하락을 통해 대당 원가 개선 실현 중. 사이버 트럭은 양산이 개시됐으며, 하반기 중 인도가 개시될 것

22년 2분기 테슬라 실적 분석

Executive Summary

우선 테슬라 실적을 시장 예측치와 비교해 간단히 표로 정리해 봤습니다.

앞서 언급한대로 이번 2분기 테슬라 실적은 매출은 시장 기대에 미치지 못했지만 주당순이익(EPS)는 시장 기대 이상을 기록했습니다.

| 항목 | 결과 | 실적/가이드 | 시장 예측 |

| 조정 주당순이익 | 시장 예측 상회 | 2.27$ | 1.81$ |

| 매출($B) | 시장 예측 하회 | 169.3억 달러 (YoY 41.6%) | 171억 달러(Refinitive) |

- 2분기 테슬라 매출 169.3억 달러로 전년비 41.6% 증가

. 이러한 실적은 시장 컨센서스 171억 달러에는 미치지 못함 - 3분기 매출 성장은 업계 전체의 자동차용 반도체 부족에도 불구하고 전기차 판매(차량 인도분 기준)가 241K로 사상 최대치를 기록한 덕분이기도 함

- 부문별로 고른 매출 증가율을 보임

. 자동차 부문 매출은 146억 달러로 전년비 43% 증가

. 에너지 부문 매출 8.66억 달러로 전년 비 8.1% 증가

. 서비스 부문 매출 14.66억 달러로 전년비 54.5% 증가 - 탄소매출권 판매는 3.44억 달러로 전년비 26.5% 증가함

- 매출총이익 42.3억 달러, 매출총이익률 25%로 전년비 46.8% 증가

이전분기 비해서 매출총이익율은 크게 하락(27.35% → 29.1% → 25%) - 자동차부문 매출총이익은 40.8억 달러, 자동차 매출총이익률 27.9%로 전년비 40.7% 증가했으며, 전분기에 비해서는 26% 감소

1) 중국 봉쇄로 상항이 공장 셨다운으로 ㅛㅐㄴ산 및 판매가 감소해 규모의 경제 효과 약화 영향

2) 기가 베를른과 기가 오스틴 신규 가동에 따른 추가 투자 및 아직 충분한 생산성이 올라오지 않았기 때문

3) 일회성 이벤트라고 할 수 있는 비트코인 손상차손과 구조조정에 따른 퇴직직원 관련 비용의 ㅇ여향

4) 인플레이션과 전기 자동차에 들어가는 배터리 셀 및 기타 구성 요소의 가격 상승

5) 점점 더 많은 경쟁의 격화 영향 - 영업이익 24.6억 달러, 영업이익률 14.55%로 전년비 87.8% 증가

영업이익률은 ’21년 2분기 처음으로 10%를 돌파한 이후 10% 중반대를 유지하고 로 한단계 상승한 것이

분기 영업이익으로 20억 달러를 처음 넘기는 기록을 세움 - 순이익 22.6억 달러, 순이익률 13.3%로 순이익률 10%이상을 유지

- (non-GAAP) 기준 주당 순이익(EPS)는 2.27달러로 시장 예측(Refinitiv) 1.81달러를 크게 상회함

- 테슬라 2분기 자본 지출은 17.3억 달러로 전년비 15% 증가

일론 머스크(Elon Musk) 최고경영자(CEO)는 “6월 베를린 외곽에 있는 Tesla의 새 공장은 주당 1,000대를 넘어섰고 텍사스 오스틴에 있는 회사의 새 공장은 앞으로 몇 달 안에 주당 1,000대를 초과할 것으로 예상합니다.

테슬라는 매장 및 서비스 센터보다 충전 인프라를 더 많이 성장시켜 분기 동안 709개의 매장 및 서비스 위치와 2분기에 3,971개의 수퍼차저 위치(총 36,165개의 수퍼차저 연결 포함)를 보고했습니다. 이 수치는 전년 대비 매장 및 서비스 센터 위치가 19%, 충전 위치가 34% 증가했습니다.

21년 4분기 테슬라 실적 분석

Executive Summary

우선 4분기 테슬라 실적을 시장 예측치와 비교해 간단히 표로 정리해 봤습니다.

앞서 언급한대로 이번 3분기 테슬라 실적은 매출은 시장 기대에 미치지 못했거 부합한 수준이지만 주당순이익(EPS)는 시장 기대 이상을 기록했습니다.

| 항목 | 결과 | 실적/가이드 | 시장 예측 |

| 조정 주당순이익 | 시장 예측 상회 | 2.54$ | 2.37$ |

| 매출($B) | 시장 예측 상회 | 17.719 | 16.64 |

- 4분기 매출 177.2억 달러로 전년비 64.9% 증가

. 이는 시장 예측치 137.57억 달러를 크게 상회한 수준이며

. 전분기 57.9% 보다 성장률이 더욱 더 높아졌다는 점에서 긍정적 - 3분기 매출 성장은 지난 3분기 매출 성장과 마찬가지로 업계 전체의 자동차용 반도체 부족에도 불구하고 전기차 판매(차량 인도분 기준)가 309K로 처음으로 분기 판매 30만대를 넘겼고, 연가 936K라는 사상 최대치를 기록한 덕분이기도 함

- 부문별로 자동차와 서비스 부문은 여전히 높은 매출 증가율을 보였지만, 에너지부문은 오랜만에 역성장을 보였음

. 자동차 부문 매출은 159.7억 달러로 전년비 71.4.% 증가

자동차 판매만의 매출은 153.39억 달러로 전년비 69.7% 증가

. 에너지 부문 매출 6.28억 달러로 전년 비 8.5% 감소

. 서비스 부문 매출 10.64억 달러로 처음으로 분기 매출 10억 달러를 돌파하면서 전년비 57% 증가 - 탄소매출권 판매는 3.14억 달러로 전년비 -22% 감소함

- 매출총이익 48.5억 달러, 매출총이익률 27.4%로 전분기 26.6%에 이어 최고치를 갱신하면서 전년비 135.4% 증가

이전분기 비해서 매출총이익율은 크게 상승 추세를 이어감(21.3% → 24.1% → 26.6%→27.4%) - 자동차부문 매출총이익은 48.8억 달러, 자동차 매출총이익률 30.6%로 전년비 118% 증가했으며,

자동차 매출총이익율 30.6%는 지난 분기 처음으로 30%대를 기록한 이래 다시 사상 최고치를 기록을 갱신하는 등 전반적으로 매출총이익률이 상승하는 추세를 이어감 - 영업이익 26억 달러, 영업이익률 14.7%로 전년비 354% 증가

영업이익률은 전분기 처음으로 10%를 돌파한 이후 10% 중반대로 한단계 상승한 것이

분기 영업이익으로 2분기 연속 영업이익 20억 달러를 넘기는 기록을 세움 - 순이익 23.3억 달러, 순이익률 13.2%로 처음으로 순이익률 20%를 넘어 섬

. 탄소배출권 매출 2.79억 달러로 39% 감소

. 비트코인 투자로는 0.51억 달러 손실

이러한 순이익 증가는 그동안 테슬라 이익의 중요한 부문이라고 지적받았던 탄소매출권 매출이 줄고 비크코인 수익이 마이너스인 가운데 이루어진 것으로 자동차 사업 자체로 이익이 크게 증가하고 있다는 긍정적인 모습 - (non-GAAP) 기준 주당 순이익(EPS)는 2.54달러로 시장 예측(Refinitiv) 2.37달러를 크게 상회함

- 테슬라 2분기 자본 지출은 18.1억 달러로 전년비 57% 증가

여전히 높은 자본투자를 지속한다는 점에서 긍정적으로 평가 - 테슬라는 “(향후)성장률은 장비 용량, 운영 효율성, 공급망의 용량과 안정성에 따라 달라질 것”이라고 말했다 . “공급망 제한은 2022년까지 계속될 가능성이 있는 가운데, 주요 제한 요인이 되면서 우리 공장은 몇 분기 동안 생산 캐파 미만으로 가동되었습니다.”고 언급

테슬라에 대한 애널리스트 평가

CFRA Research의 수석 분석가 Garrett Nelson은 Tesla에 대해 투자의견으로 매수 의견을 갖고 있고 12개월 목표 가격을 1,250달러로 제안하고 있는데, 그는 테슬라가 지난 9분기 중 8분기 동안 실적 예상치를 상회했다고 지적했습니다. 자동차 제조의 높은 고정 비용 특성으로 인해 회사가 이길 수 있는 가능성이 있다고 지적합니다.

Nelson은 “강력한 거래량이 있는 분기가 있으면 실제로 단가를 낮추는 경향이 있으며 많은 수익을 낼 수 있습니다.”라고 말했습니다.

Tesla는 이번 달 초에 2021년의 마지막 3개월 동안 305,840대의 차량을 생산하고 308,600대를 인도했다고 보고했습니다. 회사는 3분기에 이전 기록을 갱신하여 올해의 총 납품량을 936,172대로 기록했습니다. 전 세계적으로 반도체가 부족하고 배송 병목 현상으로 인해 배송 대기 시간이 길어집니다.

Wedush의 분석가인 Dan Ives는 “현재 Tesla는 이 문제로 인해 Model Y, 일부 Model 3가 세계 여러 지역에서 5~6개월 지연되고 있는 문제가 있어 공급을 초과하는 수요가 발생하고 있습니다.”라고 지적했습니다. 그는 오스틴과 베를린에 새로운 Giga 공장을 열면 생산 병목 현상이 완화될 수 있다고 덧붙였습니다.

투자자들이 전기차 제조업체가 차량 수요를 맞추기 위해 생산량을 늘릴 수 있는지 여부는 미국 오스틴과 독일 베르린 공장이 테슬라 성장 스토리의 핵심으로 보고 있습니다.

테슬라는 3분기 분기 매출이 예상 139억1000만 달러에 비해 컨센서스 예측치인 137억6000만 달러에 약간 못 미쳤다고 보고했다. 주당 순이익은 1.86달러로 예상했던 1.67달러를 웃돌았다.테슬라도9월로 끝나는 3개월 동안 전 세계 고객에게 241,300대의 전기 자동차를 인도했으며, 4분기에 그 기록을 경신하기 전에 분기별 인도 사상 최고치를 기록했습니다.

갈라져,Moody’s Investors Service Inc.는 최근 Tesla의 신용등급을 상향 조정했습니다., 월요일에 등급을 Ba1의 최고 정크 등급으로 끌어올려 “급격한” 비즈니스 확장과 수익성 개선으로 업그레이드했습니다. 이러한 움직임으로 Tesla는 이르면 2023년 초에 올 수 있는 우량한 지위를 확보하는 데 한 걸음 더 다가서게 됩니다.

Executive Summary

우선 테슬라 실적을 시장 예측치와 비교해 간단히 표로 정리해 봤습니다.

앞서 언급한대로 이번 3분기 테슬라 실적은 매출은 시장 기대에 미치지 못했거 부합한 수준이지만 주당순이익(EPS)는 시장 기대 이상을 기록했습니다.

| 항목 | 결과 | 실적/가이드 | 시장 예측 |

| 조정 주당순이익 | 시장 예측 상회 | 1.86$ | 1.59$ |

| 매출($B) | 시장 예측 부합 | 13.76 | 13.63(Refinitive) 13.91(Bloomberg) |

- 3분기 매출 137.57억 달러로 전년비 57.9% 증가

. 블룸버그가 집계한 시장 컨센서스 139.1억 달러에는 다소 미치지 못했으나, Refinitive 집계 136.3억 달러에 비해서는 소폭 상회한 수준

.전반적으로 매출 성장에 대해서는 큰 감흥을 받지 못하는 듯 - 3분기 매출 성장은 업계 전체의 자동차용 반도체 부족에도 불구하고 전기차 판매(차량 인도분 기준)가 241K로 사상 최대치를 기록한 덕분이기도 함

- 부문별로 고른 매출 증가율을 보임

. 자동차 부문 매출은 120.6억 달러로 전년비 58.4% 증가

. 에너지 부문 매출 8.06억 달러로 전년 비 39.2% 증가

. 서비스 부문 매출 8.94억 달러로 전년비 54% 증가 - 탄소매출권 판매는 2.79억 달러로 전년비 -30% 감소함

- 매출총이익 36.6억 달러, 매출총이익률 26.6%로 전년비 77.4% 증가

이전분기 비해서 매출총이익율은 크게 상승 추세를 이어감(21.3% → 24.1% → 26.6%) - 자동차부문 매출총이익은 36.7억 달러, 자동차 매출총이익률 30.5%로 전년비 75% 증가했으며,

매출총이익율 30.5%는 처음으로 30%대를 기록하면서 사상 최고치를 기록하는 등 전반적으로 매출총이익률이 상상하는 추세를 이어감 - 영업이익 20억 달러, 영업이익률 14.5%로 전년비 147.7% 증가

영업이익률은 전분기 처음으로 10%를 돌파한 이후 10% 중반대로 한단계 상승한 것이

분기 영업이익으로 20억 달러를 처음 넘기는 기록을 세움 - 순이익 16.6억 달러, 순이익률 12.06%로 처음으로 순이익률 10%를 넘어 섬

. 탄소배출권 매출 2.79억 달러로 39% 감소

. 비트코인 투자로는 0.51억 달러 손실

이러한 순이익 증가는 그동안 테슬라 이익의 중요한 부문이라고 지적받았던 탄소매출권 매출이 줄고 비크코인 수익이 마이너스인 가운데 이루어진 것으로 자동차 사업 자체로 이익이 크게 증가하고 있다는 긍정적인 모습 - (non-GAAP) 기준 주당 순이익(EPS)는 1.86달러로 시장 예측(Refinitiv) 1.59달러를 크게 상회함

- 테슬라 2분기 자본 지출은 18.2억 달러로 15억 달러로 전년비 81% 증가

이는 매출증가율 이상으로 투자한다는 관점에서 긍정적으로 평가 - 테슬라 재정 관련 지표등도 상당히 양호

. 잉여현금흐름은 13.3억 달러로 전분기 6.2억 달러에서 크게 증가했고 6분기 연속 플러스를 기록

. 영업활동 현금흐름은 31.47억 달러로 전년비 31% 증가하면서 긍정적인 현금흐름 지속 - 테슬라는 “반도체 부족, 물류 정체, 정전 등 다양한 문제가 공장을 최대한으로 가동시키려는 우리 능력에 영향을 미치고 있다고 언급”

그럼에도 불구하고 다년간 자동차 판매를 연간 50% 달성하겠다는 목표를 반복 강조

3분기 테슬라 매출 139억 달러, 58% 증가

3분기 테슬라 매출 139억 달러로 사상 최고치를 기록했고, 전년비 58% 성장하면서 고성장을 이어갔습니다.

조금 아쉬운 점은 시장 기대치가 워낙 높다보니 3분기 매출은 시장 기대를 충분히 만족시키지는 못한 것 같습니다.

- 3분기 매출 137.57억 달러로 전년비 57.9% 증가

. 블룸버그가 집계한 시장 컨센서스 139.1억 달러에는 다소 미치지 못했으나, Refinitive 집계 136.3억 달러에 비해서는 소폭 상회한 수준 - 3분기 매출 성장은 업계 전체의 자동차용 반도체 부족에도 불구하고 전기차 판매(차량 인도분 기준)가 241K로 사상 최대치를 기록한 덕분이기도 함

- 부문별로 고른 매출 증가율을 보임

. 자동차 부문 매출은 120.6억 달러로 전년비 58.4% 증가

. 에너지 부문 매출 8.06억 달러로 전년 비 39.2% 증가,

. 서비스 부문 매출 8.94억 달러로 전년비 54% 증가 - 탄소매출권은 2.79억 달러로 전년비 -30% 감소함

영업이익 20억 달러, 영업이익률 15%로 148% 증가

지난 분기에 이어서더 테슬라 이익 관련 지표는 계속 좋아지고 있습니다. 이번 분기에는 자동차 매출총이익률 30%, 영업이익 20억 달러, 순이익률 10% 달성 등 굵직한 기록들을 양산했습니다.

- 매출총이익 36.6억 달러, 매출총이익률 26.6%로 전년비 77.4% 증가

이전분기 비해서 매출총이익율은 크게 상승(21.3% → 24.1% → 26.6%) - 자동차부문 매출총이익은 36.7억 달러, 자동차 매출총이익률 30.5%로 전년비 75% 증가했으며,

매출총이익율 30.5%는 처음으로 30%대를 기록하면서 사상 최고치를 기록 - 영업이익 20억 달러, 영업이익률 14.5%로 전년비 147.7% 증가

영업이익률은 전분기 처음으로 10%를 돌파한 이후 10% 중반대로 한단계 상승 상승 - 순이익 16.6억 달러, 순이익률 12.06%로 처음으로 10%를 넘어 섬

. 탄소배출권 매출 2.79억 달러로 39% 감소

. 비트코인 투자로는 0.51억 달러 손실

이러한 순이익 증가는 그동안 테슬라 이익의 중요한 부문이라고 지적받았던 탄소매출권 매출이 전년비 30% 감소한 가운데에서도 이루어진 것으로 사업 자체로 이익이 크게 증가하고 있다는 긍정적인 모습 - (non-GAAP) 기준 주당 순이익(EPS)는 1.86달러로 시장 예측(Refinitiv) 1.59달러를 크게 상회함

칩 공급 부족 및 원자재 상승에도 30%대를 기록한 자동차 매출총이익율

테슬라도 장도차 칩 부족 및 원자재 상승 압력을 겪었지만, 내부적인 원가 절감을 통해서 처음으로 매출총이익률 30%를 달성하는 등 사상 최고로 높은 자동차 매출총이익을 기록했습니다.

보통 테슬라가 모델 S나 모델 X와 같은 프리미엄 모델만 판매 시 가장 매출총익율이 좋았는데, 그때 매출총익율은 28~29% 정도 였습니다.

그후 모델 3와 같은 엔트리 모델을 생산하면서 18%대까지 하락했던 자동차 매충총이익율은 생산성 향상 등에 힘입어 구준히 상승하고 있었습니다.

최근 프리미엄 모델 판매가 극감하고 모델 3나 모델 Y와 같은 엔트리 모델 비중이 절대적으로 높아졌음에도 불구하고, 더우기 21년 상반기 몰아닥친 자동차 칩 부족과 원자재 가격 상승에도 불구하고, 자동차 생산이 안정회되고 원가 절감과 같은 노력에 힘입어 3분기 자동차 매출총이익율 30.5%를 기록해 사상 최고치를 기록했습니다.

분기별 테슬라 탄소배출권 이익 추이

지난 분기 테슬라 비판의 핵신중의 하나는 테슬라가 자동차 산업에서 돈을 버는 것이 아니라 비트코인 매매차익과 탄소배출권 판매로 이익을 내고 있다는 것이었죠.

이번 3분기에는 다른 이익들은 크게 증가했지만 탄소배출권 판매는 2,8억 달러로 전년비 30% 감소했고 전분기 3.5억 달러에 비해서도 크게 줄었습니다.

그럼에도 불구하고 사상최고 영업이익 등을 기록했다는 점에서 긍정적으로 볼 수 있습니다.

3분기 테슬라 실적은 업계가 광범위한 자동차용 반도체 공급 부족으로 어려운 가운데도 높은 판매 성장 덕분에 매출과 이익 측면에서 사상 최고치를 기록했고, 자동차 매출총이익률도 30%를 넘으면서 사상 최고 수준을 기록하는 등 판매와 매출 그리고 이익 측면에서 새로운 기록을 썼습니다.

그렇지만 그동안 시장 기대가 워낙 높았기 때문에 사상 최고 매출에도, 3분기 매출은 시장 기대치에 미치지 못했거나 약간 부합한 정도로 낮게 평가되지만 EPS는 시장 기대 이상을 보여주는 등 엇갈림 모습을 보여주었기 때문인지 아니면 그동안 실적 기대로 올랐기 때문에 실적 모멤텀 소실로 매물이 나오기 때문인지는 몰라도 실적 발표 후 시간외 거래에서는 하락하고 있습니다.

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”TSLA” range=”1mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]

Executive Summary

우선 테슬라 실적을 시장 예측치와 비교해 간단히 표로 정리해 봤습니다.

앞서 언급한대로 이번 3분기 테슬라 실적은 매출은 시장 기대에 미치지 못했거 부합한 수준이지만 주당순이익(EPS)는 시장 기대 이상을 기록했습니다.

| 항목 | 결과 | 실적/가이드 | 시장 예측 |

| 조정 주당순이익 | 시장 예측 상회 | 1.86$ | 1.59$ |

| 매출($B) | 시장 예측 부합 | 13.76 | 13.63(Refinitive) 13.91(Bloomberg) |

- 3분기 매출 137.57억 달러로 전년비 57.9% 증가

. 블룸버그가 집계한 시장 컨센서스 139.1억 달러에는 다소 미치지 못했으나, Refinitive 집계 136.3억 달러에 비해서는 소폭 상회한 수준

.전반적으로 매출 성장에 대해서는 큰 감흥을 받지 못하는 듯 - 3분기 매출 성장은 업계 전체의 자동차용 반도체 부족에도 불구하고 전기차 판매(차량 인도분 기준)가 241K로 사상 최대치를 기록한 덕분이기도 함

- 부문별로 고른 매출 증가율을 보임

. 자동차 부문 매출은 120.6억 달러로 전년비 58.4% 증가

. 에너지 부문 매출 8.06억 달러로 전년 비 39.2% 증가

. 서비스 부문 매출 8.94억 달러로 전년비 54% 증가 - 탄소매출권 판매는 2.79억 달러로 전년비 -30% 감소함

- 매출총이익 36.6억 달러, 매출총이익률 26.6%로 전년비 77.4% 증가

이전분기 비해서 매출총이익율은 크게 상승 추세를 이어감(21.3% → 24.1% → 26.6%) - 자동차부문 매출총이익은 36.7억 달러, 자동차 매출총이익률 30.5%로 전년비 75% 증가했으며,

매출총이익율 30.5%는 처음으로 30%대를 기록하면서 사상 최고치를 기록하는 등 전반적으로 매출총이익률이 상상하는 추세를 이어감 - 영업이익 20억 달러, 영업이익률 14.5%로 전년비 147.7% 증가

영업이익률은 전분기 처음으로 10%를 돌파한 이후 10% 중반대로 한단계 상승한 것이

분기 영업이익으로 20억 달러를 처음 넘기는 기록을 세움 - 순이익 16.6억 달러, 순이익률 12.06%로 처음으로 순이익률 10%를 넘어 섬

. 탄소배출권 매출 2.79억 달러로 39% 감소

. 비트코인 투자로는 0.51억 달러 손실

이러한 순이익 증가는 그동안 테슬라 이익의 중요한 부문이라고 지적받았던 탄소매출권 매출이 줄고 비크코인 수익이 마이너스인 가운데 이루어진 것으로 자동차 사업 자체로 이익이 크게 증가하고 있다는 긍정적인 모습 - (non-GAAP) 기준 주당 순이익(EPS)는 1.86달러로 시장 예측(Refinitiv) 1.59달러를 크게 상회함

- 테슬라 2분기 자본 지출은 18.2억 달러로 15억 달러로 전년비 81% 증가

이는 매출증가율 이상으로 투자한다는 관점에서 긍정적으로 평가 - 테슬라 재정 관련 지표등도 상당히 양호

. 잉여현금흐름은 13.3억 달러로 전분기 6.2억 달러에서 크게 증가했고 6분기 연속 플러스를 기록

. 영업활동 현금흐름은 31.47억 달러로 전년비 31% 증가하면서 긍정적인 현금흐름 지속 - 테슬라는 “반도체 부족, 물류 정체, 정전 등 다양한 문제가 공장을 최대한으로 가동시키려는 우리 능력에 영향을 미치고 있다고 언급”

그럼에도 불구하고 다년간 자동차 판매를 연간 50% 달성하겠다는 목표를 반복 강조

3분기 테슬라 매출 139억 달러, 58% 증가

3분기 테슬라 매출 139억 달러로 사상 최고치를 기록했고, 전년비 58% 성장하면서 고성장을 이어갔습니다.

조금 아쉬운 점은 시장 기대치가 워낙 높다보니 3분기 매출은 시장 기대를 충분히 만족시키지는 못한 것 같습니다.

- 3분기 매출 137.57억 달러로 전년비 57.9% 증가

. 블룸버그가 집계한 시장 컨센서스 139.1억 달러에는 다소 미치지 못했으나, Refinitive 집계 136.3억 달러에 비해서는 소폭 상회한 수준 - 3분기 매출 성장은 업계 전체의 자동차용 반도체 부족에도 불구하고 전기차 판매(차량 인도분 기준)가 241K로 사상 최대치를 기록한 덕분이기도 함

- 부문별로 고른 매출 증가율을 보임

. 자동차 부문 매출은 120.6억 달러로 전년비 58.4% 증가

. 에너지 부문 매출 8.06억 달러로 전년 비 39.2% 증가,

. 서비스 부문 매출 8.94억 달러로 전년비 54% 증가 - 탄소매출권은 2.79억 달러로 전년비 -30% 감소함

영업이익 20억 달러, 영업이익률 15%로 148% 증가

지난 분기에 이어서더 테슬라 이익 관련 지표는 계속 좋아지고 있습니다. 이번 분기에는 자동차 매출총이익률 30%, 영업이익 20억 달러, 순이익률 10% 달성 등 굵직한 기록들을 양산했습니다.

- 매출총이익 36.6억 달러, 매출총이익률 26.6%로 전년비 77.4% 증가

이전분기 비해서 매출총이익율은 크게 상승(21.3% → 24.1% → 26.6%) - 자동차부문 매출총이익은 36.7억 달러, 자동차 매출총이익률 30.5%로 전년비 75% 증가했으며,

매출총이익율 30.5%는 처음으로 30%대를 기록하면서 사상 최고치를 기록 - 영업이익 20억 달러, 영업이익률 14.5%로 전년비 147.7% 증가

영업이익률은 전분기 처음으로 10%를 돌파한 이후 10% 중반대로 한단계 상승 상승 - 순이익 16.6억 달러, 순이익률 12.06%로 처음으로 10%를 넘어 섬

. 탄소배출권 매출 2.79억 달러로 39% 감소

. 비트코인 투자로는 0.51억 달러 손실

이러한 순이익 증가는 그동안 테슬라 이익의 중요한 부문이라고 지적받았던 탄소매출권 매출이 전년비 30% 감소한 가운데에서도 이루어진 것으로 사업 자체로 이익이 크게 증가하고 있다는 긍정적인 모습 - (non-GAAP) 기준 주당 순이익(EPS)는 1.86달러로 시장 예측(Refinitiv) 1.59달러를 크게 상회함

칩 공급 부족 및 원자재 상승에도 30%대를 기록한 자동차 매출총이익율

테슬라도 장도차 칩 부족 및 원자재 상승 압력을 겪었지만, 내부적인 원가 절감을 통해서 처음으로 매출총이익률 30%를 달성하는 등 사상 최고로 높은 자동차 매출총이익을 기록했습니다.

보통 테슬라가 모델 S나 모델 X와 같은 프리미엄 모델만 판매 시 가장 매출총익율이 좋았는데, 그때 매출총익율은 28~29% 정도 였습니다.

그후 모델 3와 같은 엔트리 모델을 생산하면서 18%대까지 하락했던 자동차 매충총이익율은 생산성 향상 등에 힘입어 구준히 상승하고 있었습니다.

최근 프리미엄 모델 판매가 극감하고 모델 3나 모델 Y와 같은 엔트리 모델 비중이 절대적으로 높아졌음에도 불구하고, 더우기 21년 상반기 몰아닥친 자동차 칩 부족과 원자재 가격 상승에도 불구하고, 자동차 생산이 안정회되고 원가 절감과 같은 노력에 힘입어 3분기 자동차 매출총이익율 30.5%를 기록해 사상 최고치를 기록했습니다.

분기별 테슬라 탄소배출권 이익 추이

지난 분기 테슬라 비판의 핵신중의 하나는 테슬라가 자동차 산업에서 돈을 버는 것이 아니라 비트코인 매매차익과 탄소배출권 판매로 이익을 내고 있다는 것이었죠.

이번 3분기에는 다른 이익들은 크게 증가했지만 탄소배출권 판매는 2,8억 달러로 전년비 30% 감소했고 전분기 3.5억 달러에 비해서도 크게 줄었습니다.

그럼에도 불구하고 사상최고 영업이익 등을 기록했다는 점에서 긍정적으로 볼 수 있습니다.

21년 2분기 테슬라 실적 분석

Executive Summary

- 매출 119.6억 달러로 지난 20년 4분기 이래 3분기 연속 분기 매출 100억 달러를 돌파 함

. 전년비 98%, 전분기 비 15% 증가한 것으로

. 시장 예측치 113억 달러를 소폭 상회하는 매출 실적 - 2분기 매출 성장은 전기차 판매(차량 인도분 기준)가 201K로 전년비 121% 증가하면 예견된 일이기도 함

참고로 2분기 테슬라 전기차 생산도 206.4K에 달해 전년비 151% 증가 함 - 부문별로 고른 매출 증가율을 보임

. 자동차 부문 매출은 102억 달러로 전년 비 97% 증가했고, 전분기 비 13.4% 증가

테슬라 전체 매출에서 자동차 부문 매출이 차지하는 비중은 85%로 이전보다는 소폭 감소

. 에너지 부문 매출 8억 달러로 전년 비 117% 증가,

전 분기에 비해서도 62% 증가해 상대적으로 높은 성장율을 기록 - 매출총이익 28.4억 달러, 매출총이익율 24%로 전년 비 128% 증가

전분기 비해서 매출총이익율은 크게 상승(21.3% → 24.1%)

그러나 매출총이익율은 2019년 4분기 이래 가장 낮은 수준을 기록해 실망 - 자동차부문 매출총이익은 29억 달러로 전년비 120% 증가했으며, 매출총이익율 28.4%로 사상 최고치를 기록

- 영업이익 13.1억 달러로 전녀비 301% 증가했고, 영업이익율 11%로 사상 처음으로 10%를 돌파

- 순이익 11.4억 달러로 전년비 998% 증가, 순이익율 9.6%로 사상 최고치에 이름

- (non-GAAP) 기준 주당 순이익(EPS)는 1.45달러로 시장 예측(Refinitiv) 0.95달러를 크게 상회함

- 테슬라 2분기 자본 지출은 15억 달러로 전년비 176% 증가

이는 매출증가율 이상으로 투자한다는 관점에서 긍정적으로 평가 - 테슬라 재정 관련 지표등도 상당히 양호

. 잉여현금흐름은 6.2억 달러로 5분기 연속 플러스를 기록

이는 16억 달러 상당의 부채 상환 후에도 여전히 잉여현금흐름을 상당산 수준의 플러스로 유지했다는 점에서 긍정적으로 평가

. 영업활동 현금흐름은 21.2억 달러로 전년비 120% 증가하면서 긍정적인 현금흐름 지속

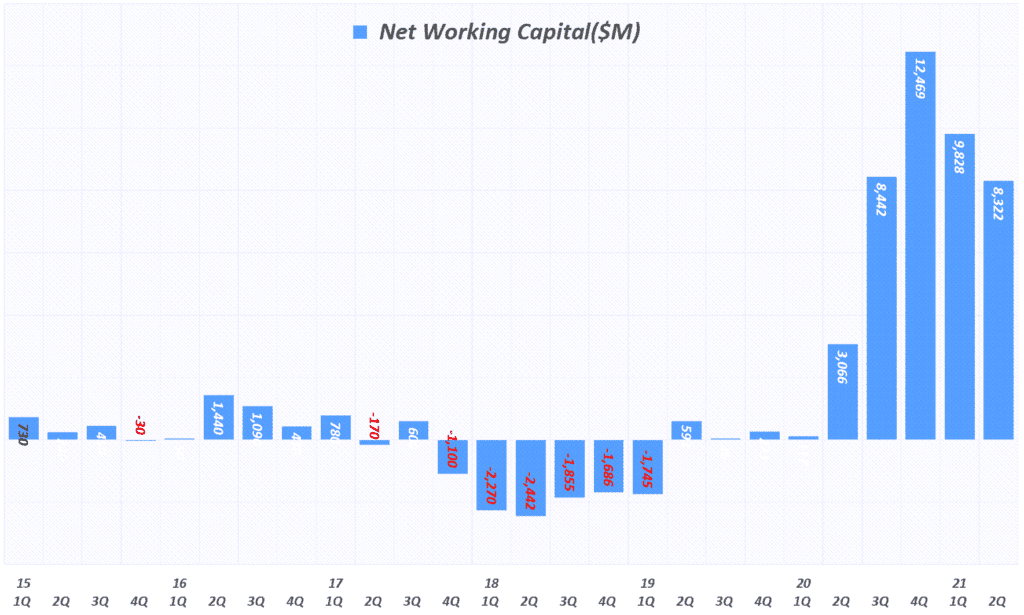

. 순운전자금은 83억 달러로 20년 4분기 사상 최고치를 기록한 후 조금 하락했지만 여전히 높은 수준을 유지 중

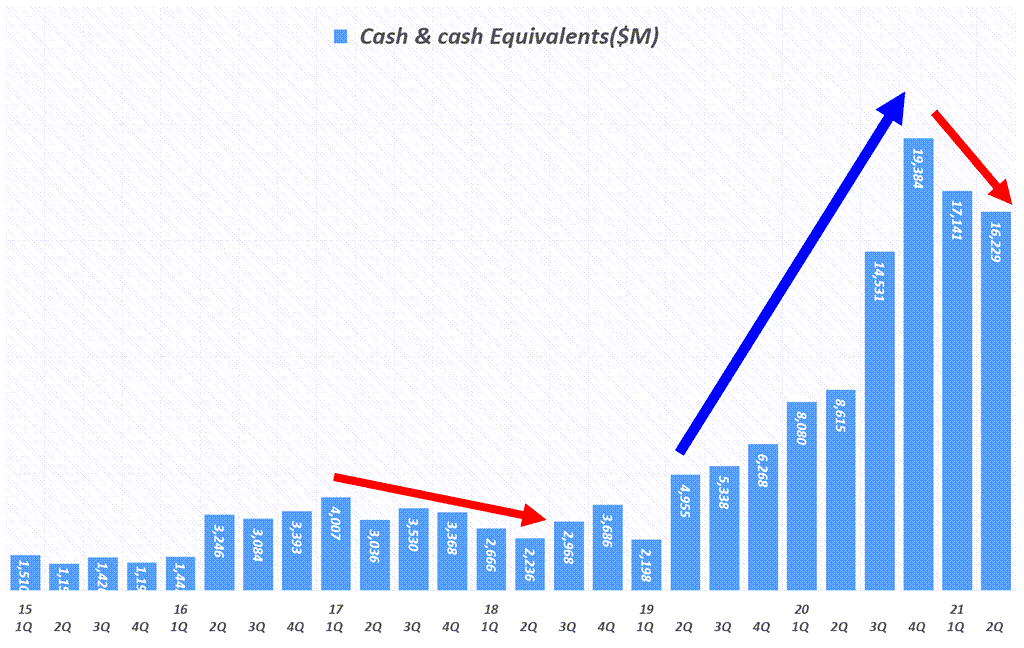

. 현금 및 현금성 자산은 162억 달러로 2분기 연속 줄어들고는 있지만 여전히 높은 수준을 유지하고 있음 - 향후 전망과 관련 생산 설비 확충을 최우선적으로 추진하고 있다고 밝힘

. 테슬라는 가능하는 한 제조 능력 확대를 추진할 것이며,

. 1분기에 언급한 “향후 몇년간 테슬라 전기차 판먜는 연평균 50% 성장을 달성할 것으로 예상한다.”를 반복 함

. 영업이익은 해가를 거듭할수록 높아질 것이며, 현진화 진행 및 생산 캐퍼 증가에 따라 업계 최고 수준이 될것으로 예상 - 신모델 생산 및 도입 일정은 일부 변경되었음

. 2021년 베를린과 오스틴에서 예정대로 모델 Y 생산을 시작할 것이며

. 배터리 셀 공급과 글로벌 공급망 이슈로 세미 트럭 생산을 2022년으로 연기

. 오스틴에서 생산 예정으로 사이버트럭 개발 중으로 생산 시점을 특정하지는 않음

2분기 테슬라 매출 120억 달러, 98% 증가

2분기 테슬라 매출 120억 달러로 전년비 98% 증가하며, 지난 20년 4분기 처음으로 분기 매출 100억 달로 돌파 후 3분기 연속 분기 매출 100억 달러를 넘어 매출 성장세가 안정화되었음을 보여 주었습니다.

- 매출 119.6억 달러로 지난 20년 4분기 이래 3분기 연속 분기 매출 100억 달러를 돌파 함

. 전년비 98%, 전분기 비 15% 증가한 것으로

. 시장 예측치 113억 달러를 소폭 상회하는 매출 실적 - 2분기 매출 성장은 전기차 판매(차량 인도분 기준)가 201K로 전년비 121% 증가하면 예견된 일이기도 함

참고로 2분기 테슬라 전기차 생산도 206.4K에 달해 전년비 151% 증가 함 - 부문별로 고른 매출 증가율을 보임

. 자동차 부문 매출은 102억 달러로 전년 비 97% 증가했고, 전분기 비 13.4% 증가

테슬라 전체 매출에서 자동차 부문 매출이 차지하는 비중은 85%로 이전보다는 소폭 감소

. 에너지 부문 매출 8억 달러로 전년 비 117% 증가,

전 분기에 비해서도 62% 증가해 상대적으로 높은 성장율을 기록

분기별 테슬라 매출 추이

분기별 테슬라 에너지 부문 매출 추이

순익 11억 달러, 전년비 10배 증가

이번 분기 테슬라 실적의 가장 특징적인 내용을 꼽으라면 테슬라 순익 11억 달러로 처음으로 10억 달러를 돌파했고, 순이익율 9.6%로 10%에 육박하는 순이익율을 기록하면서 손익 측면에서 사상 최고로 좋은 성과를 거두었습니다.

- 매출총이익 28.4억 달러, 매출총이익율 24%로 전년 비 128% 증가

전분기 비해서 매출총이익율은 크게 상승(21.3% → 24.1%)

그러나 매출총이익율은 2019년 4분기 이래 가장 낮은 수준을 기록해 실망 - 자동차부문 매출총이익은 29억 달러로 전년비 120% 증가했으며,

자동차 매출총이익율 28.4%로 사상 최고치를 기록 - 영업이익 13.1억 달러로 전녀비 301% 증가했고, 영업이익율 11%로 사상 처음으로 10%를 돌파

- 순이익 11.4억 달러로 전년비 998% 증가, 순이익율 9.6%로 사상 최고치에 이름

- (non-GAAP) 기준 주당 순이익(EPS)는 1.45달러로 시장 예측(Refinitiv) 0.95달러를 크게 상회함

칩 공급 부족 및 원자재 상승에도 최고치에 근접하는 자동차 매출총이익율

테슬라도 장도차 칩 부족 및 원자재 상승 압력을 겪었지만, 내부적인 원가 절감을 통해서 사상 최고로 높은 자동차 매출총이익율을 기록했습니다.

보통 테슬라가 모델 S나 모델 X와 같은 프리미엄 모델만 판매 시 가장 매출총익율이 좋았는데, 그때 매출총익율은 28~29% 정도 였습니다.

그후 모델 3와 같은 엔트리 모델을 생산하면서 18%대까지 하락했던 자동차 매충총이익율은 생산성 향상 등에 힘입어 구준히 상승하고 있었습니다.

최근 프리미엄 모델 판매가 극감하고 모델 3나 모델 Y와 같은 엔트리 모델 비중이 절대적으로 높아졌음에도 불구하고, 더우기 21년 상반기 몰아닥친 자동차 칩 부족과 원자재 가격 상승에도 불구하고, 자동차 생산이 안정회되고 원가 절감과 같은 노력에 힘입어 테슬라 자동차 매출총이익율 28.4%로 ’16년 4분기 이래 최고치를 기록했습니다.

분기별 테슬라 탄소배출권 이익 추이

지난 분기 테슬라 비판의 핵신중의 하나는 테슬라가 자동차 산업에서 돈을 버는 것이 아니라 비트코인 매매차익과 탄소배출권 판매로 이익을 내고 있다는 것이었죠.

이번 2분기에는 다른 이익들은 크게 증가했지만 탄소배출권 판매는 3.5억 달러로 전년비 17% 감소했고, 전분기에 비해서도 크게 감소했습니다. (전기차 판매가 증가하면 그만큼 탄소배출권 판매가 증가할 수 있는데도 매출 증가만큼 탄소배출권 판매 증가가 나타나지 않는 이유에 대해서는 더 연구해 봐야 겠네요… 숙제)

비트코인 손실 2,300만 달러

테슬라가 지난 2월 보유 현금 중 일부를 활용해 15억 달러치 비트코인을 매수했다고 밝히면서 비트코인 가격이 폭등했고, 테슬라는 이중 일부를 매각해 1억 100만 달러 이익을 얻었다고 지난 1분기 밝히기도 했습니다.

이번 분기에는 비트코인 가격이 크게 하락했기 때문에 시장에서는 테슬라 비트코인 손실이 7,500만달러에 달할 것이라는 예측이 잇었지만 실제로는 테슬라는 2,300만 달러 손실에 그쳤다고 밝혔습니다.

이분 분기 테슬라 전기차 판매 증가와 내부 비용 절감을 통한 재료비 상승 상쇄등의 노력에 힘입어 이 비트코인 2,300만 달러 손실을 극복 할 수 있었습니다.

분기별 테슬라 영업이익 추이

이번 2분기 테슬라 영업이익 13.1억 달러로 전녀비 301% 증가했고, 영업이익율 11%로 사상 처음으로 10%를 돌파했습니다.

분기별 테슬라 순이익 추이

마찬가지로 2분기 테슬라 순이익 11.4억 달러로 전년비 998% 증가, 순이익율 9.6%로 사상 최고치에 이르렀습니다.

긍정적인 재정적 지표들

테슬라 전기차 판매가 호조를 보이고 매출이 어느 정도 규모에 이르면서 테슬라 현금흐름 등 재정적 지표들이 좋아지고 있습니다.

- 테슬라 2분기 자본 지출은 15억 달러로 전년비 176% 증가

이는 매출증가율 이상으로 투자한다는 관점에서 긍정적으로 평가 - 잉여현금흐름은 6.2억 달러로 5분기 연속 플러스를 기록

영업활동 현금흐름은 21.2억 달러로 전년비 120% 증가하면서 긍정적인 현금흐름 지속 - 순운전자금은 83억 달러로 20년 4분기 사상 최고치를 기록한 후 조금 하락했지만 여전히 높은 수준을 유지 중

- 현금 및 현금성 자산은 162억 달러로 2분기 연속 줄어들고는 있지만 여전히 높은 수준을 유지하고 있음

잉여현금흐름(FCF) 증가

잉여현금흐름(FCF)는 가용현금흐름이라고도 부르는데 기업 유동성을 파악하는데 핵심적이 지표라고 합니다.

경기가 좋을 때는 손익계산서(PL) 상의 매출, 이익을 보는 것으로 충분하지만 경영 위기 시에는 미래 현금 창출 능력을 파악하기 위해서는 잉여현금흐름(FCF)를 살펴 본다고 합니다.

테슬라의 잉여현금흐름(FCF)은 6.19억 달러로 2020년 2분기부터 플러스로 전환된 후 5개월째 플러스를 유지하고 있습니다.

순운전자본도 큰폭으로 증가

테슬라 판매 호조와 더불어 플러스 이익을 계속내면서 테슬라 순운전자본도 큰폭으로 증가하고 있습니다.

이번 2분기 테슬라 순운전자금은 83억 달러로 20년 4분기 사상 최고치를 기록한 후 조금 하락했지만 여전히 높은 수준을 유지하고 있습니다.

현금 및 현금성 자산 크게 증가

한때 테슬라 생존 가능성을 의심하던 시절 사람들은 테슬라가 현금이 고갈되어 망할 것이라고 주장하기도 했죠.

그렇지만 이제는 테슬라 전기차 판매 호조와 생산성 안정화로 일정 수준의 이익을 담보할 수 있기 때문에 현금 및 현금성 자산은 높은 수준을 유지하고 있습니다.

21년 2분기 현금 및 현금성 자산은 162억 달러로 2분기 연속 줄어들고는 있지만 여전히 높은 수준을 유지하고 있습니다.

향후 테슬라 전망

향후 전망과 관련 생산 설비 확충을 최우선적으로 추진하고 있다고 밝혔습니다.

- 테슬라는 가능하는 한 제조 능력 확대를 추진할 것이며,

- 1분기에 언급한 “향후 몇년간 테슬라 전기차 판먜는 연평균 50% 성장을 달성할 것으로 예상한다.”를 반복 함

- 영업이익은 해가를 거듭할수록 높아질 것이며, 현진화 진행 및 생산 캐퍼 증가에 따라 업계 최고 수준이 될것으로 예상

세미트럭 생산을 2022년으로 연기

자동차용 칩 공급 부족 등의 이유로 테슬라 신모델 생산 및 도입 일정은 일부 변경되었습니다.

- 2021년 베를린과 오스틴에서 예정대로 모델 Y 생산을 시작할 것이며

- 배터리 셀 공급과 글로벌 공급망 이슈로 세미 트럭 생산을 2022년으로 연기

- 오스틴에서 생산 예정으로 사이버트럭 개발 중으로 생산 시점을 특정하지는 않음

21년 1분기 테슬라 실적 분석 Executive Summary

- 테슬라 전기차 판매 18만 5천대로 전년동기비 109.9% 증가

. 프리미엄 모델 판매 2천대로 전년비 83.5% 감소

. 모델 3 및 모델 Y 판매 18만 3천대로 전년비 140% 증가 - 매출 103.9억 달러로 전년비 74% 증가,

이는 시장 예측치 102.9억 달러 比 소폭 상회하거나 다른 추정치에 약간 하회

지난 20년 4분기에 이어 연속 2분기 매출 100억 달러 상회 - 테슬라 사업부별로는 전기차 부분 매출이 가장 크고 가장 높은 성장을 보이면서 테슬라를 이끌고 있음

. 전기차 매출은 90억 달러로 전년 비 75.4% 증가, 전체 매출에서 비중도 86.6%로 전년동기 85.7%에 비해서 소폭 올랐음

. 에너지 부문 매출도 4.94억 달러를 기록해 전년비 68.6% 증가

. 서비스 부문 매출은 8.93억 달러로 전년 비 60% 증가 - 매출총이익은 22.2억 달러. 매출총이익율 21.3%로 전년비 79.5% 증가하며 양호한 모습을 보였습니다.

- 자동차 메출총이익율은 26.5%로 전년동기 25.5%보다 1%p 좋아졌고, 전분기 24.1%보다는 2.4%p 종아졌습니다.

- 영업이익 5.94억 달러, 영업이익율 5.7%로 전년동기 2.83억 달러 비 110% 증가

- 1분기 테슬라 순이익 4.38억 달러, 순이익율 4.2%로 전년비 흑자전환

- 탄소 배출권 판매는 5.18억 달러로 전년 비 46% 증가

이 탄소 배출권 판매 증가율은 이전 100%이상에서 조금 성장율이 둔화된 것 - 보유 비트코인 10%를 매각해 1억 1백만 달러 이익 추가

테슬라는 21년 2월 15억 달러 상당의 비트코인을 구매했다고 발표, 3월 말부터 차량 구매 결제 수단으로 사용하겠다고 발표 - 주당 순익(EPS)는 93센트로 시장 예측치 79센트를 크게 상회

테슬라 판매는 목표대로 가고 있는가

이전에 1분기 테슬라 판매 결과를 분석하면서, 시장 기대 이상의 판매량을 보였지만 프리미엄 모델 판매는 극히 저조했다고 적은 바 있습니다.

그나마 1분기에 판매된 2,020대의 모델 S/X는 4분기 신적 발표 시 발표한 신형이 아니라 기 생산되었던 구모델 판매에 불과 했었죠.

그리고 1분기 초부터 생산하기로 했던 모델 S 및 모델 X 신형은 전혀 생산되지 못했죠. 대신 엔트리급인 모델 3/Y 중심으로 생산 되었습니다.

프리미엄 모델 생산은 5월과 3분기로 지연

이번 실적 발표에서는 이러한 문제 제기에 대한 답변이 나왔는데요. 일론 머스크는 “모델 S 등 프리미엄 모델 생산에 예상보다 많은 도전이 있었다.”고 인정했습니다. 하지만 더 디테일한 내용을 공개하지는 않았습니다.

테슬라는 1분기 실적 컨퍼런스콜에서 모델 S 신형은 오는 5월부터 생산되어 배송되기 시작할 것이며, 이쉽게도 모델 X는 올 3분기부터 생산될 것이라고 밝혔습니다.

그래서 올 연말에는 주당 2,000대의 모델 S 및 모델 X 차량을 생산할 수 있을 것으로 전망했습니다.

수요가 상대적으로 적은 프리미넘 모델 생산, 판매보다는 수요가 많은 엔트리 모델 3/Y 생산을 늘려 생산성을높이고 규모의 경제를 높여 프리미엄 모델 이상의 마진을 확보하겠다는 것이 테슬라의 전략이라고 이해되었습니다.

21년 테슬라 전기차 판매는 50%이상 증가한 최소 75만대 예상

한편 이번 실적 컨퍼런스콜에서 테슬라는 2021년 연간으로 전기차 판매가 전년 비 50%이상 증가할 것으로 예상했습니다.

이는 연간으로 최소 75만대 이상을 판매할 수 있다는 것을 의미합니다.

판매만큼 테슬라 서비스 인프라 구축은 빠랄지는가?

위에서 살펴본대로 테슬라 판매는 아주 빠른 속도로 증가하고 있는 점은 매우 긍정적인 요인입니다.

하지만 이러한 판매 증가에 맞추어 공급망이나 서비스 인프라 등등이 빠르게 갖추어지고 있는가에 대한 질문에는 상당히 부정적인 답변이 기다리고 있습니다.

- 1분기 테슬라 판매는 전년 비 109% 증가했지만,

- 서비스 센터는 561곳으로 전년 438곳에 비해서 28% 증가에 그쳤습니다.

또한 고객을 찾아가 서비스를 제공하는 모바일 서비스단은 923곳으로 전년비 22% 증가에 그쳤습니다. - 이러한 서비스센터 확충 속도가 판매 속도에 비해서 굉장히 느린 것은 이번분기뿐만이 아니라 매 분기 공통된 사항으로 판매가 증가되고, 판매가 누적될수록 제 때에 서비스를 받지 못할 가능성이 커지면서 테슬라 고객만족도가 낮아질 가능성이 커지고 있습니다.

- 이는 성장통일 수 있지만 시장에서는 테슬라 가치를 떨어뜨릴 가능성이 높은 문제로 판단하는 듯 합니다.

자동차 외 다른 비즈니스는 순항할까?

흔히 테슬라를 전기차 회사라고 알고 있지만, 테슬라는 전기차 외에도 다양한 비즈니스를 시도하고 있습니다. 이 중대표적인 것이 태양광 에너지 관련 사업을 들 수 있는데요. 테슬라 비즈니스 포트폴리오별 매출 현황을 간단히 살펴보죠.

테슬라 매출은 74% 증가

전기차 판매를 비롯한 테슬라 비즈니스 전체 매출은 103.9억 달러로 전년 비 74% 증가했습니다. 이는 시장 예측치에 부합하거나 약간 높은 수준입니다.

테슬라 전기차 매출 90억 달러, 75% 증가

테슬라 전기차 매출은 90억 달러로 전년 비 75.4% 증가하면서 평균이상으로 매출이 늘면서 테슬라 성장을 이끌고 있습니다.

테슬라 전체 매출에서 전기차 매출이 차지하는 비중도 86.6%로 전년동기 85.7%에 비해서 소폭 올랐습니다. 근래 테슬라 전기차 판매가 빠르게 늘면서 전체에서 차지하는 비중도 점점 더 늘고 있는 모습입니다.

에너지 부문 매출 69% 증가

한편 테슬라가 심혈을 기울여 키우고 있는 에너지 부문 매출도 4.94억 달러를 기록해 전년비 68.6% 증가면서 높은 성장세를 기록하고 있습니다.

최근 테슬라는 태양광 지붕 가격을 50 % 인상했으며, 테슬라 태양광 발전을 주문하려는 사람은 테슬라 가정용 에너지 저장 시스템인 파워월(Powerwall)을 주문토록 변경되었습니다.

급작스런 가격 인상 및 주문 옵션 변경은 일부 소비자 불만을 야기했지만 장기적으로 테슬라 매출 및 이익을 높여줄 것으로 보입니다.

이번 1분기 실적 컨퍼런스콜에서 일론 머스크는 태양광 지붕과 배터리가 있는 주택 건설을 추진하겠다고 밝혔습니다. 이는 최근 일련의 이상 기후 현상으로 전력 공급이 끊기면서 문제가 발생한 점을 반면교사 삼아, 고객이 필요한 모든 전기를 공급할 수 있는 “거대한 분산 유틸리티(

Musk는 2021 년 1 분기 전화에서 Tesla의 태양 광 지붕과 배터리가있는 주택을 목표로하고 있다고 말했습니다. 이는 기존 전력 회사의 수요와 기상 이변이 증가함에 따라 고객에게 필요한 모든 전기를 공급할 수 있는 ”거대한 분산 유틸리티(giant distributed utility)”를 제공하겠다는 상당히 웅대한 비젼을 제시한 것으로 보입니다.

서비스 매출 60% 증가

반면 서비스 부문 매출은 8.93억 달러로 전년 비 60% 증가해 상대적으로 성장율이 낮은 편에 속하네요. 아마 조만간 시작된다고 알려지는 테슬라 FSD 구독서비스가 시작되면 서비스 부문 매출이 폭발적으로 증가할 수 있을 것으로 보입니다.

서비스 부문 매출 성장율이 상대적이 낮다고는 해도, 절대적으로 보면 아주 높은 성장세를 보인다는 것을 인정해야죠. 즉 테슬라의 모든 사업부 매출은 모두 아주 빠르게 성장하고 있습니다.

FSD 서비스 준비가 거의 끝나가고 있다고..

한편 이번 실적 발표에서 일론 머스크는 자율주행 관련해 FSD(Full Self Driving)은 비젼 기반 자율 시스템으로 진화중으로 조만간 미국에서 테슬라 비젼으로 전환활 준비가 거의 되었다고 밝혔습니다.

자율주행관련 테슬라는 다른 자율주행 업체와 달리 라이다를 사용하지 않고 카메라를 활용한 자율주행차가 더 효율적이라는 주장을 되풀이 했습니다.

“테슬라 AI 기반 고프트웨어 아키텍처는 카메라에 의존하면서 레이더가 불필요해지는 시점이 예상보다 더 빨리 올것으로 예상하고 있습니다.

그 결과 FSD(Full Self Driving)팀은 비젼 기반 자율주행 시스템으로 진화에 주력하고 있으며, 미국 시장에서 테슬라 비전을 출시할 준비가 거의 다 되었습니다.”

테슬라는 반도체 부족문제를 어떻게 대응하고 있는가?

지금 자동차 업계의 가장 핫한 이슈는 자동차용 반도체 공급이 원활하지 못해 생산공장이 멈추는일이 비일비재하면서 차량용 반도체 공급 이슈가 크게 대두되고 있습니다.

테슬라는 이러한 차량용 반도체 부족을 어떻게 해결하고 있을까요? 테슬라고 이번 1분기동안 반도체 공급 부족으로 일부 공장을 멈추기도 했었습니다.

하지만 태슬라 전기차는 상대적으로 생산량이 적고, 테슬라 설계는 일반 자동차용 반도체 사용량이 적기 때문에 상대적으로 영향을 적게 받는다고 알려져 있기는 합니다.

이번 실적 컨퍼런스콜에서 테슬라는 차량용 반도체 공급 부족 이슈에 대해서 ‘새로운 마이크로 컨크롤러를 개발해 빠르게 전환함과 동시에 새로운 공급업체의 새로운 칩용 펌웨어를 개발”함으로서 전 세계 자동차 업체들을 괴롭히는 차량용 반도체 부족 문제를 해결했다고 밝혔습니다.

테슬라 발표대로라면 테슬라는 이번 차량용 반도체 부복 문제를 어느 정도 해결한 것으로 보입니다.

폭발적으로 증가한 이익, 다른 문제는 없을까?

이번 1분기 테슬라 이익 지표는 전반적으로 긍정적입니다. 다만 폭발적으로 증가한 이유중에는 탄소배출권 판매와 비트코인 판매 이익이 포함되어 있서 조금은 주의깊게 볼 필요는 있습니다. 너무 좋아하기에는 먼가 찜찜한 면은 있습니다.

- 매출총이익은 22.2억 달러. 매출총이익율 21.3%로 전년비 79.5% 증가하며 양호한 모습을 보였습니다.

자동차 메출총이익율은 26.5%로 전년동기 25.5%보다 1%p 좋아졌고, 전분기 24.1%보다는 2.4%p 종아졌습니다. - 영업이익 5.94억 달러, 영업이익율 5.7%로 전년동기 2.83억 달러 비 110% 증가

- 순이익 4.38억 달러, 순이익율 4.2%로 전년비 2,638% 증가

- 이러한 테슬라 이익 증가에는 탄소 배출권 및 비트코인 판매이익이 큰 기여 함

. 탄소 배출권 판매는 5.18억 달러로 전년 비 46% 증가

이 탄소 배출권 판매 증가율은 이전 100%이상에서 조금 성장율이 둔화된 것

. 보유 비트코인 10%를 매각해 1억 1백만 달러 이익 추가

테슬라는 21년 2월 15억 달러 상당의 비트코인을 구매했다고 발표, 3월 말부터 차량 구매 결제 수단으로 사용하겠다고 발표했었음 - 주당 순익(EPS)는 93센트로 시장 예측치 79센트를 크게 상회

분기별 테슬라 영업이익 추이

분기별 테슬라 순이익 추이

20년 3분기 테슬라 실적 분석

20년 3분기 테슬라는 매출과 손익 모두 시장 기대를 크게 웃도는 좋은 3분기 테슬라 실적을 발표했습니다. 3분기 테슬라 매출 87억 달러와 주당 순이익 0.76달러를 발표해 시장이 기대했던 매출 82억 달러와 주당 순이이익(EPS) 0.55달러를 크게 넘어섰습니다.

이러한 호 실적 덕분에 미국 주식 장 종료 후 시간 외 거래에서 테슬라 주가는 4%이상 오르고 있습니다.

테슬라는 주주에게 보내는 편지에서 아래와 같이 밝혔습니다.

“2020년 3분기는 많은 면에서 기록적인 분기였습니다.

우리는 지난 4분기 동안 새로운 생산 용량, 서비스 센터, 슈퍼차징 위치 및 기타 자본 투자에 2.4억 달러를 지출하면서도 1.9억 달러 이상의 잉여현금흐름( Free Cash Flow)을 창출했습니다.

3분기에 SBC 비용을 추가로 부담했지만 GAAP 영업이익률은 9.2%에 달했습니다.”

Executive Summary

- 3분기 자동차 생산 14.5만대로 전년 비 56% 증가했으며, 전 분기 비해서도 76.3% 증가

- 3분기 자동차 판매(차량 인도 기준) 13.96만대로 전년 비 43.6% 증가했으며, 전 분기 9.09만대에 비해서도 53.6% 증가

- 3분기 매출 87.1억 달러로 전년 비 38.2% 증가했으며, 전 분기 매출 60.36억 달러 비 44.3% 증가했음

- 3분기 자동차 부문 매출 76.1억 달러로 전년 비 42.2% 증가했고, 전 분기 자동차 매출 51.8%에 비해서도 47% 증가 함

최근 자동차 판매가 빠르게 증가하면서 자동차 부문 매출 비중이 2018년 1분기 80% 수준에서 이번 분기에는 87.4%로 높아졌음 - 자동차 부문 매출총이익률(Gross margin)은 27.7%로 사상 최고치를 기록

대체로 모델 S/X와 같은 프리미엄 모델 중심 시절에는 25% 수준이었으나, 모델 3 도입 후 안정화 미흡으로 20%이하로 떨어졌었음

이후 모델 3 생산 안정화 및 생산량 증가 덕분으로 27.7% 수준까지 상승 함 - 3분기 영업이익 8.09억 달러, 영업이익률 9.3%로 전년 비 210% 증가하면서 9분기만에 영업이익이 증가세로 반전

- 마찬가지로 3분기 순이익 3.31억 달러, 순이익률 3.8% 기록

이는 전년 동기 비 131.5% 증가한 것임 - 이에 따라 주당 순이익(EPS)는 0.76달러로 시장 기대치 0.55달러를 상회 함

- 3분기 잉여현금흐름(Free cash Flow)는 13.95억 달러로 전년 동기 비 276% 증가할 정도로 현금 흐름이 안정화 되고 있음

기록적인 생산과 판매

비록 20년 3분기 테슬라 자동차 생산 및 판매는 시장의 높은 기대를 충족하지는 못했지만 그럼에도 사상 최고로 높은 생산과 판매를 기록했습니다.

3분기 테슬라 판매량 급증했으나 시장 기대에는 못 미쳐 , 판매 43% & 생산 51% 증가

3분기 테슬라 판매 14만대, 43.6% 증가

이번 3분기 테슬라 판매는 분기동안 13.9만대를 배송해 전년 비 43.3% 증가했습니다.

이러한 시장의 예측을 상회하는 놀라운 판매 수준이지만, 코로나 팬데믹으로 1분기 및 2분기 판매가 상대적으로 부진했기 때문에 연간 목표(50만대?) 달성에 필요한 판매 증가 속도를 보여 주지는 못하고 있습니다.

- 3분기 테슬라는 14만대를 배송, 전년 비 43.3% 증가

이는 전 분기 9.09만대 배송에 비해 53.6% 증가한 수준 - 3분기 테슬라 판매는 이전 최고치인 2019년 4분기 11.2만대 배송을 넘은 최고 기록을 갱신한 수준이며

- 블룸버그 등 시장에서 예측한 129,850대를 크게 상회한 수치

- 모델별로 모델 S/X는 15,275대를 기록 전년 비 -12.6% 감소

이는 전 분기 10,614대에 비해서 43.9% 증가 - 모델 3/Y 는 124,318대를 배송해 전년 비 무려 56% 증가했고

전 분기 80,277대에 비해서도 54.9% 증가 - 모델별 비중은 모델 S/X 비중이 10.9%로 하락, 지금까지 최저 수준을 기록

반대로 모델 3/Y 비중은 89%를 넘어 테슬라 판매의 절대 비중으로 차지 - 프리미엄 모델 S/X 절대 판매 수치가 줄고, 비중도 곧 10% 이하로 떨어질 가능성이 높다는 것은 수익성 관점에서 긍정적인 신호는 아니라는 판단

3분기 테슬라 생산 51% 증가

이번 20년 3분기 테슬라는 14.5만대를 생산, 분기 기준 기네스를 기록했습니다.

- 3분기 테슬라 전기차 생산 14.5만대, 전년 비 50.8% 증가

코로나 팬데믹 영향을 크게 받은 전 분기 생산량 8.2만대에 비해 76.3% 증가 - 프리미엄 모델인 모델 S/X 생산량은 1.7만대로 전년 비 4.1% 증가했으나

전체 생산량에서 차지하는 비중은 11.7%에 그침 - 보다 대중적인 모델인 모델 3/Y 생산은 12.8만대로 전년 비 60.4% 증가했고,

전체 생산량에서 차지하는 비중도 88.3%에 이름

기대를 뛰어 넘은 3분기 테슬라 매출

20년 3분기 테슬라 매출은 87.1억 달러로 전년 비 38.2% 증가했습니다. 시장에서 82억 달러를 예상한 것에 비하면 상당한 수준을 상회한 수준입니다.

자동차 부문 매출은 76.1억 달러로 전년 비 42.2% 증가해 실질적으로 테슬라 실적을 이끌었으며, 자동차 부문 비중을 87% 수준까지 올라갔습니다.

- 3분기 매출 87.1억 달러로 전년 비 38.2% 증가했으며, 전 분기 매출 60.36억 달러 비 44.3% 증가했음

- 3분기 자동차 부문 매출 76.1억 달러로 전년 비 42.2% 증가했고, 전 분기 자동차 매출 51.8%에 비해서도 47% 증가 함

- 이처럼 최근 자동차 판매가 빠르게 증가하면서 자동차 부문 매출 비중이 2018년 1분기 80% 수준에서 이번 분기에는 87.4%로 높아졌음

기대를 뛰어넘은 손익

이번 분기 테슬라는 빠르게 성장한 전기차 판매에 힘입어 손익이 크기 개선되는 모습을 보였습니다.

이는 그동안 테슬라 손익 발목을 잡았던 모델3 등 엔트리 모델 생산성으 크게 좋아지고 생산량이 크게 증가하는 등 규모의 경제가 발휘되면서 자동차 부문 손익이 크게 좋아지고 있기 때문으로 보입니다.

실제로 3분기 자동차 부문 매출총이익률은 27.7%까지 치솟아 사상 최고 수준으로 올라왔습니다.

- 자동차 부문 매출총이익률(Gross margin)은 27.7%로 사상 최고치를 기록

. 대체로 모델 S/X와 같은 프리미엄 모델 중심 시절에는 25% 수준이었으나, 모델 3 도입 후 안정화 미흡으로 20%이하로 떨어졌었음

. 이후 모델 3 생산 안정화 및 생산량 증가 덕분으로 27.7% 수준까지 상승 함 - 3분기 테슬라 전체 매출총이익률은 23.7%로 2019년 1분기이래 지족적으로 개선되고 있음

- 3분기 영업이익 8.09억 달러, 영업이익률 9.3%로 전년 비 210% 증가하면서 9분기만에 영업이익이 증가세로 반전

- 마찬가지로 3분기 순이익 3.31억 달러, 순이익률 3.8% 기록

이는 전년 동기 비 131.5% 증가한 것임 - 이에 따라 주당 순이익(EPS)는 0.76달러로 시장 기대치 0.55달러를 상회 함

자동차 부문 매출충이익률이 27.7%가지 높아져 이익에 크게 기여

영업이익률이 사상 최고치인 9.3% 기록

3분기 순이익 3.31억 달러로 2분기 연속 흑자 기록

현금흐름 개선 등 안정성 크게 개선

그동안 테슬라 장기 생존 가능성에 의문표를 주었던 수많은 재정적인 지표들이 점차 안정화 되고 있습니다. 이는 지난 2분기 실적 분석과 크게 다르지 않아 비슷한 포맷과 내용으로 정리했습니다.

현금 및 현금성 자산이 증가세

지난 테슬라 위기 시 테슬라 생존 가능성을 낮게 본 사람들이 주장하던 가장 큰 지표가 바로 테슬라가 가지고 있는 현금이 얼마 없기 때문에 현금이 고갈되어 망한다는 주장이었죠.

실제로 테슬라의 현금 및 현금성 자산은 2017년 1분기 40억 달러를 정점으로 계속 줄어들어 2019년 1분기엔 21.9억 달러까지 줄어들었습니다. .

이렇게 줄어들던 테슬라 현금 및 현금성 자산은 테슬라 생산과 판매가 점점 안정화되면서 점차 증가하기 시작했고, 20년 2분기엔 86억 달러까지 늘었습니다.

잉여현금흐름(Free Cash Flow) 크게 개선

잉여현금흐름(FCF)는 가용현금흐름이라고도 부르는데 기업 유동성을 파악하는데 핵심적이 지표라고 합니다.

경기가 좋을 때는 손익계산서(PL) 상의 매출, 이익을 보는 것으로 충분하지만 경영 위기 시에는 미래 현금 창출 능력을 파악하기 위해서는 잉여현금흐름(FCF)를 살펴 본다고 합니다.

테슬라의 잉여현금흐름(FCF)은 2018년 2분기까지 계속 감소를 보였지만 3분기부터 플러스로 전환되어 몇 번을 제외하고는 플러스를 유지했습니다.

그러나 20년 1분기엔 약 -8.9억 달러로 마이너스로 전환되었지만 다시 2분기에는 4.2억 달라로 플러스 전환 되었고 이번 3분기에는 13.95억 달러로 크게 증가했습니다.

참고

테슬라, 미국 역사상 가장 가치있는 자동차 회사가 되다

테슬라 실적 관련

순익 10배로 성장성과 수익성을 증명한 놀라운 2분기 테슬라 실적과 향후 전망

매출과 이익 폭증한 1분기 테슬라 실적에서 읽어보는 테슬라 주가를 좌우할 5가지 질문

21년 1분기 테슬라 판매 18만대로 기대 이상이나 프리미엄 모델 판매는 급감

매출 긍정과 손익 부정의 4분기 테슬라 실적, 주가를 설명하기엔 다소 부족했다.

[실적 차트] 테슬라 연도별 실적 트렌드 – 매출, 이익, 전기차 판매 등

3분기 테슬라 판매량 급증했으나 시장 기대에는 못 미쳐 , 판매 43% & 생산 51% 증가

20년 2분기 테슬라 실적, 매출 감소 속 손익 개선으로 장기 성장성이 높아지다.

코로나 팬데믹에도 선방한 20년 1분기 테슬라 실적 분석

매출과 이익 모두 깜짝 실적을 보인 3분기 테슬라 실적과 향후 테슬라 전망

테슬라 위기 극복

아래는 테슬라가 경영 위기를 겪을 당시 테슬라 경영 전략관련 읽을 만한 글을 소개하고, 이슈에 대해 나름 정리하며 테슬라 전략에 대한 관점을 세우는 포스팅으로 이 테슬라 위기 시리즈를 채워 보았던 글들입니다.

테슬라에게 경제적 해자(Econimic Moat)가 있을까? 미래 가능성을 읽어보다.

아쉽지만 그래도 잘했어, 테슬라 2018년 4분기 실적

테슬라 2018년 2분기 실적 – 생존 가능성에 대한 6가지 질문에 답하다.

테슬라 위기가 증폭되고 있다. – 2018년 1분기 실적에서 읽어보는 시사점 7가지

엘론 머스크의 테슬라 파산 가능성을 높이는 5가지 위험 요소

월가는 테슬라의 고객 잠재력을 과소 평가하고 테슬라 위기를 과장하고 있다.

엘론 머스크의 테슬라는 현금 문제 해결이 불가능 할 것 by WSJ

테슬라 모델 3 수익성이 충분하다는 견해가 힘을 얻고 있다

테슬라 모델 3는 이제 낡은 스트리가 되었다. 새로운 스토리가 필요해!

자동차 업계가 주시하는 테슬라 생산 공장 – 새로운 혁신이 시작되는 곳

구조조정을 발표한 테슬라 주가가 오히려 폭등하는 이유?

다시 월가와 정면 승부하는 엘론 머스크, 테슬라 위기 극복을 위한 6가지 승부수