여기에서는 구글의 다양한 솔류션 중, 웹사이트 수익화 도구인 애드센스 수익을 구글 애널리틱스를 이용해 분석하는 방법인 구글 애널리틱스로 콘텐츠별 애드센스 수익 분석 방법에 대해 살펴 보겠습니다.

구글의 웹사이트 분석 도구인 구글 애낼리틱스로 엡사이이트에서 일어나는 다양한 활동을 아주 효율적으로 분석할 수 있는 제시하고 있습니다. 구글 애널리틱스는 일반인들이 사용하기에 편하고 직관적인 UX를 가지고 있는 것은 아니지만, 그글답게 정말 유용한 기능들을 탑재하고 있습니다.

특히 애드센스나 구글 애드와 같은 광고 솔류션을 구글 어낼리틱스에서 연동애 분석할 수 있는 방법은 웹사이트 수익화르 추구하는 사람들에게 굉장히 효율적인 분석 도구가 될 수 있습니다.

구글 애널리틱스와 애드센스 연결하기

아시다시피 구글 애널리틱스는 웹사이트에서 일어나는 많은 활동을 체크하는 기능을 가지고 있고. 구글 애드센스는 사이트내 광고와 광고 수익을 모니터링하는 솔류션이기 때문에 가장 효율적이고 자세한 분석을 위해서는 구글 애널리틱스와 애드센스를 연결해서 유의미한 자료를 만들어야 합니다.

- 구글 애널리틱스 : 웹사이트, 블로그 또는 앱에서 발생하는 각종 활동을 모니터링

- 애드센스 : 광고와 광고 수익과 관련된 모든 활동을 모니터링

구글 어낼리틱스 접속 및 로그인

먼저 구글 어낼리틱스로 이동합니다. 데스크탑 컴퓨터라면 구글 애널리틱스 사이트로 접속하거나, 모바일이나 태블릿이라면 구글 애널리틱스 앱을 설치하고 로그인하면 좋을 것 같습니다.

저는 집에서 차분하게 분석하는 것을 좋아하기 때문에 데스크탑을 이용해 구글 애널리틱스를 이용합니다. 그렇기 때문에 설명도 데스크탑에서 접속하는 구글 어낼리틱스 사이트 접속해 사용하는 방법 중심으로 설명하도록 하겠습니다.

구글 애널리틱스와 애드센스 연결

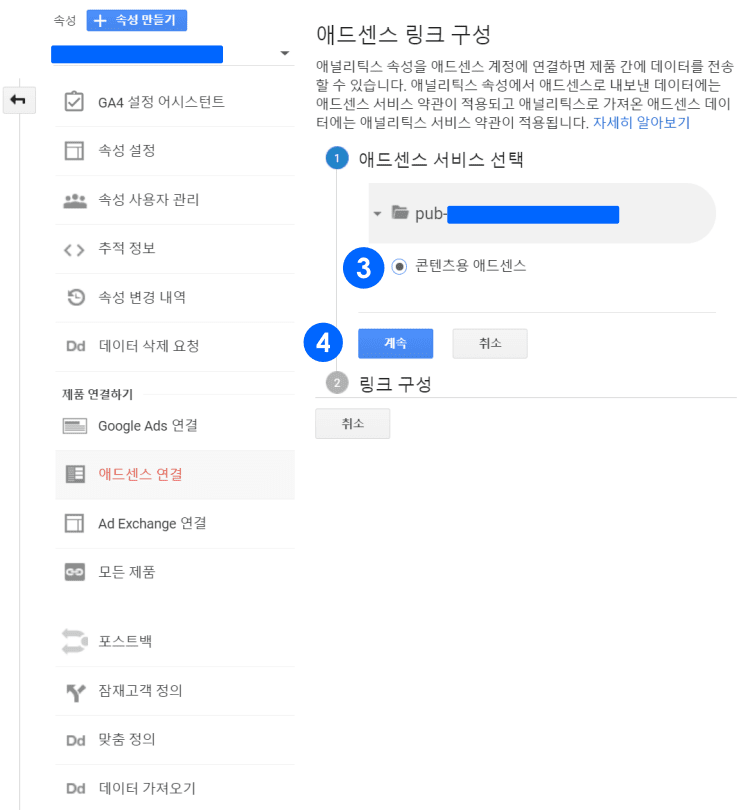

구글 애널리틱스에서 애드센스 연결 방법은 구글 애널리틱스 좌측 하단에 있는 톱니바퀴처럼 생긴 관리 메뉴를 클릭하면 나타는 다양한 옵션 중의 하나인 “애드센스 연결”을 클릭해서 연결을 시작할 수 있습니다.

- 톱니바퀴처럼 생긴 관리 메뉴 클릭

- 애드센스 연결 메뉴 클릭

- 애드센스 링크 구성에서 “콘텐츠용 애드센스”에 체크

- 계속 버튼을 눌러 링크 구성으로 넘어가기

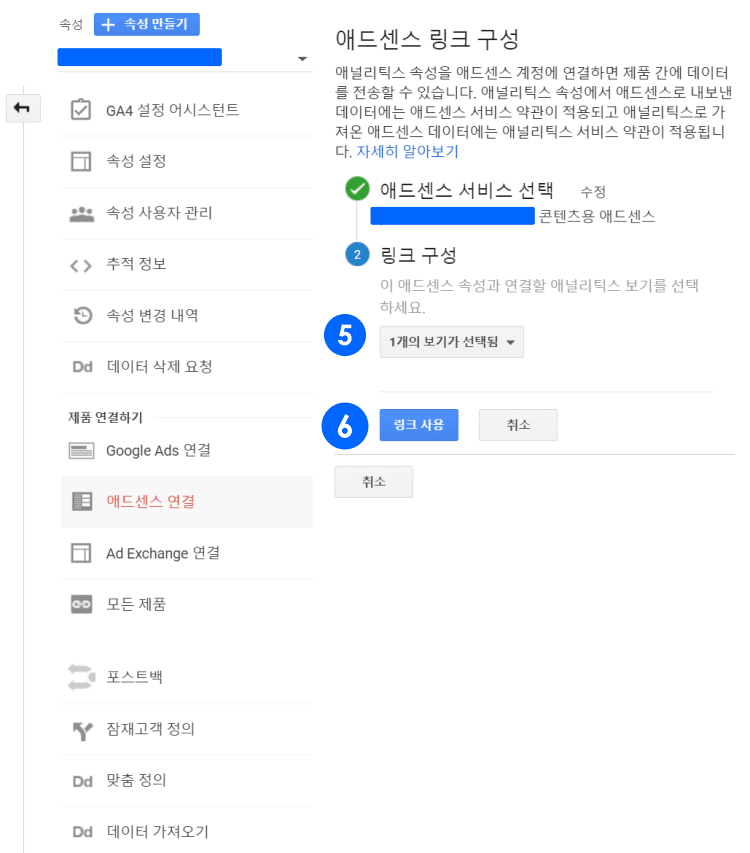

- 애드센스 속성과 연결할 애널리틱스보기를 선택

- 링크 사용 버튼 클릭

- 완료 버튼 클릭

애드센스 링크 구성

앞에서 애드센스 연결 메뉴를 클릭하면 아래와 같이 애드센스 링크 구성 화면이 나타납니다.

당연히 그 사이트에 애드센스가 승인되어 있다면 해당 애드센스 계정이 나타납니다. 여기에서 콘텐츠용 애드센스에 체크하고, 계속 버튼을 누르면 다음 단계로 넘어갑니다.

다음 단계는 링크 구성 단계인데요. 애드센스 속성과 연결할 애널리틱스보기를 선택합니다.

구글 애널리틱스 보기 방법을 특별히 설정하지 않은 상태라면 “전체 웹사이트 데이타” 리스트만 나올 것인데요. 이를 선택하면 됩니다.

그라고 링크 사용 버튼을 누르고, 나오는 화면에서 완료 버튼을 눌러주면 됩니다.

구글 애널리틱스에서 콘텐츠별 수익

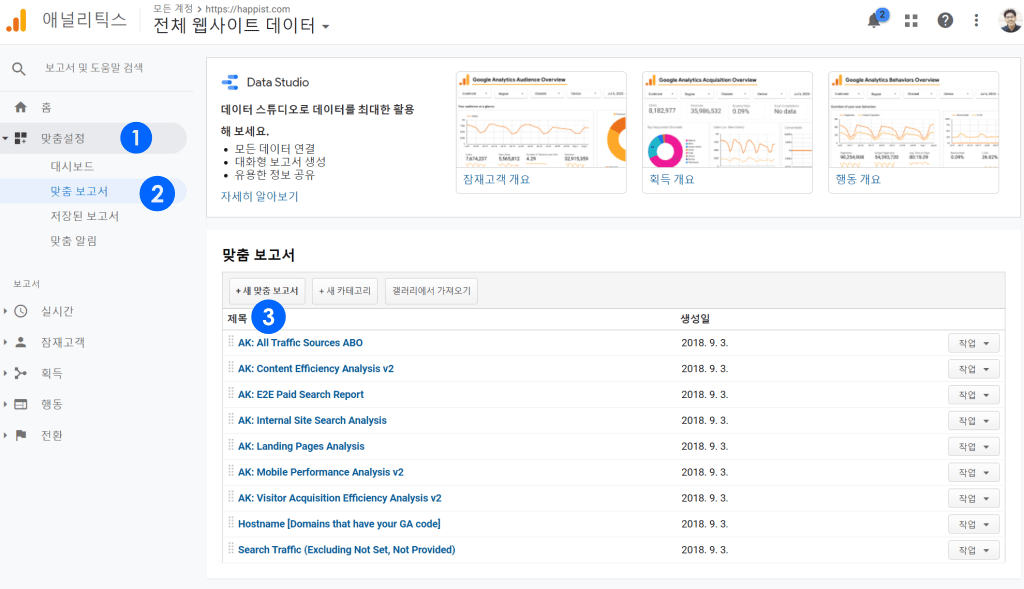

위에서 구글 애널리틱스오 애드센스를 연결했다면 다음 단계로는 구글 애널리틱스에서 콘텐츠별 애드센스 광고 수익을 확인할 수 있는 보고서 포맷을 만듭니다.

이는 구글 애널리틱스 왼쪽 메뉴 중 맞춤 설정 아래에 있는 맞춤 보고서 포맷을 만들어 자동으로 보고서가 생성되도록 만드는 것입니다.

먼저 맞춤 보고서 화면으로 이동

구글 애널리틱스에서 콘텐츠별 애드센스 광고 수익을 확인하는 새맞춤보고서를 만들기 위해서는 그림에서 보이는 것처럼 맞춤보고서 화면에서 새맞춤보고서를 만들 수 있도록 아래 단계를 거칩니다.

- 맞춤설정 메뉴 클릭

- 맞춤 보고서 메뉴 클릭

- 새맞춤 보고서 클릭

- 맞춤 보고서 제목 입력

- 측정항목 추가

- 측정항목 “광고” 선택

- 측정항목 광고 중 “애드센스 수익” 선택

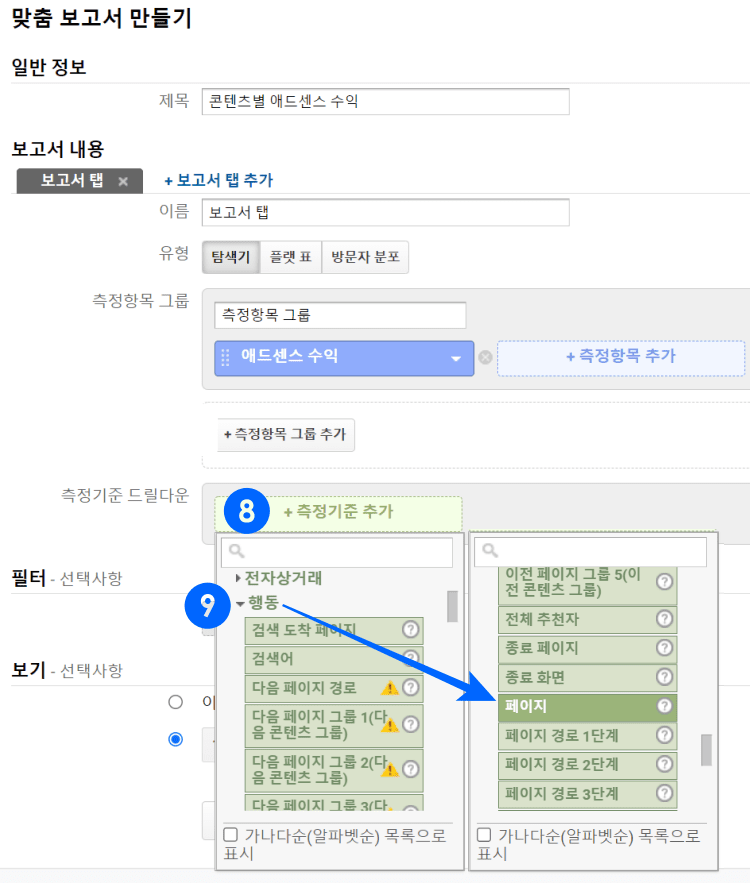

- 측정기준 추가

- 측정기준 “행동” 선택

- 측정기준 “행동” 아래 “페이지”선택

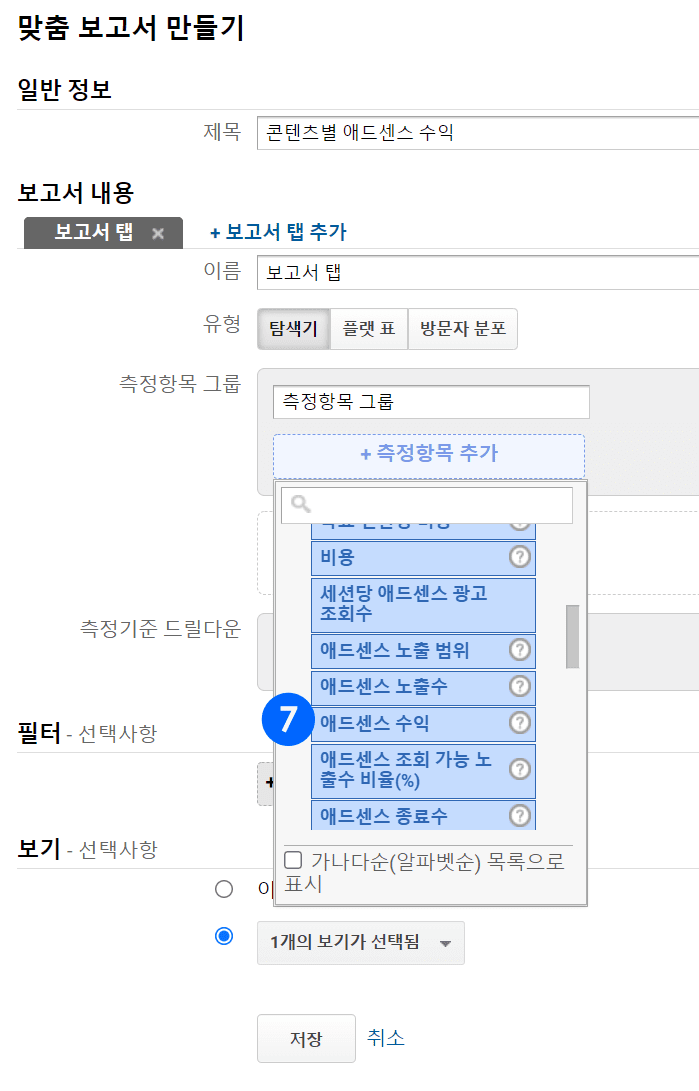

측정항목 추가

그러면 맞춤 보고서 만들기 화면이 나오는데요.

여기서 원하는 제목을 입력합니다. 저는 콘텐츠별 애드센스 수익이라는 제목을 붙였습니다.

그 다음 측정항목 추가를 눌러 하위 메뉴 중 “광고”를 선택하고, 그 아래에 나오는 “애드센스 수익”을 선택합니다.

측정기준 추가

다음으로는 “측정기준 추가”를 클릭하고 하위 메뉴 중 “행동’을 선택 후 그 밑에 나오는 메뉴 중 “페이지”이지를 선택하면 완료됩니다.

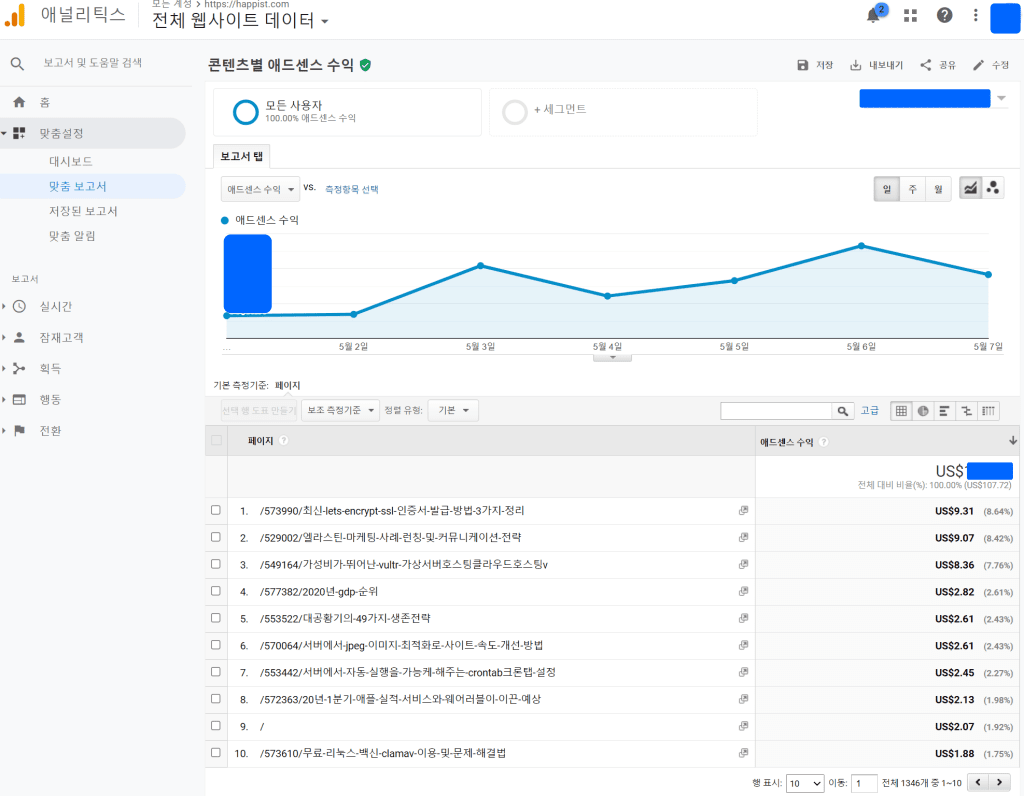

맞춤 보고서 보기

그러면 맞춤 보고서 목록에 “콘텐츠별 애드센스 수익”이라는 맞춤 보고서 리스트가 추가됩니다. 이를 클릭하면 아래와 같은 포맷의 콘텐츠별 애드센스 수익을 볼 수 있습니다.

일반적인 구글 애널리틱스 사용법과 마찬가지로 원하는 기간 등을 변경해 가면서 콘텐츠별 애드센스 수익을 점검해 볼 수 있습니다.

특정 콘텐츠의 애드센스 수익을 확인하려면 키워드로 검색하든지 콘텐츠 고유 번호로 검색하든지 검색 기능을 활용하면 특정 콘텐츠의 애드센스 수익을 확인할 수 있습니다.

다만 모든 것이 그렇듯이 이러한 정보는 구글 애널리틱스와 애드센스를 연결한 다음부터의 정보만 조회할 수 없습니다. 데이타를 소급해서 보여주지는 못하는 것 같습니다.

참고

구글 애널리틱스 적용해 사이트를 분석하는 5가지 방법(20년 업데이트)

[워드프레스 Tips] 구글 애널리틱스를 10배 빠르게 적용하는 방법

구글 서치 콘솔 색인 생성 요청 방법(수동 크롤링 요청)

![[실적 차트] 연도별 에르메스 매출 및 이익 추이( ~ 2020년) [실적 차트] 연도별 에르메스 매출 및 이익 추이( ~ 2020년)](https://happist.com/wp-content/uploads/2020/10/에르메스-매장-hermes-store-in-Magasi-Varsovie-Image-from-Hermes-IR-page-768x473.jpg)

![[실적 차트] 연도별 에르메스 매출 및 이익 추이( ~ 2020년) 9 에르메스 실적, 연도별 에르메스 매출 추이( ~ 20년), Yearly Hermes Revenue & YoY growth rate(%), Graph by Happist](https://happist.com/wp-content/uploads/2021/05/에르메스-실적-연도별-에르메스-매출-추이-20년-Yearly-Hermes-Revenue-YoY-growth-rate-Graph-by-Happist-1024x579.png)

![[실적 차트] 연도별 에르메스 매출 및 이익 추이( ~ 2020년) 10 에르메스 실적, 연도별 에르메스 영업이익 추이( ~ 20년), Yearly Hermes Operating Income & Operating margin(%), Graph by Happist](https://happist.com/wp-content/uploads/2021/05/에르메스-실적-연도별-에르메스-영업이익-추이-20년-Yearly-Hermes-Operating-Income-Operating-margin-Graph-by-Happist-1024x637.png)

![[실적 차트] 연도별 에르메스 매출 및 이익 추이( ~ 2020년) 11 에르메스 실적, 연도별 에르메스 순이익 추이( ~ 20년), Yearly Hermes Net Income & Net margin(%), Graph by Happist](https://happist.com/wp-content/uploads/2021/05/에르메스-실적-연도별-에르메스-순이익-추이-20년-Yearly-Hermes-Net-Income-Net-margin-Graph-by-Happist-1024x600.png)

![[실적 차트] 연도별 에르메스 매출 및 이익 추이( ~ 2020년) 12 2020년 에르메스 지역별 매출 비중, Graph by Hermes](https://happist.com/wp-content/uploads/2021/05/2020년-에르메스-지역별-매출-비중-Graph-by-Hermes.png)

![[실적 차트] 연도별 에르메스 매출 및 이익 추이( ~ 2020년) 13 에르메스 실적, 연도별 주요 지역별 에르메스 매출 성장률 추이( ~ 20년), Yearly Hermes regional Revenue YoY growth rate(%), Graph by Happist](https://happist.com/wp-content/uploads/2021/05/에르메스-실적-연도별-주요-지역별-에르메스-매출-성장률-추이-20년-Yearly-Hermes-regional-Revenue-YoY-growth-rate-Graph-by-Happist-1024x644.png)

![[실적 차트] 연도별 에르메스 매출 및 이익 추이( ~ 2020년) 14 에르메스 실적, 연도별 에르메스 프랑스 매출 추이( ~ 20년), Yearly Hermes France Revenue & YoY growth rate(%), Graph by Happist](https://happist.com/wp-content/uploads/2021/05/에르메스-실적-연도별-에르메스-프랑스-매출-추이-20년-Yearly-Hermes-France-Revenue-YoY-growth-rate-Graph-by-Happist-1024x752.png)

![[실적 차트] 연도별 에르메스 매출 및 이익 추이( ~ 2020년) 15 에르메스 실적, 연도별 에르메스 아시아 태평양 지역(일본 제외) 매출 추이( ~ 20년), Graph by Happist](https://happist.com/wp-content/uploads/2021/05/에르메스-실적-연도별-에르메스-아시아-태평양-지역일본-제외-매출-추이-20년-Graph-by-Happist-1024x573.png)

![[실적 차트] 연도별 에르메스 매출 및 이익 추이( ~ 2020년) 16 2020년 에르메스 제품 케테고리별 매출 비중, Graph by Hermes](https://happist.com/wp-content/uploads/2021/05/2020년-에르메스-제품-케테고리별-매출-비중-Graph-by-Hermes.png)

![[실적 차트] 연도별 에르메스 매출 및 이익 추이( ~ 2020년) 17 에르메스 실적, 연도별 카테고리별 매출 성장률 추이( ~ 20년), Yearly Hermes Revenue YoY growth rate(%) by category, Graph by Happist](https://happist.com/wp-content/uploads/2021/05/에르메스-실적-연도별-카테고리별-매출-성장률-추이-20년-Yearly-Hermes-Revenue-YoY-growth-rate-by-category-Graph-by-Happist-1024x674.png)