모건스탠리는 이번 미국 주식 반등은 제한적으로지속 반등 근거가 약하다고 주장했습니다. 모건스탠리가 주장하는 미국 주식 전망을 살펴봤습니다.

이는 이전에 소개해드린 나스닥 V자 반등은 기대난망으로 최악 상황을 대비해야 by 세콰이어 캐피탈(Sequoia Capital)과 맥락을 같이는 주장으로 보입니다.

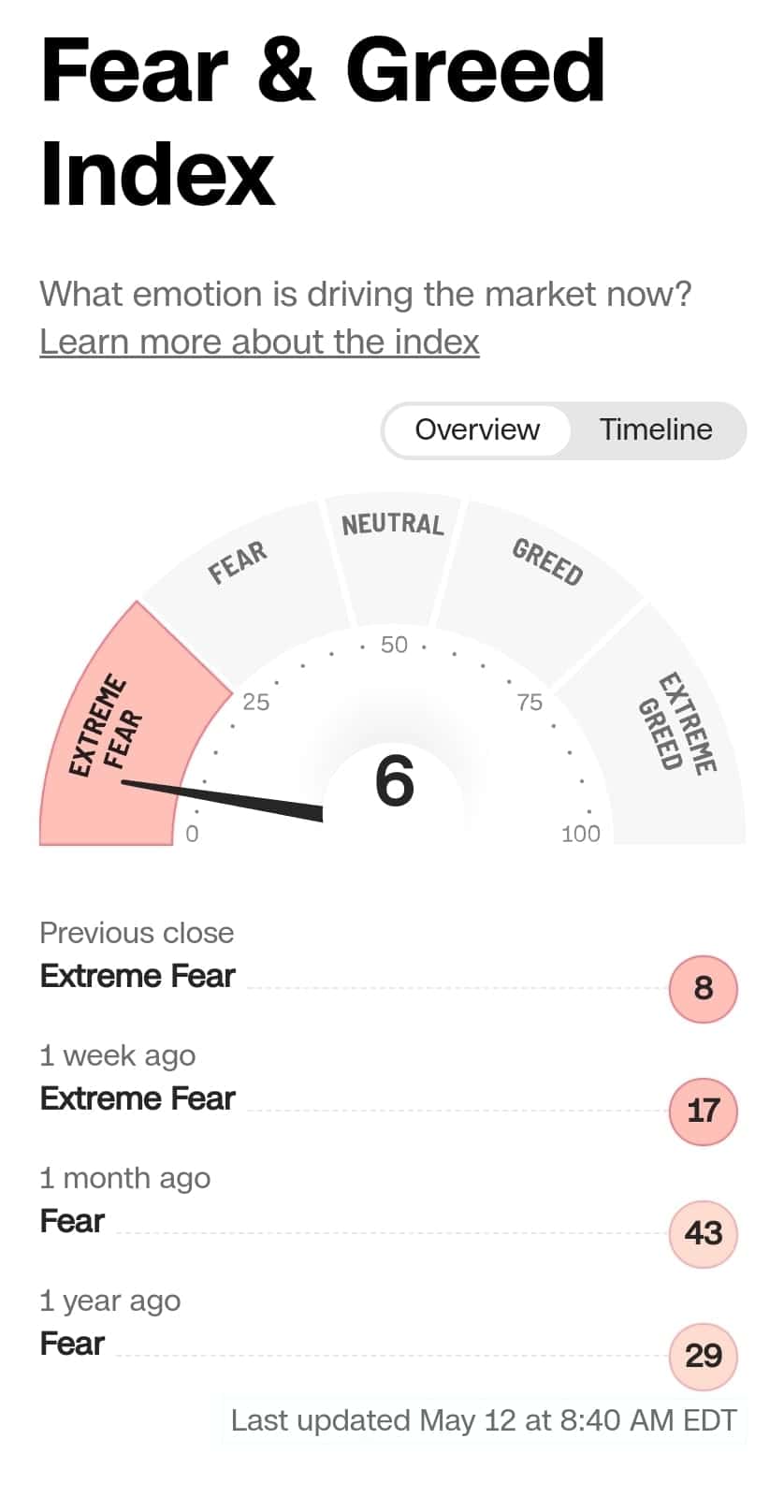

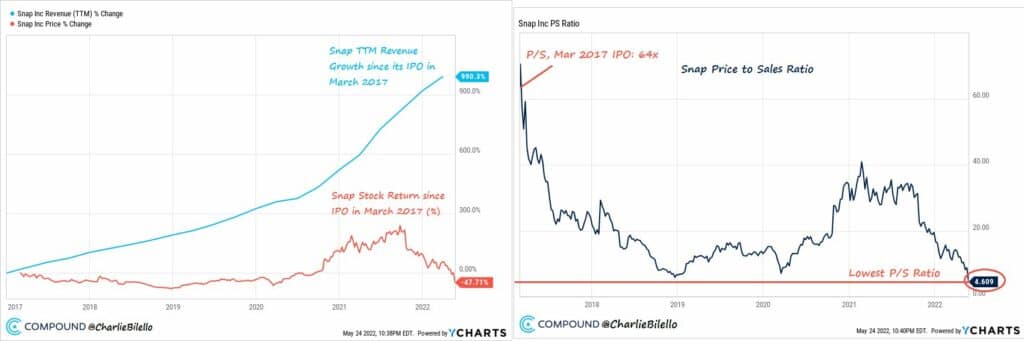

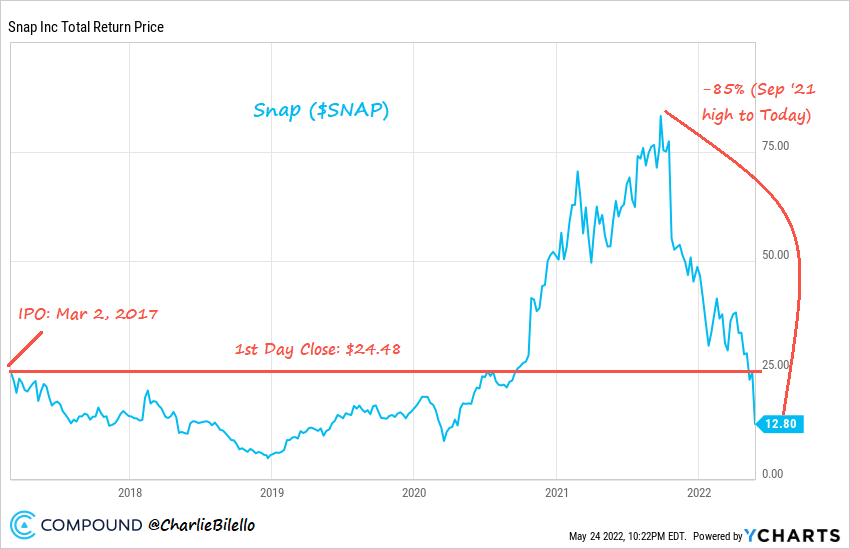

밤새 미국 증시는 다시 하락세를 보였습니다. 최근 미국 주식 시장의 반등 성격에 대해 이런 저런 논란이 있는 것 같습니다. 몇개월간 지속된 나스닥이나 s&p 500의 폭락세가 진정된고 바닥을 딛고 반등을 하리라는 전망과 극히 제한적인 기술적 반등에 불과다는 주장이 맞서고 있습니다.

여기에서 모건스탠리 마이클 윌슨의 부정적인 견해를 소개해 드립니다.

이 글은 야후 파이낸스에 소개된 Morgan Stanley Says US Stock Rally Has Limited Upside를 번역, 소개한 것입니다.

S&P 500 지수 추이

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”^GSPC” range=”1mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” display_currency_symbol=”true” api=”yf”]

나스닥 지수 추이

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”^IXIC” range=”1mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” display_currency_symbol=”true” api=”yf”]

모건스탠리는 이번 반등이 제한적이라고 주장합니다.

모건스탠리 전략가 마이클 윌슨(Michael Wilson)에 따르면, 미국 주식의 안도 랠리(The relief rally in US)는 성장에 대한 위험이 여전히 만연해 있기 때문에 더 나아갈 수 있는 범위가 제한적입니다.

이 전략가는 투자자에게 보내는 메모에서 아래와 같이 주장합니다.

“지난 주의 미국 주식 강세가 결국 또 다른 약세장 랠리로 판명될 것입니다.

지금 우리가 초접을 맞추고 있는 핵심 기본 요건은 성장 둔화이며, 수익 추정치가 너무 높다는 것이 우리의 견해입니다.”

“Last week’s strength will prove to be another bear market rally in the end, The key fundamental call we are focused on now is slowing growth, and our view that earnings estimates are too high.”

Morgan Stanley는 S&P 500이 현재 랠리에서 최대 4,250~4,300포인트에 도달할 것으로 보고 있으며 이는 금요일 종가에서 3.4% 상승한 것입니다. 윌슨은 “나스닥과 소형주들은 이런 상황에서 보통 그러하듯이 성장률 기준으로 더 반등할 것”이라고 예상했습니다.

미 연방준비제도(Fed·연준)가 치솟는 물가를 억제하기 위해 긴축 정책을 펴면서 경제가 침체에 빠질 것이라는 우려 속에 미국 주식은 변동성이 큰 한 달을 보냈습니다.

그럼에도 불구하고 S&P 500은 지난주에 회복되었으며 낮은 밸류에이션과 인플레이션이 정점에 이를 수 있다는 기대 속에서 5월에 플러스 수익률을 기록할 것입니다.

미국 증시는 5월 약세장 이후 플러스 수익률을 기록

윌슨은 월스트리트의 가장 격렬한 약세 중 하나이며 최근의 시장 매도세를 정확하게 예측했습니다. 이 전략가는 S&P 500 지수가 8월 중순 2분기 어닝 시즌이 끝날 때까지 3,400에 근접하게 거래될 것으로 예상하며 이는 최근 종가에서 18% 하락한 것을 의미합니다.

윌슨 주장의 근거를 아래와 같이 이야기 합니다.

“단순히 과매도 반등을 넘어 이번 랠리의 주요 근거는 연준이 9월에 일시 중지를 고려하고 있을 수 있기 때문입니다. 인플레이션은 연준이 좋아하기에는 너무 높기 때문에 투자자들이 바라는 것이 무엇이든 간에 주가 하락 추세를 바꿀 근거가 없습니다.”

“The primary rationale ascribed to this particular rally beyond just an oversold bounce is that the Fed may be contemplating a pause in September,inflation remains too high for the Fed’s liking and so whatever pivot investors might be hoping for will be too immaterial to change the downtrend in equity prices.”

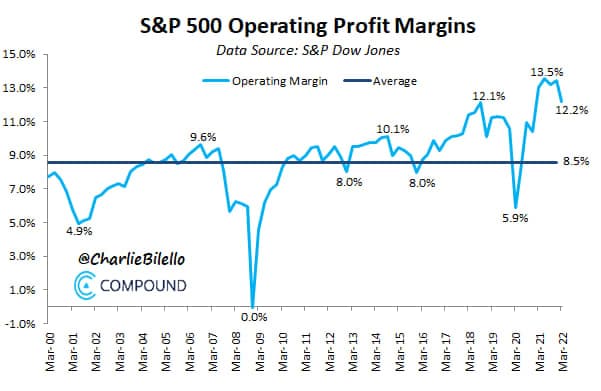

[참고] S&P 500 Operating profit margins trend

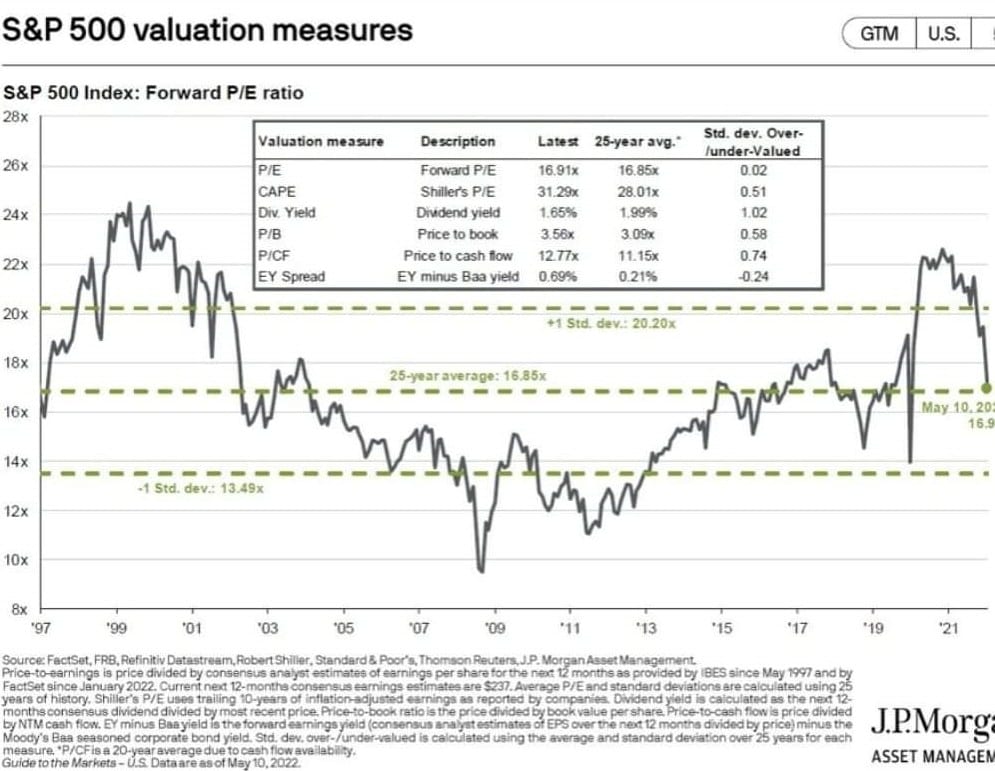

S&P 500 Valuation

Forward P/E ratio 기준 S&P 500 Valuation이 역사적인 평균에 도달했다고 합니다. 이러한 역사적인 평균치에 근접했다고해서 시자의 반등이 나온는 것은 아니겠지만 그동안 미국 주식시장의 가장 큰 문제라고 알려진 고평가가 어느 정도 해소되었다는 것을 의미하겠죠.

2002년에서 2015년까지 S&P 500 Valuation를 살펴보면 10년이상 역사적인 평균치 이하에서 S&P 500 지수가 움직인 적도 있으니깐요.

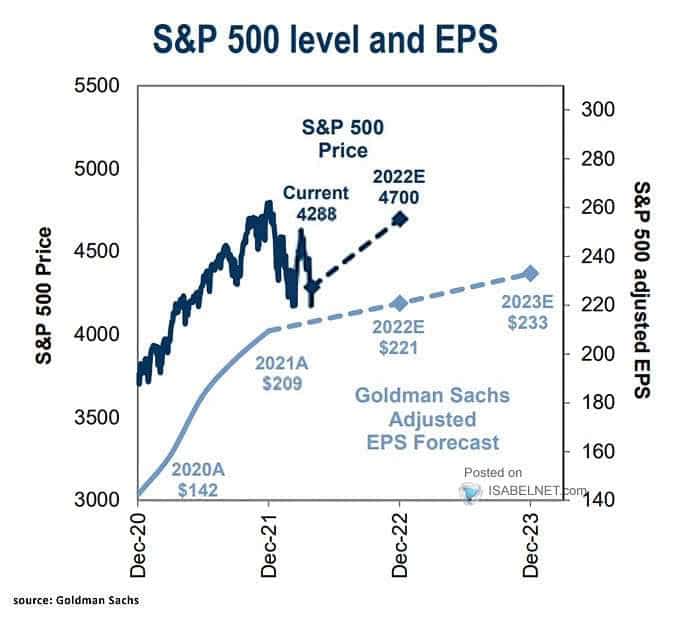

골드만 삭스가 예측한 S&P 500지수 전망

참고

모건스탠리 미국 주식 전망, 이번 미국 주식 반등은 제한적이라고 주장

나스닥 V자 반등은 기대난망으로 최악 상황을 대비해야 by 세콰이어 캐피탈(Sequoia Capital)

연말 S&P 500 전망은 4,800까지 상승할 것 by Evercore

미 주식시장, S&P 500 전망, 28% 추가 하락할 가능성 by 뱅크 오브 아메리카(BofA)

현재 폭락한 S&P 500은 장기 투자자에게 매력적인 수준에 왔다 by 제레미 시겔교수

80년만 최악 폭락한 S&P 500, 무엇을 할 것인가

월가의 2022년 최악 시나리오는 실제로는 가장 강세장 시나리오였다. 항상 그랬습니다.

시티 전략가들은 미국 주식 거품이 빠지고 있다며 주의를 촉구했습니다.

![[은퇴준비] 자기 사업 독립을 위한 사업자등록 방법 [은퇴준비] 자기 사업 독립을 위한 사업자등록 방법](https://happist.com/wp-content/uploads/2022/05/국세청-홈텍스에서-사업자등록-메뉴-768x738.png)

![[은퇴준비] 자기 사업 독립을 위한 사업자등록 방법 4 https://hometax.go.kr/websquare/websquare.html?w2xPath=/ui/pp/index.xml](https://happist.com/wp-content/uploads/2022/05/국세청홈텍스-로고.png)

![[은퇴준비] 자기 사업 독립을 위한 사업자등록 방법 5 국세청 홈텍스에서 사업자등록 메뉴](https://happist.com/wp-content/uploads/2022/05/국세청-홈텍스에서-사업자등록-메뉴.png)

![[은퇴준비] 자기 사업 독립을 위한 사업자등록 방법 6 국세청홈텍스 사업자등록 화면](https://happist.com/wp-content/uploads/2022/05/국세청홈텍스-사업자등록-화면.png)

![[은퇴준비] 자기 사업 독립을 위한 사업자등록 방법 7 국세청 홈텍스에서 사업자등록 신청 양식](https://happist.com/wp-content/uploads/2022/05/국세청-홈텍스에서-사업자등록-신청-양식.png)

![[은퇴준비] 자기 사업 독립을 위한 사업자등록 방법 8 국세청 홈텍스에서 통신판매업 개인 사업자등록 신청 양식](https://happist.com/wp-content/uploads/2022/05/국세청-홈텍스에서-통신판매업-개인-사업자등록-신청-양식.png)

![[은퇴준비] 가장 유리한 퇴사 시기는 언제인가 [은퇴준비] 가장 유리한 퇴사 시기는 언제인가](https://happist.com/wp-content/uploads/2017/06/대공황Great-Depression-사진-Thousands-of-unemployed-people-wait-outside-the-State-Labor-Bureau-in-New-York-City-to-register-for-federal-relief-jobs-in-1933-AP-768x432.jpg)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 [주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법](https://happist.com/wp-content/uploads/2022/05/삼성전자-주가차트4.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 10 삼성 SDI 주가차트](https://happist.com/wp-content/uploads/2022/05/삼성-SDI-주가차트.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 11 [주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 3](https://happist.com/wp-content/uploads/2022/05/삼성-SDI-주가차트2.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 12 [주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 4](https://happist.com/wp-content/uploads/2022/05/삼성-SDI-주가차트3.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 13 삼성전자 주가차트](https://happist.com/wp-content/uploads/2022/05/삼성전자-주가차트.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 14 [주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 5](https://happist.com/wp-content/uploads/2022/05/삼성전자-주가차트2.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 15 [주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 6](https://happist.com/wp-content/uploads/2022/05/삼성전자-주가차트3.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 17 [주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 8](https://happist.com/wp-content/uploads/2022/05/삼성전자-주가차트5.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 18 [주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 9](https://happist.com/wp-content/uploads/2022/05/삼성전자-주가차트6.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 19 [주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 10](https://happist.com/wp-content/uploads/2022/05/삼성전자-주가차트7.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 20 [주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 11](https://happist.com/wp-content/uploads/2022/05/삼성전자-주가차트8.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 21 [주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 12](https://happist.com/wp-content/uploads/2022/05/아시아나-주가차트.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 22 [주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 13](https://happist.com/wp-content/uploads/2022/05/아시아나-주가차트2.png)

![[주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 23 [주식 기술적 분석] 이동평균선 이해 및 전략적 응용방법 14](https://happist.com/wp-content/uploads/2022/05/아시아나-주가차트3.png)