이번에 발표된 20년 3분기 코스트코 실적을 기반을 기반으로 코로나 팬데믹 이후 격변하는 유통 환경에 대응하는 코스트코 전략과 향후 코스트코 전망을 살펴보고자 합니다.

코스트코 회계년도는 대개 8월 말 또는 9월초에 끝나는 회계년도를 채택하고 있습니다. 그리고 코스트코는 독특하게도 회계년도가 끝나는 3분기는 16주 동안 실적을 집계합니다. 나머지 분기 동안은 12주 동안 실적을 집계하죠. 철저하게 주 단위 경영을 진행하기 때문에 이런 독특한 회계년도(Fiscal Year)가 나온 것인데요.

그렇게 때문에 코스트코 회계년도가 끝나는 분기는 다른 분기와 비교할 수 없고 오직 전년 동기와 비교만 유효합니다.

코스트코 분기 실적을 비교할 시 이러한 코스트코 회계년도 개념을 이해하면 좋을 것 같습니다.

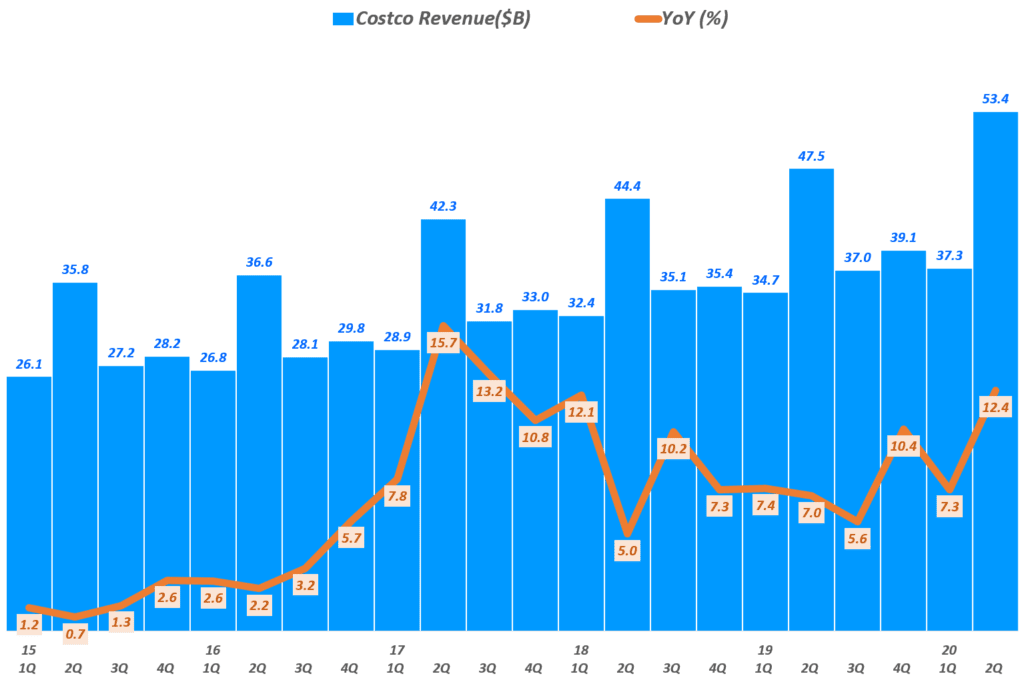

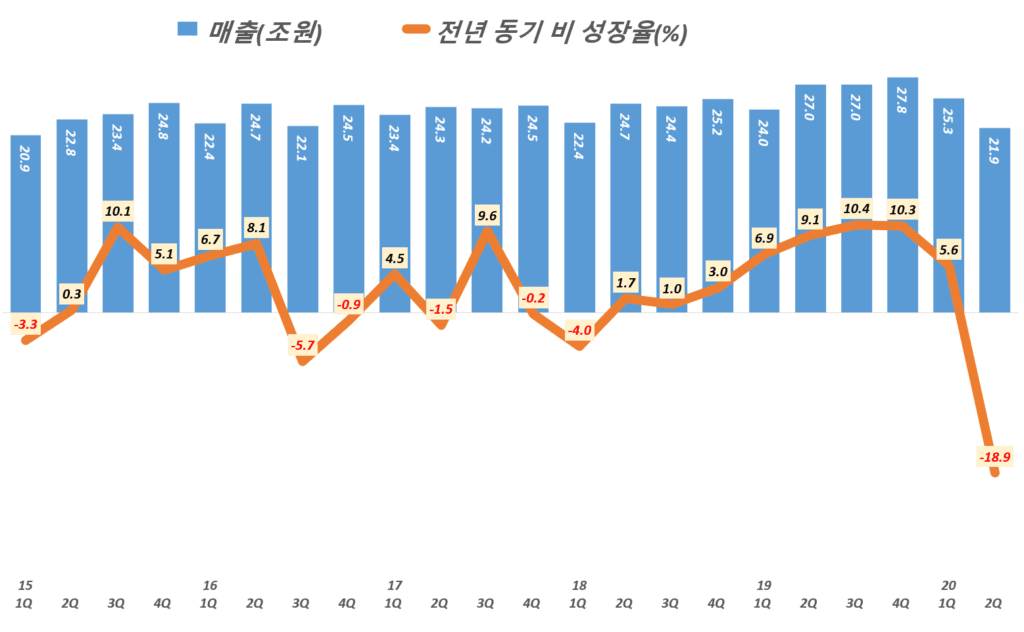

2분기 코스트코 매출 12.4% 증가

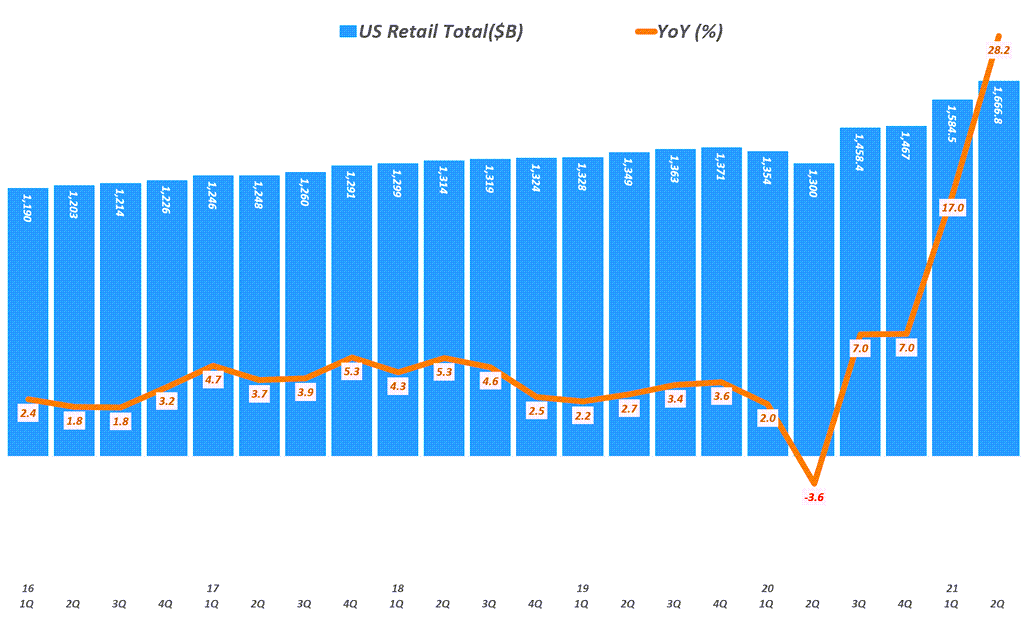

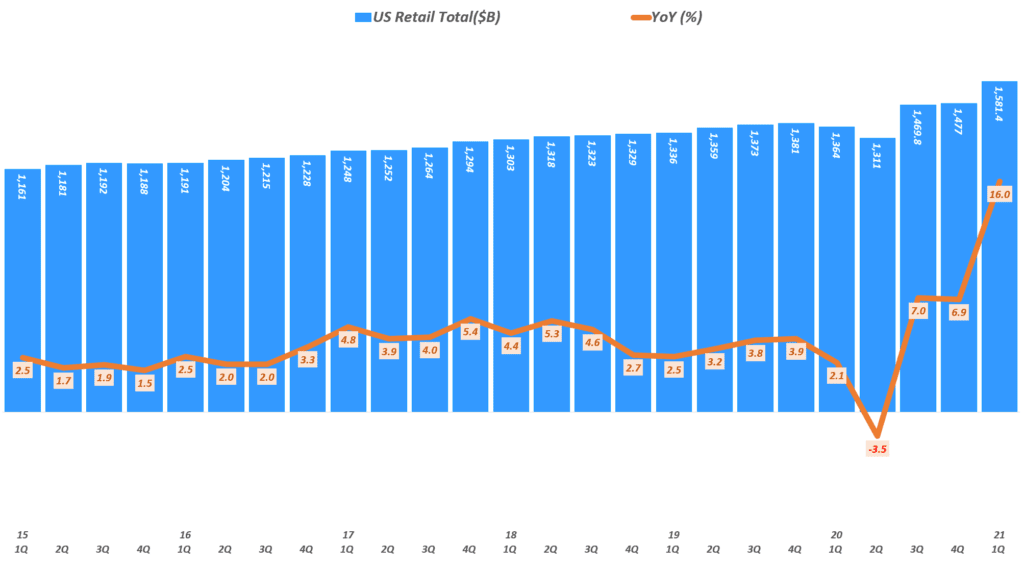

20년 3분기(20년 5월 4일 ~ 8월 30일, 16주) 코스트코 매출은 534억 달러로 전년 비 12.4% 증가했습니다.

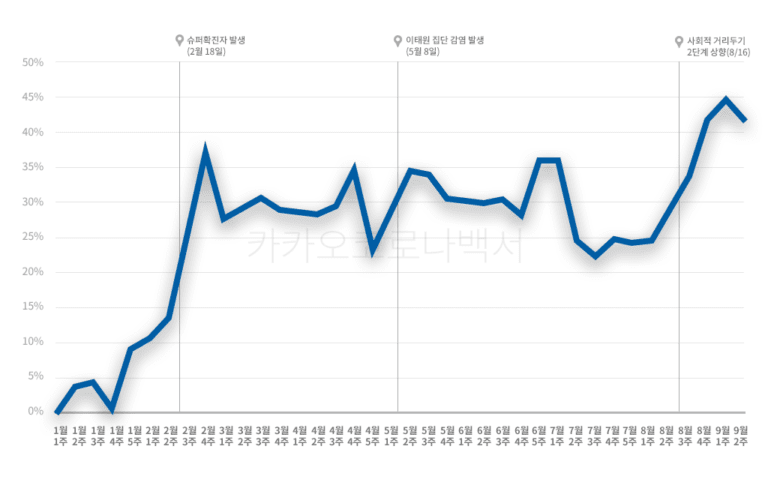

이러한 코스트코 실적은 코로나19로 인한 격렬한 사회적 거리두기나 자택대기령이후의 실적으로 코로나 팬데믹과 공존하는 시기에 코스트코가 예전보다 훨씬 더 좋은 실적을 올렸다는 점을 주목할 필요가 있을 것 같습니다.

뛰는 오프라인 판매와 나는 이커머스 성장

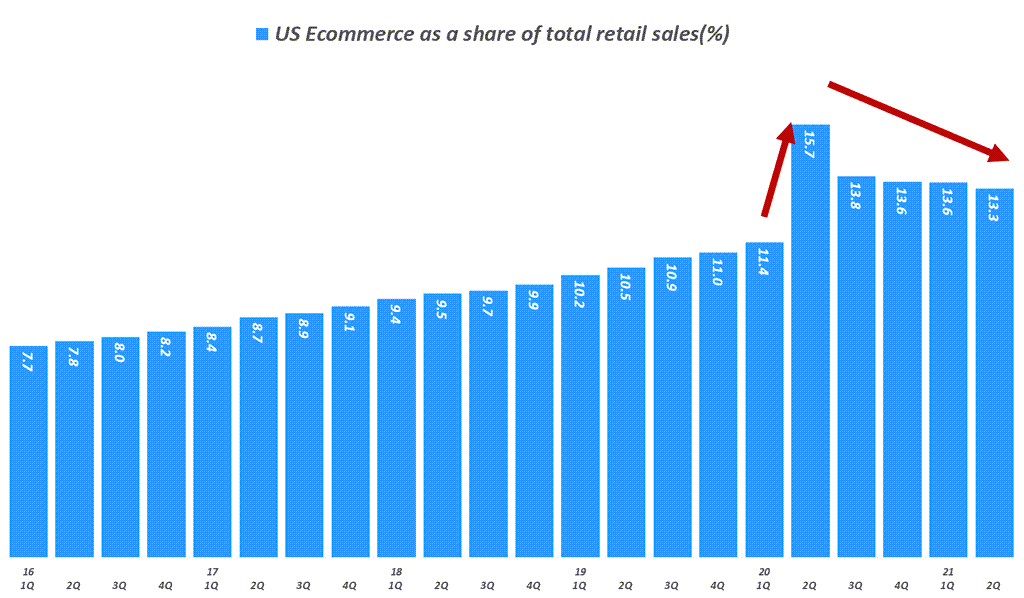

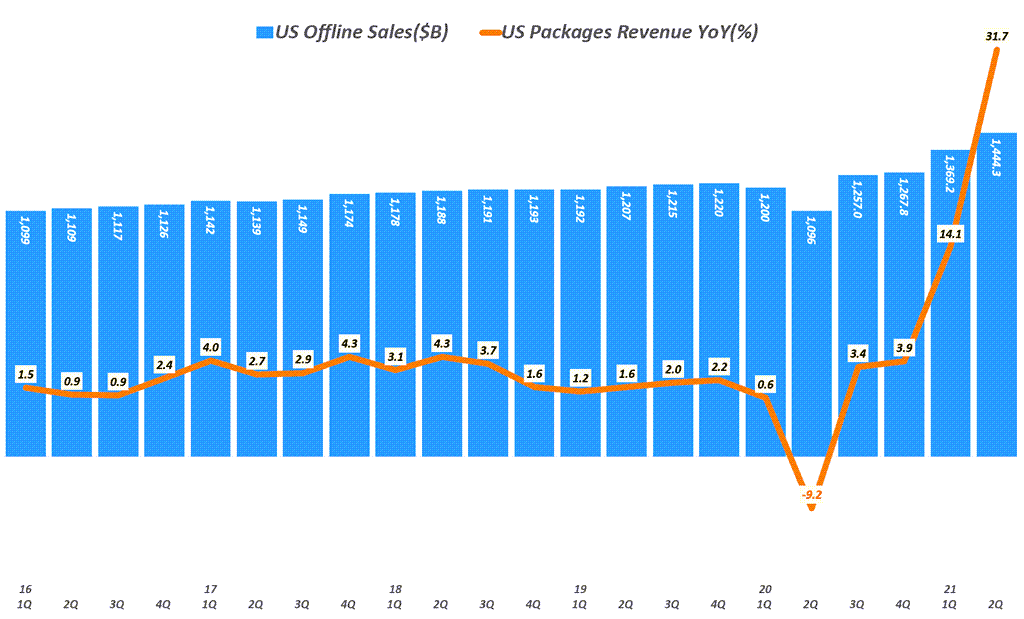

20년 2분기 동안 코스트코 오프라인 동일 매장 매출 증가율은 무려 11.4% 증가해 오프라인 매장 판매가 크게 증가했습니다.

미국만 한정 시 오프라인 동일 매장 매출은 11% 증가했습니다. 미국보다는 미국 및 캐나다를 제외한 국가에서 오프라인 매장 판매 증가율은 16.1%로 미국보다 훨씬 더 높았습니다. .

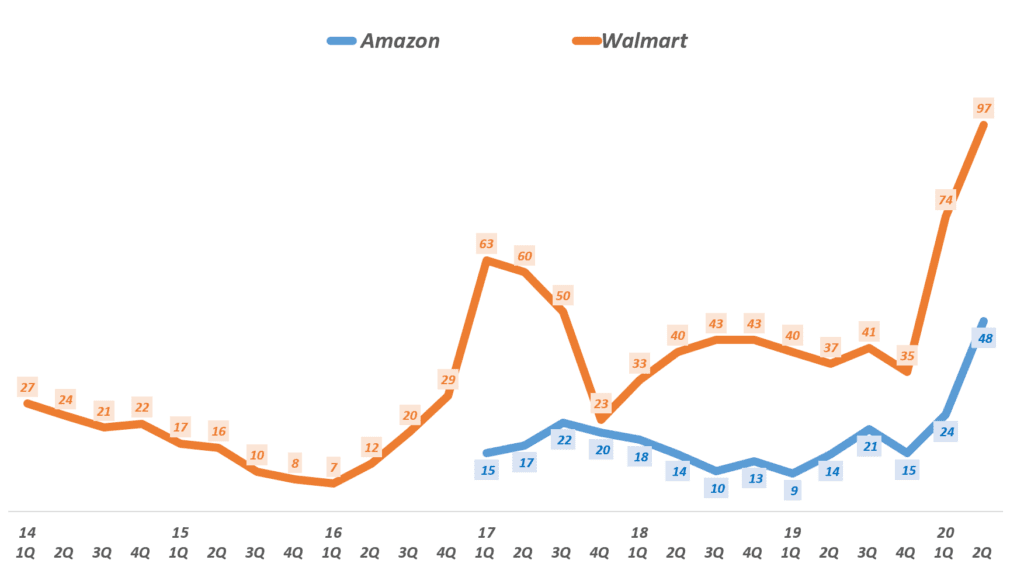

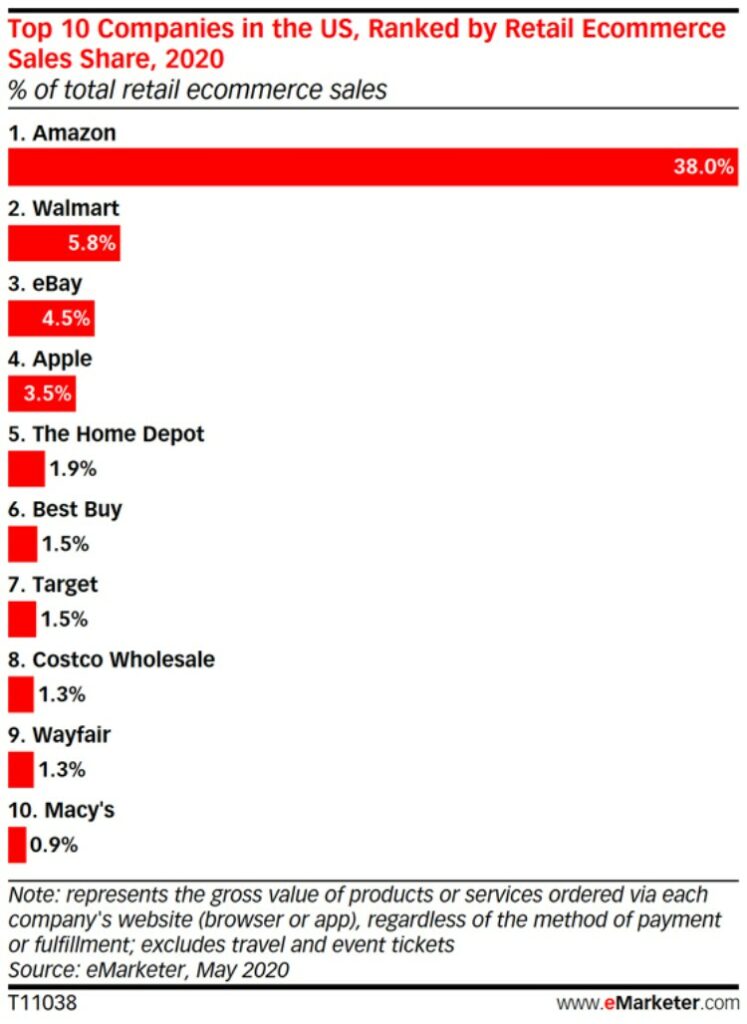

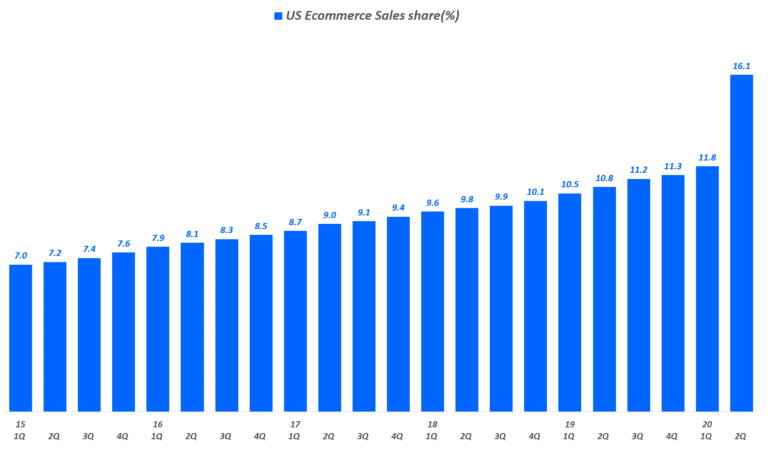

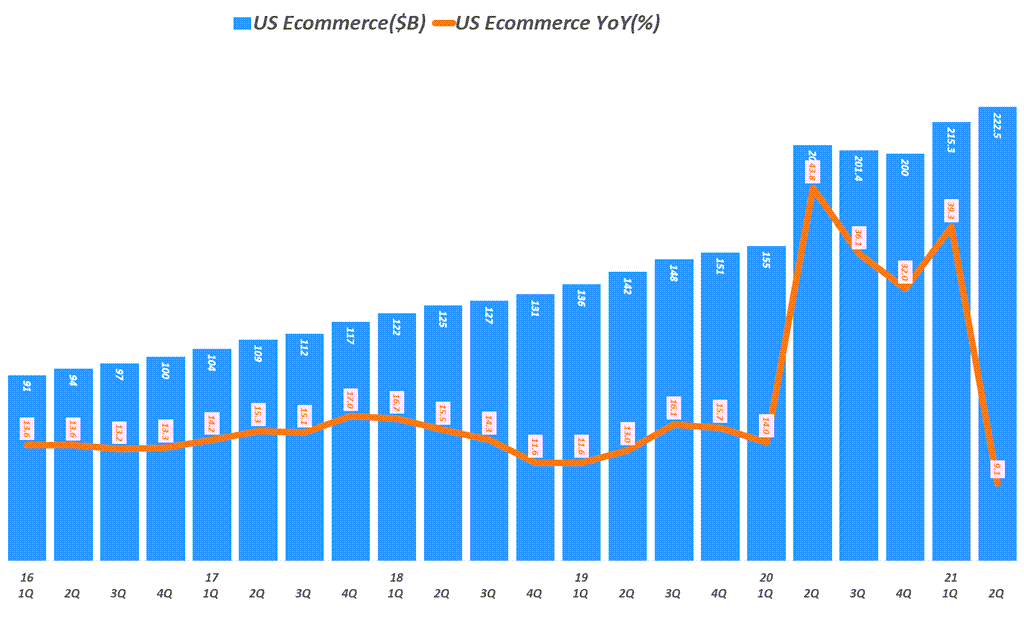

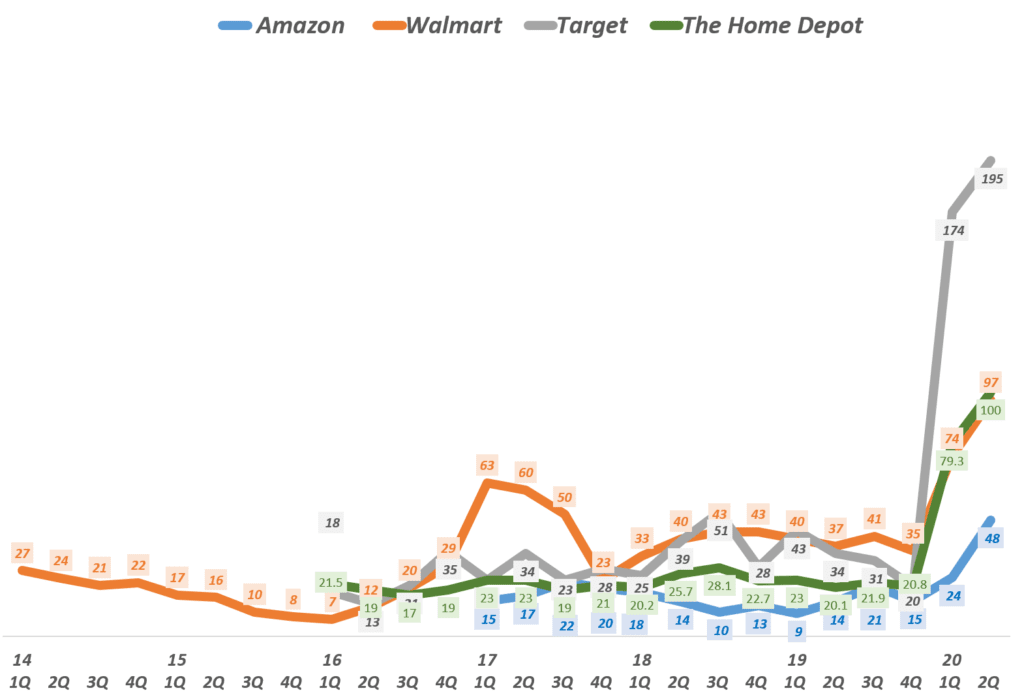

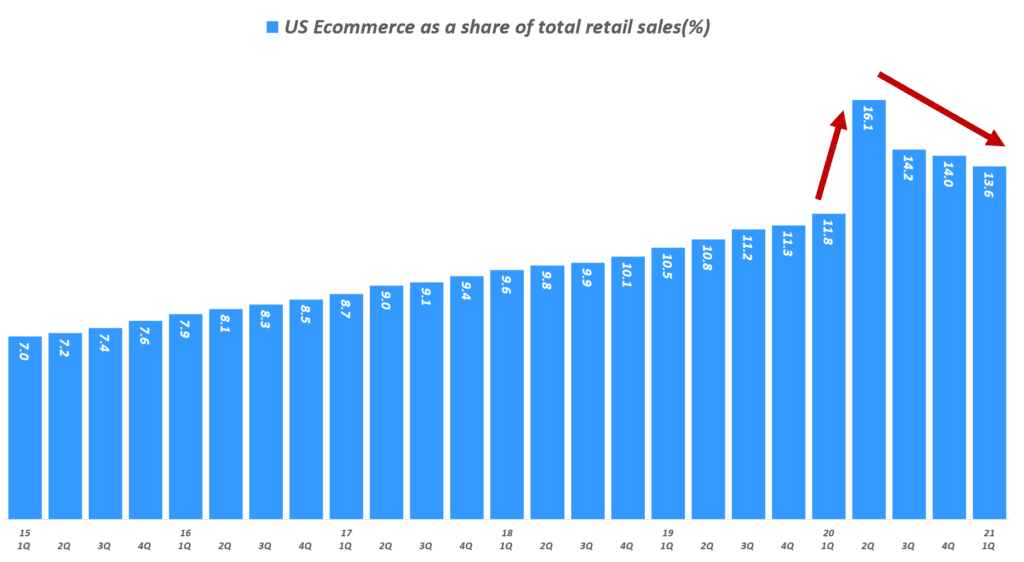

또한 코스트코 이커머스 매출도 전년 비 90.6% 증가해 미국의 다른 유통들과 마찬가지로 이커머스에서 빠른 성과를 내고 있는 것으로 나타났습니다.

코스트코는 분기 실적 발표 시 이커머스 성장률을 포함한 것은 지난 ’17년 2분기때부터 입니다. 이번 분기 이커머스 성장률 90.6%는 코스트코가 이커머스 성장률을 발표한 이래 최고로 높은 수준입니다.

- 2분기 오프라인 동일 매장 매출 성장률 11.4% (유가와 환율 변동을 제외 시 14.1%) 증가

- 2분기 미국 오프라인 동일 매장 매출(Comparable sales) 성장률 11%(유가와 환율 변동을 제외 시 13.6%)

- 2분기 미국 및 캐나다를 제외한 글로벌 오프라인 동일 매장 매출(Comparable sales) 성장률 16.1%(유가와 환율 변동을 제외 시 18.8%)

- 2분기 이커머스 성장률 90.6%(유가와 환율 변동을 제외 시 91.3%)

이는 코스트코가 이커머스 성장률을 발표한 이래 최고 수준 - 이커머스가 차지하는 비중은 전 분기 5%에서 이번 분기에는 8%(타사 배송 포함 시 10%) 수준으로 크게 증가

- 이번 분기 코스트코 이커머스 매출은 당일 식료품 배달 수요 급증했고, 운동 장비 및 잔디 깍기와 같은 대형 제품의 온라인 판매도 크게 증가했음

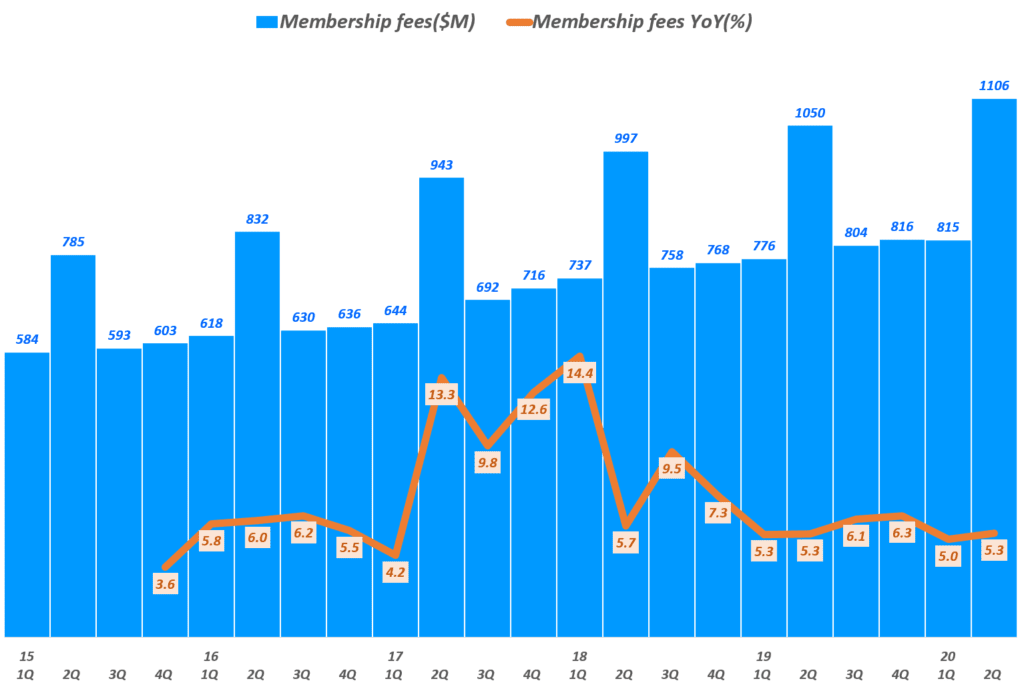

코스트코 회원 수수료 매출은 5.3% 증가로 예년 수준 유지

코스트코의 특징은 회원제 할인점이라는 점입니다. 코스트코에서 쇼핑을 하기 위해서는 코스트코 회원에 가입해야하는데요.

코스트코 상세 분기 보고서가 아직 나오지 않아 2분기 말 기준으로 코스트코 회원수는 아직 확인하지는 못했습니다. 지난 1분기 기준으로 5천 5백 8십만명입니다.

이들 회원들에게 받는 회원 수수료 매출은 이번 2분기에 11.06억 달러로 전체 매출의 2.07% 수준입니다.

또한 이번 분기 코스트코 회원 갱신률은 미국 지역은 91%를 유지했고, 그외 지역은 90%에 가깝게 유지되었습니다.

이는 전 분기를 비롯해 예전 수준에 비해 약간 하락한 것으로 첫째 코로나 팬데믹으로 유료 회원의 이탈 증가 및 회원 당 평균 구매액 증가가 동시적으로 나타난 현상으로 판단됩니다.

- 코스트코 회원 수는 지난 1분기 기준 5천 5백 8십만명(10-Q 보고서 입수 후 업데이트 예정)

- 코스트코 회원 수수료 매출 11.06억 달러로 사상 최고치 기록

이는 전체 매출의 2.07% 비중을 차지 - 2분기 미국 코스트코 회원 갱신율 91% ,

나머지 글로벌은 90%이 가까운 수준으로 유지

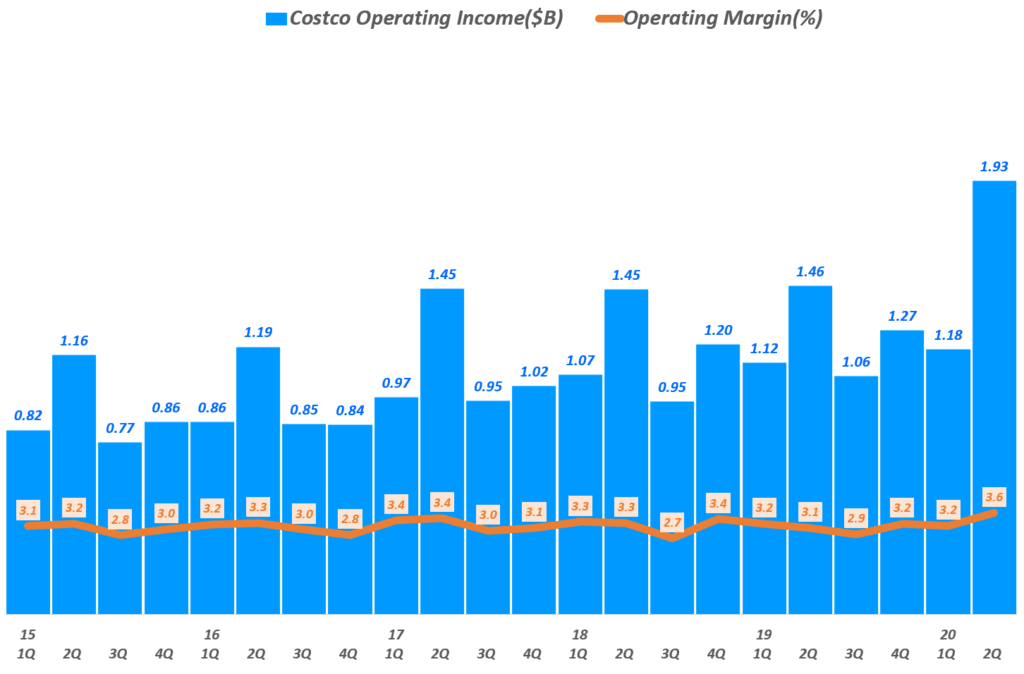

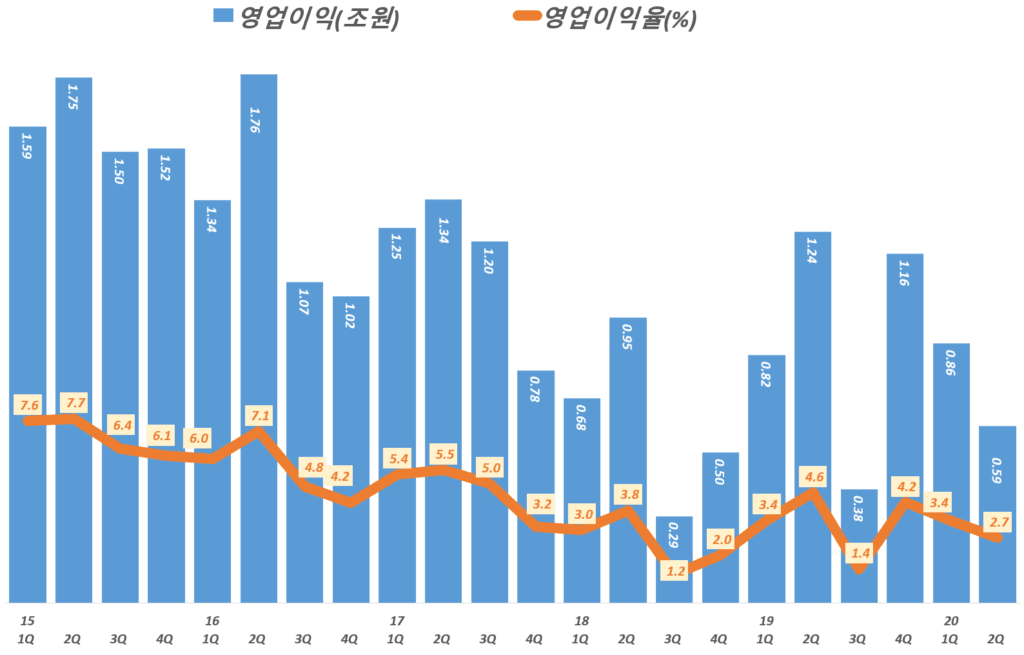

코스트코 영업이익 32% 증가

2분기 코스트코 영업이익은 19.3억 달러로 전년 비 31.9% 증가했고 영업이익률도 3.9%로 최근 5년 내 가장 높은 수준을 기록했습니다.

- 2분기 영업이익 19.3억 달러, 영업이익률 3.6%

- 2분기 영업이익은 전년 동기 영업이익 14.6억 달러 비 무려 31.9% 증가한 것

- 이번 분기 코스트코는 코로나 팬데믹 대응을 위해 주당 임금을 높이고 코로나19 대응하기 위해 2.81억 달러를 사용했음에도 매출 증가는 이러한 예상치 못한 비용을 상쇄하고 영업이익이 증가 함

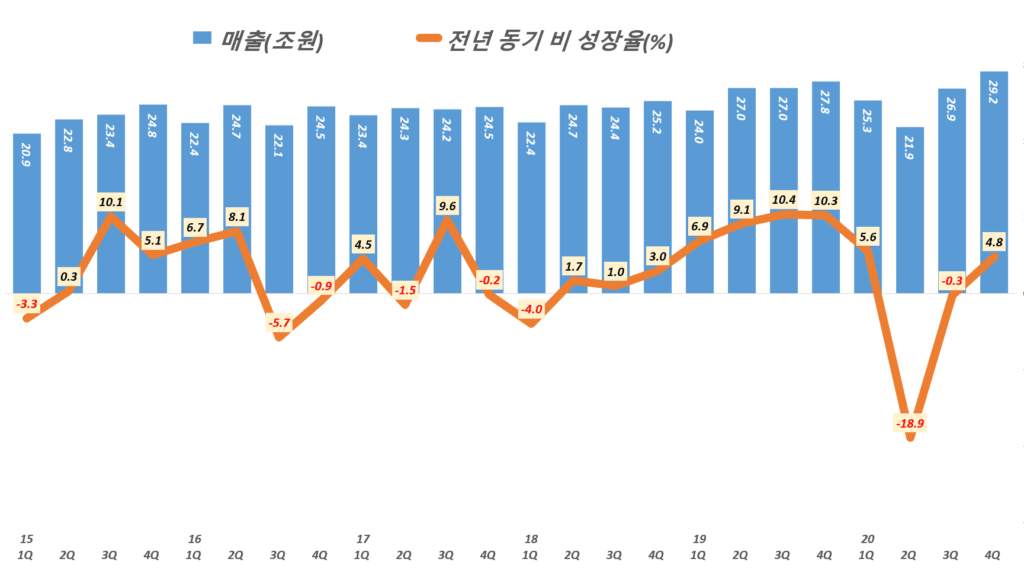

향후 코스트코 전망

코스트코는 아른 업체들고 마찬가지로 차기 분기 전망치를 발표하지는 않았습니다. 그러나 다음과 같은 요인들은 향후 코스코 실적 전망이 긍정적일 것으로 예상됩니다.

- 코로나 팬데믹이 어느 정도 진정된 후 7월 및 8월 고객 트래픽이 엄청나게 증가했습니다. 이러한 고객 트래픽 증가는 당분간 지속될 것으로 보입니다.

아마 오프라인 동일 매장 매출 증가율은 어느 정도 유지될 것으로 전망됩니다. - 20년 8월 말 현재 코스트코는 미국 552개, 한국 16개 등을 포함해 전 세계 매장 795개를 운영하고 있으며 이 매장 수는 꾸준히 증가하고 있습니다.

더우기 그래들어 오프라인 동일 매장 매출 증가율은 높아지고 있는 추세로 오프라인 판매가 지속 증가할 가능성이 높습니다. - 코스트코는 얼마트나 타겟과 같은 유통업체들이 옴니채널 전략의 핵심으로 실행하는 매장 또는 도로변 픽업을 실행하지 않고 있습니다. 그럼에도 불구하고 이커머스는 전년 비 90.6% 성장했습니다.

코스트코는 현재 일부 전자 제품과 보석류에 대한 매장 픽업을 허용하고 있습니다.아직은 매출 성장이 강력하기 때문에 추가 서비스를 하지 않았지만 필요 시 이러한 강력한 옴니 채널 전략을 수행할 준비가 되어 있다고 밝혔습니다. - 코스트코는 곧 인스탁카트를 통한 식료품 배달 서비스를 시작할 예정입니다. 이 서비스가 시작되면 코스트코 식료품 매출은 두배이상 증가할 것으로 전망됩니다.

- 앞에서 언급했듯 그 동안 수요가 적었던 대형제품의 온라인 판매가 증가하고 있습니다. 이러한 트렌드는 코스트코 판매 영역이 증가하기 때문에 매출 성장에 긍정적으로 판단됩니다.

- 다른 유통업체들과 마찬가지로 코로나 팬데믹 대응 비용을 무시할 수 없는 수준이지만 코스트코는 이러한 비용 증가가 영업이익에 미치는 영향이 제한적이며 이러한 비용은 6개월후엔 필요 없을 것으로 전망했습니다.

이러한 요인은 코스트코 영업이익에 향후 긍정적으로 작용할 수 있습니다.

20년 3분기 코스트코 실적 보고서

참고

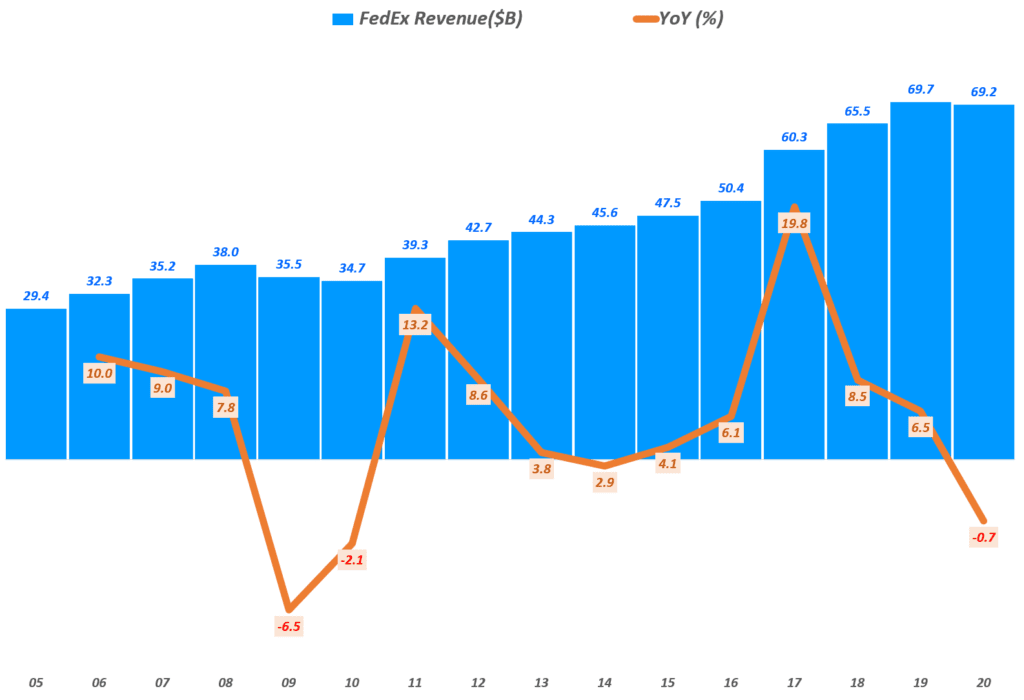

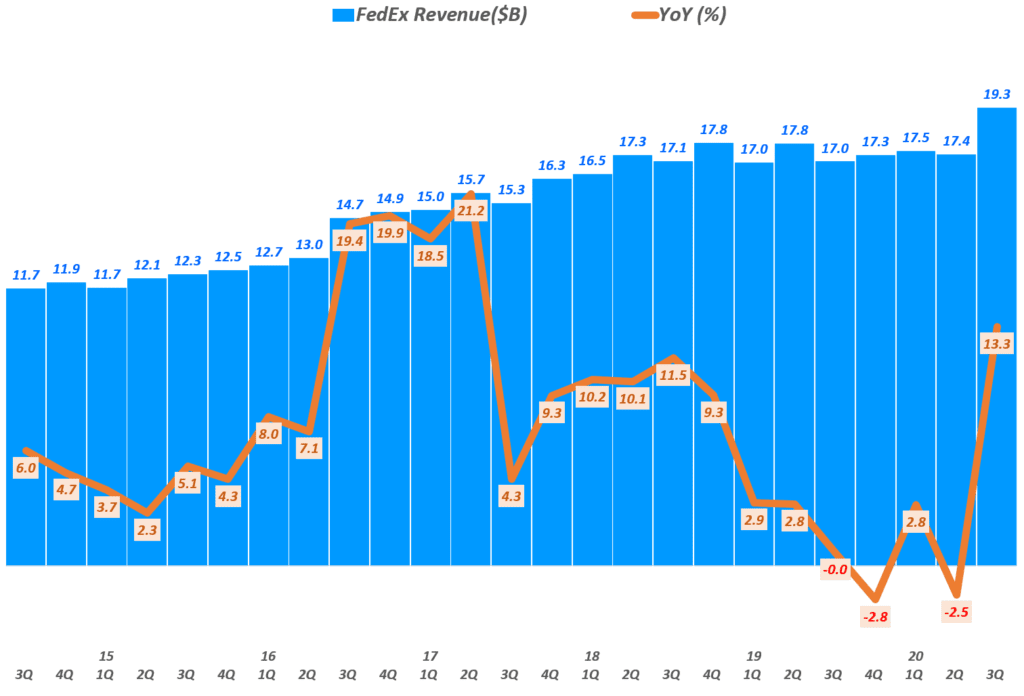

20년 2분기 월마트 실적, 97% 증가한 이커머스가 성장을 견인하다

코로나 팬데믹 수혜로 놀라운 성장을 보인 2분기 홈데포 실적 및 향후 홈데포 전망

![[트렌드 차트] 월별 미국 주택 판매 추이, 20년 8월 업데이트 [트렌드 차트] 월별 미국 주택 판매 추이, 20년 8월 업데이트](https://happist.com/wp-content/uploads/2020/09/미국-주택-판매-추이-주택-판매-중인-주택들-Image-from-AP-768x383.jpg)

![[트렌드 차트] 월별 미국 주택 판매 추이, 20년 8월 업데이트 15 월별 미국 주택 판매 추이, Monthly US New Homes Sales, Data from The U.S. Census Bureau and the U.S. Department of Housing and Urban Development, Graph by Happist](https://happist.com/wp-content/uploads/2020/09/월별-미국-주택-판매-추이-Monthly-US-New-Homes-Sales-Data-from-The-U.S.-Census-Bureau-and-the-U.S.-Department-of-Housing-and-Urban-Development-Graph-by-Happist-1024x599.png)

![[트렌드 차트] 연도별 미국 리노베이션 시장 전망( ~ 2023년) [트렌드 차트] 연도별 미국 리노베이션 시장 전망( ~ 2023년)](https://happist.com/wp-content/uploads/2018/09/리모델링-후-모습-거실-768x323.jpg)

![[트렌드 차트] 연도별 미국 리노베이션 시장 전망( ~ 2023년) 16 미국 리노베이셔 시장 규모 추이, Data from NRHA(2019.12), Graph by Happist](https://happist.com/wp-content/uploads/2020/09/미국-리노베이셔-시장-규모-추이-Data-from-NRHA2019.12-Graph-by-Happist-1024x636.png)