한동안 강세장에 대한 희망이 넘쳐났지만 이제는 점점 장기 약세장에 대한 비관적인 전망도 늘어나고 있는 것 같습니다. 앤디 서워는 야후 파이낸스에서 10년간의 약세장에서 살아남는 것에 대한 몇가지 조언을 하고 있습니다.

- 과대평가된 주식과 저성장 기업의 주식을 모두 피하세요.

- 배당을 높이는 주식을 소유하고 다양화하는 데에도 도움이 될 수 있습니다.

- 그리고 1966-1982년이 반복된다면 주식 선택이 아마도 수동 투자 및 인덱스 펀드보다 더 중요해질 것입니다.

역사상 최악의 약세장에서 살아남는 방법

톰 울프는 1970년대에 대한 유명한 에세이 “The Me Decade”에서 미국인들이 어떻게 개인의 부를 위해 공동체적 사고를 버렸는지에 대해 썼습니다. “그들은 그들의 돈을 가지고 도망쳤습니다(They took their money and ran).”라고 그가 썼습니다.

사실, 그들은 가지고 도망칠 돈이 많지 않았습니다.

오늘날 주식시장이 붕괴 모드에 있는 상황에서 금융위기의 다른 시기를 되돌아보는 것은 자연스러운 일입니다. 그것은 2008-2009년 금융 위기입니다. 2000년에 터진 기술 거품입니다. 1929년은 물론 그리고 그 사이에 온갖 종류의 소규모 경기 침체와 플래시 충돌이 있습니다.

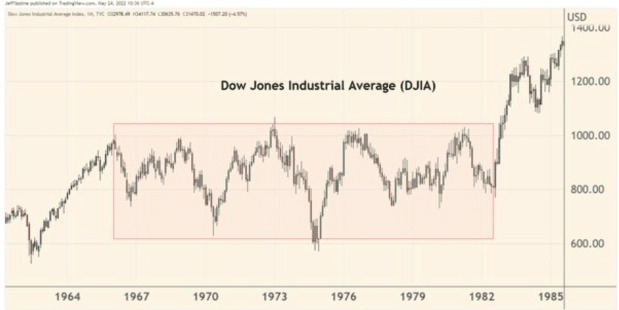

제가 가장 두려워하는 것은 1966년에서 1982년 사이, 즉 1970년대 사이의 길고, 영혼을 빨아들이는 슬로그입니다. 주식 시장은 오르락내리락했지만, 결국 16년 동안 횡보하고 말았습니다.(아래 참조).

용암 램프(lava lamps), 플랫폼 슈즈(platform shoes), 파라 포싯(Farrah Fawcett)은 잊어버리세요. 이것이 그 시대를 정의한 것입니다.

그때는 어땠나요? 우리는 그때로부터 무엇을 배울 수 있을까요? 그리고 우리는 반복 공연을 할 준비가 되었나요?

그러기 전에 1970년대 시장을 살펴보죠.

- 다우존스 산업평균지수를 보면 가장 충격적인 결과가 나옵니다.

- 1966년 1월, 다우지수는 983을 기록했는데, 이는 다우존스가 991로 마감한 1982년 10월까지 넘지 못할 수준입니다.

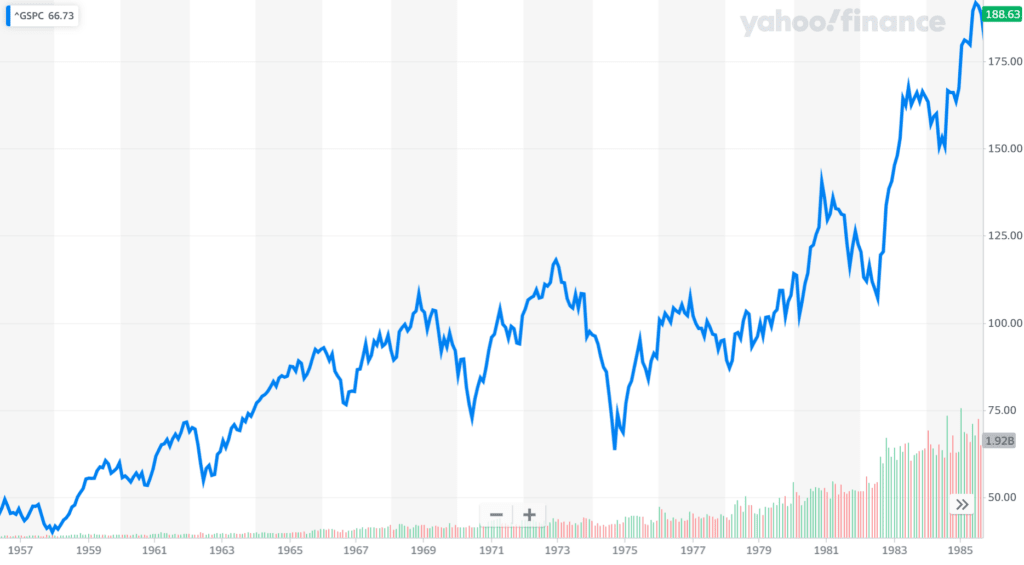

- S&P 500은 거의 최악이었습니다.

- 1968년 11월에 108로 정점을 찍은 후, S&P는 멈췄다가 1973년 1월에 116에 도달했고, 다시 멈췄고 마침내 1982년 5월에 폭발했습니다.

왜 그 시장은 16년 동안 횡보했을까요? 대부분 치솟는 인플레이션과 금리 때문이었습니다.

월간 CPI는 1966년 1월 9%에서 1980년 6월 13.6%로 상승했습니다. 한편, 휘발유 가격은 갤런당 30센트에서 1달러로 올랐습니다.

이러한 인플레이션과 싸우기 위해 연방준비제도이사회는 1966년 4.6%에서 1981년 20%로 기준 금리를 올렸습니다. 금리가 높아지면 미래의 회사 수익과 에르고 주식의 가치가 떨어지기 때문에 시장에 좋지 않았습니다. 이는 부분적으로 현재까지 시장의 폭락을 설명합니다.

베테랑 시장 분석가 샘 스토발에 따르면, 70년대에 저지른 실수를 반복하는 것에 대한 두려움이 오늘날 연방준비제도이사회(FRB)의 행동에 영향을 미치고 있다고 합니다.

“연준은 1970년대 후반과 같은 실수를 저지르지 않기로 했다고 밝혔습니다. 그들은 금리를 인상했지만 심각한 경기침체를 일으키지 않을까하는 두려움에서 벗어나 다시 금리를 인상해야만 했습니다.

연준이 피하려고 하는 것은 10년간의 경제적 혼란을 야기하는 것입니다. 그들은 지금 연방준비제도이사회(Fed·연준) 기금 금리와 코랄 인플레이션(corral inflation)에 대해 공격적으로 대처하고 싶어합니다. 그래서 우리는 큰 W자형보다는 V자형이나 적어도 U자형 회복을 예상합니다.”

1970년대 후반에 월스트리트에서 일하기 시작한 스토볼은 유명한 투자가이자 전문가인 고 로버트 스토발의 아버지로부터 교육을 받았습니다. (Wall Street Journal은 두 사람의 독특한 투자 스타일에 대해 재미있는 기사를 실었습니다.)

goodbuyreport.com을 발행하는 Jeff Yastine은 “대부분 미국 주식은 실질적인 성장 계획 없이 관련 없는 많은 사업을 소유했던 ‘대기업 복합체(conglomerates)’이었다”고 언급하면서, 1970년대 주식의 다른 불리한 추세를 지적합니다. 야스틴은 또한 그 당시 일본이 종종 미국을 희생시키면서 우위에 있었고 기술(칩, PC 및 네트워킹)이 아직 실질적인 영향을 미치지 못했다는 것을 상기시킵니다. 이 모든 것은 1980년대에 바뀔 것입니다.

또 다른 요인은 1970년대에 접어들면서 주식 시장이 매우 높게 평가되었다는 것입니다. 그 당시에는 Nifty Fifty Fifty라고 불리는 한 무리의 고고 주식(go-go stocks)들이 시장을 주도했습니다.

이 그룹에는 폴라로이드, 이스트먼 코닥, 제록스와 같은 회사가 포함되었는데, 이들 중 많은 회사가 50배 이상의 수익을 올렸습니다. 1970년대 시장이 폭락했을 때, Nifty Fifty는 큰 타격을 받았고, 일부 주식은 결코 회복되지 않았습니다.

저는 오늘날의 FAANG 또는 MATANA 주식(또는 기술 주식이라고도 함)과 유사할 수 있는 가능성을 생각하지 않을 수 없습니다.

우리가 완전히 돌아 온 것 같아요. 또는 전설적인 투자가 스탠 드러켄밀러가 최근 팰랜티어 CEO 알렉스 카프와의 대화에서 제안합니다. “우선, 전체 공개를 통해 45년 동안 약세 편견을 가지고 해결해야 했습니다(First of all, full disclosure, I’ve had a bearish bias for 45 years that I’ve had to work around).”라고 Druckenmiller는 말합니다.

“저는 어둠이 좋아요.”

“우리가 금융 자산에서 가지고 있던 강세 시장을 돌아보면, 그것은 실제로 1982년에 시작되었습니다. 그리고 창조된 모든 요소들은 멈췄을 뿐만 아니라 역전되었습니다. 그래서 제 생각에는 시장이 기껏해야 66년-82년 사이와 같은 10년간 보합세를 보일 가능성이 높습니다.”

그래요, 그럼 투자자는 어떻게 해야 하죠?

그 당시 시장에 푹 빠져 있던 사람에게 확인해보죠. Blackstone의 Private Wealth Solutions 그룹 부회장인 Byron Wien 은 이렇게 회상합니다 .

“우선, 저는 1965년에 보안 분석가로 사업에 뛰어들었습니다. 당신이 정말 좋은 주식선택자가 아니라면, 돈을 벌기 힘들었던 시절로 기억합니다. 하지만 저는 돈을 벌었던 것을 기억합니다. 순자산을 쌓고 잘 나가는 생명공학 주식을 샀던 기억이 납니다. 그리고 저는 그들 중 일부를 오늘날까지 가지고 있습니다.”

이제, 돌아가서 50년 전에 무슨 일이 일어났는지 좀 더 자세히 살펴봅시다. 한 가지 중요한 것은 S&P 500의 배당 수익률이 1966년부터 1982년까지 평균 4.1%였기 때문에 더 넓은 시장의 투자자들은 최소한 약간의 수입만을 얻었습니다. (당시 다우의 수익률을 읽는 것은 어려운 일이었지만 다른 기간에는 평균 2% 미만이었습니다.)

그래서 1970년대는 투자자들에게 끔찍한 시기였지만, 배당금은 좀 더 다양해진 S&P 500이 다우 30을 능가할 수 있도록 함으로써 고통을 완화시켰습니다. 앞으로 생각해 볼 일입니다.

안타깝게도 S&P 500의 배당 수익률은 현재 약 1.6%입니다. 첫째는 주가가 높기 때문이고 둘째는 배당 대신 주식 매입을 하는 기업이 많아졌기 때문입니다. 하지만 기업들이 투자자를 유치하기 위해 지불금(payouts)을 늘리기 때문에 수익률이 상승할 것으로 예상합니다.

다우지수는 또한 아나콘다 구리(1976년 3M으로 대체됨), 크라이슬러와 에스마크(1979년 IBM과 머크로 대체됨), 존스 맨빌(1982년 아메리칸 익스프레스로 대체됨) 등의 지수를 포함했기 때문에 그 당시 약간 침체되어 있었습니다.

물론, 알트리아, 엑손, 그리고 포장 제품 회사들과 같은 몇몇 주식들은 1970년대에 좋은 성과를 거두었습니다. Stovall은 “제품과 서비스에 대한 수요는 어느 곳에서나 상당히 일관되었습니다.”라고 말합니다. “아직도 먹고, 담배 피우고, 마시고, 병원에 가고, 집에 난방하고, 등등 해야 합니다.”

몇몇 회사들에게 1970년대는 그들의 전성기였습니다.

Druckenmiller는 “좋은 점은 그 당시 그러한 환경에서 매우 잘 해낸 회사들이 있었다는 것입니다.”라고 말합니다. “그때 애플 컴퓨터가 설립되고 [1976], 홈 디포가 설립되었으며 [1978], 석탄 및 에너지 회사가 설립되었으며 화학 제품은 70년대에 많은 돈을 벌었습니다.”

소비재와 금융과 같은 순환 영역(Cyclical areas)도 잘 되지 않았습니다.

오늘날 투자자들에게 주는 몇 가지 교훈은 항상 사실입니다.

- 과대평가된 주식과 저성장 기업의 주식을 모두 피하세요.

- 배당을 높이는 주식을 소유하고 다양화하는 데에도 도움이 될 수 있습니다.

- 그리고 1966-1982년이 반복된다면 주식 선택이 아마도 수동 투자 및 인덱스 펀드보다 더 중요해질 것입니다.

1970년대만 해도 어둠이 아니었습니다. 디스코 볼은 일부 주식에 불을 붙였습니다( The disco balls lit up some stocks). 그들을 찾기 위해 훨씬 더 열심히 찾아봐야만 했어요. 그것은 앞으로 일어날 가능성이 있는 시나리오이기도 합니다.

참고, 경제 전망

IMF 세계 경제 전망, IMF 세계 경제성장률 하향 이유 3가지

월러 연준 총재, 75bp인상을 지지하지만 더 높은 인상도 고려

경기침체 가능성 증가, 애틀란타 연준 2Q 미국 GDP -2.1% 하락 추정

주가폭락 50%를 주장하는 루비니교수의 마켓워치 인터뷰

자신감을 잃은 파월 의장, 연준이 경착륙을 피할 수 있는 것은 아니다.

높은 모기지 금리로 미국 주택가격은 ‘티핑 포인트에 있다’

5월 근원 개인소비지출 지수 4.7% 증가, 소비지출 둔화로 경기침우려 증가

연준마저 경기침체 가능성을 인정하기 시작했다. 더욱 더 높아진 경기침체 가능성..

인플레이션 심화로 경기침체 가능성 44%로 증대, WSJ 조사 결과

파월의 긍정적인 전망에도 경기침체가 오고 있다는 경기침체 경고가 늘고 있습니다.

베테랑 투자자 마이클 노보그라츠는 상당한 경제침체를 경고합니다.

은행 CFO의 86%는 2023년 경기침체 가능성을 점치다

스태그플레이션 위험이 높아져 경기침체는 ‘피하기 어렵다.’고 세계은행 전망에서 경고

OECD 세계경제 전망, ’22년 3% 및 ’23년 2.8%로 크게 하향 조정

금리인상과 관련

6월 FOMC 회의 결과, 75bp 기준금리 인상과 지속적 인상 의지 피력

WSJ, 6월 FOMC 자인언트 스텝 인상 가능성 보도

제레미 시걸 와튼 교수, ”100bp 금리인상은 인플레이션을 막는 약이 될 것”

제프리 건들락, 3% 목표금리 인상 주장하며 대폭적인 금리인상 요구

월가 전문가들의 충격적인 5월 CPI 분석, 격렬한 긴축과 스태그플레이션 예상

골드만삭스 석유 가격 전망, 올 여름 140불을 넘을 것, 23년 4분기 110불 수준

시티는 공급망 개선 꿈은 단기적으로 ‘산산조각’이 났다고 주장합니다.

미국 주식시장 전망

BofA 주가전망, 지금 주가 급등은 일시적으로 SPX 4200 근방에서 끝날 것

루비니교수 전망, 스태그플레이션 부채위기발 경착륙과 주가폭락 50% 예상

모건스탠리, S&P 500 전망을 3000으로 낮추다.

인생 최악의 약세장 경고한 짐 로저스의 폭락장 대응 방법

모건스탠리, S&P 500 전망을 3000으로 낮추다.

JP모건 미국 주식 전망, S&P 500은 4,900까지 반등 가능

자산시장의 변곡점은 오고야 만것일까, S&P 500 약세장 진입을 보며

골드만삭스, S&P 500 약세장 진입에도 미국 주식은 싸보이지 않는다,

골드만삭스, 미국 고용시장이 냉각되고 있다고 경고하다,

에버코어 S&P 500 전망, 경기침체 시 S&P 500 30% 추가 하락 경고

약세장 진입 S&P 500, 약세장에 대해 알아야 할 5가지 통계적 사실들

JP모건에 이어 골드만삭스 경고 대열에 합류, 가장 복잡하고 역동적인 시기

모건스탠리 미국 주식 전망, 이번 미국 주식 반등은 제한적이라고 주장

나스닥 V자 반등은 기대난망으로 최악 상황을 대비해야 by 세콰이어 캐피탈(Sequoia Capital)

연말 S&P 500 전망은 4,800까지 상승할 것 by Evercore

미 주식시장, S&P 500 전망, 28% 추가 하락할 가능성 by 뱅크 오브 아메리카(BofA)

현재 폭락한 S&P 500은 장기 투자자에게 매력적인 수준에 왔다 by 제레미 시겔교수

80년만 최악 폭락한 S&P 500, 무엇을 할 것인가

월가의 2022년 최악 시나리오는 실제로는 가장 강세장 시나리오였다. 항상 그랬습니다.

시티 전략가들은 미국 주식 거품이 빠지고 있다며 주의를 촉구했습니다.