미국 연방준비제도이사회는 대규모 일자리 감소를 유발하지 않으면서 금리를 올려 인플레이션을 낮추기를 원한다는 점을 분명히 했습니다.

그러나 이번 주 채권 시장의 랠리는 투자자들이 연준이 이를 달성할 수 있는 능력을 의심하고 있다는 것을 보여줍니다.

금요일 거래에서는 투자자들이 채권을 사들이면서 수익률 하락이 이어졌습니다. ; 미국 2년물과 5년물 국채 수익률은 모두 지난 주에 비해 약 0.30% 떨어졌습니다.

미국 10년물 국채 수익률도 마찬가지로 0.30% 하락해 금요일 거래에서 최저 2.79%까지 떨어졌습니다.

10년만기 미 국채금리 추이

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”^TNX” range=”1mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” display_currency_symbol=”true” api=”yf”]

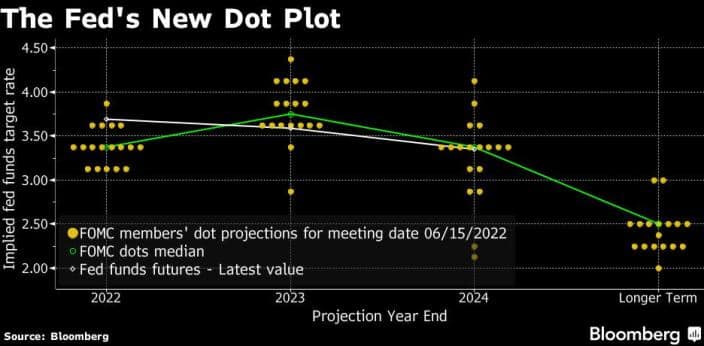

인플레이션을 억제하기 위한 투쟁의 일환으로, 연준은 최근 단기 금리를 올해 말까지 약 3.4%로 인상할 계획을 암시했는데, 이는 현재 기준금리인 약 1.6%의 두 배가 넘는 것입니다. 그런 다음 연준은 2023년에 금리를 약 3.8%까지 더 올릴 것으로 예상되고 있습니다.

PGIM Fixed Income의 수석 이코노미스트인 엘렌 가스케는 목요일 야후 파이낸스와의 인터뷰에서 “시장들은 더 이상 그것을 사지 않고 있다.”말했습니다.

가스케 국장은 시장에서는 연준이 내년까지 금리를 인하해야 하기 전에 금리를 3.4%까지만 올릴 수 있음을 시사한다고 말했습니다. ING 이코노믹스도 이번 주 이와 비슷하게 2023년 하반기에 금리 인하를 예상하고 있다고 밝혔습니다.

연준이 6월 회의에서 보다 공격적인 0.75%의 움직임을 보이자, 장기 금리의 대리인으로 간주되는 미국 10년 미국채 수익률은 3.48%로 코로나 팬데믹이후 최고치로 치솟았습니다. 그 이후, FRB의 논평과 다른 경제 자료들이 경기 침체에 대한 두려움을 더욱 뚜렷하게 지적하면서 상황은 극적으로 바뀌었습니다.

경기침체는 이제 ‘기본 케이스’입니다.

제롬 파월 연방준비제도이사회 의장은 지난 수요일, 연방준비제도이사회가 금리를 3.8%로 인상하려는 계획을 관철하지 못할 수도 있다는 시장의 우려를 소개하면서, 중앙은행이 반드시 경착륙을 피할 수 있다는 “보증이 없다”고 인정했습니다.

“더 어려워지고, 길이 더 좁아졌습니다”라고 파월은 말했습니다.

BofA Securities의 금리 전략가들은 금요일 아침 시장이 “이제 결정적으로 가격인하 침체로 전환되고 있다(now moving decisively to price-in recession as base case.)”고 썼습니다.

이번 주 애틀랜타 연방준비은행의 전망도 미국 경제가 2분기 연속 위축됐을 가능성이 높다는 것을 시사했는데, 이는 경기 침체의 정의로 보는 시각도 있습니다.

목요일에 애틀랜타 연준의 GDPNow 모델은 2/4분기에 GDP가 연율 기준으로 1.0% 감소했다고 예측했습니다. 이 예측은 금요일에 2.1% 감소로 수정되었습니다. 2분기 GDP에 대한 공식 수치는 7월 28일까지입니다.

파월 의장은 중앙은행이 인플레이션 억제를 위해 단기 차입 비용이 언제 제한적일지에 대한 추정치에 근접함에 따라 이달 말에 0.50% 또는 0.75%의 금리 인상을 논의할 것이라고 말했습니다.

연방정부 관리들은 그 논쟁에 대해 의견이 엇갈리고 있습니다. 클리블랜드 연준의 로레타 메스터 총재는 이번 주 초 CNBC와의 인터뷰에서 현재 데이터를 바탕으로 0.75% 인상을 지지하겠다고 밝혔습니다. 그러나 패트릭 하커 필라델피아 연준 총재는 6월 22일 야후 파이낸스와의 인터뷰에서 연준이 가계와 기업의 수요가 “부드럽게” 된다면 0.50% 인상을 지지할 수 있다고 말했습니다.

핵심은 아마도 인플레이션 데이터일 것입니다. 여기서 낮은 금리 인상은 수요의 완화를 암시할 수 있습니다. 이는 Fed 관리들이 보고 싶어 하는 것입니다. 5월에 대한 정부 데이터는 4월과 5월 사이에 가격 상승 속도가 매년 일정하게 유지되는 것을 보여줍니다.

“인플레이션이 안정될 때까지 하락할 수 없으며, 그것이 우리가 보고 있는 것입니다”라고 6월 15일 파월이 말했습니다.

다음 연준 회의는 7월 26일과 27일로 예정되어 있습니다.

참고, 경제 전망

경기침체 가능성 증가, 애틀란타 연준 2Q 미국 GDP -2.1% 하락 추정

주가폭락 50%를 주장하는 루비니교수의 마켓워치 인터뷰

자신감을 잃은 파월 의장, 연준이 경착륙을 피할 수 있는 것은 아니다.

높은 모기지 금리로 미국 주택가격은 ‘티핑 포인트에 있다’

5월 근원 개인소비지출 지수 4.7% 증가, 소비지출 둔화로 경기침우려 증가

연준마저 경기침체 가능성을 인정하기 시작했다. 더욱 더 높아진 경기침체 가능성..

인플레이션 심화로 경기침체 가능성 44%로 증대, WSJ 조사 결과

파월의 긍정적인 전망에도 경기침체가 오고 있다는 경기침체 경고가 늘고 있습니다.

베테랑 투자자 마이클 노보그라츠는 상당한 경제침체를 경고합니다.

은행 CFO의 86%는 2023년 경기침체 가능성을 점치다

스태그플레이션 위험이 높아져 경기침체는 ‘피하기 어렵다.’고 세계은행 전망에서 경고

OECD 세계경제 전망, ’22년 3% 및 ’23년 2.8%로 크게 하향 조정

금리인상과 관련

6월 FOMC 회의 결과, 75bp 기준금리 인상과 지속적 인상 의지 피력

WSJ, 6월 FOMC 자인언트 스텝 인상 가능성 보도

제레미 시걸 와튼 교수, ”100bp 금리인상은 인플레이션을 막는 약이 될 것”

제프리 건들락, 3% 목표금리 인상 주장하며 대폭적인 금리인상 요구

월가 전문가들의 충격적인 5월 CPI 분석, 격렬한 긴축과 스태그플레이션 예상

골드만삭스 석유 가격 전망, 올 여름 140불을 넘을 것, 23년 4분기 110불 수준

시티는 공급망 개선 꿈은 단기적으로 ‘산산조각’이 났다고 주장합니다.

미국 주식시장 전망

루비니교수 전망, 스태그플레이션 부채위기발 경착륙과 주가폭락 50% 예상

모건스탠리, S&P 500 전망을 3000으로 낮추다.

인생 최악의 약세장 경고한 짐 로저스의 폭락장 대응 방법

모건스탠리, S&P 500 전망을 3000으로 낮추다.

JP모건 미국 주식 전망, S&P 500은 4,900까지 반등 가능

자산시장의 변곡점은 오고야 만것일까, S&P 500 약세장 진입을 보며

골드만삭스, S&P 500 약세장 진입에도 미국 주식은 싸보이지 않는다,

골드만삭스, 미국 고용시장이 냉각되고 있다고 경고하다,

에버코어 S&P 500 전망, 경기침체 시 S&P 500 30% 추가 하락 경고

약세장 진입 S&P 500, 약세장에 대해 알아야 할 5가지 통계적 사실들

JP모건에 이어 골드만삭스 경고 대열에 합류, 가장 복잡하고 역동적인 시기

모건스탠리 미국 주식 전망, 이번 미국 주식 반등은 제한적이라고 주장

나스닥 V자 반등은 기대난망으로 최악 상황을 대비해야 by 세콰이어 캐피탈(Sequoia Capital)

연말 S&P 500 전망은 4,800까지 상승할 것 by Evercore

미 주식시장, S&P 500 전망, 28% 추가 하락할 가능성 by 뱅크 오브 아메리카(BofA)

현재 폭락한 S&P 500은 장기 투자자에게 매력적인 수준에 왔다 by 제레미 시겔교수

80년만 최악 폭락한 S&P 500, 무엇을 할 것인가

월가의 2022년 최악 시나리오는 실제로는 가장 강세장 시나리오였다. 항상 그랬습니다.

시티 전략가들은 미국 주식 거품이 빠지고 있다며 주의를 촉구했습니다.