주식 시장은 때로는 이성적으로 보이기도 하지만 때로는 이해할 수 없는 무모한 열망에 압도당하는 곳이기도 한 것 같습니다. 코로나로 매장이 모두 문을 닫고 매출이 급감함에도 불구하고 미래에 대한 기대로 급등하는 사례도 무수히 볼 수 있습니다.

오늘 이야기하는 프리미엄 요가복 회사로도 유명한 룰루레몬도 이와 유사한 경우입니다.

룰루레몬은 이번 코로나 팬데믹으로 전 세계 489개 매장 중 194개 매장이 문을 닫아야만 했습니다.

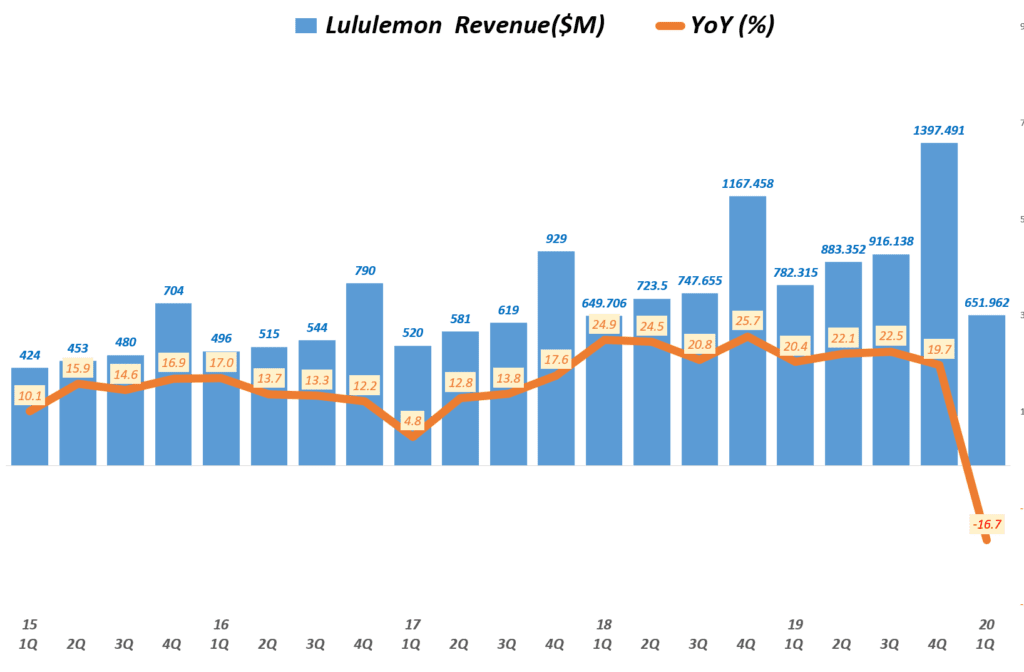

그러한 결과 룰루레몬 1분기(2월 ~ 4월) 매출은 전년 비 -16.7% 하락을 면치 못했습니다. 평소 룰루레몬 매출은 20%이상 성장을 지속하고 있었기에 평소에 비해 최대 -40%까지 감소한 것이라고 할 수 있습니다.

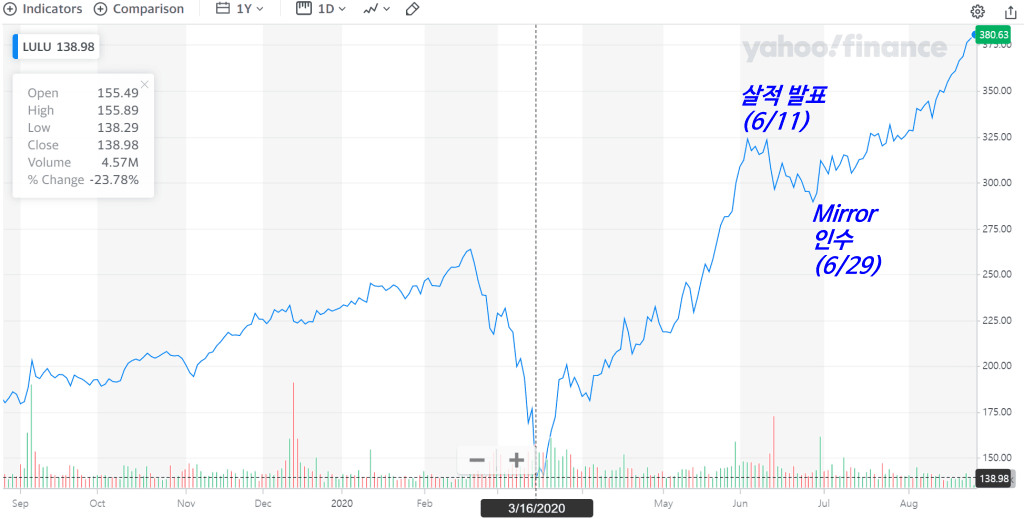

그럼에도 불구하고 룰루레몬 주가는 급등하고 있습니다. 코로나 팬데믹이 유럽, 미국 등으로 확산되기 시작할 때 룰루레몬 주가도 $263에서 $138.98까지 하락하죠.

그러나 그 이후 주가는 상승으로 전환 후 상승에 상승을 거듭해 코로나 팬데믹 이전보다도 훨씬 더 높은 수준으로 올랐습니다.

그러나 6/11 분기 실적은 다시 한번 코로나 팬데믹을 환기시키면서 하락 전환합니다. 그러나 6월 말 Mirror 인수 발표 후 다시 재차 상승하기 시작하죠. 결국 8월 26일 현재 $380에 이르렀습니다. 코로나 팬데믹으로 인한 주가 저점에서 무려 175% 상승한 것입니다

룰루레몬의 주가 추이는 당장의 실적보다는 미래 성장성을 보고 주가가 상승하는 전형적인 모습을 보여주고 있습니다.

주가는 현재를 반영하기 보다는 최소 6개월이후 미래를 반영하기 때문에 현재의 실적보다는 향후 기업 가치가 얼마나 높아질 수 있는지, 미래 가치를 높이기 위해서 어떤 투자를 하고 있는지 또는 현재 시장 지위를 지킬 수 있는 경제적 해자가 얼마나 튼튼한지 등이 훨씬 더 중요하다고 할 수 있습니다.

코로나 팬데믹 기간 中 룰루레몬 실적은 긍정적일 수도..

코로나 팬데믹 동안 룰루레몬 매출은 대부분 매장이 문을 닫고 오프라인 활동이 급감하면서 전년 비 -16.7% 감소했습니다.

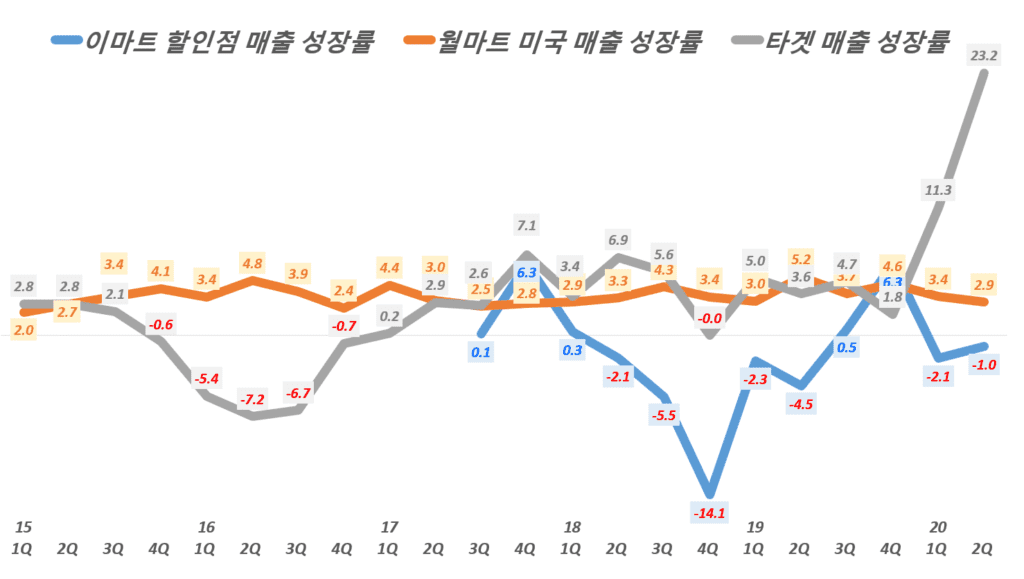

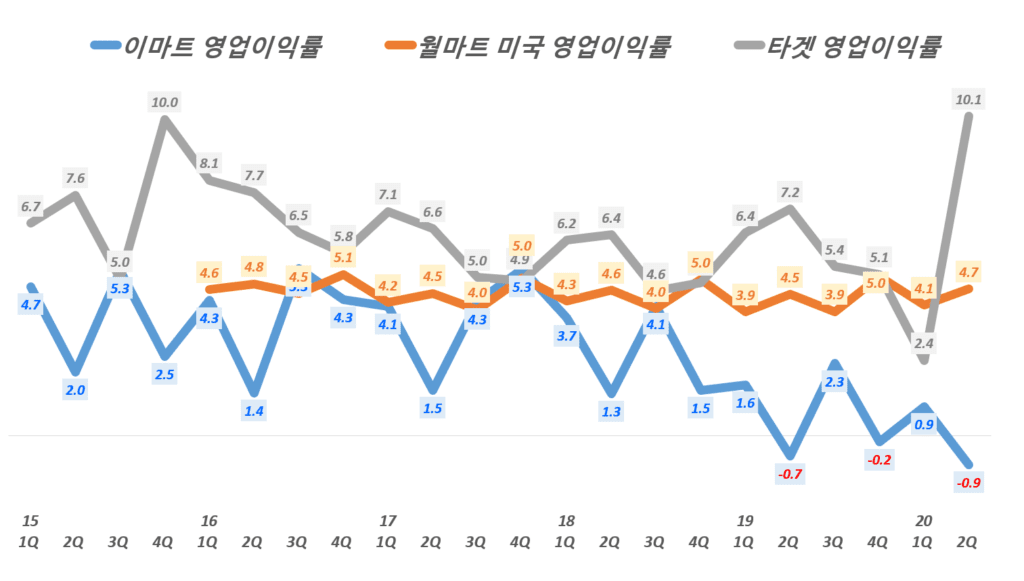

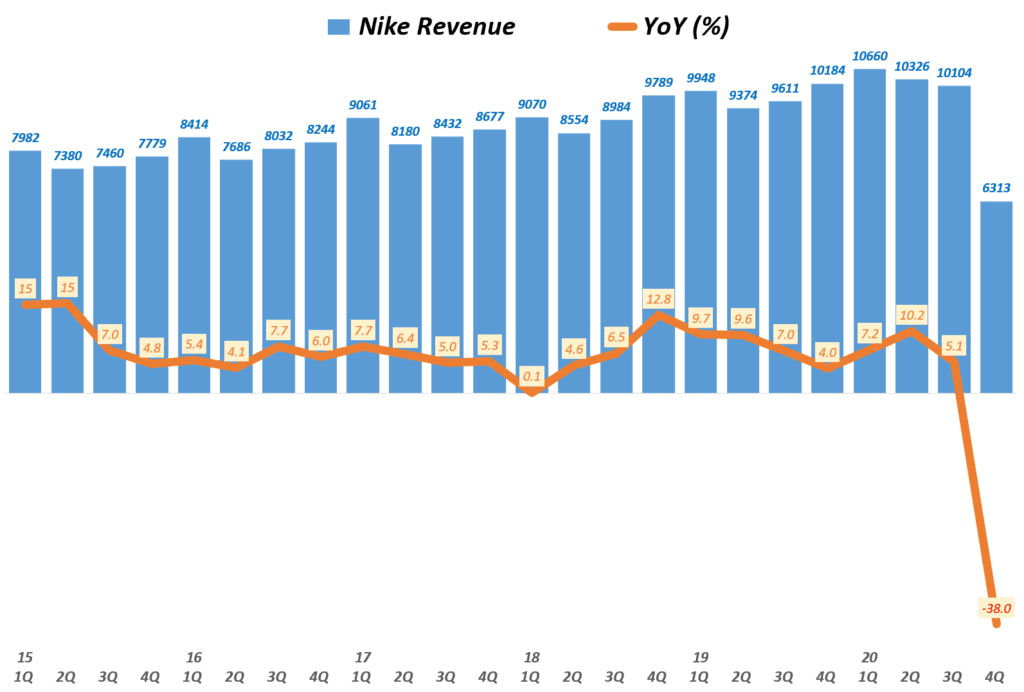

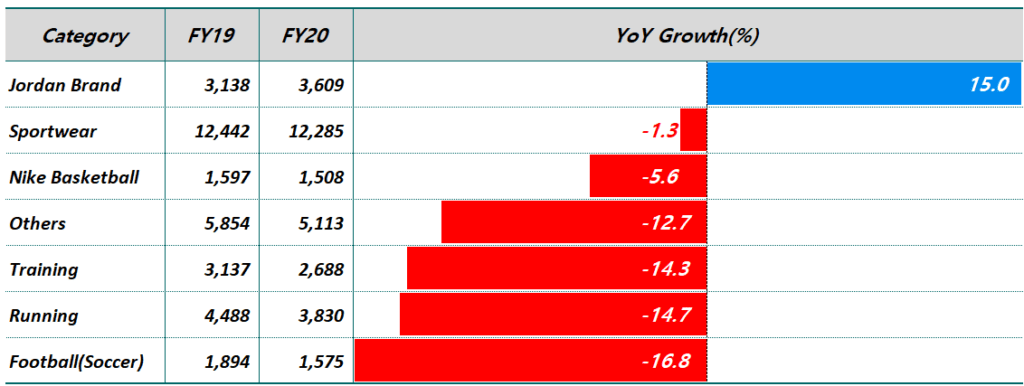

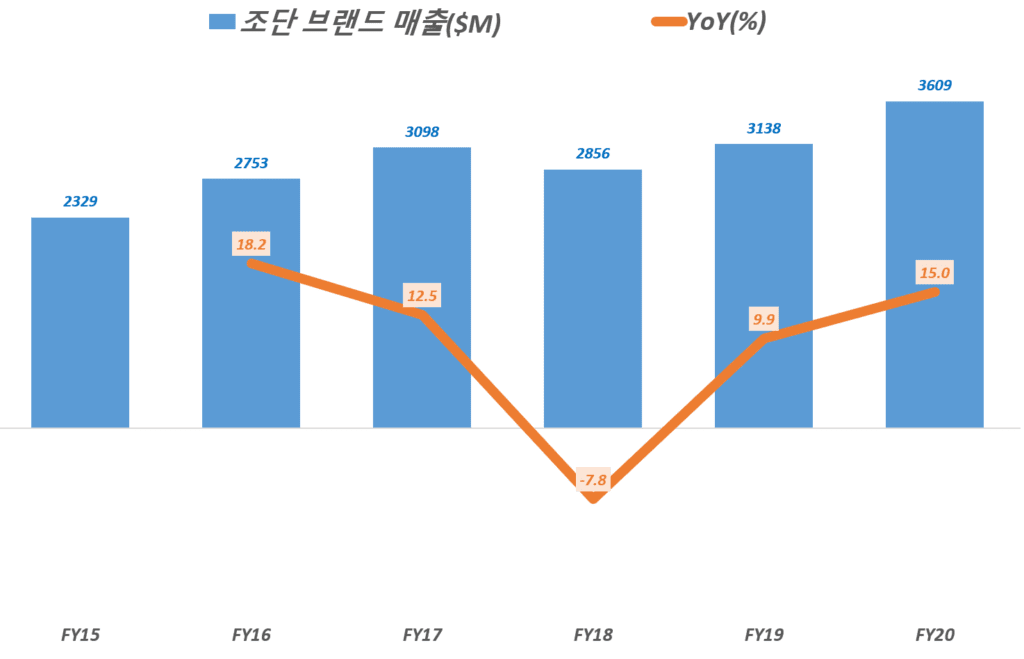

그러나 이러한 감소는 다른 리테일 업체에 비해서는 양호한 편이라고도 할 수 있습니다. 일전에 소개한 나이키는 이번 분기에 전년 비 무려 -38% 감소했고, 아디다스도 전년 비 -35% 감소했을 정도로 대부분 이테일 업체들이 극심한 매출 감소를 겪었습니다.

이에 비하면 룰루레몬 매출 감소는 상당히 양호한 편이라고 할 수 있습니다.

- 나이키 매출 -38% 감소

- 아디다스 매출 -35% 감소

- 리복 매출 전년 비 -42% 감소

- 룰루레몬 매출 전년 비 -16.7% 감소

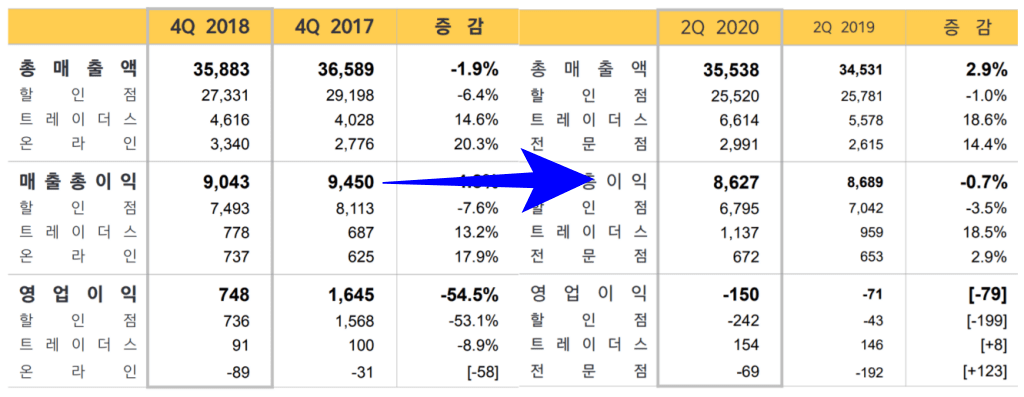

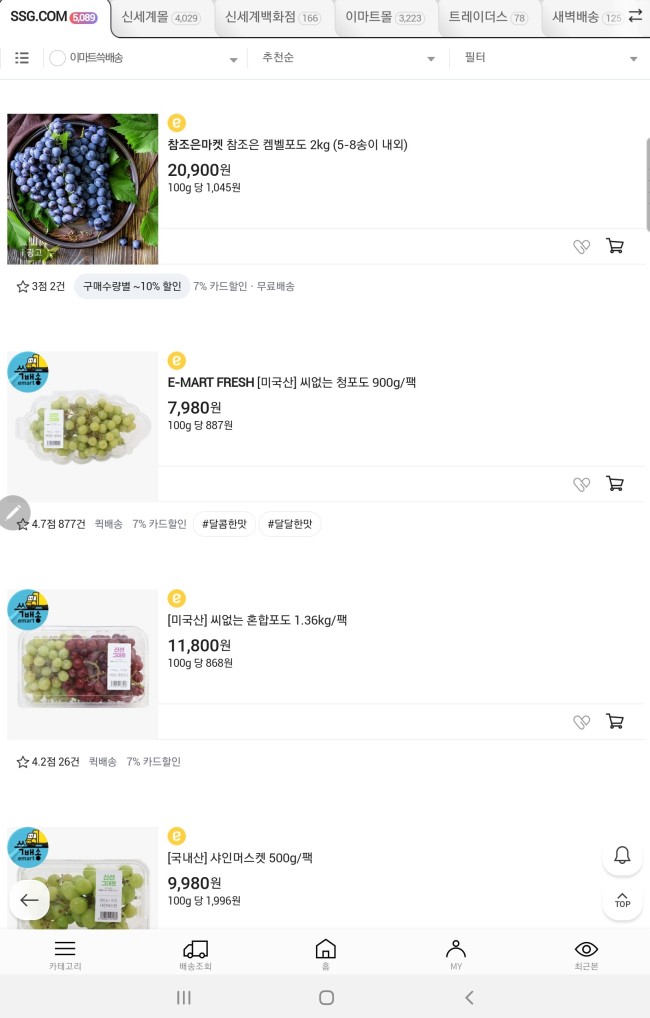

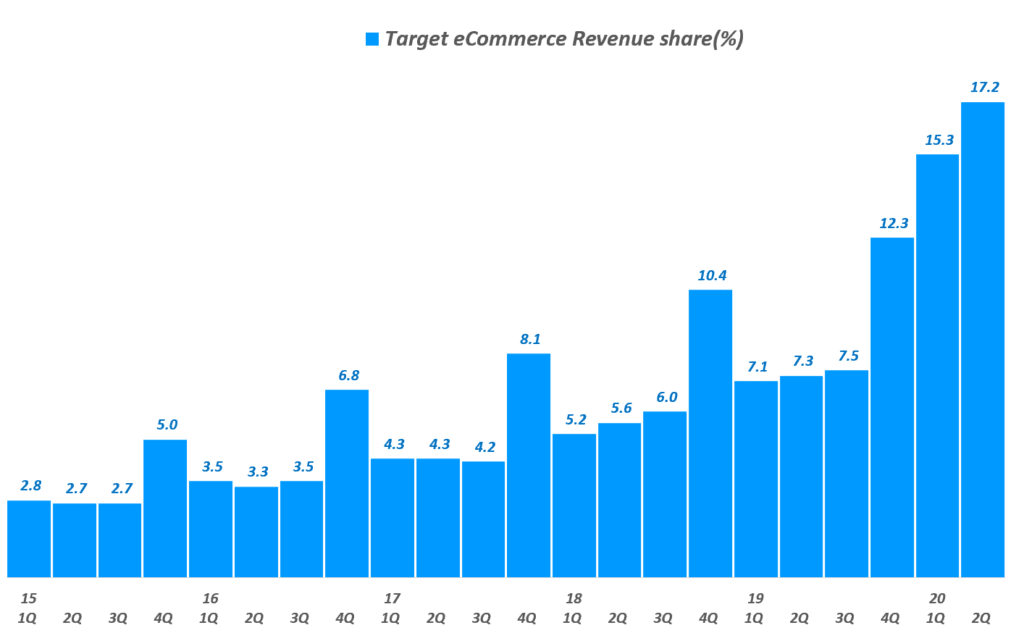

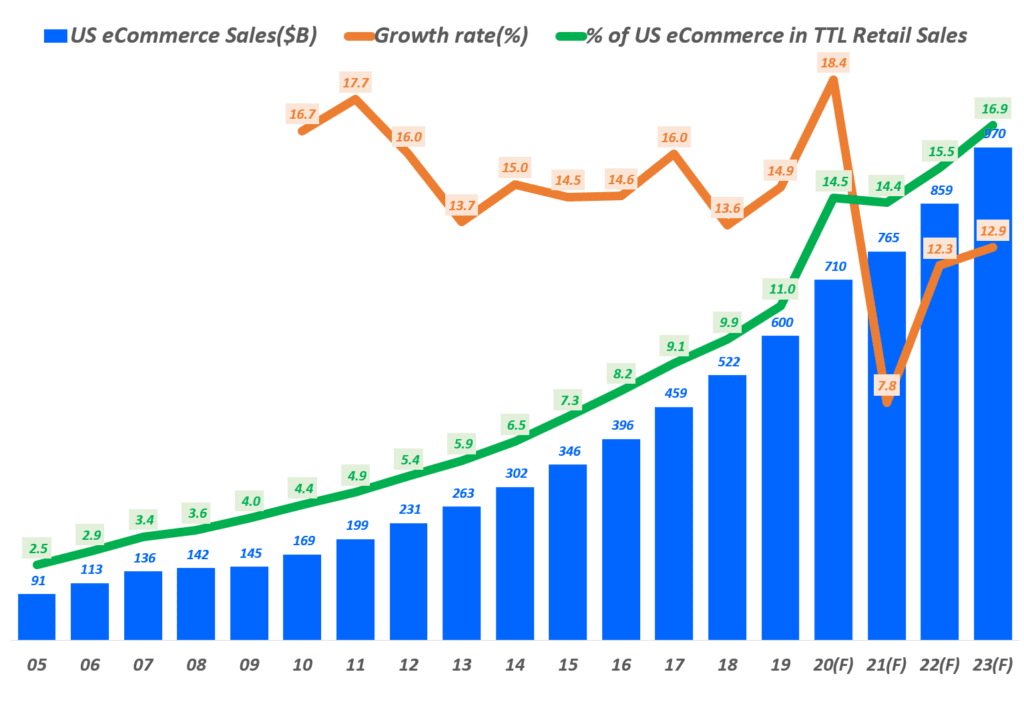

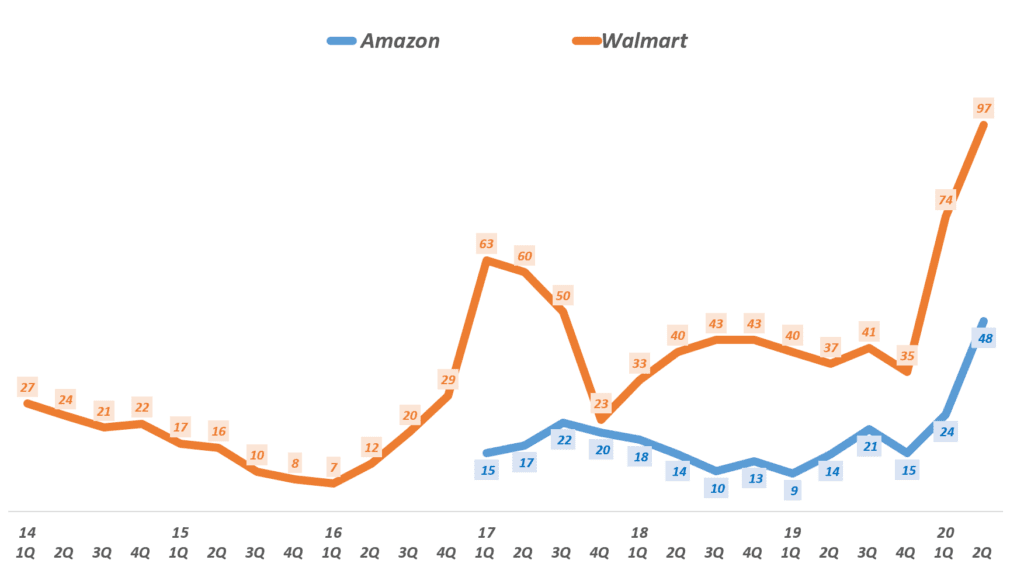

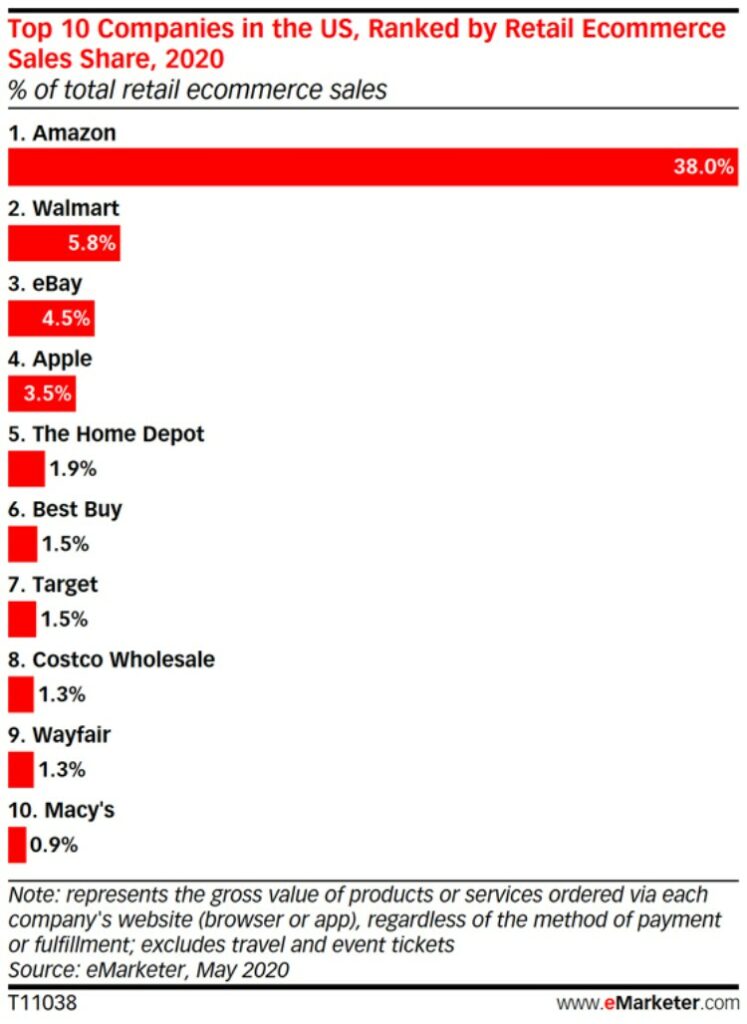

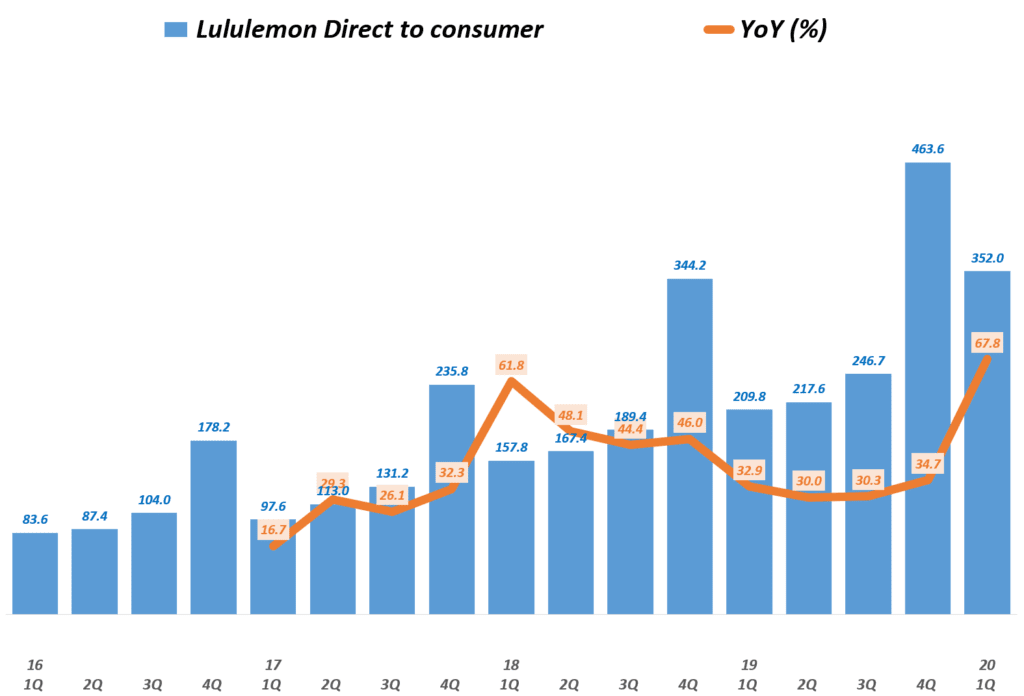

이커머스 매출 68% 성장

또한 실질적인 이커머스 매출이라고 할 수 있는 룰루레몬의 D2C 매출은 3.5억 달러로 전년 비 68% 성장했습니다. 따라 전체 매출에서 차지하는 비중도 54%로 증가했습니다.

그에 비해서 코로내 팬데믹에 따름 매장 폐쇄등의 영향으로 회사 운영 매장 매출은 2.6억 달러로 전년 비 49% 감소했습니다.

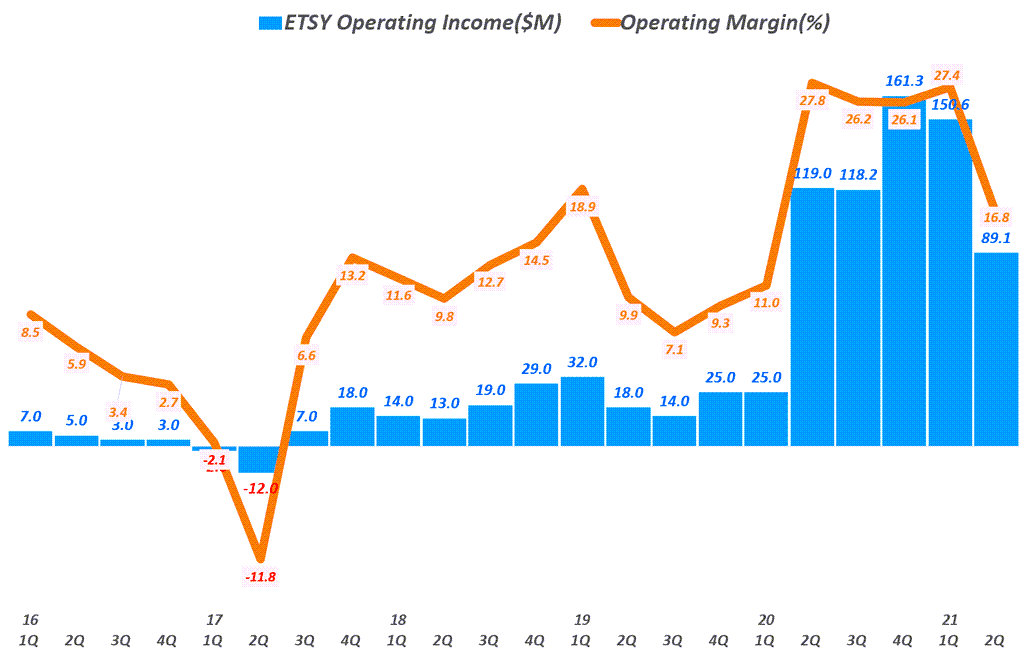

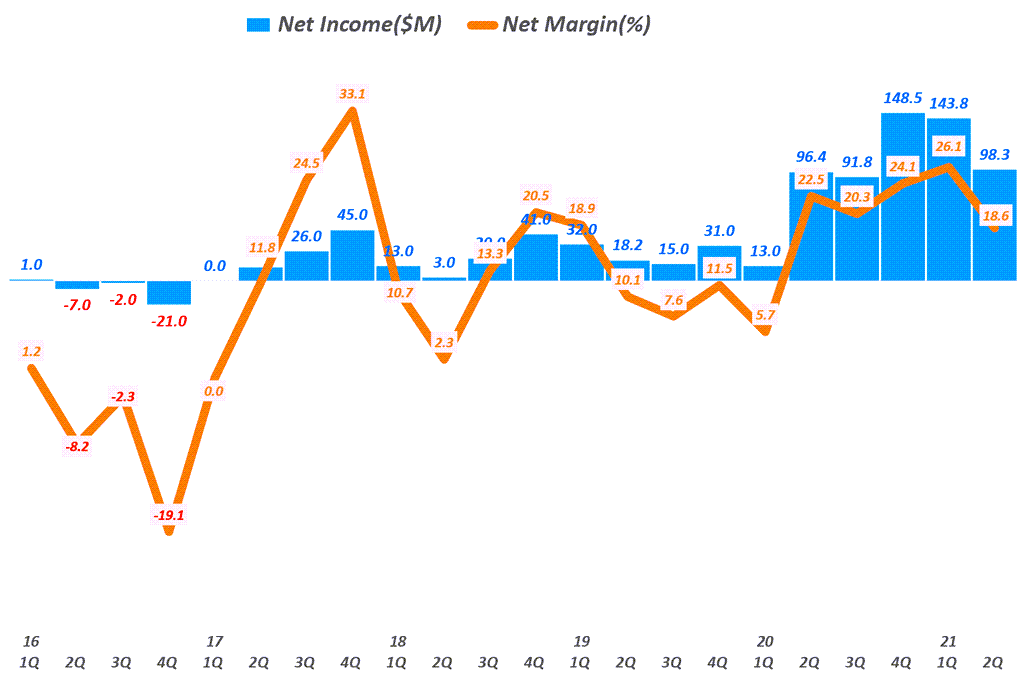

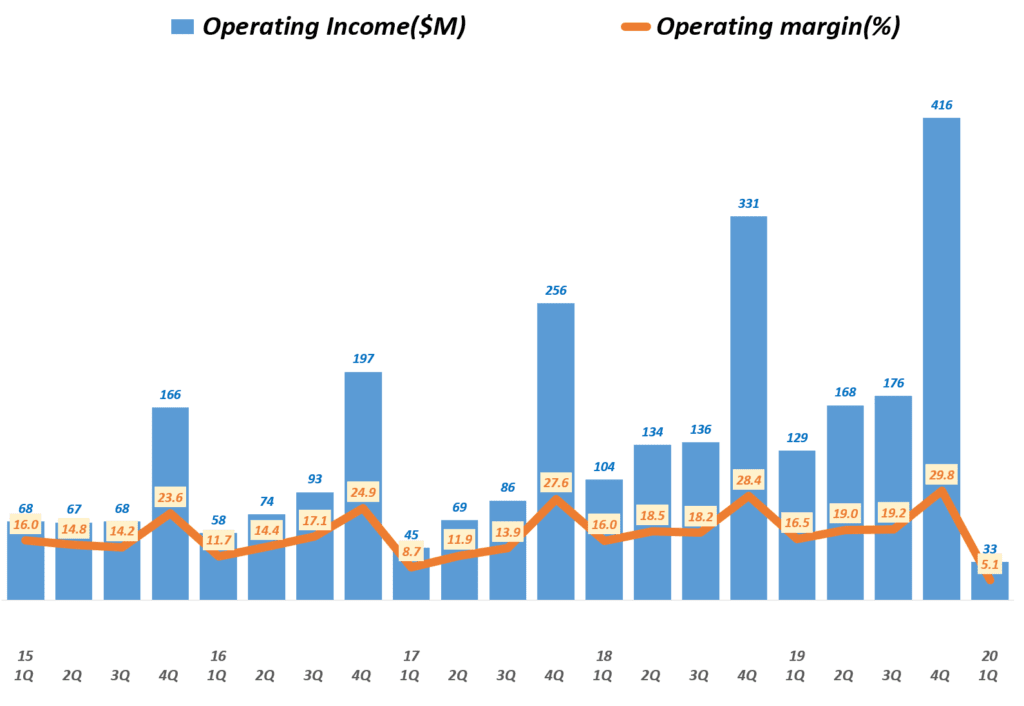

여전히 영업이익 5%이상 유지

또한 룰루레몬은 오프라인 매장 페쇄 등으로 매출 감소에 따라 영업이익이 감소하기는 했지만 여전히 5%이상 영업이익률을 유지했습니다.

이에 반해 나이키는 영업이익 -8.4억 달러 적자를 보았고 다른 리테일 업체들도 적자를 면치 못했습니다. 이런 점에서 룰루레몬 실적은 오히려 긍정적으로 볼 수 있습니다.

룰루레몬 브랜드 프리미엄

룰루레몬은 나이키 스포츠웨어와 비슷한 라인업을 가지고 있지만 나이키나 아디다스보다는 훨씬 더 브랜드 로열티가 높은 브랜드이고 앞으로도 브랜드 로열티를 강화할 수 있는 가능성이 높은 브랜드입니다.

룰루레몬은 다른 리테일 업체와 달리 커뮤니티 구축을 통한 브랜드 비젼중의 하나로 설정할 정도로 커뮤니티 형성을 통한 브랜드 관리를 중시하면서 브랜드 프리미엄을 만들어 왔습니다.

아에 대한 내용은 이전에 포스팅한 글 애플을 닮은 룰루레몬의 커뮤니티 전략 – 장사이전에 친구를 만들어라에서도 설명하고 있는데요. 이 내용 몇가지를 그대로 인용해 봤습니다.

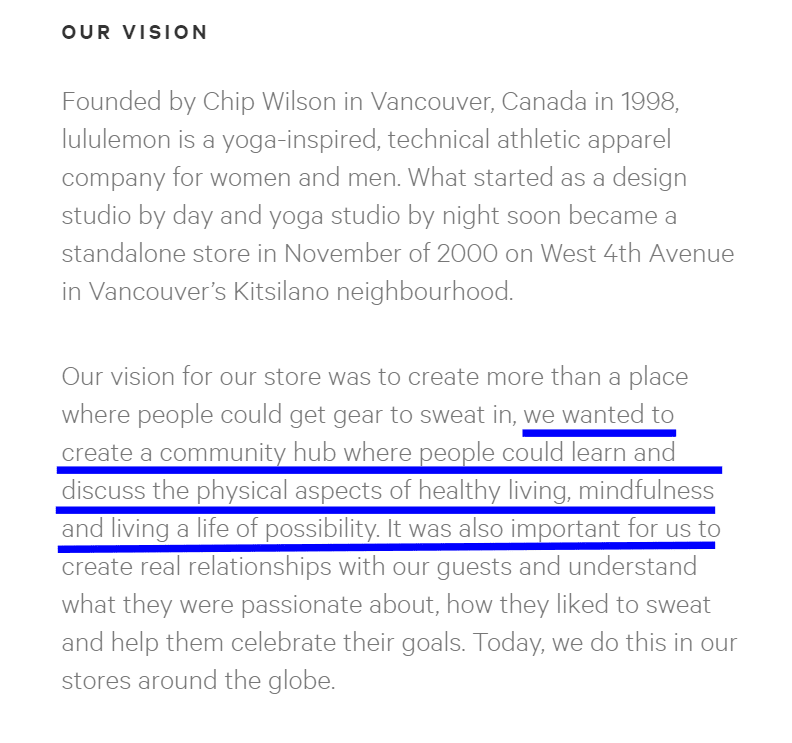

룰루레몬 브랜드 비젼 – 커뮤니티 창출

룰루레몬 커뮤니티도 접근 방법은 애플과 비슷하며, 더 나아가 룰루에몬은 그들의 브래드 비젼에 커뮤니티를 가장 큰 목적 중의 하나로 설정해 놓았습니다.

we wanted to create a community hub where people could learn and discuss the physical aspects of healthy living, mindfulness and living a life of possibility.

판매원과 고객간의 관계 재정립

룰루레몬은 매장을 고객들과 소통하고 관계을 높여가는 커뮤니티 공간으로 적극 활용하고 있으며, 직원과 고객간의 관계도 단순한 판매자와 구매자가 아닌 룰루레몬만의 커뮤니티 문화에 맞도록 새롭게 설정했습니다.

그것은 룰루레몬 판매원 전체가 요가 전문가 되어 고객과 만납니다.

즉 룰루레몬 매장에서 판매 직원은 피트니스 트레이너요 요가 강사로서의 능력을 갖추고 가르치는 사람, 즉 에듀케이터 또는 선생님이라고 칭합니다. 그리고 고객은 손님, 즉 클라이언트가 아닌 룰루레몬을 방문한 손님이라는 의미로 게스트(Guest)라고 부릅니다.

처음으로 체험형 매장으로 포지셔닝하다.

가장 좋은 POS(Poinr Of Sales) 순간은 어제일까요? 실제 제품을 사용하는 순간 무엇인가 필요를 느낄 때가 아닐까요? 요가복이라면 요가를 직접 해보는 순간 가장 필요한 것과 준비해야할 것이 강력하게 다가 오겠죠.

이러한 순간을 판매 시점과 가장 밀접하기 결부 시킬 수 있는 방안은 무엇일까요? 수요가 충분하다면 요가장 바로 옆에 만든 매장이 될 수 있을 것입니다. 현실은 그렇지 못하고 규모가 작은 요가장마다 매장을 만들 수는 없죠.

현실적인 것은 매장안에 요가장을 만드는 것입니다. 매장 한 켠에 요가를 체험해 볼 수 있는 공간이 있다면 매장을 방문한 고객들이 잠깐 요가복으로 갈아입고 요가를 할 수 있고, 이들가 자연스럽게 커뮤니티가 형성되고 브랜드 충성층으로 만들 수 있을 것입니다.

룰루레몬은 매장에 이렇게 요가를 체험할 수 있는 공간을 만들고 이로부터 커뮤니티를 만들 수 있는 가능성을 열었습니다.

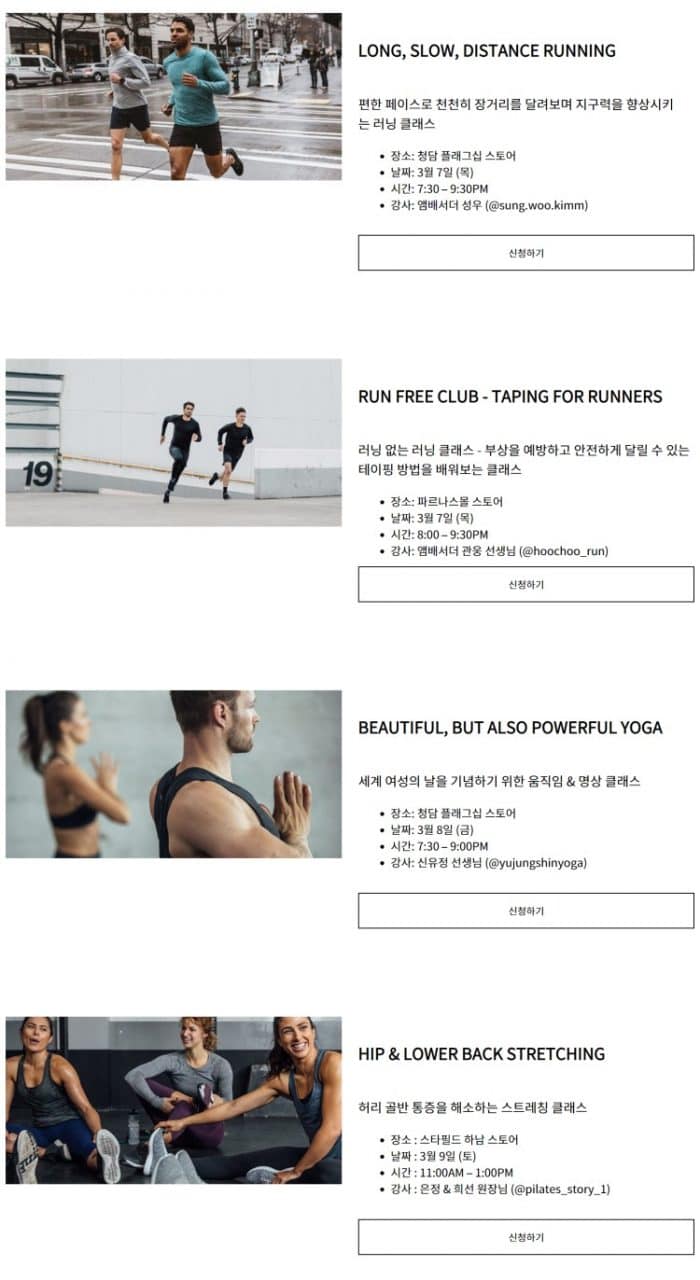

다양한 체험형 이벤트를 열다.

룰루레몬 매장에서는 요가 클래스뿐만이 아니라 명상·호흡, 건강 식단 짜는 법, 꽃곶이 등 다양한 체험 이벤트를 제공합니다.

아래는 룰루레몬 코리아 사이트에서 가져온 최근래의 페혐 이벤트 리스트 중 일부인데요. 요가 관련 내용뿐만이 아니라 런닝. 명상, 스트레칭 클래스 등 다양한 이벤트를 준비하고 있는 것을 알 수 있습니다.

룰루레몬의 경우 요가 클래스를 비롯해 이러한 모든 이벤트는 무료로 제공하고 있습니다.

이러한 이벤트는 이를 이용하는 사람들을 룰루레몬의 충성스러운 고객으로 만들고 다른 친지나 지인들을 커뮤니티 이벤트에 소개하면서 자연스럽게 브랜드 인지를 높이고 잠재 고객화 되는 선순환 고리를 만듭니다.

미래를 위한 준비 – 미러(Mirror) 인수

경제 위기 상황에서는 모든 기업, 브랜드가 다 어렵습니다. 그렇기 때문에 대부분 기업이나 브랜드는 당장을 모면하기 위해 마케팅을 줄이고 모든 것을 절약 모드로 돌입합니다. 생존을 가장 큰 목표로 삼는 것이죠.

그러나 항상 경제 위기를 겪은 다음 시장을 장악하는 기업 또는 브랜드는 위기 상황에서도 과감하게 미래를 위해 투자하는 기업 또는 브랜드 입니다.

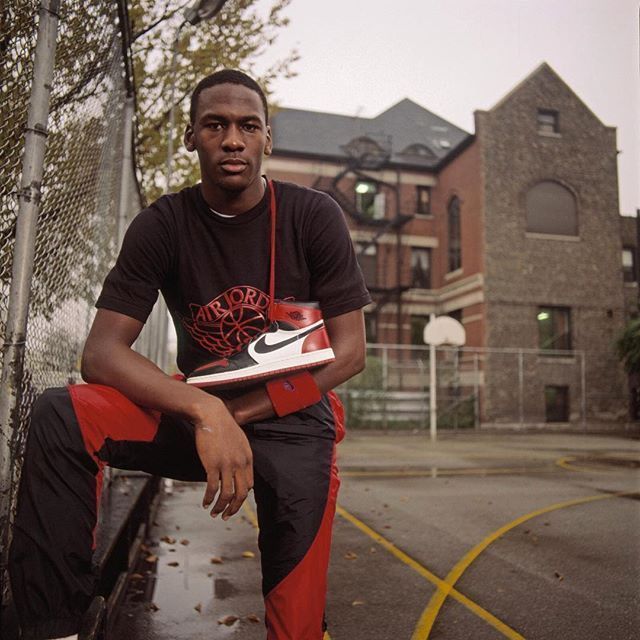

그런 의미에서 지난 6월 29일 룰루레몬은 미러(Mirror)라는 홈 트레이닝 스타트업을 인수했습니다. 이 회사는 예전에 소개한 펠로톤처럼 디지탈 거울(Mirror)를 통해서 운동 강좌를 들으면서 운동할 수 있는 솔류션을 제공하는 회사입니다.

- 디지탈 미러 가격 1,495달러

- 운동 콘텐츠 구독 가격은 월 39$

- 요가, 필라테스, 발레, 복싱 등 디지탈 미러를 통해서 강연을 보면서 운동할 수 있음

이 회사의 컨셉은 펠로톤과 거의 유사하니 이전에 소개한 피트니스계 넷플리스, 펠로톤 성공요인 4가지를 참조하시는 게 좋을 것 같습니다.

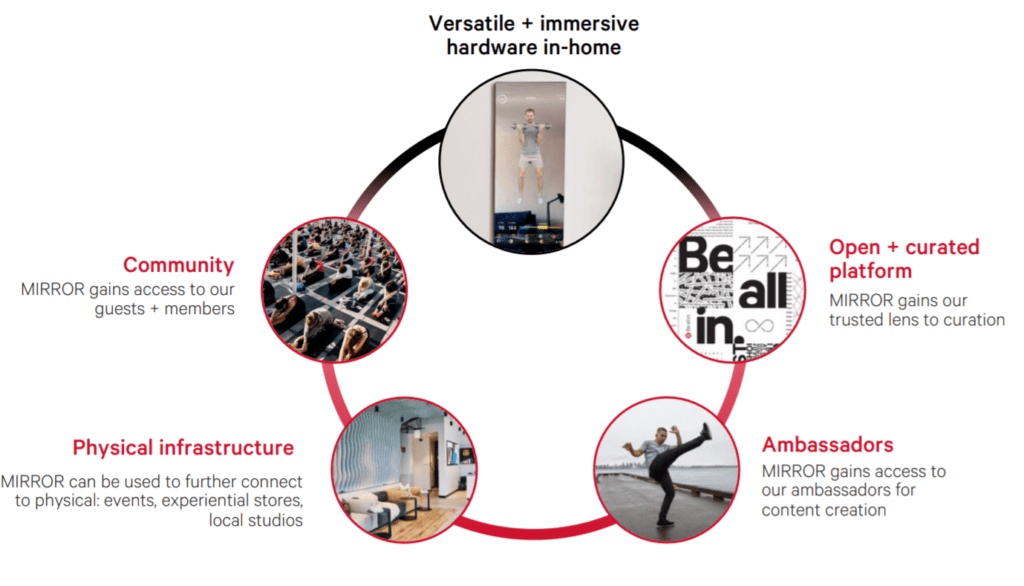

아래 룰루레몬이 발표한 미러 에코시스템을 보시면 좀 더 그들의 전략을 이해할 수 있을 것 같습니다.

![[트렌드차트] 코로나 팬데믹이 변화시킨 카테고리별 이커머스 트렌드 [트렌드차트] 코로나 팬데믹이 변화시킨 카테고리별 이커머스 트렌드](https://happist.com/wp-content/uploads/2020/02/아마존-고-식료품점Amazon-Go-Grocery-과일-전시-모습-Amazon-Go-Grocery-fresh-produce-Imae-from-Amazon-768x535.jpg)

![[트렌드차트] 코로나 팬데믹이 변화시킨 카테고리별 이커머스 트렌드 16 한국 이커머스 트렌드, 월별 주요 카테고리별 이커머스 증가률 추이( ~ 20년 6월)](https://happist.com/wp-content/uploads/2020/08/한국-이커머스-트렌드-월별-주요-카테고리별-이커머스-증가률-추이-20년-6월-1024x639.png)