아마존이 홀푸드를 인수한 후 온라인 식료품 시장에서는 어떤 변화가 일어 났을까요? 아마존은 홀푸드 인수의 이득을 충분히 보고 있을까요? 반대로 가장 많은 피해를 보는 업체는 어디일까요?

1. Executive Summary

- 아마존은 홀푸드 인수 후 홀푸드 식품을 아마존 온라인 플랫폼에 포함시키고, 아마존 프라임 리워드 프로그램에 포함시키는 등 물리적, 화학적 결합을 강화함

- 아마존 특유의 공격적인 가격 설정등으로 공격적 마케팅을 진행

- Packaged Facts라는조사회에 따르면 아마존이 홀푸드 인수 후 아마존의 정유율이 크게 올랐음

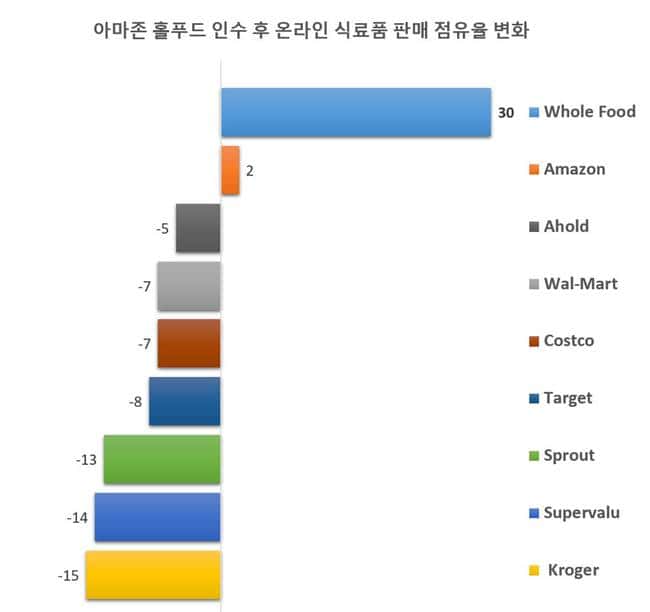

① 2017년 9월 발표에 따르면 온라인 식료품 판매 점유율은 홀푸드 점유율이 30% 크게 올랐고 아마존도 2% 올랐으나 나머지 경쟁회사들은 큰 폭으로 떨어짐

② 2017년 11월 발표한 2017년 미국 온라인 식료품 판매점 점유율을 연간으로 아마존 18%, 월마트 9%로 배 차이를 보이고 있음

2. 2017년 미국 온라인 식료품 판매점유율 By Packaged Facts

최근 Packaged Facts라는 조사업체에서는 온라인 식료품 판매 점유율을 발표했는데요. 이에 따르면 아마존은 점유율 18%로 수위를 달리고 있고, 월마트는 9% 점유을 보였다고 합니다.

근래에 들어서 월마트가 새로운 서비스를 내놓고 신규 스트타업을 인수하는 등 많은 노력을 기울이고 있지만 아직 아마존의 절반 수준에 그치고 있습니다.

Amazon’s Online Grocery Sales Are Double Wal-Mart’s

▽ 미국 온라인 식료품 판매 점유율,

Packaged Facts 데이타 기반 그래프화 by Happist

3. 아마존의 홀푸드(Whole Foods) 인수에 따른 업계 내 영향

시장조사업체인 Packaged Fact 2017년 9월 아마존이 홀푸드(Whole Foods) 인수 후 시장 내 점유율 변화를 발표했는데요.

Amazon Online Grocery Sales Surge with Whole Foods Acquisition

이에 따르면 홀푸드(Whole Foods)는 30% 증가했고, 아마존 자체도 2%의 점유율 증가가 있었습니다. 그러나 우러마트를 비롯한 대부분의 업체는 크게 점유율이 하락했습니다.

4. 아마존과 홀푸드(Whole Foods)의 시너지를 위한 노력

위의 온라인 식료품 판매 점유율을 보면 확실히 아마존에 유리하게 돌아가고 있습니다.

그러면 어떤 요인때문에 홀푸드(Whole Foods)와 아마존의 점유율이 크게 상승했는지 알아보겠습니다.

이는 왜 아마존의 홀푸드(Whole Foods) 인수가 관연 업계를 뒤흔 수 있는 요소가 되는지를 알려주는 중요한 단서가 되지 않을까 합니다. 사실 아마존이 홀푸드(Whole Foods) 인수한다고 했을 시 그게 무슨 의미가 있을까하는 회의 또는 기대가 있었던 것은 사실이니깐요.

4.1. 아마존과 홀푸드(Whole Foods)간 화학적, 물리적 결합 강화

사실 아마존이 오랬동안 온라인 식료품 판매 부문에 투자를 계속해왔지만 아마존의 판매 및 점유율을 크게 올릴 수 있었던 데는 홀푸드(Whole Foods) 인수 영향이 컷습니다.

아마존은 홀푸드(Whole Foods) 인수 후 아마존에 약 2,000여개의 홀푸드(Whole Foods) 아이템을 등록시켰는 등 아마존과 홀푸드(Whole Foods)간의 물리적 화학적 통합을 서둘렀습니다.

이러한 통합 작업 결과 홀푸드(Whole Foods)의 온라인 판매를 크게 촉진시켰습니다. 이외에도 다양한 마케팅 정책을 변경했습니다.

예를들면 아래와 같은 것들입니다.

- 일부 품목 및 냉장 신선 식품의 가격을 10% ~ 43%까지 낮추었습니다.

홀푸드 가격 인하에 대한 CNN Money 보도를 참조

- 아마존 프라임 리워드 프로그램에 홀푸드(Whole Foods)를 포함시켰고, 아마존 비자카드 및 아마존 ACH 리워드에도 포함시켰습니다.

- 수백개의 홀푸드 아이템들을 아마존 프레시의 새로운 홀푸드 카테고리로 포함시켰습니다.

- 홀푸드 매장에서 아마존 에코 및 에코닷을 판매하기 시작하면서 아마존 모든 제품에 대한 터치 포인트를 제공하기 시작했습니다.

It's official pic.twitter.com/sJcCJNrt5b

— Jason Del Rey (@DelRey) 2017년 8월 28일

4.2. 홀푸드(Whole Foods)는 아마존 프레쉬(Amazon Fresh)에 규모의 경제를 제공

다음으로 살펴볼 수 있는 것은 홀푸드(Whole Foods) 인수로 아마존 프레쉬(Amazon Fresh)에 미치는 영향입니다. 이는 홀푸드(Whole Foods)가 가지고 있는 구매력을 아마존 프레쉬(Amazon Fresh)도 사용해 경쟁력을 올릴 수 있다는 점이고 또 하나는 아마존 프레쉬(Amazon Fresh)의 운영 효율성을 개선할 수 있다는 점입니다.

아마존이 오랬동안 온라인 식료품 판매 및 서비스에 뛰어들었지만 큰 성과를 내지는 못했습나다. 그 중 하나가 바로 아마존 프레쉬(Amazon Fresh)입니다.

아마존 프레쉬(Amazon Fresh)는 2007년 시애틀에서 시작했으니 상당히 오래전에 서비스를 시작했지만 아직도 전국 일부만을 커버하고 있고 쉽게 비지니스 지역을 확장하지 못하고 있습니다. 그만큼 안정적인 비지니스 모델을 만들어내기 어려운 부문이라는 반증이기도 합니다.

아마존 프레쉬(Amazon Fresh)의 구매력을 강화시킬 수 있다.

아마존의 홀푸드(Whole Foods) 인수는 아마존 프레쉬(Amazon Fresh)의 구매력을 강화시킬 수 있습니다. 구입하는 식품의 규모가 다르기에 홀푸드(Whole Foods)의 구매력에 기댄다면 아마존 프레쉬 구매력도 증가할 것입니다.

이는 월마트(Wal-Mart)나 인스탁카트(Instacart)와 파트너쉽을 맺고 있는 식료품점들과 가격 경쟁이 불가피한 상황에서 아마존 프레쉬(Amazon Fresh)의 (가격) 경쟁력을 강화시켜 줄 것입니다.

실제로 온라인 식료품 판매는 추가로 배달 비용이 들기 때문에 월마트조차도 가능하면 식료품 판매는 일반 매장에서의 판매를 유도하고 있습니다. 따라서 이 부문에서는 추가로 cost를 낮출 필요가 있습니다.

아마존 프레쉬(Amazon Fresh)의 효율화 가능성

또한 전국 450개도의 홀푸드(Whole Foods) 매장을 활용하면 아마존 프레쉬(Amazon Fresh) 서비스 영역을 효율화 할 수 있습니다.

온라인 구매 후 홀푸드(Whole Foods) 매장에서픽업같은 요즘은 기본화된 서비스를 실시하기에 일부 겹치는 서비스 영역이 있으므로 서로 영역을 조정해서 카니발이 일어나지 않토록 최적화할 필요가 있습니다.

실제로 아마존은 최근 일부 대도시에서 아마존 프레쉬(Amazon Fresh)서 서비스를 종료하고 오히려 홀푸드(Whole Foods)중심으로 전환한다는 보도가 있었습니다.

Amazon is shutting down its Fresh grocery delivery service in parts of at least nine states

5. 마치며

이상으로 아마존이 홀푸드를 인수 후 시장에서는 어떤 변화가 생겼는지 잠깐 살펴 보았습니다.

좀 더 많은 기간의 점유율 변화를 살펴보아야겠지만 Packaged Facts의 조사결과로만 보면 상당히 긍정적입니다.

Packaged Facts은 향후 온라인 식폼품 시장이 크게 증가할 것으로 보고 있습니다. 향후 5년내 온라인 식료품 판매는 지금의 3배이상 커질것으로 추정하고 있는데요.

이렇게 성장 가능성이 높은 시장에 홀푸드(Whole Foods) 인수로 돌파구를 찾은 아마존의 전략적 결정은 주의깊게 봐야할 것으로 보입니다.

물론 아마존도 이런 시장 성장에 대응해 많은 노력을 하고 있습니다. 그리고 그 성과도 나오고 있구요. 아마존의 홀푸드 인수와 같은 아마존의 공격적인 행보에 그나마 잘 버티고 있는 곳이 바로 월마트(Wal-Mart)라고 할 수 있습니다.

이제 전열을 가다듬고 반격하는 월마트와 수성을외치는 아마존간 대결이 어떻게 귀결될지가 앞으로의 관점 포인트로 보입니다.