아마존이 MGM 영화사를 90억 달러84.5억 달러에 인수한다는 소식입니다. 아마존 MGM 인수 배경과 넷플릭스와 비슷하면서도 확실히 다른 미디어 콘텐츠를 기존 비즈니스 모델 강화에 활용하는 아마존 프라임 비디오 전략에 대해서 살펴봅니다.

이글은 Why Amazon is paying nearly $9 billion for MGM and James Bond를 참조, 논리의 상당 부분을 빌려왔으며, 월스트리트저널의 판둬둬 관련 기사들을 참조했고, 그외 아마존 MGM 인수관련 내용을 설명하는데 필요하다고 판단되는 내용들을 추가했습니다.

Executive Summary

- 스트리밍 업계 경쟁이 치열해 지면서 업체간 합종연횡을 통해서 미디어 세계는 통합되고 있고, MGM과 같은 덩치가 큰 미디어 기업을 인수할 수 있는 능력이 있고, 인수 의향을 가진 인수 희망자가 그리 많지 않습니다.

- 아마존은 그동안 수십억 달러를 비디오에 쏟아 부었습니다. 하지만 투자한만큼 성과를 거두지는 못했습니다. 그래서 새로운 전략이 필요합니다.

- 아마존 프라임 비디오는 넷플릭스와같이 2013년부터 오리지널 콘텐츠에 투자해 왔지만,

넷플릭스가 하우스 오브 카드를 시작으로 엄청난 성과를 거둔데에 비해 뚜렸한 성과를 거두지 못함 - 따라서 제프 베조스는 넷플릭스와 같은 오리지널 콘텐츠 전략에 회의를 느끼고, 전통적인 미디어 회사나 스튜디오 인수하는 것으로 전략을 변경

- MGM과 같은 스튜디오를 소유하는 것은 스튜디오가 소유한 지적 재산권 권리를 획득하는 것으로, 정말 시청하고 싶은 영화 콘텐츠를 늘리고 향후 TV 쇼 제작에 도움이 될 것입니다.

- MGM은 제임스 본드나 록키와 같이 향흐 활용할 수 있는 IP 들을 많이 가지고 있어 아마존 전략 방향을 잘 충족하는 회사라는 것이죠.

- 아마존 프라임 비디오를 운영하는 것은 독자적인 스트리밍 서비스 목적이 아니라 아마존 프라임 멤버쉽 가치를 높여 아마존 온라인쇼핑 매출을 늘리는 한 방법으로 사용

- 이런 논리로 아마존은 독점 이슈를 피해가려고 시도할 것이나 규제 당국의 예봉을 꺽을지는 확실치 않음

MGM 영화사는 어떤 곳인가? 한물갔으나 잠재력은 있는 영화사

MGM은 러시아계 유대인이자 미국에서 아카데미상을 만들었던 루이 버트 메이어(Louis Burt Mayer)가 창립한 회사를 기반으로 이합집산을 거친 여러 영화사가 합쳐진 회사라고 합니다. 그래서 여기에 참여한 세 영화사들(Metro-Goldwyn-Mayer)의 약자라고 하는군요

MGM은 그레타 가르보, 주디 갈란드, 에바 가드너, 클라크 게이블, 제임스 스튜어트, 앨프리드 히치콕, 미키 루니 같은 영화인들을 거느리며 1930년 영화산업을 지배했던 회사로, 헐리우즈 스타 시스템을 처음으로 도입한 회사하고 합니다.

이러한 저력을 기반으로 1960년대까지는 헐리우드 7대 메이저에 낄 정도로 명망을 유지했습니다. 그러나 그 이후 연달은 흥행 참패로 존재감을 상실하고 부도가 나는 등 재정 상황이 어려운 상태로 알려져 있습니다. 그래서 MGM 자체적으로 회사를 매각하게 위해 기회를 엿보고 있었다고 합니다.

북미 흥행 수입 2억 달러가 넘는 작품은 80년이나 지난 “바람과 함께 사라지다”뿐일 정도로 흥행 실적은 별로라고 해요. 그렇지만 ‘록키’나 ‘제임스 본드’와 같은 잠재력이 있는 지적재산권(IP)을 많이 가지고 있다는 평가를 받고 있습니다. 이런 것이 MGM의 자산이라고 할 수 있겠죠. 아마존이 눈독을 들이는 이유이기도 하구요.

- 닥터 지바고

- 델마와 루이스

- 레인맨

- 록키 시리즈

- 바람과 함께 사라지다

- 벤허

- 스피시즈 시리즈

- 톰과 제리

- 지옥의 묵시록

- 오즈의 마법사

- 위험한 게임

- 금발이 너무해

- 사랑은 비를 타고

- 뻐꾸기 둥지로 날아간 새

- 스타게이트 시리즈

- 등등

아마존 MGM 인수 이유

아마존은 넷플릭스와 직접 경쟁하고는 있지는 않지만 오랬동안 헐리우드를 이해하기 위해 노력해 왔습니다.

그동안 테크 기업들은 대형 미디어 기업들에게 관심을 가졌지만 테크 기업과 미디어 기업간 결합이 성사된 적은 없습니다. 어쩌면 이번이 거대 테크 기업과 거대 미디어어 기업을 합병하는 처음 사례가 될 것으로 보입니다.

여기서 몇 가지 의문이 들죠. 왜 지금일까요? 왜 아마존이죠? MGM이 왜 중요합니까? 규제 당국이 이런 일이 일어나도록 내버려둘까요?

이러하 의문에 대한 간단한 답변은 다음과 같습니다.

- 스트리밍 업계 경쟁이 치열해 지면서 업체간 합종연횡을 통해서 미디어 세계는 통합되고 있고, MGM과 같은 덩치가 큰 미디어 기업을 인수할 수 있는 능력이 있고, 인수 의향을 가진 인수 희망자가 그리 많지 않습니다.

- 아마존은 그동안 수십억 달러를 비디오에 쏟아 부었습니다. 하지만 투자한만큼 성과를 거두지는 못했습니다. 그래서 새로운 전략이 필요합니다.

- 그리고 스튜디오를 소유하는 것은 스튜디오가 소유한 지적 재산권 권리를 획득하는 것으로, 정말 시청하고 싶은 영화 콘텐츠를 늘리고 향후 TV 쇼 제작에 도움이 될 것입니다. MGM은 이런 것을 잘 충족하는 회사라는 것이죠.

아마존은 스트리밍 사업을 하고 싶어서가 아니라 여러분이 아마존을 방문해 쇼핑하기를 바라기 때문입니다. 거기다 MGM은 오랬동안 회사를 매각하고 싶어했습니다.

아마존의 MGM 인수에 대한 규제 당국의 대응 방식은 매우 흥미로울 것입니다. 아마도 아마존은 이 인수가 시장 경쟁을 해치기에는 너무 작은 비디오 회사라고 주장할 것입니다.

그렇지만 이미 규제당국은 아마존을 주시하고 있습니다. 이론적으로 아마존의 MGM 인수는 아마존이 영위하는 이커머스 시장에서 더 많은 자신의 물건을 팔기 위한 한 전략에 불과할지도 모릅니다.

그것은 시장을 운영하고 같은 시장에서 자신의 물건을 팔기 위한 것입니다. 그러나 정말 그렇게 이해하기엔 문제가 큽니다. 정말로 단지 그렇게 큰 것만을 위한 것입니다. 이것은 마치 (독점 제한을 강력하게 주장하는) Sen. Amy Klobuchar 상원의원과 같은 사람들 앞에서 빨간 깃발을 흔드는 것과 비슷합니다.

아마존 프라임 비디오 콘텐츠 전략

이제 우리는 지난 10년 동안 조금 이상한 이야기로 남아있는 아마존과 헐리우드에 관한 참고서(Cliffs Notes)를 정리해 봤습니다.

아마존 프라임 비디오 오리지널 콘텐츠 전략은 대체로 실패

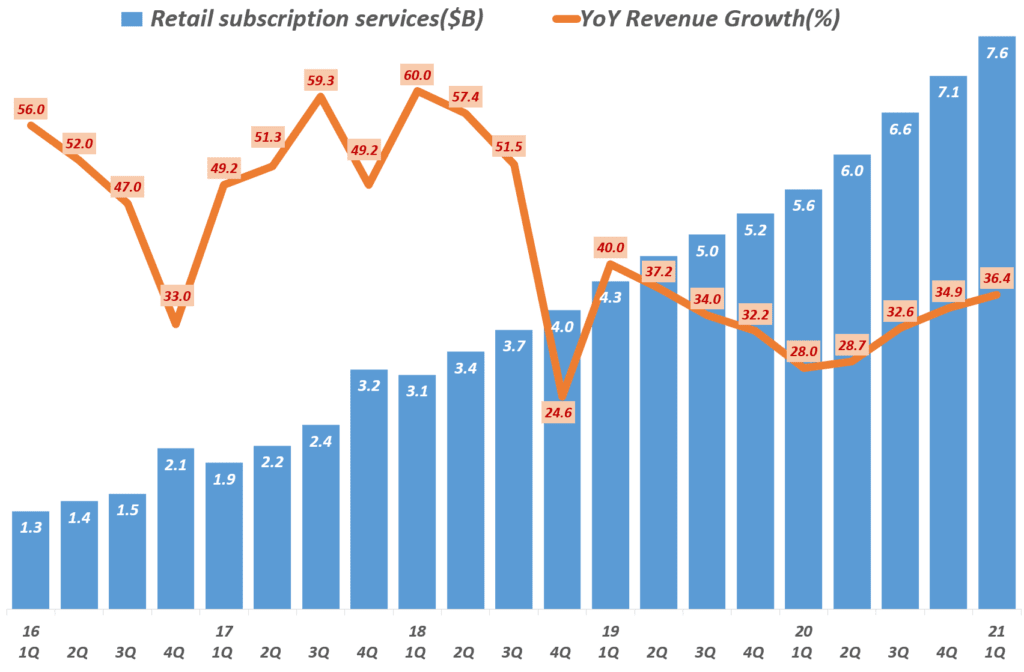

아마존의 비디오 사업은 아마존 프라임 비디오로 대표될 수 있는데요.

아마존 프라임 비디오는 넷플릭스처럼 2013년부터 자체 TV쇼와 영화를 제작하고 구입하는 등 오리지널 콘텐츠 확보에 힘써 왔습니다.

넷플릭스가 하우스 오브 카드(House of Cards)라는 오리지널 콘텐츠를 도입한 바로 그 해에 우리는 잘 모르지만 아마존도 오리지널 콘텐츠를 시작한 것이죠.

하지만 아무도 아마존의 첫번째 오리지널 콘텐츠 ‘알파 하우스’를 기억하지 못합니다. 그 외에도 ‘Transparent’ 와 몇가지를 제외하고는 아마존에서 만든 오리지널 콘텐츠를 기억해 내지 못할 것입니다.

제프 베조스가 오리지널 콘텐츠 제작에 많은 돈을 썼음에도 불구하고, 아마존의 노력은 거의 빛을 보지 못했습니다.

가치를 증명한 비즈니스나 콘텐츠 확보 추진

그럼에도 불구하고 베조스는 여전히 아마존 프라임 비디오를 위한 콘텐츠 확보를 위해서 고군분투하고 있습니다.

아마존은 반지의 제왕에 5억 달러를 투자했고, 일주일에 한번 NFL 경기 중계를 위해 10년 동안 100억 달러를 투자하고 있습니다. 그리고 아마 MGM 영화사를 위해 90억 달러85억 달러를 더 들일 것입니다.

그렇다면 아마존이 거대 스트리밍 기업, 즉 넷플릭스, 디즈니, 워너 미디어/디스커버리 등을 인수할 준비를 하고 있다는 뜻일까요?놀랍게도 대답은 ‘아니오’입니다.

아마존은 비디오에 대해 어느 때보다 진지합니다. 하지만 아마존은 넷플릭스와 같은 “진짜” 스트리머와는 다른 게임을 하고 있습니다. 아마존은 넷플릭스나 다른 거대 스트리밍 기업들과 구독과 시청 시간을 놓고 경쟁하기를 원하지 않습니다. 그냥 비디오나 보고 (아마존에 와서 쇼핑하면서) 돈을 좀 쓰라는 거예요.

그것은 아마존의 모든 “프리미엄” 비디오가 아마존 프라임 멤버쉽에 번들로 제공되기 때문인데요. 이 아마존 프라임 멤버쉽은 무료 배송을 제공하고 여기에 프라임 비디오와 같은 콘텐츠등를 제공합니다.

이는 아마존의 가장 강력한 무기입니다. 베조스는 몇년동안 오리지널 콘텐츠를 선물하면 사람들이 더 오래 아마존에 머물면서 신발을 사게되고, 아니면 최소한 연간 프라임 멤버쉽 비용을 지불하게 된다고 이야기 해왔습니다.

아마존은 디스커버리 플러스(Discovery)와 같은 다른 기업이 비디오 서비스 구독을 판매하는 멋진 비즈니스를 구축했습니다. 아마존은 “채널” 서비스를 통해 이러한 구독을 판매하고 있으며, 매달 지불되는 구독료의 큰 부분을 차지합니다.

이러한 비즈니스를 위해서는 ‘Jack Ryan’과 같은 콘텐츠를 확보하고 사람들이 아마존에서 이런 비디오 콘텐츠를 보게 하는 것이 도움이 됩니다. 무료 쇼를 보러 오시고, 다른 쇼를 사세요.

그래서 아마존은 할리우드를 지배할 마음이 없습니다. 그냥 헐리우드와 연관을 맺기를 원할 뿐이에요. 하지만 그것조차 쉽지 않았습니다.

아마존 MGM 인수 목적

베조스는 이를 달성하는 방법으로 ‘Transparent’와 같은 제한적인 오리지널 콘텐츠를 통해서는 한계가 있다고 여겼습니다. 그것의 대안은 많은 사람들에게 알려져 있는 블록버스터 영화사들을 사거나 만드는 것입니다.

이것이 아마존이 ‘반지의 제왕’과 ‘NFL’에 접근한 이유입니다. 그리고 MGM 인수 목적을 설명합니다.

월스트리트저널 보도에 따르면 아마존은 이미 소니 엔터테인먼트에 접촉했지만 거절 당했다고 합니다. 소니처럼 경영이 괘찮은 회사에 거절당했기 때문에 상대적으로 궁한 상태에 있는 MGM이 선택된 것이죠.

MGM 인수로 사람들이 한두번 봤지만 여전히 보고싶은 유명한 영화 ‘제임스 본드’에 대한 권리를 얻을 수 있습니다. 또 이후에 무엇인가로 활용할 수 있는 다른 지적재산권을 줍니다. 보도에 따르면 MGM은 약 4000여개의 영화 IP를 가지고 있다고 합니다..

MGM이 가진 IP 중에서는 록키도 포함되어 있습니다. 이 권리로 여러 번 영화가 만들어 졌지만, 아직도 록키를 활용할 수 있는 방법은 남아 있습니다. 어쩌면 우주에서 활약하는 록키를 만들 수 있지 않을까요?

그 무엇이 될지 아무도 모릅니다. 하지만 이런식으로 IP 를 확장하는 것은 오랬동안 헐리우드의 상식이었습니다. 가디언즈 오브 갤럭시나 완다 맥시모프와 비전이 TV 쇼로 성공할지 아무도 몰랐습니다.

하지만 마블을 소유한 디즈니는 그 회사의 무명 슈퍼히어로들을 발굴해서 그들을 거대하고 엄청난 인기를 가진 캐릭터로 만들었습니다. 그게 바로 플레이북입니다. 플레이북은 사전적인 의미로 각본이라는 뜻도 있지만 미식 축구에서 팀의 공격과 수비에 대한 작전을 도표와 함께 기록한 책, 계획, 전술이라는 의미를 가지고 있습니다.

그리고 이 플레이북은 대여 대신 소유권이 필요합니다. 예전에는 디즈니와 컴캐스트를 비롯한 대형 미디어 회사들은 넷플릭스나 아마존 같은 스트리밍 회사에게 그들의 오래된 TV쇼와 영화를 빌려주었지만, 그 시절은 끝이 났습니다.

한편, 스트리밍 회사들을 위해 블록버스터 영화와 TV쇼를 만들 스튜디오를 찾는 것도 점점 더 어려워지고 있습니다. 예를 들어, 모두를 위헤 영화를 만들던 소니는 넷플릭스와 디즈니와 장기 계약을 맺었기 때문에 다른 회사들과 작업할 수 없습니다. 아마존으로서는 어떤 스튜디오든지 인수해야만 했습니다.

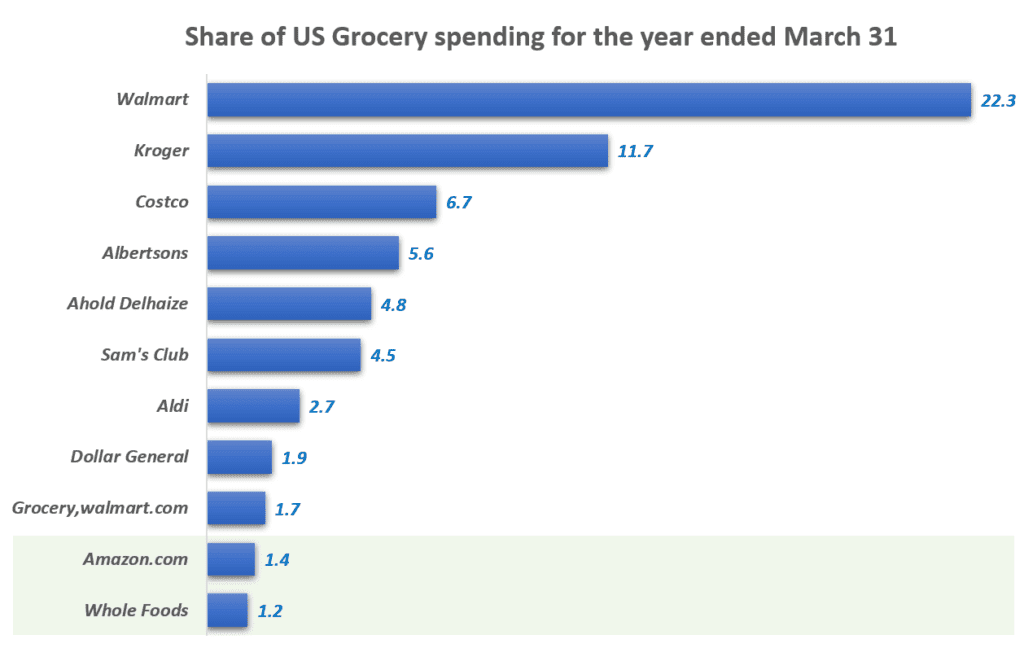

그렇기 때문에 아마존은 MGM 인수에 수십억 달러를 걸었습니다. 만약 이 인수 계약이 성사된다면 아마존이 MGM을 8.45억 달러에 인수하는 계약을 체결했기 때문에, 이는 아마존이 홀푸드 인수에 137억 달러를 사용한 이후 가장 큰 거래가 되었습니다. 어쩌면 규제 당국이 허락해야 하겠지만 말이죠.

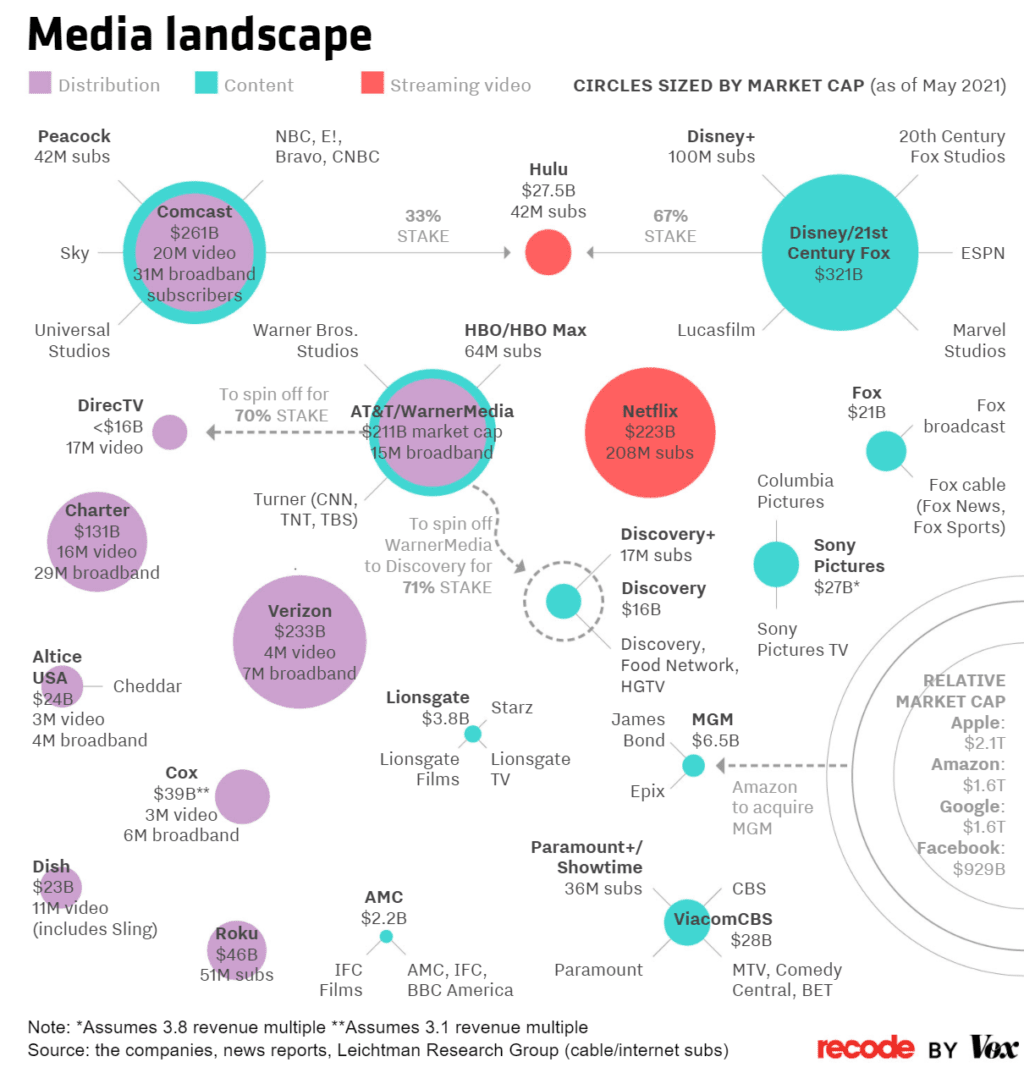

참고로 리코드가 정리한 미국 미디오 산업을 한눈에 조망할 수 있는 미디어 산업 관계도를 첨부해 드립니다. 여기는 빅테크기업과 통신기업 그리고 미디어 기업간 관계 및 그 회사들의 크기를 한눈에 살펴볼 수 있습니다.

참고

아마존 MGM 인수, 아마존이 한물간 MGM과 제임스 본드에 85억불을 투자하는 이유

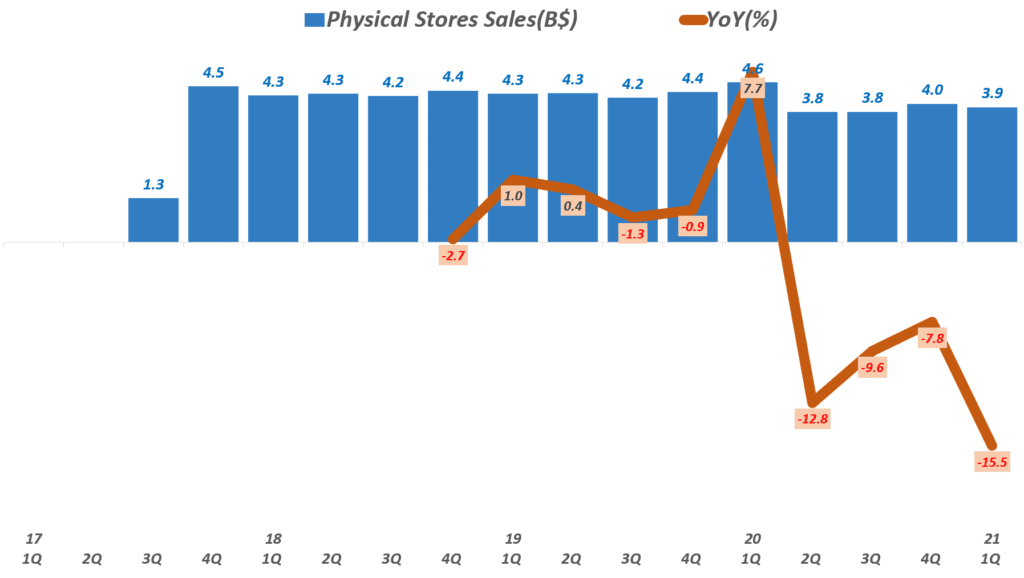

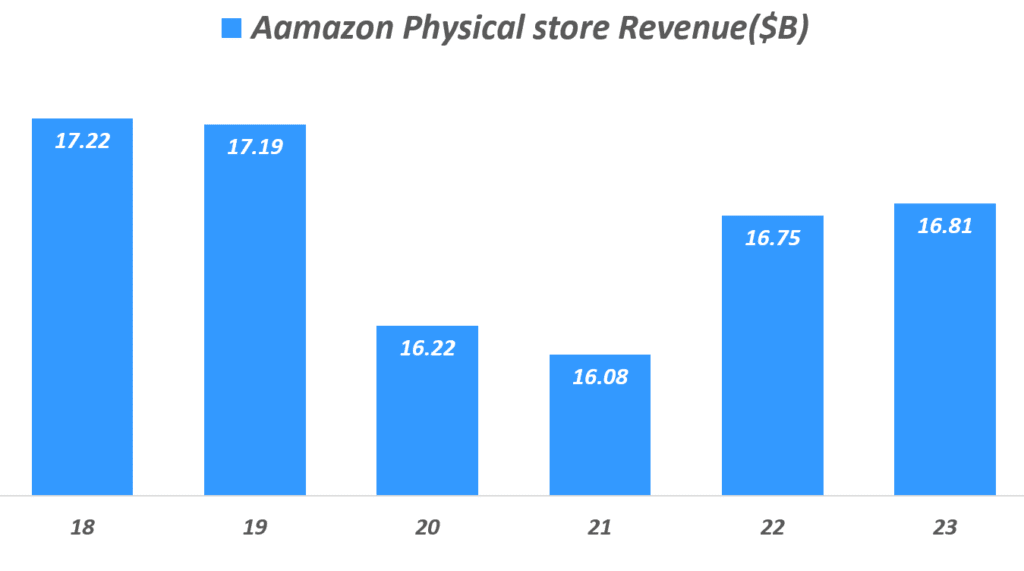

찻잔속 태풍에 그친 아마존 오프라인 공략, 그럼에도 아마존 잠재력이 무궁무진한 이유

아마존, 21년 2분기 홀푸드에 아마존 고 적용해 본격 확산 추진

진격의 아마존이 유기농 마켓 홀푸드(Whole Foods)를 인수한 3가지 이유

아마존이 홀푸드(Whole Foods) 인수한 후 시장에는 어떤 변화가 생겼을까?

아마존과 홀푸드가 열어 줄 미래 전망 – 드론, 공유냉장고 그리고 공유 경제

아마존, 아마존고 식료품점(Amazon Go Grocery) 런칭과 전략적 의미

[아마존 전략] 아마존이 오프라인 매장에 집중하는 이유 5가지

![[소비자 조사] Z세대가 오프라인 매장 쇼핑을 훨씬 선호하는 이유 by AT 커니 1 Z세대 쇼핑 행태 조사, 오프라인 매장에서 쇼핑을 선호하는 이유, AT Kearney data, Graph by Happist](https://happist.com/wp-content/uploads/2020/02/Z%EC%84%B8%EB%8C%80-%EC%87%BC%ED%95%91-%ED%96%89%ED%83%9C-%EC%A1%B0%EC%82%AC-%EC%98%A4%ED%94%84%EB%9D%BC%EC%9D%B8-%EB%A7%A4%EC%9E%A5%EC%97%90%EC%84%9C-%EC%87%BC%ED%95%91%EC%9D%84-%EC%84%A0%ED%98%B8%ED%95%98%EB%8A%94-%EC%9D%B4%EC%9C%A0-AT-Kearney-data-Graph-by-Happist-1024x288.png)

![[소비자 조사] Z세대가 오프라인 매장 쇼핑을 훨씬 선호하는 이유 by AT 커니 2 Z세대 쇼핑 행태 조사, 쇼핑 시 중시하는 요인들, AT Kearney data, Graph by Happist](https://happist.com/wp-content/uploads/2020/02/Z%EC%84%B8%EB%8C%80-%EC%87%BC%ED%95%91-%ED%96%89%ED%83%9C-%EC%A1%B0%EC%82%AC-%EC%87%BC%ED%95%91-%EC%8B%9C-%EC%A4%91%EC%8B%9C%ED%95%98%EB%8A%94-%EC%9A%94%EC%9D%B8%EB%93%A4-AT-Kearney-data-Graph-by-Happist-1024x337.png)

![[소비자 조사] Z세대가 오프라인 매장 쇼핑을 훨씬 선호하는 이유 by AT 커니 3 Z세대 쇼핑 행태 조사, 쇼핑 시 중시하는 추천 유형, AT Kearney data, Graph by Happist](https://happist.com/wp-content/uploads/2020/02/Z%EC%84%B8%EB%8C%80-%EC%87%BC%ED%95%91-%ED%96%89%ED%83%9C-%EC%A1%B0%EC%82%AC-%EC%87%BC%ED%95%91-%EC%8B%9C-%EC%A4%91%EC%8B%9C%ED%95%98%EB%8A%94-%EC%B6%94%EC%B2%9C-%EC%9C%A0%ED%98%95-AT-Kearney-data-Graph-by-Happist-1024x288.png)

![[트렌드 차트] 연도별 세계 국방비 순위 Top 50, 21년 보고서 업뎃 [트렌드 차트] 연도별 세계 국방비 순위 Top 50, 21년 보고서 업뎃](https://happist.com/wp-content/uploads/2021/05/경계를-서고있는-여군-모습-Photo-by-HLS44-768x436.jpg)

![[트렌드 차트] 연도별 세계 국방비 순위 Top 50, 21년 보고서 업뎃 33 연도별 세계 국방비 증가 추이, 스톡홀름 국제 평화 연구소(SIPRI, Stockholm International Peace Research Institude), Graph by Happist](https://happist.com/wp-content/uploads/2021/05/연도별-세계-국방비-증가-추이-스톡홀름-국제-평화-연구소SIPRI-Stockholm-International-Peace-Research-Institude-Graph-by-Happist-1024x663.png)

![[트렌드 차트] 연도별 세계 국방비 순위 Top 50, 21년 보고서 업뎃 34 연도별 미국 국방비 및 중국 국방비 증가 추이, 스톡홀름 국제 평화 연구소(SIPRI, Stockholm International Peace Research Institude), Graph by Happist](https://happist.com/wp-content/uploads/2021/05/연도별-미국-국방비-및-중국-국방비-증가-추이-스톡홀름-국제-평화-연구소SIPRI-Stockholm-International-Peace-Research-Institude-Graph-by-Happist-1024x590.png)

![[트렌드 차트] 연도별 세계 국방비 순위 Top 50, 21년 보고서 업뎃 35 연도별 중국 국방비 증가율 추이, 스톡홀름 국제 평화 연구소(SIPRI, Stockholm International Peace Research Institude), Graph by Happist](https://happist.com/wp-content/uploads/2021/05/연도별-중국-국방비-증가율-추이-스톡홀름-국제-평화-연구소SIPRI-Stockholm-International-Peace-Research-Institude-Graph-by-Happist-1024x595.png)

![[트렌드 차트] 연도별 세계 국방비 순위 Top 50, 21년 보고서 업뎃 36 연도별 한국 국방비 및 일본 국방비 증가 추이 비교, 스톡홀름 국제 평화 연구소(SIPRI, Stockholm International Peace Research Institude), Graph by Happist](https://happist.com/wp-content/uploads/2021/05/연도별-한국-국방비-및-일본-국방비-증가-추이-비교-스톡홀름-국제-평화-연구소SIPRI-Stockholm-International-Peace-Research-Institude-Graph-by-Happist-1024x586.png)

![[트렌드 차트] 연도별 국방비 증가율 및 GDP 대비 국방비 비중 추이 [트렌드 차트] 연도별 국방비 증가율 및 GDP 대비 국방비 비중 추이](https://happist.com/wp-content/uploads/2021/05/자동소총을-든-여군-모습-Photo-by-Damir-Spanic-768x436.jpg)

![[트렌드 차트] 연도별 국방비 증가율 및 GDP 대비 국방비 비중 추이 37 문제인대통령 방미 성과 중의 하나인 미사일지침 종료를 전하는 연합뉴스 속보](https://happist.com/wp-content/uploads/2021/05/문제인대통령-방미-성과-중의-하나인-미사일지침-종료를-전하는-연합뉴스-속보.jpg)

![[트렌드 차트] 연도별 국방비 증가율 및 GDP 대비 국방비 비중 추이 38 연도별 국방비 및 국방비 증가율, 통계청, 국방부, Graph by Happist](https://happist.com/wp-content/uploads/2021/05/연도별-국방비-및-국방비-증가율-통계청-국방부-Graph-by-Happist-1024x601.png)

![[트렌드 차트] 연도별 국방비 증가율 및 GDP 대비 국방비 비중 추이 39 얀도별 국방비 증가율과 경제성장률 추이 비교, Graph by Happist](https://happist.com/wp-content/uploads/2021/05/얀도별-국방비-증가율과-경제성장률-추이-비교-Graph-by-Happist-1024x586.png)

![[트렌드 차트] 연도별 국방비 증가율 및 GDP 대비 국방비 비중 추이 40 2020년 GDP 대비 국방비 비중이 높은 국가 순위](https://happist.com/wp-content/uploads/2021/05/2020년-GDP-대비-국방비-비중이-높은-국가-순위-1024x643.png)

![[트렌드 차트] 동남아 온라인쇼핑 시장규모 추이 – 싱가폴, 인도네시아, 필리핀, 태국 [트렌드 차트] 동남아 온라인쇼핑 시장규모 추이 – 싱가폴, 인도네시아, 필리핀, 태국](https://happist.com/wp-content/uploads/2021/05/인도네시아-유니콘-Gojek-Image-from-Marketing-Interactive.jpg)

![[트렌드 차트] 동남아 온라인쇼핑 시장규모 추이 - 싱가폴, 인도네시아, 필리핀, 태국 46 인도네시아 주요 유니콘 스타트업, Unicorns in Indonesia](https://happist.com/wp-content/uploads/2021/05/인도네시아-주요-유니콘-스타트업-Unicorns-in-Indonesia.jpg)