그동안 분기별 실적이 발표될 때마다 인텍플러스 실적을 분석했지만, 당기 실적 분석에 그쳐 이전 분기 실적 분석도 같이 살펴볼 수 있느면 좋겠다는 의견에 따라 이 페이지에서는 분기별 인텍플러스 실적, 향후 인텍플러스 전망 그리고 증권가들이 제시하는 인텍플러스 주가 목표 등을 다양한 요소를 정리, 업데이트 하고자 합니다.

우선 개인적인 예측 능력이 한없이 모자란다는 점에서 반성과 사과의 말을 전합니다.

현실은 책상위에서 생각하는 것보다 훨씬 더 냉혹했다는 것을 느낌니다.

23년 3분기 인텍플러스 실적 요약

전년에 비해 매출 감소햇고 영업 적자 전환했지만, 적자 규모가 줄어들고 있고 수익성이 좋은 2사업부 비중이 크게 증가하는 등 긍적적인 요인이 많다.

3분기 인텍플러스 실적 요약

- 매출 172.84억원으로 전년 동기비 37% 감소

- 1사업부 반도체 외관검사 매출

62억원으로 전년비 69% 감소 - 반도체 Mid-end 부문 매출 93억원으로 전년비 112% 증가

- 디스플레이 외관검사 매출 11.3억원으로 전년비 42% 감소

- 2차전지 검사 매출 6.4억원으로 전년비 2% 증가

- 1사업부 반도체 외관검사 매출

- 매출총이익 54억원으로 매출총이익률 31.2%로 전분기 28.25에 비해서 상승, 전년동기 39.75보다는 크게 하락

- 판관비 80억원으로 매출액비 46%로 전분기 515보다는 줄었지만 전년동기 26%보다는 크게 증가

- 영업이익 -26.7억원으로 3분기 연속 적자 지속했으나

영업적자 규모는 지속 감소- 영업이익률 -15.44%로 전분기 -22.45%보다는 양호

- 순적자 21.095억원으로 마찬가지로 순적자 규모는 축소되고 있음

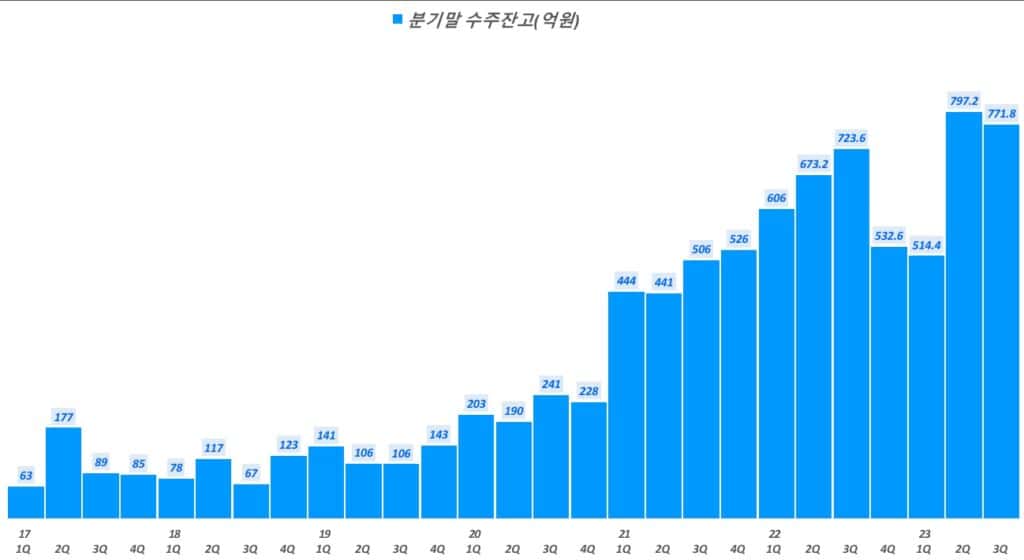

- 행후 매출 전망을 점칠 수 있는 수주금액은 772억원으로 전분기 797억원에 비해 소폭 감소했으나 전년동기 723억원에 비해서는 증가

’23년 1분기 인텍플러스 실적 분석

- 매출 : 107억원, 전년비 66.1% 감소

에프엔가이드 231억원에 크게 미치지 못함 - 매출총이익 34.7억,

매출총이익률 32.45%로 전년동기 46.3%나 전분기 41.9%에서 크게 하락 함 - 영업이익 : 43.8억 적자, 전년동기 및 전분기 비 적자 전환

- 순이익 : 37.7억 적자, 전년동기 및 전분기 비 적자전환

- 기말 수주잔고 : 514.4억원으로 전년동기비 15% 감소, 전기 532.2억에 비해 소폭 감소

- 다소 위안이 되는 부문은 손익이 높은 2사업부 수주는 258.84억으로 가장 높은 비중을 차지하고 있다는 점

- 2차전지 수주잔고는 24.58억원으로 최근 공시된 B사(SK온?) 수주는 반영되지 않아 향후 증가할 것으로 보임

- 반도체 경기침체로 1사업부 수주는 197억원으로 예상대로 저조한 것으로 보임

1분기 인텍플러스 지역별 매출 분석

’22년 중국 매출 비중 25%, 대만 매출 비중 26% 였는데 1분기에 이지역 매출이 크게 줄었습니다.

거기다 미국 매출 자체가 발생하지 않았던 점도 1분기 매출 감소의 큰 요인으로 보입니다.

1분기 매출액 107억 으로 크게 부진한 이유는 중국, 대만향 매출이 크게 줄었고 주요 시장인 미구 매출이 발생하지 않았기 때문

- 국내 38억원(전년비 53%)

- 중국 42억원(전년비 -42%)

- 대마 9.9억원(전년비 -70%)

- 미국향 매출 발생 없음

인텍플러스 주담 통화

작년 인텍플러스 주식이 너무너무 많이 하락했기 때문에 너무 답답해 몇번 인텍플러스 주식담당자와 통화해 본적 있습니다.

지금 ’23년 1분기 실적과 관련해 생각나는 대화는 아래 내용입니다.

- 반도체 경기가 불황인데 수주에는 불지 않느냐라는 질문에

- 인텍플러스는 주로 프리미엄 제품군에 집중하고 있고 이 제품군의 수요는 반도체 수요와 상관없이 수요가 강하기 때문에 수주가 줄지 않고 있다

- 위 주담의 논리대로라면 ’23년 1분기 매출 107억월네 불과할 정도로 낮을 이유가 별로 없을 것인데.. 실제로는 아주 낮은 매출이 나왔다는 점을 고려하면

주담 통화에서 제발 잘 되었으면 좋겠서라는 주문을 외우고 있었기 때문에 사고와 판단이 왜곡되었다는 생각을 해봅니다.

그리고 개인적으로 인텍플러스라는 회사를 너무 믿었다는 반성을 합니다. 너무 믿엇기 대문에 리스크 관리를 하지 못하고 인텍플러스 주식에 몰빵하는 악수를 두었던 것입니다.

인텍플러스 실적에 대한 개인적인 생각

- 우선 23년 1분기 매출이 너무 적엇기 때문에 고정비용이나 인건비 증가등을 소화하지 못하고 영업이익이 적자로 전환된 이유라고 생각합니다.

- 실적을 공개한 반도체 장비주들은 예상대로 저참한 실적드을 기록했는데 인텍플러스도 이러한 경향에서 벗어나지 못한듯 합니다.

- 한미반도체 매출 및 영업이익 58%,90% 감소

- 주성엔지리어링 매출 및 영업이익 36%와 60% 감소

- 리노공원 매출 및 영업이익 45%와 54% 감소

- SFA반도체, 심테그 오로스테크놀러지는 적자전환

- 시장에서 인텍플러스 적자가 널리 알려진 악재였다면

- 그리고 이러한 실적 악화가 4/20 이후 인텍플러스 주가의 지속적인 내리막의 한 이유가 되었다면

- 오늘 인텍플러스 영업적자 실적 발표는 하나의 악재 해소 계기로 볼 수 있다는

- 긍정적인 마인드..

- 매출과 영업이익이 60%이상 감소한 주성엔지니어링 실적에 대해 증궝가는 악화된 업황속에서 선방한 실적이라는 호의적인 평가가 나오는 매우 아이러니한 상황이니

- 매출 급감과 적자전환이 경천동지한 악재라기보다는

시장은 실적보다는 향후 전망에 더 관심을 가질 것

어닝 쇼크를 냈던 삼전은 오히려 실적 발표후부터 바닥론의 불씨가되면서 주가가 오르기 시작했다는 점을 볼 필요가 있습니다. - 하지만 부정적으로 보면 며칠 적자 전환에 따른 실망 매물이 나오면서 상당한 조정도 불가피할 수 았을듯..

- 엘엔에프가 적자전환되면서 요 며칠 힘들었던 케이스도 비슷하고

- 리노공업 주가가 실적 발표 후 더욱 더 약세를 보인것도 같은 맥락인듯..

- 개인적으로 장이 좋아서 인텍 악재가 좋은 장 분위기 속에서 불현듯 씻어나가길 기원해 봅니다.

- 개인적으로 정보가 어두웠기 때문에 이번 1분기 실적을 계기로 상승 모멘텀이 되길 기원했는데 상당히 아쉽습니다.

23년 1분기 인텍플러스 실적을 기다리며

아무래도 인텍플러스는 다음주 월요일(5월 15일) 실적을 발표할 것 같다.

인텍플러스 종목 게시판에 실적 공개일을 물어보니 누가 적자날 것이니 기대하지 말라고 한다.

설마 인텍플러스가 적자가 난다고? 이는 청천벽력과 같은 소리라 급히 검색을 해 보았다.

FN Guide

FN가이드 컨센서스는 인텍플로스 1분기 매출 및 영업이익은 감소할 것으로 보고 있습니다.

상반기91분기 및 2분기)는 매출과 영업이익이 크게 감소하지만 3분기부터 빠르게 상승하는 것으로 예측하고 있습니다.

- 매출 : 1분기 231억(-26.7%). 2분기 246억(-20.5%). 3분기 357억930%)

- 영업이익 : 1분기 29억(-50.25%), 2분기 35억(=47.92%), 3분기 51억(37.02%)

1분기 인텍플러스 적자 가능성은 있다.

인텍플러스를 오랬동안 투자하면서 모니터링해온 어느분이 올린 글을 보니 2023년 상반기는 대부분 반도체 기업들이 투자를 미루었기 때문에 인텍플러스도 보리고개를 면치못했고 따라서 인텍플러스 1분기 실적은 적자 가능성이 높다고 한다.

뭐 완전히 동의하는 것은 아니지만 최근 인텍이 왕성하게 인력을 뽑고 있기 때문에 인건비 부담이 있을 것인데 이를 커버할만한 충분하 매출이 나오지 않는다면 적자 가능성이 아예 없다고 할수는 없을 것 같다.

업계에서는 이구동성으로 23년 하반기 반도체 업황이 호전된다고 보고 있고, 따라 반도체 장비 발주 및 수주는 하반기에왕성하게 일어날 것이라고 한다.

인텍도 하반기에 많은 수주가 있을 것이라고 기대하고 있습니다. 역대 최대 수주를 예상해 24년 매출은 크게 늘것이라는 전망..

인텍플러스 실적 발표 후 인텍플러스 주가 전망

어쩌면 ’23년 1분기는 인텍플러스 실적 바닥이라고 볼 수 있을 것 같습니다.

인텍플러스 실적이 적자가 난다면 며칠 적자에 따른 주가 하락이 이어질 수 있을 것 같습니다.

하지만 반도체 업황에 따른 결과이고, 하반기 반등 가능성이 매우 높기 때문에 바닥 인식에 따라 바로 상승으로 전환할 수 있을 것 같습니다.

만약 인텍플러스 실적이 생각외로 좋게 나온다면 거의 컨만큼 나온다면 인텍플러스 주가는 ㅁ우 큰 탄력을 받을 수 있을 것으로 봅니다.

주가는 6개월 선행한다고하니 이번 1분기 실적 쇼크를 겪고나면 향후 실적 개선 기대로 다시 오르지 않을까 싶습니다.

인텍플러스 2사업부에서 TSMC 납품을 위해 긍정적으로 .접촉하고 있다고 하던데 조만간 TSMC 수주 소식이 나온다면 폭발적으로 상승할 기회를 가지지 않을까 싶다.

개인적으로 TSMC 수주를 간절히 바래봅니다.

2023년 인플러스 전망(주담통화 반영)

하기 내용은 네이버 카페 주담통에 러프님이 올려주신 인텍플러스 주담통화 내용을 정리하고 나름대로 해석해 본 것입니다.

인텍플러스 주담통화 내용 정리

- ’23년 매출은 보수적으로 보고 있음

- 하지만 사업부별로 신규 업체 추가가 많아 ’22년이상의 매출 예상(개인의견)

- 1사업부 신규 업체 : JCET, 암코

- 2사업부 신규 업체 : 중국 6위 기판업체 패스트프린트 진입 외 다수 중국업체 추가 목표

- 2차전지 : SK온 추가 가능성(1월 결정)

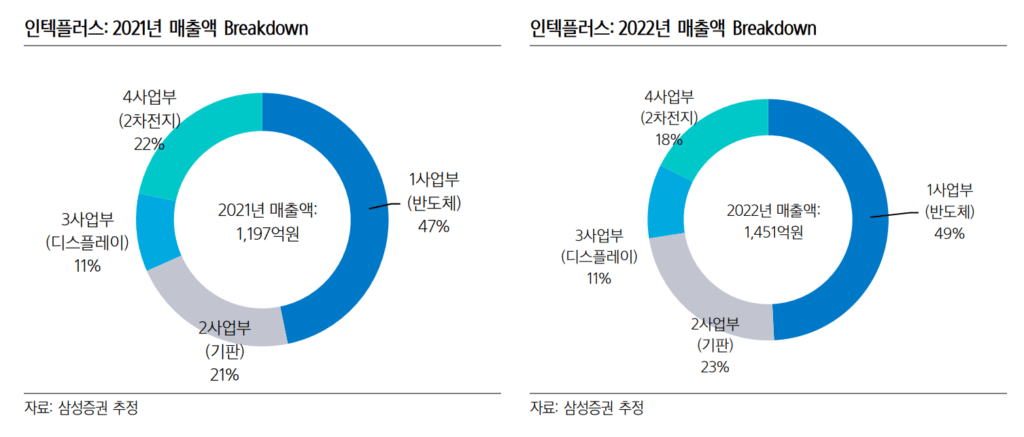

- 1사업부 매출 성장은 정체되나 2사업부 매출은 증가할 것이며

디스플레이 매출 정체하나 2차전지는 성장할 것 - ’23년 영업이익률 개선 전망(개인 의견)

- 마진이 좋은 2사업부 매출과 2차전지 매출이 증가하기 때문에

- 생산 캐파를 2000억대로 확대해 외주 비용 감소 등으로 가격 구조 개선 등으로 영업이익룰은 상승할 것으로 예상(개인의견)

2022년 실적관련

- 연초 매출 10% 성장을 가이던스했지만, 2021년대비 조금 성장하는 수준에서 마무리

- 영업이익률은 10% 후반 ~ 20%사이

- ’22년 말 수주잔고 : 약 800억(3분기 724억 + 80억 추가 수주)

- 마진률 비교 : 인텔향 패키징 장비 > BGA 장비 > 디스플레이시, 2차전지 > 패키징 로오엔드 특가장비

2023년 전망

- 2023년 매출 전망치 가이던스는 제시하지 않는 방침

- 전체적으로 보수적으로 보고 있음

- 사업부별로

- 1사업부 성장은 다소 느려지고,

- 2사업부는 성장할 것

- 디스플레이 관련 불확실성

- 2차전지는 성장할 것

1사업부 전망

- ’22년 매출 비중은 국내 35%, 대만 28%, 중국 12%, 인첼 25%

- 반도체 전공정 대비해서 사이클 영향도는 작으나 전반적으로 투자 집행 속도가 느려지는 것은 사실

- ’23년 인텔 납품 속도가 느려지면서 그 아래 OAST 업체들도 조금식 느려지는 상황

- 하지만 신규 고객사중국 JCET, 미국 암코가 ’23년 진입으로 (투자가)느려지는 것을 make up

- 긍정적으로 볼때 ’22년 매출 수준을 유지할 것

2사업부 전망

- BGA 매출 비중 : 난야 43%, ATMS 32% 나머지 교세라

- ’23년 중국 패스트프린트 진입(중국 6위 기판업체, 3대 수주)

- ’23년 많은 중국 신규 고객사 확보 목표

-FC-BGA는 ’22년 삼성전기 베트남향 200억 중반 수주, ’23년 수주도 어느 정도 확보해

– 수주잔고는 200억 후반

– BGA 투자는 지속됨

– ’22년보다 ’23년이 더 성장할 것으로 예상

디스플레이 및 2차전지

- 디스플레이 관련해

- 중국은 파악하기 어려움

- 삼성 SDC 실투자 나오기전까지 인텍플러스 수주액 파악 어려움

- 2차전지

- ’23년 적어도 200~300억 수주 목표로 진행 중

- LG엔솔 폴란드, 중국향 일부 수주 시작

lG엔솔향 1GW당 2억 –> LG엔솔 증설 규모는 450GW이므로 추가 300GW 수주 시 수주액 600억(3년을 나누어 수주 및 공급)

신규 공정은 아직 확실한 결정이 나지 않았고, 데모 장비 나간이후 언급 - SK향은 대당 10억 초중반 파우치 외관 모든 사랑 검사

12월 비딩 참여 예정

SFA와 경쟁이라 1월이면 결과가 나올 듯

신규 진입이 어려움 때문에 선점이 매우 중요

2022년 인텍플러스 전망, 연간 매출 및 영업이익 전망

인텍플러스 4분기 및 2023년 전망 by 상상인증권

상상인증권에서 발표한 인텍플러스 분석 내용 중 4분기 중심으로 정리해 봤습니다.

인텍플러스 3분기 실적 부진 이유

- 일부 고객의 증설 시기 조절 등으로 기존 수주의 매출 인식 시기가 늦어 짐

- 영업이익률은 13% 수준으로 줄었는데, 이는 고마진 BGA 비중이 하락하고 중화권 매출 비중이 높았기 때문

- 인텍플러스는 메모리반도체 보다는 비메모리 중심의 핵심 고객 현황과 신규 고객 확보 추진, KLA와 경쟁 등에서 별다른 이슈는 없다.

인텍플러스 사업부별 전망

1사업부(매출 비중 60%) 수주가 견조

- 북미(20% 중후반), 중화권(40% 비중) OSAT 수주도 견조 함

- 신규 메이저 OSAT 진입 대응이 잘되고 있어 2023년 초 진입 가시화 기대

- KLA 경쟁에서 우위로 점유율이 지속 상승(20년 점유율 20%에서 현재 40% -> 2025년 60%로 상승 목표)

- 매출 비중이 높은 국내 업체(패키지 비중 20%, 모둘 11%들도 인위적인 투자 축소나 감산을 고려하지 않고 있어 매출 감소 요인은 적다.

고성능 패키지 수요 증대하는 2사업부

- 2사업부(Mid-end, 반도체 기판) 매출은 중국 A사 47%, 국내 S사 20%. 난야 17%, 교세라 10% 수준

- 고성능 패키지 수요 증대로 주요 고객사들의 증설은 계속되고 있음

- 신규 고객사로 23년 상반기 L사(LG이노텍) 진입을 노리고 있음

반도체 불황이 미치는 영향

반도체 불황으로 장비투자 축소 시 전공정 장비업체가 먼저 영향을 받는다.

명시적 감산과 가동률 축소가 진행되면 후공정 장비업체가 관련된 최종 완제품 패키징 업체도 부정적 영향을 피할 수 없다. 이런 우려가 최근 인텍플러스 주가에 반영되었습니다.

하지만 상대적 투자 규모가 적고 원가절감 측면의 효율성이 높은 후공정 투자를 전공정 투자와 비슷하게 과격하게 줄일지는 의문입니다.

’22년 4분기 인텍플러스 전망

- 매출액 349억원(전년비 4.3%, 전분기비 27% 증가)

- 영업이익 91억원(전년비 104% 증가, 전분기비 144.5% 증가)

- 영업이익률 26.1%(전년동기 13.2%)

2023년 인텍플러스 전망

- 매출액 1400억원(22년 1250억원)

- 영업이익 281억원(22년 251억원)

- 영업이익률 20%(22년 20%)

22년 3분기 인텍플러스 실적 요약

매출이 줄었음(28%)에도 매출비용을 상대적으로 적게 줄어(8.3%) 상대적으로 매출비용이 늘었고, 더우기 일반관리비가 증가(12%)하면서 수익성이 나빠졌습니다.

그래서 영업이익률이 20%대에서 13.6%로 크게 낮아 졌고, 순이익률도 16.2%로 낮아졌습니다.

하지만 그동안 매출인식이 안되었던 부분이 4분기에 몰리면서 4분기 인텍플러스 실적은 기대 이상으로 좋을 수 있다는 상상인증권분석이니 참고하시기 바랍니다.

영업현금흐름 및 회계현금흐름이 플러스를 보이면서 분기말 션금성 자산이 전년비 82% 증가한 점은 긍정적으로 보입니다. 망할 염려는 별로 없는 듯 합니다.

- 매출 274.6억원으로 전년동기비 28.1% 감소

- 매출총이익 109.3억원,매출총이익률 39.8%로 전년비 45.8% 감소

- 매출비용 165.4억원으로 전년비 8.3% 감소

- 일반관리비 72억원으로 전년비 12.1% 증가

- 영업이익 37.2억원, 영업이익률 13.6%로 전년비 72.9% 감소

- 순이익 44.6억원, 순이익률 16.2%로 전년비 60.1% 감소

- 영업현금흐름 15.4억원으로 전년 -69.5억원에 비해 흑자 전환

- 투자현금흐름 -58.4억원, 회계현금흐름 59.7억원

- 분기말 현금성 자산 160.4억원으로 전년비 82% 증가

- 부채총계는 534억원으로 전년말 565.5억원보다 감소, 전반적으로 부채비율 감소 추세를 이어감

유동부채는 482억원으로 전년말 519.6억원보가 감소 - 단기차입금 증가 214억원, 단기차입급 상환 148.5억원으로 단기차입금 65.5억 순증,

유동성 장기차입금 상환 5억원

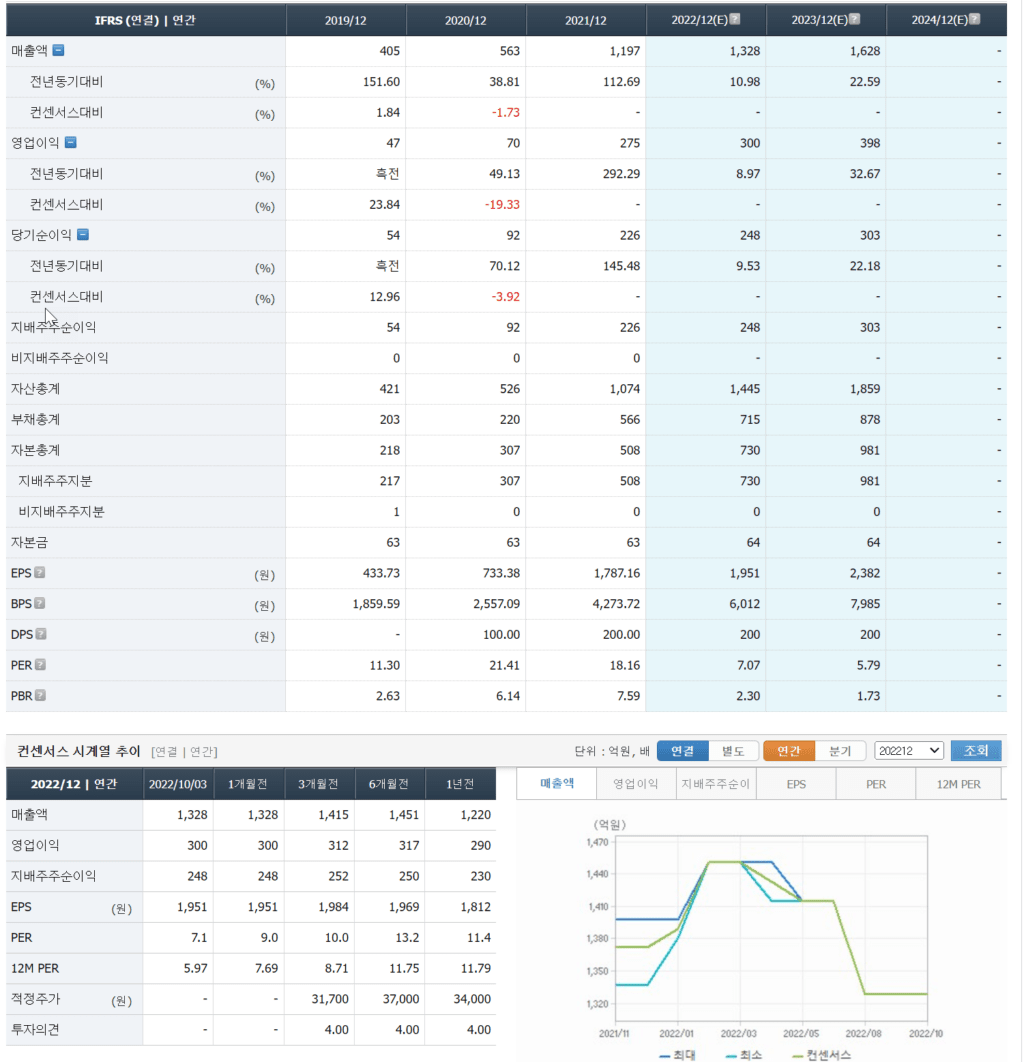

FnGuide 업데이트

최근 인텍플러스에 대한 fnguide가 업데이트 되었길래 간단히 살펴봤습니다.

- 인텍플러스 매출은 22년 11% 성장에 그치고(회사에서 제시한 목표치는 15%로 알려져 있는데 목표치에도 미달한다는 것은 부정적인 포인트)

- 23년 23% 성장할 것으로 예상, 험악하다고 예상되는 23년 성장률이 더 높은 것은 예측 정확성이 떨어지기는 하지만 긍정적인 포인트

- 2022년 인텍플러스 가이던스는 역시 시간이 지날수록 하향되는 트렌드를 보임

인텍플러스 22년 영업이익은 6개월 전 317억 예상에서 최근 300억원으로 하향

.하지만 영업이익률은 6개월전에는 21.8%였지만 최근에는 22.6%로 올랐음(긍정적으로 해석할 포인트)

9/29 인텍플러스 개인적인 소회, 바닥은 멀었다.

장 종료 후 인텍플러스에 대해서 개인적인 소회를 간단히 정리해 봤습니다. 아주 개인적인 생각이니 투자에는 참고하지 마시길…

- 그동안 아시아계 외국인들이 매수했으나 최근 미국계 외국인드링 본격적으로 매도하고 있음

- 연기금을 비롯한기관이줄기차게 매도했으나 며칠전부터 기관들은 매수로 전환한듯 보인다

- 절대적으로 낮은 가격대에진입했기 때문에 기관들의 로스컷은 다 나오고 이제는 매수로 전환하디 않았나 싶음

- 인텍플러스가 폭발적인성장세를 보일 가능성은 낮으나 10%대 성장은 계속할 것으로 보여 경기침체에도 불구하고 성장 가능성이 더 높아 보임

미래가 불안해서 포기할 필요는 없다는 생각이다. - 3분기 및 4분기 실적에서 영업이익률 20%를 지킬지는 모르겠지만 낮아도 10% 후반대는 유지할 가능성이 있

주담과 통화시에도 영업이익률이 떨어질 특별한 요인을 발견하지 못했다. - 인텍 주가 약세는 주식시장 심리가 개선되기 전까지는 어려울것 같음

- 하지만 절대적으로 낮은 가격대이므로 돈이 있다면 조금씩 매수하는 것이 나을 것 같음 하지만 돈이 없네… 다른것을 팔아야 하나??

- 엄청난 손실을 보고 있지만 버티기가 유효하다고 생각함

인텍플러스 반등 시기는 시장과 같이 움직이지 않을까?

미장이 반등해야하는데 오늘 마이크론 실적이 어찌될지 궁금하다.

9/22 인텍플러스 주담통화

- 회사에 큰 문제가 생긴것인가?

아무 문제가 없다. - 주가가 폭락에 폭락을 거듭하는 이유는?

산업의 사이클적 특성의 영향이 아닐까 생각 - 반도체 비수기 영향을 받는가?

인텍플러스는 M/S 확보가 다 기본 전략이므로 경쟁사 점유율을 빼아오는 전략이므로 경기 하락의 영향을 받지 않으며,

인텍플러스는 반도체 사이클이 나빠져도 성장하고 있다. - 인텍플러스 수주 상황은

현재 수주잔고는 약 900억(3분기 매출 인식분 포함)

3분기 실적 발표시 나올 수주잔고는 2분기보다 적을 수 있다.

(지난번 통화에서 600억 중반)

수주 취소하는 경우 (공시로 밝혀진) 한번 있었을 뿐 거의 없다. - 뉴스에 나온 자동차 검사 장비 진출과 관련, 자동차 매출 전망은? 추가 컨택하는 회사는 있는가?

국내 업체와 수주를 받은 상태로 매출 인식 시기는 확정되지 않았음

공장 세팅이 끝나면 세금계산서 발행되고 매출 인식

외국 업체와 컨택 등은 정확히 답하지 않음, 처음이라 수요 판단하기 이른다.. - 환율 1400원대 대응 방안은?

환율이 높아지면 인텍플러스 수출 비중이 70% 정도로 매출에 긍정적인 영향을 미친다.

영업이익에 미치는 영향은 미비하나 조금 긍정적인 영향을 준다. - 칩4 동맹으로 인한 중국 매출이 감소할 가능성은?

영향 없을 것으로 본다.

중국 업체들과 협업 및 매출은 기존 계획대로 진행 중 - 2023년 전망은?

수주 상황으로 보면 더 좋게 출발, 나쁘지 않을 것 같다.

다이나믹 성장은 모르겠지만 성장은 계속할 것 같음

회사 분위기는 좋다. - 주가 관련

연기금관련 특이사항은 없다..

수주 발표는 매출 10%이상 나오는 케이스가 적어 수주발표는 못하고 있다.

회사 매출이 늘수록 수주 발표 가능성이 낮아진다.

주가부양 정책을 고민하고 있지만 실행으로 이어지지 못하고 있다.

9/16 인텍플러스 주담 통화

이 인텍플러스 주담통화 내용은 engihk님이 올리신 내용을 재 요약한 것입니다.

- 수주잔고?

900억 초중반

사업부별 비중은 1,2사업부 반반씩

2차전지 3사업부에서 UTG 검사장비 발주가 있었음(모듈 형식, 단가가 올라감) - LG엔솔향 2차전지 수주가 늦어지는 이유?

인텍플러스는 언제든 납품 가능하지만, 고객사의 사정이 있음 - 인텍플러스 인원수?

350명 - 올해 2022년 가이던스는?

연초 가이던스(전년비 15% 상승)는 달성할 수 없을 듯

이는 2사업부 매출인식 지연이 원인임 - 1,2사업부 업황은?

.1사업부 시장이 원래 변동성이 작음, 인텍플러스는 그 안에서 MS를 늘려가며 성장 중으로 내년에도 성장할 것

.2사업부는 우려와 달리 아직까지는 좋음

9/15 인텍플러스 주담통화

- 현재 수준잔고는 900억 초반으로 계속 증가 중

- 3분기 실적은 컨센에 비해 어떤가?

성증권 추정치 매출 406억, 영업이익 106억을 이야기하며서 이야기를 풀어감

삼성증권 추정치 매출 406억에 비해서 미치지 못할 가능성이 있다. 이차전지와 디스플레이 실적이 기대에 미치지 못한듯

영업이익 106억에는 비슷할 듯 - 3분기 보다는 4분기가 좋을 듯

그렇게 판단하는 이유는 수주가 계속 증가하기 때문 - 22년 연간으로는 21년보다는 증가율이 높을 듯

[참고]올해는 삼성전자 매출이 많이 나왓다. 가이던스 매출 증가율 15%보다 더 나올 것이다. - 23년도 매출도 증가 예상

- 1사업부 점유율은 40%

2025년 점유율 60% 목표 - 공장 증설 완료되었으나 허가등의 단계가 진행 중(10월부터 본격 가동 이야기가 있었음)

공장증설로 외주 비용이 절감되기 때문에 안정화되면 장기적으로 영업이익율이 높아질 것 - TSMC는 KLA것을 사용하고 있는데 교체 의지가 없기 때문에 꾸준히 기회를 노리고 있다.

9/13 인텍플러스 주담통화 요약

- LG엔솔이 인텍플러스 검사 제품을 사용하는 이유는?

LG는 양극재 레이저 노칭을 한다. 3사중 유일하게 레이저 노칭이다. 이런 사유로 인텍플러스 검사 장비가 필요한가

. 비밀이라 자세하게 이약할 수 없다. 안정성에 문제가 있어 검사를 시작했다고 할 수 있다. - 앞으로 LG가 300~400gwh증설을 한다. 인텍은 모든 라인에 들어가는지 아니면 일부만 들어가는지?

. 인텍은 LG모든 라인에 들어간다.(파우치만 인듯) - SK에도 이전에 납품한 적이 있는데 앞으로 계획은?

. 내년에 수요가 있을 것으로 알고 있다. - Wsi 기술이 2차전지에도 적용이 되나?

.이는 반도체에만 적용이 된다. - 수출입 데이타를 보니 성장이 더딘데? 가이던스가 매출 10% 성장이다. 잘할 수 잇을까?

.올해는 삼성전자 쪽으로 많이 나갔다. 수출입만 보면 안된다. 10%보다 더 나올 것이다. - 2차전지 쪽 경쟁 상황은? 엔시스?

.노칭 검사장비에서 아직 경쟁은 없다.

9/5, 인텍플러스 리스크 분석

개인적으로 생각해본 인텍의 리스트 사항입니다. 업황을 벗어나 독야청청하기란 어려운 것으로 보입니다.

1.경기침체 및 반도체 경기 위축에 따른 매출 감소 가능성

전반적으로 반도체 경기 약화는 예상되지만 인텍 매출은 주로 하이엔드 설비 및 공정에서 나오는데 이 부문 수요는 경기와 상관없이 증가할 것(주담통화 인용)

2.미중 갈등 강화에 따른 매출 감소 가능성?

인텍 중화권 매출 비중은 40~50%, 미주향도 미슷한 수준으로

일각의 우려대로 미중 갈등으로 중국 매출이 막히면 타격이 클것이나

시장에서 대체적으로 중국 보복 가능성은 낮다고 판단하는 듯(개인적으로는 일부 영향은 있을 것으로 보이나 중국이 대안이 분명하지 않기에 강수를 두지는 않을 것이라는 의견에 동의)

인텍은 미국 KLA대체업체이기에 중국으로서는 대안이 많지 않아 충격이 크지 않을 수 있음

- 고금리 및 설비 투자에 따른 이익 악화 가능성

인텍 차입금은 21년 220억, 부채비율 111.3%)에서 22년 상반기 230억(부채비율 94.8%) 부채 증가 속도는 느리고 부채비율도 낮아지고 있다느 점은 긍정적이라 할 수 있다.

인텍 부채비율이 21년말 113.3%에서 6월말 94.8%로 하락했기에 고금리에 따른 이익 약화 가능성은 크지 않으며, 더우기 부채비율도 낮아지고 있다.

- 매출 피크아웃 –

21년 매출 1197억 및 영업이익 275억 상승 후 22년부터는 증가세 둔화

22년 매출은 1320억, 영익 300억원으로 증가율은 둔화되지만 이 증가율은 2024년까지 계속 이어질것으로 매출 피크아웃보다는 안정적인 매출 및 영업이익 증가세로 해석하는 것이 나을 것

5.주가 상승 모멘텀 부재

-TSMC 등 대규모 OAST업체 추가가 나와야 하는데

-TSMC는 당분가 어려울 듯(주담 통화 인용)

-중국 OAST업체, 2차전지 업체 추가 등으로 소소한 증가가 있을 듯

주가 상승 모멘텀이 잘 보이지 않음

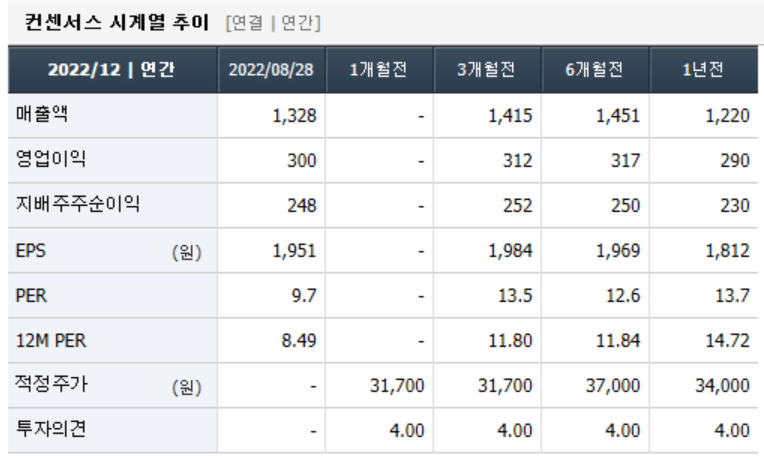

인텍플러스 ’22년 실적 컨센서스 변화

아래 22년 에상 실적 컨센서스는 삼성증권에서 제공하는 데이타를 가져왔습니다. 매출 및 영업이익은 3개우러전에 비해서 감소했습니다.

- 22년 매출 1,28억원으로 3개월전 예상 1,415억원에 비해서 감소

- 22년 영업이익 300억원으로 3개월전 312억원에 비해서 감소

인텍플러스 주담 통화 내용 요약(8/8)

기본적으로 분기별 인텍플러스 실적은 별도 포스팅하기로 하고 여기서는 그 분석 내용 중 핵심 내용 중심으로 분기마다 업데이트 하도록 하겠습니다.

- 솔벤더(Sol Vender) : 솔루션 벤더(solution vendor)의 약자, 모바일 솔루션이나 애플리케이션을 무선망 사업자에 제공하여 각종 무선 인터넷 서비스를 가능하도록 하는 기업.

- OAST 업체 : 반도체 후공정 업체, 칩을 낱개로 잘라내 기판이나 전자기기에 장착될 수 있도록 포장하는 작업이 패키징이고, 테스트는 이렇게 완성된 반도체의 품질과 신뢰성을 확보하기 위해 검사하는 단계인데, 이러한 패키징·테스트를 전문으로 하는 기업을 OAST라고 부른다.

인텍플러스 주식 담당과 통화(8월 8일)

Executive Summary

- 2분기 수주잔고는 700억대 후반

(2분기말 수주잔고를 760억으로 추정 시 전년비 72% 증가) - 1사업부 하이엔드 패키지 수요가 강하다.

- 중국 OAST고객사 2곳을 추가 진행중으로 한곳은 올해 말 QUAL이 시작될 것이며, 다른 한곳은 내년에 QUAL이 진행될 것으로 예상

- FC BGA기판업체들 증설이 증가하면서 2사업부가 점뉴율을 많인 늘리면서 수혜를 입고 있다.

- 일본 거래선의 수주는 늘긴했지만 다른쪽만큼 증가한 것은 아니가. 기존 거래선이 수주을 느리긴 했지만 아직도 일본쪽에 무게게 실리고 잇다.

- 국내 S사향으로 1차로 100억 초반 수주를 받아 하반기 부터 납품이 시작되고 있으나 매출로 잡히는 시기는 미정

2차 수주관현 협의는 진행되고 있는 현황이다. - 인력 보강과 관련해 매출 계획상 70명 충원이 계획되어 있었는데 이미 50명정도 충원되었고 나머지도 충원 예정이다.

- 2차전지 D사로부터 300억 수주를 받아 올해 설치를 완료했음

D사가 3개년동안 투자를 지속할 예정이기 때문에 여기서 수혜를 입을 것으로 예상 - 매크로 환경 악화로 글로벌 반도체 고객사들의 패키징 설지 투자 심리가 나빠지면서 매출이 줄 수 있다는 염려가 있는데 이는 걱정하지 않고 있음

인텍은 하이엔드 패키지 부분에서 가장 높은 기술을 보유하고 있는데, 시장은 하이엔드 패키지 부분 수요가 계속 증가하고 있고 경쟁력이 높기 때문에 매크로 환경 악화에 따른 투자 심리 저하에도 영향을 받지 않는다고 생각

아직 거래하지 않고 있는 Top 10 OSAT업체에 속하난 메이저 업체와 거래를 추진중으로 내년에도 매출이 늘어날 것으로 전망 - 공장증설은 8월말 완료되어 9월 허가가 나면 10월부터 생산에 들어갈 것

(생산캐파는 1,000억에서 2,000억으로 증가), 현재 외주로 생산하는 것은 유지하면서 병행 예정(생산성 안정적으로 끌고가기 위한 전략으로 보여짐) - 2사업부의 BGA쪽 장비들이 영업이익률이 가장 높으며,

해외보다 국내향이 이익률이 높다. - 21년 스마트팩토리 사업부를 신설, 이전 H사에 납품했던 레퍼런스를 기반으로 스마트팩토리 산업 진출을 추진 중으로 아직 본격적인 매출이 나오려면 시간이 걸릴 것으로 예상

- 매크로 환경 악화로 원자재 가격 상승은 직접 수입하지 않고 국내 영업사르 통해서 들여오면서 영향이 제한적이며, FOB 조건으로 납품하기 때문에 거래선이 운임비를 책임지기 때문에 운임비 상승의 영향을 받지 않고 있음

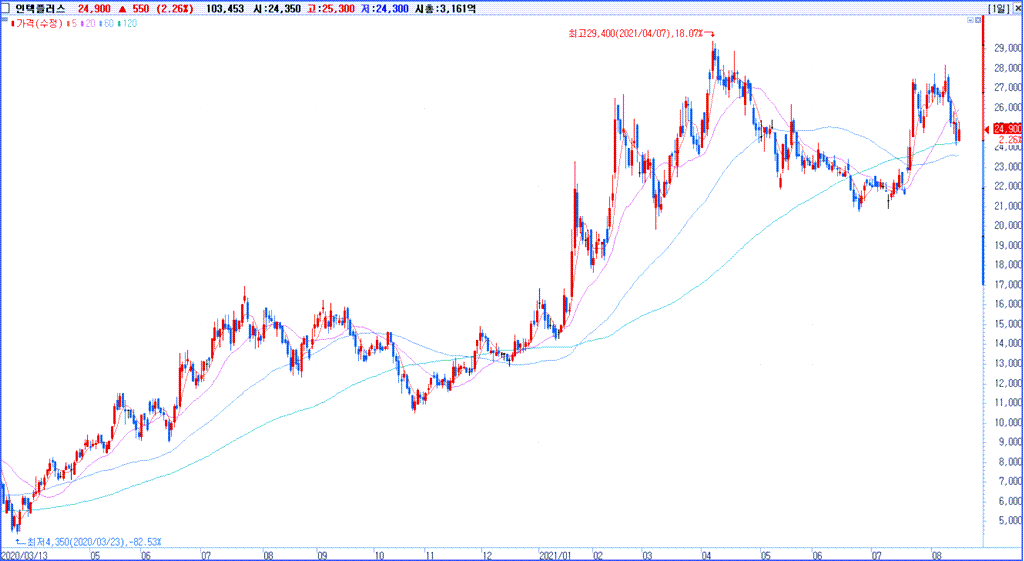

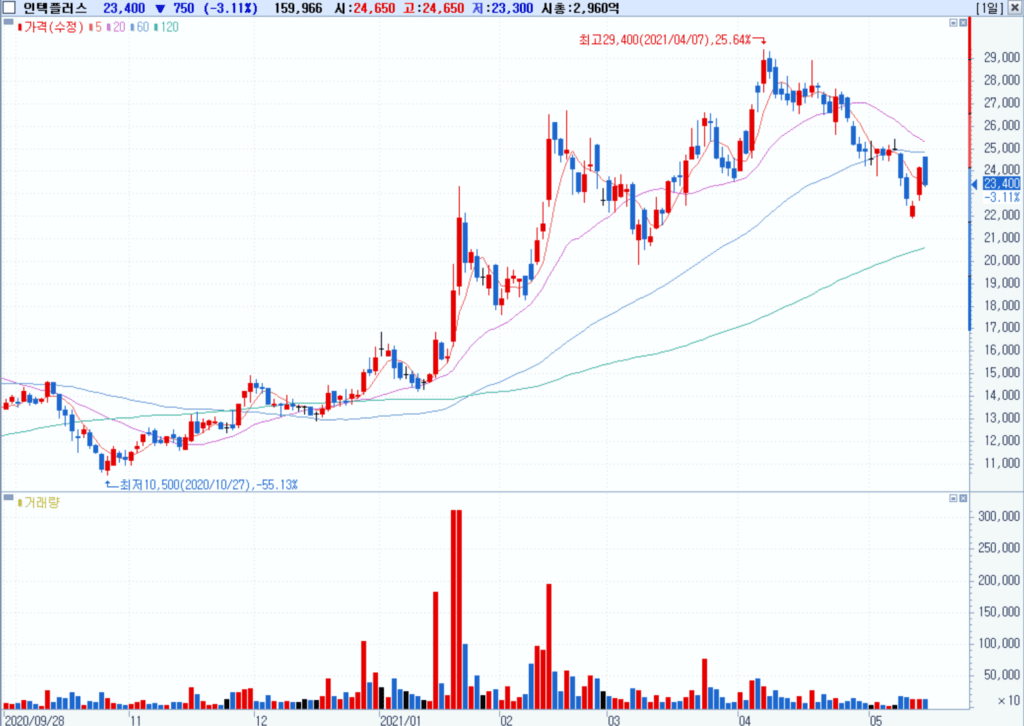

인텍플러스 주가 추이

인텍플러스 주가는 지난 2019년 8월 4000원 이하에서 형성된 이래 꾸준히 올라서 4월 초에는 29,400원까지 올랐습니다. 그 이후 큰폭의 조정을 받아 22,000원선 ~ 2,8000원 사이에서 등락을 거듭하다 2022년 초 33000원까지 오르면서 신고가 갱신후 전체 시장 조정과 함께 26000원대까지 밀렸습니다.

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”064290.KQ” range=”1mo” interval=”1h” axes=”true” cursor=”true” range_selector=”true” display_currency_symbol=”true” api=”yf”]

반도체 검사장비주 비교

[stock_market_widget type=”comparison” template=”basic” color=”#5679FF” assets=”051370.KQ,140860.KQ,348210.KQ” fields=”name,change_abs,change_pct,volume,dividend_yield,eps,pe_ratio,shares_outstanding,market_cap,chart” links=”{‘051370.KQ’:{},’140860.KQ’:{},’348210.KQ’:{}}” display_currency_symbol=”true” api=”yf” chart_range=”1mo” chart_interval=”1d”]

인텍플러스 주가 3만원은 일단 넘어가고 봅시다.

상상인증권에서 인텍플러스 주가가 목표 31,700월을 제시하며 인텍플러스 주가에 긍정적인 전망을 냈기래 간단히 정리해 봤습니다.

- 22년 인텍플러스 매출 YoY +19%과 영업이익률(OPM) 20%초반 전망 유지하며

컨센서스 실적 기준 PER 16배를 적용한 목표주가 31,700원과 투자의견 중장기주가상승을 제시 - 동사는 꾸준한 고객 증가, M/S확대, 전방사업 수혜 추세라면 PER ~20배 수준까지 타당성이 부여될 수 있다. 하지만, 최근 글로벌 매크로 우려에 따른 전반적 시장 PER하향 추세를 반영하여 현 시점에서는 10배 중후반 수준으로 낮추어 잡은 것이다 (그래도 3만원 이상은 되어야).

- 반도체 패키지/기판사업부 성장주도에 21년말 수주잔고 525억=>22년 3월말 606억=>현재 770억으로 최근 수주속도가 빠르게 진행되는 점이 긍정적이다.

- 주력인 1사업부 (반도체패키지) 매출이 50% 비중인 159억이다. 중화권 매츨이 60%, 북미향 25%, 기타 (국내) 15% 분포이다. 중화권 OSAT 고객 2개 추가위해 데모 Qual 진행 또는 추진 중이다.

중화권 (21년 1사업부 매출의 46% 비중) 매출도 22년에는 300억 후반 (당초 예상 중반 수준)으로 50% 이상 비중이 될 전망이다.

1사업부 21년말 수주잔고 257억=>22년 3월말 기준 288억. 22년 매출은 21년매출 563억 대비 20~30% 성장 전망 유지한다 - 2사업부는 (기판사업) 최종고객 북미향 수요 증가세, 국내 고객 베트남 증설 수혜등으로당초 YoY +15~20%보다 다소 높은 20%중반 수준 성장 가능해 보인다.

- 3사업부 (디스플레이/2차전지) 합 매출은 상대적으로 아직 낮은 YoY +5~+10% 성장 정도만 기대된다. 2차전지사업에서 국내 고객사의 Fab증설과 공정 확대가 변수인데 빠르면 3분기 중 관련 수주 기대된다.

22년 1분기 인텍플러스 실적 분석

Executive Summary

매출과 영업이익관점에서 기존 증권사들의 예측치와 실적윽 간단히 비교해 보았습니다. 매출은 시장 예상치를 능가했지만 영업이익은 다소 미치지 못했습니다. 이는 지난 4분기부터 반영되기 시작한 일회성 비용이 여전히 발목을 잡고 있는 것으로 보입니다.

| 항목 | 결과 | 실적/가이드 | 시장 예측 |

| 매출($B) | 시장 예측 상회 | 316억원 | 312억(하이투자증권) 311억원(삼성증권) |

| 영업이익 | 시장 예측 하회 | 58.3억원 | 62억원(하이투자증권) 55억원(삼성증권, FNGuide) |

- 1분기 매출 316억원으로 전년비 82.6% 증가

전분기 매출 334.6억원에 비해서는 계절적 요인으로 감소 - 1분기 매출을 사업부문별로 살벼보면

. 반도체 외관 검사 부문은 159억원으로 전년비 96.4% 증가

. 반도체 미드엔드 부분은 100.5억원으로 전년비 23.9% 증가

. OLED 및 LCD 장비 부분은 8.3억원으로 전년비 8.3% 감소

. 2차전비 부문은 46.9억원으로 2,340% 증가 - 1분기말 수주잔고는 606억원으로 전년비 36.5% 증가했으며

’21년 3분기 수주잔고고 500억원을 넘은 후 3개 분기 연속 500억을 넘었고 이번에는 600억원을 돌파 함

. 반도체 외관검사 부문 288억원

. 반도체 미드엔드 부문 285억원

. 디스플레이 외관 검사 부분 16억원

. 2차전지 부문 18.3억 - 매출총이익 147억원, 매출총이익률 46.32%로 전년비 78.5% 증가했

매출총이익률은 전녖동기 47.4%비 소폭 낮아졌지만 전분기 38.3%에 비해서는 크게 높아짐 - 영업이익 58.2억원, 영업이익율 18.4%를 기록하며 전년비 138% 증가

영업관리비가 87.9억원으로 전녑비 51.35 증가하면서 영업이익률 및 영업이익증가율이 다소 낮아 - 순이익 49.3억원, 순이익률 15.6%로 95% 증가

다음분기 실적 컨센서스

| 재무년월 (억원, %) | 매출액 | 영업이익 | 순이익 | EPS (원) | PER (배) | PBR (배) | ROE (%) | EV/EBITDA (배) | 순부채비율 (%) | 주재무제표 |

|---|---|---|---|---|---|---|---|---|---|---|

| 2021.06(A) | 307 | 177.62 | 69 | 51 | 402 | 54.95 | 7.24 | 14.64 | 40.89 | 27.59 |

| 2021.09(A) | 382 | 137 | 112 | 882 | 24.55 | 5.45 | 25.91 | 20.37 | 19.92 | |

| 2021.12(A) | 335 | 44 | 38 | 301 | 107.72 | 7.81 | 7.67 | 90.12 | 15.8 |

FNGuide 업종비교(’21년 실적 기준)

| 구분 | 인텍플러스 | 코스닥 IT H/W | KOSDAQ |

|---|---|---|---|

| 시가총액 | 3,170 | 861,177 | 3,767,365 |

| 매출액 | 1,197 | 624,868 | 2,708,381 |

| 영업이익 | 275 | 42,261 | 184,923 |

| EPS(원) | 1,787 | 4,759.10 | 3,407.37 |

| PER | 18.16 | 28.01 | 35.37 |

| EV/EBITDA | 14.78 | 15.15 | 16.87 |

| ROE | 55.58 | 9.54 | 7.39 |

| 배당수익률 | 0.62 | 0.59 | 0.52 |

| 베타(1년) | 1.33 | 1.03 | 1.00 |

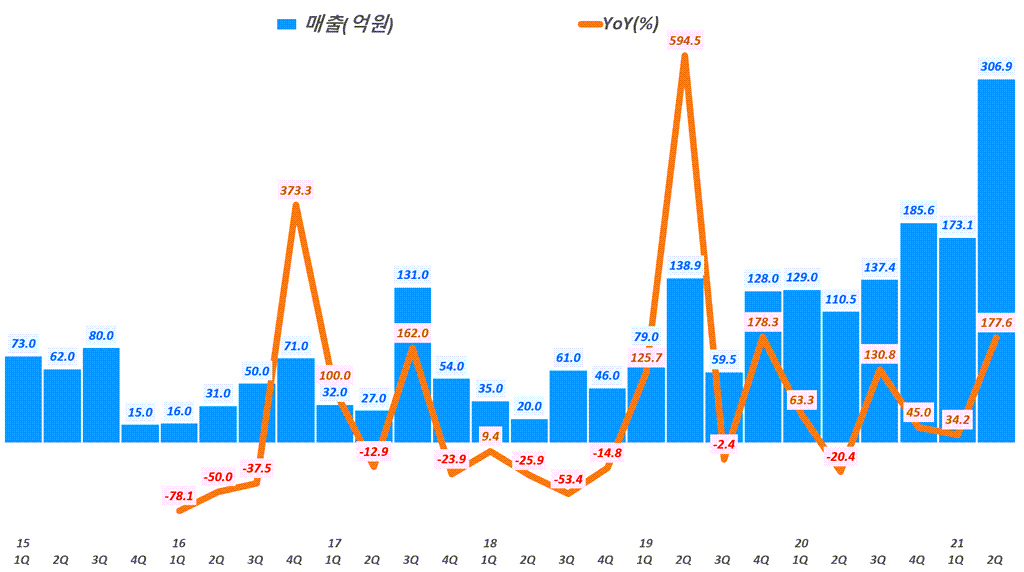

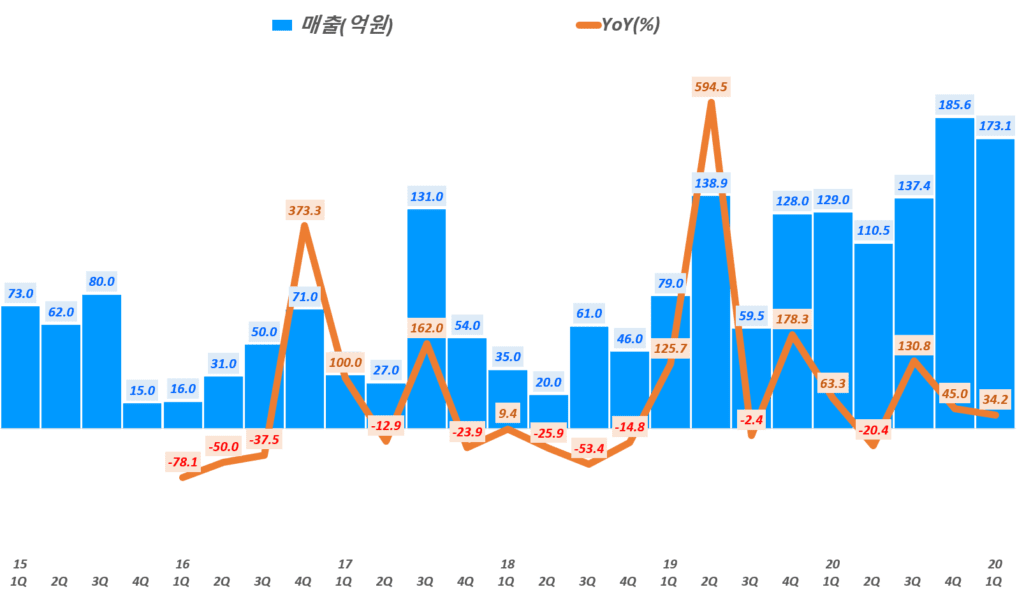

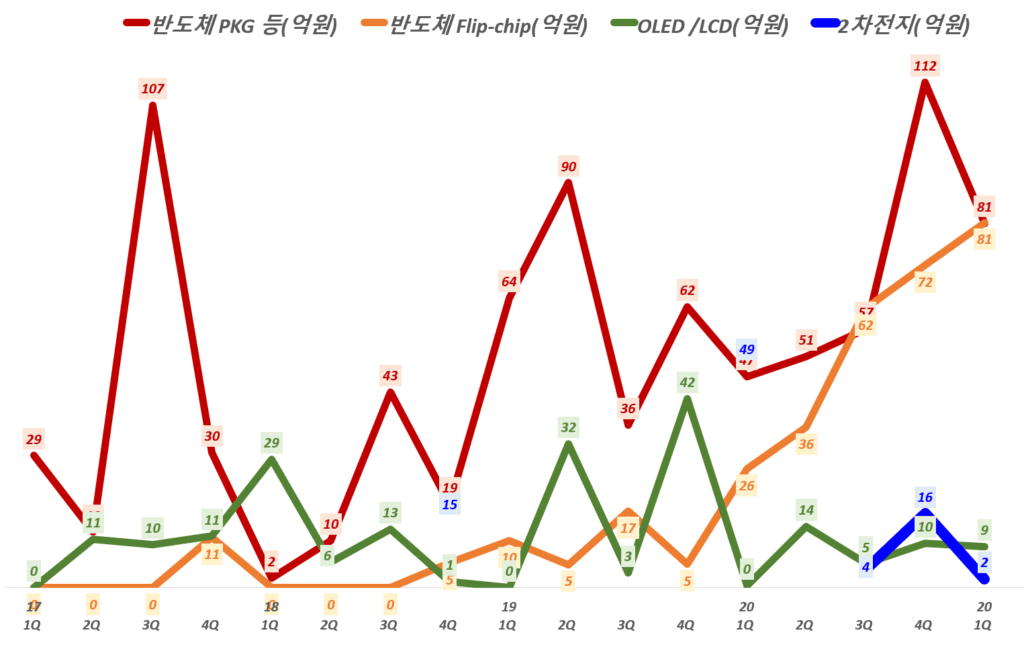

분기별 인텍플러스 매출 추이

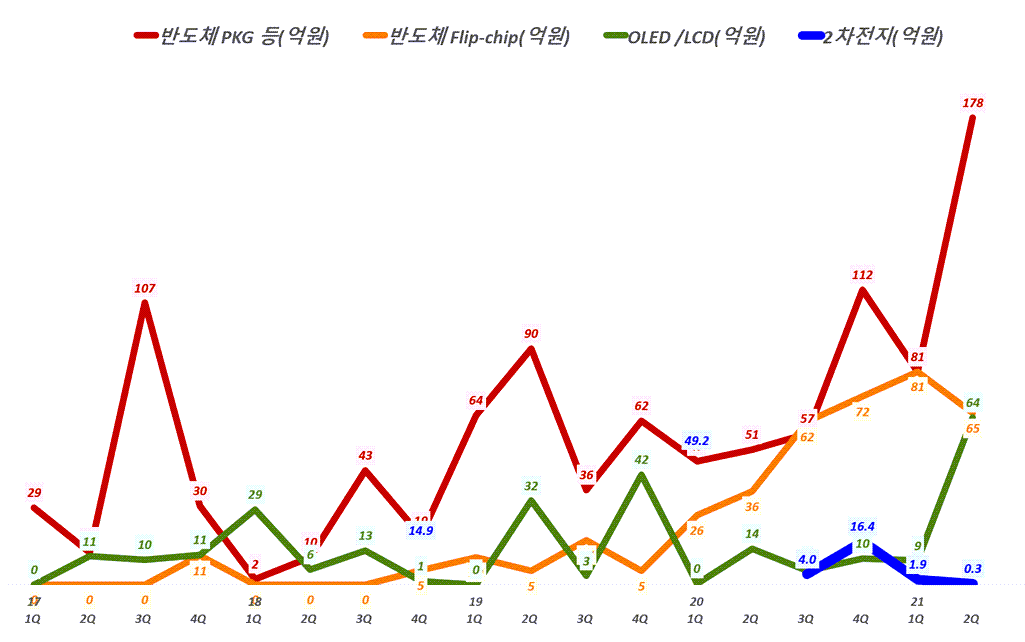

인텍플러스 사업부별 매출 추이

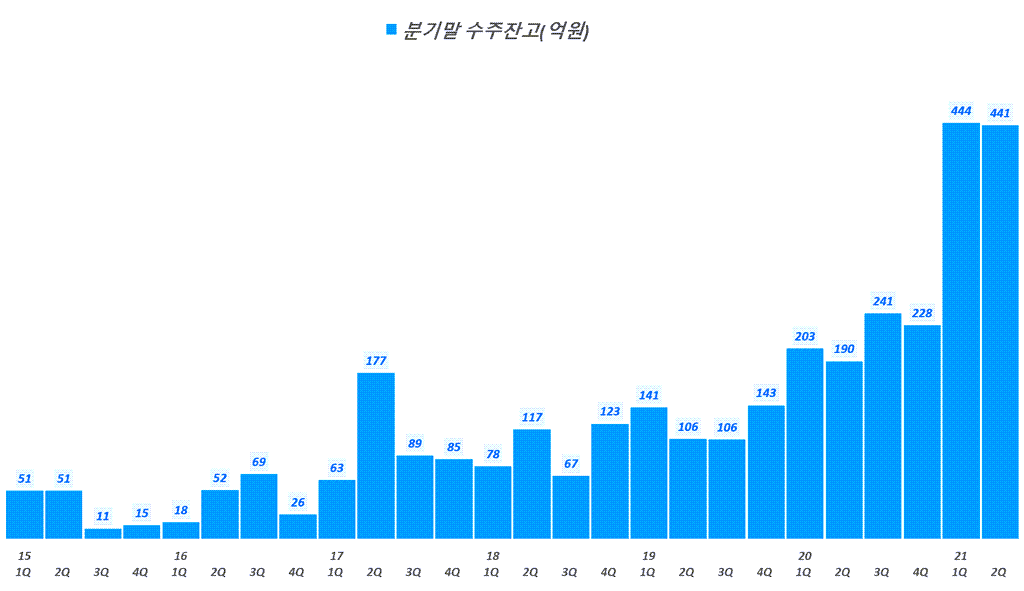

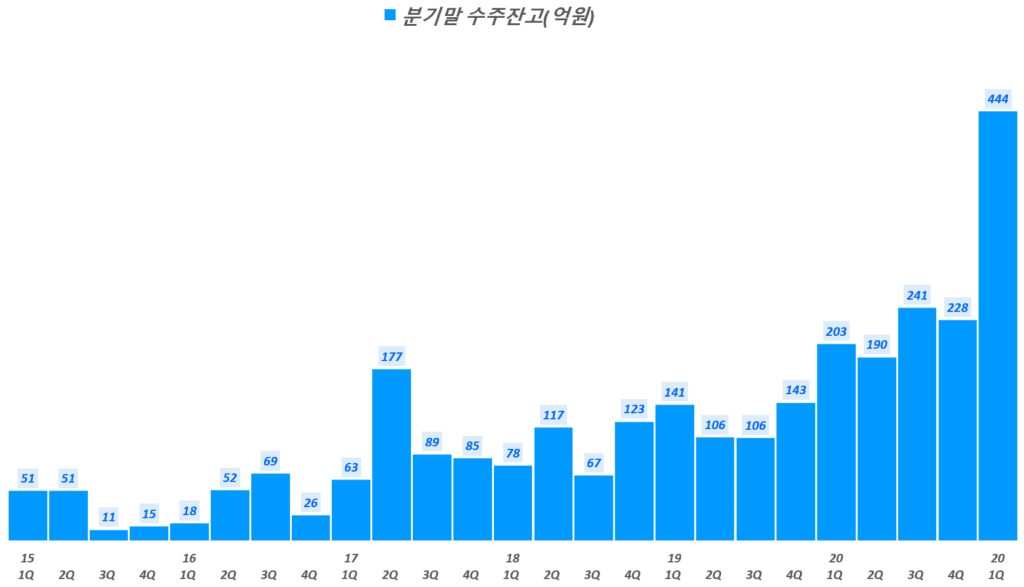

분기별 인텍플러스 수주잔고 추이

분기별 인텍플러스 매출총이익률 추이

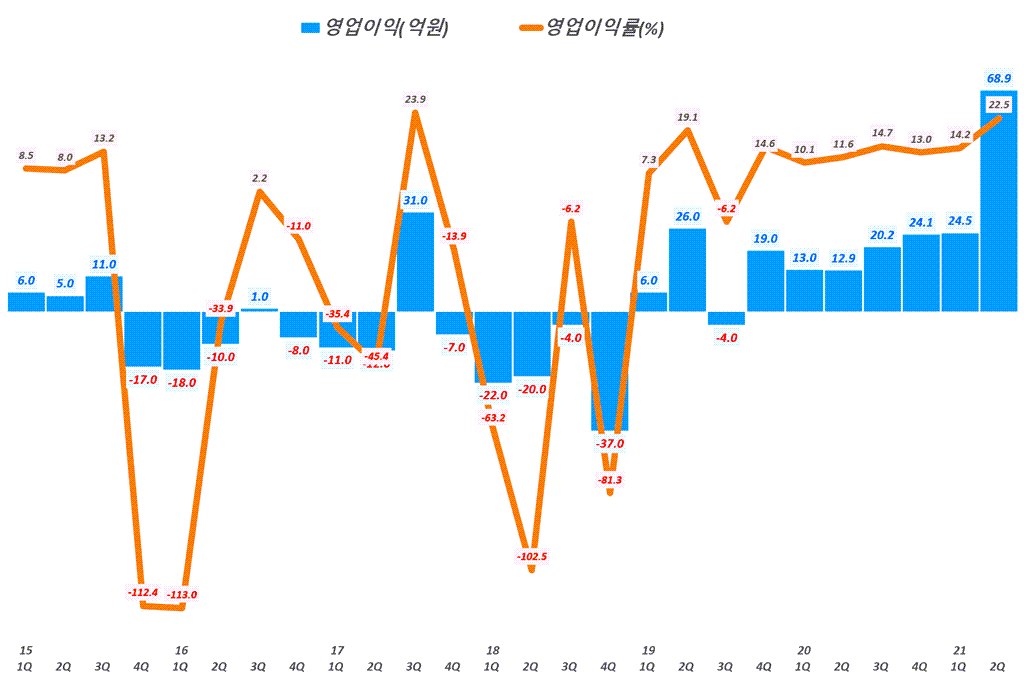

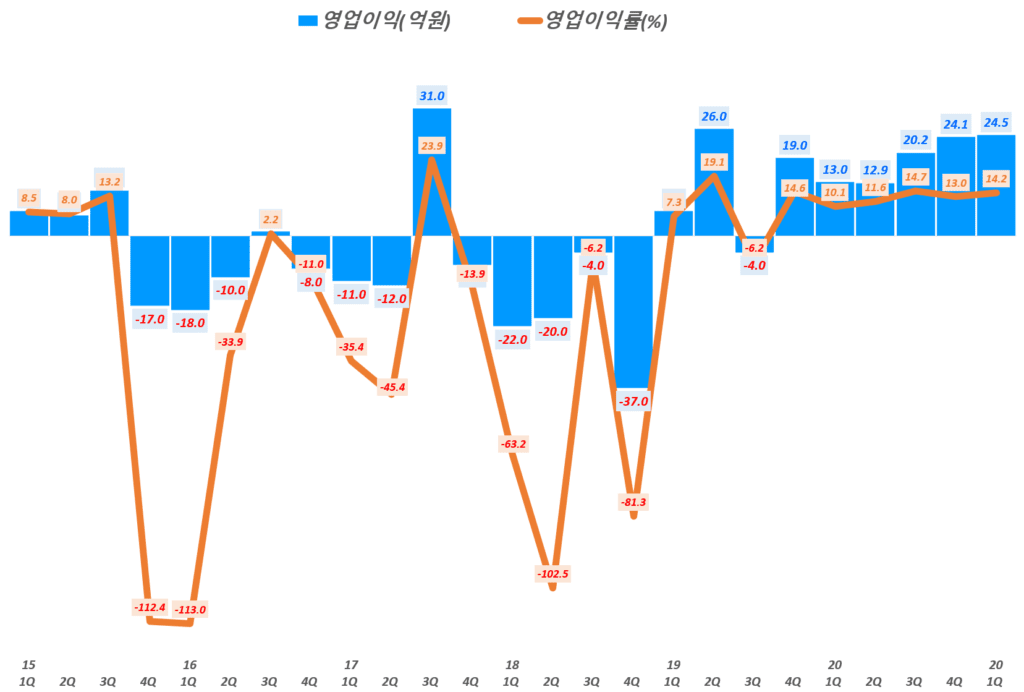

분기별 인텍플러스 영업이익 추이

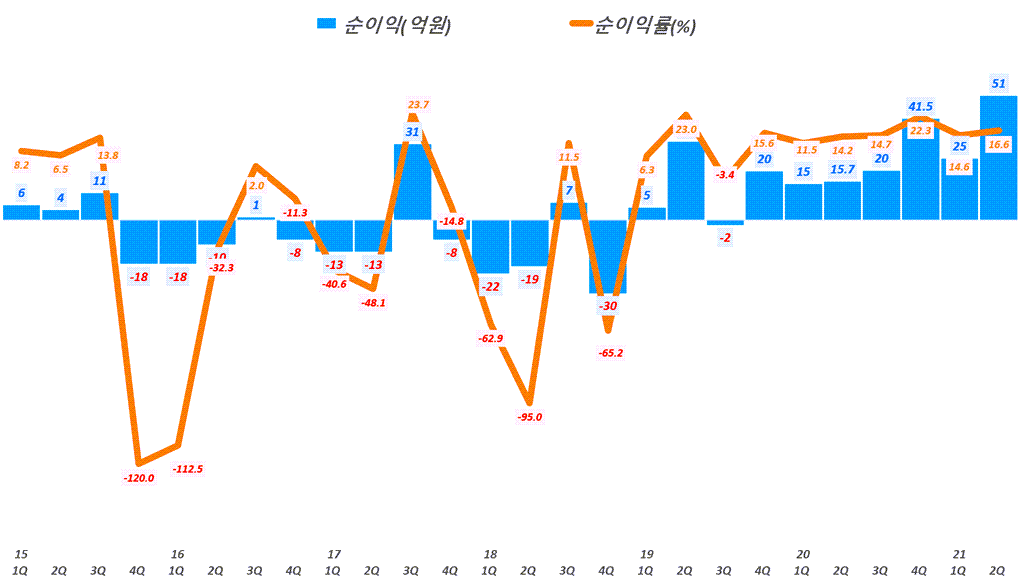

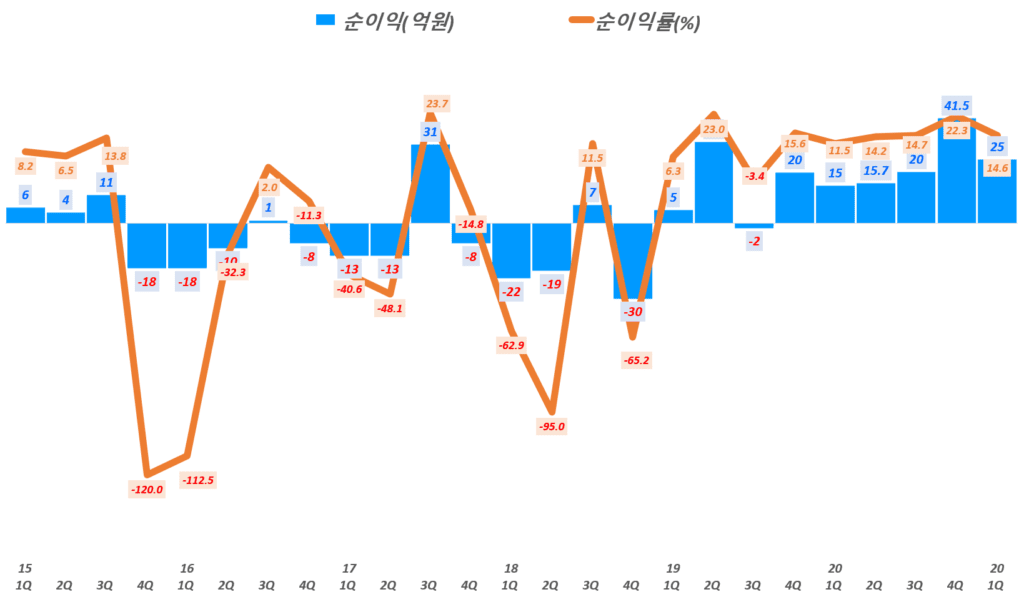

분기별 인텍플러스 순이익 추이

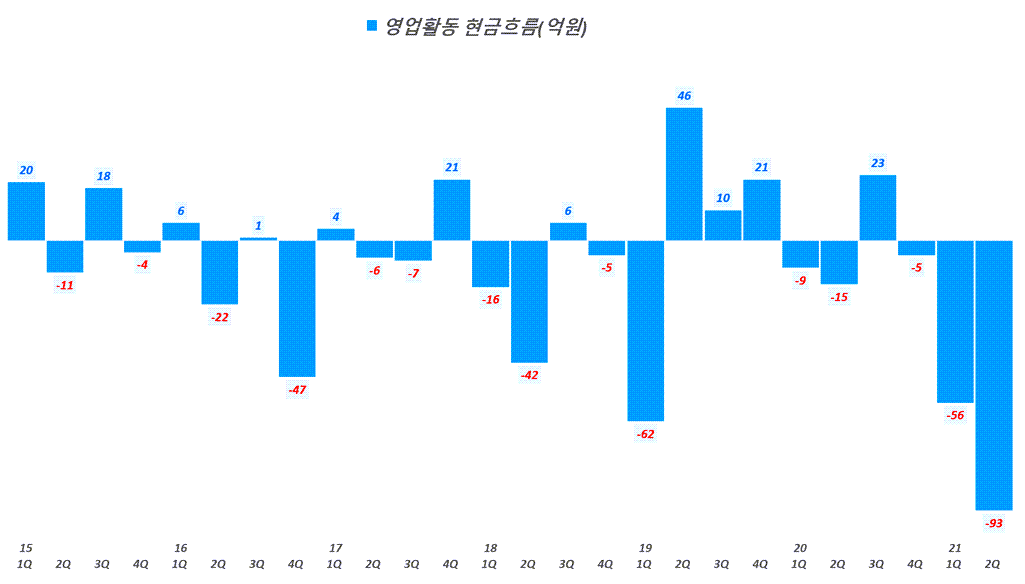

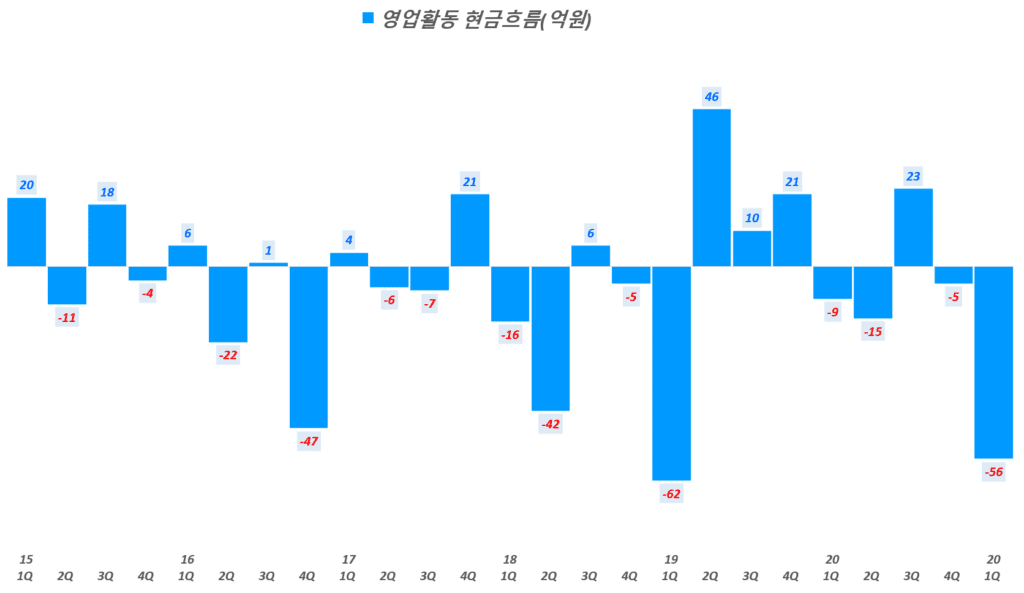

인텍플러스 영업활동 현금흐름

22년 1분기 실적 전망

’22년 연간 인텍플러스 실적 전망 by 하이투자증권

- ’22년 연간 매출 1,415억원(YoY +18.2%), 영업이익 312억원(YoY +13.5%) 예상

메이저 OSAT 고객사 확대 및 FC-BGA 기판 증설 수혜 등으로 매출 성장이 전망되기 때문 - 1사업부인 반도체 패키지 부문은 지난해 대만, 중국 OSAT 향 판매 증가로 인하여 매출이 전년대비 110.1% 증가한 563 억원을 기록하면서 지난해 전체적인 매출상승을 이끌었다.

올해는 패키지 고도화 트렌드로 인한 성장이 지속될 것으로 예상되는 가운데 메모리모듈 세대변경에 따른 신제품 니즈 발생 및 메이저 OSAT 고객사 확대 등으로 710 억원 이상의 매출을 기록할 것으로 예상된다. - 2사업부인 반도체 Mid-end 분야의 경우 FC-BGA(Flip-Chip Ball Grid Array) 기판업체들의 증설로 인하여 수혜가 지속되는 환경하에서 반도체 기판 검사장비 라인업 확대 등으로 올해 320 억원 이상의 매출을 기록할 것으로 예상된다.

- 이차전지 분야의 경우 주요 고객사의 Capex 및 검사공정 확대 등으로 수혜가 기대되면서 매출이 확대될 것으로 예상된다.

’22년 1분기 인텍플러스 실적 예상

올해 1 분기 IFRS 연결기준 매출액 312 억원(YoY +80.3), 영업이익 62 억원(YoY +148.0%)으로 실적 개선이 예상된다. 이는 지난해 말 수주잔고 526 억원으로 기반으로 올해 1 분기에 전년동기대비 매출이 상승하면서 수익성 개선이 전망되기 때문이다.

인텍플러스 회사 통화 내용

하기 내용은 2022년 4월 28일 네이버 종목토론장에 올라온 내용입니다. 인텍플러스 회사와 통화한 내용이라고 올라온 내용인데 내용의 정확성을 담보할 수 없으니 참고로만 보시기 바랍니다.

- 1분기 실적 : 매출 300억 초반, 영익 십퍼센트 후반 대

. 22년도 이미 확보된 수주액 900억 대 - 1, 2사업부 위주로 수주가 지속적으로 확보되는 중이며,

대만 위주로 고객사 다변화도 가속화 중 (현재 대만 고객사 12개) - 1사업부 기준으로 현재 인텍의 글로벌 쉐어가 40% 인데(KLA와의 경쟁) 이를 60% 까지 확대하는 것이 목표

- 미국 고객사 확대(amkor 등)을 위해 구체적인 협의 진행 중

- 2사업부는 하이엔드 수요가 지속 확대될 것으로 보이며,

대응가능한 기업이 인텍플러스/다카오카 둘 뿐이라 지속적인 수혜가 예상되는 상황. - 2사업부 글로벌 마켓이 작년에는 200억대 규모였으나,

올해는 400억대 초반으로 예측되고 있음. 지속 확대전망 - 아직 까지 FCBGA 본격 생산이 가능한 곳은 삼성전기 뿐이나,

내년 부터는 대덕, LG이노텍 등의 시장 진입이 본격화 될 것으로 예상됨.

21년 연간 실적 분석

’21년 연간 실적 분석 및 ’22년 전망은 상상인증권 보고서 내용을 인용햇습니다.

’21년 인텍플러스 실적 분석

21년 인텍플러스 실적은 매출 1197억, 영업이익 276억 (OPM +23%)였다. 이는 1월초 리포트에서 제시한 예상 (매출 1170~1190억 범위, OPM +20%초반)의 상단에 부합하는 수준이다. 실적발표 이후 25일 주가는 오히려 2.6% 하락했는데, (일부) 투자자들이 필자의 예상을 보지 않고 다른 (높은) 기대치를 가지고 있었던 것으로 보인다.

통상 4분기에 발생하는 일회성 비용을 필자는 미리 감안했지만 다른 추정은 그렇지 않았을 수 있다.

21년 실적자체는 준수했고 매출 YoY 2.13배, 영업이익 YoY 3.9배, 순이익 1,5배 성장한 것이다. 21년 실적

기준 현재 주가는 PER 14.6배이다. 1월 5일 리포트 당시 주가 기준 PER 18배였다. 연초 다소 부담스럽게 올랐다고 보아야한다. 외국인지분도 9.5%=>4.3%로 줄어들었다. 그렇다면 이제 22년 전망을 바탕으로 현 주가는 어떠한 상태인 것인가?

’22년 인텍플러스 실적 전망

<22년 매출 YoY 19% 전망, 반도체 패키지/기판사업부 성장 주도 (주요 고객 I, S사 등에 주목>

22년 실적은 최근 수주현황과 주요 고객사 현황을 바탕으로 YoY +19% 성장한 1430억 매출 예상된다.

주력인 1사업부 (반도체패키지) 21년 12월말 수주잔고 257억=> 현재 수주잔고 300억 중반, 2사업부 (기판사업부) 12월말 수주잔고 193억=> 현재 300억 초반으로 파악되고 있다. 1사업부 전체매출은 YoY +20~30% 성장으로 700억을 넘을 것으로 예상된다. 21년 동사업부 매츨의 20% 수준이었던 북미 I사향 매출 성장세가 주목된다 (수주속도가 빠르게 증가 중, 이미 현재 수주잔고 100억). 국내 S사향 수주 역시 견조한 흐름을 유지하고 있다. 대만/중국업체 향 (21년 1사업부 매출의 46%) 매출도 22년에도 300억 중반수준 달성 예상된다.

2사업부는 전반적 수요가 꾸준히 좋은 흐름으로 YoY +15~20% 성장 예상된다. 21년기준 최대고객 (비중 30%)인 중국 A사, 대만 U사 그리고 국내 S사 (2월초 공시 99억), 난야PCB등이 주

요 고객이며 교세라/이비덴 등 일본 고객사에서 업사이드에도 주목한다.

3사업부 (디스플레이)/4사업부(2차전지) 합 매출은 상대적으로 아직 낮은 YoY +5~+10% 성장 정도만 기대된다. 3사업부는 중국 B사의 신규 공장 요구사항의 규모가 변수이고

4사업부는 국내 고객사의 Fab증설과 공정 확대가 변수인데 초도물량 규모와 속도가 변수이다.

삼성증권, 2022년 인텍플러스 전망

2022년 매출액 1,450억원 (+21% y-y)과 영업이익 320억원(+15% y-y)을 전망.

이익률을 당사 기존 추정치 대비 소폭 하향 조정. 이는, 동사의 인력 확충 전략과 전반적인 일회

성 성과급 배분이슈를 반영한 효과.

2022년 인텍플러스 사업부별 성장은

- 1사업부(반도체) +27% y-y,

- 2사업부(기판) +30%% y-y,

- 3사업부(디스플레이) +4사업부(2차전지) 합산 +5% y-y 수준의 성장을 전망.

Advanced 패키징과 FC-BGA 성장에 주목: 당사는 올해 테크 서플라이체인에서 캐팩스 관

점에서 FC-BGA, 후공정 시장의 확장 기조에 주목하며 관련 업체에 주목. 이에 대한 대안은

이오테크닉스, 한미반도체, 인텍플러스 세 업체에서 찾을 수 있다는 판단.

인텍플러스 1사업부 i사와 국내 s사에서의 성장이 이끌 것으로 추정하며, 후공정 시장 중

advanced 패키징 성장이 동사의 장비 ASP와 Q 증가를 견인. 또한 국내 메모리사의 세대교

체 사이클은 동사에게 교체수요 및 신규장비 수요를 이끌 것.

2사업부에서는 FC-BGA 캐팩스 사이클이 성장 요인. 국내 S사 기판업체에서 추가적인 수주

와 업사이드가 기대되며 하반기 추가 국내 고객사들이 붙어 줄 것.

여전히 후공정에서 inspection 분야에서 WSI 기술력을 바탕으로 한 기판 쪽에서의 독보적

인 위치, Advanced패키징 기여 확장 등 동사의 성장 동력은 유효. 목표주가와 BUY 투자의

견을 유지.

21년 3분기 인텍플러스 실적 분석

Executive Summary

- 3분기 매출 382억원으로 전년비 178% 증가

전분기 매출 306.9억원에 비해서도 24.5% 증가 - 3분기까지 누적 매출 862억원으로 ’19년 연간 매출 405억원의 2배에 달하는 수준으로 연간 매출 1,000억원 달성은 따논 당상처럼 보일 정도로 매출이 성장하고 있는지를 보여 줌

- 3분기까지 누적 매출을 사업부문별로 살벼보면 반도체 외관 검사 부문은 361억원으로 매출의 41.9%를 차지해 가장 많은 비중을 ㅊ지하며, 2차전비 부문은 198.8억원으로 23.1%를 차지 단숨에 2위로 올라섰고, 반도체 미드에늗 부문은 197억원으로 22.9%를 차지, OLED 및 LCD 장비 부분은 104억원으로 12% 차지

- 3분기만 살펴보면, 2차전비 부문이 197억원으로 가장 많은 매출을 올렸고 이어 반도체 외관 검사 분야인 반도체 패키지 부문이 103억원으로 그 다음을 차지

① 반도체 패키지 부문 매출 103억원으로 전년비 132% 증가

② 반도체 Flip-chip 부문 매출 51억원으로 전년비 59% 증가

③ 디스플레이 부문 매출 31억원으로 438% 증가

④ 2차전지 부문 197억원으로 전년비 274% 증가 - 3분기말 수주잔고는 506억원으로 전년비 110% 증가했으며

처음으로 분기말 수준 잔고가 500억원을 돌파하면서 계속 증가 추세를 보였음 - 매출총이익 202억원으로 매출총이익률 52.8%로 전년비 196% 증가

처음으로 매출총이익률 50%를 돌파

매출원가가 160% 증가하면서, 매출 증가율에 소폭 미치지 못하면서 매출총이익율은 50%를 넘기면서 가장 높은 수준에 이름 - 영업이익 137.5억원, 영업이익율 36%로 사상 초고치에 이르면서 전년비 580% 증가 햇고 전분기에 비해서도 99% 증가

- 순이익 112억원, 순이익률 29.3%로 454% 증가

2분기 인텍플러스 매출 178% 증가, 영업이익 580% 증가 등 매출과 손익 모두 긍정적인 실적을 보였습니다. 거기에다 분기말 수주잔고가 506억원으로 처음으로 500억을 돌파하면서 향후 전망이 여전히 밝다는 것을 잘 보여주었습니다.

매출 중 특징적으로 2차전지 검사장비 매출이 197억원으로 가장 많은 비중을 차지하면서 일각에서 중하는 2차전지주로 분류해야하다는 주장이 낭설만은 아니라는 것을 보여 주었다는 생각입니다.

3분기 인텍플러스 매출 382억원, 178% 증가

21년 3분기 인텍플러스 매출은 382억원으로 전년비 178% 증가했으며, 전분기 매출 303억원에 비해서도 25% 증가하는 등 여전히 폭발적인 성장세를 이어갔습니다.

매출증가율 측면에서 지난 20년 3분기 131% 증가하면서 기염을 토한 이래 지난 분기 178% 즈가 및 이번 분기 178% 증가로 매출증가율 확대 및 여전히 높은 매출증가율을 유지하면서 인텍플러스 성장성을 다시한 번 증명했다고 볼 수 있습니다.

- 3분기 매출 382억원으로 전년비 178% 증가

전분기 매출 306.9억원에 비해서도 24.5% 증가 - 3분기까지 누적 매출 862억원으로 ’19년 연간 매출 405억원의 2배에 달하는 수준으로 연간 매출 1,000억원 달성은 따논 당상처럼 보일 정도로 매출이 성장하고 있는지를 보여 줌

- 3분기까지 누적 매출을 사업부문별로 살벼보면 반도체 외관 검사 부문은 361억원으로 매출의 41.9%를 차지해 가장 많은 비중을 ㅊ지하며, 2차전비 부문은 198.8억원으로 23.1%를 차지 단숨에 2위로 올라섰고, 반도체 미드에늗 부문은 197억원으로 22.9%를 차지, OLED 및 LCD 장비 부분은 104억원으로 12% 차지

- 3분기만 살펴보면, 2차전지 부문이 197억원으로 가장 많은 매출을 올렸고 이어 반도체 외관 검사 분야인 반도체 패키지 부문이 103억원으로 그 다음을 차지

① 반도체 패키지 부문 매출 103억원으로 전년비 132% 증가

② 반도체 Flip-chip 부문 매출 51억원으로 전년비 59% 증가

③ 디스플레이 부문 매출 31억원으로 438% 증가

④ 2차전지 부문 197억원으로 전년비 274% 증가

3분기 인텍플러스 실적에 대한 증권사 평가(한국투자증권)

좋을걸 알았지만 더 좋은 실적

- 3분기 매출액은 382억원(+24% QoQ, 178% YoY)으로 기존 추정치에 부합, 영업이익은 137억원(영업이익률 36%, +99% QoQ, +475% YoY)으로 컨센서스를 17% 상회

- 사업부별 매출 비중은 1사업부(반도체 패키징 검사) 34%, 2사업부(기판 검사) 17%, 3사업부(디스플레이) 10%, 4사업부(2차전지) 64%

- 일회성 요인(PTI향 장비 발주 취소로 인한 보상금 22억원)을 제거하더라도 32%의 높은 영업이익률 달성. 매출 증가에 따른 영업 레버리지 효과 때문

- 매 분기 최대 수주잔고를 경신하는 중. 분기보고서 기준 수주잔고는 전분기대비 15% 증가한 506억원

- 연간 매출액과 영업이익은 1,141억원, 271억원으로 각각 전년대비 103%, 286% 증가할 전망. 다만 4분기 매출액과 영업이익은 2차전지 장비 매출이 줄어들며 전분기대비 각각 23%, 49% 감소

확신할 수 있는 성장

확신할 수 있는 성장

- 2022년 실적을 이끄는 두 축은 1사업부와 2사업부. 내년 매출액 및 영업이익은 각각 올해 대비 21%, 35% 증가한 1,378억원, 367억원(영업이익률 26.6%)

- 글로벌 OSAT 업체들은 3분기 실적발표에서 내년 advanced 패키징과 테스트 위주로 CAPEX를 집행할 것이라고 언급. 고객사도 꾸준히 늘려가고 있어 내년 1사업부 매출액은 27% 증가한 644억원 전망

- 타이트한 FC-BGA 기판 수급으로 주력 고객사(이비덴, 삼성전기 등)의 CAPEX는 계속 증가. 투자 사이클이 재차 도래하며 내년 기판 사업부 매출액은 올해 대비 36% 증가할 것

- 기술력을 바탕으로 꾸준하게 수주잔고를 늘려가는 중. 투자의견 매수, 목표주가 33,000원(12MF EPS에 목표 PER 16배 적용) 유지

21년 2분기 인텍플러스 실적 분석 및 인텍플러스 전망

반도체를 비롯한 다양한 산업의 검사 장비 분야에서 좋은 평가를 받고 있는 인텍플러스가 시장 기대를 뛰어넘는 2분기 실적을 발표했습니다. 매출과 이익에서 발굴의 성적을 거둔 2분기 인텍플러스 실적을 간단히 정리해 봤습니다.

Executive Summary

- 2분기 매출 306.9억원으로 전년비 117.6% 증가

지난 분기 매출 173.1억원에 비해서도 77.3% 증가 - 2분기까지 누적 매출 480억원으로 ’20년 연간 매출 563억원에 근접하는 수준으로 얼마나 빠르게 매출이 성장하고 있는지를 보여 줌

- 사업부문별로 디스플레이 417%, 반도체 패키지 163% 등 2차전지 부문을 제외하고는 큰폭으로 매출 증가

① 반도체 패키지 부문 매출 178억원으로 전년비 163% 증가

② 반도체 Flip-chip 부문 매출 65억원으로 전년비 136% 증가

③ 디스플레이 부문 매출 64억원으로 417% 증가

④ 2차전지 부문 0.3억원으로 전년비 95% 감소 - 21년 납기 연간 수주총액 921억원

- 분기말 수주잔고는 441억원으로 전년비 133% 증가

전분기 수주잔고 444억원에서 소폭 줄었지만 연속 400억원대 수준자고 기록

. 특히 2차전지 수주잔고 51.3억원으로 세번째로 많은 수주잔고를 기록

. 반도체 외관검사(146억원),

. 반도체 미드엔드(200억원) - 매출총이익 134억원, 매출총이익율 43.6%로 전년비 148% 증가

매출원가가 206% 증가하면서, 매출 증가율을 앞지르면서 매출총이익율은 전년동기 48.9%에서 다소 하락 - 영업이익 68.9억원으로 전년비 436% 증가

영업이익률 22.5%로 전년동기 영업이익률 11.6%에서 10.9%p 상승 - 순이익 51억원, 순이익률 16.6%로 전년비 225% 증가

- 2분기 영업현금흐름 93억 마이너스를 기록

. 매출채권 감소 106억원

. 재고자산의 감소 136억원

2분기 인텍플러스 매출 178% 증가, 영업이익 436% 증가 등 매출과 손익 모두 긍정적인 실적을 보였습니다. 거기에다 21년 납품할 수주액이 921억원에 이르면서 21년 연간 매출은 처음으로 1,000억원을 넘을 가능성이 커졋습니다.

그리고 이 수준액에는 최근 수주 공시한 이차전지 수주도 53.5억원에 달해 이차전지로 사업 확장이 성공적으로 진행되고 있다는 점에서 긍정적으로 평가되고 있습니다.

2분기 인텍플러스 매출 307억원, 178% 증가

21년 12기 인텍플러스 매출은 303억원을 기록해 전년비 178% 전분기비 77% 증가하는 등 폭발적인 성장세를 보였습니다.

매출증가율 측면에서 지난 20년 3분기 131% 증가하면서 기염을 토햇 이번 분기에는 178%로 매출 증가율이 커지면서 인텍플러스 성장서응ㄹ 다시한 번 증명했습니다.

- 2분기 매출 306.9억원으로 전년비 117.6% 증가

지난 분기 매출 173.1억원에 비해서도 77.3% 증가 - 2분기까지 누적 매출 480억원으로 ’20년 연간 매출 563억원에 근접하는 수준으로 얼마나 빠르게 매출이 성장하고 있는지를 보여 줌

분기별 인텍플러스 매출 추이

인텍플러스 사업부별 매출 추이

현재 인텍플러스 사업은 반도체 검사장비(반도체 Package 등 외관 검사장비, 반도체 Flip-chiop과 같은 미드엔드 부분 검사장비), 디스플레이 검사장비 그리고 2차전지 검사장비로 나누어져 있습니다.

인텍플러스 사업부문별 매출액 증가율을 보면 디스플레이 417%, 반도체 패키지 163% 등 2차전지 부문을 제외하고는 대부분 사업 부문 매출이 큰폭으로 증가했습니다.

최근 들어 반도체 Flip-chiop과 같은 미드엔드 부분 검사장비 매출이 빠르게 성장하고 있지만 이번 분기에는 외관 검사장비 매출이 크게 늘었습니다.

그리고 디스플레이업계 설비 투자 증가에 따라 디스플레이 검사 장비 매출이 크게 늘어 가장 높은 매출증가율을 기록했습니다.

- 디스플레이 부문 매출 64억원으로 417% 증가

- 반도체 패키지 부문 매출 178억원으로 전년비 163% 증가

- 반도체 Flip-chip 부문 매출 65억원으로 전년비 136% 증가

- 2차전지 부문 0.3억원으로 전년비 95% 감소

분기별 인텍플러스 수주잔고 추이

- 분기말 수주잔고는 441억원으로 전년비 133% 증가

전분기 수주잔고 444억원에서 소폭 줄었지만 연속 400억원대 수준자고 기록 - 특히 2차전지 수주잔고 51.3억원으로 세번째로 많은 수주잔고를 기록

반도체 외관검사(146억원),

반도체 미드엔드(200억원)

인텍플러스 영업이익 69억원, 436% 증가

21년 2분기 인텍플러스 매출총이익은 134억원, 매출총이익율 43.6%로 전년비 148% 증가했지만 매출총이익률은 다소 하락했습니다. 이는 매출원가가 전년비 206% 증가로 매출증가율 118%를 크게 넘었기 때문입니다.

하지만 이를 상쇄하는 매출 증가로 전체 영업이익 등은 크게 증가했습니다.

21년 2분기 인텍플러스 영업이익은 68.9억원, 영업이익률 22.5%로 전년비 436% 증가했고, 영업이익률도 22.55로 그래들어 처음으로 영업이익률 20%를 넘었습니다.

- 매출총이익 134억원, 매출총이익율 43.6%로 전년비 148% 증가

매출원가가 206% 증가하면서, 매출 증가율을 앞지르면서 매출총이익율은 전년동기 48.9%에서 다소 하락 - 영업이익 68.9억원으로 전년비 436% 증가

영업이익률 22.5%로 전년동기 영업이익률 11.6%에서 10.9%p 상승 - 순이익 51억원, 순이익률 16.6%로 전년비 225% 증가

- 2분기 영업현금흐름 93억 마이너스를 기록(3분기 연속 영ㅇ버현금흐름 마이너스 기록)

. 매출채권 감소 106억원

. 재고자산의 감소 136억원

분기별 인텍플러스 영업이익 추이

분기별 인텍플러스 순이익 추이

인텍플러스 영업활동 현금흐름

이번 2분기 인텍플러스 영업활동 현금흐름은 93억 마이너스를 기록해 3분기 연속 마이너스를 기록했지만, 이는 매출채권 감소 106억원과 재고자산 감소 136억원에 기인한 것으로 오히려 긍정적인 내용이라고 해석할 수 있습니다.

인텍플러스 주가 추이

인텍플러스 주가는 지난 2019년 8월 4000원 이하에서 형성된 이래 꾸준히 올라서 4월 초에는 29,400원까지 올랐습니다. 그 이후 큰폭의 조정을 받아 22,000원선까지 하락 후 다시 반등을 시도하고 있습니다. 근래 27,000원건을 돌파했지만 전반적인 주식시장 혼조에 따라 일정 정도 하락하고 있습니다.

인텍플러스 목표 주가에 대해서 삼성증권과 한구투자증권은 각각 인텍플러스 주가 목표를 아래와 같이 제시하고 있습니다.

- 삼성증권 35,000원(21년 2월 23일)

- 한국투자증권 33,000원(21년 4월 6일)

21년 1분기 인텍플러스 실적 분석

요즘 관심있게 바라보고 있는 반도체 장비주, 특히 검사 분야에서 두각을 나타내고 있는 인텍플러스 실적이 발표되었길래 간단히 정리해 보았습니다.

1분기 인텍플러스 매출 34% 증가 및 영업이익 88% 증가 등 긍정적인 실적을 보였지만 시장 기대에 충분히 부응하지는 못한것으로 보입니다. 삼성증권은 이번 분기 인텍츨러스 영업이익 32억을 기대했지만 25억원에 그쳤습니다.

그렇지만 21년 납품해야하는 수수잔고가 444억원에 이르는 등 향후 매출 증가세는 확영하기 때문에 향후 인텍플러스 전망은 여전히 긍정적으로 보입니다.

1분기 인텍플러스 매출 173억원, 34% 증가

21년 1분기 인텍플러스 매출은 173억원을 기록해 전년 동기비 34% 증가했고, 전분기 매출 186억원에 비해서는 6.7% 줄어든 수준입니다.

매출증가율 측면에서 지난 20년 3분기 131% 증가하면서 기염을 토한이래 4분기 45% 증가 그리고 이번 분기 34% 증가로, 분기가 진행될수록 점점 매출증가율은 낮아지는 모습을 보였습니다.

절대적인 매출증가율은 높지만, 매출증가율이 지속적으로 둔화되고 있다는 점은 다소 부정적인 요인으로 보입니다.

분기별 인텍플러스 매출 추이

인텍플러스 사업부별 매출 추이

현재 인텍플러스 사업은 반도체 검사장비(반도체 Package 등 외관 검사장비, 반도체 Flip-chiop과 같은 미드엔드 부분 검사장비), 디스플레이 검사장비 그리고 2차전지 검사장비로 나누어져 있습니다.

최근 들어 반도체 Flip-chiop과 같은 미드엔드 부분 검사장비 매출이 빠르게 성장하고 있습니다.

21년 1분기에도 81억원 매출을 올려 전년 비 207% 증가하면서 최근 6개분기 연속 100%이상 증가하고 있습니다.

이 분야의 인텍플러스 검사장비는 레퍼런스 장비로 인정받으며 삼성전자, 하이닉스는 물론 해외 주요 반도체 업체들의 검사장비로 낙찰되면서 매출이 급증하고 있습니다.

다음으로는 전통적인 매출원이었던 반도체 외관 검사장비 매출은 81억원으로 전년 비 73% 증가했고, 여전히 인텍플러스 매출에서 중요한 부분을 차지하고 있습니다.

디스플레이 검사장비나 2찬전지 검사장비는 9억원과 2억원을 기록해 조금씩 비중을 늘려가고 있습니다.

분기별 인텍플러스 사업부별 매출 추이

인텍플러스 영업이익 25억원, 88% 증가

인텍플러스 매출총이익은 82억원, 매출총이익율 47.4%로 전년비 445 증가했습니다. 이는 매출원가가 전년ㅂ 265 증가로 매출증가율 34%에 미치지 못했기 때문입니다.

21년 1분기 인텍플러스 영업이익은 24.5억원, 영업이익율 14.2%로 전년비 88% 증가했고, 전분기와 비교해도 1.9% 쇼폭 증가했습니다.

인텍플러스 순이익도 25억원, 순이익율 14.6%로 전년비 70% 증가했습니다. 하지만 전분기 순이익 42억원에 비해서는 39% 감소한 수준입니다.

분기별 인텍플러스 영업이익 추이

분기별 인텍플러스 순이익 추이

인텍플러스 영업활동 현금흐름

이번 1분기 인텍플러스 영업활동 현금흐름은 56억 마이너스를 기록해 예전보다 부정적인 수치를 나타냈습니다.

이렇게 급작스럽게 인텍플러스 영업활동 현금흐름이 나빠진 이유는 미회수 채권 증가와 재고 증가가 큰 요인으로 나타났습니다.

| 구분 | 당분기(백만원) | 전분기(백만원) |

| 매출채권의 감소(증가) | -7,473 | -1,919 |

| 미수금의 감소(증가) | -72 | -31 |

| 기타유동자산의 감소(증가) | -966 | -164 |

| 통화선도자산의 감소(증가) | 101 | 37 |

| 재고자산의 감소(증가) | -9,324 | -389 |

| 매입채무의 증가(감소) | 5,507 | 37 |

| 미지급금의 증가(감소) | 739 | 222 |

| 미지급비용의 증가(감소) | 51 | -21 |

| 선수금의 증가(감소) | 2,322 | -959 |

| 예수금의 증가(감소) | 9 | 5 |

| 판매보증충당부채의 증가(감소) | -139 | -174 |

| 통화선도부채의 증가(감소) | -17 | -1 |

| 퇴직금의 지급 | 105 | – |

| 장기종업원급여채무의 증가(감소) | – | -2 |

| 퇴직연금운용자산의 감소(증가) | – | – |

| 선수수익의 증가(감소) | – | -2 |

| 합 계 | -9,157 | -3,360 |

인텍플러스 수주잔고 444억원으로 사상 최대

이번 1분기 인텍플러스 매출 증가율은 시장 기대보다는 높지는 않았지만, 인텍플러스가 밝힌 1분기말 수준잔고는 444억원으로 사상 최대를 기록했습니다. 이 수준 잔고는 21년내 납품할 수준잔고입니다.

분기별로 인텍플러스 수준잔고 수준을 살펴보면 최근 분기말 수주잔고는 200억대에 그쳤습니가. 이번 분기 수주잔고 444억원은 예년의 두배에 해당하는 것이고, 2020년 매출액의 80%에 가까운 수준으로 2021년 매출액이 900억이상은 충분할 것으로 보입니다.

| 품목 | 납기 | 수주총액 | 기납품액 | 수주잔고 |

| 반도체 외관검사분야 | 2021년 | 31,610 | 8,096 | 23,515 |

| 반도체 Mid-end 분야 | 2021년 | 22,563 | 8,112 | 14,451 |

| 디스플레이 외관 검사 | 2021년 | 7,012 | 911 | 6,101 |

| 2차전지 외관 검사 | 2021년 | 501 | 192 | 308 |

| 합 계 | 61,686 | 17,311 | 44,375 |

분기별 인텍플러스 수주잔고 추이

인텍플러스 주가 추이

인텍플러스 주가는 지난 2019년 8월 4000원 이하에서 형성된 이래 꾸준히 올라서 4월 초에는 29,400원까지 올랐습니다. 그 이후 큰폭의 조정을 받아 22,000원선가지 하락 후 다시 반등을 시도하고 있는 것으로 보입니다.

인텍플러스 주가는 조정을 깊이 받고 있지만 아직 120일을 위협받지는 않고 60일선을 돌파하려는 시도가 나오고 있기 때문에 당분간은 하락보다는 상승 가능성이 높을 것으로 보입니다.

인텍플러스도 검사장비 부분에서 업계 레퍼런스로 통할 정도로 시장 경쟁력이 있어, 꾸준히 대형 거래선을 늘리고 있으며, 최근 강화된 반도체 투자 강화의 후광을 입을 가능성이 점점 더 커질 것으로 보입니다.

다만 기대를 모았던 디스플레이 검사 장비나 2차전비 검사장비는 아직은 뚜렸한 성과나 매출 증가를 기대하기 쉽지 않다는 점에서 아쉬운 부분이라고 보여집니다.

인텍플러스 목표 주가에 대해서 삼성증권과 한구투자증권은 각각 인텍플러스 주가 목표를 아래와 같이 제시하고 있습니다.

- 삼성증권 35,000원(21년 2월 23일)

- 한국투자증권 33,000원(21년 4월 6일)

관심 반도체 기업과의 지표 비교

| 비교항목 | 넥스틴 | 인텍플러스 | 파크시스템스 | SK머티리얼즈 | 하나머티리얼즈 | 원익QnC |

| 주가(21년 5월) | 60900 | 22700 | 141900 | 318200 | 44700 | 27500 |

| 21년 매출(억원) | 884 | 925 | 978 | 11687 | 2544 | 5876 |

| 매출증가율(%) | 78.78 | 64.42 | 37.24 | 22.38 | 27 | 11.79 |

| 21년 영업이익(억원) | 302 | 173 | 252 | 2913 | 707 | 757 |

| 21년 영업이익율(%) | 34 | 19 | 26 | 25 | 28 | 13 |

| 외국인 보유비중 | 11.3 | 6.07 | 20.55 | 16.17 | 24.59 | 0.15 |

| 시가총액 | 5824 | 3055 | 9475 | 33562 | 8774 | 7229 |

| PER(20년 말) | 35.15 | 21.41 | 63.29 | 29.14 | 14.75 | 21.64 |

| PER(21년 말) | 24.25 | 20.35 | 45.44 | 19.44 | 16.38 | 12.95 |

| PER(22년 말) | 13.54 | 14.55 | 28.63 | 15.44 | 12.84 | 9.97 |

| PBR(20년 말) | 11.66 | 6.26 | 11.82 | 7.33 | 2.95 | 2.34 |

| PBR(21년 말) | 8.32 | 6.44 | 12.57 | 4.99 | 3.68 | 2.55 |

| PBR(22년 말) | 5.2 | 4.42 | 8.81 | 3.82 | 2.9 | 2.05 |

| ROE(20년 말) | 62.17 | 35.22 | 20.43 | 28.5 | 22.82 | 11.44 |

| ROE(21년 말) | 41.42 | 29.13 | 32.54 | 34.24 | 25.29 | 21.42 |

| ROE(22년 말) | 47.25 | 37.17 | 36.34 | 32.97 | 25.57 | 22.83 |

참고

삼성전자와 TSMC의 초미세 파운드리 기술 경쟁 개요와 전망

인텔과 결별한 애플 M1칩 적용 맥북이 소비자를 흔들 세가지 요소

2021년 1분기 실적 관련

반도체 호황에도 매출 감소와 이익 급감한 1분기 인텔 실적, 언젠 턴어라운드 가능할까?

반도체 수요 증가로 호실적의 1분기 마이크론 실적 및 향후 마이크론 전망

기대 미달 1분기 파크시스템스 실적이나 향후 기대감이 충만한 파크시스템스 전망

2020년 4분기 실적 관련

시장 기대를 넘은 4분기 인텔 실적과 여전히 불안정한 향후 인텔 전망

최고 이익율과 점유율을 갱신한 4분기 TSMC 실적 및 향후 TSMC 전망

긍정적인 4분기 마이크론 실적과 밝은 반도체 전망 그리고 마이크론 주가

2020년 3분기 실적 관련

반도체 거인의 몰락이 시작될까? 3분기 인텔 실적과 향후 인텔 전망

깜짝 실적과 어두운 전망의 3분기 마이크론 실적 및 향후 마이크론 전망 분석

게임과 데이타센터 매출 덕분 57% 성장, 3분기 엔비디아 매출 및 향후 엔비디아 전망

견조한 3분기 TSMC 실적과 더 강력한 4분기 TSMC 전망

희망과 우려가 교차한 3분기 에이디테크놀로지 실적과 향후 에이디테크놀로지 전망

매출 131%과 손익 605% 증가, 3분기 인텍플러스 실적 및 향후 인텍플러스 전망

2020년 2분기 실적 관련

20년 2분기 엔비디아 실적, 데이타센터 매출 폭발로 50% 성장

20년 2분기 TSMC 실적, 괴물같은 매출과 이익 증가

20년 2분기 에이디테크놀로지 실적, 매출 46% 고성장 지속

20년 2분기 네패스 실적을 통해 본 네패스 전망 – 현재보다는 장기 전망