여기에서는 소부장 테마주로 근래 초고순도 불화수소 양산 성공해 관심을 모으고 있는 SK머티리얼즈 최근 실적을 살펴봅니다. 최근 발표된 20년 2분기 SK머티리얼즈 실적을 정리하고 향후 SK머티리얼즈 전망도 함게 고민해 봅니다.

SK머티리어즈 소개

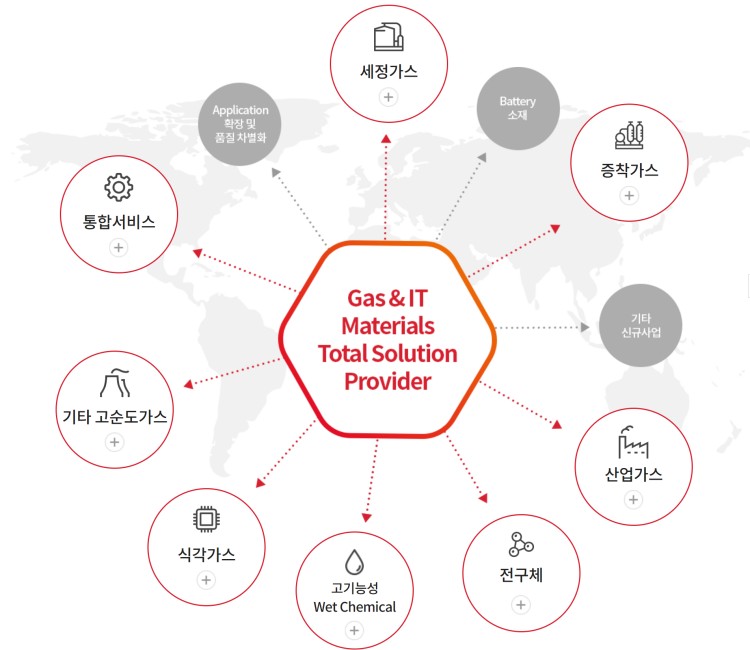

SK머티리얼즈는 스스로 회사를 “Gas & IT 소재 산업의 Total Solution Provider“로 정의하며 IoT, Big Data, 자율주행차 등 미래 IT 산업에서 성장하는 반도체, 디스플레이, 태양전지 등의 핵심 소재의 생산, 판매 및 통합 운영 서비스를 제공하는 회사라고 소개하고 있습니다.

전자제품, 반도체용 특수가스 제조업체

아래는 SK머티리얼즈 홈페이지에 소개되어 있는 SK머티리얼즈 사업소개인데요. 세정가스, 증착가스, 식각가스 등 전자제품이나 반도체 또는 태양광 발전소자 제조에 사용되는 특수 가스 제조가 비지니스 메인을 이루고 있습니다.

이 회사는 처음부터 SK계열사는 아니었고 1982년 창업주 이영균씨가 세운 대박물산에서 시작해 여러 우여곡절을 거친 끝에 2015년 SK그룹에 합류합니다.

- 1982년 이영균씨가 대백물산 창업

- 1995년 대백신소재로 사명 변경

- 1999년 코스닥 상장

- 2004뇬 소디프신소재로 사명 변경

- 2005년 동양제철화학이 일부 지분 인수

- 2008년 OCI그룹에 경영권 인수, 사명을 OCI머티리얼즈로 변경

- 2015년 OCI그룹 재정 상황이 나빠지자 SK그룹에 매각

- 2016년 2월 사명을 SK머티리얼즈로 변경

소부장 테마주로 초고순도 불화수소 양산 성공으로 관심

SK머티리어즈는 SK그룹으로 편입된 후 막대한 투자와 활발한 인수 등을 통해서 사업 영억을 넓히고 사업 역량을 키웠습니다.

- 2016년 SKC자회사인 SKC에어가스 지분 80% 인수

- 2016년 일본 트리케미컬과 합작, 합작사 SK트리켐 설립

- 2017년 일본 쇼아덴코사와 합작해 식각가스 생산업체 SK쇼와데코 설립

- 2019년 반도체용 탄산가스 생산업체인 한유케미컬 지분 80%를 400억원에 인수

- 2019년 금호석유화학의 포토레지스트 사업부를 500억원에 인수

- 2020년 일본 에어리퀴드글로벌E&C솔루션(Air Liquide Global E&C Solutions Japan)으로부터 GN2, CDA(Clean Dry Air) 등 공급 설비를 2158억원에 인수

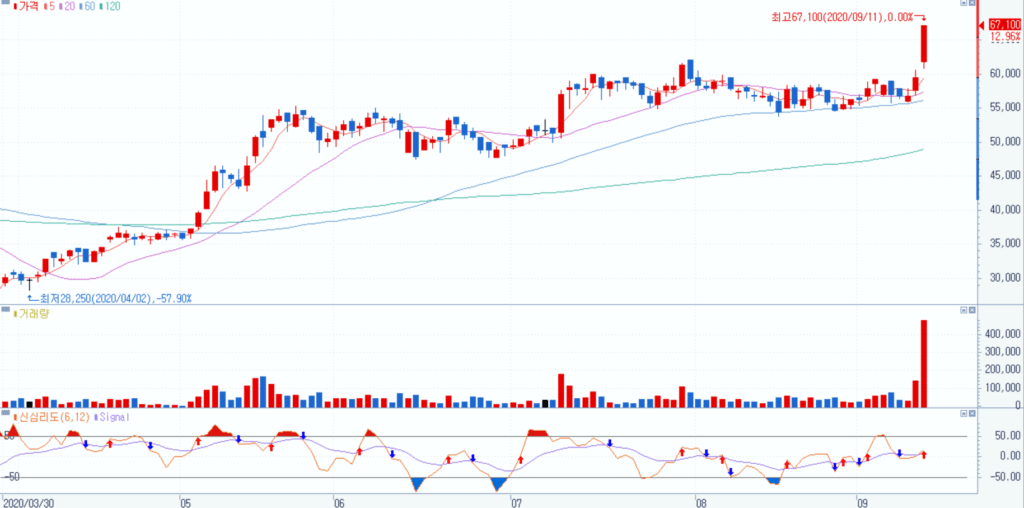

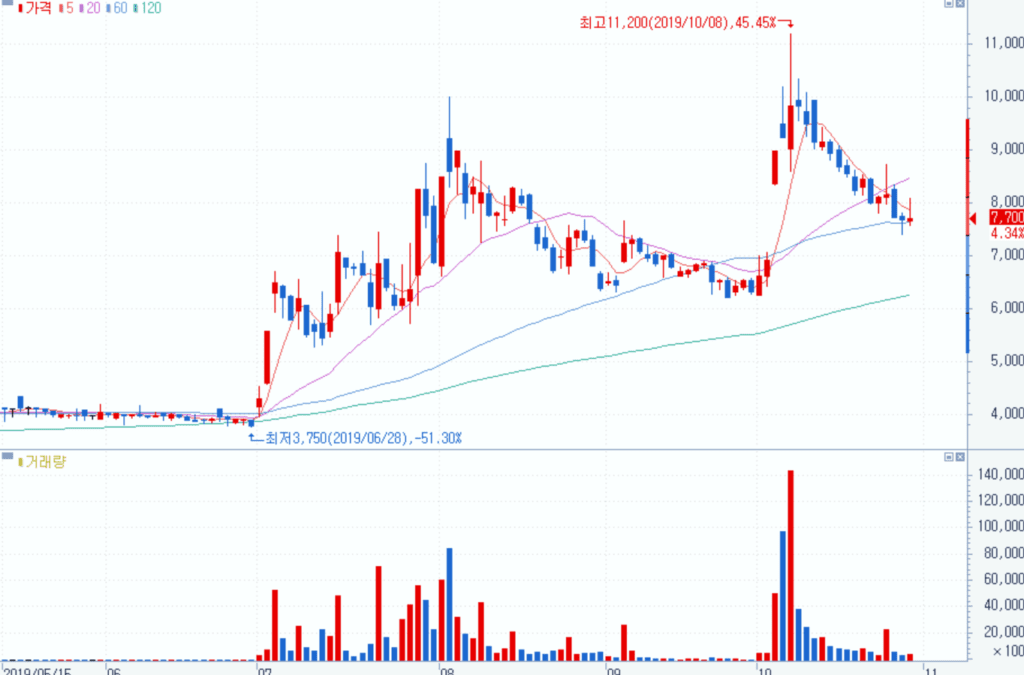

최근에는 일본의 수출 제한 조치로 국산화 열풍이 부는 과정에서 초고순도(순도 99.999%) 불화수소(HF) 가스 양산에도 성공하면서 소부장 테마주로 이름을 올리면서 주가도 크게 뛰면서 회사 이름도 많이 알려지게 되었죠.

아시다시피 초고순도 불화수소 가스는 반도체 제조에 쓰이는 세정 가스로 해외 의존도가 100%에 달하는 제품이었기 때문에 관심이 컸었습니다.

SK머티리얼즈는 2019년 말 초고순도 불화수소 가스 시제품 개발에 성공한 후 경북 영주 공장에 15톤 규모의 생산 시설을 건설하는 등 국산화 작업을 진행해 성공리에 마쳤습니다.

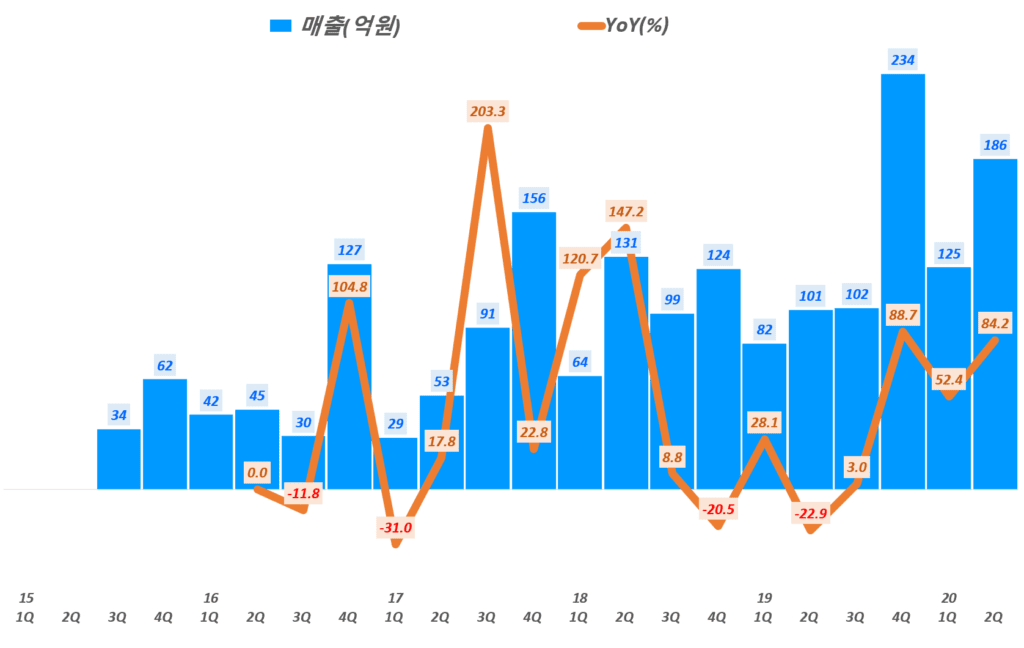

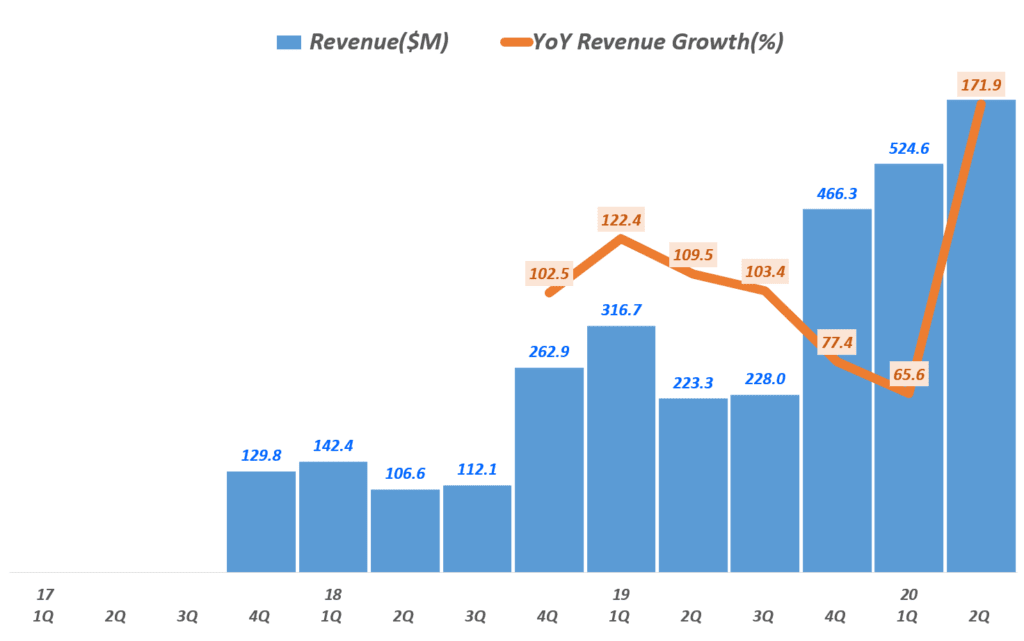

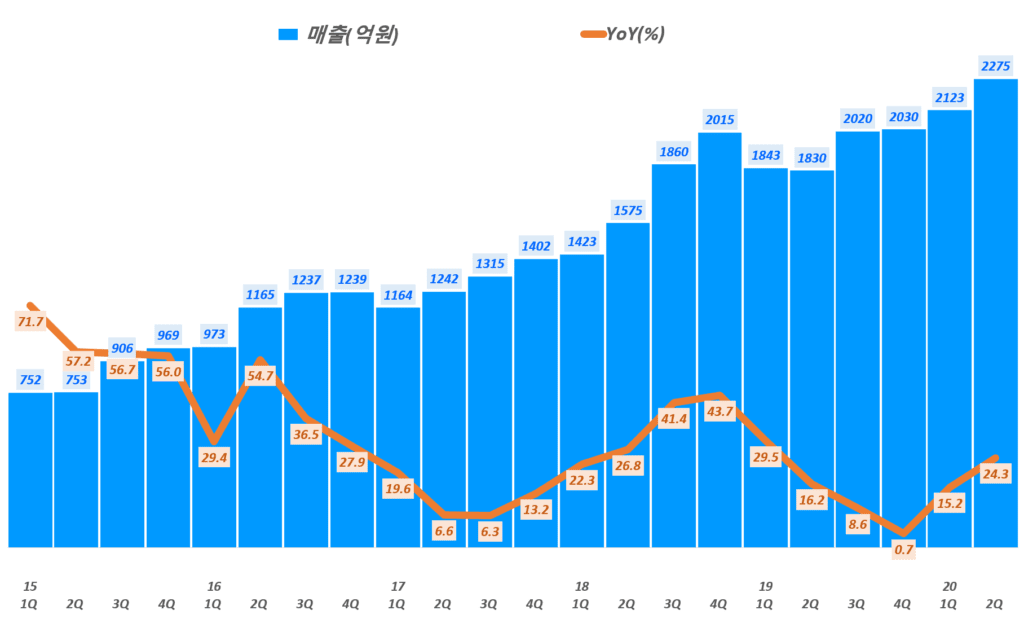

2분기 SK머티리얼즈 매출

20년 2분기 SK머티리얼즈 매출 2,275억원으로 전년 비 24.3% 증가했습니다. 코로나 팬데믹에도 불구하고 1분기 15.2% 성장, 2분기 24.3% 성장하면서 위기에도 굳건한 모습을 보였습니다.

- 20년 2분기 매출 2,275억으로 전년 비 24.3% 증가

- 전 분기 매출 2,123억에 비교해도 7.2% 성장

SK머티리얼즈 제품 카테고리별 매출

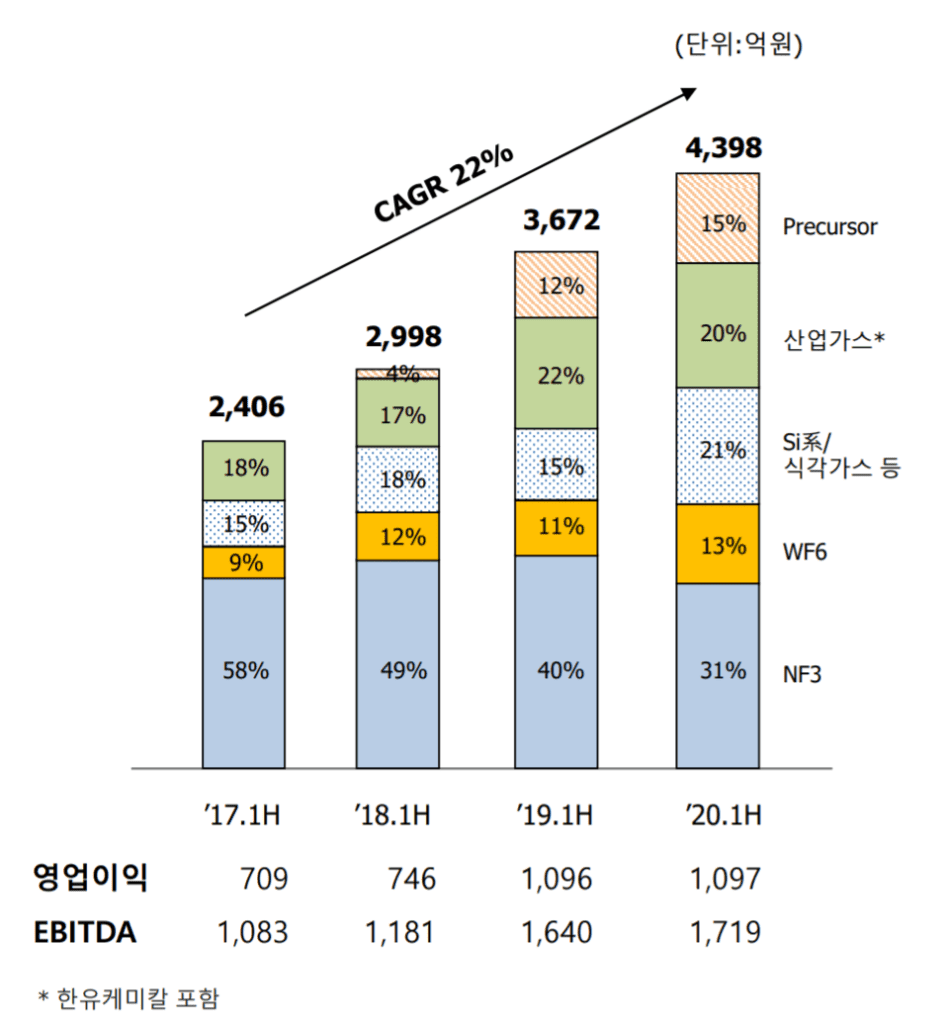

SK머티리얼즈는 제품 카테고리별 매출 현황을 분기별로는 발표하지는 않고반기 단위로 공개하고 있습니다.

따라서 20년 상반기 카테고리별 매출을 살펴보면 NF3가 31%로 가장 높고, 이어 Sir계/식각가스 21% 그리고 산업가스 20% 순으로 비중이 높습니다.

이를 비중 증가 추이 관점에서 살펴보면 가장 비중이 높은 NF3 매출 비중은 매년 계속 하락하고 있습니다, ’17년 상반기 58%에 달했지만 이번 반기에는 31%에 크게 줄었죠.

이는 그만큼 SK머티리얼즈 제품들이 늘었고 다른 경쟁력있는 제품들의 매출이 상대적으로 빠르게 늘기 때문입니다. Sir계/식각가스, 산업가스, Precursor 등 다른 계열 제품들의 비중이 빠르게 늘고 있습니다.

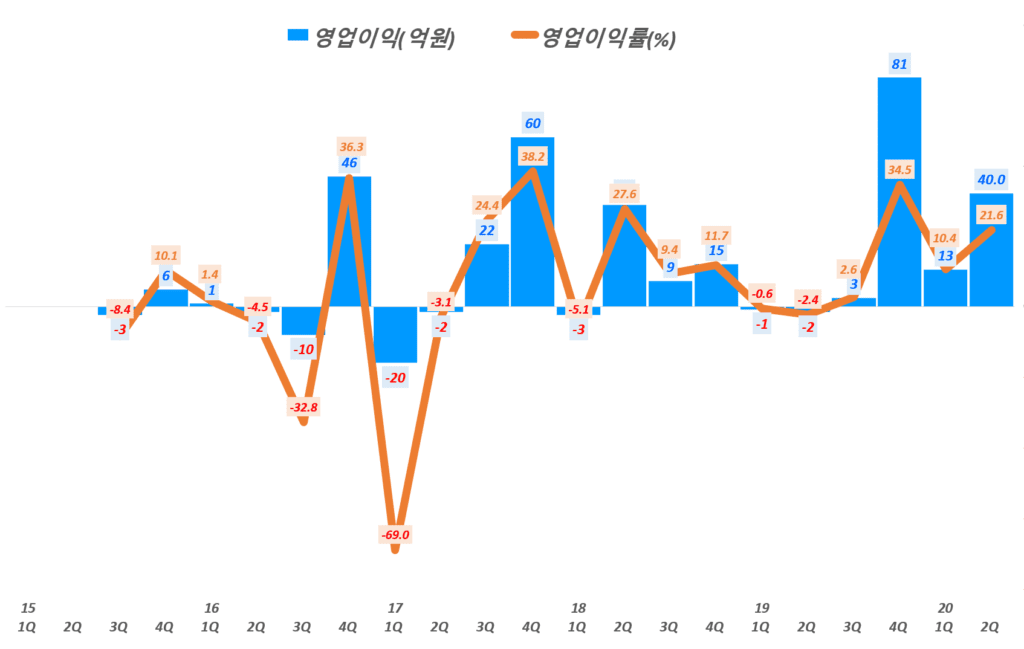

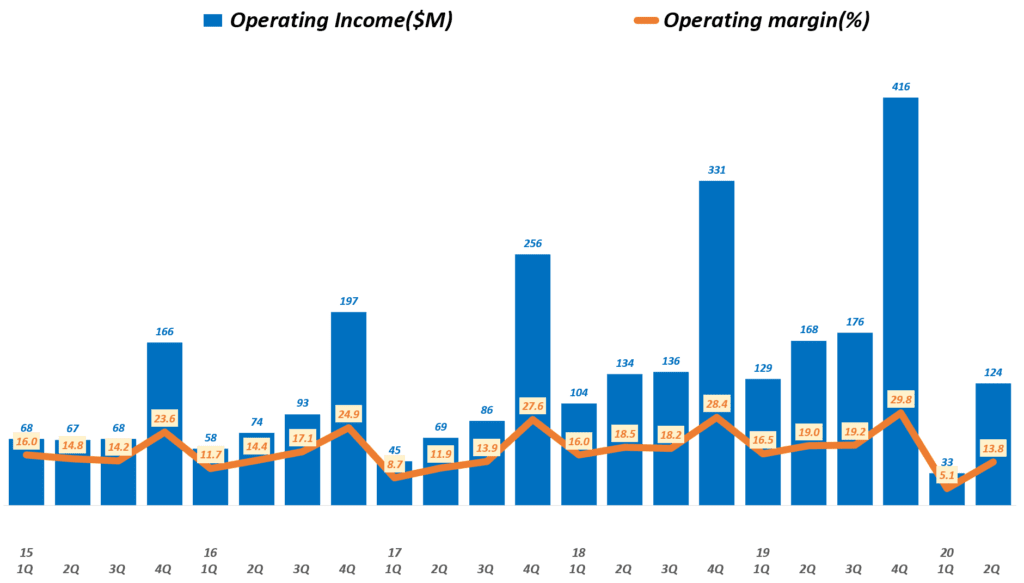

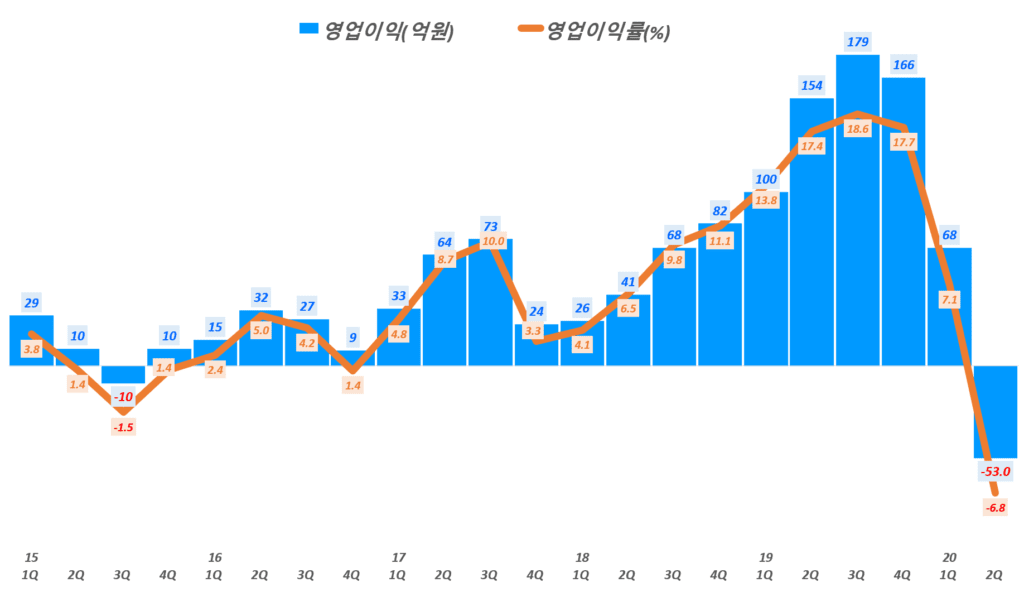

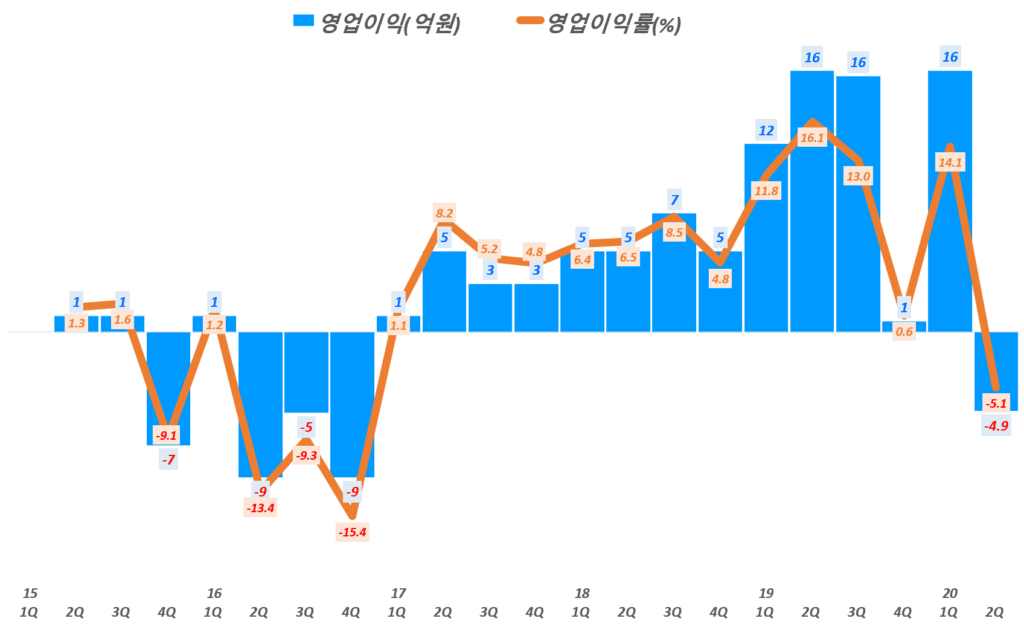

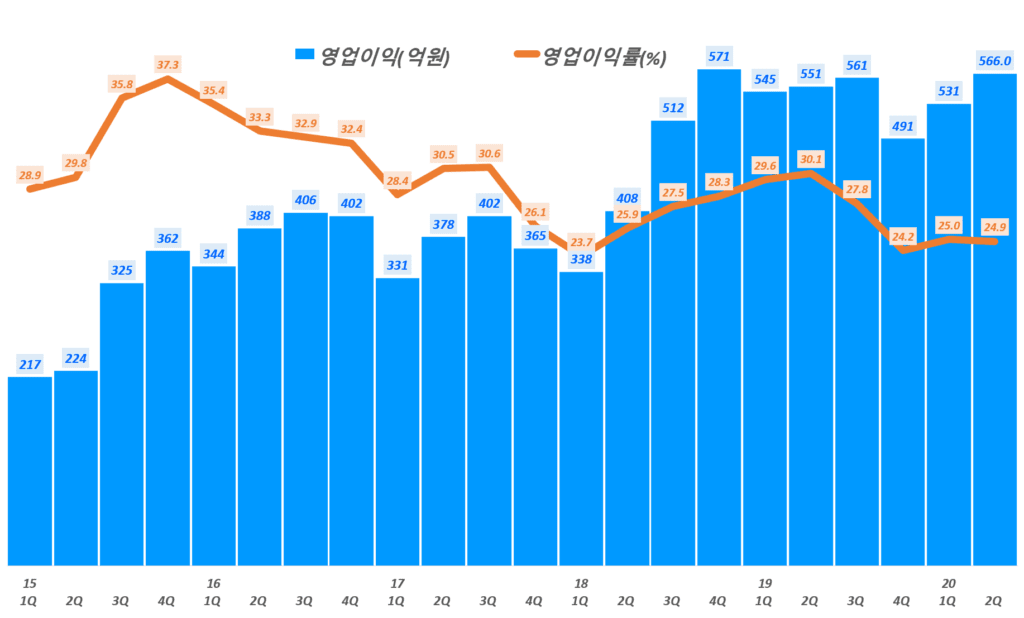

2분기 SK머티리얼즈 영업이익

20년 2분기 SK머티리얼즈 영업이익은 매출 증가율만큼 증가하지는 않았습니다. 코로나 팬데믹 등 외부 환경 및 경쟁 현황이 예전과 같은 영업이익률을 유지할 수 없게 만드는 것은 확실합니다.

그렇지만 아직도 절대적으로 높은 수준의 영업이익률을 유지하고 있다는 점에서 긍정적이라고 할 수 있습니다.

- 20년 2분기 영업이익 566억, 영업이익률 24.9%

- 전년 동기 영업이익 551억에 비해서 영업이익은 소폭 늘었지만 영업이익률은 30.1%에서 24.9%로 5.2%p 하락 함

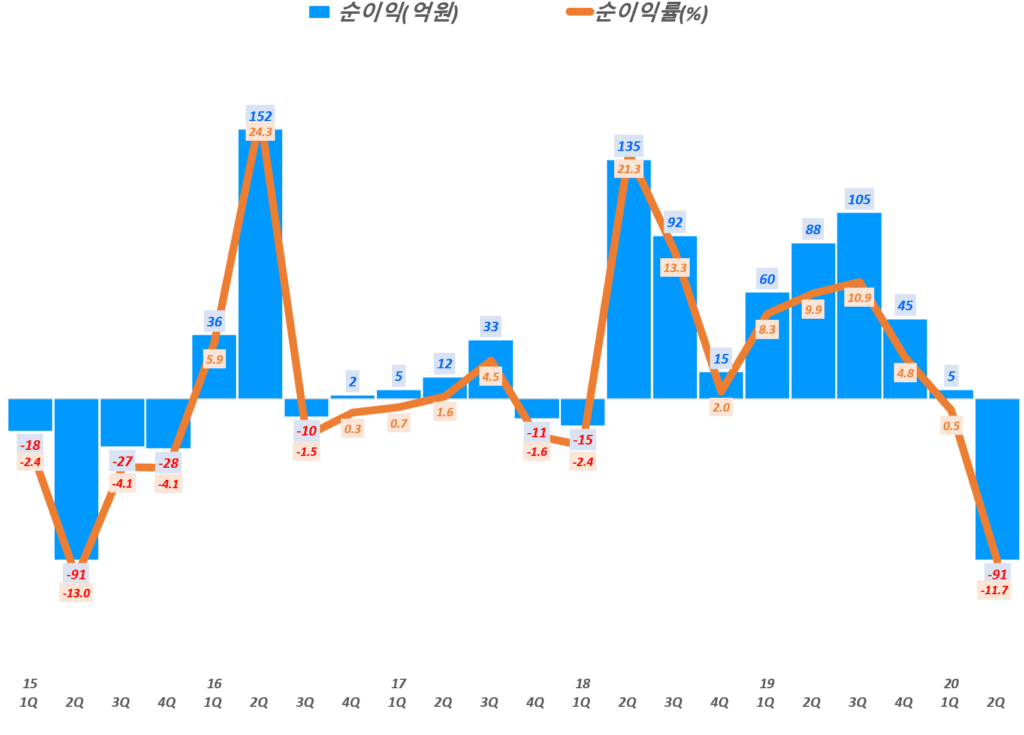

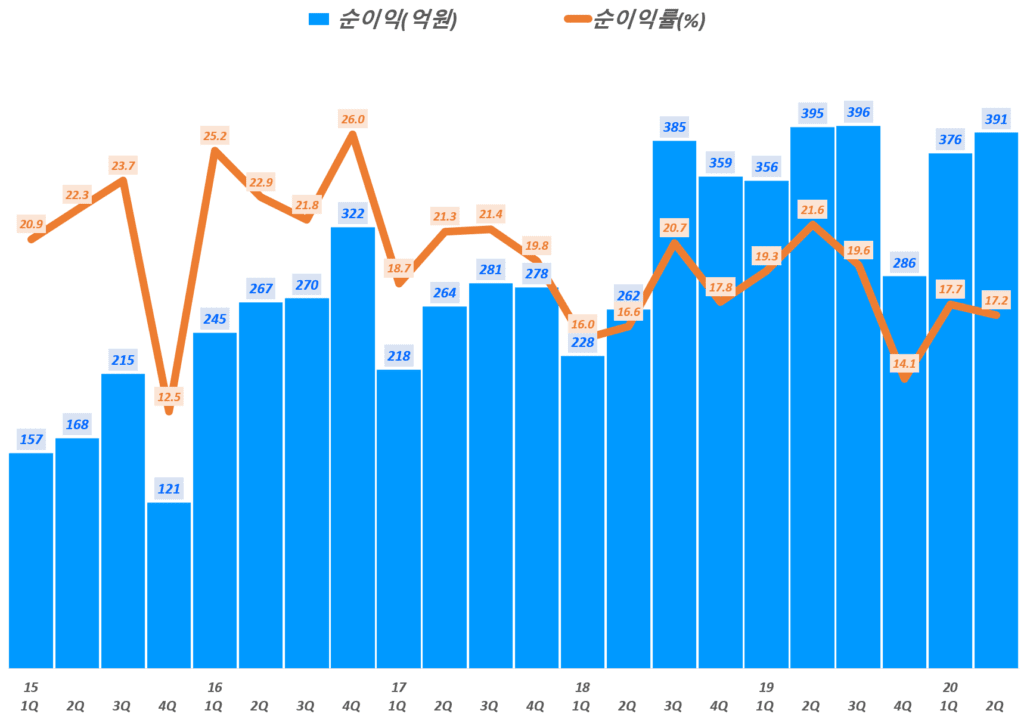

안정적인 SK머티리얼즈 순이익

SK머티리얼즈 순이익도 안정적인 모습을 보여주고 있습니다.

20년 2분기 SK머티리얼즈 순이익 391억으로 순이익률은 17.2%를 기록 최근 2분기 연속 15%이상을 유지했습니다.

한때 SK머티리얼즈 순이익률이 20%가 넘은 적이 많있기 대문에 이에 비하면 조금 아쉬운 수준이지만 코로나 팬데믹과 같은 상황을 고려하면 긍정적인 수치로 보여집니다.

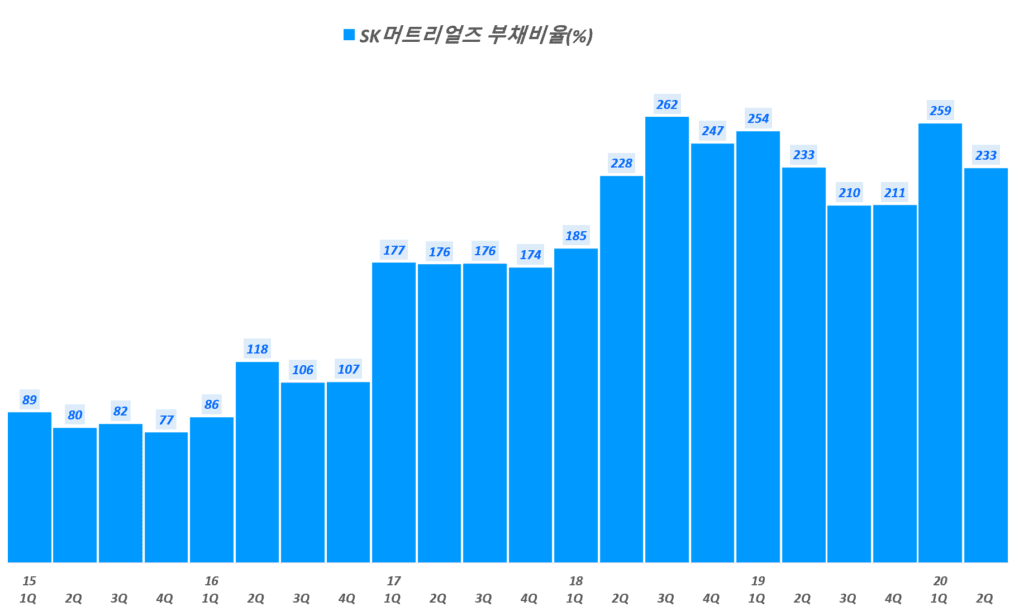

SK머티리얼즈 부채비율 등 안정성 문제

앞서 SK머티리얼즈은 SK그룹으로 편입된 후 인수합병 및 투자 등에서 광폭 행보를 보이고 있습니다. 이러한 적극적인 경영 이면에는 막대한 투자금 집행으로 부채비율이 증가하는 경영의 불안정성이 존재하기 마련입니다.

SK머티리얼즈 부채비율은 한때 250%를 넘었지만 최근 2분기에는 233%로 조금 낮아지는 모습을 보이고 있습니다. 하지만 아직도 높은 수준으로 조금은 주의 깊게 볼 필요는 있습니다.

- 20년 2분기 부채비율 233%

- 20년 6월 말 현재 SK머티리얼즈 부채 1조 2천 992억으로 이중 차입금은 1조 924억으로 빠르게 증가

- 20년 2분기 EV/EBITDA는 36.7로 한때 43.9까지 증가했던 것에 비해서 낮아졌지만 여전히 높은 편

하지만 전반적으로 SK머티리얼즈는 빠르게 매출을 늘리고 있고 상대적으로 높은 영업이익률을 유지하면서 안정적으로 현금을 창출해가고 있기 때문에 당분간은 안정성 지표보다는 성장성을 보는 것이 필요해 보입니다.

20년 2분기 SK머티리얼즈 실적 보고서

반도체 관련주 실적 정리

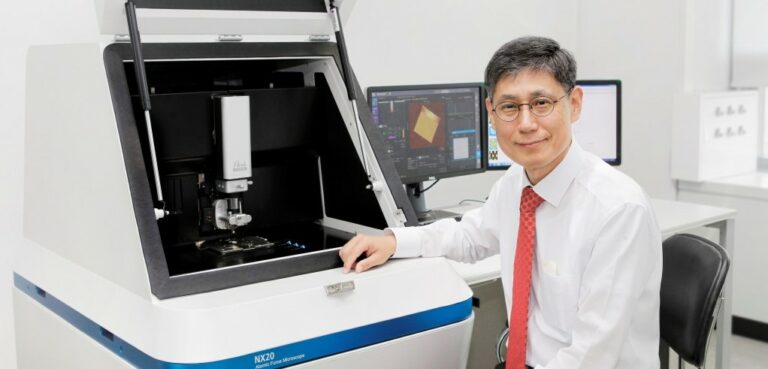

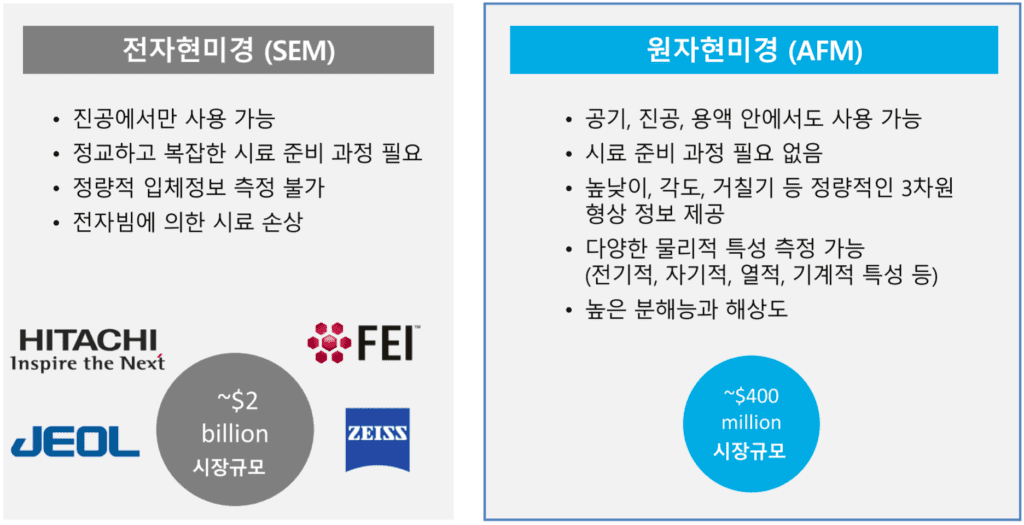

최초 원자현미경 상용화한 파크시스템스 20년 2분기 파크시스템스 실적 및 향후 전망

20년 2분기 SK머티리얼즈 실적으로 본 SK머티리얼즈 전망

20년 2분기 에이디테크놀로지 실적, 매출 46% 고성장 지속

20년 2분기 인텍플러스 실적, 매출과 손익 성장세가 주춤하다

20년 2분기 네패스 실적을 통해 본 네패스 전망 – 현재보다는 장기 전망

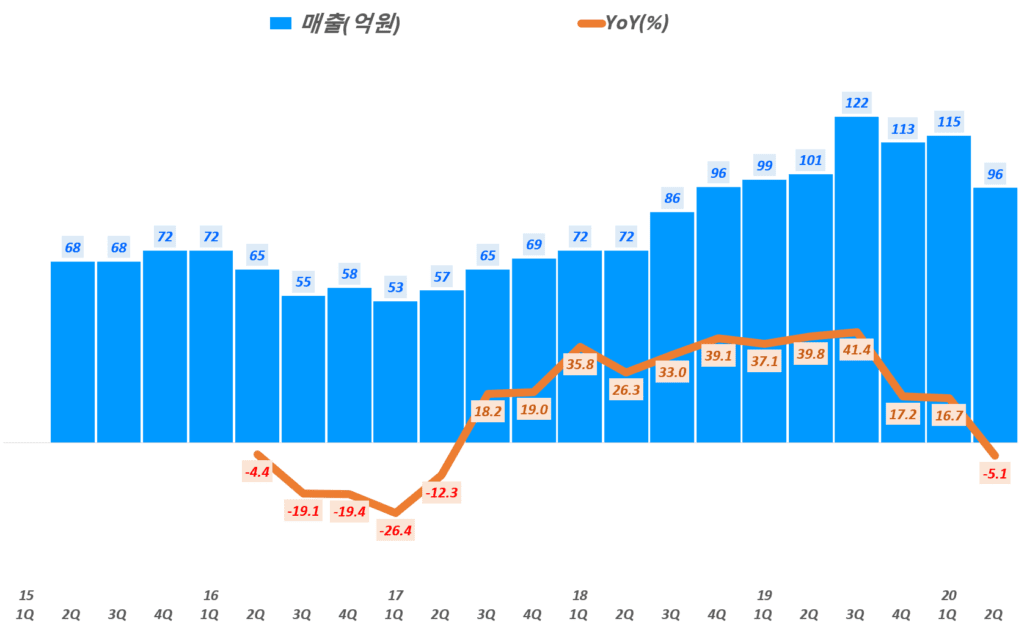

20년 2분기 램테크놀러지 실적, 액체 불화수소 국산화에도 역성장

20년 2분기 이엔에프테크놀로지 실적, 사상 최대 영업이익 220억

20년 2분기 에프엔에스테크 실적, 매출 정체속 영업이익 개선