이 페이지에서는 월가 IB들이 제시하는 테슬라 투자의견 및 테슬라 주가 전망(테슬라 목표주가 등)의 비정기적 의견을 같이 정리, 업데이트 하고자 합니다.

- 9/14, 구겐하임, 테슬라 목표 주가를 134달러에서 153달러로 상향 조정

- 8/9, RBC 캐피탈, 테슬라 목표주가를 227달러에서 224달러로 하향

- 7/30, 모건스탠리 테슬라 목표주가 310 달러 제시

- 7/15, 미즈호, 테슬라 목표 주가를 180달러에서 230달러로 상향 조정

- UBS는 테슬라의 목표 주가를 147달러에서 197달러로 상향 조정

- 7/11, 골드만 삭스, 테슬라 목표주가 175 달러에서 248 달러로 상향

- 6/25웨드부시, 테슬라 목표주가를 275달러에서 300달러로 상향 조정

- BofA, 테슬라 목표주가 $220에서 $260로 상향

- 구겐하임, 테슬라 목표주가 126 달러에서 134 달러로 상향

- 캔어코드, 테슬라 목표 주가를 222달러에서 254달러로 상향 조정

- 3/29, JP모건, 테슬라 해고는 공급이 아닌 수요에 대한 배송 누락을 보여준다

- 4/13, 웰스 파고, 테슬라 목표주가를 125달러에서 120달러로 하향

시티, 테슬라 목표주가를 $196에서 $180로 하향 조정 - 4/12, BofA, 테슬라 목표주가 280달러에서 220달러로 하향 조정

- 4/9, 골드만삭스, 테슬라 목표주가를 190달러에서 175달러로 하향 조정

- 3/29, 도이치뱅크, 테슬라 목표주가를 218달러에서 200달러로 하향 조정

- 24년 1분기 테슬라 판매량 추정치를 42.7만대에서 41.4만대로 하향

- 24년 판매량 추정치를 196만대 하향

- 컨센서스 206만대보다 낮은 수준

- 차량 인도 : 1만 2,000대, 3분기 대비 2배 증가

- 모건 스탠리, 테슬라 판매량 감소에도 테슬라 목표주가 320달러 유지

- 1분기 테슬라 판매량 469,400대에서 425,400대로 하향

- 24년 연간 테슬라 판매량 1,998만대에서 1,954만대로 하향

- 씨티, 테슬라 목표주가를 224달러에서 196달러로 하향

- 1분기 테슬라 판매량 추정치를 473,300대에서 429,900대로 하향

- 번스타인. 테슬라 목표주가 150달러에서 120달러로 하향 조정

- 오펜하이머, 테슬라는 소프트웨어 중심 매출 전략으로 선회하는 AI 가치 동인으로 전환

- 미즈호, 테슬라 목표주가 195달러, 투자의견을 매수에서 중립으로 하향 조정

- 전기차 판매 기대치가 계속 하락

- 24년 전기차 성장률 15%

- 25년 전기차 성장률 25% 예상

- 장기적인 전기화 추세는 인정하나

단기적인 전기차 수요와 유동성 악화로 2025년까지 어려움 예상

- 전기차 판매 기대치가 계속 하락

- 1분기 테슬라 판매량 예상치는 49만대에서 42.6만대로 하향

- 2024년 테슬라 판매량 212만대에서 198만대로 하향

- 테슬라는 분기말 테슬라 판매량을 극대화하기 위한 수요/공급관리에 집중

- 중국 내 생산량 조절

- 각지에서 테슬라 전기차 가격 인상 등

- 컴퓨팅 성능 확대에 대규모 투자 및 모델2 준비 과정에서 소프트웨어 중심 매출 성장 전략을 추구

- 1분기 테슬라 실적은 하향될 것

월가의 테슬라 주식 추천지수 및 테슬라 주가 목표

여기서는 월가 증권사들이 제시하는 테슬라 주식 추천지수 및 테슬라 주가 목표에 대해서 살펴보도록 하죠.

테슬라 주가 추이

먼저 나이키 주가가 어떻게 움직여 왔는지 간단히 살펴보기 위해 테슬라 주가 추이 그래프를 살펴보죠.

아래 그래프는 IE와 같은 레거시 브라우저에서는 제대로 보이지 않으니, 크롬과 같은 모던 브라우저를 사용하면 제대로 볼 수 있습니다. 아직 한국에서는 iE 브라우저 사용자가 어느 정도 되지만 해외에서는 거의 사라진 브라우저로 대부분 업체에서 지원을 중단하고 있습니다.

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”TSLA” range=”1mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]

월가의 테슬라 주식에 대한 평가 리스트

한국과 마찬가지로 미국 주식에 대한 증권사 리포트들은 끊임없이 나오지만 일반인들은 이러한 리포트를 얻기가 매우 힘듭니다. 한국은 증권사 보고서가 공개되어 있ㄷ시피 하지만 미국은 고객이 아니면 접근하기가 쉽지 않습니다.

여기서는 미국 증권사들의 투자 의견을 모아 정리해 주는 사이트 정보와 언론에 보도된 투자 의견을 모아 주기적으로 업데이트 하고자 합니다.

월가의 테슬라 주식 추천지수 및 테슬라 주가 목표

테슬라 주가 목표 제시 추이

테슬라 주가와 자동차 업체들의 주가 비교

적절한 비교인지는 모르지만 테슬라 주가와 GM 주가 등 기존 자동차 업체들의 주가와 간단한 지표들을 비교해 보았습니다.

아래 그래프는 IE와 같은 레거시 브라우저에서는 제대로 보이지 않으니, 크롬과 같은 모던 브라우저를 사용하면 제대로 볼 수 있습니다. 아직 한국에서는 iE 브라우저 사용자가 어느 정도 되지만 해외에서는 거의 사라진 브라우저로 대부분 업체에서 지원을 중단하고 있습니다.

[stock_market_widget type=”comparison” template=”basic” color=”#5679FF” assets=”TSLA,GM,F,LCID” fields=”name,change_abs,change_pct,volume,dividend_yield,eps,forward_eps,pe_ratio,forward_pe_ratio,gross_margin,operating_margin,quarter_earnings_growth,market_cap,chart,target_mean_price,target_high_price,target_low_price” api=”yf” chart_range=”1mo” chart_interval=”1d”]

9/14, 구겐하임, 테슬라 목표 주가를 134달러에서 153달러로 상향 조정

구겐하임은 테슬라의 목표 주가를 134달러에서 153달러로 상향 조정하고 투자의견 매도 등급을 유지했습니다.

이 회사는 “소폭 개선된 수요 추세”와 함께 분기별 누적 데이터, Tesla의 중고차 시장에 대한 간략한 분석 및 상세한 지역별 가정을 통합하기 위해 납품 및 마진 예측을 업데이트하면서 가치 평가 기준을 1년 앞당겼습니다.

애널리스트는 “10/10 로봇택시 이벤트에 대한 저항이 가장 적은 경로는 배달이 이벤트가 아닌 것처럼 보이는 것”이지만, 로봇택시 이벤트 이후 투자자들은 중장기 펀더멘털에 다시 집중할 가능성이 높다고 주장합니다.

8/9, RBC 캐피탈, 테슬라 목표주가를 227달러에서 224달러로 하향

RBC 캐피탈의 애널리스트 톰 나라얀은 테슬라 목표주가를 227달러에서 224달러로 낮추면서도 투자의견 ‘시장수익률 초과달성’ 등급은 유지했습니다.

이 애널리스트는 리서치 노트에서 테슬라가 규제 크레딧 증가와 에너지 저장장치 성장의 혜택을 받을 수 있는 흥미로운 종목이 될 수 있다고 말합니다.

또한 회사는 언제든지 FSD 가격을 인하 할 수 있으며 이는 주가에 중요한 촉매제가 될 것이라고 회사는 덧붙였습니다.

7/30, 트루이스트, 테슬라 FSD는 여전히 충돌을 피하기 위해 ‘빠른 개입’이 필요해 한계극복 못했다

테슬라의 완전 자율 주행 업데이트 버전인 12.3.6 버전을 테스트한 후, 트루이스트는 이 애플리케이션이 “여전히 놀랍도록 훌륭하지만” 자율성을 “해결”하지는 못한다고 말합니다.

분석가는 리서치 노트에서 테슬라가 10월에 열리는 로보 택시 이벤트에서 무엇을 공개할지 상상하기 어렵게 만든다고 말합니다.

이 회사는 앞 차가 우회전을 부분적으로만 완료했기 때문에 운전한 Model Y가 교차로를 통해 가속했다고 말합니다. 이 애널리스트는 “자칫 큰 사고로 이어질 뻔한 상황을 피하기 위해 빠른 개입이 절대적으로 필요했다”고 지적합니다.

경찰관이 장례 행렬이 지나갈 수 있도록 도로 옆으로 차를 세우라고 손동작으로 신호를 보낼 때도 또 다른 개입이 필요했다고 트루스트는 덧붙였습니다.

“가장 최근 테스트에서 V12.3.6은 정말 놀라웠지만 자율성을 ‘해결’하는 데는 미치지 못했습니다.”라고 이 회사는 썼습니다.

테슬라가 로보 택시 이벤트에서 보여줄 수 있는 것에 대해 여전히 “당황스럽다”며 목표주가 215달러와 함께 투자의견 보류 등급을 유지했습니다.

파이퍼, 잠재적으로 ‘혁명적’인 최신 FSD 업데이트로 테슬라를 매수하라

파이퍼 샌들러는 투자자들이 완전 자율 주행에 대해 “테슬라의 과장을 무시하는 데 익숙해졌다”고 생각합니다.

그러나 X에 대한 리뷰로 판단할 때 Tesla의 12.5 버전 업데이트는 “혁명적”이라고 분석가는 리서치 노트에서 투자자들에게 말합니다.

이 회사는 투자자들이 10월 10일 로보택시 이벤트를 개최하기로 한 테슬라의 결정이 “전기차 판매 감소를 막기 위한 계략이 아닐 가능성”을 고려해야 한다고 생각합니다.

오히려 테슬라에게 완전한 자율 주행이 무엇보다 중요하다는 사실을 깨닫게 하는 촉매제가 될 수 있다고 파이퍼는 주장합니다.

Piper는 2030년경부터 자율 주행 비율이 “급격히 상승”할 것으로 예상하며, 20년 예측 기간이 끝날 무렵에는 Tesla의 차량 전체에 FSD가 100% 채택될 것으로 예상합니다.

또한 FSD 구독 가격이 결국 월 99달러에서 500달러 이상으로 상승할 것으로 예상합니다.

테슬라는 결국 전기차를 대당 31,000달러에 총 마진 0%로 판매할 것이지만 궁극적으로는 “저렴한 폴더폰처럼 FSD가 아닌 자동차는 아무도 사지 않을 것”이라고 Piper는 말합니다.

투자자들에게 Tesla 주식을 매수하고 목표주가 300달러와 함께 비중확대 의견을 유지한다고 말합니다.

모건 스탠리, 테슬라를 미국 자동차의 새로운 ‘톱 픽’으로 선정

모건 스탠리는 테슬라 (TSLA)를 포드 (F)를 대체하는 애널리스트의 새로운 미국 자동차 ‘톱 픽’으로 선정하면서 회사의 목표 가격 310 달러에 대한 40 % 상승 여력, 자동차에 대한 “더 관리 된”기대, 회사 가치의 강력한 신흥 동인을 인용했습니다.

그러나 테슬라 투자의견 비중확대 의견을 유지하고 있는 이 회사는 FSD와 로보택시에 대한 단기적인 기대치가 너무 높을 수 있다고 덧붙였습니다.

2분기 테슬라 실적을 읽는 월가의 시선

2분기 테슬라 실적에 대해 월가에서는 상당히 보수적으로 평가합니다.

테슬라 투자의견을 업그레이드한 곳은 없으며

목표주가 상향

그럼에도 테슬라 목표주가 상향은 2군데에서 제시했으며, 테슬라에 호의적인 파이퍼 샌들러는 300달로 목표주가를 제시했습니다.

- 1.5 파이퍼 샌들러, 테슬라 목표주가를 205달러에서 300달러로 상향 조정

- 1.2 트루이스트, 테슬라 목표주가를 162달러에서 215달러로 상향 조정

투자의견 다운그레이드

예상보다 부진한 테슬라 실적에 실망해 테슬라 투자의견을 다운그레이드한 곳도 제법 잇습니다.

- 뉴스트리트, 마진 하락, 촉매제 부족으로 테슬라 투자의견 다운그레이드

- 캔터, 테슬라 주가 70% 랠리 이후 테슬라의 밸류에이션을 중립으로 하향 조정

- 골드만삭스, 테슬라 목표주가를 248달러에서 230달러로 하향 조정

- 시티, 테슬라 목표주가를 274달러에서 258달러로 하향 조정

테슬라에 부정적인 의견 제시

그외에도 테슬라 전망에 부정적인 의견을 제시하 곳이 많았습니다.

- 번스타인은 테슬라의 2분기 실적은 해결할 문제점이 많다는 것을 보여준다고 주장.

- Roth MKM, 2분기 실적발표 이후 테슬라에 대한 ‘투자자 기대감 약화’ 전망

- 니덤, 테슬라의 자율성, 옵티머스 로봇 ‘없는 것보다 밸류가 더 비싸다’,

- 웰스파고, 테슬라는 ‘트럼프 트렌이드 종목이’이 아니다고 주장

- UBS, 테슬라의 로보택시 데이는 ‘뉴스 매도’ 이벤트가 될 수 있다고 주장

번스타인, 테슬라의 2분기 실적은 해결할 문제점이 많다는 것을 보여준다고 주장.

자동차 총 마진(규제 크레딧 제외)은 14.6%로 컨센서스 16.2%에 비해 낮았으며, 추가적인 가격 프로모션으로 자동차 ASP가 전분기 대비 대당 1,000달러 이상 하락함에 따라 미국 및 유럽 동종업체보다 낮은 수치를 기록했습니다.

자동차 부문 매출은 전년 동기 대비 7% 감소했으며, 회사 전체 매출은 에너지 저장 부문에서의 호조와 높은 규제 크레딧에 힘입어 2% 증가했습니다.

번스타인은 또한 컨콜에서 경영진의 어조가 차분했고, 테슬라가 올해 자동차 판매량을 늘릴 것이라는 이전 논평을 되풀이하지 않았다고 지적했습니다.

번스타인은 테슬라가 2024 회계연도에 판매 대수를 늘리지 않을 것이라고 생각하지 않으며 운전 자본에 따라 잉여현금흐름이 마이너스가 될 가능성이 있다고 생각합니다.

번스타인은 테슬라가 왜 개별적인 로보택시 서비스를 제공해야 하는지 의문을 품고 있으며, 테슬라가 반드시 자율주행을 선도하는 것은 아니라고 생각합니다.

테슬라 목표주가는 120달러로 테슬라 투자의견 시장수익률 미달(Underperform) 등급을 유지했습니다.

Roth MKM, 2분기 실적발표 이후 테슬라에 대한 ‘투자자 기대감 약화’ 전망

Roth MKM은 컨센서스를 하회하는 2분기 실적과 200bps 자동차 총 마진 미스 이후 테슬라에 대해 중립 등급과 목표주가 85달러를 유지했습니다.

애널리스트는 리서치 노트에서 이 회사가 AI에 대해 새로운 것을 제공하지 않았고, 로보택시 출시 행사를 10월 10일로 연기한 것도 투자자들의 열정을 약화시킬 가능성이 있다고 말합니다.

테슬라 경영진은 로봇택시를 위한 무감독 ADAS 또는 첨단 운전자 지원 시스템의 꿈을 붙잡고 있지만 규제 승인과 기술 준비로 인해 “적어도 몇 년은 더 기다려야 한다”고 주장하고 있습니다.

트루이스트, 테슬라 목표주가를 162달러에서 215달러로 상향 조정

트루이스트는 2분기 실적 발표 후 테슬라 목표주가를 162달러에서 215달러로 상향 조정하고 투자의견 보류 등급을 유지했습니다.

자동차 부문 전망치는 하향 조정했지만 에너지 생산/저장 및 옵티머스 기대치는 상향 조정했습니다.

애널리스트는 리서치 노트에서 10월 10일 로봇택시의 날까지 Tesla에 대한 “명확한 촉매제”는 없지만, 로드스터와 기타 저렴한 자동차 등 신제품 발표가 향후 또 다른 촉매제가 될 수 있다고 말합니다.

뉴스트리트, 마진 하락, 촉매제 부족으로 테슬라 투자의견 다운그레이드

뉴 스트리트는 2분기 테슬라 실적 보고서 이후 테슬라 목표 주가를 225달러로 제시하며 테스랄 투자의견을 매수에서 중립으로 하향 조정했습니다.

이 회사의 배송량은 전분기 대비 15% 증가하여 “비용으로” 회복되었지만 크레딧과 리스를 제외한 총 마진은 1.7 포인트 감소했습니다.

테슬라의 자동차 마진은 결국 회복되겠지만, 현재로서는 수요가 여전히 어려워 “가격 안정화의 여지가 거의 없다”고 말합니다.

목표 주가가 2026년 추정치의 50배에 거래되고 있는 상황에서 뉴 스트리트는 밸류에이션 상승 여력이 제한적이며, 실질적으로 긍정적인 추정치 수정은 제한적일 것으로 보고 있습니다.

이 회사는 마진 회복에 시간이 걸리고 단기적인 주가 촉매제가 부족하다는 점을 하향 조정의 이유로 꼽았습니다. 개장 전 거래에서 주가는 8%(19.77달러) 하락한 226.61달러를 기록했습니다.

니덤, 테슬라의 자율성, 옵티머스 로봇 ‘없는 것보다 밸류가 더 비싸다’,

Needham은 2분기 테슬라 실적 이후 테슬라에 대해 목표주가 없이 투자의견 보류 등급을 유지했습니다.

이 회사의 추정치는 크게 변하지 않았지만 단위 성장을 촉진하기 위해 지속적으로 재정적 희생이 이루어지고 있음을 감안할 때 케슬라 특정 수요에 대해 “미온적”으로 남아 있지만 EV 채택이 개선 된 성장을 보여 주므로 잠재적으로 보수적으로 왜곡 될 수 있다고 분석가는 연구 노트에서 투자자들에게 말합니다.

테슬라는 자율 주행과 옵티머스 로봇 분야에서 잠재적으로 큰 성과를 거둘 수 있지만, 이러한 성장 방식은 모델의 수익 성장을 볼 때 “그렇지 않은 것보다 밸류가 더 많이 반영된 것”이라고 Needham은 덧붙였습니다.

파이퍼 샌들러, 테슬라 목표주가를 205달러에서 300달러로 상향 조정

파이퍼 샌들러는 2분기 테슬라 실적에 따라 테슬라 목표주가를 205달러에서 300달러로 상향 조정하고 투자의견 비중 확대 등급을 유지했습니다.

이 회사는 테슬라의 시간외 약세는 자동차 매출 총이익이 전분기 대비 예상치 못한 큰 폭으로 감소했기 때문이며, 실제로 단기 실적에 더 큰 영향을 미치는 지표는 거의 없다고 생각합니다.

하지만 파이퍼는 “엘론(머스크)과 함께라면 큰 틀에서 이 주제는 거의 중요하지 않다”고 말합니다.

완전 자율 주행 소프트웨어에 대한 의견은 부끄러울 정도로 긍정적이었으며, 50%의 목표 주가 상승에서 알 수 있듯이 FSD 예측에 대한 낙관적인 조정은 다른 모든 고려 사항을 쉽게 압도할 수 있다고 회사는 말합니다.

캔터, 테슬라 주가 70% 랠리 이후 테슬라의 밸류에이션을 중립으로 하향 조정

캔터 피츠제럴드는 테슬라 목표 주가를 230달러에서 245달러로 상향 조정하며 투자의견을 비중 확대에서 중립으로 하향 조정했습니다.

애널리스트는 2분기 보고서에 따른 밸류에이션 하락을 하향 조정의 이유로 꼽았습니다.

지난 3개월 동안 주가가 70% 이상 올랐고, 캔터는 “단기적으로 밸류에이션에 대해 좀 더 보수적으로 접근하고 있다”고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.

이 회사는 테슬라의 실적이 10월 10일에 공개될 로봇택시와 2025년 상반기에 출시될 저가형 모델과 일치한다고 말합니다.

웰스파고, 테슬라는 ‘트럼프 트렌이드 종목이’이 아니다고 주장

웰스파고는 테슬라가 전분기 대비 약 2배의 전기차 크레딧 판매에도 불구하고 2분기에 펀더멘털 약화가 드러나면서 주가가 하락하고 있다고 지적했습니다.

일각에서는 테슬라가 트럼프 승리의 수혜를 입을 것으로 보지만, 일론 머스크는 IRA 지원 축소가 단기 수익에 타격을 줄 것이라고 인정했습니다.

또한 관세는 하반기에 위협이 될 것이라고 웰스는 말합니다.

이 회사는 테슬라 목표주가 120달런와 테슬라 투자의견 비중 축소 상태를 유지합니다.

UBS, 테슬라의 로보택시 데이는 ‘뉴스 매도’ 이벤트가 될 수 있다고 주장

UBS 애널리스트 조셉 스팍은 리서치 노트에서 테슬라의 2분기 실적은 자동차 사업에 대한 스트레스를 보여주었고, 분기 주당순이익(EPS)이 훨씬 높았지만 구조조정 비용 6억 2200만 달러로 다른 소음도 있었다고 투자자들에게 말합니다.

이 회사는 현재 자동차 라인업이 “제한적”이며 판매량이 증가하더라도 지속적인 프로모션이 필요할 수 있으며 많은 AI 옵션이 이미 가격에 반영되어 있다고 말합니다.

이 회사는 매도 등급과 목표 주가를 변경하지 않았으며 10월 10일에 열리는 로보택시 데이가 매도의 날 행사가 될 수 있다고 말했습니다.

골드만삭스, 테슬라 목표주가를 248달러에서 230달러로 하향 조정

골드만삭스는 2분기 보고서 이후 테슬라 목표주가를 248달러에서 230달러로 낮추고 투자의견 중립 등급을 유지했습니다.

애널리스트는 리서치 노트에서 테슬라 자동차 사업의 기본 총 마진이 예상보다 약하고 컨센서스를 밑돌았으며 가격 / 인센티브와 비용 모두에서 역풍을 맞았다고 투자자들에게 말합니다.

이 회사는 Tesla를 자동차 자율 기술 분야의 리더로 계속 보고 있지만, 회사가 대규모로 조건부 무감독 시선 차단 기능에 도달하는 데는 2~3년이 걸릴 것으로 예상하고 있습니다.

시티, 테슬라 목표주가를 274달러에서 258달러로 하향 조정

Citi의 애널리스트 Itay Michaeli는 테슬라 목표주가를 274달러에서 258달러로 낮추고 투자의견 중립 등급을 유지했습니다.

애널리스트는 연구 노트에서 투자자들에게 크레딧을 제외한 자동차 총 마진이 Citi의 추정치를 놓쳤기 때문에 회사의 기본 2 분기 실적이 “예상보다 다소 나빴다”고 말합니다.

이 회사는 2분기 자동차 마진과 단기 전망 논평이 2분기 납품 호조로 얻은 모멘텀을 일부 상쇄했다며 주가에 완만한 하락 압력이 있을 것으로 예상했습니다.

2분기 보고서 이후 컨센서스 추정치가 충분히 내려가고 주가가 의미 있게 하락한다면, 특히 다가오는 완전 자율 주행 업데이트가 분명한 진전을 보인다면 10월까지의 설정은 개선될 것이라고 Citi는 주장합니다.

7/22,로이터, 테슬라, `25년 Humanoid 로봇 소량 생산 계획

Tesla to have humanoid robots for internal use next year, Musk says

- Elon Musk가 내년중 자사 ‘Optimus’ Humanoid 로봇을 소량 생산해 Tesla社 공장 등 자사 시설에서 사용 예정임을 밝힘

- 이어 `26년엔 Optimus를 본격 양산해 외부 기업들에게도 판매 예정으로, $20,000 이하에 판매하는 것이 목표

-다양한 업무 환경에 적합토록 대화 기반 동작 수행, 오작동/위험 방지 기술 등의 탑재를 추진 중

-Tesla社는 올해 5월 자사 공장에서 티셔츠 접기 등의 고난도 작업을 하는 2세대 Optimus 로봇 비디오를 공개한 바 있음

7/23, 웨드부시,테슬라 2분기 실적은 전환점을 돈 판매량덕분에 상회할 것

웨드 부시는 테슬라 2분기 실적이 ‘전환점’을 돈 판매량덕분에 약간 상회할 것이라고 말했습니다.

웨드 부시는 화요일 장 종료 후 테스랄 실적발표는 테슬라 총 마진이 투자자들의 주요 초점인 헤드 라인 수치가 월가 예상치를 약간 상회하는 2분기 테스라 실적을 보고 할 것이라고 지적합니다.

이 회사는 지난 6~9개월 동안 부진했던 테슬라 수요 스토리가 이달 초 예상보다 높은 2분기 출하량이 2024년과 2025년 하반기를 내다보는 테슬라 강세 스토리의 주요 ‘전환점’이 되면서 긍정적인 방향으로 전환했다고 보고 있습니다.

Wedbush는 목표주가 300달러와 함께 투자의견 시장수익률 초과달성 등급을 유지합니다.

7/11, 골드만삭스, “실적은 긍정적…수요 우려와 밸류에이션 부담은 여전”

골드만삭스는 테슬라 투자의견을 긍정적으로 조정하면서 2분기 테슬라 실적이 예상보다 강력할 거으로 전망하면서 테슬라 목표주가를 주당 175달러에서 248달러로 상향 조정했다.

하지만 골드만삭스는 지금과 같은 테슬라 주가 상승 초강세가 지속되지는 않을 것이라고 주장하며 과도한 기대를 경고했다.

“지금과 같은 (테슬라 주가 상승) 모멘텀이 계속될 것이라 기대하지 말아야 할 것.”

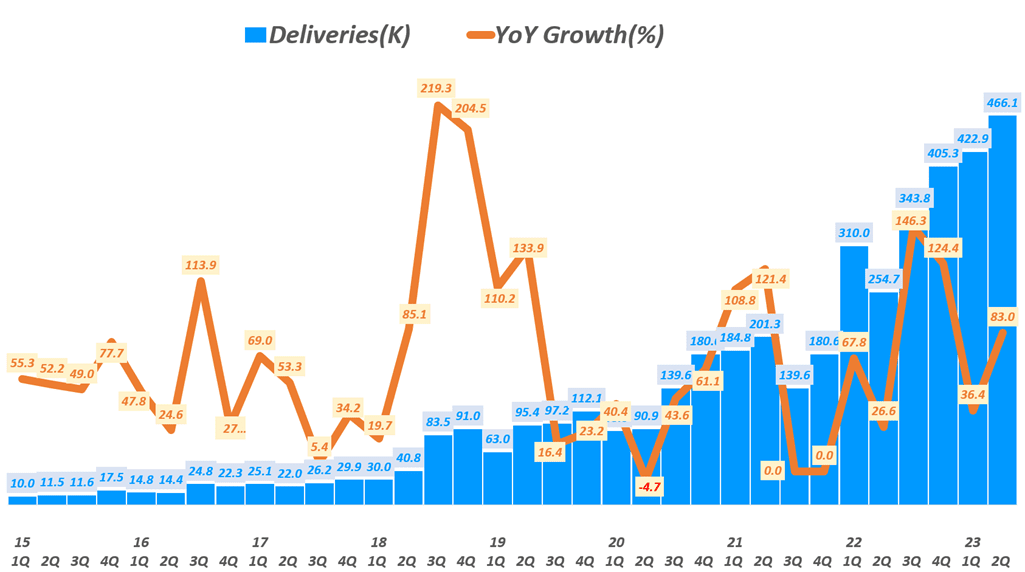

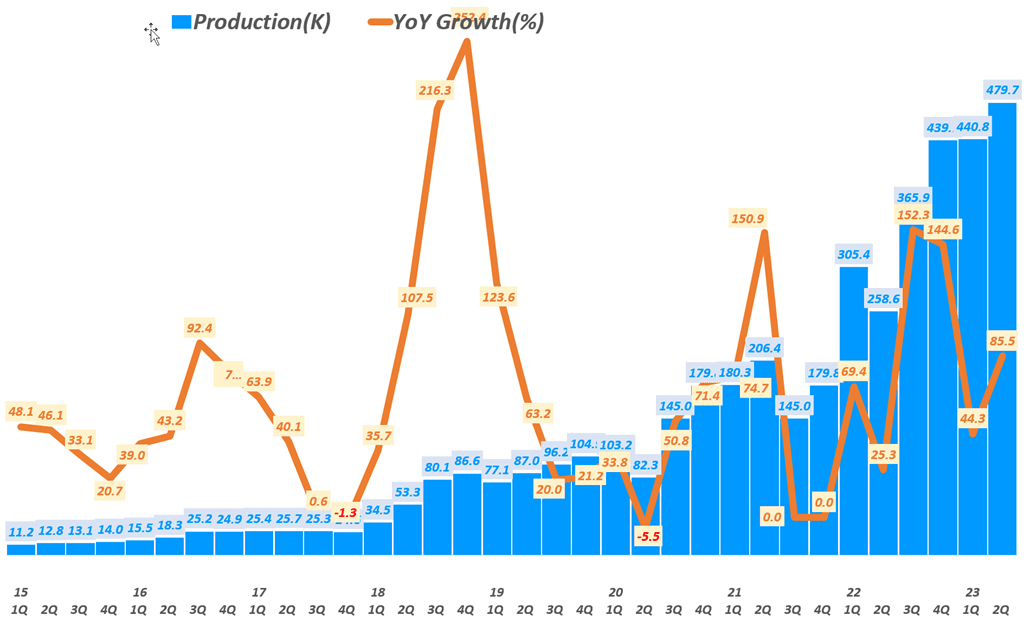

2분기 테슬라 판매량 44.4만대와 41.1만대 생산을 발표해, 월가 컨센서스를 크게 웃돌아 월가의 호평을 받고 있다.

골드만 삭스는 이러한 테슬라 판매량이 예상을 웃돈것에 대해서 재고 감소, 인센티브 제공 그리고 모델 3 롱레인지의 IRA 크레딧 자격 회복등이 결합해 판매증가를 이끌었다고 분석했다.

테슬라 투자의견 중립의견 고수

테슬라 판매량 호조 및 테슬라 실적 호조 전망에도 불구하고 골드만 삭스는 테슬라 투자의견 ‘중립’ 등급을 유지했다.

테슬라가 전기차와 그린 에너지지 시장에서 강력한 포지션으루 가지고 있기 때문에 테슬라가 장기적으로 성장할 좋은 위치에 있다고 평가했지만 약한 전기차 수요가 중기적으로 테슬라 밸류에 부담을 주기 때문에 테슬라 주가 추가 상 여지가 적다고 평가했다

- 테슬라는 전기차 시장과 그린 에너지 시장에서 강력한 포지션을 구축

→따라 장기적 성장 가능성이 높다 - 하지만 약한 (전기차) 수요는 중기적으로 수익에 부담을 줄것

- 현재 밸류에이션도 충분히 테슬라 주가에 반영

→추가로 테슬라 주가 상승 여지는 부족

테슬라 주가에서 주목해야 할 3가지는 “총마진, 신형 모델, 그리고 AI 데이”

골드만삭스는 투자자들이 주목해야 할 세가지 이슈로 자동차 부문의 총마진과 신형 모델, 그리고 완전자율주행(FSD) 기술의 진전을 보여줄 ‘테슬라 AI 데이’에 주목해야 하나도고 주장한다.

자동차부문 총마진

골드만삭스는 2분기 실적 발표 시 이제까지와 마찬가지로 테슬라 자동차 부문의 총마진에 관심이 집중될 것으로 전망했다.

테슬라는 전기차를 판매하는 자동차 회사이고 테슬라 매출의 대부분은 전기자동차 판메요서 나오기 때문에 펀더멘탈을 중시하는 투자자라면 자동차 부문 매출총이익율을 매우 중요시합니다.

테슬라 장도차 매출총이익률은 한때 30%을 넘었지만 전기차 수요르 올리기 위해 테슬라가 적극적으로 가격인하를 시도하면서 테슬라 자동차 매출총이익률는 트게 하각해 10%대로 떨어졌습니다.

테슬라는 가격인하의 악영향을 최소화하기위해 원가절감등을 시도하지만 마진률 하락을 막지는 못했습니다. 이번 분기에 테슬라 마진률이 어느정도 진정되고 다시 반등할 가능성을 보여준다먄 테슬라 주가에 엄청한 호재가 도리 것입니다.

골드만삭스는 테슬라 자동차 매출총이익률은 2분기 재고가 감소하면서 긍정적인 요인으로 작동하지만, 낮은 생산량과 0% 수준의 저금리 금융 인센테브는 부정적으로 작동할 것으로 봤습니다.

골드만삭는 또한 관세의 영향도 부정적인 영향을 미칠 것으로 봤고

이러한 긍정 및 부정 요소가 반영되어 2분기 테슬라 매출총이익률은 16.4%에서 15.3%로 감소할 가능성이 있다고 봤다.

신모델 출시 스케줄

골드만 삭스는 올해 말이나 내년 초에 발표할 것으로 전망되는 새로운 저가 모델 및 페이스리프트 모델이 경쟁력을 가짐녀서 테슬라 시장점유율을 높일 수 있다고 전망했다.

골드만은 2024년 테슬라의 생산량이 181만 1000대 수준으로 시장의 컨센서스와 비슷할 것으로 봤으며 2025년 생산량은 210만 대로 저가 모델 출시가 시장 점유율에 긍정적인 영향을 미치며 생산량 확대에 기여할 것으로 전망했다.

자율주행과 로보택시 발표

단기적으로 투자자들이 가장 주시할만한 부분으로는 자율주행과 로보택시를 꼽았다.

골드만은 8월 8일(현지시각) 예정된 ‘AI데이’에서 FSD와 로보택시 기술의 진전을 볼 수 있을 것으로 봤다. 골드만은 특히 테슬라가 AI 및 소프트웨어 기술의 리더로 해당 부문의 서비스가 2030년까지 테슬라의 수익에 크게 기여할 것으로 전망했다.

7/15, 미즈호, 테슬라 목표 주가를 180달러에서 230달러로 상향 조정

미즈호는 테슬라의 목표 주가를 180달러에서 230달러로 상향 조정하고 투자의견 중립 등급을 유지했습니다.

이 회사는 6월 분기 전기 자동차 인도량이 전분기 대비 15% 증가한 반면, 핵심 전기차 인도량은 전년 동기 대비 5% 감소한 것으로 나타났다고 애널리스트는 리서치 노트에서 투자자들에게 밝혔습니다.

이 회사는 현재 테슬라가 휴머노이드 로봇과 로봇택시 로드맵으로 새로운 시장에 집중하고 있는데, 이는 “훨씬 더 어려울 수 있다”며 회사의 기대에 비해 도전적이라고 말합니다.

미즈호는 전기차 인도량 증가, 가격 책정에 따른 매출 총이익 감소, 인원 감축에 따른 영업이익률 소폭 상승에 대한 추정치를 조정했습니다.

UBS, 테슬라 투자의견을 중립에서 매도로 하향 조정

UBS는 테슬라의 목표 주가를 147달러에서 197달러로 상향 조정하며 투자의견을 중립에서 매도로 하향 조정했습니다.

애널리스트는 연구 노트에서 투자자들에게 최근 인공 지능에 대한 열정으로 인해 주식의 밸류에이션 프리미엄이 확대되었다고 말합니다.

이 회사는 다양한 사업을 통해 더 실질적으로 가치를 높일 수 있지만 현재 수준에서 테슬라의 미래 성장을 위해 여전히 5,000억 달러 이상의 ‘스텁’이 남아있다고 말합니다.

이 ‘스텁’에 5년의 기간을 부여하더라도 5년 후의 미래 가치는 1조 달러에 달합니다.

그리고 이것은 현재의 주가 수준을 정당화하기 위한 것일 뿐이며, 투자자들이 매수 등급을 정당화하려면 훨씬 더 큰 기회를 볼 수 있어야 한다고 UBS는 주장합니다.

가시성이 부족하고 테슬라의 성장 기회가 더 오랜 기간에 걸쳐 실현되거나 전혀 실현되지 않을 위험을 언급하면서 최근 주가 상승 이후 주식을 매도(Sell)로 하향 조정했습니다.

7/11, 뉴욕타임즈, 테슬라 미국 전기차 점유율, 2분기 50% 아래로 하락

배터리 구동 자동차 판매가 사상 최대치를 기록하면서 올해 2분기 미국 전기차 시장에서 테슬라(TSLA)의 점유율이 50% 아래로 하락했다고 뉴욕타임스의 잭 유잉이 한 리서치 회사의 새로운 추정치를 인용해 보도했습니다.

뉴욕타임스는 리서치 회사 콕스 오토모티브(Cox Automotive)를 인용해 테슬라가 올해 4월부터 6월까지 전기차 판매의 49.7%를 차지했으며 이는 1년 전 59.3%에서 감소한 수치라고 전했다. 이 회사는 또한 테슬라가 제너럴 모터스(GM), 포드 자동차(F), 현대(HYMTF), 기아에 자리를 빼앗겼다고 말했습니다. 참고 링크

모건 스탠리, 테슬라 에너비 부문을 1830억 달러 규모의 기업으로 평가

모건 스탠리 애널리스트 아담 조나스는 지난 몇 주 동안 테슬라 에너지가 세대 간 에너지 수요 증가와 2분기 스토리지 배치의 증가를 촉진하는 AI 가속화의 맥락에서 투자자들의 높은 관심을 받았다고 언급했습니다.

테슬라 에너지의 목표 주가는 변경되지 않은 310달러에서 현재 주당 50달러로 1830억 달러 규모의 사업을 나타내며, 이는 이전에는 36달러였던 것에 비해 테슬라 에너지 전망치를 높이고 테슬라 자동차 전망치를 낮춘 애널리스트는 말합니다.

이 회사는 Tesla 투자의견 비중 확대 등급과 310달러 목표 주가를 유지합니다.

골드만 삭스, 테슬라 목표주가 175 달러에서 248 달러로 상향

골드만 삭스는 테슬라 목표 주가를 175 달러에서 248 달러로 올렸고 투자의견 중립 등급을 유지했습니다.

이 회사는 주로 판매량 증가를 반영하여 SBC를 포함한 2024년 EPS 추정치를 1.90 달러에서 2.05 달러로 업데이트했으며, 시장 배수 증가와 투자자들이 FSD 잠재력에 대해 더 미래 지향적 일 가능성이 있음을 반영하여 배수를 높였습니다.

분석가는 Tesla가 전기차 및 청정 에너지 시장에서의 강력한 입지를 고려할 때 장기적인 성장에 유리한 위치에 있다고 계속 믿고 있지만, 시장 상황 약화가 단기 및 중기적으로 수익에 부담을 줄 것으로 예상하고 밸류에이션이 충분하다고 투자자들에게 말합니다.

7/4, 웨드부시, 테슬라 목표주가를 275달러에서 300달러로 상향 조정

Wedbush는 테슬라 목표주가를 275달러에서 300달러로 상향 조정하고 2025년에 400달러의 새로운 강세 시나리오를 제시하면서 투자의견 Outperform 등급을 유지했습니다.

2024년 시작이 매우 고르지 못했던 머스크는 예상보다 강력한 2분기 출하량으로 테슬라 수요 스토리가 긍정적으로 전환되어 2024/2025년 하반기를 내다보는 테슬라 강세 케이스의 ‘주요 전환점’이 되었다고 판단했습니다.

대부분의 가격 인하가 가시화되고 있고 전 세계적으로, 특히 중국에서 전기차 수요가 안정화되고 있는 가운데, 웨드부시는 향후 몇 분기 동안 Tesla의 연간 200만 대 생산 궤도 달성이 확실한 모멘텀과 함께 2025년에 대한 비교가 쉬워질 것으로 예상하고 있습니다.

트루이스트, 테슬라 생산량 감소는 ‘재고 정상화’ 신호

트루이스트는 테슬라 투자의견 보류 등급과 테슬라 목표주가 162달러를 유지하며, 2분기 411,000대의 자동차 생산량은 작년보다 14% 감소한 수치이지만 인도량 444,000대보다 7.5% 낮은 수치이며 재고 수준을 정상화하는 데 도움이 될 것이라고 말했습니다.

이 회사는 이전에 1 분기에 28일의 글로벌 차량 재고를 보고했는데 이는 2019년 1분기 이후 가장 높은 수준이며 후행 4 분기 평균 15일의 글로벌 공급량을 훨씬 상회했지만 2분기 배송 및 생산량을 고려할 때 테슬라의 대차 대조표 재고는 약 70 일로 떨어질 것이라고 분석가는 연구 노트에서 투자자들에게 말합니다.

캔어코드, 테슬라 목표 주가를 222달러에서 254달러로 상향 조정

Canaccord는 테슬라 목표 주가를 222달러에서 254달러로 상향 조정하고 투자의견 매수 등급을 유지했습니다.

분석가는 연구 노트에서 투자자들에게 회사의 2분기 배송이 예상보다 좋았으며 신흥 시장이 크게 증가하기 시작했다고 말합니다.

이 회사는 또한 테슬라가 에너지 저장 분야에서 “블록버스터 분기”를 보냈다고 말합니다.

이 회사는 2025년부터 새로운 차량 모델이 출시되고 마진이 안정화되면 테슬라가 “적어도 한동안은” 최악의 분기별 추세를 지나갈 것이라고 말합니다.

주가는 매출과 수익 성장을 따르는 경향이 있다고 덧붙였습니다. Canaccord는 에너지 스토리지 성장과 마진에 대한 기대치가 높아지면서 추정치를 상향 조정했습니다.

구겐하임, 테슬라 목표주가 126 달러에서 134 달러로 상향

구겐하임은 회사가 444,000 대의 2 분기 차량 배송을 보고 한 후 테슬라에 대한 회사의 목표 가격을 126 달러에서 134 달러로 올렸고 투자의견 매도 등급을 유지햇습니다.

구겐하임은 테슬라다 구겐하임 추정치 419,000대와 월가 컨센서스 437,000 대를 초과하는 2분기 배송량을 발표했다고 지적했습니다.

테슬라 차량 인도 수치는 ‘상당히 긍정적인 서프라이즈’였지만, 실제로 10%의 주가 상승은 ‘견고한’ 에너지 저장 장치 배치의 영향이라고 생각하며, 에너지 저장 장치의 상승으로 2분기 주당순이익(EPS) 전망치가 5c 상승하고 컨센서스도 주당 7c 상승할 것이라고 덧붙였습니다.

번스타인, 2026년 이전에 저가형 테슬라 모델 2가 출시될 것으로 보지 않는다

번스타인은 테슬라 2분기 출하량이 44만 4천 대로 매도 측 컨센서스를 약간 상회하고 매수 측 예상치인 약 42만 대보다 높았다고 밝혔습니다.

2분기 인도 대수 증가율은 2분기 연속 전년 동기 대비 감소했으며, Tesla가 가격을 대폭 인하하거나 매우 유리한 자금 조달을 제공하지 않는 한 올해 인도 대수 증가 목표를 달성할 수 없을 것으로 보고 마진 및 잉여 현금 흐름에 압박을 가하고 있습니다.

또한 번스타인은 2026년 이전에 저가형 모델 2가 출시될 것으로 보지 않으며, 2025년에 출시될 “새로운 저가형” 모델은 모델 3 하이랜드와 같이 비교적 소폭 조정에 그칠 것으로 예상하여 수요를 의미 있게 자극하기는 어려울 것으로 예상합니다.

이 회사의 투자의견 투자의견은 ‘시장수익률 미달’이며 목표주가는 120달러입니다.

BofA, 테슬라 목표주가 $220에서 $260로 상향

BofA는 회사가 2 분기 만에 첫 재고 감소와 함께 컨센서스 예상보다 나은 2분기 배송을 보고 한 후 테슬라 목표주가를 220 달러에서 260 달러로 올렸고 투자의견 매수 등급을 유지했습니다.

이 회사는 긍정적인 촉매 경로를 통해 주가가 상승할 수 있다고 판단하여 예상보다 양호한 납품량에 대해 멀티플을 올렸습니다.

전기 자동차 판매가 정체될 것이라는 우려가 커지고 있지만, 테슬라와 리비안(RIVN) 판매 모두 “살아날 조짐을 보였다”고 애널리스트는 투자자들에게 말합니다.

웰스파고, 테슬라의 배송 속도는 여전히 2024년 하강을 의미한다고 주장

테슬라의 2분기 배송량 444,000대는 컨센서스 예상치인 438,000대를 상회했지만, 2024 회계연도 수치는 “여전히 의문”이라고 웰스파고의 애널리스트 콜린 랭건은 말합니다.

2024년 상반기 속도는 연간 166만 대의 실행 속도를 의미하며 이는 2023 년 180만 대의 배송에서 8 % 감소 할 것이라고 분석가는 연구 노트에서 투자자들에게 말합니다.

Wells는 2분기가 예상치인 385,000대를 상회했지만, Tesla의 배송 속도는 여전히 2024 회계연도의 하락세를 의미한다고 말합니다. Wells는 목표주가 120달러와 함께 투자의견 비중 축소 등급을 유지합니다.

골드만삭스. 테슬라 2분기 생산 및 판매는 기대 이상

골드만삭스의 애널리스트 마크 델라니는 테슬라 2분기 생산 및 판매 데이터 발표 이후 테슬라 투자의견 중립 등급과 테슬라 목표주가 175달러를 유지하면서 2분기 44만 4천 대의 판매량이 회사의 예상치인 41만 5천 대를 상회하고 투자자들의 기대치인 41만-43만 대 범위도 상회했다고 말했습니다.

이 분석가는 리서치 노트에서 재고 감소, 약 0%에 달하는 테슬라의 인센티브 또는 여러 지역의 저금리 금융, 최근 미국에서 IRA 세금 공제 자격을 다시 획득한 모델 3 롱레인지 변형 등 여러 요인의 조합으로 인해 더 나은 판매량을 달성할 수 있었다고 투자자들에게 설명합니다.

모건스탠리, 테슬라 2분기 보고서 ‘올해 첫 자동차 서프라이즈’

모건 스탠리는 테슬라가 2분기 443,956대의 판매량을 보고했는데, 이는 회사의 예상치인 427,303대와 월가 컨센서스인 437,812대와 비교했을 때 “테슬라의 올해 최초이자 유일한 긍정적인 자동차 서프라이즈”라고 밝혔습니다.

그러나 테슬라가 하반기에 전년 대비 약 6%의 판매량을 늘려야만 물량을 제자리로 유지할 수 있다는 점을 고려할 때 작년의 판매량과 일치하는 것은 “달성하기 어려울 것”으로 보고 있습니다.

또한, 오늘 업데이트의 “쇼 스틸러”는 2 분기에 9.4GWh의 사상 최고 고정식 스토리지 수치를 기록했으며, 이는 회사가 예상치의 거의 두 배에 달한다고 지적합니다.

Morgan Stanley는 Tesla 투자의견 비중 확대 등급과 310달러의 목표 주가를 유지합니다.

RBC캐피탈, 테슬라, 컨센서스를 상회하는 생산량, 에너지 저장장치 ‘긍정적 서프라이즈’,

RBC Capital 애널리스트 Tom Narayan은 테슬라의 2014년 2분기 판매량이 44만 4천 대로, Visible Alpha 컨센서스인 42만 5천 대와 회사의 410만 대를 상회했다고 밝혔습니다.

생산량은 전분기 대비 -5.2%, 전년 동기 대비 -14.4% 감소한 411,000대로, 판매량보다 33,000대 낮았다고 RBC는 지적합니다.

2024년 2분기 에너지 저장량은 9.4GWh로 2023년 연간 수준인 15GWh를 훨씬 상회하는 “매우 견조한” 수치를 기록했다고 덧붙였습니다.

참고로 2023년 글로벌 시장은 100GWh로, 테슬라가 점유율을 높일 가능성이 높다는 것을 시사합니다.

RBC는 더 나은 배송으로 주가가 상승할 것으로 예상하지만, 이는 다소 단기적일 수 있습니다.

모든 시선은 8월 8일 로보택시 공개에 쏠리고 있는데, 이는 본질적으로 높은 수준이 될 것으로 예상되므로 주가에 의미 있는 단기 촉매제가 되지는 않을 것으로 예상하고 있습니다.

RBC는 목표주가 227달러에 주식에 대해 시장수익률 초과달성(Outperform) 등급을 부여했습니다.

UBS, 테슬라 2분기 실적이 최근 매수 측의 기대치를 웃돌았다고 주평가

UBS는 테슬라 2분기 실적이 기대치를 상회했다고 밝혔습니다.

이 회사는 2분기 판매 대420,000수가 전분기 대비 +15% 증가했지만 전년 동기 대비 -5% 증가한 44만 4천 대로 집계되었으며, 이는 컨센서스 43만 8천 대 대비 +1%, UBS 예상치 42만 대 대비 +6%라고 강조했습니다.

UBS의 최근 매수 측 예상치는 42만~42.5만대였고, 몇 주 전에는 40만~5만 달러였습니다. 411k의 생산량은 2024년 1분기의 32일 대비 22일의 “재고”를 의미한다고 회사는 덧붙입니다.

UBS는 주식에 대해 중립 등급을 부여하고 목표 주가는 147 달러입니다.

웨드부시, 테슬라의 ‘전환점’을 본다

테슬라의 목표 주가를 주당 25달러에서 300달러로 상향 조정한 웨드부시 애널리스트 댄 아이브스는 2분기 배송 수치가 주가에 대한 강세 사례에서 “중요한 전환점”이라고 말했습니다. 그는 주가가 400달러까지 오를 것으로 보고 있습니다.

아이브스는 “테슬라 주식의 핵심은 [월스트리트가] 테슬라가 시장에서 가장 저평가된 AI 기업이라는 점을 인식하는 것”이라며 “8월 8일 머스크와 테슬라가 [완전 자율주행]과 자율 주행 미래로 가는 노란 벽돌길을 놓을 역사적인 로봇택시 데이를 앞두고 있다”고 말했습니다.

“궁극적으로 1조 달러 이상의 기업가치를 달성하기 위한 핵심은 Tesla의 자율 주행 및 완전 자율 주행 비전이며, 이는 이번 최신 FSD v12.4와 현재 진행 중인 중국 FSD 테스트를 통해 더욱 구체화되고 있는 것으로 보입니다.”라고 그는 덧붙였습니다.

캔커드 제네리티 :Tesla: 에너지 저장 기록

캔커드 제네리티의 애널리스트 그레고리 프랜포트도 Tesla의 성장 스토리에서 자율 주행 기술의 중요성을 강조했습니다. 그는 자신과 자신의 팀을 “자율성 강세론자”라고 설명하며 Tesla의 목표 주가를 주당 32달러에서 254달러로 상향 조정했습니다.

“시스템의 현재 상태에도 불구하고 우리는 자율성이 미래라고 믿습니다.”라고 프란포트는 말합니다. “우리의 낙관론은 FSD, 에너지 저장장치 성장, 2026년 주당 순이익 추정치가 8.55달러에서 9.06달러로 증가한 잠재적 마진 상승 여력이 뒷받침하고 있습니다.”

그는 “테슬라의 성장 전망과 추가 성장 동력에 대한 높은 확신을 반영해 밸류에이션 배수를 약 26배에서 약 28배로 상향 조정한다”고 덧붙였습니다. “7월 23일에 발표될 Tesla의 실적 보고서는 특히 FSD 수취율과 관련하여 매우 중요할 것입니다.”

7/2, 웰스파고, 테슬라를 ‘전술적 아이디어 목록’의 비중 축소 종목으로 추가

웰스 파고는 3분기 ‘전술적 아이디어 목록’에 테슬라를 비중 축소 종목으로 추가했습니다.

이 회사는 투자의견 비중 축소 등급과 120 달러의 목표 주가를 가지고 있습니다.

수요 감소와 가격 인하에 따른 “수익 감소”로 인해 Tesla의 배송 성장률이 감소하고 있다고 보고 있습니다.

Wells는 추가 가격 인하와 물량 감소 가능성을 고려할 때 2분기에 크레딧을 제외한 자동차 총 마진이 전년 동기 대비 210 베이시스 포인트 하락할 것으로 추정합니다.

또한, Tesla의 주요 3개 지역 모두에서 최근 완화되는 추세에 대해 우려하고 있습니다: 미국, 유럽 연합, 중국.

웰스는 테슬라가 가격 인하와 모델 교체 외에 판매량을 늘릴 수 있는 수단이 거의 남아 있지 않으며, 효과가 거의 없는 것처럼 보이는 금융 프로모션에 의존하고 있다고 주장합니다.

7/1, 로이터, 테슬라 2분기 판매량 3.7% 감소 전망

24년 2분기 테슬라 판매량은 3.7% 감소할 것으로 보이며, 이는 중국 전기차 시장의 경쟁 격화와 테슬라의 저렴한 모델 부족에서 기인한다고 보도했습니다.

이러한 이유, 중구에서의 치열한 경쟁과 저렴한 신모델 부족으로 인한 수요 둔화로 인해 최고 전기차 제조업체, 테슬라가 처음으로 2분기 연속 감소세를 기록할 것으로 예상됩니다.

월가의 테슬라 판매량 컨센서스 43.8만대

LSEG가 설문 조사한 12명의 애널리스트의 예측을 바탕으로 한 평균 추정치에 따르면 이 회사는 4월부터 6월까지 438,019대의 차량을 인도할 것으로 예상되며, 이 중 7명은 지난 3개월 동안 기대치를 낮췄습니다. 이 전기차 제조업체는 화요일에 결과를 발표할 예정입니다.

테슬라는 수년간의 빠른 성장으로 세계에서 가장 가치 있는 자동차 제조업체가 된 후 과속 방지턱에 부딪혔습니다.

지난 1월에는 수개월에 걸친 가격 인하 효과가 사라지면서 2024년 납품량 성장이 “감소할 것”이라고 경고했습니다.

이러한 문제에 더해 더 저렴한 차량으로의 소비자 이동으로 인해 Tesla는 가격 인하와 저렴한 금융 옵션 및 리스 등의 인센티브를 통해 차량 재고를 늘리려고 노력하고 있습니다.

올해 초, 엘론 머스크 CEO는 계획을 보류하고 테슬라의 초점을 로보택시로 옮겼는데, 이는 자율주행 기술을 완벽하게 구현하기 어려울 것이라고 우려하는 일부 투자자들의 우려를 불러일으켰습니다.

그럼에도 불구하고 투자자들은 지난달 연례 주주총회에서 560억 달러라는 기록적인 보수를 압도적으로 지지했습니다.

바클레이즈의 애널리스트 댄 레비는 2분기 테슬라 판매량이 11% 감소할 것으로 예상했는데, 이는 테슬라 사상 최대치입니다.

그는 “낮은 판매 결과는 현재 테슬라의 어려운 펀더멘털 환경에 다시 관심을 돌릴 수 있다”고 말했습니다.

테슬라의 주가는 올해 들어 4분의 1가량 하락하여 S&P 500 지수에서 최악의 실적을 기록했지만, 머스크는 4월에 테슬라가 올해 매출을 늘릴 수 있을 것이라는 예측을 내놓았습니다. 그는 대량 해고를 통해 비용을 절감하는 등 테슬라 수익성을 높이는 일련의 조치를 강화했습니다.

일부 분석가들은 올해 처음으로 연간 매출 감소를 기록할 것으로 예상하고 있습니다. 1월부터 3월까지 배송량이 가장 많이 감소하여 월가의 기대치를 밑돌았습니다.

테슬라 판매는 특히 유럽에서 약세를 보였는데, 전기차 보조금 감소와 지난해 이 지역 판매의 절반 가까이를 차지했던 차량 사업자의 수요 부진으로 인해 5월 판매량이 36% 감소했습니다.

로이터 통신은 5월에 테슬라가 반복적인 소매 가격 인하로 차량의 가치가 떨어지고 느린 서비스와 비싼 수리 비용으로 인해 기업 고객들로부터 외면당하자 리스 회사들과 협력하고 있다고 보도했습니다.

중국의 경쟁업체들이 더 저렴한 모델을 출시함에 따라 Tesla는 새로운 디자인을 시장에 출시하는 데 더디게 움직이고 있습니다. 지난 4월, 머스크는 올해 말 저렴한 차량을 포함한 “새로운 모델”을 출시할 것이라고 말했지만 가격에 대한 자세한 내용은 밝히지 않았습니다.

작년 말 테슬라 세단을 출시했지만 디자인에 큰 변화가 없었습니다. 베스트셀링 모델인 Model Y SUV, 프리미엄 세단 Model S, Model X SUV는 수년 동안 큰 변화가 없었습니다.

작년 말 사이버트럭을 출시했지만 머스크는 2025년까지 이 차량을 대량 생산할 것으로 예상하지 않습니다. 픽업트럭은 품질에 문제가 있었기 때문입니다.

지난 5월, Tesla는 최근 발표한 에서 2030년까지 연간 2,000만 대의 차량을 배송하겠다는 목표를 제외했는데, 이는 수년 동안 연간 50%의 장기적인 전기차 배송 성장 목표를 선전한 이후 큰 변화입니다.

테슬라는 ‘완전 자율 주행’ 소프트웨어의 채택을 늘리기 위해 8월 8일에 로보택시를 출시할 예정입니다. 그러나 생산이 언제 시작될지, 얼마나 많이 생산될지는 확실하지 않습니다.

6/26, 스티펠, Stifel, 테슬라 투자의견 매수로 커버 개시

Stifel은 매수 등급과 목표가 265달러로 테슬라에 대한 커버리지를 개시했습니다.

이 회사는 개선된 모델 3와 곧 출시될 모델 Y가 판매를 강화하고 차세대 차량인 모델 2의 생산이 시작될 것으로 예상하며, Tesla가 2025~27년 이후에도 강력한 다년간 성장을 이룰 수 있는 매우 유리한 위치에 있다고 판단했습니다.

단기적으로는 매우 강력한 수요가 발생할 것으로 보입니다. 또한 AI 기반 완전자율주행(FSD) 이니셔티브가 FSD 판매, 라이선스 계약 가능성, 장기적인 로봇택시 이니셔티브의 핵심 동력으로 상당한 가치를 창출할 잠재력을 가지고 있다고 분석가는 투자자들에게 말합니다.

뉴 스트리트, 테슬라 2분기 판매량은 컨센서스를 4% 하회할 것으로 예상

뉴 스트리트는 2분기 테슬라 판매량은 425,000대를 예상하며, 이는 컨센서스 예상치를 4% 하회할 것이라고 지적했습니다.

이 회사는 미국과 중국의 생산 차질이 완화되었지만 수요의 실질적인 개선 조짐은 보이지 않으며 저가형 모델 3/Y가 출시되는 2025 년까지 변곡점이 없을 것이라고 말합니다.

New Street는 Tesla에 대해 매수 등급을 유지하고 목표 주가를 235달러로 제시했습니다.

RBC Capital, 2분기 테슬라 판매량 추정치 하향 조정

등록 데이터와 앱 다운로드를 기반으로 RBC Capital은 2분기 테슬라 인도량을 41만 대로 추정하며, 이는 회사의 이전 추정치인 53만 3천 대에서 23% 감소하고 컨센서스보다 4.3% 낮은 수치입니다.

Tesla가 7월 첫째 주에 인도를 보고할 것으로 예상하는 이 회사는 Tesla 투자의견 Outperform 등급과 $227의 목표 주가를 가지고 있습니다.

모건스탠리, 테슬라는 그리드 투자의 혜택을 누릴 ‘독보적 위치’에 있다 고 주장

모건 스탠리 애널리스트 아담 조나스는 테슬라 에너지가 미국 전력망 투자로부터 “독보적 위치”에 있으며, 이는 생성적 AI 가속화가 “에너지 수요, 발전 및 데이터 센터 투자의 다세대적 증가를 촉진”하기 때문이라고 주장합니다.

테슬라 에너지의 가치를 테슬라 주당 36달러, 즉 1300억 달러로 평가하는 이 회사는 테슬라 투자의견 비중 확대 등급과 310달러 목표 주가를 유지합니다.

테슬라, 트림 부품 문제 해결을 위해 2024년형 사이버트럭 11,000대 이상 리콜

테슬라는 2023년 11월 13일부터 2024년 5월 26일까지 제조된 2024년형 사이버트럭 차량 11,383대를 리콜한다고 NHTSA는 웹사이트에 게시한 문서에서 밝혔습니다.

사이버트럭에는 트렁크 베드 트림 외부에 접착제로 차량에 부착되는 세일 아플리케라고 하는 장식용 아플리케가 장착되어 있습니다. 해당 차량의 경우, 세일 아플리케 또는 접착제가 사양에 따라 설치되지 않았을 수 있으며, 이로 인해 세일 아플리케가 느슨해지거나 차량에서 분리될 수 있습니다.

주행 중 아플리케가 차량에서 분리되면 뒤따르는 운전자에게 도로 위험을 초래하고 부상 또는 충돌 위험을 증가시킬 수 있다고 NHTSA는 밝혔습니다.

2024년 6월 12일 현재 Tesla는 이 상태와 관련된 충돌, 부상 또는 사망 사례를 인지하지 못했습니다.

6/24, 바크레이즈, 테슬라 2분기 판매량, 컨센서스를 하회할 전망

- 2분기 테슬라 판매량 예상 41.5만대

- 이는 월가 컨센서스 44.4만대에 미치지 못하나

- 매수측 기대체에는 부합할 듯

Barclays는 테슬라 2분기 판매량이 전년 동기 대비 11% 감소한 415,000대이며 컨센서스 예상치인 444,000대를 밑돌 것으로 예상합니다.

그러나 이 회사는 이 추정치가 “다소 완화된 매수 측 기대치에 어느 정도 부합한다”고 보고 있으며, 테슬라가 집계한 최종 컨센서스 추정치는 더 낮아질 것으로 예상하고 있습니다.

애널리스트는 리서치 노트에서 테슬라가 2024년과 2025년 추정치에 대해 지속적으로 부정적인 수정에 직면할 가능성이 높기 때문에 소프트 딜리버리 결과는 투자자들의 관심을 현재 테슬라의 어려운 펀더멘털 환경으로 돌릴 수 있다고 말합니다.

6/21,모건스탠리, 투자자들은 테슬라의 ‘다른 것’에 대비해야 한다

모건 스탠리는 연구 노트에서 투자자들에게 테슬라가 여전히 자동차를 만들겠지만, 테슬라의 과학 및 비즈니스 진화의 다음 전략적 단계를 설명하는 마스터 플랜 4를 공개한 후 ‘다른 것’에 대비해야 한다고 말합니다.

이 회사는 MP4가 클라우드에서 에지에 이르는 분산 열 및 차량 내 컴퓨팅을 포함한 AI, 로봇 공학, 하이브리드 컴퓨팅에 대한 Tesla의 상업적 야망에 의해 뒷받침될 것으로 예상하고 있습니다.

모건스탠리는 테슬라 투자의견 비중 확대 등급과 310달러 목표 주가는 변경하지 않았습니다.

RBC Capital, 테슬라 목표주가를 293달러에서 227달러로 하향

RBC 캐피탈은 테슬라 목표주가를 293달러에서 227달러로 낮추고 투자의견 아웃퍼폼 등급을 유지했습니다.

이 회사는 회사의 로봇 택시 수익 기여도에 대한 전망을 이전 6,270 억 달러에서 4,140 억 달러로 낮추고 Uber (UBER) 및 Lyft (LYFT)와 같은 서비스 제공 업체에 더 많은 수익 점유율을 할당하고 있다고 분석가는 연구 노트에서 투자자들에게 말합니다.

그러나 RBC는 여전히 로봇택시가 테슬라 가치 평가 모델에서 52%로 가장 큰 동인이라고 보고 있으며, FSD가 27%, 메가팩이 15%, 자동차가 6%로 그 뒤를 잇고 있다고 덧붙였습니다.

5월 EU 신차 등록대수 3% 감소

5월 유럽 연합의 자동차 등록대수가 3% 감소했으며 이탈리아, 독일, 프랑스의 4대 주요 시장 중 3개국에서 감소세가 관찰됐다고 유럽자동차공업협회(ACEA)가 밝혔습니다.

반면 스페인은 지난달 3.4%의 소폭 성장을 달성했다고 이 단체는 밝혔습니다.

6/18, 웨드부시, 테슬라 내년 시총 1조달러 달성 가능

미 증권사 웨드부시의 댄 아이브스는 현재 5577억9000만 달러를 기록 중인 테슬라의 시가총액이 이듬해 1조 달러에 도달할 것으로 내다봤다.

이는 테슬라 주가가 2배 가까이 뛴다는 예측이다.

캐시우드, 5년 내 테슬라 주가는 2600달러까지 상승 가능

한국에서 ‘돈나무 언니’로 유명한 캐시 우드 아크인베스트 CEO는 테슬라 주가가 5년 안에 2600달러를 기록할 것으로 봤다.

이는 현재 주가 대비 무려 15배 가까이 높은 수준이다.

클린에너지트랜지션’의 페르 레칸더 CEO, 테슬라 주가 적정선은 15달러 주장

반면 오랫동안 테슬라 공매도 투자자로 활동해 온 투자회사 ‘클린에너지트랜지션’의 페르 레칸더 CEO는 테슬라 주가 폭락을 점쳤다.

지난 14일 야후 파이낸스 모닝 브리핑에 출연한 레칸더 CEO는

“(테슬라) 주가 하락의 요인은 수익 악화인데 수익이 가파르게 악화되고 있기 때문에 (주가 폭락의) 전환점에 굉장히 근접했다고 본다”며

“앞으로 (테슬라) 주가가 한 번 떨어지면 하락 폭은 더 커질 것”이라고 전망했다.

그는 이어 “시장이 20% 이상 성장하는 동안 테슬라 주가는 사상 최고치에서 60%나 떨어졌다는 것을 잊지 말자”며 “테슬라는 제2의 엔론”이라고 강조했다.

6/18, 매튜스, 테슬라 주장에 ‘전혀 근거 없다’고 반박

매튜스 인터내셔널(MATW)은 6월 14일 금요일 저녁에 테슬라(TSLA)가 캘리포니아 북부 연방지방법원에 소장을 제출했다고 밝혔습니다.

“이 실없는 소장에 명시된 주장은 전혀 근거가 없으며 우리는 이 문제를 강력하게 방어할 계획입니다. 특히 이 소장은 영업 비밀을 모호하게 언급하고 있지만, Tesla가 매튜스에게 공개했다고 주장하는 영업 비밀은 단 한 건도 명시하지 않고 있습니다.

당사는 이 소장을 계속 검토하고 있으며 법적 구제책을 강구할 수 있습니다. 소장의 주장과는 달리, Tesla의 소송은 매튜스를 괴롭히고 매튜스의 소중한 지적 재산을 부적절하게 탈취하려는 지속적인 노력의 새로운 전술일 뿐입니다.

또한 Tesla의 소는 당사의 혁신적인 솔루션을 다른 사람들에게 제공하는 것을 제한하여, 시장이 당사의 건식 배터리 전극 또는 ‘DBE’ 솔루션과 관련된 비용 절감의 혜택을 크게 누리지 못하게 하고, 따라서 매튜스가 당사의 지적 재산의 가치를 실현하는 것을 방해하려는 시도입니다.

25년 전, 테슬라가 회사로 존재하기도 전에 엔지니어들은 리튬 이온 배터리 생산을 간소화하고 전기 자동차의 생산 비용을 크게 절감하는 DBE 솔루션의 기반이 되는 획기적인 기술을 개발하기 시작했습니다.

5년 전 Tesla는 엔지니어링 솔루션과 귀중한 지적 재산, 영업 비밀, 글로벌 엔지니어링 인재에 대한 접근을 위해 매튜스를 찾아왔습니다.

불만 사항에서 인정한 바와 같이, 매튜스는 신뢰할 수 있는 공급업체로서 Tesla와 계속 협력하고 있습니다. 여기에 설명된 이유 때문에 현재로서는 이 문제가 회사에 중대한 영향을 미칠 것으로 생각하지 않습니다.”라고 Matthews는 보도 자료에서 밝혔습니다.

6/15, 골드만삭스, 머스크 투표로 테슬라의 ‘핵심 인물 리스크’ 감소

골드만삭스는 엘론 머스크의 2018년 성과상 재승인 및 텍사스 재통합에 대한 주주 제안이 모두 통과된 후 테슬라 투자의견 중립 등급과 목표주가 175달러를 유지했습니다.

이 애널리스트는 리서치 노트에서 이번 투표가 단기적으로 ‘핵심 인물 리스크’를 줄이는 데 도움이 될 것이며, 이는 목요일의 주가 움직임과 일치한다고 말했습니다.

또한 이 회사는 투자자들이 주요 인공 지능 관련 프로젝트가 Tesla의 초점이 될 것으로 예상하고 있으며 이는 주식 평가 배수의 중요한 부분이라고 믿습니다.

골드만은 테슬라가 어제 세 가지 미래 신차를 암시하는 슬라이드를 선보였는데, 이 중 하나는 회사의 과거 논평을 고려할 때 로보택시일 가능성이 높다고 지적했습니다.

한편 지난달 바이든 행정부는 중국산 전기 자동차에 대한 301 조에 따라 관세를 27.5 %에서 102.5 %로 인상 할 것을 제안했으며, 이는 테슬라의 마진을 압박 할 수 있다고 회사는 주장합니다.

테슬라, 주주들이 CEO 보상, 국내 복귀를 ‘압도적으로 승인’

어제 연례 주주총회에서 테슬라 주주들이 2018년 CEO 성과보상 비준과 회사를 텍사스로 국내 복귀하는 안건을 “압도적으로 승인”했다고 테슬라가 발표했습니다.

“Tesla는 텍사스 법인으로의 전환을 위한 모든 서류를 제출했으며, 이제 회사가 텍사스에 법인화되었음을 확인할 수 있습니다.”라고 Tesla는 덧붙였습니다.

번스타인, 머스크 급여 패키지 승인은 테슬라 주주들에게 ‘안도감’

번스타인은 테슬라 주주들의 엘론 머스크의 급여 패키지 승인 투표는 여전히 법적 문제에 직면할 가능성이 있지만, CEO에게는 긍정적인 지지이며 테슬라 주주들에게는 ‘안도감’이라고 말했습니다.

애널리스트는 리서치 노트에서 블랙록과 뱅가드가 의결권 자문사의 권고를 깨고 찬성표를 던진 것이 표결에 영향을 미친 것으로 보인다고 말합니다.

이 회사는 주주총회가 “테슬라의 기준에서도 비정상적으로 (때로는 불편할 정도로) 홍보적이었다”고 말합니다.

머스크가 테슬라 자율 주행에 대한 ARK의 5조 달러 가치 평가는 “매우 정확”하며 옵티머스 로봇 사업의 가치는 20조 달러에 달할 수 있다고 언급했다는 지적입니다.

번스타인은 머스크가 전기차 성장이 약하다는 점을 인정했지만 올해 테슬라가 성장할 것이라는 견해를 되풀이했다고 덧붙였습니다.

그러나 번스타인은 2024 회계연도에 상당한 가격 할인과 잉여 현금 흐름에 대한 상당한 압박 없이는 단가 성장이 어려울 것으로 예상합니다.

목표주가는 120달러로 Tesla에 대해 시장수익률 미달(Underperform) 등급을 유지합니다.

뤠즈부시, 머스크 보상 승인으로 테슬라 스토리에서 오버행 제거

테슬라 주주들은 텍사스에서 2018 년 보상 패키지 및 법인 설립을 압도적으로 승인하여 주가를 압박했던 주식에 대한 $ 20- $ 25 오버행을 제거했다고 Wedbush는 리서치 노트에서 투자자들에게 말합니다.

이 회사의 강세 케이스는 현재 향후 12-18개월 동안 350달러이며, 회사는 자율 주행 및 FSD와 관련된 Tesla 성장 스토리의 다음 장이 2025년에 Tesla의 가치를 1조 달러 이상으로 끌어올릴 단기적인 지평선에 있다고 믿습니다.

6/15, 데이터독, 6월 랠리 이후 Monness Crespi에서 판매로 하향 조정

이전에 보고한 바와 같이 Monness Crespi는 데이터독의 투자의견을 중립에서 판매로 하향 조정하고 목표 주가를 98달러로 책정했습니다.

데이터독의 밸류에이션은 “이미 고평가되어 있었고, 이번 달의 랠리는 그 과잉을 더욱 악화시켰다”고 분석가는 주장하며, 시장이 “과도한 밸류에이션으로 소프트웨어 주식을 지지하지 않을 것”이라고 믿습니다.

장기적으로는 클라우드 트렌드, 디지털 혁신, 데이터독의 포트폴리오 확장이 “회사에 좋은 징조”가 될 것으로 보고 있지만, “차세대 AI 과대광고 사이클”은 “올해 매출 신기루로 드러났다”고 덧붙입니다.

6/12, 씨티, 테슬라 투자 심리가 개선될 여지가 있다고 본다

씨티는 이번 주 주주 투표까지 테슬라 투자의견 중립 등급을 유지하지만, “스토리가 신제품으로 전환될 수 있고 8월 8일 로봇택시의 날이 보다 신뢰할 수 있는 자율주행차 배치 계획을 제공할 수 있다면 앞으로 몇 달 안에 투자 심리가 개선될 여지가 있다고 본다”고 말했습니다.

이 회사는 여전히 2분기 인도량을 컨센서스 444,000대보다 낮은 40만대로 예상하고 있으며, 2분기 수요가 유럽과 미국에서는 예상치를 밑돌고 중국에서는 예상치를 상회하는 것으로 보인다고 말했습니다.

컨센서스 추정치는 여전히 높아 보이지만 이전 분기와 달리 역풍은 잘 알려져 있다고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.

Citi는 테슬라가 1분기에 발표한 저가형 전기 자동차에 더 많은 색상을 제공할지 여부가 관건이라고 생각합니다.

그렇다면 단기적인 압력을 가리고 내러티브를 더 유리하게 바꿀 수 있지만 그렇지 않다면 주식은 또 다른 추정치 인하에 취약해질 수 있다고 회사는 주장합니다.

모건 스탠리, 테슬라가 전화를 만들 수 있다고 생각한다

모건 스탠리 애널리스트 아담 조나스는 자동차 경영진 및 업계 전문가들과의 지속적인 논의를 통해 “자동차는 전화의 연장”이며 “전화는 자동차의 연장”이라고 주장하면서 “자동차와 전화 사이의 경계가 정말 모호해졌다”고 말합니다.

이러한 맥락에서 분석가는 테슬라(TSLA) CEO 엘론 머스크가 애플(AAPL)의 WWDC 이후 이러한 장치를 만드는 것이 “불가능한 일이 아니다”라고 말함으로써 이 주제를 다시 점화시켰다고 지적합니다.

테슬라와 머스크가 자체 LLM 및 genAI 노력에 더 많은 투자를 계속함에 따라 잠재적 인 전략적 및 사용자 경험 중복이 “더욱 분명해진다”고 말하는이 회사는 Tesla 투자의견 비중 확대 등급과 310 달러 목표 주가를 가지고 있습니다.

엘론 머스크, OpenAI, 샘 알트먼에 대한 소송 취하, 뉴욕 타임즈 보도

테슬라(TSLA) CEO 엘론 머스크는 화요일에 공익보다 상업적 이익을 우선시하여 OpenAI의 설립 계약을 위반했다고 스타트업인 샘 알트먼과 설립자 그렉 브록먼을 고발한 후 ChatGPT 제조업체인 OpenAI에 대한 소송을 취하했다고 뉴욕 타임즈의 케이드 메츠가 보도했습니다.

머스크는 소송에서 OpenAI와 Microsoft(MSFT)의 수십억 달러 규모의 파트너십이 AI를 신중하게 개발하고 기술을 공개적으로 제공하겠다는 회사의 약속을 포기한 것이라고 주장했습니다.

머스크는 여전히 캘리포니아나 다른 주에서 소송을 다시 제기할 수 있다고 뉴욕타임스는 지적했습니다.

6/8, 테슬라, 머스크 급여 패키지에 대해 소송을 제기한 변호사들이 1360만 달러를 받을 자격이 있다고 주장, FT 보도

테슬라는 델라웨어 법원에 CEO 일론 머스크에게 560억 달러의 급여 패키지를 무효화하도록 판사를 설득한 변호사들이 보상으로 요구한 52억 달러의 주식이 아닌 1360만 달러만 받을 수 있다고 말했다고 파이낸셜 타임스의 Stephen Morris와 Sujeet Indap이 보도했습니다.

이 회사의 변호사들은 “이 특별한 요청의 정당성은 기존의 델라웨어 판례법을 무시하고, 기본적인 경제학을 왜곡하며, 이 법원이 수수료에 부과하는 공정성 검사를 완전히 회피하려는 것”이라며 “간단히 말해, 주주들의 이익을 보호해야 하는 공평의 법원을 조롱하는 것”이라고 덧붙였습니다.

로이터, 테슬라, 중국에서 차량용 내비게이션 시스템 업그레이드 발표,

테슬라가 중국에서 차량용 내비게이션 시스템의 소프트웨어 업그레이드를 발표하고 도로의 차선에 해당하는 차선 표시를 지도에 표시하는 등의 기능을 도입했다고 로이터 통신이 WeChat에 올린 회사의 게시물을 인용해 보도했습니다.

이 회사는 무선 업그레이드를 통해 추가된 새로운 기능이 운전 중 스마트폰 애플리케이션에 대한 사용자의 의존도를 줄일 수 있을 것이라고 주장합니다.

6/6, WSJ, 테슬라의 5월 중국 판매량, 전년 동월 대비 17% 증가,

- 5월 테슬라 중국 판매는 17% 증가한 72,573대

- BYD 중국 판매는 330,488대 기록

중국 승용차 협회의 예비 데이터에 따르면 중국 정부의 보상 판매 프로그램과 베이징 모터쇼에 대한 관심으로 전기 자동차 수요가 증가하면서 5월 테슬라의 중국 판매량이 전년 동월 대비 17% 증가한 72,573대를 기록했다고 월스트리트 저널의 Jiahui Huang이 보도했습니다.

이 데이터에 따르면 라이벌인 BYD는 5월에 330,488대를 판매했습니다. 참조 링크

6/4, 파이퍼, 테슬라 주총대비 ‘전술적으로 동등한 비중으로 투자할 것’ 권고

파이퍼 샌들러는 투자자들이 테슬라의 6월 13일 주주총회에만 집중하고 있는 것 같다고 말합니다.

주주들이 이사회의 권고에 찬성표를 던지면 주가는 최악의 경우 횡보할 것이지만, 그 반대의 경우 주가는 하락할 것이라고 분석가는 리서치 노트에서 투자자들에게 말합니다.

Piper는 테슬라 주식의 40% 이상을 개인이 소유하고 있는 상황에서 투표 결과가 어떻게 될지 확신할 수 없다고 인정합니다.

위험을 통제하기 위해 Piper는 투표를 앞두고 “전술적으로 동일한 비중”으로 투자할 것입니다.

6월 이후를 내다볼 때 인공지능에 대한 관심이 높아지면 주가에 대한 비중확대 의견을 지지할 것이라고 Piper는 주장하며 목표주가를 205달러로 유지합니다.

5/21, 디지타임스, TSMC, 테슬라의 도조 AI 트레이닝 타일 대량 생산 시작

TSMC(TSM)가 통합 팬아웃 시스템 온 웨이퍼 기술을 적용한 테슬라(TSLA)의 차세대 도조 AI 트레이닝 타일 생산을 시작했으며, 더 복잡한 웨이퍼 레벨 시스템으로 2027년까지 컴퓨팅 성능을 40배 향상시키는 것을 목표로 한다고 DigiTimes의 Amanda Liang과 Willis Ke가 회사 소식통을 인용하여 보도했습니다.

4/24, 테슬라, 미래 차량 라인업 업데이트

테슬라는 투자자들에게 보내는 분기별 서한에서 이렇게 말했습니다:

- 새로운 저가 전기차 출시 가속화

- 기 2025년 하반기 목표였지만 2025년 초 또는 2024년 하반기로 당길 것

- 새로운 전기차는 현재 생산 라인에서 운영

- 추가 라인 투자없이 현대 생산 라인을 최적화해

- 현 300만대 캐파를 50% 더 늘리는(450만대 캐파) 시도 추진

“우리는 이전에 발표 한 2025 년 하반기 생산 시작에 앞서 새로운 모델 출시를 가속화하기 위해 미래 차량 라인업을 업데이트했습니다.

보다 합리적인 가격대의 모델을 포함한 이 새로운 차량들은 차세대 플랫폼의 일부와 현재 플랫폼의 일부를 활용할 것이며, 현재 차량 라인업과 동일한 제조 라인에서 생산될 수 있을 것입니다.

이 업데이트는 이전에 예상했던 것보다 비용 절감 효과는 적을 수 있지만, 불확실한 시기에 보다 효율적인 방식으로 차량 물량을 신중하게 늘릴 수 있게 해줍니다.

이를 통해 현재 예상되는 최대 생산 능력인 300만 대에 가까운 차량을 최대한 활용하여 새로운 제조 라인에 투자하기 전인 2023년까지 생산량을 50% 이상 늘릴 수 있을 것으로 예상됩니다.

특수 제작된 로보택시 제품은 혁신적인 ‘언박스’ 제조 전략을 지속적으로 추구할 것입니다.”

1분기 테슬라 실적 요약

24년 1분기 테슬라 실적은 매출이 2012년이래 가장 큰 9% 감소하면서 주당순이익은 월가 예측치 하회했습니다.

하지만 컨콜에서 일론머스크가 2025년 새로운 저렴한 전기차(모델 2) 생산이 예상보다 빨리 시작될 것(2025년 하반기 생산을 시작할 것으로 예상한 뒤 “올해 말은 아니더라도 2025년 초”에 신차 생산을 시작할 계획)이라는 언급해 테슬라 주가는 상승했습니다.

테슬라 실적 요약

- 조정 주당순이익 : 45센트, 월가 예상 51센트대비 하회

- 순이익 11.3억 달러(주당 34센트)로 전년동기 25.1억 달러(주당 73센트)보다 55% 감소

- 영업이익 11.7억 달러, 월가 예상치 15.3억 달러비 하회

- 매출 : 213억 달러, 월가 예상 223억 달러대비 하회

- 전년동기 233억 달러비 9% 감소

부정적인 24년 전망은 유지

2024년 전망에 대해서는 기존의 부정적인 전망을 유지 : 2024년 판매량 증가율은 2023년 성장률보다 낮을 수 있다고 밝힘

(한때는 2023년 판매량 수준을 유지할 것이라는 뉴앙스로 읽혔는데 지금은 2023년 성장률 수준으로 변경된 점은 확인이 필요하다)

이미 1분기 테슬라 판매량은 전년 동기 비 8.5% 감소했다.

현 생산라인 효율화 추구, 생산량 50% 확대 추진

테슬라는 현재 생산라인에서 생산할 수 있는 저 저렴한 모델 출시를 가속화하고 있다고 밝힘

테슬라는 새로운 제조라인 투자전에 현재 생산 능력을 완전히 활용해 2023년 생산량대비 50%이상 성장하는 것을 목표로 한다고 밝힘

테슬라 매출총이익은 18% 감소

- 전기차 전반이 판매증가율 둔화

- 테슬라 등 전기차 기업들은 수요 촉진을 위한 경쟁적으로 전기차 가격을 낮추고 있다.

- 이런 연유로 테슬라 매출총이익도 감소하고 있다(18% 감소)

신차 출시

- 신차 발표는 빠르게 진행될 것

- 올해말 또는 2025년 초반에 저가형 자동차가 나올 것

(시장은 2025년 말로 전망) - 2025년 하반기 생산을 시작할 것으로 예상한 뒤

“올해 말은 아니더라도 2025년 초”에 신차 생산을 시작할 계획이라고 첨언

- 올해말 또는 2025년 초반에 저가형 자동차가 나올 것

자동차 사업 관련 자신감 피력

- 4680 배터리는 1분기에 18~20% 생산량이 증가했고 지속적으로 증가할 것

- 로보택시는 2025년 초반 출시 예상

- 로보택시는 구글 웨이모와 비슷한 형식으로 운영할 수도 있고(소유),

에어비앤비와 비슷한 형식(임대)으로 운영할 수도 있음

- 로보택시는 구글 웨이모와 비슷한 형식으로 운영할 수도 있고(소유),

- 중국 전기차들보다 테슬라가 훨씬 잘하고 있음

- 2분기에는 차량 인도가 증가할 것

FSD에 대한 자신감 피력, FSD 이연매출 7억 달러 추정

- 테슬라는 FSD 옵션 판매는 초기 판매 수익에 포함된다고 발표

- 1분기 FSD 판매로인한 이연 수익은 7억 달러에 달할 것으로 추정

- Siena Capital의 자동차 분석가인 Chris Redl의 추정

- 1분기 FSD 판매로인한 이연 수익은 7억 달러에 달할 것으로 추정

- 일론 머스크는 FSD에 대한 자신감 피력

- FSD를 사용해 보면 매우 놀라울 것.

- 기존 자동차 회사 한 곳에서 라이센싱을 협의 중인데 올해 한 곳이상과 계약할 것

- 향후 자율주행차량은 스마트폰 발전과 같은 형태로 진행될 것

- 머스크 자신이 없더라도 자율주행에 성공할 것인데 만약 이를 믿지 못하면 우리에게 투자해서는 안됨. 투자하기 전에 FSD 사용해 보면 어떤 회사인지 알 것

AI 투자 및 전망

- 테슬라는 AI 산업에 대해 지속적으로 투자할 것

- 관련 딥러닝을 위한 조치를 위해 올해말까지 엔비디아의 H100을 10만개 확보해 지속적으로 진행할 것

- AI로봇인 옵티머스 현황

- 현재 공장 테스트를 하고 있고,

- 확실하지는 않지만 내년 말에는 고객에게 판매가 가능할 것

4/23, 파이퍼샌들러, 테슬라 가격 인하 조치는 테슬라 생산 능력이 수요를 앞선다는 ‘분명한 지표’

파이퍼 샌들러는 테슬라가 주말 동안 “본질적으로 모든 글로벌 지역의 모든 모델”에 영향을 미치는 또 다른 가격 인하를 발표했으며 이러한 인하가 “테슬라의 생산 능력이 수요를 앞질렀다는 분명한 지표”라고 말합니다.

이 분석가는 완전 자율 주행 소프트웨어의 가격을 1만 2,000달러에서 8,000달러로 동시에 인하한 것은 “테슬라의 수익 잠재력에 훨씬 더 중요한 일”이라고 투자자들에게 말합니다.

테슬라는 내일 오후에 실적을 발표할 예정이며, “당분간은 가격 인하를 반영하기 위해 모델 업데이트를 자제할 것”이라고 덧붙이며, 테슬라 주식에 대해 비중 확대 등급과 205달러의 목표 주가를 제시했습니다.

3/17, WSJ, 테슬라, 최근 며칠간 사이버트럭 배송 연기

테슬라가 최근 며칠간 이유 없이 사이버트럭 배송을 연기했다고 월스트리트저널의 알리사 루크팟과 조셉 드 아빌라는 구매자의 말을 인용해 보도했지만, 저널은 얼마나 많은 구매자가 영향을 받는지 확인할 수 없었다고 지적했습니다.

JP모건, 테슬라 해고는 공급이 아닌 수요 부족으로 판매량 감소를 보여준다

- 테슬라는 인력 10%를 정리해고한다고 발표

- 이러한 해고 발표는 그동안 주장된 테슬라 판매 부진이 공급능력 부족이라는 주장은 틀렸고,

- 테슬라는 확실한 수요 문제가 있다는 신호로 해석해야 한다.

JP모건 애널리스트 라이언 브링크만은 어제 전 세계 인력의 10% 이상에 달하는 사상 최대 규모의 해고를 실시하겠다는 테슬라의 발표는 회사의 1분기 대규모 배송 누락이 수요 문제를 반영하기보다는 공급에 따른 것이라는 “개념을 확고히 불식”시켜야 한다고 말합니다.

이 애널리스트는 리서치 노트에서 투자자들에게 “이제 배송 감소가 공급이 아닌 수요 감소의 결과라는 데 의심의 여지가 없어야 한다”고 말합니다.

1분기 이후를 내다보며 JPMorgan은 고용과 생산 능력의 감소가 “테슬라의 주가에 여전히 내재된 고성장 스토리에 광범위한 영향을 미쳐 주가에 중대한 하방 위험을 시사하고 있다”고 말합니다.

테슬라 목표주가 115달러와 함께 테슬라 투자의견 비중 축소 등급을 유지합니다.

GLJ, 테슬라 목표주가를 $23 이하로 낮추다

- 24년 1분기 테슬라는 전분기비 9.5만대를 덜 판매

- 분기 평균 평균 판매가는 대당 2,000이상 하락해

매출감소는 50억 달러에 이른다고 추정 - 2분기 판매량 추정치를 42.5만대에서 40.5만대로 하향

- 월가 컨세서스는 너무 높다고 주장

GLJ 리서치 애널리스트 고든 존슨은 테슬라의 2024년 말 목표주가를 $ 23.53에서 $ 22.86으로 낮추고 투자의견 매도 등급을 유지했습니다.

Tesla는 1분기에 전분기 대비 95,000대의 자동차를 덜 판매했으며, GLJ는 현재 이 회사의 분기 평균 판매 가격이 전분기 대비 대당 2,000달러 이상 하락하여 매출이 4분기 대비 50억 달러 감소할 것으로 가정하고 있습니다.

또한, 일자리 감축이 보고됨에 따라 2분기 인도량 가정을 42만 5,000대에서 40만 5,000대로 낮추었습니다. GLJ는 컨센서스 추정치가 여전히 너무 높다고 생각합니다.

이렉트릭, 테슬라의 저렴한 전기차 NV9(모델 2) ‘사실상 스크래치’

- 테슬라는 더 저렴한 전기차 모델2보다는 8월 목표인 로봇택시에 주력

- 이에 따라 저렴한 모델2 출시는 이미 상처를 입고 있다.

(출시 시기 등등 의문)

테슬라는 더 저렴한 차량 작업을 연기한 후 현재 최우선 과제인 로봇택시 프로젝트를 위한 거대한 텍사스 데이터센터 구축에 집중하고 있다고 일렉트렉의 프레드 램버트가 보도했습니다.

모델 2라고도 불리는 이 저렴한 차량의 코드명 NV9는 약 2만 5천 달러에 판매될 것으로 예상되었지만, 램버트는 테슬라가 자율 주행에 모든 자원을 투입하고 있기 때문에 현재 이 프로그램은 “사실상 긁어 부스럼”이 되었다고 썼습니다.

4/13, 웰스 파고, 테슬라 목표주가를 125달러에서 120달러로 하향

웰스 파고는 테슬라 목표주가를 125달러에서 120달러로 낮추고 투자의견 비중 축소 등급을 유지했습니다.

이 회사는 테슬라의 1분기 실적이 부진할 것으로 예상하지만, 판매 부진으로 인해 기대치가 낮다고 말합니다.

이 애널리스트는 리서치 노트에서 투자자들에게 회사의 열악한 펀더멘털이 1분기 실적 발표에서 완전 자율 주행 ‘현란함’으로 인해 가려질 수 있다고 말합니다.

웰스는 “쇼가 끝나면 펀더멘털이 다시 중요해져야 한다”고 주장합니다. 1분기 테슬라 주당 순이익은 컨센서스인 54센트보다 낮은 40센트로 예상합니다.

시티, 테슬라 목표주가를 $196에서 $180로 하향 조정

Citi는 테슬라 목표주가를 $196에서 $180으로 낮추고 투자의견 중립 등급을 유지했습니다.

이 분석가는 1분기 테슬라 판매량의 기대치대비 부진과 4월 초 데이터를 반영하기 위해 회사 모델을 업데이트했습니다.

이 회사는 테슬라 주가에 대한 “더 설득력있는 진입 점”을 기다리고 있습니다. 이는 테슬라의 로봇택시 강조에 동의합니다. 씨티는 테슬라가 밀집된 도시 지역에서 웨이모, 크루즈, 모션 등과 경쟁할 것이라고 지적합니다.

4/12, 웨드부시, 테슬라는 모델 2 ‘필요’, 로보택시 ‘현재로서는 답은 아니다’

웨드부시는 전 세계적으로 대량 전기차 수요를 견인하려는 테슬라의 미래 성장 스토리의 핵심은 모델 2 차량과 3만 달러 미만의 가격대라고 주장하며 향후 몇 년간 성장의 약 60%는 2025년 말 또는 2026년 초에 출시될 예정인 모델 2에서 나올 것이라고 예상했습니다.

엘론 머스크가 8월 8일을 테슬라 로보택시의 “드럼통 공개일”로 정하고 테슬라 커뮤니티 내에서 흥분을 불러일으키고 있지만, 분석가는 “향후 18개월 동안 로보택시와 함께 모델 2 차량을 출시하는 것이 중요하다”고 주장합니다.

테슬라가 모델 2에서 벗어나 바로 로보택시로 넘어가는 것은 “위험한 도박”이 될 것이며, 로보택시가 모델 2를 대체할 “마법의 모델”로 여겨진다면 회사는 이를 “테슬라 스토리에 부정적인 사태”로 간주할 것이라고 테슬라 주식에 대해 아웃퍼폼 등급과 300달러 목표가를 부여한 애널리스트는 덧붙였습니다.

BofA, 테슬라 목표주가 280달러에서 220달러로 하향 조정

BofA는 테슬라 목표주가를 280달러에서 220달러로 낮추고 투자의견 중립 등급을 유지했습니다.

이 애널리스트는 자동차 산업 1분기 프리뷰 노트에서 테슬라, 루시드(LCID), 리비안(RIVN)과 같은 순수 전기차 업체들의 경우 1분기에 수요가 집중될 것이라고 말했습니다.

제프리스 , 테슬라 목표 주가를 185달러에서 165달러로 하향

Jefferies는 테슬라 목표 주가를 185달러에서 165달러로 낮추고 투자의견 보류 등급을 유지했습니다.

제품 우선 순위와 리더십에 대한 반복되는 질문을 포함하여 “1 분기 실적에 더 많은 드라마”를 불러 일으키는이 회사는 회계 연도 EBIT 및 EPS 추정치를 각각 약 30 % 감소한 65 억 달러와 1.87 달러로 줄였습니다.

이 회사는 1분기 현금 소진이 “크게 마이너스”일 것이라고 말하지만, “현재 배수를 지원하는” 벤처에 자금을 지원하는 Tesla의 능력을 의심하기에 충분하지 않다고 덧붙였습니다.

파이퍼 샌들러, 테슬라 목표주가를 225달러에서 205달러로 하향

파이퍼 샌들러 애널리스트 알렉산더 포터는 테슬라 목표주가를 225달러에서 205달러로 낮추고 투자의견 비중 확대 등급을 유지했습니다.

또한 예상보다 부진한 1분기 인도량과 2024/2025년의 어려운 수요 전망을 반영하여 추정치를 낮췄습니다.

또한 Piper는 완전 자율주행 소프트웨어에 대한 자체 예측을 업데이트하고 있습니다.

테슬라는 내년에 가장 낮은 확신을 가진 비중확대(Overweight) 등급의 주식이며, 1년 목표주가 205달러는 이를 반영한 것입니다.

그러나 Piper는 여전히 테슬라가 고객 포트폴리오, 특히 향후 몇 분기 동안의 매도 차익을 노리는 성장 지향적 투자자의 포트폴리오에서 한 자리를 차지할 가치가 있다고 생각합니다.

4/10, UBS, 테슬라 전기차 판매량 성장이 향후 몇 년간 도전을 받을 수 있다

테슬라 전기차 성장이 향후 몇 년간 도전을 받을 수 있다고 UBS 애널리스트 Joseph Spak은 2024 글로벌 전기차 설문조사 결과에 따른 연구 노트에서 투자자들에게 말합니다.

테슬라는 전 세계적으로 39%의 지지율로 BEV 브랜드 선호도 1위를 유지했지만, 중국 외 지역의 조사 결과와 중국 내 전기차 수요의 지속적인 정체, 경쟁 심화를 고려할 때 향후 몇 년간 테슬라 전기차 판매량 성장에 역풍이 불 것으로 보고 있습니다.

UBS는 테슬라 투자의견 중립 등급과 테슬라 목표주가 160달러를 유지했습니다.

4/9, 모건 스탠리, 테슬라 로봇택시, 핵심 사업 전환의 단계일 수 있다고 저장

모건 스탠리 애널리스트 아담 조나스는 엘론 머스크가 8월 8일에 테슬라가 로봇택시를 공개할 것이라고 말했으며, 이 발표는 회사가 “매우 기대되는” 저렴한 모델 2 EV의 출시를 연기하고 있다는 보도와 일치한다고 지적했습니다.

모건 스탠리는 테슬라가 “자율성 경쟁에서 (완전한 승자는 아니더라도) 강력한 플레이어가 될 수 있는 많은 속성을 가지고 있다”고 믿지만, 비즈니스의 실질적인 상업적 확장은 “2030년 이후”가 될 것이며, 대규모로 운전대가 없는 “진정한 로봇택시”의 상용화에 이르는 길은 “오래 걸리고 변동성이 클 것”이라고 경고합니다.

시간이 지남에 따라 투자자들이 회사의 비즈니스 모델이 자산이 적은 소프트웨어 기반의 반복적인 수익 모델로 전환되는 것을 목격할 것으로 예상하고 로봇택시가 핵심 사업을 전환하는 첫 단계가 될 수 있을지 궁금해하는 이 회사는 테슬라 주식에 대해 비중 확대 등급과 310달러의 목표 주가를 제시하고 있습니다.

골드만삭스, 테슬라 목표주가를 190달러에서 175달러로 하향 조정

골드만삭스는 테슬라 목표주가를 190달러에서 175달러로 낮추고 테슬라 투자의견 중립 등급을 유지했습니다.

이 애널리스트는 예상보다 부진한 1분기 실적 발표 이후 테슬라에 대한 추정치를 낮췄습니다. 이 회사는 이러한 약세를 생산량과 경쟁/시장 역풍 때문이라고 설명했습니다.

테슬라의 장기 성장 잠재력과 시장 내 입지에 대한 긍정적인 시각은 전체 밸류에이션과 단기 펀더멘털 약화로 인해 상쇄된 것으로 보입니다.

WaPo, 테슬라, 애플 엔지니어의 치명적인 오토파일럿 충돌 사고에 대한 소송 합의

테슬라가 재판 시작 하루 전에 애플(AAPL) 엔지니어 월터 황의 2018년 치명적인 오토파일럿 충돌 사고에 대한 소송을 합의했다고 워싱턴 포스트의 트리샤 타다니가 보도했습니다.

합의 금액은 공개되지 않았습니다.

이 사건은 테슬라의 오토파일럿 기술이 치명적인 충돌 사고에 기여했다는 의혹을 받고 있는 내년에 재판을 앞두고 있는 여러 사건 중 하나입니다.

4/4, 트루이스트, 테슬라 목표주가를 $193에서 $176로 하향 조정

- 1분기 테슬라 판매량은 예상보다 부진

- 24년 EPS 전망치를 3.72달러에서 3.21달러 하향

25년 EPS 전망치를 5.40달러에서 4.36달러로 하향 - 테슬라는 AI 기술 강점이 있지만 AI 업데이트는 실망스럽고,

가격 및 수요때문에 테슬라 자동차 비즈니스 가치가 하락

Truist 분석가 William Stein은 테슬라 목표주가를 $193에서 $176로 낮추고, 테슬라 투자의견 보류 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 예상보다 부진한 1분기 테슬라 판매량 실적으로 인해 24 회계연도 EPS 전망치를 3.72달러에서 3.21달러로, 25 회계연도 전망치를 5.40달러에서 4.36달러로 낮추게 되었다고 말합니다.

트루이스트는 테슬라를 AI 기술의 중요한 공급업체로 계속 보고 있지만, 가격 및 수요 역학이 자동차 비즈니스의 가치를 떨어뜨리고 있으며 AI 업데이트도 “계속 실망스럽다”고 덧붙였습니다.

도이치뱅크, 테슬라 목표주가를 200달러에서 189달러로 하향 조정

도이치뱅크는 테슬라의 목표주가를 200달러에서 189달러로 낮추고, 테슬라 투자의견 매수 등급을 유지했습니다.

1분기 테슬라 판매량의 “대규모” 예측치 하회에 이어, 애널리스트는 이제 2024년 테슬라 판매량이 전년비 증가하지 않고 잉여 현금 흐름이 제한적일 것으로 예상합니다.

모건스탠리, 테슬라, 낮은 기대치에도 큰 판매량 실패 보고

- 1분기 테슬라 판매량은 전년 비9% 하락

- 20년 이후 처음으로 연간 간소 기록

- 낮은 기대치에도 못미치는 실망스러운 1분기 테슬라 판매량

- 2분기 테슬라 판매량 예상치 49.6만대는

- 1분기에 비해 30% 증가한 수치로

- 수요감소, 경쟁 격화, 신제품 부족 등으로 당성학 어려울 것

- 테슬라는 가격 인하보다는 비용정감에 몰두할 것으로 예상

1분기 테슬라 판매량이 전년 대비 9% 감소하여 2020년 이후 처음으로 연간 감소를 기록하면서 낮은 기대치 대비 큰 판매 실패를 보고했다고 모건 스탠리는 리서치 노트에서 투자자들에게 말합니다.

회사의 2분기 1분기 테슬라 판매량 추정치인 496,000대는 전분기 대비 거의 30%의 연속적인 개선을 의미하며, 지속적인 수요 압박과 경쟁, 신제품 부족을 고려할 때 이 격차를 해소하기에는 너무 큰 수치입니다.

테슬라가 가격 인하를 단행하기보다는 마진을 보존하기 위해 비용 절감 이니셔티브를 시작할 수 있도록 준비할 것입니다.

번스타인, 테슬라 2분기 출하량 전년 동기 대비 감소할 듯

번스타인은 1분기 테슬라 판매량 387,000대로 매도 컨센서스인 443,000대를 훨씬 밑돌았다고 지적했습니다.

1분기 생산량은 433,000대로 인도량보다 46,000대 많았으며, 재고가 크게 증가하여 분기 잉여현금흐름에 상당한 역풍이 될 것이라고 말합니다.

번스타인은 테슬라가 모델 3 하이랜드와 다른 지역의 생산 문제를 생산량 부족의 원인으로 꼽았지만, 생산이 문제가 아니라 수요가 문제였다고 지적합니다.

1분기 판매량이 전년 동기 대비 감소한 것은 역사상 두 번째로, 다른 한 번은 코로나19가 시작될 때였을 뿐 아니라 2024년 컨센서스 주당순이익 추정치는 2022년 말에 거의 7달러였으나 현재는 약 2달러로 예상하고 있습니다.

Bernstein은 2분기에도 판매량이 전년 동기 대비 감소할 가능성이 있으며, 올해에도 그럴 가능성이 있다고 생각합니다. 테슬라 목표주가는 120달러로, 테슬라 투자의견은 시장수익률 미달 등급을 부여했습니다.

JP모건, 테슬라 목표주가 130달러에서 115달러로 하향 조정

JP모건은 테슬라 목표주가를 130달러에서 115달러로 낮추고, 테슬라 투자의견 비중 축소 등급을 유지했습니다.

이 애널리스트는 예상보다 상당히 부진한 실적을 기록한 테슬라의 1분기 실적을 업데이트한 후 예상치와 목표 주가를 낮췄습니다.

이 애널리스트는 리서치 노트에서 투자자들에게 “1분기 테슬라 판매량 보고서는 회사의 장기 성장 전망에 대한 투자자의 신뢰에 문제를 일으킬 수 있으며 이는 주식의 희귀 한 밸류에이션 배수를 유지하는 데 매우 중요합니다.”라고 말합니다.

이 회사는 목표 주가가 어제 종가 대비 31% 하락을 의미하지만, 회사가 판매량과 매출 성장을 빠르게 회복하는 데 성공하지 못하면 테슬라 주가는 “훨씬 더 떨어질 수 있다”고 말합니다.

JP모건은 투자자들이 “여전히 초고속 성장 기업 밸류에이션 배수”를 더 이상 부여하지 않을 수 있다고 생각합니다.

HSBC, 테슬라 목표주가를 143달러에서 138달러로 하향 조정

HSBC는 테슬라의 목표주가를 143달러에서 138달러로 낮추고 테슬라 투자의견 등급을 ‘하향 조정’으로 유지했습니다.

분석가는 연구 노트에서 투자자들에게 회사의 1 분기 인도량은 컨센서스보다 13 %, 4 분기보다 20 % 낮았으며, 이는 모델 3 및 모델 Y의 부족으로 인해 발생했다고 분석가는 말합니다.

이 회사는 테슬라가 연평균 9%의 가격 인하를 단행했지만, 가격이 저렴하다고 해서 반드시 판매량이 증가하는 것은 아니라고 말합니다.

베어드, 테슬라 목표주가를 300달러에서 280달러로 하향 조정

베어드는 테슬라의 목표주가를 300달러에서 280달러로 낮추고 테슬라 투자의견 초과달성 등급을 유지했습니다.

이 회사는 분기 내내 낮아진 Baird 및 Street 추정치보다 낮은 1 분기 배송 발표에 따라 약세 Fresh Pick을 유지합니다. 베어드는 1분기 생산량에 영향을 미친 일회성 요인이 몇 가지 있었다고 말했지만, 하락세가 수요 논쟁의 연료로 삼을 것으로 추측합니다.

4/3, 24년 1분기 테슬라 생산량 43.3만대, 판매량 38.7만대

테슬라는 24년 1분기 테슬라 생산량 43.3만대, 테슬라 판매량 38.7만대라고 밝혔습니다.

또한 1분기에 4,053MWh의 에너지 저장 제품을 배치했으며, 이는 분기별 배치량으로는 역대 최고치입니다.

1분기 테슬라 생산량 감소는 부분적으로 프리몬트 공장에서 업데이트된 Model 3의 생산 램프 초기 단계와 홍해 분쟁으로 인한 운송 우회로 인한 공장 가동 중단 및 기가팩토리 베를린의 방화 공격으로 인한 공장 폐쇄로 인해 발생했습니다.

UBS, 1분기 테슬라 판매량 및 생량량은 ‘월가의 매우 낮아진 기준’에 비해서도 크게 미달했다고 밝혔습니다.

UBS 애널리스트 Joseph Spak은 테슬라 투자의견 중립 등급과 테슬라 목표주가 165달러를 유지했지만, 1분기 테슬라 판매량은 이미 ‘매우 낮아진 월가 기준’에 비해 ‘크게 미달’을 기록했다고 지적했습니다.

이 애널리스트는 리서치 노트에서 이번 분기 생산에 영향을 미친 몇 가지 독특한 요인이 있었지만 수요도 둔화되고 있다고 투자자들에게 말합니다.

UBS는 특히 작년 1분기 대비 판매량 감소율이 생산량 감소율보다 더 크면서 테슬라 성장에 대한 시장의 우려를 완화하는 데 거의 도움이 되지 않을 것이라고 덧붙였습니다.

UBS, 테슬라 1분기 판매량은 대부분 약세 예상치도 하회했다

테슬라의 1분기 인도량은 대부분의 약세 예상치도 하회했다고 UBS 애널리스트 조셉 스팍은 리서치 노트에서 투자자들에게 말합니다.

1분기 생산에 영향을 미친 몇 가지 독특한 요인이 있었지만, 회사는 수요가 둔화되고 있으며 특히 생산 감소보다 더 큰 비율로 전년 대비 배송 감소를 보이는 것은 성장에 대한 시장의 우려를 완화하는 데 거의 도움이되지 않을 것이라고 믿습니다.

중립 등급이나 목표 주가를 165달러로 변경하지 않은 UBS는 현재 자동차 총 마진에 대한 기대치가 너무 높다고 보고 있습니다.

번스타인, 테슬라 1분기 판매량 결과는 ‘잔인하다’고 평가

번스타인은 발표된 1분기 테슬라 판매량 38만 7천 대를 “잔인하다”며 컨센서스 44만 3천 대보다 훨씬 낮은 수치라고 평가하면서 테슬라 투자의견 시장수익률 미달 등급과 120 달러 목표 주가를 유지했습니다.

이 애널리스트는 리서치 노트에서 회사의 재고가 3주 미만에서 5주 이상으로 크게 증가하고 있으며, 이는 분기 잉여 현금 흐름에 약 17억 달러의 상당한 역풍이 될 것이라고 투자자들에게 말합니다.

테슬라는 모델 3 하이랜드와 다른 지역의 생산 문제를 생산량 부족의 원인으로 꼽았지만, 생산이 문제가 아니라 수요가 문제였다고 덧붙였습니다.

바클레이, 테슬라 1분기 생산 데이터는 2024년 생산량이 평탄할 것으로 예상

- 테슬라 판매량 발표에고 투자의견 및 목표주가 유지

- 1분기 테슬라 판매량은 20년 2분기 이후 처음으로 전년비 하락하는 기록

- 테슬라 재고 4.7만대는 테슬라 가격 인하 압력을 강화할 것

- 24년 테슬라 판매량은 23년과 비슷한 수준일 것(거의 성장하지 못할듯)

Barclays 애널리스트 댄 레비는 1분기 테슬라 판매 및 생산 데이터 발표 이후 테슬라 투자의견 동일 비중 등급과 테슬라 목표주가 225달러 목표 주가를 유지했습니다.

이 수치, 테슬라 판매량은 월가 컨센서스를 훨씬 밑도는 것으로 보이며 2020년 2분기 이후 처음으로 전년 대비 하락세를 기록했다고 분석가는 리서치 노트에서 투자자들에게 말하며 47,000대의 차량 재고가 “향후 가격 상승 압력을 강화”하는 “우려”라고 지적했습니다.

Barclas는 2024년 테슬라 판매량은 2023년과 비교해 보합세를 보일 가능성이 있다고 덧붙입니다.

오펜하이머, 테슬라 주가 약세 전망

오펜하이머 애널리스트 콜린 러쉬는 테슬라 1분기 실적이 가장 비관적인 기대치에도 실망스러웠다고 말합니다.

이 회사는 회사가 반복 수익 증가로 전환함에 따라 지속 가능한 매출총이익률 수준이 투자자들의 주요 관심사가 될 것이라고 믿습니다.

테슬라의 1분기 매출총이익률은 완전 자율 주행과 관련된 이연 수익 인식으로 인해 150~200 베이시스 포인트의 지지를 받을 것으로 예상하며, 활용도 저하에 따른 역풍은 100~125 포인트에 달할 것으로 예상합니다.

Opco는 약세 투자자들이 1분기 인도량 기준으로 11일에 달하는 분기 내 재고 축적을 수요 둔화 및 지속적인 마진 하락의 신호로 지적할 것으로 예상합니다.

현재로서는 4월 23일 실적 발표일까지 주가가 약세를 보일 것으로 예상하고 있습니다.

웨드부시, 테슬라 1분기 인도량은 ‘완화되지 않은 재앙’,

1분기 테슬라 판매량은 38.6만 대로 예상치 44.33만대에 비해 크게 낮아 부정적인 충격을 주었고, 1분기 모델 3/Y 인도량은 36.9만 대로 업데이트된 모델 3의 생산 램프 초기 단계와 홍해 분쟁 및 베를린 폐쇄로 인한 공장 폐쇄로 인해 부분적으로 감소했다고 웨드부시는 리서치 노트에서 투자자들에게 말합니다.

웨드부시는 나쁜 분기를 예상했지만, 테슬라의 1분기를 “설명하기 어려운 재앙”이라고 부르며, 이 시기를 CEO 일론 머스크가 이야기를 뒤집거나 장기적인 내러티브를 방해할 수 있는 어두운 날에 직면할 수 있는 “중요한 순간”이라고 보고 있습니다.

테슬라 투자의견 아웃퍼폼 등급이나 테슬라 목표주가 300달러를 변경하지 않은 이 회사는 성장이 둔화되고 마진이 압박을 받고 있기 때문에 월가의 비판이 타당하다고 말합니다.

미즈호, 테슬라의 소프트 EV 출하량은 아날로그 전망에 역풍이 될 수 있다

테슬라는 3월 분기에 판매량 387,000대를 보고했으며 이는 전년 대비 9% 감소햇고, 1분기 생산량 433,000대는 생산량에 비해 재고 수준이 증가했음을 지적합니다.

테슬라의 전기차 인도량 감소, 프리몬트에서 발생한 신형 모델 3의 램프 약세, 홍해 운송 전환으로 인한 공장 가동 중단, 기가팩토리 베를린의 방화 공격, 재료 수요 둔화 등도 아날로그 부품 공급망의 2024년 전망에 역풍이 될 수 있습니다.

이 회사는 중립 등급이나 195달러 전망에는 변화가 없었습니다.

베어드. 테슬라 목표주가를 300달러에서 280달러로 하향 조정

베어드는 테슬라 목표주가를 300달러에서 280달러로 낮추고 주식에 대해 초과달성 등급을 유지했습니다.

분석가는 연구 노트에서 투자자들에게 몇 가지 일회성이 생산에 영향을 미쳤기 때문에 분기 내내 낮아진 예상치보다 낮은 1분기 배송을보고했다고 분석가는 말합니다.

그러나 이 회사는 “약세장이 낮은 인도량을 수요 논쟁의 연료로 사용할 것”이라고 추측합니다.

도이치뱅크, 테슬라, ‘심각한 수요 문제’가 있을 수 있다

테슬라는 1분기에 386,800대를 판매하고 433,000대의 차량을 생산했는데, 이는 도이치뱅크의 스트리트 최저 예상치인 414,000대보다 훨씬 낮은 수치라고 리서치 노트에서 밝혔습니다.

이 회사는 인도량과 생산량 간의 불일치는 46,000대의 재고 증가를 의미하며, 이는 알려진 생산 병목 현상 외에도 “심각한 수요 문제”가 있을 수 있음을 확인시켜 준다고 말합니다.

이 회사에 따르면 생산량은 예상대로 부진했지만 판매량에서 부진한 것은 미국 내 수요 문제 때문인 것으로 보입니다.

이 분기의 물량은 총 마진 기대치에 대한 하방 위험을 초래한다고 생각합니다.

테슬라는 최근 미국과 중국에서 가격을 인상했지만, 올해 남은 기간 동안 판매 가격에 추가 하방 위험을 초래할 수 있다고 도이체방크는 주장합니다.

테슬라 목표주가는 200 달러로 테슬라 투자의견 매수 등급을 유지했습니다.

RBC capital, 테슬라 1분기 판매량 ‘예상보다 훨씬 부진’,

테슬라의 1분기 판매량 387,000대는 “예상보다 훨씬 부진했다”고 RBC 캐피탈의 애널리스트 톰 나라얀이 말했습니다.

이 회사는 미국에서 진행 중인 전기 자동차 수요 둔화가 요인일 가능성이 높다고 생각합니다.

RBC는 높은 수익성 수준과 성장 프로필을 고려할 때 Tesla의 에너지 사업을 자동차 사업보다 더 중요하게 평가하고 있습니다.

또한 자동차 사업보다 자율주행을 더 중요하게 생각하며, 1분기의 배송 실패보다 장기적으로 완전 자율주행 무료 시험이 Tesla 투자 논리에 더 중요할 수 있다고 생각합니다.

RBC는 목표주가 298달러와 함께 주식에 대해 시장수익률 초과달성(Outperform) 등급을 부여했습니다.

3/28, 모건 스탠리, 테슬라 판매량 감소에도 테슬라 목표주가 320달러 유지

– 1분기 테슬라 판매량 469,400대에서 425,400대로 하향

– 24년 연간 테슬라 판매량 1,998만대에서 1,954만대로 하향

모건 스탠리 애널리스트 아담 조나스는 24년 1분기 테슬라 판매량 추정치 감소에도 불구하고 테슬라 목표주가 320달러와 투자의견 비중확대 등급을 유지했습니다.

모건 스탠리는 24년 1분기 테슬라 판매량 추정치를 469,400 대에서 425,400 대로, 2024 연간 판매량 추정치를 1.998 만 대에서 1.954 만 대로 낮췄습니다.

이 애널리스트는 4월 1일 테슬라 판매량 발표를 앞두고 중국 데이터와 전기 자동차 물량을 포함한 Morgan Stanley의 최신 채널 점검을 인용하여 이러한 감소에 대해 언급했습니다.

그러나 테슬라는 판매량 감소를 ‘커버’하기 위해 가격 인상과 비용 절감 조치를 모색하고 있습니다.

###RBC, 1분기 테슬라 판매량 추정치를 446,000대로 하향 조정

RBC Capital은 등록 데이터와 앱 다운로드 수를 기준으로 1분기 테슬라 판매량 추정치를 이전 추정치인 500,000대보다 10.7%, 컨센서스보다 3.3% 낮춘 446,000대로 낮췄습니다.

테슬라가 4월 첫째 주에 인도량을 발표할 것으로 예상하는 이 회사의 투자의견은 ‘아웃퍼폼’이며 목표주가는 298달러입니다.

###씨티, 테슬라 목표 주가를 224달러에서 196달러로 하향

– 1분기 테슬라 판매량 추정치를 473,300대에서 429,900대로 하향

씨티의 애널리스트 이타이 마이클리는 테슬라 목표 주가를 224달러에서 196달러로 낮추고 투자의견 중립 등급을 유지했습니다.

테슬라의 1분기 실적 발표를 앞두고 이 애널리스트는 최근 데이터 포인트를 반영하여 추정치를 낮췄습니다.

이 회사의 1분기 판매 예상치는 473,300대에서 429,9000대로 낮아졌습니다.

애널리스트는 리서치 노트에서 투자자들에게 Tesla의 1분기 실적은 “공격적인 컨센서스 추정치로는 힘들어 보인다”고 말합니다.

최근 몇 주 동안 컨센서스 추정치가 낮아졌지만 3월 데이터 포인트도 실망스러웠다고 Citi는 말합니다.

2024년뿐만 아니라 2025년에도 시트 추정치가 여전히 너무 높게 보인다고 생각합니다.

3/29, 도이치뱅크, 테슬라 목표주가를 218달러에서 200달러로 하향 조정

- 24년 1분기 테슬라 판매량 추정치를 42.7만대에서 41.4만대로 하향

- 24년 판매량 추정치를 196만대 하향

- 컨센서스 206만대보다 낮은 수준

도이치뱅크는 테슬라 목표주가를 218달러에서 200달러로 낮추고 테슬라 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 예상보다 약한 중국 판매량과 최근 중국에서 생산을 줄이려는 회사의 계획을 반영하기 위해 1분기 테슬라 판매량 추정치를 다시 낮췄습니다.

24년 1분기에는 3월 마지막 몇 주 동안의 중국 판매량이 예상보다 약세를 보였기 때문에 427,000대에서 414,000대로 감소할 것으로 예상하고 있습니다.

도이치는 또한 연간 인도량 추정치를 190만 대로 하향 조정했는데, 이는 컨센서스인 206만 대보다 낮은 수치로, 올해 한 자릿수 중반 성장에 그칠 것으로 예상됩니다.

테슬라는 이미 분기 초에 중국과 유럽에서 큰 폭의 가격 인하를 발표했고, 2월에는 차량 구매를 장려하기 위해 추가적인 가격 조정을 단행했기 때문에 테슬라의 마진과 수익에 대한 압박은 계속되고 있습니다.

테슬라는 4월부터 미국과 중국에서 가격을 인상할 것이라고 발표했지만, 이는 견고한 수요의 신호라기보다는 3월 판매량을 늘리기 위한 시도라고 도이체방크는 주장합니다.

3/27, 번스타인. 테슬라 목표주가 150달러에서 120달러로 하향 조정

- 1분기 테슬라 판매량 예상치는 49만대에서 42.6만대로 하향

- 2024년 테슬라 판매량 212만대에서 198만대로 하향

번스타인은 테슬라 목표주가를 150달러에서 120달러로 낮추고 테슬라 투자의견 시장수익률 미달 등급을 유지했습니다.

이 분석가는 연구 노트에서 투자자들에게 1분기 테슬라 판매량은 중국과 유럽의 “소프트”수요와 “제한된”미국 Model 3 생산으로 약할 것으로 전망했습니다.

이 회사는 1분기 예상치를 490,000대에서 426,000대로, 2024 회계연도 예상치를 212만대에서 198만대로 낮췄습니다.

또한 2025 회계연도 주당 순이익 추정치를 컨센서스인 3.69달러보다 낮은 2.22달러로 제시했습니다.

테슬라의 주가는 전통적인 자동차 제조업체와 고성장 자동차 제조업체에 비해 거의 모든 가치 평가 지표에서 높은 수준을 유지하고 있으며, 기술 비교를 통해 측정 할 때 감소 된 성장 기대치에 비해 비싸 보인다고 분석가는 리서치 노트에서 투자자들에게 말합니다.

번스타인의 할인된 현금 흐름 분석에 따르면 현재 주당 적정 가치는 120달러에서 93달러로 낮아졌는데, 이는 주로 단말기 마진에 대한 추정치가 낮아졌기 때문이기도 하지만 전기차 채택 증가세가 둔화되었기 때문이기도 합니다.

바클레이즈, 테슬라의 FSD 업데이트는 긍정적이지만 ‘전기차 겨울’에서 초점 이동

Barclays는 테슬라 투자의견 동일 비중 등급과 225 달러 목표 주가를 유지합니다.

지난 밤 일런 머스크는 모든 테슬라 전기차에 FSD 한달 무료 평가판 임시 액세스를 제공 할 것이라고 밝혔습니다.

이러한 CEO 머스크의 업데이트는 FSD 최신 버전에 긍정적인 표시이지만, 회사는 자동차와 주식을 광고하면서 “EV 겨울”에 자동차 사업에서 초점을 FSD로 전환하려고 시도 할 수도 있다고 분석가는 연구 노트에서 투자자들에게 말합니다.

테슬라의 머스크, FSD 지원 차량의 모든 소유자에게 임시 액세스 권한 부여

어제 저녁 엘론 머스크는 트위터에 “이번 주 한 달 동안 FSD가 가능한 모든 미국 자동차를 시험적으로 사용할 수 있게 될 것”이라고 밝혔습니다.

Electrek의 보고서에 따르면 이 업데이트는 “오랫동안 예상되어 왔지만 많은 Tesla 업데이트와 마찬가지로 몇 달 동안 지연되었다”고 합니다.

3/26, 오펜하이머, 테슬라는 소프트웨어 중심 매출 전략으로 선회하는 AI 가치 동인으로 전환

- 테슬라는 분기말 테슬라 판매량을 극대화하기 위한 수요/공급관리에 집중

- 중국 내 생산랼 조절

- 각지에서 테슬라 전기차 가격 인상 등

- 컴퓨팅 성능 확대에 대규모 투자 및 모델2 준비 과정에서 소프트웨어 중심 매출 성장 전략을 추구

- 1분기 테슬라 실적은 하향될 것

오펜하이머 애널리스트 콜린 러쉬는 테슬라가 여러 지역에서 가격 인상 계획을 발표하고 중국 내 생산량 조절에 대한 보고서가 나오면서 분기 말 이전에 최대한 많은 차량을 인도하고 단위 성장에서 차량당 가치 포착을 극대화하는 방향으로 초점을 이동하면서 수요/공급 균형을 관리하기 위해 노력하고 있다고 말합니다.

또한, 컴퓨팅 성능에 대한 대규모 투자와 실제 데이터로 시스템 트레이닝을 가속화할 수 있는 V12 FSD의 광범위한 출시 이후 FSD 개발 가속화를 예고한 테슬라는 모델 2 출시를 준비하면서 소프트웨어 중심의 매출 성장을 위한 발판을 마련하고 있다고 오펜하이머는 믿고 있습니다.

이 회사는 추정치를 조정함에 따라 1분기 보고서가 테슬라 추정치를 단기적으로 최종적으로 낮출 수 있다고 생각합니다. 오펜하이머는 이 주식에 대해 ‘이행’ 등급을 부여했습니다.

미즈호, 테슬라 투자의견을 매수에서 중립으로 하향 조정

- 전기차 판매 기대치가 계속 하락

- 24년 전기차 성장률 15%

- 25년 전기차 성장률 25% 예상

- 장기적인 전기화 추세는 인정하나

단기적인 전기차 수요와 유동성 악화로 2025년까지 어려움 예상

미즈호는 목표주가 195달러로 테슬라를 매수에서 중립으로 하향 조정했습니다.

이 애널리스트는 장기적인 전기화 추세와 함께 광범위한 전기 자동차 환경에 대해 건설적인 태도를 유지하지만 단기적인 전기 자동차 수요와 유동성 긴축으로 인해 2025년까지 어려움이 예상된다고 말합니다.

현재 2024년 전기차 성장률은 전년 대비 15% 증가한 반면, 2025년에는 25% 증가할 것으로 보고 있습니다.

애널리스트는 리서치 노트에서 판매 기대치가 예상보다 빠르게 둔화되고 있다고 말합니다. 이에 따라 미즈호는 수요 둔화와 재고 증가를 이유로 Tesla(TSLA), Rivian(RIVN), Nio(NIO)의 투자의견을 매수에서 중립으로 하향 조정했습니다.

3/19, 테슬라 모델 Y 가격 인상, 분기말 마케팅 추진일 가능성, 에버코어 ISI

에버코어 ISI 애널리스트 크리스 맥널리는 테슬라가 2월 한 달간 미국 내 일시적 할인을 종료한 이후인 4월 1일과 3월 22일에 각각 미국에서는 1,000달러, EU에서는 2,000유로 인상될 것으로 알려지고 있다고 말합니다.

이러한 움직임은 1분기 납품이 부진한 것으로 보임에 따라 생산 및 재고를 분기 말까지 판매하려는 마케팅 추진일 가능성이 높다고 이 회사는 1분기 EPS가 약 50c의 위험이 있다고 추정합니다.

“지속적인 가격 변동(주로 X를 통해 전달되는)이 브랜드 정서에 혼란을 주거나 심지어 부정적일 수 있다는 점을 고려하는 것도 논리적일 수 있다”

이 회사는 테슬라 투자의견 In Line 등급과 175달러의 목표 주가를 제시했습니다.

테슬라, 1분기 매출 증대를 위한 가격 인상 시도, 도이체방크

테슬라가 4월 1일부터 미국 내 3개 모델 Y 트림의 가격을 모두 1,000달러 인상한다고 발표한 후 도이체방크는 이에 무게를 실었습니다.

이는 미국의 모든 트림에서 약 2%의 가격 인상을 의미한다고 분석가는 리서치 노트에서 투자자들에게 말합니다.

또한 테슬라는 3월 22일부터 “유럽의 여러 국가”에서 모델 Y 가격을 약 2,000유로 인상할 것이라고 밝혔는데, 이는 4%가 조금 넘는 가격 인상이 될 것이라고 회사는 덧붙였다.

도이체방크는 “지속적으로 높은” Model Y 재고량을 고려할 때, 테슬라의 향후 가격 인상 예고는 견고한 수요의 신호라기보다는 이번 달 판매를 늘리기 위한 시도로 보고 있습니다.

골드만 삭스, 테슬라 목표 주가를 220달러에서 190달러로 하향 조정

골드만 삭스는 테슬라의 목표 주가를 220달러에서 190달러로 낮추고 투자의견 중립 등급을 유지했습니다.

이 회사는 테슬라의 생산 및 시장 역풍을 더 잘 반영하기 위해 추정치를 낮췄습니다.

배송 추정 데이터에 따르면 24년 1분기 테슬라 판매량은 골드만의 이전 추정치인 475,000대보다 낮은 수치를 기록하고 있다고 애널리스트는 리서치 노트에서 투자자들에게 밝혔습니다.

이 회사는 현재 1분기 테슬라 판매량을 435,000대, 2024년 차량 인도량을 198만 대로 이전 47만 5,000대, 208만 대에 비해 낮게 모델링하고 있습니다.

월별 데이터는 예비 데이터이지만 다른 데이터 포인트도 테슬라의 판매 둔화를 시사한다고 Goldman은 덧붙입니다.

이 회사는 미국과 유럽에서 테슬라 앱 다운로드가 순차적으로 감소했다고 말합니다.

3/15, UBS, 테슬라 목표주가 225달러에서 165달러로 하향 조정

- 1분기 테슬라 판매량 전망치 하향

- 월가 컨센서스 47.7만대

- UBS 전망은 46.6만대에서 43.2만대 더욱 더 낮춤

- 24년 테슬라 판매량 전망도 202만대에서 192만대로 낮춤

- 월가 컨센서스보다 5% 낮은 수준

UBS는 24년 1분기 테슬라 판매량 전망을 466,000대에서 432,000대로 낮춘 후 현재 회사의 판매량 전망이 컨센서스 예상치인 477,000대보다 약 10% 낮다고 지적했습니다.

UBS는 테슬라 목표주가를 225달러에서 165달러로 하향하고, 투자의견 중립 등급을 유지했습니다.

2024년 테슬라 판매량 전망은 현재 196만 대로, 이전 202만 대에서 감소했으며 컨센서스보다 약 5% 낮다고 애널리스트는 투자자들에게 말합니다.

모건 스탠리, 미국 자동차 산업 전망을 In-Line에서 Attractive로 업그레이드

Morgan Stanley는 회사의 U.. 미국 자동차 산업의 전망을 전기차 및 자율주행차에 대한 지출이 수년간 최고조에 달한 후 자본 효율성과 수익률로 전환하는 자동차 제조업체와 함께 인라인에서 매력적이라고 평가했습니다.

이 애널리스트는 미국 자동차 산업은 지출을 줄이고, 협력을 늘리고, 포트폴리오를 재구성할 수 있는 매력적인 옵션을 가지고 있다고 말하며, 회사의 미국 자동차 커버리지 전체에 걸쳐 평균 10%의 가격 상승 여력이 있다고 지적합니다.

지난 몇 달 동안 회사는 자동차 수요 추세가 “우리의 ICE 확장 논리를 강력하게 뒷받침”하고 있으며, 기존 OEM의 경영진은 “우리의 자본 규율과 현금 수익 논리를 대체로 수용”하고 있다고 애널리스트는 투자자들에게 말합니다.

WSJ, 테슬라, 포드, 운전자 보조 시스템에 대한 IIHS 연구에서 ‘불량’ 등급 부여

미국 고속도로 안전 보험 연구소는 운전자 보조 시스템을 검토한 연구에서 테슬라(TSLA)와 포드(F)에 불량 등급을 부여했으며, 이 기술이 운전자에게 안전 혜택을 제공한다는 증거를 거의 찾지 못했다고 월스트리트 저널의 Ryan Felton이 보도했습니다.

이 연구는 테스트한 14개 시스템 중 11개 시스템에 “불량” 등급을 부여했으며, IIHS의 데이비드 하키 사장은 “일부 운전자는 부분 자동화가 장거리 운전을 더 쉽게 만든다고 느낄 수 있지만 운전을 더 안전하게 만든다는 증거는 거의 없다”고 말했습니다.

보고서에 따르면 도요타(TM) 렉서스 브랜드는 LS 세단의 팀메이트 기능으로 이 연구에서 ‘보통’ 등급을 받았으며, GM(GM)의 GMC 시에라 픽업 트럭과 닛산(NSANY)의 아리야 전기 SUV는 ‘미흡’ 등급을 받았습니다.

웰스, 가격, 수요, 밸류에이션 우려로 테슬라의 투자의견을 하향 조정

웰스 파고는 테슬라 목표주가를 200달러에서 125달러로 낮추고 투자의견 동일 비중에서 비중 축소로 하향 조정했습니다. 비중 축소란 매도 의견에 해당하는 등급입니다.

이 애널리스트는 가격 인하가 수요에 미치는 영향이 줄어들고 있기 때문에 회사의 판매량이 실망스러울 것으로 예상합니다.

납품량과 가격 하락으로 인해 회사의 2024년 수익 추정치는 컨센서스보다 32% 낮을 것으로 예상됩니다.

이 애널리스트는 리서치 노트에서 “매그니피센트 7″에 비해 테슬라의 가격 대비 수익 프리미엄 밸류에이션이 위험에 처할 가능성이 있다고 투자자들에게 말합니다.

Wells는 실망스러운 판매로 인한 역풍과 테슬라의 추가 가격 인하가 부정적인 실적 수정을 초래할 것이라고 말합니다.

또한 모델 2의 경제성은 대중 시장 소형차로서 “어려울 것”이라고 생각합니다.

테슬라는 이미 2024년 실적 컨센서스의 58배, 웰스 추정치의 89배에 거래되고 있으며, 이는 31배에 거래되는 매그니피센트 7 동종업체 대비 프리미엄이라고 애널리스트는 주장합니다.

3/6, RBC, 테슬라 목표주가 298달러로 상향 조정, 메가팩 주당 34달러로 평가

- 테슬라 자동차 사업에 보수적인 평가 유지

- 모델2 경제성이 적다고 판단

- 테슬라는 자율주행 판매를 위한 물량 확대에 주력

- 테슬라 자동차 매출총이익률은 23년 18%에서 25년 11%로 하락 예상

RBC Capital은 테슬라의 목표 주가를 297달러에서 298달러로 상향 조정하고 테슬라 투자의견 초과 성과 등급을 유지했습니다.

이 회사는 이제 목표에 메가팩을 포함합니다.

동시에 RBC는 라이선스 보급률이 낮아질 것으로 예상됨에 따라 자율성 평가를 낮췄습니다.

이 애널리스트는 테슬라의 자동차 사업에 대해 여전히 보수적인 시각을 유지하며 모델 2의 경제성을 높게 평가하지 않았습니다.

지난주 테슬라 배터리 저장 시설을 방문한 후, 테슬라 가치에 1,170억 달러의 추가 가치, 즉 주당 34달러를 반영했습니다.

경영진의 목표가 자율 주행 판매를 위한 물량 확대라는 점을 감안할 때, RBC는 테슬라의 자동차 총 마진이 2023년 18%에서 2035년 11%로 떨어질 것으로 예상하고 있습니다.

로이터, 테슬라 베를린 공장, 인근 방화 의심으로 생산 중단

테슬라의 독일 기가 팩토리는 화요일 새벽 방화 의심 공격으로 현장 근처의 전기 철탑에 불이 붙은 후 생산을 중단하고 전력 공급이 중단되었다고 로이터의 Nette Noestlinger와 Christoph Steitz가 보도했습니다.

보고서에 따르면 화재는 테슬라 현장으로 번지지 않았고 소방대에 의해 진화되었습니다.

2/8, 다이와, 테슬라 투자이견을 아웃퍼폼에서 중립으로 하향 조정

다이와 애널리스트 자람 네이선은 목표 주가를 245달러에서 195달러로 하향 조정하며 테슬라 투자의견을 아웃퍼폼에서 중립으로 하향 조정했습니다.

이 애널리스트는 지배구조 문제에 대한 관심이 높아지면 장기적인 투자와 혁신에 대한 Tesla의 성향이 제한될 수 있다고 말합니다.

이 회사는 2024년에 기업 지배구조 문제가 “이미 어려운” 재무 상황을 더욱 악화시킬 것으로 보고 있습니다.

다이와는 장기 투자자들이 성장 반등을 통해 보상을 받을 수 있는 길을 보고 있지만, “최근 테슬라의 기업 지배구조에 대한 노크는 그 길을 더 불안정하게 만들 수 있다”고 분석가는 리서치 노트에서 투자자들에게 말합니다.

다이와는 장기적인 투자 성향, 기술 및 제조 장벽을 허물고 최고의 인재를 유치하려는 Tesla의 추구에 대한 제한이 장기적인 논제에 부정적인 영향을 미칠 수 있다고 말합니다.

1/23, 모건스탠리, 테슬라 목표주가를 380달러에서 345달러로 하향

모건스탠리 애널리스트 아담 조나스는 오는 1월 24일 수요일 테슬라의 4분기 실적 발표를 앞두고 테슬라 목표주가를 380달러에서 345달러로 낮추고 테슬라 주식 투자의견 비중 확대 등급을 유지했습니다.

이 애널리스트는 전기차 시장이 수요에 비해 공급이 과잉 상태이며 글로벌 전기차 모멘텀이 둔화되고 있다고 지적합니다.

이 애널리스트는 테슬라 2024년 전망은 판매량과 수익성에 대해 신중할 것으로 예상하며, “24 회계연도에 대한 분명한 신중한 전망을 기다리기보다는 24 회계연도와 25 회계연도 추정치를 미리 시장에 공개하고 싶었다”고 투자자들에게 말합니다.

모건스탠리의 24 회계연도 비일반회계기준 테슬라 주당순이익 추정치는 2달러 미만으로 떨어지며 “전기차의 힘든 썰매 타기”를 예상하지만, AI와 로봇공학의 선택권을 이유로 Tesla에 대한 비중확대 의견을 유지합니다.

1/18, 바클레이즈, 테슬라 목표주가를 260달러에서 250달러로 하향 조정

- 2024년 테슬라 판매량 197만대 예상

- 월가 예상치 219만대보다 낮으며

- 2024년 테슬라 판매량 가이던스는 200만대 정도로 낮을 수 있으나

- 일론 머스크는 220만~240만대를 제시해 관심을 끌 가능성이 있다고 예상

바클레이즈 애널리스트 댄 레비는 테슬라 목표주가를 260달러에서 250달러로 낮추고, 테슬라 투자의견 동일 비중 등급을 유지했습니다.

이 애널리스트는 2024년 테슬라의 가장 핵심적인 테마는 수요 제약 환경에서 물량 압박에 직면할 것이라는 점이라고 말합니다.

올해는 회사 역사상 처음으로 테슬라 판매량이 테슬라 생산량을 넘어 테슬라 생산 능력보다 수요의 함수가 될 가능성이 높아 투자자들이 장기적인 물량 기대치를 다시 검토하게 될 것이라고 분석가는 리서치 노트에서 투자자들에게 말합니다.

이 회사는 테슬라가 2024년에 197만 대를 인도할 것으로 예상하는데, 이는 컨센서스인 219만 대보다 낮은 수치이며, 전년 대비 9%의 인도량 증가에 그칠 것으로 예상합니다.

바클레이즈는 또한 2024년 판매량 가이던스가 200만 대 정도로 실망스러울 가능성이 있다고 보지만, 거시 및 금리 환경이 더 우호적일 경우 엘론 머스크 CEO가 실적 발표에서 220만~240만 대의 가능성을 언급하며 “관심을 불러일으킬 수 있다”고 전망했습니다.

1/17, 웨드부시, 테슬라 머스크가 투표/소유권 발언으로 불똥이 튀었다고 비판

웨드부시는 트위터의 전신인 X에서 엘론 머스크가 테슬라의 소유 구조에 대한 대화에 응답하여 밤새 불똥이 튀었다고 지적합니다.

머스크는 게시물을 통해 “나는 약 25%의 의결권 없이 테슬라를 AI 및 로봇공학 분야의 리더로 성장시키는 것이 불편하다”고 말했습니다.

이 회사는 머스크가 현재 테슬라의 약 13%를 소유하고 있으며, 몇 년 전 440억 달러 규모의 X 인수 자금을 마련하기 위해 주식을 매각한 후 테슬라의 약 22%를 소유하고 있다고 지적합니다.

웨드부시는 머스크가 X에 대한 중요한 이슈에 대해 오락가락하는 것은 테슬라를 둘러싼 투자 커뮤니티에 이상적이지 않으며, 화요일 오전에 주의를 산만하게 하고 매도 압력을 가할 가능성이 있다고 인정합니다.

이 회사는 테슬라 목표주가 350달러로, 테슬라 투자의견 ‘시장수익률 초과 달성’ 등급을 부여했습니다.

1/17, 북미 강추위로 전기차의 단점 노출

최근 시카고 지역 언론은 추운 날씨로 인해 충전 속도가 느려지면서 전기 자동차 충전소가 얼어붙어 ‘자동차 무덤’이 되었다고 보도하고 있습니다…

The Register 기사에 따르면, 추운 기온은 특히 테슬라 소유자들에게는 성가신 일이었습니다.

“문제는 배터리의 기본 기능이 영하의 날씨에서는 제대로 작동하지 않는다는 점입니다.”

미국에서 판매되는 다른 전기 자동차 회사로는 제너럴 모터스(GM), 포드(F), 리비안 오토모티브(RIVN), 루시드 그룹(LCID) 등이 있습니다.

1/15, 모건스탠리, 테슬라 가격 인하로 중국 내 추가 경쟁 촉발

모건스탠리 애널리스트 팀 샤오는 최근 리 오토(LI)의 가격 인하에 이어 테슬라(TSLA)가 중국에서 모델 3와 모델 Y의 MSRP를 공식적으로 인하했으며, 이를 바탕으로 투자자들이 현지 동종 업체들의 “추가적인 가격 조정”을 기대하고 시장이 BYD와 XPeng(XPEV) 같은 대중 시장 경쟁사들에 대해 부정적으로 반응할 것으로 예상한다고 밝혔습니다.

이 회사의 채널 조사에 따르면 테슬라의 가격 인하는 “시장이 예상했던 것보다 온건한 수준”이지만, 주요 OEM 업체들이 가능한 한 많은 주문을 확보하기 위해 경쟁 업체를 약화시키려 할 수 있으며, 3~4월 신제품 출시를 앞두고 재고 소진이 우선시될 것으로 예상되므로 2월 춘절 전까지 가격 경쟁이 완화될 것으로는 기대하지 않는다고 밝혔습니다.

1/12, 테슬라, 중국에서 모델 3, 모델 Y 가격 인하

테슬라가 중국에서 모델 3와 모델 Y 차량의 가격을 인하했다고 CnEVPost의 Phate Zhang이 보도했습니다.

두 가지 버전의 Model 3와 세 가지 버전의 Model Y 중 두 가지의 가격이 인하되었다고 저자는 말합니다.

루시드 그룹, 4분기에 2,391대 생산

- 23년 4분기 2,391대 생산 및 1,734대 판매

- 23년 전체 8,428대 생산, 6,001대 판매

루시드 그룹은 2023년 12월 31일로 마감된 분기의 생산 및 배송 총계를 발표했습니다.

루시드는 4분기에 2,391대의 차량을 생산하고 같은 기간 동안 1,734대를 인도했습니다.

2023년 연간 기준으로는 8,428대의 차량을 생산하고 6,001대의 차량을 인도했습니다.

1/6, 트루이스트, 테슬라 목표주가를 226달러에서 227달러로 상향 조정

트루이스트는 세미와 인공지능에 대한 광범위한 연구 노트의 일환으로 테슬라 목표주가를 226달러에서 227달러로 상향 조정하고, 테슬라 투자의견 보류 등급을 유지했습니다.

이 회사는 새로운 2025년 추정치로 밸류에이션 모델을 업데이트하는 동시에 거시/미시 지표, 주기적 패턴, 공개 데이터 포인트, 업계 관계자의 피드백을 포함하고 있습니다.

트루이스트는 최종 시장과 제품별로 “극도로 위상을 벗어난 성장”에도 불구하고 산업 전반의 펀더멘털은 “분명히 상승세에 있다”고 지적하며, 2024년에도 반도체/AI 주식이 계속해서 초과 실적을 기록할 것으로 예상합니다.

블름버그, 테슬라는 중국에서 오토파일럿 시스템 문제로 160만 대 리콜

테슬라가 운전자 지원 시스템 오토파일럿의 충돌 위험 증가 문제로 중국에서 판매한 거의 모든 차량을 리콜했다고 블룸버그 통신이 보도했습니다.

테슬라는 160만 대 이상의 차량에 무선 소프트웨어 수정을 배포할 예정입니다.

블룸버그에 따르면 중국 국가시장감독관리총국은 성명을 통해 테슬라 운전자들이 오토파일럿 기능을 오용해 충돌 위험을 높이고 안전에 위험을 초래할 수 있다고 밝혔습니다.

1/5, 아르거스, 테슬라를 2024년 톱픽으로 선정

아르거스는 테슬라 투자의견 매수 등급과 목표주가 316달러를 유지하면서 테슬라 주식을 2024년 톱픽 중 하나로 선정했습니다.

테슬라는 금리 상승, 인플레이션 상승, 공급망 중단으로 인해 수요가 감소하면서 전기 자동차의 부진한 환경으로 인해 어려움을 겪고 있지만 2024년에는 금리가 낮아지고 고객 경제성에 도움이되고 인플레이션이 가속화되고 차량 제조 비용에 도움이 되고 공급망이 개선됨에 따라 이러한 요소가 긍정적으로 바뀔 것이라고 분석가는 연구 노트에서 투자자들에게 말합니다.

1/4, 골드만 삭스, 테슬라 목표주가 235 달러에서 255 달러로 인상

골드만 삭스는 테슬라 목표주가를 235달러에서 255달러로 올렸고, 테슬라 투자의견 중립 등급을 유지했습니다.

이 분석가는 4분기 테슬라 판매량 보고서가 견고하다고 생각하며 배송이 컨센서스를 약간 상회했지만 사상 최고치에 도달했다고 평가했습니다.

이 회사는 특히 4분기에 Tesla의 중국 판매가 강세를 보였다고 생각합니다.

이제 주요 주식 논쟁은 Tesla의 자동차 비 GAAP 매출총이익률로 옮겨갈 것이며, 테슬라는 4분기에 일부 지역에서 할인 및 인센티브를 사용하여 판매를 지원하고 2024년 판매와 특정 모델에 대한 보조금 감소로 인해 판매 물량이 부정적인 영향을 받을 정도라고 분석가는 연구 노트에서 투자자들에게 말합니다.

골드만은 보조금 지급으로 인해 2023년으로 당겨질 요소를 반영하여 2024년과 2025년 인도량 추정치를 낮췄습니다.

베어드, 테슬라는 여전히 전기차 리더이자 투자자들의 핵심 보유 종목으로 남아

베어드는 계속해서 테슬라를 전기차 리더로 보고 있으며, 2023년 내내 수요 회의론에도 불구하고 컨센서스 추정치를 상회하는 4분기 및 연간 판매량을 보고한 후 투자자들에게 핵심 보유 종목으로 추천합니다.

베어드는 테슬라 주식 투자의견 아웃퍼폼 등급과 300달러의 목표주가를 다시 제시합니다.

1/4, FT, 닛산, GM, 트럼프의 IRA 폐기 계획이 전기차 판매에 타격을 줄 것이라고 경고

GM을 포함한 자동차 제조업체들은 도널드 트럼프 전 대통령의 인플레이션 감소법 폐기 계획이 미국 전기차 판매에 타격을 줄 것이라고 경고했다고 The Financial Times의 Peter Campbell, Amanda Chu 및 Christian Davies가 보도했습니다.

GM의 폴 제이콥슨 최고재무책임자(CFO)는 IRA가 전기차 시장에 “엄청난 혜택”을 주어 판매 촉진에 도움이 되었다고 말했고, 닛산의 마코토 우치다 CEO는 이 법안이 “중장기적으로” 미국 내 전기차 판매를 촉진하는 데 도움이 되었다고 말했습니다.

1/3, 4분기 테슬라 판매량 484,507대, 테슬라 생산량 494,989대 보고

테슬라는 23년 4분기 테슬라 판매량 및 테슬라 생산량을 발표했습니다.

- 4분기 테슬라 생산량 : 495,000대

- 4분기 테슬라 판매량 : 484,000대

- 4분기 모델 3/Y 판매량 461,538대

2023년 테슬라 판매량은 전년 대비 38% 증가한 181만 대, 생산은 전년 대비 35% 증가한 185만 대를 기록했습니다.

UBS, 테슬라 관점이 마진으로 이동한 가운데 4분기 테슬라 판매량은 소폭 초과 달성

- 2024년 테슬라 판매량 컨센서스 : 217만대

- UBS의 2024년 테슬라 판매량 예측 : 206만대

- 테슬라의 2024년 테슬라 판매량 가이던스가 매우 중요

UBS는 “예상치를 약간 상회”한 4분기 테슬라 판매량 데이터 발표 후 테슬라 투자의견 중립 등급과 테슬라 목표주가 250 달러를 유지했습니다.

테슬라 실적 발표를 앞두고 투자자들의 초점은 이제 마진으로 바뀌고 있으며, 일부 가격 조치가 마이너스 마진 상태에서 볼륨을 높이는 데 도움이되었지만 이는 더 높은 볼륨 흡수와 낮은 투입 비용으로 상쇄 될 가능성이 있다고 분석가는 리서치 노트에서 투자자들에게 말합니다.

그러나 UBS는 “2024년 테슬라 판매량 컨센서스 217만 대”에 비해 2024년 테슬라 판매량 206만 대를 예상하고, 테슬라의 2024년 가이던스 수준이 주요 초점이 될 것이라고 덧붙였습니다.

번스타인, 4분기 테슬라 생산량은 예상에 부합하지만 2024년은 힘들어 보인다고 주장

번스타인 애널리스트 토니 사코나기는 4분기 테슬라 판매량 485,000대를 보고했으며 이는 판매 측 컨센서스 인 480,500 대와 대체로 일치한다고 말했습니다.

이 회사는 크레딧을 제외한 자동차 매출총이익률이 “핵심적인 문제”라고 생각합니다.

월가 컨센서스 추정치인 17.8%에 비해 번스타인은 테슬라 자동차 매출총이익률을 15.7%로 모델링했지만, 9월과 10월의 가격 인하 영향과 분기 내 ‘재고’ 모델의 상당한 할인을 고려할 때 잠재적인 하방 가능성이 있다고 보고 있습니다.

번스타인은 2024 회계연도에는 테슬라 마진이 낮아지고 판매량도 실망스러울 것으로 예상합니다.

특히 테슬라가 2024년에 목표치인 50%에 훨씬 못 미치는 20%의 배송량 증가에 어려움을 겪을 것이기 때문에 더 많은 투자자들이 회사의 성장 이야기에 의문을 제기하기 시작할 것이라고 분석가는 리서치 노트에서 투자자들에게 말합니다.

이 회사는 테슬라 목표주가 150달러와 테슬라 투자의견 시장수익률 미달 등급을 유지합니다.

골드만삭스, 4분기 테슬라 판매량 보고서 ‘견고’하다고 판단

골드만 삭스 애널리스트 마크 델라니는 연구 노트에서 투자자들에게 4분기 테슬라 판매량 보고서가 “견고하다”며 테슬라 판매량은 컨센서스를 약간 상회하면서 사상 최고치를 기록했다고 분석가는 연구 노트에서 투자자들에게 말합니다.

4분기에 중국 판매가 특히 강세를 보였다고 생각하는 이 회사는 테슬라 투자의견 중립 등급과 테슬라 목표주가 235달러를 유지했습니다.

12/28, 모건 스탠리, 테슬라에 다가오는 ‘또 다른 불안정하고 특이한 해’ 전망

모건 스탠리는 경쟁 심화와 2024년 대량 신제품 부족을 고려할 때 자동차 투자자들이 테슬라에 대해 “조심스러운 것은 그리 놀라운 일이 아니다”라고 인정하면서도 테슬라는 “확실히 자동차 회사”이며 “AI 회사이기도 하다”고 주장합니다.

2024년을 내다보며 “핵심 자동차 사업에 또 다른 도전의 해”가 될 것으로 예상하고 다른 모든 것이 동일하다면 자동차 부문에서 계속되는 부정적인 서프라이즈가 주가에 부정적일 것이라는 점을 인정하지만 “수년간 테슬라를 취재하면서 배운 것은 다른 모든 것이 동일하지 않다는 것”이라고 덧붙입니다.

이 애널리스트는 AWS가 아마존 총 EBIT의 70%에 도달하도록 이끈 것과 동일한 힘이 테슬라에서도 작동하여 고정된 가격으로 차량을 판매하는 것 이상의 새로운 시장을 열 수 있으며, 그 촉매제는 지난 5년 동안 테슬라가 개발해 온 맞춤형 슈퍼컴퓨팅인 Dojo라고 투자자들에게 설명합니다.

이 분석가는 핵심 자동차 사업 외에도 테슬라의 AI 소프트웨어인 옵티머스, 엣지 AI 및 전기차 인프라를 향후 주식과 관련이 있을 수 있는 분야로 꼽았습니다.

모건스탠리는 테슬라 투자의견 비중확대 등급과 테슬라 목표주가 380달러를 유지했습니다.

웨드부시, 4분기 테슬라 판매량이 컨센서스를 소폭 상회하고 있다고 주장

웨드부시는 테슬라가 주요 중국 지역의 “강력한 판매 데이터”를 바탕으로 4분기 테슬라 판매량 48만 대를 약간 앞서고 있다고 말합니다.

이 데이터는 2024년까지 회사의 강세 요청에 대한 점진적인 확신을 제공한다고 분석가는 연구 노트에서 투자자들에게 말합니다.

웨드부시는 지난 한 달 동안 중국을 포함한 여러 지역에서 판매 호조를 보이면서 테슬라 주가가 상승하면서 “전 세계적으로 뚜렷한 가격 안정세”를 보였습니다.

이는 “분명한 우여곡절이 있었던 2023년 이후 테슬라 주가 상승을 알려주는 것”이라고 회사는 주장합니다.

웨드부시는 테슬라 목표주가 350달러와 테슬라 투자의견 ‘시장수익률 상회’ 등급을 유지했니다.

도이치뱅크, 연례 행사 이후 니오 투자심리 ‘엇갈릴 것’

도이치뱅크는 연례 니오데이 행사 이후 니오에 대한 투자심리가 “엇갈릴 것”이라고 예상했습니다.

고무적인 것은 새로운 ET9가 “최신 첨단 기술과 프리미엄 기능을 갖춘 적절한 플래그십 모델로 보인다”고 분석가는 리서치 노트에서 투자자들에게 말합니다.

그러나 ET9은 2025년 1분기가 되어서야 출시될 예정인데, 이는 한참 후의 일이며 그 사이에 많은 새로운 전기차가 출시될 것이기 때문에 소비자의 관심이 사라질 위험이 있다고 말합니다.

도이치는 또한 최근 대규모 자본 조달과 관련하여 많은 기술을 개발하기 위한 투자가 그만한 가치가 있는지에 대해서도 의문을 제기했습니다.

도이치는 니오 투자의견 ‘매수’와 니오 목표주가 11달러를 유지했습니다.

12/25, 배런스, 2024년은 BYD가 테슬라보다 더 나은 전기차 투자처라고 주장

테슬라(TSLA) 주식은 2023년에 놀라운 성과를 거두었습니다.

이번 주 배런스(Barron’s)에서 알 루트는 2024년에는 중국의 BYD(BYDDF)가 더 나은 전기자동차 투자처가 될 수 있다고 말합니다.

BYD는 플러그인 하이브리드를 포함하면 테슬라보다 더 많은 전기차를 판매하고 있습니다.

수익도 테슬라에 버금가는 수준입니다.

하지만 이 회사의 주식은 엘론 머스크의 전기차 제조업체만큼 좋은 성과를 거두지 못했다고 저자는 지적합니다.

실제로 BYD의 수익이 급증하는 동안에도 주가는 거의 움직이지 않았으며, 이는 전기차의 미래에 대한 우려가 펀더멘털을 압도했음을 보여줍니다.

12/23. 웨드부시, 테슬라 목표치 상향 조정, 2024년 시가총액 1조 달러 전망

웨드부시 애널리스트 다니엘 아이브스는 테슬라 목표 주가를 310달러에서 350달러로 상향 조정하고, 테슬라 투자의견 시장수익률 초과달성 등급을 유지했습니다.

이 애널리스트는 2024년 테슬라의 전기 자동차 점유율 증가와 마진 안정화에 대해 점점 더 낙관적인 전망을 내놓고 있습니다.

이 애널리스트는 리서치 노트에서 투자자들에게 테슬라가 2024년 시가총액 1조 달러에 도달할 것이며, 이는 시장의 회의론이 커지고 있음에도 불구하고 가능한 일이라고 말합니다.

테슬라는 현재 중국에서 가격을 인상하고 있으며 이 지역에서 꾸준한 수요를 보이고 있다고 말합니다.

12/22, RBC Capital, 23년 4분기 테슬라 판매량 추정치 하향 조정

RBC Capital은 테슬라 투자의견 ‘아웃퍼폼’ 등급과 테슷라 목표주가 300달러를 유지했지만, 23년 4분기 테슬라 판매량 추정치를 47만 6천대에서 45만 6천대로 낮췄습니다.이는 “컨센서스보다 약 1% 낮은” 수치입니다.

RBC는 추정치 수정하는 주요 두 가지 방법론으로 테슬라 자동차 등록 추적 및 앱 다운로드를 인용하고 있지만, IRA 인센티브 풀 포워드로 인해 마지막 2 주 동안 여전히 “매우 중요한”추진이 있을 수 있음을 인정합니다.

12/19, RBC 캐피탈, 2024년 테슬라의 컨센서스 달성 기대치가 낮아질 가능성

RBC 캐피털은 테슬라 목표주가를 301달러에서 300달러로 낮췄지만 테슬라 투자의견 시장수익률 초과달성 등급은 유지했습니다.

이 애널리스트는 리서치 노트에서 투자자들에게 2024년 테슬라 판매량은 이전 컨센서스 230만대에서 210만대로 낮아지면서 테슬라 판매량 홛대에 따른 기대감 ㅁ충족 위험성은 낮아질 수 있다고 주장했습니다.

RBC는 2024 회계연도 주당순이익 전망치를 3.83달러에서 3.48달러로 하향 조정한다고 덧붙이면서도, 이번 조정은 주로 로봇택시와 완전자율주행(FSD) 기회에 기반한 것이기 때문에 테슬라 주식 가치 평가에 미치는 영향은 크지 않다고 언급했습니다.

12/16, 구겐하임,테슬라 목표 주가를 125달러에서 132달러로 상향 조정

구겐하임 애널리스트 Ronald Jewsikow는 테슬라의 목표 주가를 125달러에서 132달러로 상향 조정하고, 테슬라 투자의견 매도 등급을 유지했습니다.

이 회사는 최신 배송 동향과 가격을 반영하기 위해 수치를 업데이트하고 있으며, 4분기 판매량의 경우 중국의 강력한 추세, 유럽의 11월 강세, 미국의 지속적인 부드러움에 힘입어 연간 180만대 판매 가이던스에 따라 배송이 추적되고 있다고 언급했습니다.

이 분석가는 투자자와의 대화의 큰 초점은 2024년뿐만 아니라 2025년까지 테슬라 성장 경로에 집중되어 있으며, 이는 “2024/2025 EPS 추정치의 77X/59X에 거래되는 주식에는 도전적인 이야기입니다”라고 투자자에게 말합니다.

12/15, 도이치뱅크, 테슬라 목표주가 하향

도이치뱅크는 테슬라의 목표주가를 275달러에서 260달러로 낮추고, 테슬라 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 4분기 테슬라 판매량이 시장 기대치를 충족할 것으로 예상하지만, 내년 물량 증가가 제한적이기 때문에 2024년 컨센서스 추정치에는 여전히 “상당한 하방 리스크”가 있을 것으로 보고 있습니다.

4분기의 배송 대수는 47만 6,000대로, Tesla가 예상한 대로 연간 180만 대를 달성할 수 있을 것으로 예상됩니다.

더 큰 위험은 성장과 수익 모두에서 2024년 기대치에 대한 하방이며, Tesla는 현재 회사가 중간 저성장기에 있다고 “솔직하게 인정”했기 때문에 분석가는 연구 노트에서 투자자들에게 말합니다.

도이치는 지난 5년 동안 모델 3와 Y 차량이 매우 강력하게 성장한 후, 차세대 플랫폼이 출시되기 전에 전체 볼륨 잠재력에 도달하는 데 가까워지고 있다고 말합니다.

12/14, 도이치, 중국 전기차업체 니오 비용 구조 적정화를 위해 더 많은 노력이 필요

도이치 은행은 Nio의 10%의 인력 감축에도 불구하고 비용 구조를 적정화하기 위해 추가적인 합리화가 필요할 수 있다고 말했습니다.

이는 추가 인원 감축 및/또는 전략적 조치의 형태로 이루어질 수 있으며, 15억 위안의 추가 비용 절감을 가져올 수 있다고 분석가는 리서치 노트에서 투자자들에게 설명합니다.

이 회사는 경영진이 시장 배경을 잘못 읽고 더 이상 회사의 성공에 중요하지 않은 사내 역량을 과도하게 고용하고 도입하려고 시도했을 수 있다고 생각합니다.

도이치는 니오 목표주가 10달러와 함께 투자의견 ‘매수’를 유지했습니다.

12/14, 테슬라, 시스템 결함 수정을 위해 200만 대 이상 리콜, AP 뉴스

테슬라가 오토파일럿 사용 시 운전자가 도로에 주의를 기울일 수 있도록 하는 시스템 결함을 수정하기 위해 200만 대 이상의 차량을 리콜한다고 AP 뉴스의 톰 크리셔가 보도했습니다.

미국 안전 규제 당국이 게시한 문서에 따르면 테슬라는 이 문제를 해결하기 위해 소프트웨어 업데이트를 배포할 계획입니다.

이는 미국 도로교통안전국이 오토파일럿 사용 중 발생한 충돌 사고에 대해 2년간 조사한 결과, 오토파일럿의 운전자 주의 보장 방법이 부적절하며 “예측 가능한 시스템 오용을 초래할 수 있다”는 사실을 발견한 데 따른 조치라고 AP 뉴스는 전했다.

12/9, 번스타인, 테슬라 컨센서스 추정치 ‘너무 높다’, 내년 최고 전략은 테슬라 공매도

번스타인은 테슬라 투자의견 ‘시장수익률 미달’ 등급과 테슬라 목표주가 150달러를 변경하지 않았습니다.

테슬라를 최고의 숏 아이디어라고 주장한 번스타인은 이 회사는 연구 노트에서 투자자들에게 2023년 EPS가 연초 컨센서스 추정치보다 ~ 50% 낮았지만 주가는 연초 대비 거의 두 배로 증가하여 펀더멘털 수준에서 테슬라에게 매우 어려웠다고 말했습니다.

번스타인은 테슬라의 핵심 과제는 본질적으로 두 가지 차량으로 구성된 좁고 값비싼 제품군으로 인해 수요에 문제가 있으며, 컨센서스 추정치가 너무 높다고 주장합니다.

번스타인 분석가 코기 사코나치는 “내년 테슬라 주가는 상당히 큰 하방 리스크를 갖는다”며 내년 최선의 투자전략은 테슬라를 공매도하는 것이라고 주장했습니다.

테슬라는 대표적으로 미래의 실적에 기반해 주가가 급등한 종목이지만, 2024년과 2025년 테슬라의 차량 인도분과 매출 전망치는 상당히 하향 조정될 것으로 보인다고 전망했습니다.

그는 내년 테슬라의 주당순이익(EPS)을 2.54달러로 전망하고 있는데 이는 월가의 전망치 3.34달러보다 크게 낮은 수준입니다.

또 내년 테슬라가 경쟁사로부터 직면하는 경쟁은 더욱 치열해질 것으로 보인다고 주장했다. 특히 테슬라의 모델3와 모델Y는 타사의 차량보다 가격이 비싸고, 시장 역시 포화 상태로 접어들고 있다고 비판합니다.

테슬라가 사이버트럭을 출시한 만큼 당분간 신제품이나 대규모로 판매될 수 있을 차량을 소개하지는 않을 것으로 보이며, 전기 픽업트럭 시장 규모도 크지 않다고도 부정적으로 언급햇습니다.

사코나치 분석가는 테슬라는 올해 들어서만 가격을 16%가량 인하했으며, 내년에도 수요 둔화로 인해 가격 인하를 해야 한다고 분석했습니다.

12/5, 테슬라, 보험 관련 집단 소송에 직면

판사가 자동차 제조업체, 테슬라가 ‘가짜 충돌 경고’로 보험료를 인상 한 후 ‘실시간 데이터’로 보험을 사용하는 소비자에게 과다 청구했다고 주장하는 소송을 기각하지 않기로 결정한 후 집단 소송에 직면하고 있다고 Electrek의 Fred Lambert가 보도했습니다.

테슬라, 모델 3 두모델에서 7,500달러 세금 공제 혜택의 절반을 잃다

테슬라는 모델 3 후륜 구동 및 모델 3 롱 레인지의 세금 공제액이 7,500달러에서 3,750달러로 줄어들 것이라고 확인했다고 Electrek의 프레드 램버트가 보도했습니다.

테슬라는 해당 모델에 대한 세액 공제 혜택이 사라지는 이유에 대해 자세히 설명하지 않았지만, 램버트는 일부 배터리 부품의 원산지와 관련이 있는 것으로 보인다고 말합니다.

12/3, 일론 머스크, 소셜 미디어 플랫폼 X를 보이콧하는 광고주들에게 일침, WSJ

뉴욕타임스의 딜북 서밋 인터뷰에서 일론 머스크는 X에서 광고를 철수하는 광고주들에게 “누군가 광고로 나를 협박하려 한다면 돈으로 나를 협박해라. 엿이나 먹어라”라고 말했다고 월스트리트 저널의 알렉사 코스가 보도했습니다.

이달 초, 엘론 머스크는 반유대주의 음모론에 대한 한 사용자의 게시물에 “당신은 실제 진실을 말했군요.”라는 답글을 달았습니다.

얼마 지나지 않아 감시 단체인 Media Matters는 X가 나치를 지지하는 게시물 옆에 기업 광고를 게재했다고 보도했습니다.

그 후 IBM(IBM)과 Disney(DIS)를 비롯한 많은 기업이 이 플랫폼에 대한 광고 지출을 중단했습니다.

디즈니 CEO인 밥 아이거는 디즈니의 플랫폼 광고 중단 결정에 대해 디즈니는 나치와의 연관성이 더 이상 긍정적이지 않다고 생각하지만, 디즈니 계열사들은 여전히 X를 커뮤니케이션 플랫폼으로 사용할 수 있다고 말했습니다.

12/01, 블룸버그, 보급형 사이버트럭(6.1만 달러짜리)은 2025년까지 출시되지 않는다

블룸버그의 마크 거먼은 트위터에 ‘6.1만달러짜리 보급형 사이버트럭은 2025년까지 출시되지 않는다.’고 주장햇습니다.

“최고급형 사이버트럭은 10만 달러(320마일)로 2024년에 출시되며, 6만 1천 달러(250마일)의 보급형은 2025년까지 출시되지 않습니다. 또한 2024년에 8만 달러(340마일)의 중간급 모델도 출시될 예정입니다.”

로이터, 테슬라 CEO, 사이버 트럭 출시를 앞두고 기대감 완화

테슬라가 오랫동안 기다려온 차량의 출력 문제에 대한 CEO 일론 머스크의 신중한 발언에 따라 이번 목요일 사이버 트럭 전기 픽업 트럭의 배송을 시작할 준비하고 있다고 로이터가 보도했습니다.

이 픽업트럭은 이 자동차 제조업체가 거의 4년 만에 신차 모델에 데뷔하는 것이라고 저자는 지적합니다.

11/27,Economic Times, 테슬라, 인도에 현지 공장 투자 제안, ET 보고서

테슬라는 양허 관세가 인하 될 경우 인도 현지 공장 설립에 최대 2억 달러를 투자하겠다고 제안했으며, 투자 금액을 더 낮은 관세로 수입 할 수있는 자동차 수와 연결한다고 Economic Times의 Ashutosh Shyam과 Sharmistha Mukherjee가이 문제를 알고있는 소식통을 인용하여 보도했습니다.

11/27,WSJ, GM 크루즈, 한 도시로 축소하고 셔틀 계획 축소, WSJ 보도

제너럴 모터스(GM)의 무인 자동차 사업부인 크루즈는 최근 안전 문제로 인해 일부 계획을 축소할 것이라고 월스트리트 저널의 마이크 콜리아스와 메건 보브로스키가 보도했습니다.

“샌프란시스코, 피닉스, 휴스턴, 마이애미 등 여러 도시”에서 베타 테스트를 진행했던 로봇택시 서비스는 아직 이름이 공개되지 않은 한 도시로 축소될 예정이며, GM이 만든 무인 택시인 오리진(Origin) 계획은 취소되었다고 이 기사는 덧붙였습니다.

크루즈의 계획이 변경된 것은 “자율주행 크루즈 차량이 보행자를 치고 거의 20피트 가까이 끌고 간 사건”에 따른 것이라고 WSJ은 덧붙였습니다.

더 플라이는 구글의 모회사 알파벳(GOOG,GOOGL)과 테슬라(TSLA)가 소유한 웨이모도 무인 차량 분야에 진출해 있다고 지적했습니다.

11/21, 제프리스, 테슬라 목표치 하향 조정, 사이버트럭 취소 ‘긍정적일 것’ 주장

제프리는 테슬라 목표 주가를 250달러에서 210달러로 낮추고 주식 투자의견 보류 등급을 유지했습니다.

이 회사는 라이선스 또는 Optimus를 포함한 FSD의 미래 가치를 높이 평가하지만 “견고한 핵심 성과를 단기적으로 대체 할 수는 없습니다.”라고 분석가는 Cybertruck 출시로 인해 상쇄 된 4 분기 볼륨 증가로 인해 회사의 2023 년 EBIT 추정치를 “다시” 15% 인하 한 87억 달러로 15% 인하했습니다.

첫 배송을 불과 며칠 앞두고 취소할 가능성은 낮지만, 사이버트럭을 취소하면 Tesla가 단순성, 규모, 속도에 기반한 우위에 다시 집중하는 데 도움이 될 것이므로 “주가에 긍정적일 것”이라고 분석가는 주장합니다.

번스타인, 가용성, 경제성이 전기차 성장 둔화를 주도할 것으로 전망

번스타인은 일부 투자자들이 부유하고 기술에 정통한 얼리 어답터가 점점 포화 상태에 이르렀고, 대중 시장 소비자, 즉 “평균적인” 미국인들은 아직 전기차 구매에 나설 준비가 되어 있지 않아 전기차 성장이 둔화되고 있는 것으로 보인다고 지적합니다.

번스타인은 보수적이고 덜 부유하며 시골 지역이 많은 주에서는 전기차 채택이 채택 곡선의 초기 단계에 있으며 구조적으로 다르지 않고, 전기차 보급률이 가장 높은 주에서도 특별한 정체 현상이 나타나지 않으며, 경제성과 제품 가용성이 최근 전기차 성장 둔화를 주도하는 가장 큰 문제일 가능성이 높다고 판단합니다.

번스타인은 테슬라에 대해 시장수익률 미달 등급을 부여하고 목표주가를 150달러로 제시했습니다.

11/16, 로이터, 제너럴 모터스는 테슬라 기가캐스팅 핵심 공급업체 TEI 인수

제너럴 모터스가 테슬라의 핵심 ‘기가캐스팅’ 공급업체인 툴링 앤 이큅먼트 인터내셔널(TEI)을 인수했다고 로이터의 시로즈 노리히코가 보도했습니다.

이 거래는 미국 자동차 제조업체가 테슬라에서 입지를 다지기 위한 전략의 핵심 부분이라고 이 거래에 정통한 4명의 관계자가 말했습니다.

테슬라는 앞으로 10년간 생산할 수백만 대의 저렴한 전기차에 필요한 금형을 개발하기 위해 영국, 독일, 일본에 있는 다른 주조 전문가 세 명에게 더 많이 의존하고 있다고 네 사람은 말합니다.

GM은 로이터 통신에 보낸 성명에서 “제너럴 모터스는 혁신 포트폴리오를 강화하고 고유한 주조 기술에 대한 접근성을 확보하기 위해 툴링 앤 이큅먼트 인터내셔널을 인수했습니다.”라고 말했습니다.

11/8, HSBC, 테슬라 투자의견 하향 조정

HSBC는 테슬라 투자의견 하향 조정과 테슬라 목표주가 146달러를 제시하며 커버리지를 시작했습니다.

테슬라 자동차가 현재 매출과 이익의 주요 원동력 일 수 있지만, 그룹이 그 말을 받아 들인다면 테슬라의 미래는 로봇, 자율 주행 차, 에너지 저장 및 슈퍼 컴퓨터에 관한 것이라고 분석가는 연구 노트에서 투자자들에게 말합니다.

그러나 회사는 이러한 비즈니스에 대한 예상 자본 비용은 직면 한 규제 및 기술적 과제를 고려할 때 그룹 평균보다 훨씬 높아야한다고 덧붙입니다.

11/7, 모건 스탠리, 테슬라 소프트웨어와 콘텐츠의 중요성이 점점 더 커질 것

모건 스탠리는 테슬라 투자의견 비중 확대 등급과 380달러 목표 주가를 유지합니다.

이 회사는 세계에서 가장 수직적으로 통합된 제조업체 중 하나이며 오늘날 전체 시장 규모는 시장은 일회성/판매 시점 자동차 비즈니스가 완전히 지배하고 있지만, 테슬라 주식에 대한 회사의 긍정적인 견해는 테슬라가 더 많은 자본 가벼운 모델로 점진적으로 비즈니스 모델을 이동하고 자동차 사업에서 점차적으로 멀어 질 수있는 능력이라고 분석가는 연구 노트에서 투자자들에게 말합니다.

향후 10년간 자동차가 테슬라 매출의 대부분을 차지할 것이지만 소프트웨어, 콘텐츠, 라이선스 기회가 점점 더 중요해질 뿐만 아니라 차량 판매 시점을 넘어선 시장으로의 확장이 이루어질 것이라고 회사는 말합니다.

로이터, 테슬라, 독일에서 26,838 달러짜리 전기차 생산 계획

테슬라가 베를린 인근 공장에서 26,838 달러짜리 전기 자동차를 생산할 계획이라고 로이터의 빅토리아 월더시가이 문제에 대해 잘 아는 소식통을 인용해 보도했습니다.

이 소식통은 생산이 언제 시작될지는 밝히지 않았습니다.

테슬라는 차량의 거의 모든 하체를 한 조각으로 다이캐스팅 할 수있는 혁신에 가까워지고 있으며,이를 통해 생산 속도를 높이고 비용을 낮출 수 있다고 소식통은 Reuters에 말했습니다.

10/24, 테슬라, 2023년 자본 지출이 90억 달러를 초과할 것으로 예상

테슬라는 제출 서류에서 현재 자본 지출이 2023년에 90억 달러를 초과하고 다음 두 회계연도에는 각각 70억~90억 달러가 될 것으로 예상한다고 밝혔습니다.

회사는 이렇게 말했습니다:

“우리 비즈니스는 자본 지출 수준을 초과하는 운영 현금 흐름을 지속적으로 창출해 왔으며, 운전 자본 관리가 개선되어 미지급금 일수보다 미결제 매출 일수가 더 짧아짐에 따라 매출 성장도 일반적으로 긍정적인 현금 창출을 촉진하고 있습니다.

당사는 이러한 현금 흐름을 활용하여 수직 통합을 강화하고, 제품 로드맵을 확장하며, 고객에게 금융 옵션을 제공하는 등 다양한 활동을 해왔고 앞으로도 계속할 것입니다.

동시에 자본 집약적인 프로젝트의 구체적인 진행 속도와 재료 가격 상승, 글로벌 무역 조건 및 노동 가용성의 변화로 인한 공급망 및 인건비 증가와 같은 기타 잠재적 변수에 따라 특정 기간 동안 자본 지출 수준이 높아질 수 있습니다.

전반적으로 거시 경제 요인이 현재 매출 추세를 뒷받침하는 한 자체 자금 조달 능력은 계속 유지될 것으로 예상합니다.”

10/20, 3분기 테슬라 실적을 읽는 월가의 시선, 평범한 자동차 회사로 전락, 밸류에이션 유지 불가, 단기 주가 하락 예상

이번 3분기 테슬 실적을 보는 월가는 상당한 실망감을 토로하고 있습니다. 그만큼 테슬라에 대한 기대가 컸다는 반증이겠지요. 또는 월가는 예전부터 테슬라 부정적이었다라고 반론할 수도 있습니다. 테슬라가 어려웟을시절부터 월가는 지속적으로 테슬라 잠재력을 무시한 IB들이 많았습니다.

사실 테슬라 실적이 오래전부터 기대에 못미쳤왓지만 그동안 테슬라 잠재력을 믿으며 긍정적으로 평가하던 월가는 이번 3분기 테슬라 실적 발표를 기대로 단기적인 기대를 접는 모습니다.

긍정적인 평가를 하는 IB들은 여전히 자동차외 인공지능 등 다른 부분의 잠재력을 평가하지만, 자동차 부분에서 워낙 실적이 좋지 않기 때문에 테슬라를 신에서 인간으로 강등시키고 있다는 느낌을 줍니다.

이제 테슬라는 GM이나 포드와 같은 평범한 자동차 회사일 뿐이야

도이치뱅크, 테슬라 목표주가를 285달러에서 275달러로 하향 조정

테슬라를 부정정으로 보는 요인들

- (전기) 자동차 수요

- 사이버트럭의 느리고 비싼 램프

- 차세대 플랫폼의 불확실한 일정 등

도이치뱅크는 테슬라의 3분기 실적 부진에 따라 테슬라의 목표주가를 285달러에서 275달러로 낮추고 투자의견 매수 등급을 유지했습니다.

테슬라가 2023년 180만 대 목표를 재확인하고 11월 30일부터 사이버트럭 인도를 시작한다고 밝혔지만, 차량 수요, 2024년 성장, 사이버트럭의 느리고 비싼 램프, 차세대 플랫폼의 불확실한 일정에 대한 테슬라의 신중한 미래 전망은 내년으로 향하는 펀더멘털에 대한 우려를 강화합니다.

도이치는 2024년 판매량과 수익 기대치에 대해 “상당한 하방 리스크”를 계속 보고 있지만, 차세대 플랫폼에서 비용 및 효율성 이니셔티브를 실행하면서 테슬라가 경쟁 해자를 심화시키고 수년간 전기화 분야에서 선두를 유지할 수 있다고 여전히 믿고 있습니다.

JP모건, 3분기 실적 발표 후 테슬라 벨류에이션은 더이상 유지 어렵다고 평가

3분기 테슬라 실적 보고서 이후 테슬라 밸류에이션은 ‘점점 더 지속 불가능 해 보인다’고 JPMorgan은 말합니다.

JPMorgan은 테슬라가 매출, 자동차 조정 매출총이익, 조정 총 마진, 자동차 조정 총 이익 달러, EBIT 달러, EBIT 마진, EPS 및 “무엇보다도”잉여 현금 흐름 측면에서 “컨센서스 기대치를 훨씬 밑도는”3분기 실적을 보고했다고 평가했습니다.

강세장은 종종 판매에 대한 거래 이익을 “규모를 늘리기위한 의식적이고 교묘한 노력”으로 구성하는 반면, 테슬라는 “분석가들이 이전에 예상했던 것보다 적은 수의 차량을 판매하기 위해서만”가격 인하를 시행해야한다고 JPMorgan은 투자자들에게 말합니다.

또한 3분기에 테슬라가 기록한 7.5%의 에비타 마진은 포드(F)의 2분기 에비타 마진 8.4%와 제너럴 모터스(GM)의 7.2%에 비해 “더 이상 눈에 띄지 않는다”며 3분기 보고서 이후 “점점 더 지속 불가능한” 밸류에이션에 대한 위험을 가중시키고 있다고 지적합니다.

이 회사는 펀더멘털에 기반한 2024년 12월 목표주가 135달러에 대해 “상당한 하방”을 계속 보고 있으며, “테슬라를 여전히 세계에서 가장 가치 있는 자동차 제조업체로 평가한다”고 언급했습니다.

JP모건은 테슬라 주식 투자의견 비중 축소(Underweight) 등급을 유지합니다.

모건 스탠리, 3분기 테슬라 실적은 ‘상대적으로 낮은’기대치보다 낮았다고 평가

모건 스탠리는 테슬라 3분기 실적에 대한 투자자의 기대치가 “상대적으로 낮았다”고 말했지만 테슬라의 실제 실적은 테슬라가 ZEV 크레딧 강화를 제외한 대부분의 컨센서스 운영 지표를 놓쳤기 때문에 “해당 분기의 컨센서스 기대치를 밑돌았다”고 말했습니다.

ZEV 크레딧을 제외한 테슬라의 조정 영업 마진은 5.3 %로 제너럴 모터스 및 포드에 대한 회사의 3분기 조정 EBIT 마진 추정치 인 각각 7.6 %와 4.9 %와 비교된다고 분석가는 회사의 컨퍼런스 콜에 앞서 발표 한 메모에서 덧붙였습니다.

실적 컨콜 후 “매크로, 소비자, 사이버 트럭 및 멕시코에 대한 회사의 주의에도 불구하고 어떻게 우리가 OW 테슬라가 될 수 있습니까?”라고 비판합니다.

이 분석가는 이것이 연간 50억 달러의 R&D가 어디로 가고 있는지에 달려 있다고 생각합니다.

이 회사는 테슬라 주식 투자의견 비중 확대 등급을 유지하지만 테슬라 목표주가를 400달러에서 380달러로 낮췄습니다.

로스 MKM, 테슬라 궤적 약화되었다고 평가

- 테슬라 사이버트럭 물량 램프를 2025년으로 미룸

- 맥시코 공장 건설 연기

- 테슬라 경영진은 확장(혹은 성장)보다는 효율을 우선시 한다.

- 시장 평가는 2025년까지 모든 전기차 신제품이 실패할 것이라는 가정하에 테슬라를 평가하고 잇다고 혹평

로스 MKM은 3분기 실적과 자동차 매출총이익률이 16.2%로 작년 2분기 17.5%, 3분기 26.8%에서 축소된 후 테슬라 투자의견 중립 등급과 테슬라 목표주가 85달러를 유지했습니다.

이 분석가는 리서치 노트에서 투자자들에게 이 회사가 사이버트럭 물량 예상치를 2025년으로 미루고 멕시코 시설 건설도 연기했으며, 경영진은 이제 확장보다 효율성을 우선시하고 있다고 말합니다.

이 회사는 중립 등급이 테슬라가 계속 실행할 수있는 방법과 “적절하게”균형을 이루고 있지만, 현재 시장 평가는 2025 년까지 출시 될 예정인 수백 대의 전기 자동차가 모두 실패 할 것이라는 “추측 가능한 가정”에 기반을두고 있으며 자동차 부문의 모든 동종 업체에 비해 주식 가치가 과도하게 프리미엄으로 평가되고 있다고 덧붙였습니다.

웨드부시, 테슬라 목표주가를 350달러에서 310달러로 하향

웨드부시는 분기 실적에 따라 테슬라의 목표주가를 350달러에서 310달러로 낮추고, 테슬라 투자의견 ‘시장수익률 초과달성’ 등급을 유지했습니다.

이 회사는 지난 10년 동안 테슬라와 머스크가 최고치를 기록했으며 어젯밤 3분기 테슬라 실적 및 컨퍼런스 콜은 황소에게 고무적인 것이 아니며 매우 어려운 시기를 보냈다고 지적합니다.