그동안 분기별 AMD 실적과 월가 증권사들의 AMD 주가 전망을 을 분석했지만, 당기 분석 뿐만이 아니라 이전 분기 분석도 같은 페이지에서 볼 수 있다면 좀더 효율적이라는 지적에 따라 , 이 페이지에서는 분기별 AMD 실적, AMD 전망 그리고 월가 증권사들의 AMD 주식 추천지수를 비롯한 AMD 주가 목표 등을 같이 정리, 업데이트 하고자 합니다.

기본적으로 분기별 AMD 실적은 별도 포스팅하기로 하고 여기서는 그 분석 내용 중 핵심 내용 중심으로 분기마다 업데이트 하도록 하겠습니다. 그리고 AMD 주가와 관련된 평가 등을 수시로 업데이트 하고자 합니다.

6/7, 월가의 AMD 주가 전망, 파이퍼 샌들러 AMD 주가 150달러 제시

- 2023년 하반기 데이터센터 매출이 크게 증가할 가능성

- AMD는 데이터센터 수요 측면에서 혼합된 양상을 보여주고 있다고 평가

- 파이퍼샌들러, 2023년 하반기 데이터센터 매출이 크게 증가할 가능성이 있고

하반기 데이터센터와 PC 수요 회복의 수혜를 입을 수 있다. - 시티, 생성 AI와 직접적으로 연관된 기업은 상승하지만,

나머지 반도체 기업은 수요부진과 높은 재고로 여전히 미지근하다. - 시티, AMD MI3000은 디잔 측면에서 성공을 거두었지만 제노아 문제로 지속가능성 의문

AMD, 데이터 센터에서 ‘혼합된 수요 프로파일’을 보고 있다

- 클라우드 업체마다 재고 상황이 다르다.

- 기업들은 여전히 거시적인 문제를 안고 있으며 최적화를 진행 중이다.

- AMD는 당야한 제품 포트폴리오를 가지고 가장 큰 데이타센터에 가장 전략적인 제품 공급작ㄹ 목표로 하고 있다.

AMD의 맥나마라는 BofA의 글로벌 기술 컨퍼런스에서 연설하면서 다음과 같이 말했습니다:

“전체 데이터 센터에서 우리가 보고 있는 것은 혼합된 수요 프로파일입니다. 클라우드에서는 클라우드 제공업체에 따라 인벤토리와 최적화가 서로 다른 것이 분명합니다.

그리고 엔터프라이즈에서는 여전히 전반적으로 거시적인 문제와 많은 비용 최적화가 진행 중입니다. 이것이 우리가 가지고 있는 전반적인 관점입니다.

하지만 저희가 집중하고 있는 부분은 이러한 시기에 고객에 집중하고 제품 포트폴리오 관점에서 고객과 함께 지속적으로 추진하는 것입니다.

저희 AMD 목표는 세계에서 가장 큰 데이터 센터에 가장 전략적인 공급업체가 되는 것입니다.

그리고 이를 위해 다양한 벡터에 걸친 제품 포트폴리오를 보유하고 있다고 생각합니다. 이것이 현재 데이터 센터 전반에 걸쳐 우리가 가지고 있는 견해입니다.”

파이퍼샌들러, AMD 목표주가를 110달러에서 150달러로 상향 조정

파이퍼 샌들러의 애널리스트 하쉬 쿠마르는 AMD 목표 주가를 110달러에서 150달러로 상향 조정하고 투자의견 비중 확대 등급을 유지했습니다.

분석가는 신제품과 인공 지능 보급의 영향을 감안할 때 회사의 데이터 센터 수익이 하반기에 “연속적으로 크게 증가”할 것으로보고 있습니다.

분석가는 리서치 노트에서 투자자들에게 2023년 하반기에 데이터 센터 및 PC 시장 기회를 활용할 수 있는 유리한 위치에 있다고 말합니다.

AMD는 여전히 Piper가 선정한 최고의 대형주입니다.

씨티, AMD 목표주가를 120달러로 상향 조정하고 마이크론을 최고의 세미픽으로 선정

- 생성 AI와 직접적으로 연관된 기업은 상승하지만,

- 나머지 반도체 기업은 수요부진과 높은 재고로 여전히 미지근하다.

Citi는 일주일 동안 대만 기업들과 미팅을 가진 후 AMD 목표 주가를 85달러에서 120달러로 상향 조정하고 투자의견 중립 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 생성 AI와 직접 연결된 기업은 “엔비디아처럼 계속 빛을 발할 것”이지만 나머지 반도체 시장은 “수요 부진과 높은 재고로 인해 여전히 미지근한 상태”라고 투자자들에게 말합니다.

“AMD의 MI300은 디자인 측면에서 큰 성공을 거두었지만, 제노아 문제로 인해 지속 가능성에 의문을 제기합니다.”라고 Citi는 말합니다.

한편 중국의 금지 조치로 인해 칩 법에서 더 많은 돈을 벌 수 있는 위치에 놓일 것이라며 마이크론(MU)을 최고 반도체 추천 종목으로 선정했습니다.

시장 컨센서스와 비교한 AMD 매출과 이익 추이

흔히 주식 투자를 위한 기업 분석 시 그 회사가 시장 기대치에 비해서 더 나은 실적을 내는지 아니면 번번히 시장 기대치를 밑도는지는 주가 전망을 위해서 매우 유용한 지표가 됩니다.

시장 기대에 따라 주가가 오르거나 하락했는데 이런 시장 기태 이상으로 계속 실적을 낸다면 더 오를 수 있는 가능성이 높아지겠죠.

여기에서는 AMD 시장에서 예측한 컨센서스 매출 추이와 AMD 매출 그리고 시장에서 예측한 주당순이익(EPS)와 실적 주당순이익(EPS)를 그래프로 비교해 보겠습니다.

컨센서스 매출은 대부분 GAAP 매출을 사용하지만, EPS의 경우 특정 조건하에 재정의한 Non GAAP 주당순이익 지표를 사용하는 경우도 있습니다. 근대들어 많은 회사들이 GAAP EPS를 사용하지만 역사다 오래되어 고려할 요인들이 많은 경우 Non GAAP 지표를 많이 사용하기도 합니다.

AMD 매출과 시장 컨센서스 매출 추이 비교

AMD EPS와 시장 컨센서스 EPS 추이 비교

월가의 AMD 주식 추천지수 및 AMD 목표 주가

여기서는 월가 증권사들이 제시하는 AMD 주식 추천지수 및 AMD 주가 목표에 대해서 살펴보도록 하죠.

한국과 마찬가지로 미국 주식에 대한 증권사 리포트들은 끊임없이 나오는데 이를 정리해주는 사이트 데이타를 기반으로 주기적으로 업데이트 하여 합니다.

AMD 주가 추이

먼저 AMD 주가가 어떻게 움직여 왔는지 간단히 살펴보기 위해 AMD 주가 추이 그래프를 살펴보죠.

아래 그래프는 IE와 같은 레거시 브라우저에서는 제대로 보이지 않으니, 크롬과 같은 모던 브라우저를 사용하면 제대로 볼 수 있습니다. 아직 한국에서는 iE 브라우저 사용자가 어느 정도 되지만 해외에서는 거의 사라진 브라우저로 대부분 업체에서 지원을 중단하고 있습니다.

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”AMD” range=”1mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]

월가 증권사들의 AMD 투자의견 및 AMD 목표주가

월가 투자은행들의 AMD 주식에 대한 투자의견을 비롯한 AMD 목표주가등을 업데이트해 간략히 살펴볼 수 있도록 하겠습니다.

우선 월가 투자은행들의 목표 주가 추이가 어떻게 흘러왔는지를 살펴보기 위해 시계열로 AMD 목표 주가 추이를 차트로 표현해 보았습니다. 목표 주가를 제시한 투자 은행은 이 차트에서는 확인 할 수 없고 아래 투자은행들의 구체적인 목표 주가 테이블을 참고해 주세요.

아래 그래프에서 목표주가가 0으로 표현된 것은 AMD 투자의견을 제시한 애널리스트 중에서 AMD 목표주가를 제시하지 않았거나 아직 파악하지 못한 경우이니 그래프를 볼 때 참고하시기 바랍니다. 그리고 목표주가는 Y축 값만 보시면 됩니다.

월가 투자은행들의 AMD 투자 의견 및 AMD 목표 주가

월가 투자은행(IB)들이 지금까지 제시한 AMD 투자의견 및 AMD 목표 주가 제시 이력을 간단히 테이블로 정리해 보았으니 참고 하시기 바랍니다.

AMD 주가와 경쟁사 주가 비교 및 주요 지표 비교

AMD 주가를 경쟁사들과 비교해보기 위해서 산업 내 경쟁사들의 주가 및 주요 지표들을 비교해 보았습니다.

이 비교 테이블은 IE와 같은 레거시 브라우저에서는 제대로 보이지 않으니, 크롬과 같은 모던 브라우저를 사용하면 제대로 볼 수 있습니다. 아직 한국에서는 iE 브라우저 사용자가 어느 정도 되지만 해외에서는 거의 사라진 브라우저로 대부분 업체에서 지원을 중단하고 있습니다.

[stock_market_widget type=”comparison” template=”basic” color=”#5679FF” assets=”TSM,MU,INTC,AMD,NVDA” fields=”name,change_abs,change_pct,volume,dividend_yield,eps,forward_eps,pe_ratio,forward_pe_ratio,gross_margin,operating_margin,quarter_earnings_growth,market_cap,chart,target_mean_price,target_high_price,target_low_price” api=”yf” chart_range=”1mo” chart_interval=”1d”]

23년 3분기 AMD 실적 분석

AMD는 월가 예상을 상회하는 매출과 주당순이익을 발표했지만 다소 약한 4분기 전망을 밝히면서 부정적인 평가를 받았습니다.

- 주당 순이익(EPS) : 조정 후 70센트, 월가 예상 68센트 상회

- 매출 : 58억 달러, 월가 예상 57억 달러 상회

- 데이타센터 매출 16억 달러로 전년과 동일

- 4분기 서버 칩 매출이 크게 증가할 것으로 전망

- PC 프로세서 매출을 포함하는 AMD 클라이언트 그룹의 매출은 PC 칩에 힘입어 전년 동기 대비 42% 증가한 15억 달러를 기록

- 임베디드 부문 매출은 5% 감소한 12억 달러를 기록했는데, 이는 통신 시장의 약화 때문

- 게임 부문 매출은 ”세미 맞춤형” 칩 판매 감소로 인해 8% 감소한 15억 달러를 기록

- 4분기 매출 61억 달러 상회 예, 월가 예상치 63.7억 달러 하회

엔비디아가 지배하고 있는 생성 AI 관련 칩을 생산하는 AMD는 2024년 AI GPU 매출이 20억 달러를 초과할 수 있다고 주장해 폭락하던 AMD 주가를 끌어 올리는 계기를 만들었습니다.

데이타센터 CPU 매출4분기에 4억 달러에 달하며

이 수요는 지속 증가해 2024년 연간 매출 20억 달러 달할 것(리사 수)”우리 모두는 생성적 AI 워크로드가 성장하고 있다고 생각합니다. 사실 우리는 실제로 이를 기업 비즈니스 생산성 애플리케이션에 채택하는 사람들의 아주 초기 단계에 있습니다.”

- 신규 AI 칩인 MI300A와 MI300X가 이번 분기에 대량 생산될 예정이라고 밝혔습니다.

’23년 1분기 AMD 실적 분석

1분기 AMD 실적 시사점

시장 관계자들이 관심을 가지는 반도체 관련해 언제가 바닥일 것이냐는 반도체 바닥론 질문에 힌트를 주는 것으로 AMD는 PC 프로세서 바닥은 ’23년 1분기가 바닥이라고 주장햇습니다.

- PC 프로세서 부분은 ’23년 1분기가 바닥이라고 주장

- AMD 관련 매출은 65% 감소했고

- 인텔 매출은 36% 감소

- IDC PC 출하량은 30% 감소

- 데이타센터 매출은 1분기에도 성장했도 2분기에도 성장할 것으로 전망

- AMD 2분기 실적 가이던스는 저년비 19% 감소한 것으로 월가 예상치에 미치지못하는 실망스러움 것

1분기 AMD 실적 요약

- 조정 주당순이익(EPS) 60센트, 월가 예상치 56센트 상회

- 매출 53.5억 달러, 월가 예상치 53억 달러 상회

- 매출은 전년비 9% 감소

AMD 매출감소는 PC 프로세서를 판매를 포함하는 AMD 클라이언트 그룹에서 발생했습니다.

– 클라이언트그룹 매출 7.39억 달러로 전년동기 21억 달렁서 65% 감소한 것

- 참고로 IDC는 23년 1분기 PC 출하량이 전년비 30% 감소했다고 밝힌것과 같은 맥락

경쟁사 인텔은 PC 및 칩칩 매출이 36% 감소했다고 밝혔음

하지만 AMD CEO는 클라이언트그룹 매출은 23년 1분기가 바닥이라고 주장했습니다.

우리는 1분기가 클라이언트 프로세서 사업의 바닥이라고 생각합니다.

- AMD 데이타센터 매출은 전년동기 12.93달러보다 증가한 12.95억 달러를 기록

- AMD는 데이터센터 2분기에도 증가할 것으로 전망

“전반적인 시장 관점에서 볼 때 기업은 약간의 개선을 기대한다는 개념과 함께 여전히 혼재할 것이라고 생각합니다. 매크로 상황에 따라 조금씩 다릅니다.”

- 네트워킹용 칩의 임베디드 부문 매출은 Xilinx 인수로 인한 추가 수익 덕분에 전년 대비 5억 9,500만 달러에서 15억 6,000만 달러로 급증

- PC용 그래픽 프로세서와 Sony PlayStation 5와 같은 콘솔용 칩을 포함하는 AMD의 게임 부문은 작년의 18억 8천만 달러에서 약간 감소한 17억 6천만 달러의 매출을 기록했습니다.

실망스런 2분기 실적 가이던스

AMD는 다소 실망스런 2분기 실적 가이던스를 제시했습니다.

- 2분기 매출 53억 달러로 제시했는데

- 이는 전년동기비 19% 하락한 것으로

- 월가 예상치 54.8억 달러에는 미치지 못하는 것입니다.

22년 2분기 AMD 실적 분석

2분기 AMD 실적 요약

2분기 AMD 실적 발표에서 AMD는 매출 및 이익이 월가 예상치를 상회했다고 보고했지만 3분기 AMD 실적 전망은 월가 예상치에 미치지 봇한 조심스러운 전망을 내놓았습니다.

AMD 실적의 주요 항목의 결과는 아래와 같습니다.

-조정 EPS : 조정 주당순이익 $1.05 vs 예상 $1.03( Refinitiv 집계)로 월가 예상치를 상회

-매출 : AMD 매출 65.5억 달러 vs 예상 65.3억 달러( Refinitiv 집계)로 월가 예상치를 소폭 상회

-3분기 AMD 전망 : 3분기에 AMD는 전년비 55% 증가한 67억 달러를 가이드

65억 달러 ~ 69억 달러 매출을 제시 했는데, 이 중간치 67억 달러는 월가 예상치 68.4억 달러에 하회하는 것입니다.

2분기 AMD 실적이 예상치를 상회하는 좋은 결과를 보였지만 향후 전망은 월가 기대치에 미치지 못하면서 AMD 주가는 시간외에서 6%이상 급락하고 있습니다.

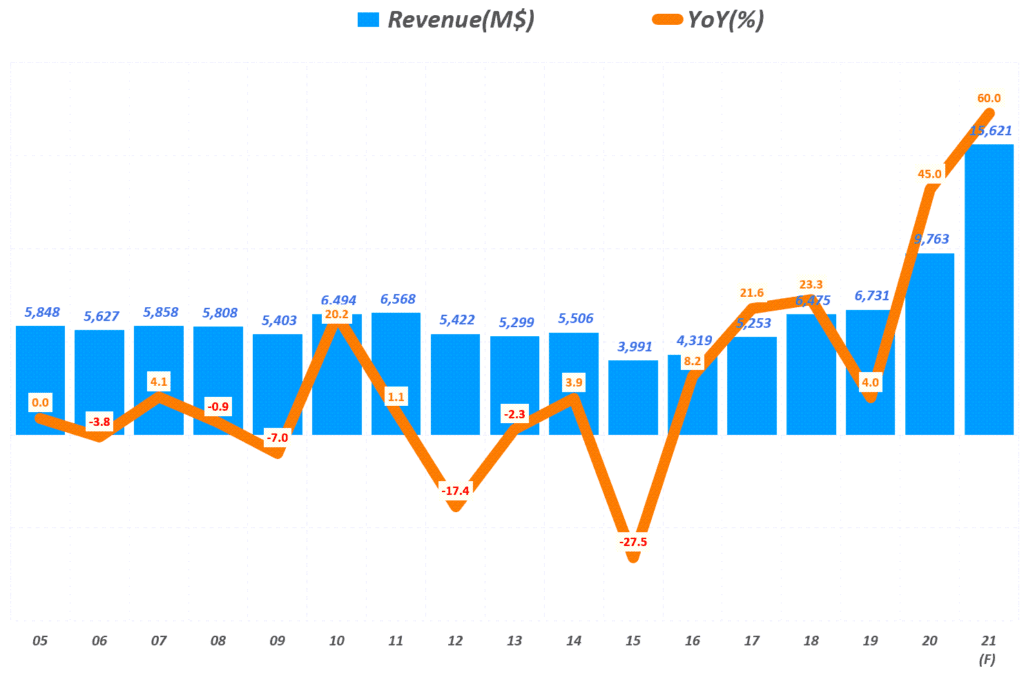

AMD는 올해 2022년 연간 매출이 전년비 60% 증가한 263억 달러를 달성할 것으로 예상하고 있습니다. 애널리스트들은 262.1억 달러 매출을 예상했습니다.

AMD 사업부별 평가

AMD의 4개 주요 사업 부문 모두가 분기 동안 성장했으며 전체 수익은 전년 대비 70% 급증했습니다.

$데이터센터 매출 83% 증가

AMD는 데이터센터 매출이 전년 대비 83% 증가한 15억 달러를 기록했다고 밝혔습니다. 이 부문에는 클라우드 컴퓨팅 및 대기업 고객용 칩이 포함됩니다.

AMD는 서버 프로세서의 강력한 판매가 데아터센터 부문 성장을 견인했으며 이러한 칩에 대한 수요 둔화는 예상하지 않는다고 덧붙였습니다.

PC 및 노트북용 프로세서 부문님 클라인언트 부문는 25% 성장에 그쳐

PC 및 노트북 칩 판매로 구성된 클라이언트 부문 수익은 2년 동안의 팬데믹으로 인한 호황이 끝나고 컴퓨터 판매가 둔화되고 있다는 징후에도 불구하고 분기 동안 25% 증가한 22억 달러 매출을 기록했습니다.

AMD는 이러한 성장이 노트북용 모바일 프로세서 판매에 기인한다고 말했습니다.

그러나 AMD CEO Lisa Su는 이번 분기에 PC 사업이 하락세를 보였다는 점을 인정했습니다.

Su는 ”우리는 PC 사업에 대해 보다 보수적인 전망을 취했기 때문에 1분기 전에는 PC 사업이 하락할 것이라고 생각했습니다. ”이라고 말했습니다. “PC 사업에 대한 우리의 현재 견해는 마이너스 10% 중반대가 될 것이라는 것입니다.(Our current view of the PC business is that it will be down mid-teens.)”

Su는 분석가들과의 통화에서 AMD가 서버와 PC 시장에서 시장 점유율을 높이고 있다고 믿고 있다고 말했습니다. 그녀는 “우리가 점유율을 얻게 되어 기쁘게 생각한다”고 말했다.

게이밍 부분 31.9% 증가

Playstation 5 및 Xbox Series X와 같은 콘솔용 칩 판매도 하이라이트였습니다. 게임 부문 매출은 콘솔용 ”세미 커스텀” 칩 매출 증가로 전년 대비 32% 증가한 17억 달러를 기록했습니다.

그러나 게임용 PC용 그래픽 프로세서는 분기 동안 감소했습니다.

엠베디드 부문 2,228% 증가

13억 달러의 매출을 보고한 네트워킹 또는 자동차용 칩을 포함하는 AMD의 임베디드 부문은 1분기에 완료된 Xilinx의 AMD 인수로 인해 증가했습니다.

Xilinx가 포함되지 않은 전녕동기는 매출 5천 4백만 달러에 불과했습니다.

22년 1분기 AMD 실적 분석

Executive Summary

먼저 주요 지표의 시장 예측치와 비교해서 실적의 성과를 간단히 비교해 보았습니다.

아래 표에서 볼 수 있듯이 AMD는 대부분 지표에서 시장 예측치를 상회하는 긍정적인 실적을 냈습니다.

| 항목 | 결과 | 실적 | 시장 예측 |

| 조정 주당 이익 (Adjusted EPS) | 시장 예측 상회 | $1.13 $0.92(전분기) | $0.91 $0.76(전분기) |

| 매출($B) | 시장 예측 상회 | 5.89 4.83(전분기) | 5.52 4.53(전분기) |

| 2022년 2분기 매출($B) 가이드 | 시장 예측 상회 | 6.5 | 6.38 |

다음은 세부 항목별로 내용을 요약해 보았습니다.

매출관련련

- 22년 1분기 매출은 58.9억 달러로 무려 전년비 70.9% 증가,

. 이러한 AMD 매출은 시장 예측치 55.2억 달러를 상회한 것 - 1분기 매출 성장은 모든 비즈니스 라인이 두 자릿수 성장을 기록하면서 여전히 맹렬히 성장했습니다. .

- 특히 1분기에 인텔과 경쟁하고 있는 고급 서버췹 부분에서 AMD는 제조 능력을 회복하면서 시장점유율을 높였습니다.

- 수요와 관련해 팬데믹이 끝나고 엔데믹을 가시화되면서 그동안 AMD 성장을 가화했던 PC 판매가 줄어들 수 있다는 예상이 나오지만 AMD는 이러한 수요감소 기미ㅡㄹ 느끼지 못하고 있다고 밝혔습니다.

- “PC 시장이 기록적인 단위 출하량으로 여러 분기에 걸쳐 약간의 부드러움을 경험하고 있지만, 우리는 강력한 성장 기회를 보고 전반적인 고객 수익 점유율을 계속 얻을 것으로 예상되는 프리미엄, 게임 및 상업적 부분에 여전히 초점을 맞추고 있습니다. “AMD CEO Lisa Su는 AMD가 8분기 연속 PC 칩 시장 점유율을 확보했다고 믿고 있다고 덧붙였습니다.

- PC 판매는 AMD의 컴퓨팅 및 그래픽 부문에서 보고되며 연간 기준으로 33% 증가했으며 12월 분기보다 8% 증가했습니다.

- 클라우드 서버 판매는 AMD의 임베디드, 엔터프라이즈 및 세미 커스텀 부문에서 보고되며 88% 증가한 25억 달러를 기록했습니다.

손익관련련

- 이번 분기 매출총이익은 28.2억 달러, 매출총이익율 48.9%로

. 매출총이익은 전년비 77.6% 증가 - 영업이익은 9.5억 달러, 영업이익률 16.1%로 전년비 43.7% 증가

이는 전년동기 영영이익률 19.2%나 전분기 영업이익율 25%보다 낮아진 것 - 순이익도 7.9억 달러, 순이익률 13.4%로 전년비 19.3% 감소

- 주당순이익은 0.56달러로 전년동기 0.45달러보다 낮아짐

수정 주당 이익은 1.13달러로, 월가 시장 예측치 0.91달러를 상회 함

2022년 2분기 및 2022년 실적 가이던스

- AMD는 이번 ’22년 2분기에 65억 달러의 매출을 예상했는데

.이는 애널리스트의 예상치 63억 8000만 달러를 상회하는 것

.이는 전년 대비 약 69%, 분기 대비 약 10% 증가할 것으로 예상

.전년 대비 증가는 Xilinx 이상의 서버, 세미 커스텀 및 클라이언트 매출의 추가로 인해 주도될 것으로 예상.

.분기 대비 증가는 주로 Xilinx와 더 높은 서버 수익에 의해 주도될 것으로 예상 - 2022년 2분기 비GAAP 총 마진이 약 54%가 될 것으로 예상

- 2022년에 263억 달러 매출을 예상한다고 밝혀 이번 분기에 밝힌 215억 달러의 매출을 크게 상향 조정

이러한 상향 조정은 자일링스 서버 및 세미 커스텀 매출의 추가덕분으로 밝힘

21년 3분기 AMD 실적 분석

근래 반도체 업체들의 성장이 주춤한 가운데 오늘 발표된 3분기 AMD 실적은 다른 레거시 반도체 기업과 달리 AMD는 변화된 경영환경하에서 새로운 성장 동략을 찾아 성장을 가속화 하고 있다는 것을 보여 줍니다.

이번 3분기에는 서버 및 게임 콘솔용 반도체 수요가 급증하면서 전년비 54% 증가하는 등 매출과 수익 면에서 모두 시장 예측을 상회하는 실적을 내면서 비록 수익은 괜찮지만 매출 증가율은 약한 모습을 보였던 다른 업체들과 차이를 보여줍니다.

AMD 실적 호조는 기존 PC나 노트북용 CPU 매출이 아닌 서버용, 게임용과 같은 새로게 부각되는 사업에서 오는 수용를 기반하고 있다는 점에서 조금 더 긍정적으로 평가할 수 있습니다.

Executive Summary

먼저 주요 지표의 시장 예측치와 비교해서 실적의 성과를 간단히 비교해 보았습니다.

아래 표에서 볼 수 있듯이 AMD는 대부분 지표에서 시장 예측치를 상회하는 긍정적인 실적을 냈습니다.

| 항목 | 결과 | 실적 | 시장 예측 |

| 조정 주당 이익 (Adjusted EPS) | 시장 예측 상회 | $0.73 $0.58(전분기) | $0.67 $0.47 |

| 매출($B) | 시장 예측 상회 | 4.31 | 4.12 |

| 매출총이익율 (Gross Margin) | 시장 예측 상회 | 48% | 47.0% |

| 4분기 매출($B) | 시장 예측 상회 | 4.50 | 4.25 |

다음은 세부 항목별로 내용을 요약해 보았습니다.

- 21년 3분기 매출은 43.13억 달러로 전년비 53.9% 증가,

반면 인텔은 192억 달러로 전년비 4.7% 증가에 그쳤습니다.

. 이러한 3분기 AMD 매출은 시장 예측치 41.2억 달러를 상회한 것으로 대부분 반도체 기업들이 시장 예측치를 하회한 것과 비교됨니다.. - 3분기 매출 성장은 특히 엔터프라이즈, 임베디드, 세미 커스텀 부문 등에서 강력한 성과를 거둔 덕분

. 우리가 흔히아는 CPU 등을 판매하는 컴퓨팅과 그래픽 부분 매출 23.9억 달러 매출로 전년비 43.8% 증가

전분기 매출 22.5억 달러비 6.6% 증가

. 엔터프라이즈, 임베디드, 세미 커스텀 부문 매출 19.2억 달러로 전년비 68.9% 증가

전분기 매출 16억 달러비 20% 증가하며서 가장 빠른게 성장하는 세그먼트임 - 이번 분기 매출총이익은 20.86억 달러, 매출총이익율 48.4%로

. 매출총이익률은 전년동기 43.9%나 전분기 47.5%에 비해서 매출총이익률이 크게 상승 - 영업이익은 9.5억 달러, 영업이익률 22%로 전년비 111% 증가

이는 전년동기 영영이익률 16%나 전분기 영업이익율 21.6%보가 상승한 것

(반면 인텔 영업이익 52.3억 달러, 영업이익율 26.3%로 전년비 영업이익률 하락). - 순이익도 9.2억 달러, 순이익률 21.4%로 전년비 137% 증가

(인텔 순이익 68.2억 달러, 순이익율 34.2%로 AMD보는 순이익률은 훨씬 높음) - 주당순이익은 0.75달러로 전년동기 0.32달러보다 배 가까이 증가

수정 주당 이익은 0.73달러로, 월가 시장 예측치 0.67달러를 상회 함

다음 분기 실적 가이던스

- 3분기 예상 매출은 44억 ~ 46억 달러로

. 전년비 36% ~ 42% 증가 예상(중간값으로 39% 증가)

. 전분기 비 4% 성장 예상

(인텔 Non-GAAP 매출은 183억 달러로 전년비 5% 이내 증가 예상) - 3분기 매출 증가는 모든 사업부문에서 골고루 나타날 것이나 이는 데이타센터와 게임산업 성장에서 기인할 것으로 봄

- Non GAAP 매출총익률은 49.5%를 예상해 전분기 가이드 48%보다 상승함

2021년 실적 가이던스

- 21년 연간 매출 증가율을 65%로 제시해 이전 1분기 50%, 2분기 60%에서 상향 조정함

- 2021년 Non GAAP 매출총이익률은 48% 예상

이는 2분기 47%에서 48%로 상향 제시한 후 이를 유지

3분기 AMD 매출 53% 증가

- 21년 3분기 매출은 43.13억 달러로 전년비 53.9% 증가,

반면 인텔은 192억 달러로 전년비 4.7% 증가에 그쳤습니다. - 이러한 3분기 AMD 매출은 시장 예측치 41.2억 달러를 상회한 것으로 대부분 반도체 기업들이 시장 예측치를 하회한 것과 비교됨니다..

- 3분기 매출 성장은 특히 엔터프라이즈, 임베디드, 세미 커스텀 부문 등에서 강력한 성과를 거둔 덕분

- 우리가 흔히 아는 CPU 등을 판매하는 컴퓨팅과 그래픽 부분 매출 23.9억 달러 매출로 전년비 43.8% 증가

전분기 매출 22.5억 달러비 6.6% 증가 - 팬데믹으로 폭발적으로 늘었던 PC는 점점 수요가 감소하지만,

고객들이 점점 더 강력한 AMD 프로세스를 선택함에 따라 칩 평균 가격이 상승하면서 수요 감소를 상쇄하고 있다고 함 - 엔터프라이즈, 임베디드, 세미 커스텀 부문 매출 19.2억 달러로 전년비 68.9% 증가

전분기 매출 16억 달러비 20% 증가하며서 가장 빠른게 성장하는 세그먼트임 - AMD가 출시한 Epyc 서버칩 반응이 높으면서 매출 성장을 견인했으며

게임 콘솔 제조업체에 판매하는 반도체인 ‘Semi custom” 매출도 크게 증가 - AMD CEO Lisa Su는 데이터세터매출이 전년비 2배 증가했으며, 이 제품 매출 비중은 전체 AMD 매출의 20% 중반을 차지하고 있다고 발표

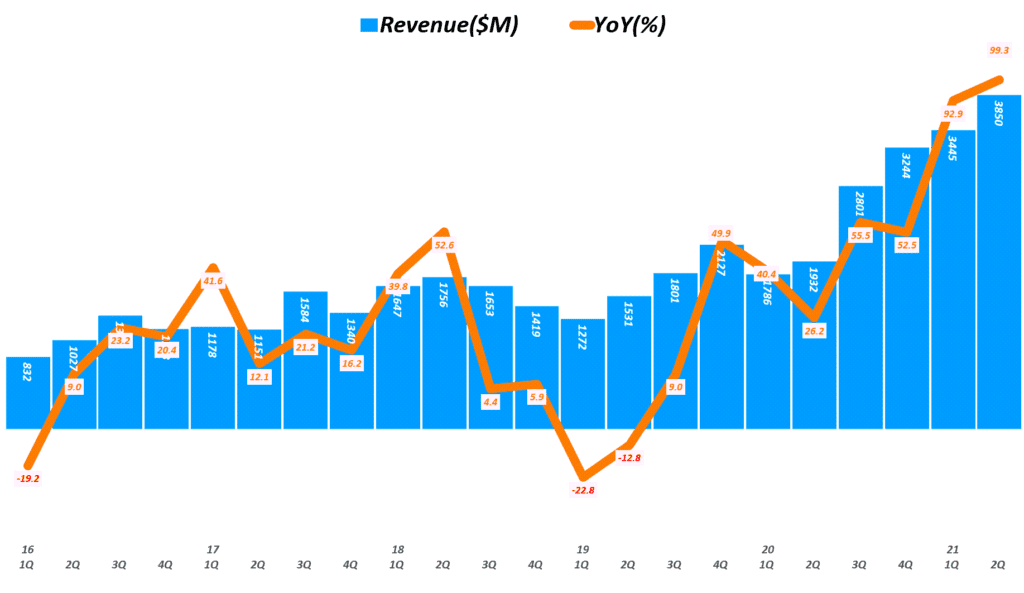

분기별 AMD 매출 추이

분기별 AMD Computing and Graphics 매출 추이

분기별 AMD Enterprise, Embedded and Semi-Custom 매출 추이

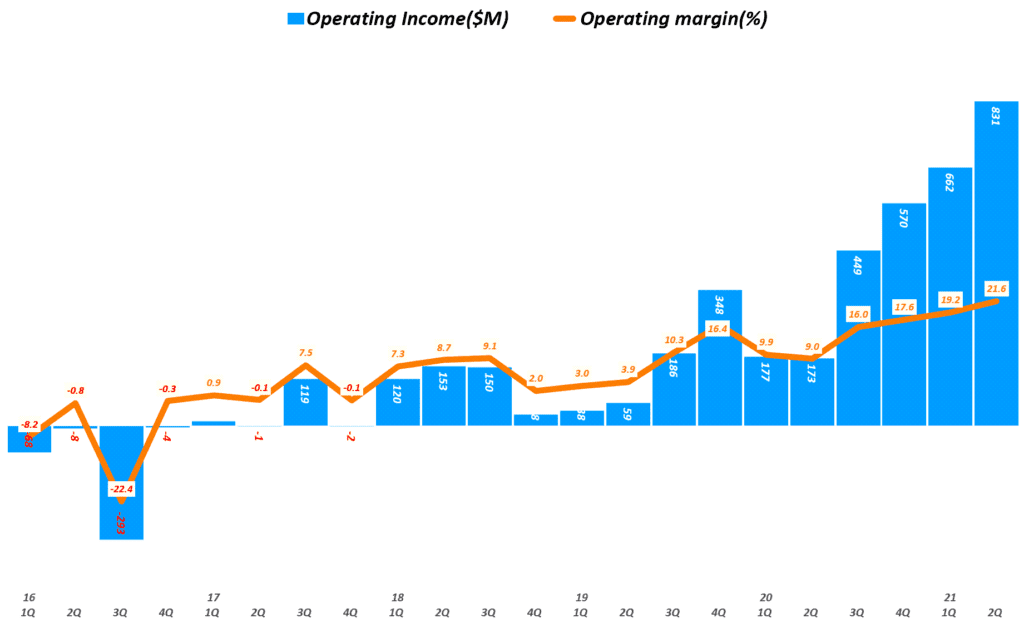

AMD 영업이익 380% 증가 등 손익 지표 개선

메출 증가와 더블어 이익 지표도 굉장히 좋아지고 있습니다.

- 3분기 AMD 매출총이익은 20.86억 달러, 매출총이익율 48.4%로

. 매출총이익률은 전년동기 43.9%나 전분기 47.5%에 비해서 매출총이익률이 크게 상승 - 영업이익은 9.5억 달러, 영업이익률 22%로 전년비 111% 증가

이는 전년동기 영영이익률 16%나 전분기 영업이익율 21.6%보가 상승한 것

(반면 인텔 영업이익 52.3억 달러, 영업이익율 26.3%로 전년비 영업이익률 하락). - 순이익도 9.2억 달러, 순이익률 21.4%로 전년비 137% 증가

(인텔 순이익 68.2억 달러, 순이익율 34.2%로 AMD보는 순이익률은 훨씬 높음) - 주당순이익은 0.75달러로 전년동기 0.32달러보다 배 가까이 증가

수정 주당 이익은 0.73달러로, 월가 시장 예측치 0.67달러를 상회 함

분기별 AMD 매출총이익 추이

분기별 AMD 영업이익 추이

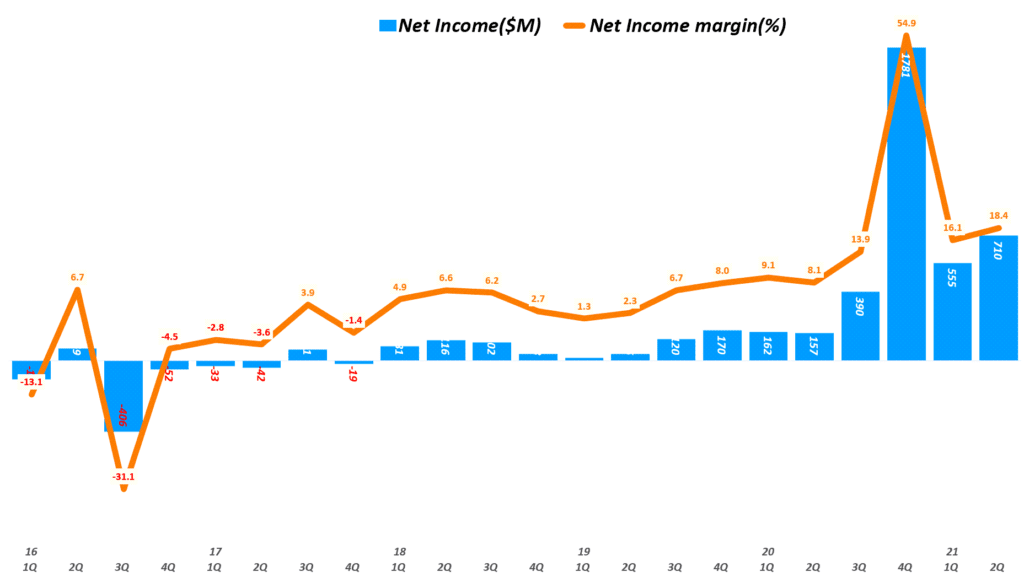

분기별 AMD 순이익 추이

향후 AMD 실적 전망

앞 요약에서도 언급했지만 AMD는 4분기 및 2021년 연간 실적 전망에 대해 긍정적인 전망을 내놓았습니다.

AMD Epyc 프로세서에 대한 강한 수요로 프로세서 부문에서 기록을 갱신하고 있다고 보고했는데요. 이는 인텔이 데이타센터 그룹 매출 감소를 보고한 것과 대비되면서 AMD에 대한 그리고 시장에 대한 긍정적인 시그널로 인식된다는 주장이 있습니다.

또한 중국의 암호화폐 채굴 금지로 그래픽카드 수요가 감소할 것이라는 우려가 있지만 AMD는 실제로는 그래픽카드 수요가 여전히 건재하다고 밝혔습니다.

다음 분기 실적 가이던스

- 3분기 예상 매출은 44억 ~ 46억 달러로

. 전년비 36% ~ 42% 증가 예상(중간값으로 39% 증가)

. 전분기 비 4% 성장 예상

(인텔 Non-GAAP 매출은 183억 달러로 전년비 5% 이내 증가 예상) - 3분기 매출 증가는 모든 사업부문에서 골고루 나타날 것이나 이는 데이타센터와 게임산업 성장에서 기인할 것으로 봄

- Non GAAP 매출총익률은 49.5%를 예상해 전분기 가이드 48%보다 상승함

2021년 실적 가이던스

- 21년 연간 매출 증가율을 65%로 제시해 이전 1분기 50%, 2분기 60%에서 상향 조정함

- 2021년 Non GAAP 매출총이익률은 48% 예상

이는 2분기 47%에서 48%로 상향 제시한 후 이를 유지

기타

2020년 10월 AMD는 데이터센터 칩시장에서 인텔과 경쟁하기 위해 Xilinix를 350억 달러에 인수 계획을 발표했는데, 이번 실적 발표에서 AMD는 이 인수 거래가 2021년 말까지 완료될 것이 관련 기관 승인 절차에서 진전을 보이고 있다고 밝혔습니다.

또한 AMD는 향후 7.5억 달러 자사주 매입을 추가한다고 밝혔습니다.

MD CEO Lisa Su는 반도체 부족이 지속되고는 있으며, 이는 2022년에조 지속되겠지만 현재보다 반도체 부족이 완화될 것으로 전망했습니다.

21년 2분기 AMD 실적 분석

인텔 실적 발표 후 인텔의 주가는 AMD에 달려있다고 할 정도로 이번 2분기 AMD 실적은 관심을 받았습니다. 이미 시장에서 AMD 입지가 너무 탄탄해져 AMD가 잘 나갈수록 인텔은 쪼그러들 수 밖에 없는 종속변수로 변해버렸기 때문입니다.

그래서 AMD가 시장점유율을 얻는 것이 중요한 것이 아니라 어느정도 시장점유율을 잠식할 수 있느냐가 중요한 포인트 였습니다.

한때 프로세서 시장을 90%이상 장악했던 인텔이지만, 이제는 AMD가 빠르게 추격하면서 점유율을 높여가고 있는데, 아래처럼 슈퍼컴퓨터에서 AMD 점유율이 50%에 육박한다는 주장도 있습니다.

- Top 500 슈퍼컴퓨터 중에서 AMD를 사용한 슈퍼컴 수가 지난 1년가 5배 증가(구체적인 수치는 공개하지 않음)

- Top 500 슈퍼컴퓨터 중에서 6월에 추가된 58개 슈퍼컴퓨터 중에서 AMD EPYC 프로세서 사용율이 절반에 이름

이번 발표된 2분기 AMD 실적은 좋았을 것이라고 생각한 이상으로 시장 기대를 훨씬 뛰어 넘으면서 시장의 환호를 받았고, 그만큼 인텔은 쓴 웃음을 짓고 다음을 노려야 했습니다.

Executive Summary

먼저 주요 지표의 시장 예측치와 비교해서 실적의 성과를 간단히 비교해 보았습니다.

| 항목 | 결과 | 실적 | 시장 예측 |

| 조정 주당 이익 (Adjusted Earnings Per Share) | 시장 예측 상회 | $0.58 | $0.47 |

| 매출(billions) | 시장 예측 상회 | $3.9 | $3.6 |

| 매출총이익율 (Gross Margin) | 시장 예측 상회 | 48% | 47.0% |

다음은 세부 항목별로 내용을 요약해 보았습니다.

- 21년 2분기 매출은 38.5억 달러로 전년비 99.3% 증가,

반면 인텔은 196.3억 달러로 전년비 -0.5% 감소하면서 대조를 보였음).

. 이러한 AMD 매출은 시장 예측치 36억 달러를 크게 상회한 것. - 2분기 매출 성장은 컴퓨팅 및 그래픽 부문, 엔터프라이즈, 임베디드, 세미 커스텀 부문 등에서 강력한 성과를 거둔 덕분

. 컴퓨팅과 그래픽 부분 매출 22.5억 달러로 전년비 65% 증가

. 엔터프라이즈, 임베디드, 세미 커스텀 부문 매출 16억 달러로 전년비 183% 증가 - 이번 분기 매출총이익은 18.3억 달러, 매출총이익율 47.5%로 전년비 116% 증가

. 매출총이익률도 전년동기 43.9%에서 47.5%로 7.6%p 상승 - 영업이익은 8.3억 달러, 영업이익율 21.6%로 전년비 380% 증가

(반면 인텔 영업이익 55.5억 달러, 영업이익율 28.3%로 전년비 2.7% 감소).

. 전분기 영업이익율 19.2%에서 21.6%로 2.4%p 상승 - 순이익도 7.1억 달러, 순이익율 18.4%로 전년비 352% 증가

(인텔 순이익 50.6억 달러, 순이익율 25.8%로 전년비 0.9% 감소) - 수정 주당 이익은 0.58달러로 전년비 4배이상 늘었고, 월가 시장 예측치(0.47달러)를 웃돌았습니다.

실적 가이던스

- 3분기 예상 매출은 40억 ~ 42억 달러로 전년비 43% ~ 52% 증가 예상

(인텔 Non-GAAP 매출은 182억 달러로 전년비 5% 증가 예상) - 3분기 매출 증가는 모든 사업부문에서 골고루 나타날 것이나 이는 데이타센터와 게임산업 성장에서 기인할 것으로 봄

- Non GAAP 매출총익율은 48% 예상

- 21년 연간 매출 증가율을 이전 가이드 50%에서 60% 매출 성장을 기대한다고 상향 조정

- 21년 연간 Non GAAP 매출총이익율를 48%로 제시해, 이전 가으드 47%에서 1%p 높였음

AMD 매출 99.3% 증가

21년 2분기 AMD 매출은 38.5억 달러로 전년비 99.3% 증가라는 엄청난 성장세를 보였습니다 .

- AMD 매출은 38.5억 달러로 전년비 99.3% 증가, 전분기 대비 125 증가

반면 인텔은 196.3억 달러로 전년비 -0.5% 감소하면서 대조를 보였음

. 이러한 AMD 매출은 시장 예측치 36억 달러를 크게 상회한 것 - 2분기 매출 성장은 컴퓨팅 및 그래픽 부문, 엔터프라이즈, 임베디드, 세미 커스텀 부문 등에서 강력한 성과를 거둔 덕분

- 컴퓨팅과 그래픽 부분 매출 22.5억 달러로 전년비 65% 증가

. 클라이언트 프로세서 평균 판매 가격(ASP)는 Ryzen 데스크탑 및 노트북 프로세서 판매 증가로 전년비 및 전분기 비 모두 상승

. GPU ASP는 데이터 센터 GPU 판매를 포함한 고급 그래픽 제품 판매에 힘입어 전년비 및 전분기 비 모두 성장 - 엔터프라이즈, 임베디드, 세미 커스텀 부문 매출 16억 달러로 전년비 183% 증가, 전부닉 비 19% 증가

. EPYC 프로세서 매출 증가와 세미 커스텀 제품 판매에서 기인

영업이익 380% 증가 등 손익 지표 개선

메출 감소폭은 크지는 않지만 영업이익을 비롯한 전반적인 AMD 손익 지표는 지속 악화되고 있습니다.

- 매출총이익은 18.3억 달러, 매출총이익율 47.5%로 전년비 116% 증가

. 매출총이익률도 전년동기 43.9%에서 47.5%로 7.6%p 상승

시장에서는 AMD 매출총이익율이 3% 정도 상승할 것으로 봤지만, 이런 시장 예측치를 크게 상회한 것

. 이는 매출 비용이 전년비 86.3% 증가해 매출 상승률보다 낮은 수준에서 유지되었기 때문

. 참고로 컴퓨터 마이크로 프로세서 칩은 본질적으로 상품으로 생산자의 가격 결정권이 거의 없기 때문에

매출총이익률은 반도체 산업에서 매우 중요한 지표임

. 매출총이익율을 늘리려면 어쩌면 너무 기본적이지만 생산자는 매출을 늘리거나 비용을 줄여야 합니다.

. AMD 매출총이익율이 높다는 것은 작금의 글로벌 칩 부족 상황에서 핵심적인 운영 효율성이 높다는 것을 의미 - 영업이익은 8.3억 달러, 영업이익율 21.6%로 전년비 380% 증가

(반면 인텔 영업이익 55.5억 달러, 영업이익율 28.3%로 전년비 2.7% 감소).

. 전분기 영업이익율 19.2%에서 21.6%로 2.4%p 상승 - 순이익도 7.1억 달러, 순이익율 18.4%로 전년비 352% 증가

(인텔 순이익 50.6억 달러, 순이익율 25.8%로 전년비 0.9% 감소) - 수정 주당 이익은 0.58달러로 전년비 4배이상 늘었고, 월가 시장 예측치(0.47달러)를 웃돌았습니다.

분기별 AMD 영업이익 추이

분기별 AMD 순이익 추이

21년 3분기 AMD 실적 전망

AMD는 3분기 실적 전망에 대해 더 한층 긍정적인 전망을 내놓았습니다.

AMD Epyc 프로세서에 대한 강한 수요로 프로세서 부문에서 기록을 갱신하고 있다고 보고했는데요. 이는 인텔이 데이타센터 그룹 매출 감소를 보고한 것과 대비되면서 AMD에 대한 그리고 시장에 대한 긍정적인 시그널로 인식된다는 주장이 있습니다.

또한 중국의 암호화폐 채굴 금지로 그래픽카드 수요가 감소할 것이라는 우려가 있지만 AMD는 실제로는 그래픽카드 수요가 여전히 건재하다고 밝혔습니다.

실적 가이던스

- 3분기 예상 매출은 40억 ~ 42억 달러로 전년비 43% ~ 52% 증가 예상

(인텔 Non-GAAP 매출은 182억 달러로 전년비 5% 증가 예상) - 3분기 매출 증가는 모든 사업부문에서 골고루 나타날 것이나 이는 데이타센터와 게임산업 성장에서 기인할 것으로 봄

- Non GAAP 매출총익율은 48% 예상

- 21년 연간 매출 증가율을 이전 가이드 50%에서 60% 매출 성장을 기대한다고 상향 조정

- 21년 연간 Non GAAP 매출총이익율를 48%로 제시해, 이전 가이드 47%에서 1%p 높였음

참고

삼성전자와 TSMC의 초미세 파운드리 기술 경쟁 개요와 전망

인텔과 결별한 애플 M1칩 적용 맥북이 소비자를 흔들 세가지 요소

2021년 2분기 실적 관련

2분기 인텔 실적, 시장 기대 부합하나 미래 전망 부재로 인텔 주가 하락하다

2분기 TSMC 실적에서 읽는 반도체 전망은 긍정적이나 이익 전망은 다소 예상 하회하다

2분기 마이크론 실적, 매출 37% 및 순이익 171% 증가와 더불어 강한 메모리 수요 예측

깜짝 실적의 2분기 삼성전자 실적에도 삼성전자 주가가 떨어진 이유를 생각해 본다

SK머티리얼즈 실적 호조 + 2차전지 소재 시장 진출로 상승한 SK머티리얼즈 주가

2021년 1분기 실적 관련

반도체 수요 증가로 호실적의 1분기 마이크론 실적 및 향후 마이크론 전망

게이밍과 암호화폐 덕분 급증한 1분기 엔비디아 실적과 긍정적인 엔비디아 전망

반도체 호황에도 매출 감소와 이익 급감한 1분기 인텔 실적, 턴어라운드 가능할까?

사용자 증가 둔화에도 폭발적인 이익 증가, 1분기 줌 실적 및 향후 줌 전망

1분기 램리서치 실적, 반도체 투자 증가로 역대 최대 실적

매출 증가? 문제는 사용자 둔화야, 실망스런 트위터 실적과 향후 트위터 주가 전망

1분기 페이팔 실적 발표에서 읽는 페이팔 암호화폐 비전과 페이팔 비전

2020년 4분기 실적 관련

시장 기대를 넘은 4분기 인텔 실적과 여전히 불안정한 향후 인텔 전망