그동안 분기별 TSMC 실적과 월가 증권사들의 TSMC 주가 전망을 을 분석했지만, 당기 분석 뿐만이 아니라 이전 분기 분석도 같은 페이지에서 볼 수 있다면 좀더 효율적이라는 지적에 따라 , 이 페이지에서는 분기별 TSMC 실적, TSMC 전망 그리고 월가 증권사들의 TSMC 주식 추천지수를 비롯한 TSMC 주가 목표 등을 같이 정리, 업데이트 하고자 합니다.

기본적으로 분기별 TSMC 실적은 별도 포스팅하기로 하고 여기서는 그 분석 내용 중 핵심 내용 중심으로 분기마다 업데이트 하도록 하겠습니다. 그리고 TSMC 주가와 관련된 평가 등을 수시로 업데이트 하고자 합니다.

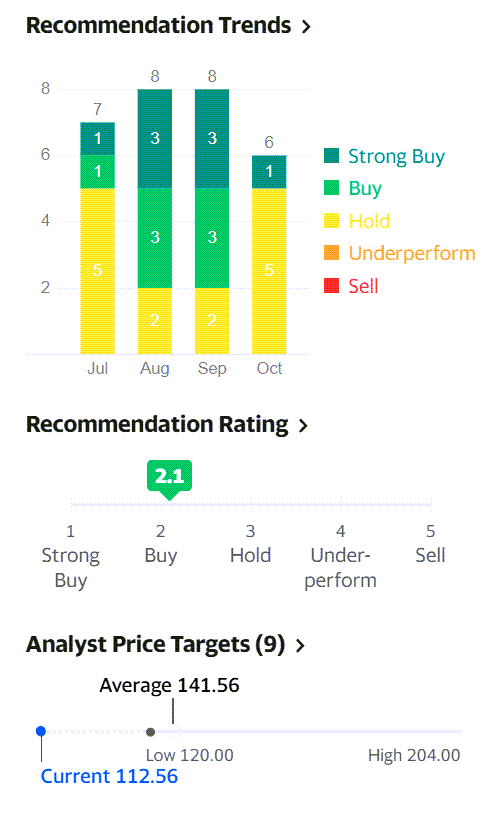

월가의 TSMC 주식 추천지수 및 TSMC 주가 목표

여기서는 월가 증권사들이 제시하는 TSMC 주식 추천지수 및 TSMC 주가 목표에 대해서 살펴보도록 하죠. 한국과 마찬가지로 미국 주식에 대한 증권사 리포트들은 끊임없이 나오는데 이를 정리해주는 사이트 데이타를 기반으로 주기적으로 업데이트 하려 합니다.

TSMC 주가 추이

먼저 TSMC 주가가 어떻게 움직여 왔는지 간단히 살펴보기 위해 TSMC 주가 추이 그래프를 살펴보죠.

아래 그래프는 IE와 같은 레거시 브라우저에서는 제대로 보이지 않으니, 크롬과 같은 모던 브라우저를 사용하면 제대로 볼 수 있습니다. 아직 한국에서는 iE 브라우저 사용자가 어느 정도 되지만 해외에서는 거의 사라진 브라우저로 대부분 업체에서 지원을 중단하고 있습니다.

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”MSFT” range=”1mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]

월가 증권사들의 TSMC 주가 전망

월가 투자은행들의 TSMC 주식에 대한 평가를 비롯한 TSMC 즈가 목표 등을 업데이트해 간략히 살펴볼 수 있ㄷ록 꾸준히 업데이트 하도록 하겟습니다.

월가 증권사들의 TSMC 주가 평가(10월 업뎃)

- 강력 매수 의견은 1개사로 지난 9월 3개사에 비해 감소.

매수 의견은 지난달 3곳이었지만 이번 달엔 하나도 없음

반면 보유 의견을 제시한 증권사는 5곳으로 크게 증가 - 전체적으로 TSMC 주식 추천지수는 2.1로 매수에 가까움.

- 또한 증권사 애널리스트들의 평균 목표 주가는 141.56$로 현 주가 112.56$에 비해 상승여지는 조금 있음

TSM 주가와 경쟁사들의 주가 비교

[stock_market_widget type=”comparison” template=”basic” color=”#5679FF” assets=”TSM,MU,INTC,AMD,NVDA,AMAT,QCOM” fields=”name,change_abs,change_pct,volume,dividend_yield,eps,forward_eps,pe_ratio,forward_pe_ratio,gross_margin,operating_margin,quarter_earnings_growth,market_cap,chart,target_mean_price,target_high_price,target_low_price” api=”yf” chart_range=”1mo” chart_interval=”1d”]

22년 2분기 TSMC 실적 및 전망 분석

Executive Summary

우선 TSMC 실적을 시장 예측치와 발표 실적을 간단히 비교해 봤습니다.

이번 3분기 TSMC 실적은 매출이나 영업이익 측면 보다 모두 시장 기대 이상의 실적을 보고했습니다..

| 항목 | 결과 | 실적/가이드 | 시장 예측 |

| 주당순이익 (Earnings per ADR – Diluted) | 시장 예측 상회 | 80.6억 달러 | 80.6억 달러 |

| 매출($B) | 시장 예측 상회 | 181.6억 달러 | 178.2억 달러 |

- ’22년 2분기 TSMC 매출은 181.6억 달러(5,341억4000만 대만달러)로 전년 대비 43.5% 증가

이는 Refinitiv가 집계한 분석가 추정치에서 178.2억 달러(5,240억2000만 대만달러)를 웃돌았습니다. - 순이익은 80.6억 달러(2,370억 3,000만 대만 달러)로 전년 대비 76.4% 증가했으며 예상치를 상회했습니다. 이는 TSMC의 순이익 측면에서 기록적인 분기였습니다.

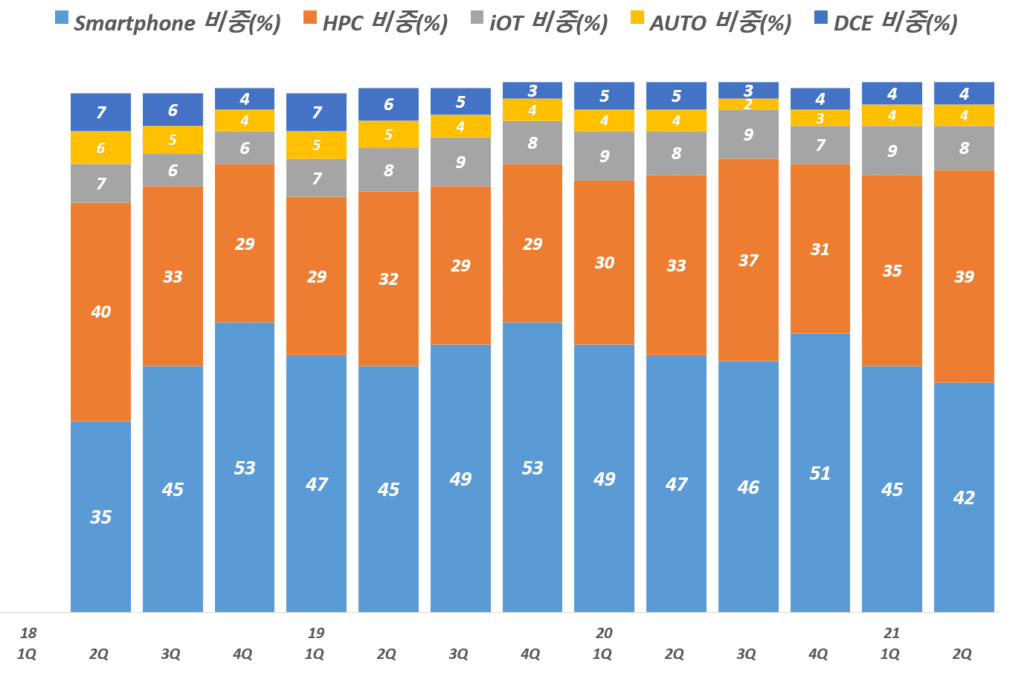

- 플랫폼별로 매출 비중은 스마트폰 매출 38%, 고성능 컴퓨팅(High Performance Computing) 43%로 절대 비중을 차지하고 있습니다. 예전에 비해 스마트폰 비중이 다소 줄면서 2위로 밀렸습니다.

. 스마트폰 비중 38%로 전분기 비 2%p 감소

. 고성능 컴퓨팅(High Performance Computing) 43%로 전분기 비 2%p 증가

. iOT(Internt of Things) 8%로 전분기 8%와 동일

. 자동차는 5%로 전분기와 동일 - 지역별로는 북미 지역 매출이 64%로 가장 높으며,

. (중국을 제외한) 아시아 태평양 지역 12%로 전분기 15%보다는 낮아짐

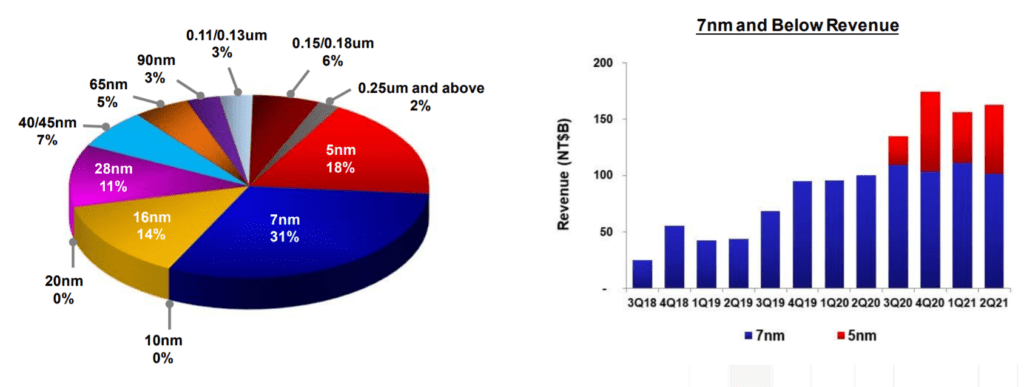

. 중국 비중은 13%로 전분기 11%보다 증가 - 웨이퍼 제조공정별로는 7나노 공정이 30%로 가장 높은 비중을 보였으며, 이는 전분기와 동일

. 5나노 매출은 전분기와 동일한 21%로 전분기보다 20%보다 소폭 상승

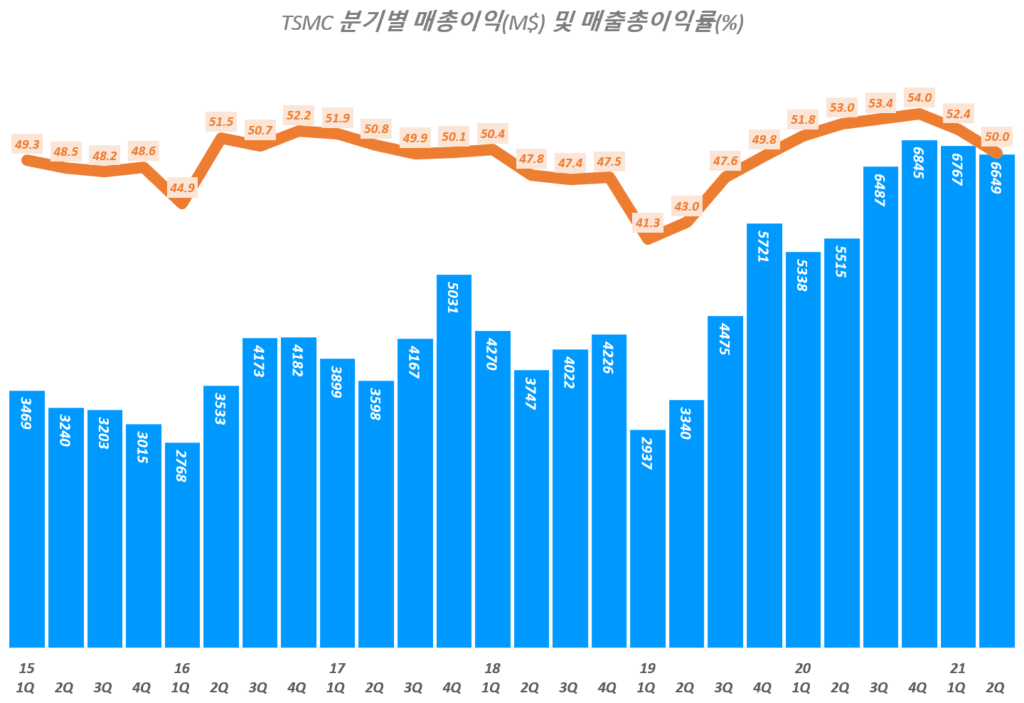

- 2분기 매출총이익 107억 달러, 매출총이익율 59%로 전년비 18% 증가

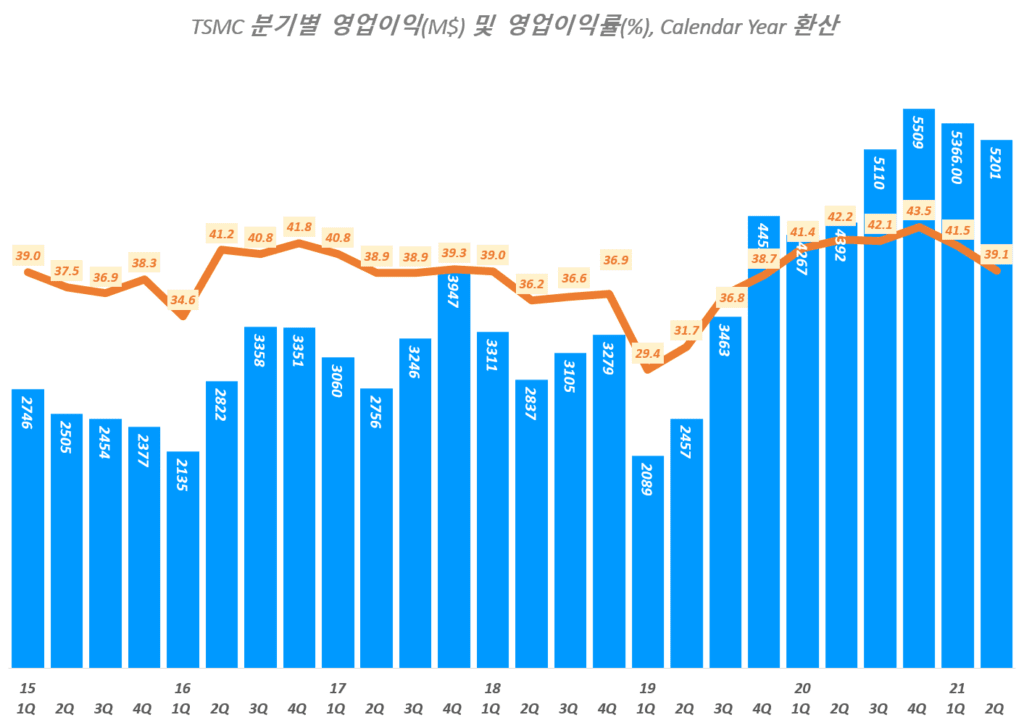

- 2분기 영업이익 89.1억 달러, 영업이익률 49.0%로 전년비 71.3% 증가

- 2분기 순이익 80.6억 달러, 순이익률 37.7%로 전년비 20% 증가

- 2분기 주당 순이익은 1.08달러로 시장예측치 1.03달러를 소폭 상회

- 3분기 TSMC 자본지출은 217.73억 대만달러

TSMC 실적 가이드(’22년 3분기)

- 3분기 매출은 198억 달러에서 206억 달러로 전년비 33%~38% 증가

- 매출총이익률은 57.5%~59.5$ 사이

’21년 3분기 51.3%에 비해서 크게 개선 전망 - 영업이익률 47%~49% 사이

’21년 3분기 41%에 비해서 큰 폭으로 개선 전망 - TSMC CEO CC Wei는 회사의 자본 지출 중 일부는 “2023년으로 밀릴 것”이라고 언급

그는 일부 칩 제조 장비의 배송 시간을 연장하는 ”공급망의 더 큰 문제”를 언급

TSMC 실적 및 향후 가이던스는 반도체 시장과 TSMC 자체의 불안과 우려를 일부 완화했다는 평가가 나옵니다.

투자자들은 시장의 잠재적인 칩 과잉에 대해 우려해 왔습니다. 현재 재고 수준이 상당히 높아 수요가 약해 반도체 가격에 압력을 가할 수 있습니다.

그러나 TSMC의 Wei는 재고 수준이 감소하는 것으로 보고 있으며 현재 조정이 반도체의 ”전형적인 주기”와 유사하다고 말했습니다.

Wei는 ”현재 반도체 사이클이 일반적인 사이클과 더 유사할 것으로 생각하며, 2023년 상반기까지 몇 분기의 재고 조정이 가능할 것”이라고 말했습니다.

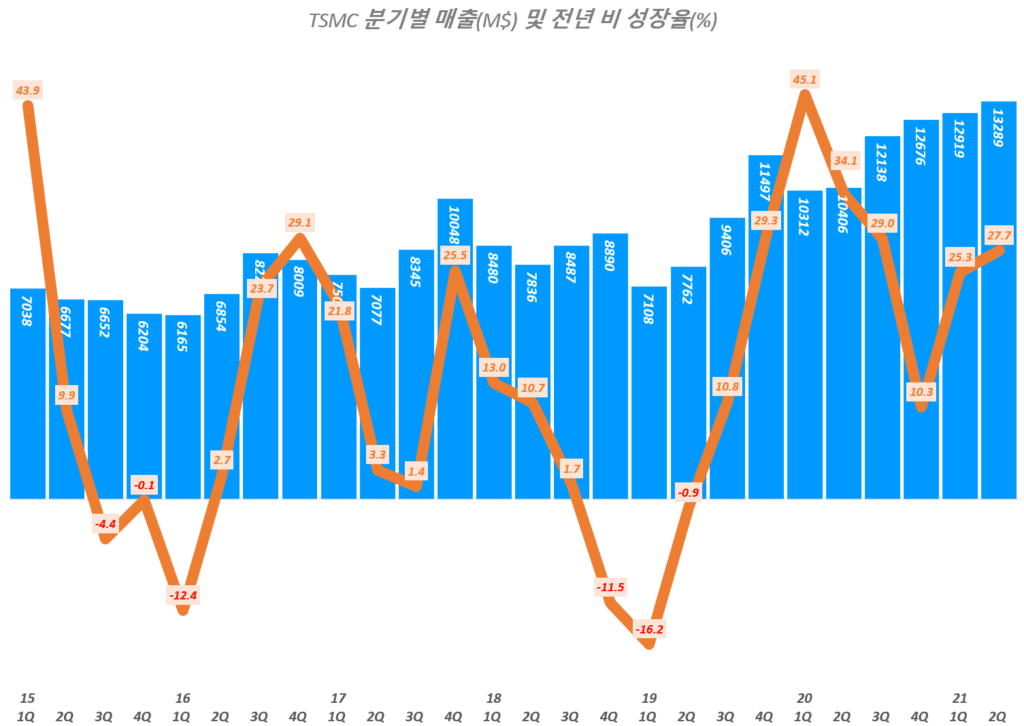

분기별 TSMC 매출 추이

TSMC 매출은 마이크론 테크로로지나 삼성전자에 비해서 매출 증가율이 분명한 모습을 보여주고 있습니다.

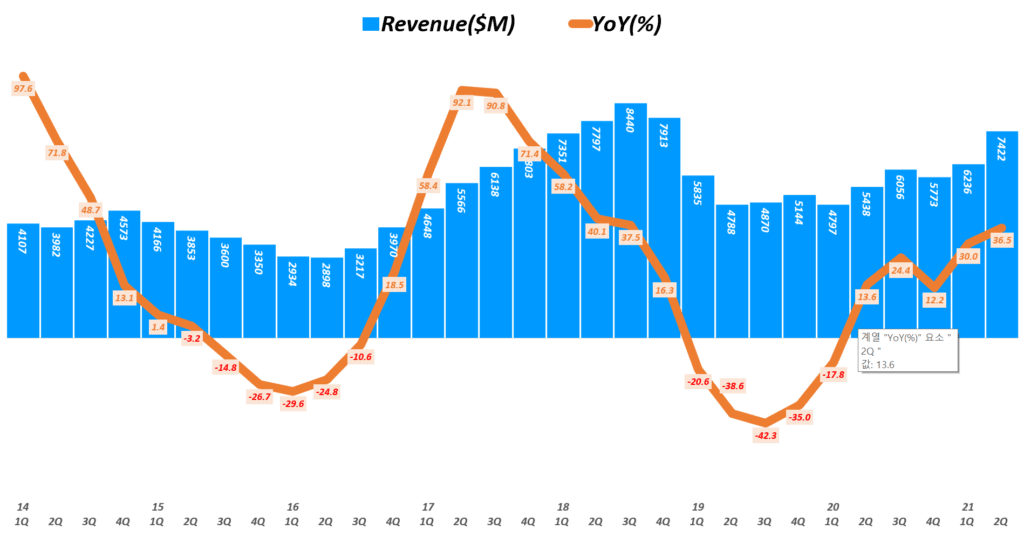

[참고] 분기별 마이크론 매출 추이 및 성장율

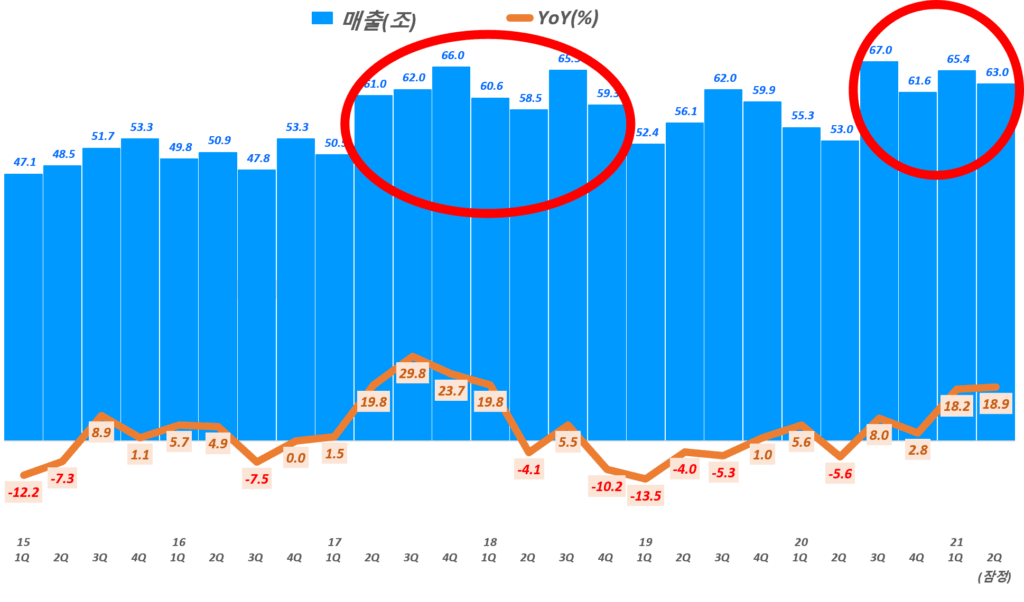

[참고] 분기별 삼성전자 매출 추이 및 성장률 추이

21년 3분기 매출은 사상 최고치를 찍었지만 매출증가율은 다소 둔화되는 모습을 보여주고 있습니다.

분기별 TSMC 제품별 매출 비중 추이

분기별 TSMC 매출총이익 추이

분기별 TSMC 영업이익 추이

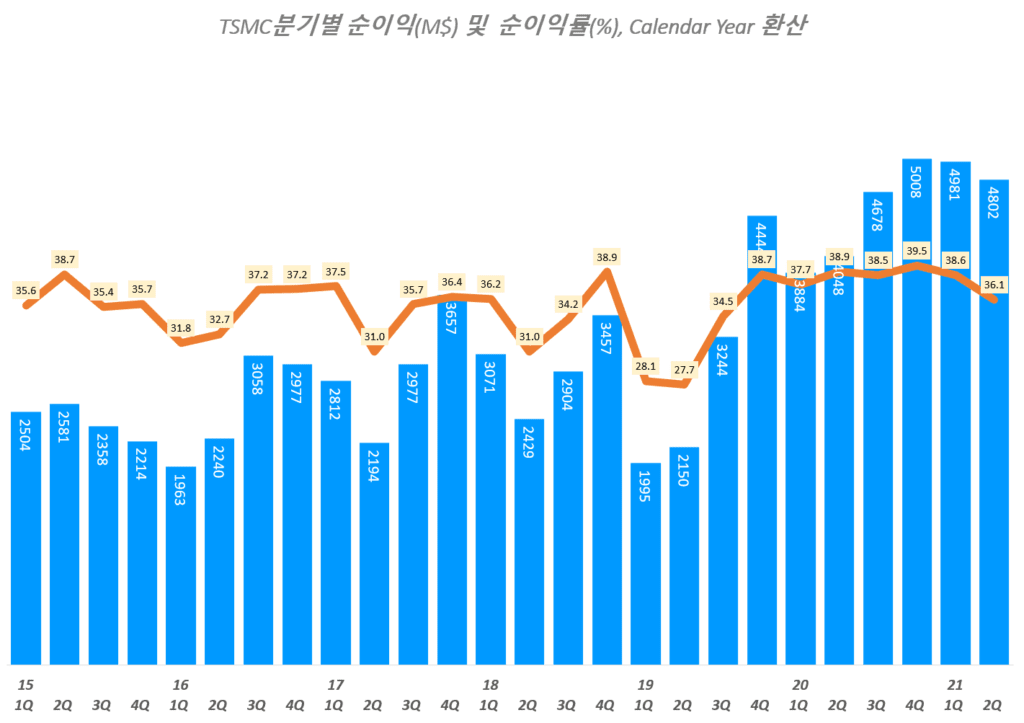

분기별 TSMC 순이익 추이

21년 3분기 TSMC 실적 및 전망 분석

21년 3분기 TSMC 매출 148.9억 달러로 전년비 22.6% 증가 및 영업이익율 41.2%를 기록하는 등 전반적으로 시장 기대 이상의 성적을 냈습니다.

또한 향후 4분기를 포함하는 21년 매출 증가율은 24%로 상향 조정했고, 이번에 발표했던 일본 공장 건설과 관련해 2024년부터 일본 공장에서 생산을 시작할 것으로 밝히는 등 미래 전망을 밝혔습니다.

시장에서 관심을 가지고 있는 반도체 시장 전망과 관련해 TSMC는 반도체 공급 부족에 따른 수요 불균형은 2022년까지 지속될 것으로 전망했습니다.

또한 올 4분기 매출은 154억 달러에서 157억 달러로 전망해 21.5% ~ 23.9% 증가할 것이며, 매출총이익율은 51%~53% 및 영업이익률은 39%~41%로 전망했습니다.

Executive Summary

우선 TSMC 실적을 시장 예측치와 발표 실적을 간단히 비교해 봤습니다.

이번 3분기 TSMC 실적은 매출이나 영업이익 측면 보다 모두 시장 기대 이상의 실적을 보고했습니다..

| 항목 | 결과 | 실적/가이드 | 시장 예측 |

| 주당순이익 (Earnings per ADR – Diluted) | 시장 예측 회 | 1.08$ NT6.03$ | 1.03$ |

| 매출($B) | 시장 예측 상회 | 14.88 | 14.82 |

- 3분기 TSMC 매출 148.78억 달러로 전년비 22.6% 증가했으며, 전분기 매출 132억 달러에 비해서도 5.5% 증가

이는 시장 예측치 148.2억 달러를 소폭 상회한 것 - 예전과 마찬가지로 스마트폰 매출이 44%로 가장 높은 비중을 차지했으며, 이는 전분기 42%에서 2%p 상승한 것

. 스마트폰 비중 44%

. 고성능 컴퓨팅(High Performance Computing) 37%로 전분기 비 2%p 하락

. iOT(Internt of Things) 9%로 전분기 8%에서 1%p 상승

. 자동차는 4%로 전분기와 동일 - 매출 증가율 측면에서는 자동차 > HPC=iOT=Digital Consumer Electronics > 스마트폰 순

. 시장의 이슈가 되고 있는 자동차 부문이 145% 증가하면서 가장 높은 성장

. 고성능 컴퓨팅(High Performance Computing), iOT(Internt of Things) 등은 23% 증가

. 스마트폰은 175로 상대적으로 낮으나 증가율은 계속 높아지고 있음 - 지역별로는 북미 지역 매출이 65%로 가장 높으며, 전분기보다 1%p 상승한 것

. (중국을 제외한) 아시아 태평양 지역 13%로 전분기에 15%보다는 낮아짐

. 중국 비중은 11%로 전분기와 동일 - 웨이퍼 제조공정별로는 7나노 공정이 34%로 가장 높은 비중을 보였으며, 이는 전분기 31%보다 상승한 것으로 비중이 지속적으로 높아지고 있으

. 5나노 매출은 전분기와 동일한 18% 유지

(애플 아이폰용 생산이 기대에 미치지 못한 영향?)

. 7나노 및 5나노의 첨단 공정 매출이 처음으로 50%를 넘어 52%를 기록 - 3분기 매출총이익 76.33억 달러, 매출총이익율 51.3%로 전년비 17.7% 증가

. 이는 매출증가율 22.6%보다 낮은 것으로 매출 비용이 상대적으로 높아짐 - 3분기 영업이익 61.36억 달러, 영업이익률 41.2%로 전년비 20.1% 증가

- 3분기 순이익 56.1억 달러, 순이익률 37.7%로 전년비 20% 증가

- 3분기 주당 순이익은 1.08달러로 시장예측치 1.03달러를 소폭 상회

- 3분기 TSMC 자본지출은 67.7억 달러로 올해 누적 자본지출은 215.8억 달러로 증가

이는 TSMC가 공언한 향후 1,000억 달러 투자와 관련해 3년동안 지속적으로 투자를 늘릴 것으로 밝힘 - 위와 같은 높은 자본지출에도 불구하고 누적 영업현금흐름은 262.39억 달러로 지속 증가 중

3분기 영업현금흐름은 NT$1,300.7억으로 전분기보다 NT$1,096억으로 증가

TSMC 실적 가이드

- 21년 TSMC 매출은 전년비 24%이상 증가할 것으로 전망해 지난 분기 실적 가이드 20%이상 증가를 상향 조정해 긍정적인 향후 매출 전망을 제시

- TSMC는 더욱 더 강력한 구조적 성장 시기에 진입했으며, 장기적으로 매출총이익률 50%이상을 달성하겠다는 목표 제시

최근 20년 1분기에 매출총이익률은 50%이상을 유지하고 있음 - 현재의 반도체 공급 부족은 2022년까지 지속될 것으로 전망

- 2024년부터 일본 공장에서 생산을 시작할 것으로 밝혔음

. 일본 확장 계획이 이사회 승인을 기다리고 있으며, 생산 공장 건설은 22년 시작되어 24년말에 양산을 시작할 것

. 정학한 투자금이나 생산 캐파와 같은 질문에는 공개를 거부

. 일본 공장은 자동차 및 센서 등 보다 일반회된 기술이 적용된 제품을 생산 할 것이라고 밝힘

. 아이폰에 카메라용 센서 등을 공급하는 소니가 TSMC 일본 공장 지분 투자했다고 WSJ이 보도 - 4분기 매출은 154억 달러에서 157억 달로로 전망해 21.5% ~ 23.9% 증가할 것이며,

, 매출총이익율은 51%~53%

. 영업이익률은 39%~41%로 전망 - 4분기에 이르러 TSMC가 리딩하고 있는 5나노 제품 수요가 증가하고 있어 매출 성장을 기대하고있다고 밝힘

매출 132억 달러, 28% 증가

21년 3분기 TSMC 매출 148.9억 달러로 전년비 22.6% 증가했는데 이는 전분기 실적 가이드와 부합하며, 시장 에측치 148.2억 달러를 소폭 상회한 것입니다.

- 3분기 TSMC 매출 148.78억 달러로 전년비 22.6% 증가했으며, 전분기 매출 132억 달러에 비해서도 5.5% 증가

. 이는 시장 예측치 148.2억 달러를 소폭 상회한 것

. 2분기 실적 가이드와 부합 - 예전과 마찬가지로 스마트폰 매출이 44%로 가장 높은 비중을 차지했으며, 이는 전분기 42%에서 2%p 상승한 것

. 스마트폰 비중 44%

. 고성능 컴퓨팅(High Performance Computing) 37%로 전분기 비 2%p 하락

. iOT(Internt of Things) 9%로 전분기 8%에서 1%p 상승

. 자동차는 4%로 전분기와 동일 - 매출 증가율 측면에서는 자동차 > HPC=iOT=Digital Consumer Electronics > 스마트폰 순

. 시장의 이슈가 되고 있는 자동차 부문이 145% 증가하면서 가장 높은 성장

. 고성능 컴퓨팅(High Performance Computing), iOT(Internt of Things) 등은 23% 증가

. 스마트폰은 175로 상대적으로 낮으나 증가율은 계속 높아지고 있음 - 지역별로는 북미 지역 매출이 65%로 가장 높으며, 전분기보다 1%p 상승한 것

. (중국을 제외한) 아시아 태평양 지역 13%로 전분기에 15%보다는 낮아짐

. 중국 비중은 11%로 전분기와 동일 - 웨이퍼 제조공정별로는 7나노 공정이 34%로 가장 높은 비중을 보였으며, 이는 전분기 31%보다 상승한 것으로 비중이 지속적으로 높아지고 있으

. 5나노 매출은 전분기와 동일한 18% 유지

(애플 아이폰용 생산이 기대에 미치지 못한 영향?)

. 7나노 및 5나노의 첨단 공정 매출이 처음으로 50%를 넘어 52%를 기록

21년 2분기 TSMC 실적 분석

파운드리 시장에서 압도적인 지배력을 유지하고 있는 2분기 TSMC 실적이 발표되었습니다. 2분기 TSMC 실적은 매출 28% 성장 등 매출 성장세가 커지면서 시장 예측치에 부합했지만, 환영향 등으로 매출총이익율이나, 영업이이익율 및 순이익율 등 수익 지표는 다소 하락하면서 시장 예측치를 하회하는 모습을 보였습니다.

시장에서 광심을 가지고 있는 반도체 시장 전망과 관련해 TSMC는 반도체 공급 부족에 따른 수요 불균형은 2022년까지 지속될 것으로 전망했으며, 이번 3분기 매출은 전년비 20%이상 증가할 것이며, 매출충이익율 및 영업이익율은 21년 2분기외 비슷한 수준을 유지할 것으로 전망햇습니다.

Executive Summary

- 2분기 매출 132억 달러로 전년비 27.7% 증가,

매출증가율은 전분기 매출증가율 25.3%에서 소폭 높아졌으며 지속 높아지는 추세를 유지 - 스마트폰 매출이 42%로 가장 높은 비중을 차지했고, 고성능 컴퓨팅(High Performance Computing) 39% 그리고 iOT(Internt of Things) 8% 비중을 차지

- 매출 증가율 측면에서는 고성능 컴퓨팅(High Performance Computing) 51% 증가로 가장 높은 매출 증가율을 기록했으며. 스마트폰은 14%로 상대적으로 매출 증거율은 낮은 축에 속했음

- 지역별로는 북미 지역 매출이 64%로 가장 높은 비중을 차지하고 이어 (중국을 제외한) 아시아 태평양 지역 15% 그리고 중국 11% 비중을 차지

- 지역별로 중국 비중은 전분기(21년 1분기) 6%에서 이번 분기 11%로 늘면서, 지역중에서는 유일하기 매출 비중이 증가했음

- 웨이퍼 제조공정별로는 7나노 공정이 315로 가장 높은 비중을 차지하고 있으며,

5나노 매출이 빠르게 증가하면서 185 비중을 차지해 두번째 위치를 차지하는 등 7나노 및 5나노의 첨단 공정 매출이 50%에 육박하고 있음 - 2분기 매출총이익 66.5억 달러, 매출총이익율 50%로 최근 분기 매출총이익율에 비해서 다소 낮아짐

. 이는 또한 시장 예측치 51%에는 소폭 미치지 못하는 수준

. 대만의 코로나 확진자 증가 등으로 잉부 조업차질과 환 영향으로 이익율 하락했다고 설명

. TSMC 설명에 따르면 환영향으로 매출총이익 0.5%가 손해를 보았다고 평가 - 2분기 영업이익 52억 달러, 영업이익율 39.1%로 전분기에 비해서 다소 낮아졌지만 예전 수준보다는 높은 수준 유지

하지만 2년만에 처음으로 시장 예측치를 하회하면서 상재적으로 부정적인 모습을 보임 - 2분기 순이익 48억 달러, 순이익율 36.1%로 전년비 18.6% 증가

이는 시장 예측치보다는 하회한 수준

순이익증가율 이전 분기들보다 낮은 이유는 위에서 설명한대로 환영향 덕분 - 21년 TSMC 매출은 전년비 20%이상 증가할 것으로 보고 실적 가이던스를 상향 조정할 정도 향후 매출 전망은 긍정적 가이드

. 현재의 전반적인 반도체 공급 부족은 2022년까지 지속될 것으로 전망

. 하반기 자동차용 칩 생산을 늘려, 올래 자동차 칩 생산을 60% 늘릴 예정이라고 밝혀

하반기부터 자동차용 반도체를 TSMC로부터 공급받는 업체는 어느 정도 공급 문제가 해소될 전망 - 21년 3분기 실적 가이드에 대해서는 매출은 대체로 시장 예측치에 부합하지만, 영업이익률 등은 시장 예측치보다는 약간 하외하고 있음

. 매출액 146억 ~ 149억 달러로 전년비 20~23% 중가 예상

. 매출총이익율(Gross margin) 49.5~51.5%로 2분기와 비슷한 수준 예상

. 영업이익율 38.5%~40.5%로 지난 2분기와 비슷한 수준 예상 - 21년 하반기 애플은 에년보다 20%이 증가한 9천만대 주문이 예상되면서 애플 스마트폰 관련 칩들을 공급하는 TSMC 매출 전망은 긍정적으로 예상

- TSMC 실적 발표에서 미국과 중국의 갈등으로 대만 안보 위협에 대한 많은 질문이 제기되었으나, TSMC는 대만이 관련 공급망에 차지하는 비중이 높기 때문에 이러한 갈등의 향을 크게 받지는 않을 것이고 예상

매출 132억 달러, 28% 증가

2분기 TSMC 매출은 132억 달러로 전년비 28% 증가했습니다. 이는 시장 예측치나 TSMC가 지난 분기 제시한 실적 가이던스 129억~132억 달러를 살짝 상회한 수준입니다.

- 2분기 매출 132억 달러로 전년비 27.7% 증가,

매출증가율은 전분기 매출증가율 25.3%에서 소폭 높아졌으며 지속 높아지는 추세를 유지 - 스마트폰 매출이 42%로 가장 높은 비중을 차지했고, 고성능 컴퓨팅(High Performance Computing) 39% 그리고 iOT(Internt of Things) 8% 비중을 차지

- 제품별 매출 증가율 측면에서는 고성능 컴퓨팅(High Performance Computing) 51% 증가로 가장 높은 매출 증가율을 기록했으며. 스마트폰은 14%로 상대적으로 매출 증거율은 낮은 축에 속했음

- 지역별로는 북미 지역 매출이 64%로 가장 높은 비중을 차지하고 이어 (중국을 제외한) 아시아 태평양 지역 15% 그리고 중국 11% 비중을 차지

- 지역별로 중국 비중은 전분기(21년 1분기) 6%에서 이번 분기 11%로 늘면서, 지역중에서는 유일하기 매출 비중이 증가했음

- 웨이퍼 제조공정별로는 7나노 공정이 315로 가장 높은 비중을 차지하고 있으며,

5나노 매출이 빠르게 증가하면서 185 비중을 차지해 두번째 위치를 차지하는 등 여전히 7나노 및 5나노의 첨단 공정 매출이 50%에 육박하고 있음

분기별 TSMC 매출 추이

TSMC 매출은 마이크론 테크로로지나 삼성전자에 비해서 매출 증가율이 분명한 모습을 보여주고 있습니다.

그만큼 시장 지배력이 있고 수요개 몰리고 있다는 것을 간접적으로 보여준다는 판단입니다.

[참고] 분기별 마이크론 매출 추이 및 성장율

[참고’ 분기별 삼성전자 매출 추이 및 성장율

분기별 TSMC 공정별 매출 비중 추이

분기별 TSMC 제품별 매출 비중 추이

영업이익 52억 달러로 18% 증가했으나, 영업이익률은 하락

2분기 TSMC 이익관련 지표는 전년비 증가 추세를 이어가기는 했지만, 시장 예측치보다는 다소 낮은 수준에 머물럿습니다.

이러한 상대적으로 이익 지표가 기대에 미치지 못한 것은 코로나 팬데믹 이후 대만 수출이 큰폭으로 증가하면서 환율이 악화되었기 때문이라고 설명하고 있습니다.

- 2분기 매출총이익 66.5억 달러, 매출총이익율 50%로 최근 분기 매출총이익율에 비해서 다소 낮아짐

. 이는 또한 시장 예측치 51%에는 소폭 미치지 못하는 수준

. 대만의 코로나 확진자 증가 등으로 잉부 조업차질과 환 영향으로 이익율 하락했다고 설명 - 2분기 영업이익 52억 달러, 영업이익율 39.1%로 전분기에 비해서 다소 낮아졌지만 예전 수준보다는 높은 수준 유지

- 2분기 순이익 48억 달러, 순이익율 36.1%로 전년비 18.6% 증가

이는 시장 예측치보다는 하회한 수준

순이익증가율 이전 분기들보다 낮은 이유는 위에서 설명한대로 환영향 덕분

분기별 TSMC 매출총이익 추이

분기별 TSMC 영업이익 추이

분기별 TSMC 순이익 추이

여전히 높은 TSMC 실적 가이던스

- 21년 TSMC 매출은 전년비 20%이상 증사할 것으로 실적 가이던스를 상향 조정할 정도 향후 매출 전망은 긍정적 가이드

. 현재의 반도체 공급 부족은 2022년까지 지속될 것으로 전망 - 하반기 자동차용 칩 생산을 늘려, 올해 자동차 칩 생산을 60% 늘릴 예정이라고 밝혀

. 하반기부터 자동차용 반도체를 TSMC로부터 공급받는 업체는 어느 정도 공급 문제가 해소될 전망

. 하지만 자동차용 반도체는 TSMC의 주요 생산 제품이 아니고(이번 분기에 TSMC 매출의 45에 불과),

차량용 반도체 관련해서는 United Microelectronics Corp. 및 GlobalFoundries Inc. 등에서 더 중요도가 높음.

. 그럼에도 전기자동차가 증가하고, 자율주행 등 자동화가 크게 증가하면서 차량용 반도체 수요가 지속 증가할 것이라고 전망 - 21년 3분기 실적 가이드에 대해서는 매출은 대체로 시장 예측치에 부합하지만, 영업이익률 등은 시장 예측치보다는 약간 하외하고 있음

. 매출액 146억 ~ 149억 달러로 전년비 20~23% 중가 예상

. 매출총이익율(Gross margin) 49.5~51.5%로 2분기와 비슷한 수준 예상

. 영업이익율 38.5%~40.5%로 지난 2분기와 비슷한 수준 예상 - 21년 하반기 애플은 에년보다 20%이 증가한 9천만대 주문이 예상되면서 애플 스마트폰 관련 칩들을 공급하는 TSMC 매출 전망은 긍정적으로 예상

참고

삼성전자와 TSMC의 초미세 파운드리 기술 경쟁 개요와 전망

인텔과 결별한 애플 M1칩 적용 맥북이 소비자를 흔들 세가지 요소

2021년 3분기 실적 관련

2021년 2분기 실적 관련

2분기 마이크론 실적, 매출 37% 및 순이익 171% 증가와 더불어 강한 메모리 수요 예측

2021년 1분기 실적 관련

반도체 수요 증가로 호실적의 1분기 마이크론 실적 및 향후 마이크론 전망

게이밍과 암호화폐 덕분 급증한 1분기 엔비디아 실적과 긍정적인 엔비디아 전망

반도체 호황에도 매출 감소와 이익 급감한 1분기 인텔 실적, 턴어라운드 가능할까?

사용자 증가 둔화에도 폭발적인 이익 증가, 1분기 줌 실적 및 향후 줌 전망

1분기 램리서치 실적, 반도체 투자 증가로 역대 최대 실적

매출 증가? 문제는 사용자 둔화야, 실망스런 트위터 실적과 향후 트위터 주가 전망

1분기 페이팔 실적 발표에서 읽는 페이팔 암호화폐 비전과 페이팔 비전

2020년 4분기 실적 관련

시장 기대를 넘은 4분기 인텔 실적과 여전히 불안정한 향후 인텔 전망

최고 이익율과 점유율을 갱신한 4분기 TSMC 실적 및 향후 TSMC 전망

긍정적인 4분기 마이크론 실적과 밝은 반도체 전망 그리고 마이크론 주가

2020년 3분기 실적 관련

반도체 거인의 몰락이 시작될까? 3분기 인텔 실적과 향후 인텔 전망

깜짝 실적과 어두운 전망의 3분기 마이크론 실적 및 향후 마이크론 전망 분석

게임과 데이타센터 매출 덕분 57% 성장, 3분기 엔비디아 매출 및 향후 엔비디아 전망

견조한 3분기 TSMC 실적과 더 강력한 4분기 TSMC 전망