최근 발표된 인텍플러스 사업보고서를 기반으로 20년 인텍플러스 실적을 살펴보고 향후 인텍플러스 전망을 살펴보았습니다.

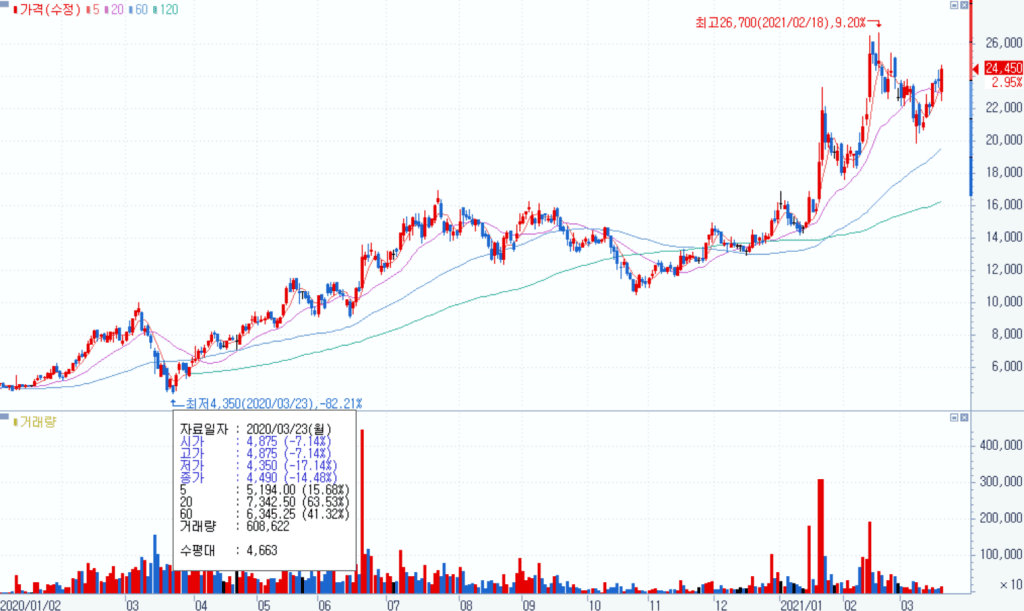

팬데믹 폭락이후 614% 상승한 인텍플러스 주가

인텍플러스는 삼성전자를 비롯한 국내 반도체 기업들 뿐만이 아니라 미국 I사나 대만 T사등과 연달아 납품 계약을 따내면서 성장성을 입증하면서 주가가 크게 올랐습니다.

코로나 팬데믹으로 우리나라를 비롯한 전세계 주가가 폭락할 때 인텍플러스 주가도 4,350원까지 하락했지만 이후 회복을 거듭해 2021년 2월에는 26,700원까지 무려 614% 상승했습니다. 이 주식을 제대로 보유했다면 어느 정도 많은 수익을 낼 수 있을 것입니다.

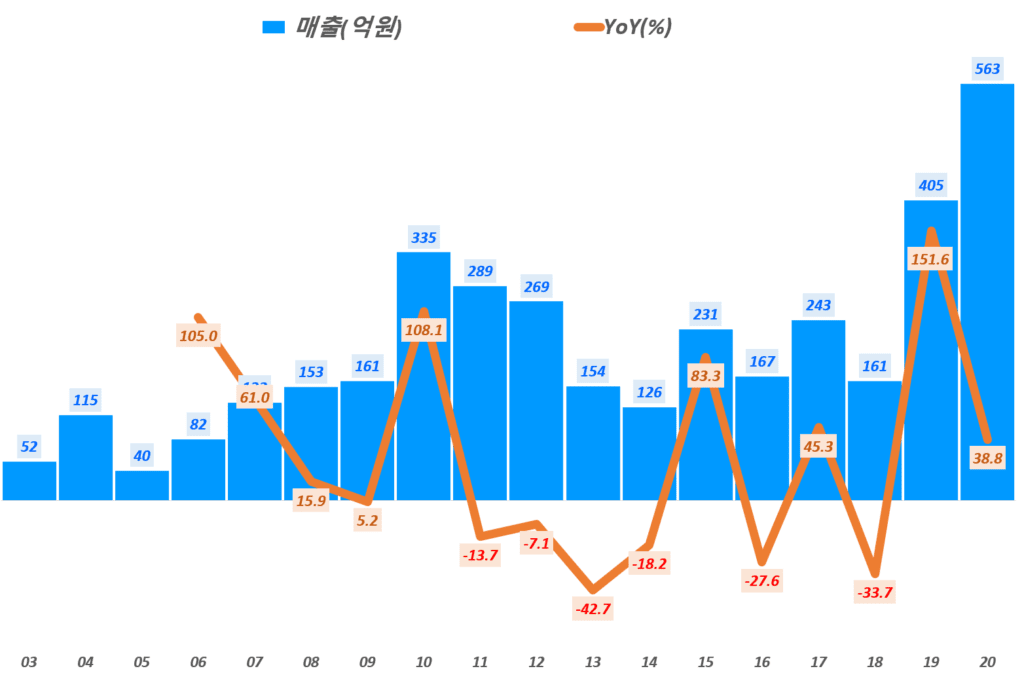

20년 인텍플러스 매출 563억원, 38% 증가

20년 인텍플러스 매출은 563억원으로 전년 비 39% 증가하면서 사상최고 매출을 올렸습니다. 이러한 인텍플러스 매출 수준은 이전에 발표된 증권사 예측치 585억원이상에는 다소 미치지 못하지만 40% 가까운 성장율로 긍정적인 모습을 보여주었습니다.

연도별 인텍플러스 매출을 살펴보면 반도체 등 업황에 따라 매출이 매우 불확실합니다. 변동이 크다는 이야기죠. 하지만 2019년부터 인텍플러스 매출은 확실히 급격한 우상향 그래프를 그리면서 상승 방향으로 안정화되는 모습을 보여주고 있습니다.

한편 인텍플러스 매출 중 수출은 375억원 매출을 올려 전년 비 37% 증가했고 전체 매출에서 차지하는 비중도 67%를 기록해 2년 연속 70%에 가까운 높은 비중을 유지하고 있습니다. 이는 미국이나 대만 거래선과의 협업에 활발하게 진행되고 있다는 점에서 긍정적인 수치로 보여집니다.

인텍플러스 사업부별 매출, 반도체 미드엔드 검사장비 매출 증가

현재 인텍플러스 사업은 반도체 검사장비(반도체 Package 등 외관 검사장비, 반도체 Flip-chiop과 같은 미드엔드 부분 검사장비), 디스플레이 검사장비 그리고 2차전지 검사장비로 나누어져 있습니다.

최근 들어 반도체 Flip-chiop과 같은 미드엔드 부분 검사장비 매출이 빠르게 성장하고 있습니다. 2020년 인텍플러스 드엔드 부분 검사장비 매출은 196억원으로 전년 매출액 15억원엣 비해서 무려 1,181% 증가했습니다.

이러한 미드엔드 부분 검사장비 매출은 외관검사 장비 매출 268억원에 이어서 두번째로 높은 매출 비중을 차지했고, 당연하게도 성장율로는 최고입니다.

이 분에서 검사장비는 이 분야에서 레퍼러슨 장비로 인정받으며 삼성전자, 하이닉스는 물론 해외 주요 반도체 업체들의 검사장비로 낙찰되면서 매출이 급증하고 있다는 평가입니다.

다음으로는 전통적인 매출원이었던 반도체 외관 검사장비 매출은 268억원으로 전년 비는 -5.4% 정도 감소했지만 여전히 인텍플러스 매출에서 가장 큰 비중을 차지하고 있습니다.

디스플레이 검사장비는 코로나 팬데믹으로 업황이 좋지 않았기 때문에 29억 매출을 올려 전년 비 -62% 감소했습니다. 하지만 최근 급속히 산업이 커지고 있는 2차전지 검사장비 부문은 70억 매출을 올려서 전년 비 1,112% 증가했습니다. 아직 매출 규모가 작지만 산업 자체가 커지고 있기 때문에 향후에도 매출 성장이 유망한 부분으로 펴악되고 있습니다.

| 09 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | |

| 반도체 외관(억원) | 59.8 | 110.7 | 102.3 | 144.4 | 328.9 | 68.4 | 141.9 | 85 | 179 | 89 | 283 | 268 |

| YoY(%) | 85.1 | -7.6 | 41.2 | 127.7 | -79.2 | 107.5 | -40.1 | 110.3 | -50.1 | 217.6 | -5.4 | |

| 반도체 미드엔드(억원) | 11 | 5 | 15 | 196 | ||||||||

| YoY(%) | -51.2 | 180.4 | 1181.0 | |||||||||

| 디스플레이(억원) | 89.0 | 178.3 | 81.3 | 72.2 | 85.7 | 39.2 | 72.0 | 16 | 32 | 51 | 78 | 29 |

| YoY(%) | 100.4 | -54.4 | -11.2 | 18.8 | -54.3 | 84.0 | -77.8 | 98.0 | 59.7 | 53.6 | -62.4 | |

| 2차전지(억원) | 0 | 16 | 6 | 70 | ||||||||

| YoY(%) | -63.9 | 1112.3 |

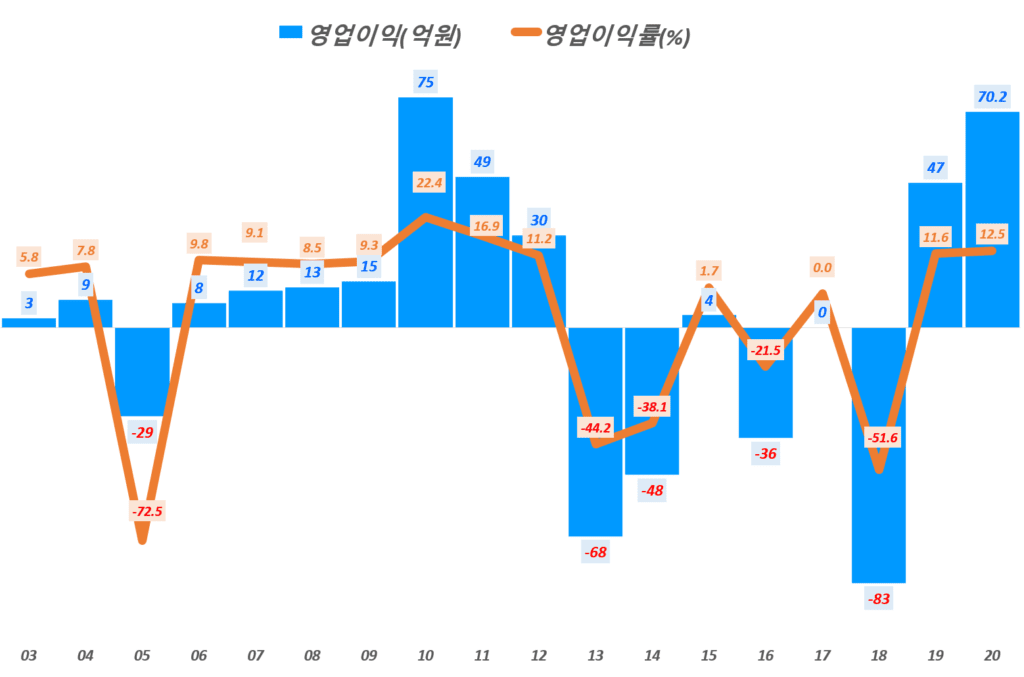

20년 인텍플러스 영업이익 70억

인텍플러스 이익 지표를 간단히 살펴보죠

매출총이익 38% 증가

20년 인텍플러스 매출총이익은 256억원으로 전년 비 38% 증가했습니다. 매출총이익율도 45.5%로 전년 45.8%로 2년 연속 40%이상의 높은 매출총이익율을 기록했습니다. 참고 2018년 잍텍플러스 매출총이익율은 18%에 불과했습니다.

매출 수준이 크게 높아지면서 인텍플러스 수익성도 전반적으로 좋아지고 있습니다.

영업이익 70억원, 영업이익율 12.5%

2020년 인텍플러스 영업이익은 70억원으로 전년 비 49% 증가했습니다. 영업이익율은 12.5%로 전년 11.6%보다는 0.9%p 높아졌습니다.

인텍플러스 향후 전망

인텍플러스는 검사장비 부문에서 확고한 기술력을 인정받아 세게 검사장비 시장에서 점유율 20%정도를 차지하고 있습니다.

하지만 계속 보도된 것처럼 세계 굴지의 업체들과 잇달라 협업 관계를 맺으면서 2019년부터 매년 10%p씩 점유율을 높여가고 있는 바. 향후 3~4년내에는 검사장비 점유율을 현재 20%선에서 60%까지 높이겠다는 목표를 추진하고 있습니다.

이렇게되면 인텍플러스 매출 및 손익은 후달릴 정도로 엄청날 것 같네요.

인텍플러스 수주잔고 228억원

인텍플러스가 2020년 사업보고서를 통해서 밝힌 바에 따르면 2020년 말 현재 인텍플러스 수주잔고는 228억에 달한다고 합니다.

이는 2020년 매출 563억원의 40%에 해당하는 수치로 이미 21년 매출을 이 정도는 벌써 확보했다고 할 수 있겠죠.

| 품목 | 수주 일자 | 납기 | 수주총액 | 기납품액 | 수주잔고 |

| 반도체 – 외관 | 19년~20년 | 20년~21년 | 33,262 | 26,801 | 6,461 |

| 반도체 -Mid-end | 19년~20년 | 20년~21년 | 31,544 | 19,574 | 11,970 |

| 디스플레이 | 19년~20년 | 20년~21년 | 6,795 | 2,919 | 3,876 |

| 2차전지 | 19년~20년 | 20년~21년 | 7,467 | 6,966 | 501 |

| 합 계(백만원) | 79,068 | 56,260 | 22,808 |

21년 매출 증가 요인

- 20년부터 생산 Capa 증설에 착수해 21년 생산설비 확장이 가능해지면서 Capa 이슈로 제한이 해제되면서 매출 성장 기대

- 20년 투자 부진/연기되었던 디스플레이/2차전지 고객사들이 투자를 재개하는 21년에는 매출 증가를 기대할 수 있음

- 20년 12월 중국 업체와 38억 규모의 디스플레이 외관 검사장비 공급계약 체결

- 21년 하반기 대만 TSMC 공급 예정

- 대만 기타 OSAT업체 추가 준비 중

- 글로벌 파운드리 업체인 I사가 파운드리 추진에 따라 인텍플러스 장비 사용 가능성

2020년 인텍플러스 사업보고서

참고

반도체 거인의 몰락이 시작될까? 3분기 인텔 실적과 향후 인텔 전망

삼성전자와 TSMC의 초미세 파운드리 기술 경쟁 개요와 전망

반도체 업체 실적 관련

최고 이익율과 점유율을 갱신한 4분기 TSMC 실적 및 향후 TSMC 전망

PC판매 호조로 호성적을 거둔 4분기 인텔 실적과 여전히 불안정한 인텔 전망

긍정적인 4분기 마이크론 실적과 밝은 반도체 전망 그리고 마이크론 주가

매출 131%과 손익 605% 증가, 3분기 인텍플러스 실적 및 향후 인텍플러스 전망

어닝 서프라이즈! 3분기 삼성전자 실적 분석 및 향후 삼성전자 전망

깜짝 실적과 어두운 전망의 3분기 마이크론 실적 및 향후 마이크론 전망 분석

견조한 3분기 TSMC 실적과 더 강력한 4분기 TSMC 전망

최초 원자현미경 상용화한 파크시스템스 20년 2분기 파크시스템스 실적 및 향후 전망