도어대시는 시장이 막 형성되고 있는 미국 음식배달 시장에서 후발로 참여했지만 빠른 속도로 경쟁사를 제압하고 마켓 리더가 되었습니다. 여기서는 도어대시가 다른 경쟁사들을 제치고 시장을 장악할 수 있었던 도어대시 성공 요인에 대해서 살펴보도록 하겠습니다.

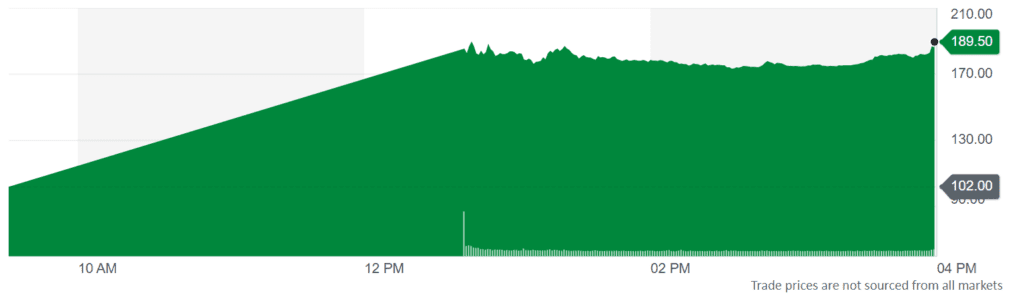

미국판 배달의민족이라고 할 수 있는 도어대시(DoorDash)가 기업공개 첫날 주가가 189.51달러, 85.79% 폭등하면서 기분 좋은 출발을 보였습니다. 비록 장 종료 후에는 조금 빠지고 있기는 합니다.

일전에 “미국판 배민, 도어대시 기업공개(IPO)로 본 도어대시 비즈니스 모델 분석“라는 글을 통해서 도어대시 비즈니스 모델을 분석한 적이 있는데요.

오늘은 조금 더 분야를 줄여서 도어대시가 미국 음식배달 시장에서 경쟁사를 제치고 마켓 리더로 성장할 수 있었던 이유를 살펴보도록 하겠습니다.

이글은 도어대시를 분석한 월그트리트저널 기사 “How DoorDash Pulled Ahead in the Food-Delivery War”의 그래프 등을 참고하고 도어대시(DoorDash)가 기업 공개를 위한 S-1 서류(prospectus)등을 참조해 구성했습니다.

1. 음식 배달 시장에서 도어대시 점유율

도어대시는 이번 2020년 코로나 팬데믹으로 인한 음식 주문 서비스 수요 증가의 덕을 크게 보면서 매출과 점유율을 큰 폭으로 높일 수 있었습니다.

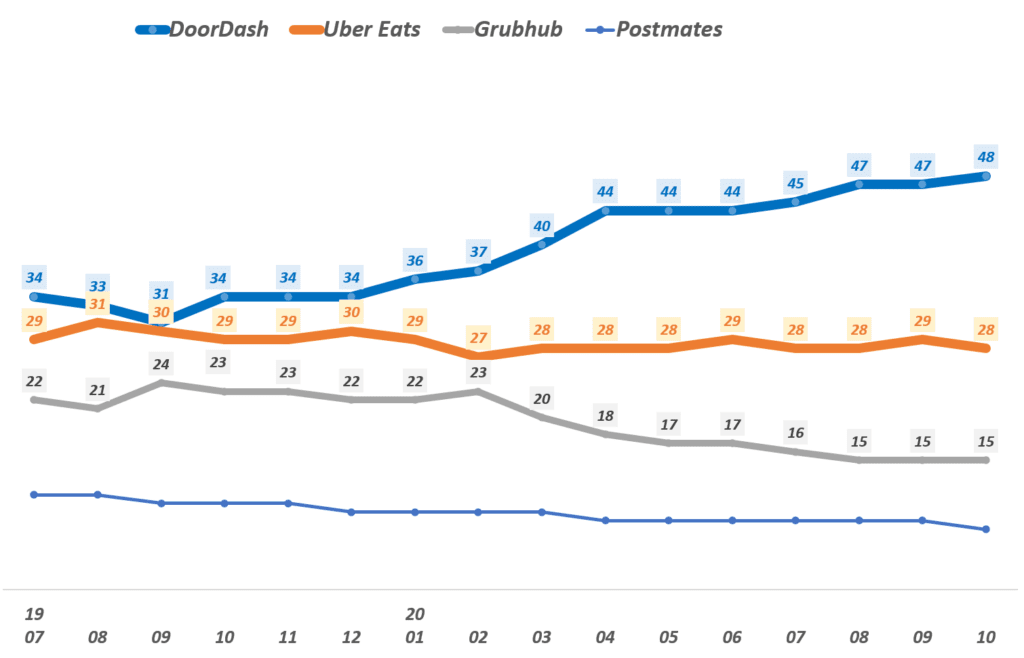

음식 배달 서비스 시장에서 도어대시는 코로나 팬데믹이 보격화된 2020년 3월 점유율 40%를 넘으로 상승이 가속화 되었고 10월에는 48%에 이르렀습니다.

이러한 월별 점유율 추이를 연도별 점유율 추이로 폭을 넓혀본다면 도어대시 점유율 상승은 더욱 더 두드러집니다.

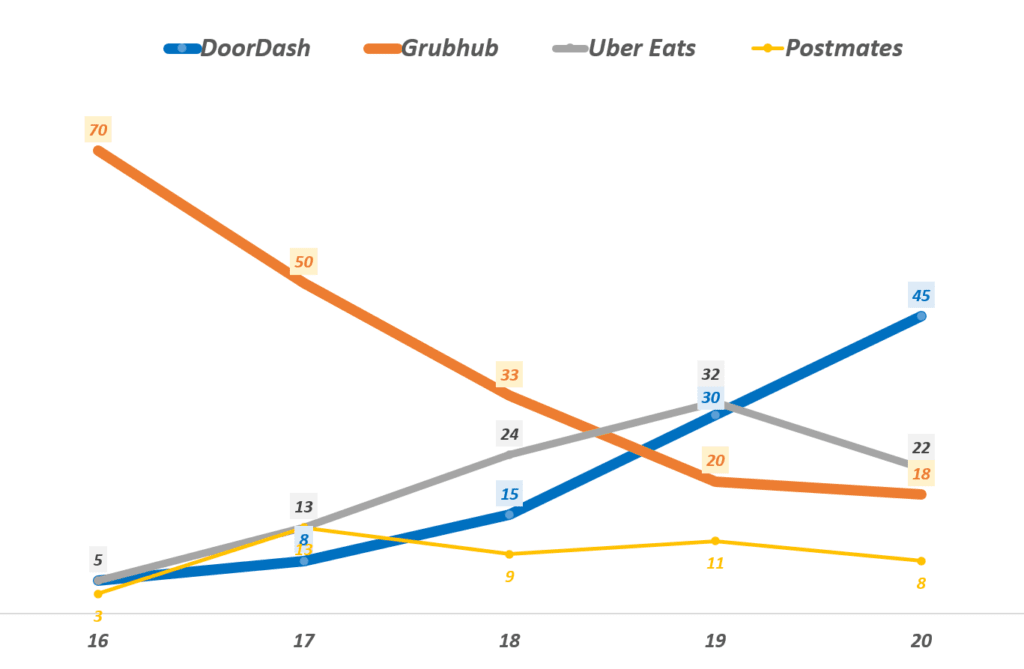

BusinessofApps에서 조사한 데이타에 따르면 2016년 도어대시 점유율은 55에 불과했습니다.

그러나 2017년부터 점유율이 크게 증가해 2018년 15%를 넘었고, 2019년에는 30%를 돌파하고 20년 현재 도어대시 점유율 45%로 수위를 달리고 있습니다.

반면 경쟁사 우버이츠 점유율 22% 그리고 한때 음식배달 시장 대부분을 장악했던 그럽허브는 18%에 불과해 도어대시와 경쟁하기 어려운 상황으로 내몰리고 있는 것으로 보입니다.

2. 성장을 견인한 도어대시 성공 요인

그러면 이러한 놀라운 시장 성과를 낼 수 있었던 도어대시 성공 요인은 무엇이 있을까요?

2.1. 대도시보다는 중소도시에 집중

일전의 글 “미국판 배민, 도어대시 기업공개(IPO)로 본 도어대시 비즈니스 모델 분석“에서 정리한 것처럼 도어대시는 대도시 도심을 중점 공략한 경쟁사들과 달리 사업 초반부터 중소도시에 집중했습니다.

왜냐하면 이들 중소도시에서는 대안이 부재하고 거리가 멀고 상인들이 운전해서 배달하기는 너무 멀기 때문에 오히려 도어대시 주문형 배송으로 더 큰 혜택을 입을 수 있기 때문에 더 호응이 크고 수요가 있었습니다.

그리고 이 시장은 가족 단위 주문이 많아 주문 단가가 높기 때문에 수익성이 높으며, 우버 이츠나 다른 음식 배달업체들이 아직 진출하지 않아 경쟁이 거의 없었기 때문에 안정적으로 수익을 낼 수 있었습니다.

결국 도어대시는 대도시보다는 중소도시 공략으로 업계보다 훨씬 더 높은 이익을 올릴 수 있었고 단기간에 기존 마켓 리더였던 그럽허브나 우버 이츠를 따라 잡을 수 있었습니다.

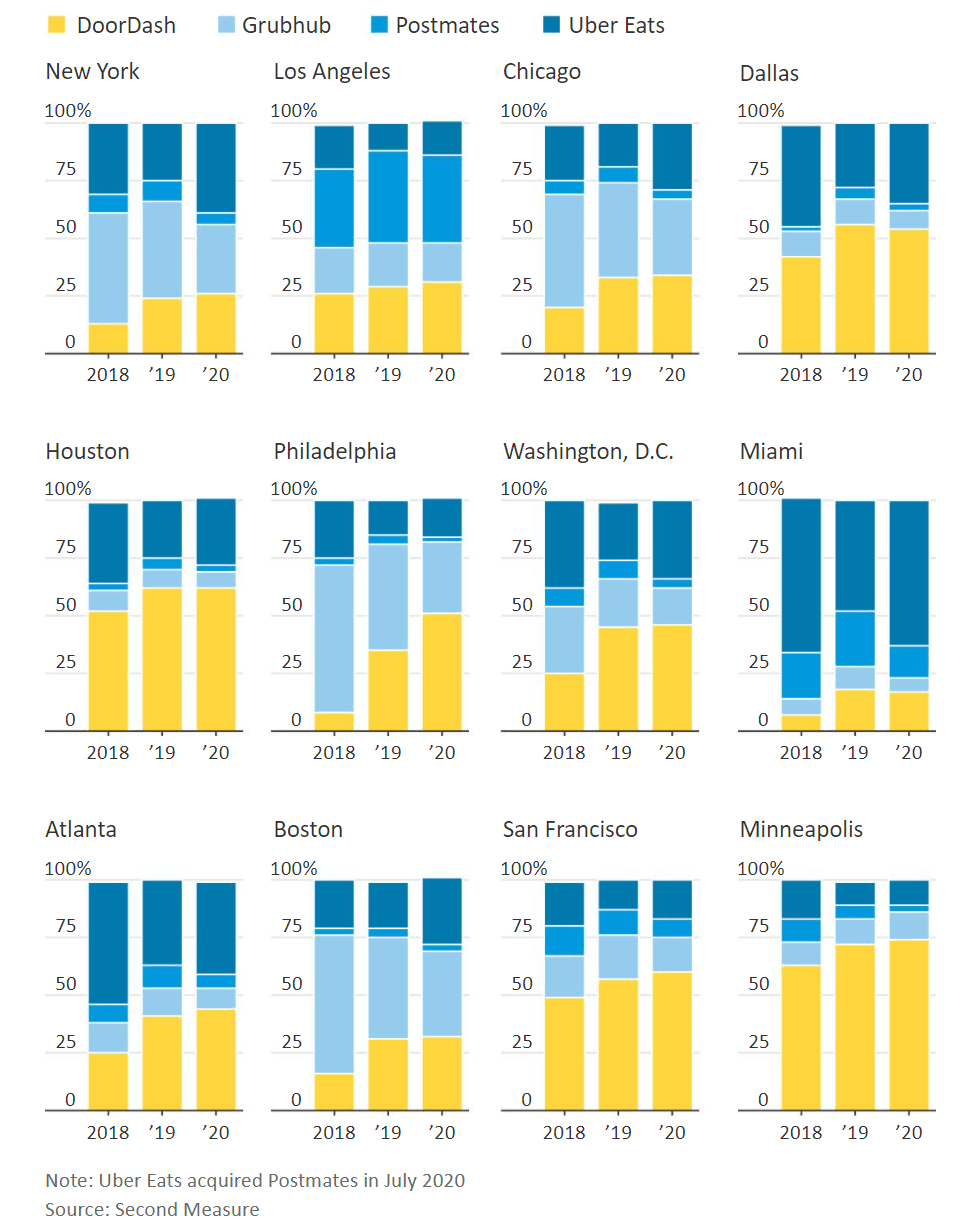

아래 월스트리트저널에서 정리한 그래프를 보면 뉴욕이나 LA와 같은 대도시 보다는 댈라스나 휴스턴 등에서 점유율이 높았고, 다른 도시에도 점점 점유율을 높여가고 있는 것을 볼 수 있습니다.

2.2. 미션에 따라 음식점을 가리지 않고 음식점 수 증가에 중점

도어대시는 도어대시에 가입하는 음식점 수에 중점을 두고 이 수치를 확장하는 데 주력했습니다.

빠른 음식 배달을 위해서 빠른 배송이 가능한 음식점 중심으로 음식점을 선별 모집하는 우버이츠와 같은 경쟁사에 비해서 확장에 중점을 둔 정책이라는 점에서 차별화 될 수 있었죠.

이러한 거래하는 음식점 수 확대에 중점을 둔 결과 코로나 팬데믹에 터지면서 이는 도어대시가 엄청난 속도로 성장하는데 도움을 주었다는 평가입니다.

이는 도어대시 미션을 “지역 경제를 성장시키고 힘을 실어 주는 것”으로 정의하고 모든 도시에서 60%이상 일자리를 창출하고 있는 지역 사업체 상인들을 돕는 것으로 목표하는 것에서 유래한 정책이 이번 팬데믹에서는 긍정적인 효과를 주었다고 볼 수 있습니다.

our goal is to grow and empower local economies. To do this, we start by helping the merchants – the local businesses that create 60%+ of the jobs in every city.

2.3. 신규 사용자 유치에 마케팅 투자 집중

도어대시가 오랬동안 고객 행동을 연구한 결과 한번 도어대시 고객이 되면 이탈하지 않고 계속 도어대시를 이용하며,이용 금액도 증가한다는 점을 확인했습니다.

그렇지만 음식 배달 서비스라는 것이 익숙하지 않기 때문에 이를 이용해 보도록 만드는 것이 쉽지가 않았습니다. 그래서 할인 쿠폰을 비롯해 막대한 마케팅 투자를 통해서 일단 사용하게 만들면 이들이 계속 사용하면서 매출을 늘려준다는 것입니다.

일단 사용하면 지속적으로 사용율이 증가하고 매출을 늘어난다는 것은 도어대시 기업공개 문서에서 공개한 코호트 사례 연구에서 밝힌 내용인데요. 아래 내용을 먼저 보시죠.

도어대시 서비스 이용 시간이 지날수록 매출 증가

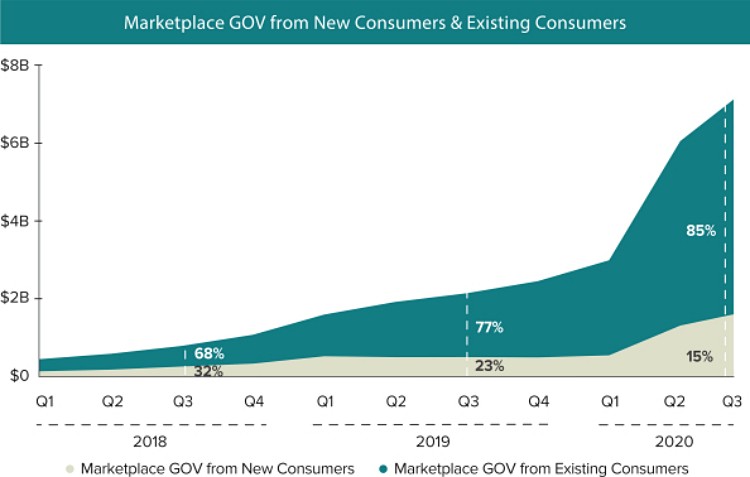

소비자들은 도어대시 첫 주문을 시작한 이래 매년 주문 액수가 증가하고 있었습니다. 2016년 주문을 시작한 코호트(소비자 그룹)은 4년차인 2020년엔 주문액이 57% 증가했습니다.

2017년 첫 주문을 시작한 코호트는 3년차에 무려 62% 주문액이 늘었으며, 2018년 첫 주문을 시작한 코호트는 2년차이 2019년에 무려 65% 증가했습니다.

또한 시간이 흐르면서 도어대시 매출 중에서 신규 가입자 매출보다는 기존 가입자 매출 비중이 크게 증가하면서, 이 도한 도어대시 전체 이익 증가로 이어젔습니다.

연도별 코호트의 기여 이익(Contribution Prifit)

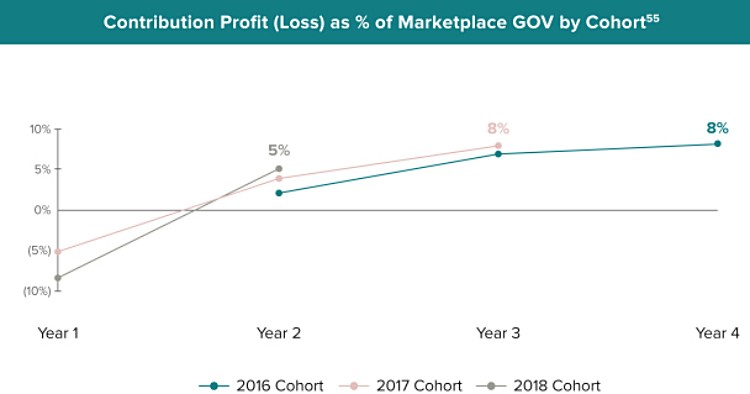

도어대시는 매출총이익에서 판매 및 마케팅 비용을 제하고 이어 일부 비현금 항목을 추가한 것을 기여 이익(Contribution Prifit)이라고 정의하고, 코호트드링 연도별로 어떤 흐름을 보이는지를 분석하고 있습니다.

이러한 기여 이익(Contribution Prifit)은 첫해에는 고객 확보 비용이 많이 들기 때문에 당연히(?) 적자이지만 연도가 흐를수록 기여 이익(Contribution Prifit)은 높아져 갔습니다.

이미 3년차까지 시간이 흐른 2016년 코호트와 2017년 코호트는 3년차에 기여 이익(Contribution Prifit)이 8%까지 높아졌습니다.

이렇게 한번 가입자를 유치해 고객으로 계속 유지할 수 있다면 이들의 주문앳이 빠르게 늘고, 이들의 이익이 빠른 속도로 늘 수 있다는 데이타 분석에 따라 도어대시는 신규 고객 가입을 위한 마케팅 투자에 집중할 수 있었습니다.

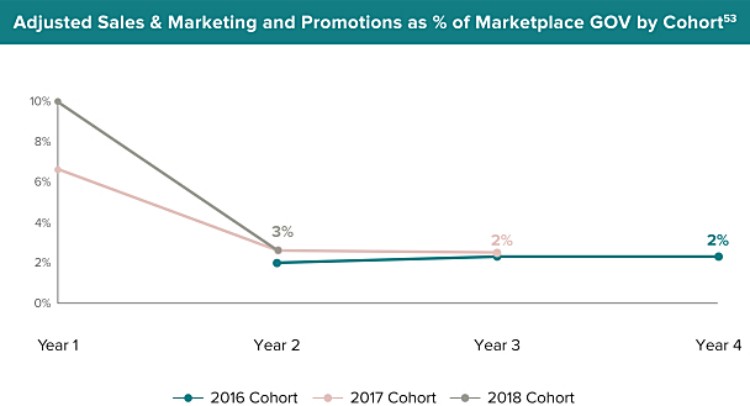

2017년 가입자들에게는 6%이상의 판매 마케팅 비용을 사용했지만, 2018년 코호트에게는 10% 판매 마케팅 비용을 사용했습니다. 그럼에도 2년차이후에는 3% ~ 2%로 그 비용을 줄였습니다.

신규 사용자 확보를 위한 막대한 마케팅 투자

이러한 결론에 따라 다소 무리가 있더라고 사용자 증가에 엄청난 마케팅 투자를 진행했습니다.

이러한 결과 도어대시 월간 사용자가 1월 150만명에서 9월에는 500만명으로 3배이상 증가했습니다. 그리고 도어대시 주문의 86%는 기존 고객으로부터 나왔습니다.

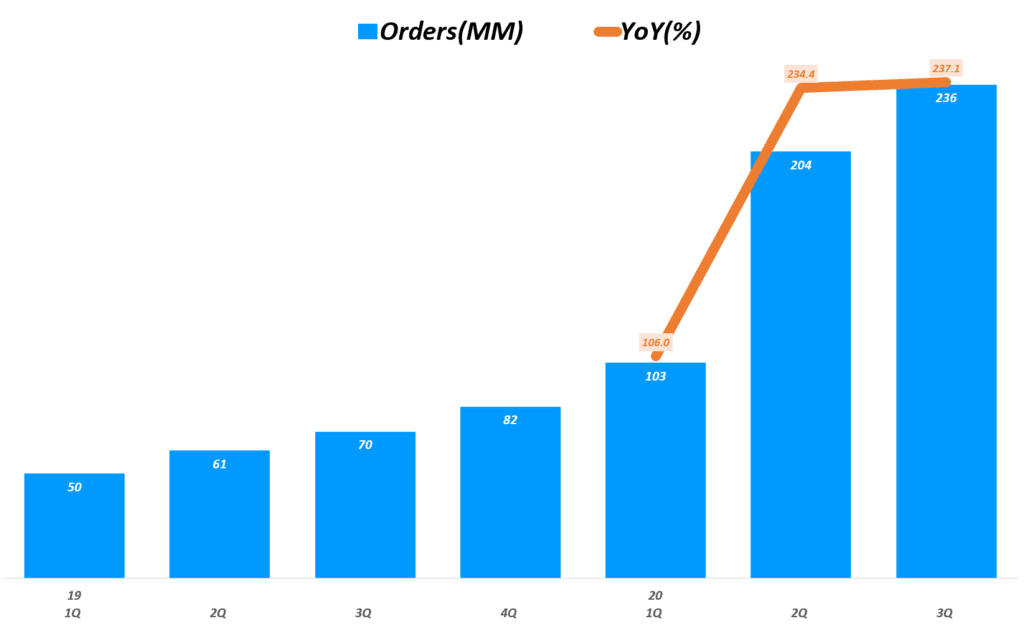

분기별 도어대시 주문건수 추이

이에 따라 도어대시 음식 배달을 요구하는 소비자들의 음식 주문 건수는 코로나 팬데믹이 본격화된 2분기 부터 폭증하기 시작해 전년 비 200%이상 증가했습니다.

20년 1분기 성장율은 106%였지만 2분기에는 234%로 대폭 증가했습니다.

앞으로 도어대시 성장 가능성은?

도어대시 현 상황을 이해하는 사람들도 코로나 팬데믹이 완전히 종식되고 식당드링 정상적으로 운영되면 과연 음식 배달 수요가 유지되고 더욱 더 증가될 수 있을지에 대해서 의구심을 가는 경우가 많습니다.

이에 대해서는 미래는 가보지 않았기 때문에 알수 없겠지만 한국의 경우를 보면 코로나 팬데믹 이전에도 배달의민족과 같은 음식 배달 서비스가 등장한 이래 오히려 배달 서비스가 폭발적으로 증가한 사례를 보면 도어대시 미래가 과히 어둔지 않다고 할 수 있습니다.

더우기 도어대시는 미국 음식 배달 서비스 침투율이 굉장히 낮기 때문에 앞으로도 높은 성장이 가능하다고 주장하는 바 이는 틀린 이야기라고 매도할 수는 없을 것 같네요.

도어대시 주가가 단기 관열되었다는 주장

2020년 12월 9일 도어대시가 102달러에 상장되어 189.51달러로, 85.79% 폭등하면서 장을 마쳣습니다.

이러한 도어대시 주가 폭등에 대해서 단기 과열이라는 지적이 끊이지 않습니다. 이러한 도어대시 주가 수준은 2024년까지 도어대시가 연간 1조원이상 이익을 내야 가능한 수준이라는 주장인데요.

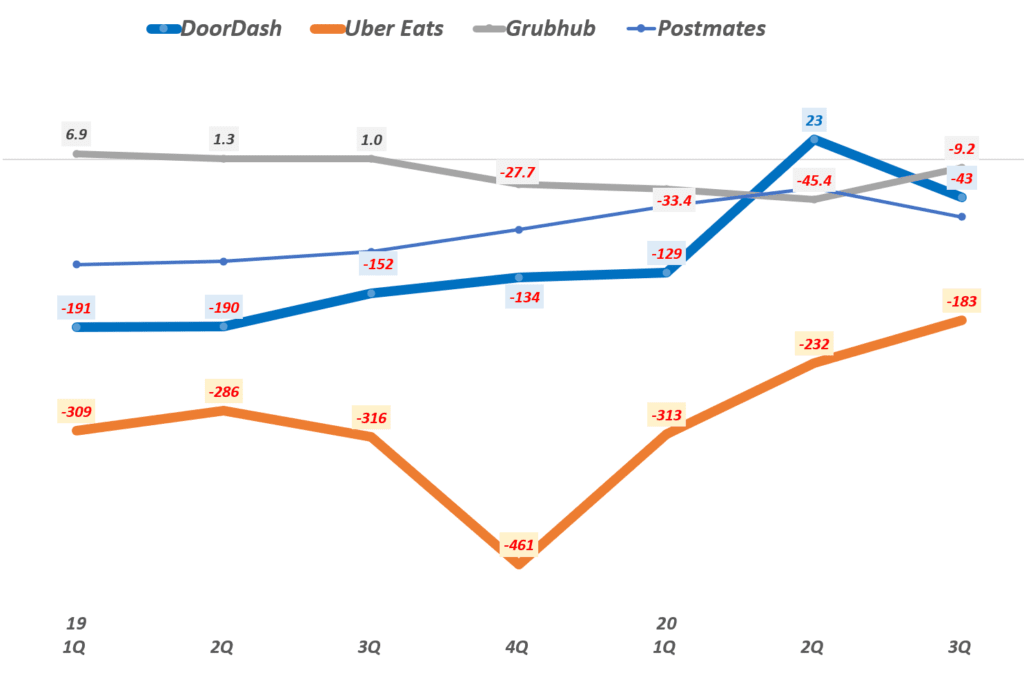

아래 분기별 도어대시 순이익 추이에서 볼 수 있듯이 도어대시를 비롯한 대부분 음식 배달 업체등는 적자를 면치 못하고 있습니다. 현 시점으로 보면 도어대시 주가는 이해할 수 없는 수준이 맞습니다.

그러나 테슬라 주가도 마찬가지라고 할 수 있습니디. 테슬라 주가는 어쩌면 2030년가지 장기간 기대를 단기간 주가에 모두 반영한 상황이라고 할 수 있습니다.

도어대시 창업자 토니 슈는 음식 배달 산업이 새롭게 형성되고 있는 카테고리이기 대문에 앞으로 성장 가능성이 무궁무진하기 때문에 현재가 투자 적기라는 주장을 합니다.

분기별 음식배달 업체들의 순이익 추이

미국 음식배달 업체들의 순이익 추이를 살펴보면 그럽허브가 보수적으로 운영하고 있기 때문에 상대적으로 흑자 또는 적자 수준이 매우 낮은 수준을 유지하고 있고 공격적인 마케팅을 펼치는 도어대시 적자가 가장 심하네요..

매출로 보면 도어대시는 2~3위권인데 적자 규모는 가장 크기 때문에 미래를 위해서 아주 공격적인 마케팅으로 사용자를 모으고 있다는 것이 여기에서도 나타나고 있습니다.

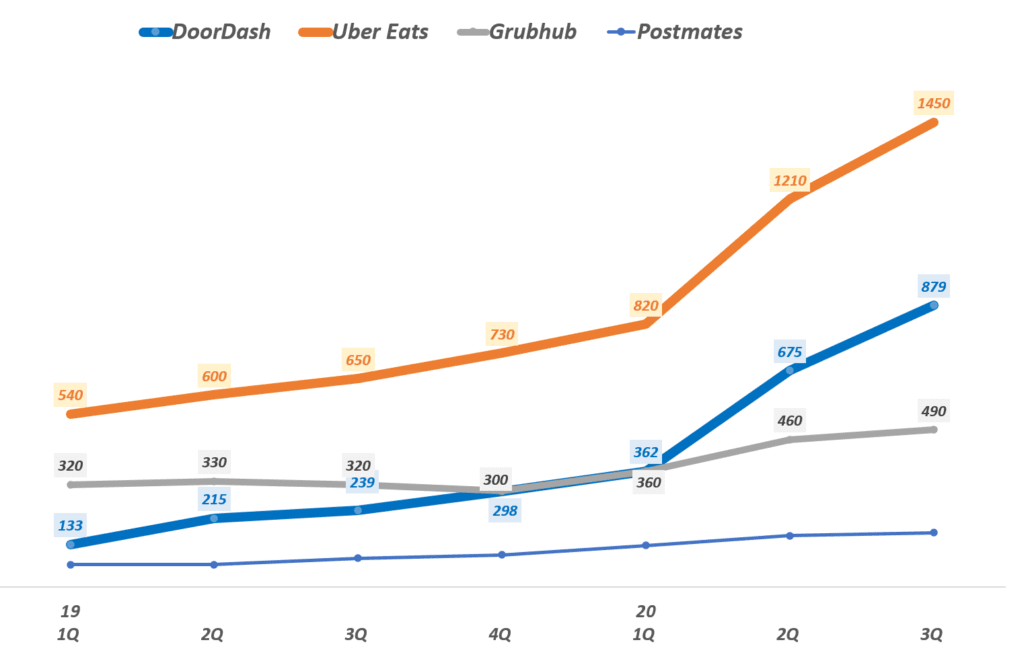

분기별 음식 배달 업체별 매출 추이

분기별 음식 배달업체 매출 추이인데요. 우버이츠는 글로벌 비즈니스가 크기 때문에 가장 많은 매출을 올리고 있고, 도어대시가 3위권에서 그럽허브를 제치고 2위로 올라섰고 우버이츠와 차이를 크게 줄였네요.

참고

코로나가 음식 및 식료품 배달 업체 가치를 폭등시키다. 인스타카트는 두배로 뛰다

코로나 팬데믹 승자는 아마존 아닌 준비된 이커머스 기업들 by NYT

에어비앤비 사례에서 배우는 고객 확보 및 서비스 업그레이드 방법

에어비앤비 코로나 대응 사례에서 읽어보는 비즈니스 교훈

에어비앤비 기업공개 안내서를 읽고 에어비앤비 실적을 정리하다.

팬데믹도 막지못한 에어비엔비 가치 및 성장성과 그 이유

단 하루만에 만들어 성공한 2017년 에어비앤비(Airbnb)의 #weaccept 캠페인

콜라보사례 – 아우디 R8(Audi R8)와 에어비앤비(Airbnb) 에미상(Emmy Awards) 시즌 콜라보 광고 – “Desolation”