지난 주 디즈니 실적 발표를 끝으로 주요 스트리밍 기업들의 실적이 발표되었기 때문에 이들 실적 발표시 공개된 스트리밍 서비스 실적 등을 비교해 보고, 스트리밍 전쟁에서 어느 기업이 승기를 얻고 있는지, 스리리밍 전쟁 승자들의 스트리밍 전략은 무엇인지 살펴보죠.

스트리밍이 대세가 되면서 기존 영화사들 대부분은 시대 흐름을 쫒아 스트리밍 시장에 참입했습니다. 순서의 차이는 있지만 디즈니, 유니버셜 스튜디오, 워너 브라더스, 파라마운트 등이 차례로 자체 스트리링 서비스를 런칭했습니다.

뉴스와 자료들을 찾아 스트리및 및 관련 서비스들의 등장한 이력을 살펴보았는데요. 2019년이후 메이저 영화 스튜디오들이 대거, 미친듯이 거의 동시에 스트리밍 서비스를 시작했습니다.

| 회사 | 서비스명 | 서비스 시작 | 비고 |

| Netflix | Netflix | 97년 8월 | DVD 대여로 시작 스트리밍 서비스로 확장 |

| Amazon | Amazon Video | 06년 9월 | |

| Hulu | Hulu | 07년 10월 | |

| CBS | CBS All Access | 14년 10월 | OTT 서비스로 시작 |

| Sling TV | Sling TV | 15년 1월 | OTT 서비스로 시작 |

| WarnerMedia | HBO Now | 15년 4월 | |

| Comcast | Xfinity Flex | 19년 4월 | OTT 서비스 |

| Apple | Apple TV+ | 19년 11월 | |

| Disney | Disney+ | 19년 11월 | |

| NBCUniversal | Peacock | 20년 4월 | NBC, CNBC, MSNBC, Universal Pictures |

| WarnerMedia | HBO Max | 20년 5월 | Warner Bros. |

| ViacomCBS | Paramount Plus | 21년 4월 | Paramount Pictures CBS All Access를 대체 |

2분기 실적 중 스트리밍 관련 내용 요약

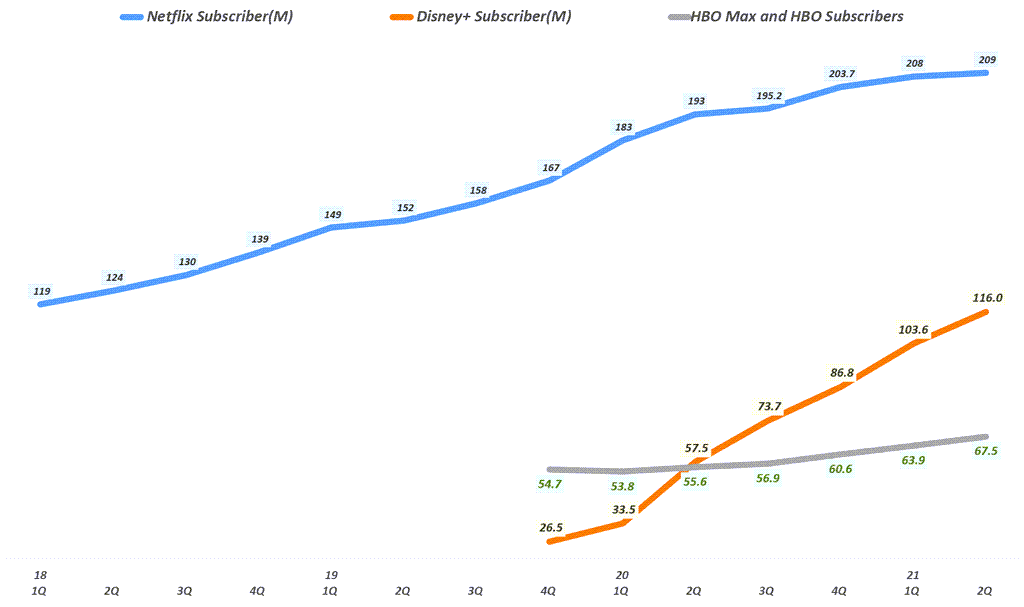

이번 분기 실적으로 따져보면 스트리밍 시장의 주요 플레이어인 넷플릭스와 디즈니플러스 중에서 디즈니플러스가 압도적인 승리를 거두었다는 평가가 우세합니다.

- 넷플릭스는 지난 1분기이후 신규 구독자 증가가 크게 둔화되어 이번 분기 넷플릭스 신규 구독자가 154만명에 불과했고, 특히 미국가 캐나다 지역에서는 오히려 감소하기도 했습니다.

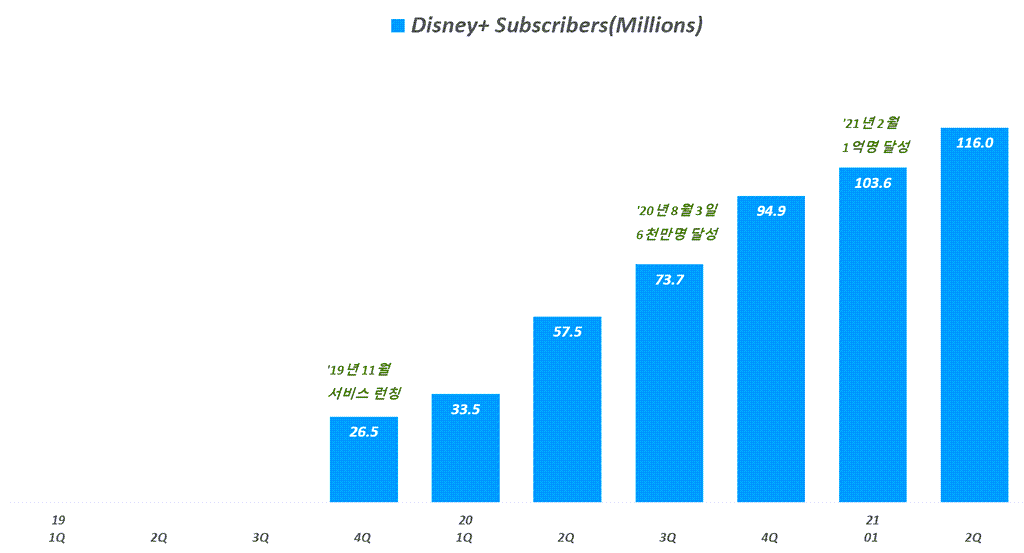

- 반면 디즈니플러스는 매분기 1,000만명이상이 증가하고 있었고 이번 분기에도 디즈니플러스 구독자 증가는 1,240만명으로 스트리밍 서비스 업체중에서 가장 많은 신규 구독자를 모았습니다.

- HBO Max는 361만명이 증가해 비교적 높은 성장율을 기록했고, 특히 미국에서 285만명이 증가하면서 HBO Max 성장을 이끌었습니다.

- NBCUniversal 스트리밍 서비스 Peacock은 2분기에 1,200만명이 증가해 디즈니플러스 다음으로 많은 신규 가입자를 추가했습니다.

주요 스트리밍 서비스 구독자 및 2분기 구독자 증가 현황

실적 발표 및 언론 보도를 기반으로 주요 스트리밍 서비스 구독자 현황 및 2분기 구독자 증가 현황을 간단히 정리해 봤습니다.

| 스트리밍 서비스 | 유료 구독자(M) | 2분기 증가 (Global) | 2분기 증가 (북미) | 비고 |

| Netflix | 209.2 | 1.54 | -0.43 | 2분기 실적 |

| Disney+ | 116.0 | 12.40 | – | 2분기 실적 |

| Hulu | 6.0 | 1.00 | – | 2분기 실적 |

| ESPN+ | 14.9 | 1.10 | – | 2분기 실적 |

| HBO Max & HBO Now | 67.5 | 3.61 | 2.85 | 2분기 실적(글로벌/미국) |

| Amazon Pime Video | 175.0 | – | – | ’20년 말 아마존 발표 수치 별도 데이타 공개하지 않음 |

| Peacock | 54.0 | 12.00 | – | 2분기 실적 광고 지원 서비스 포함 |

| CBS | 42.0 | – | – | 2분기 실적 |

| Discovery | 18.0 | 3.00 | – | 21년 8월 3일 기준 |

| Starz | 28.9 | -0.60 | – | |

| Starz streaming | 16.7 | – | – | |

| Apple TV+ | ’19년 33.6 ’20년 40.0 | N/A | N/A | . ’19년 수치는 WSJ 보도 자료 ’20년 Statistica 추정치(가입자 기준) . 모든 애플 유료 구독자 수 6.6억명 – ’20년 비 25% 증가 |

미국 스트리밍 점유율에서 읽는 시사점

이러한 실적 추세와 유사하게 시장 조사 기관에서 조사하는 스트리밍 점유율 트렌도 비슷하게 움직이고 있습니다.

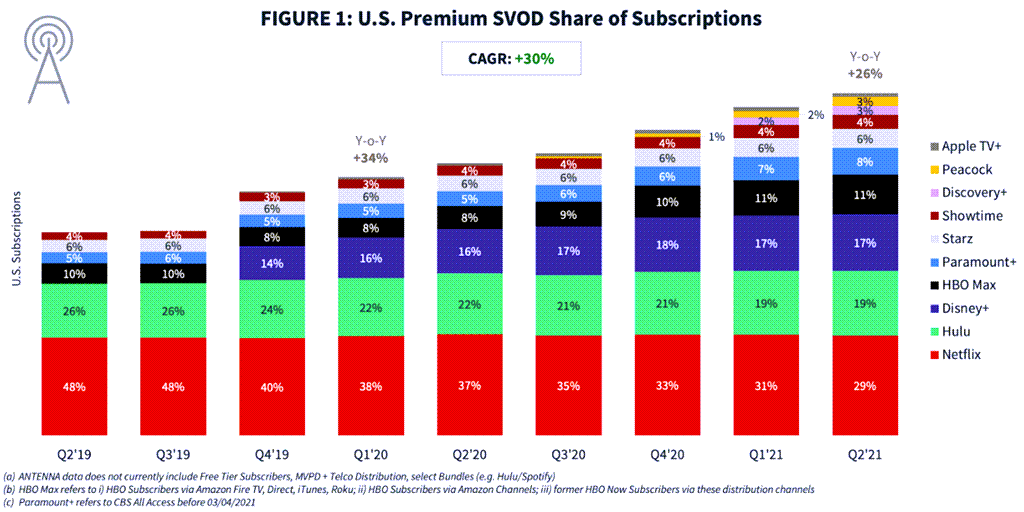

미국 스트리밍 점유율을 추적 조사하는 ANTENNA 조사 결과를 보면 유의미한 시사점을 보여주고 있습니다.

- 여전히 미국 스트리밍 시장에서 넷플릭스 점유율은 압도적이지만 2년전 48%에서 이제는 29%를 기록 처음으로 30%이하로 내려왔습니다.

- 역시 압도적인 2위를 차지했던 흘루(Hulu)도 2년전 26%에서 지난 1분기에 19%로 20%이하로 내려왔습니다.

- 반면 디즈니플러스 점유율은 ’19년 4분기 단숨에 14%로 올라서더니 이번 분기에는 17%까지 올랐습니다.

- 2년전 HBO Max 점유율은 10%에서 점차 하락하다 20년 4분기부터 회복하기 시작해 11%까지 올랐습니다.

결국 2019년 중반에는 네플릿스와 흘루는 스트리밍 시장의 75%이상을 점유했지만, 새로운 서비스들이 등장하면서 성장율이 크게 둔회되었고, 21년 2분기에는 48%에 불과합니다. 그리고 이들 두 업체는 지난 2년동안 스트리밍 시장 성장의 9%만을 차지했을 뿐입니다

디즈니플러스, Peacock 및 Discovery+와 같은 새로운 서비스들이 성공적으로 시장에 안착하고 HBO, Showtime 그리고 Starz와 같은 기존 플레이어들이 성장하면서 스트리밍 시장 성장의 대부분을 차지했습니다.

분기별 미국 스트리밍 점유율 추이

스트리업 업체별 성장률

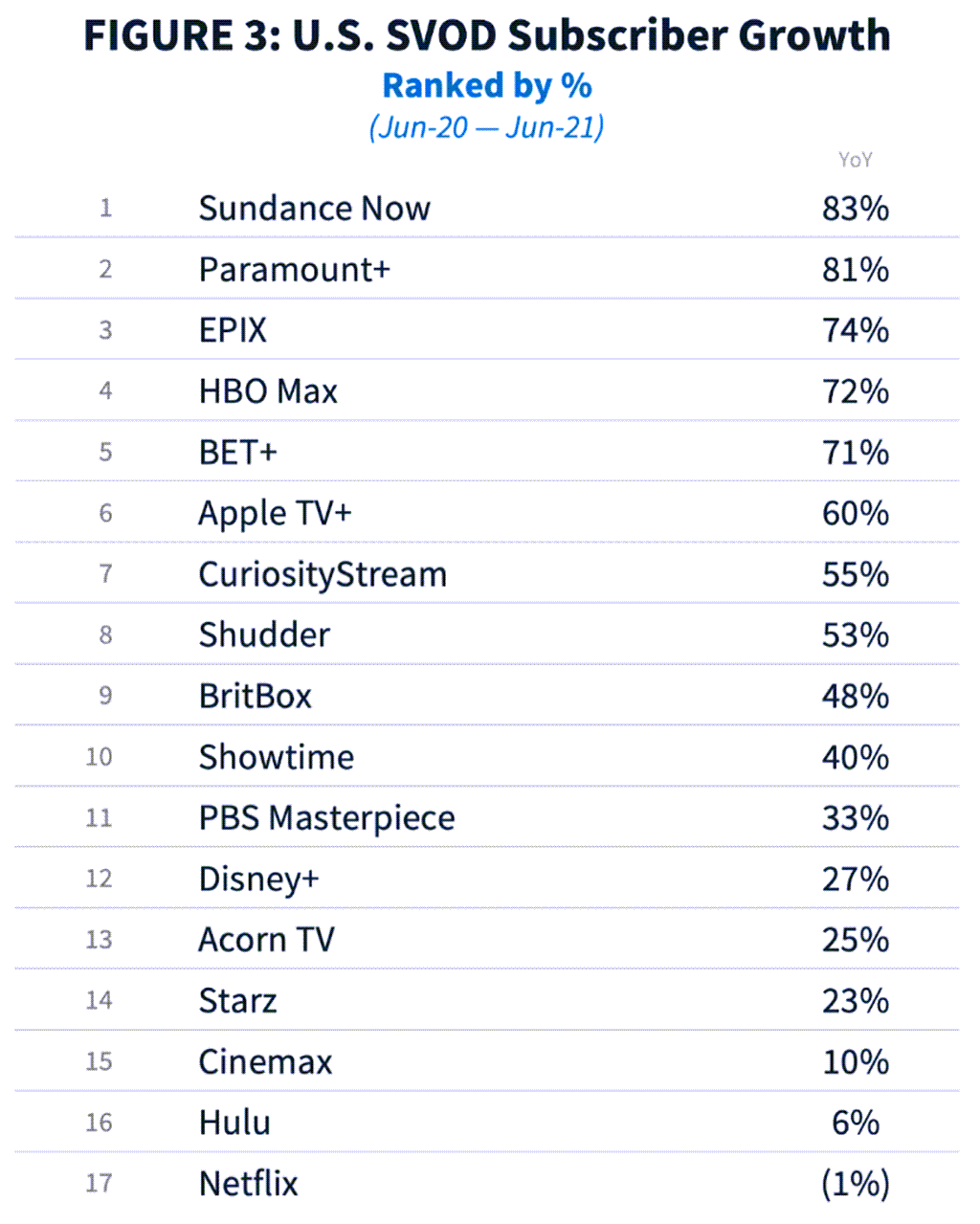

ANTENNA는 또한 2020년 6월에서 2021년 7월까지 미국 내 주요 스트리밍 업체 성장를 데이타를 공개했는데요.

이에 따르면 넷플릭스, 디즈니플러스와 같은 프리미엄 스트리밍 서비스 성장률보다 보다 목표 고객을 한정하거나 특정 콘텐츠 제공에 주력하는 Specialty SVOD 서비스들의 성장률이 높았다고 합니다.

ANTENNA 에 따르면 넷플릭스 등 프리미엄 스트리밍 서비스 연간 성장률은 30%대이지만 Specialty SVOD 서비스 성장률은 74%에 달했습니다.

아래는 ANTENNA가 조사한 미국 내 스트리밍 서비스 업체별 성장률인데요. 성장률 상위는 Specialty SVOD 서비스들이 차지하고 있으며, 프리미엄 스트리밍 서비스 중에서는 파라마운트플러스, HBO Max 등이 높은 성장률을 기록하고 있습니다.

미국 TV 시청 시간 점유율

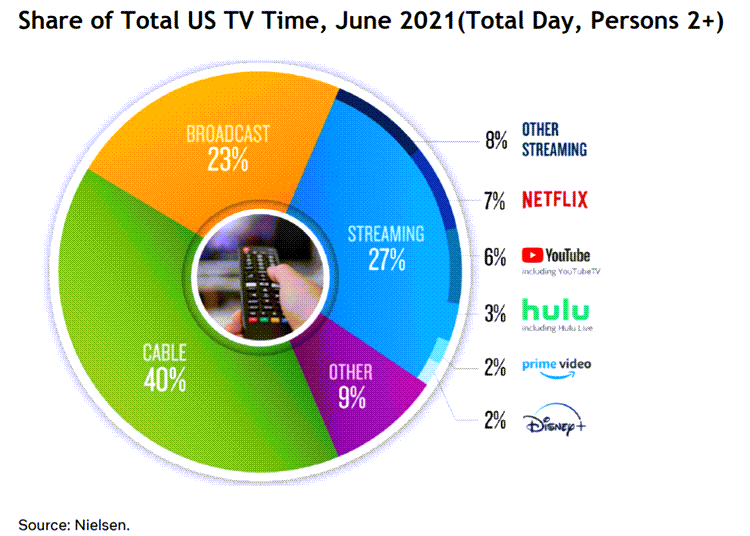

이번 21년 2분기 넷플릭스 실적 발표 시 매우 흥미로운 통계 자료가 공개되었는데요.

넷플릭스가 공개한 닐슨 보고서를 기반으로 “미국 시청자가 TV를 시청하는 전체 시간에서 스트리밍이 차지하는 비중은 아직 27%에 불과하며, 여기서 넷플릭스가 차지하는 비중은 7%”라며 “스트리밍 서비스가 가장 성숙한 것으로 알려진 미국에서도 아직 더 많은 소비자가 넷플릭스를 선택할 여력이 충분히 남아있다”고 주장했습니다.

이러한 넷플릭스 주장을 역으로 해석하면 스트리밍 시장 확대 가능성이 많이 남아있고, 이러한 스트리밍 시장 성장은 넷플릭스보다는 새롭게 등장하는 스트리밍 서비스들이 차지할 가능성이 높다는 점입니다.

글로벌로 소폭 성장하지만 북미에서 감소하고 있는 넷플릭스

여기부터는 2분기 실적을 기반으로 스트리밍 업체별 주요 성과 및 전략을 분석해보면서 시사점을 읽어보도록 하죠. 먼저 시장을 리딩하고 있는 넷플릭스부터 살펴보죠.

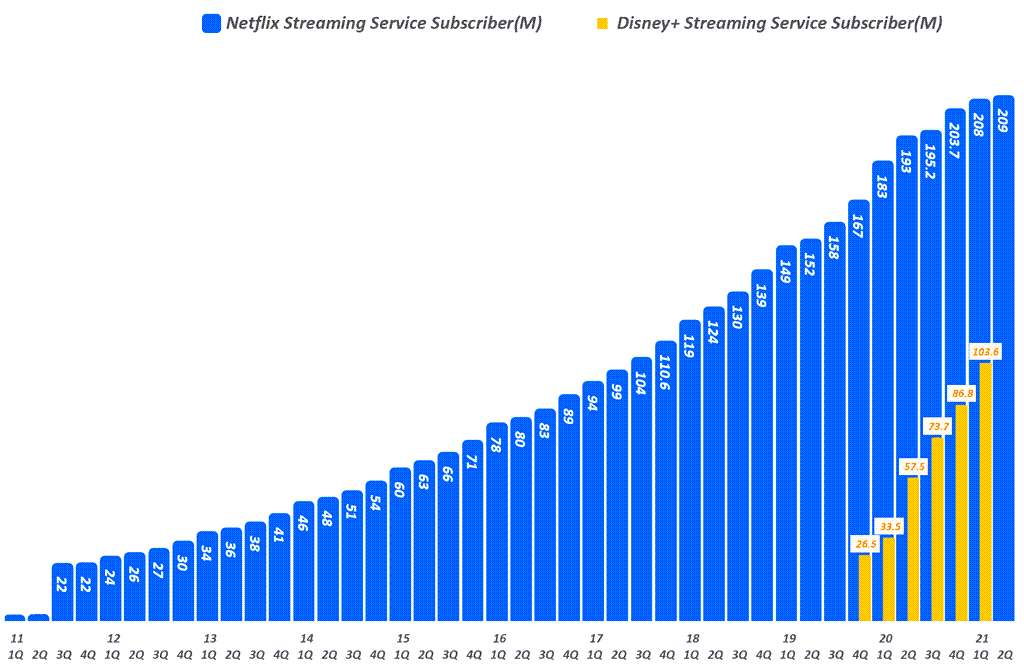

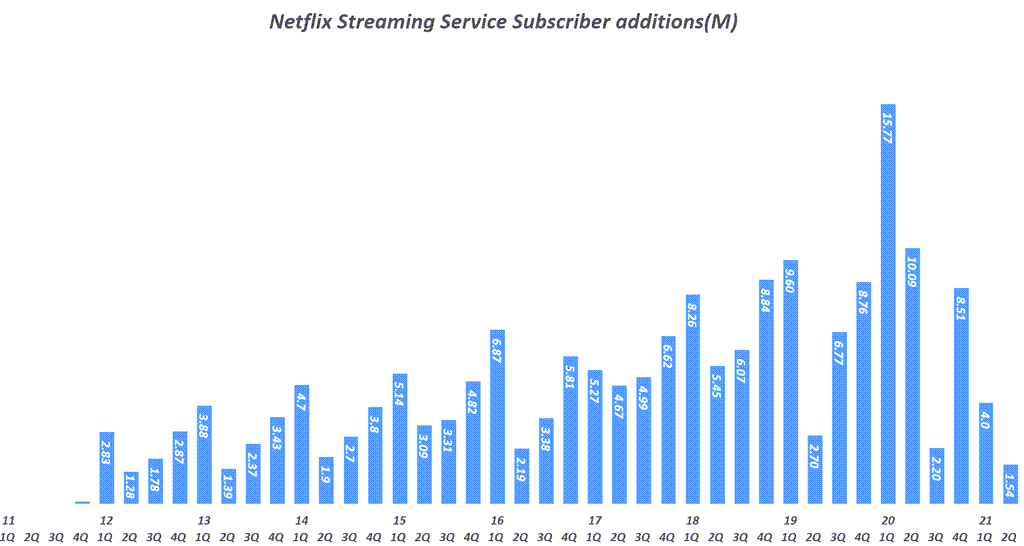

이번 2분기 넷플릭스 구독자는 2억 9백만명으로 전분기 비 154만명 증가에 그쳤습니다.

분기별 넷플릭스 구독자 증가 추이를 보면,이번 2분기 154만명 증가는 2012년 2분기 이후 가장 낮은 수준으로 팬데믹으로 20년 1분기 1,577만명 증가이후 점점 구독자 증가가 확연히 줄어들고 있습니다.

특히 미국과 캐나다를 포함하는 북미 지역 구독자는 7천 400만명으로 전분기 비 40만명이 감소하면서 북미 지역의 스트리밍 전쟁에서 밀리는 모습을 보였습니다.

그러면 왜 넷플릭스 구독자 증가가 둔화되었고, 특히 북미에서는 감소를 보였을까요?

- 가장 큰 이유는 시장을 뒤흔들고, 사용자를 유인한 경쟁력있는 새로운 콘텐츠가 없었습니다.

코로나 팬데믹으로 넷플릭스가 추진했던 주요 콘텐츠들은 하반기 떠는 22년으로 이월되기도 했고,

그나마 출시한 콘텐츠들의 성과가 그닥 좋지는 않았습니다. - 경쟁이 치열해지는 가운데, 매력적인 콘텐츠가 추가되지 않은 넷플릭스 가격 인상은 가입자 증가 둔화와 가입자 이탈을 가져왔을 가능성이 있습니다.

- 무엇보다 팬데믹 이후 극장이 열리고 매력적인 콘텐츠를 제공하는 디즈니플러스나 HBO Max와 같은 동시 개봉한 스트리밍 서비스 등으로 사용자 이탈이 있었습니다.

넷플릭스, 꾸준한 콘텐츠 투자로 시장 리딩 추진

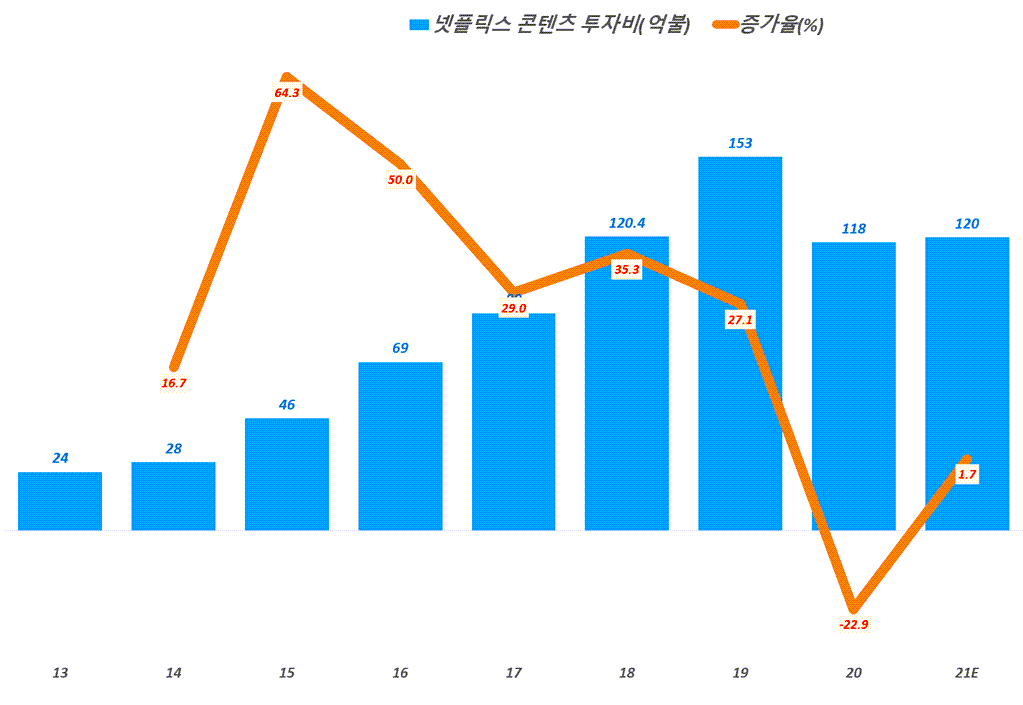

넷플릭스는 스트리밀 서비스외 게임 등으로 비즌니스 모델을 확장하고 있지만, 스트리밍 시장에서는 어느 회사보다 많은 콘텐츠 투자를 통한 콘텐츠 경쟁력을 강화하는 전략을 지속하고 있습니다.

그동안 수많은 콘텐츠 투자에도 불구하고 시장을 흔들 콘텐츠가 없다는 비판을 받고는 있지만, 이는 시간이 지날수록 콘텐츠 투자에 대한 효과가 나타날 것으로 보입니다.

그동안 알려진 연도별 넷플릭스 콘텐츠 투자 추이를 살펴보면 팬데믹이후 153억 달러까지 증가했던 콘텐츠 투자금액은 팬데믹을 맞아 120억 달러 수준으로 줄었습니다.

이는 팬데믹으로 콘텐츠 제작 등이 늦어지면서 21년 하반기 및 22년으로 출시가 미루어지면서 콘텐츠 투자금도 자연스럽게 이월되고 있는 것으로 보입니다.

아니면 최근 넷플릭스 오리지널 콘텐츠에 대한 비판이 증가면서 콘텐츠 투자를 무작정 증가하기보다는 보다 효율적인 콘텐츠 제작으로 전환하고 있을 가능성도 있어 보입니다.

저가 전략과 극장 동시 개봉으로 구독자를 늘린 디즈니플러스

이번 2분기 넷플릭스 구독자 증가가 154만명에 그치면서 코로나 팬데믹 이후 넷플릭스 성장에 대한 의구심으로 주가가 크게 흔들렸던 것과는 달리, 디즈니플러스 구독자는 1,240만명이상 증가하면서 여전히 높은 구독자 증가를 보였습니다.

이러한 디즈니플러스 구독자 증가는 블랙윈도우 등 대작들을 극장과 디즈니플러스 동시 개봉을 추진하면서 강력한 디즈니플러스 가입 계기를 만들었고, 저렴한 디즈니플러스와 Hotstat 가입이 인도 및 인도네시아에서 증가했기 때문입니다.

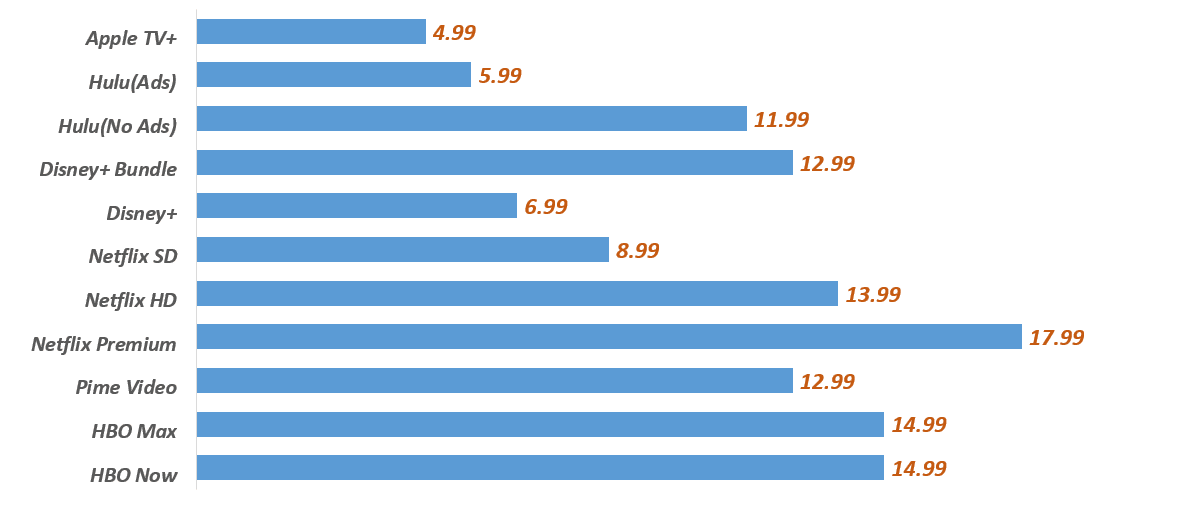

- 디즈니플러스 구독료는 아주 저렴

. 디즈니플러스 구독료는 넷플릭스나 HBO Max와 비교해서 아주 낮은 구독료로 시장을 공략하고 있습니다.

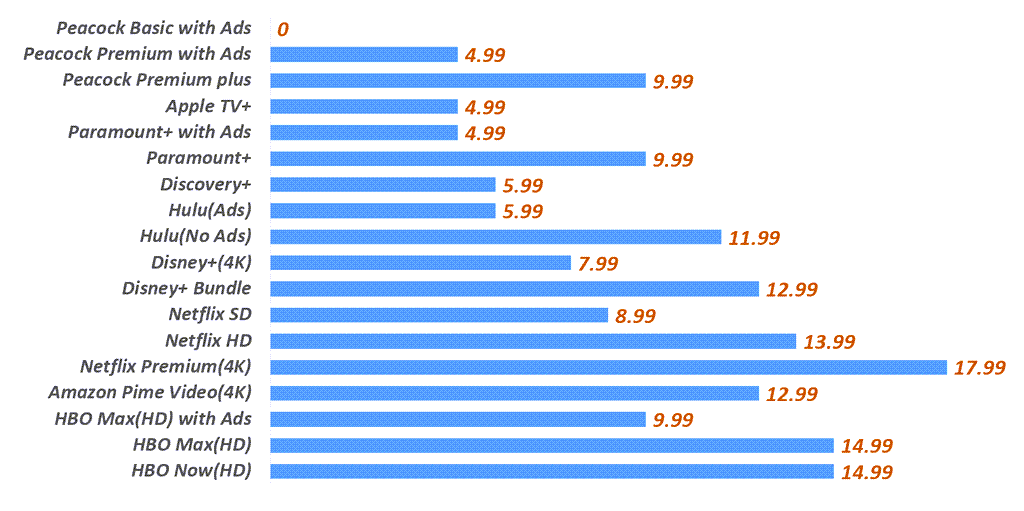

. 4K 화질 제공으로 비교하면 디즈니플러스 7.99달러 vs 넷플릭스 프리미엄 17.99달러로 차이기 큽니다.

(아래 표에서 디즈니플러스는 21년 초 7.99$로 가격 인상이 반영되지 않음)

. - 버라이즌 번들이나 인도/인도네시아의 HOTSTAR 번들 등 무료 또는 파격적인 가격을 제공하는 파트너쉽으로 많은 구독자를 모집합니다.

. - 메이저 헐리우드 스튜디오로서 경쟁력있는 영화를 극장과 디즈니플러스 동시 개봉으로 강력한 디즈니플러스 가입 동기를 제공합니다.

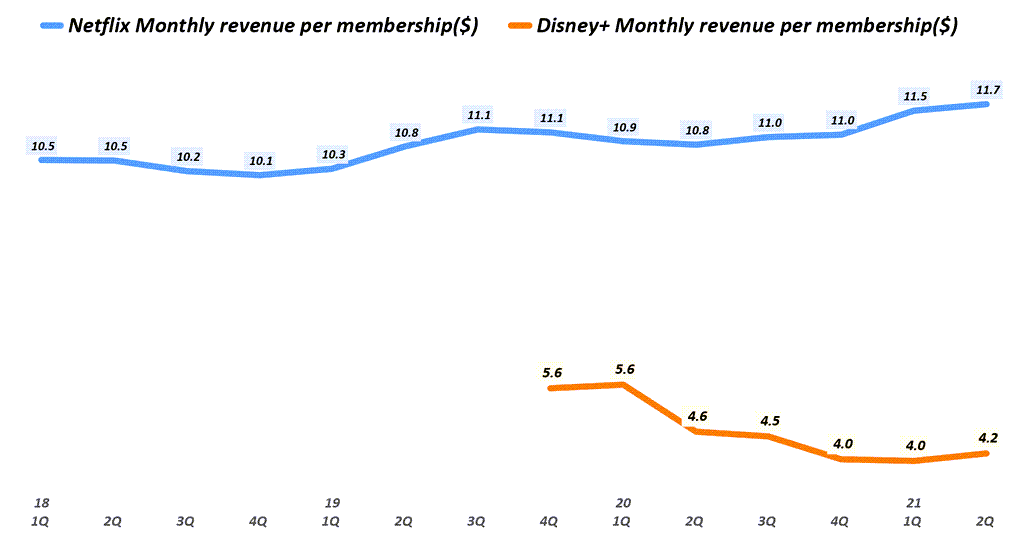

낮아지는 디즈니플러스 구독자 당 수익(ARPU)

하지만 디즈니플러스 구독자당 수익((ARPU))은 4.16달러로 전년비 10% 감소했습니다.

디즈니플러스는 21년 3월부터 디즈니플러스 구독료를 미국에서는 6.99달러에서 7.99달러로 인상하고 유럽에서는 9.99유로로 인상했습니다.

그럼에도 불구하고 디즈니플러스 구독자 당 수익이 하락한 이유는 인도네시아와 인도에서 디즈니플러스 및 Hotstar번들 판매가 증가하면서 전체 평균을 떨어드리고 있기 때문인데요.

인도 및 인도네시아의 디즈니플러스 핫스타(Hotstar) 가입자는 디즈니플러스 구독자의 30%이상을 차지한다고 합니다.

이는 넷플릭스 구독자 당 수익 11.7%달러와 비교해 현저하게 낮은 수준인데요. 디즈니플러스 구독자 중가 이면에는 기본적으로 낮은 구독료와 번들 프로모션 그리고 가격 경쟁력이 높은 결합 상품 제공으로 가격 경랭력이 높기 때문으로 해석할 수 있습니다.

그리고 장기적으로 이렇게 낮은 구독자 당 수익은 디즈니플러스 장기 경쟁력을 갉아 먹을 것으로 보입니다.

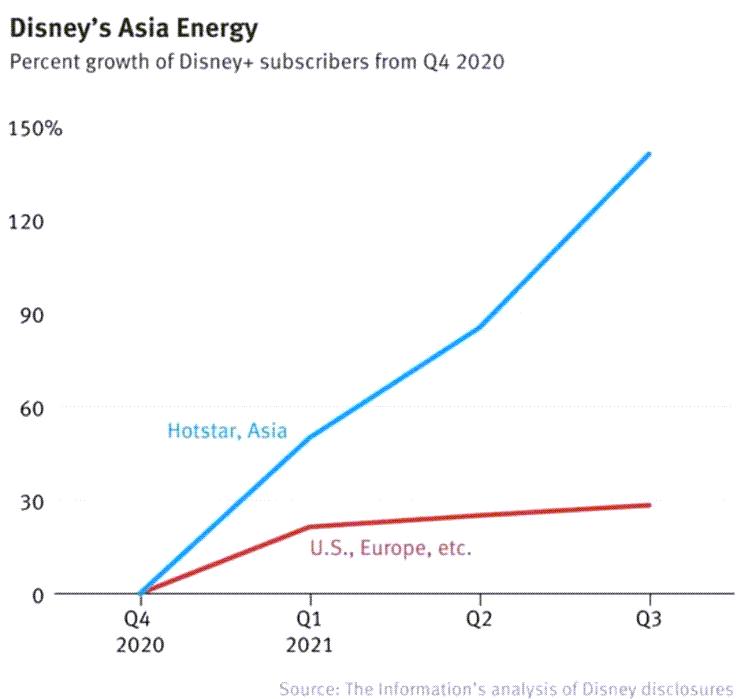

디즌플러스 구독 증가율 비교

아래 그래프는 The Imformatiom에서 보도한 기사에 나오는 그래프인데요. 위에서 언급한 인도나 인도네시아의 Hotsrat 가입자가 주를 이루는 아시아 지역 구독자 증가율은 미국 유럽의 구독 증가율을 압도하고 있는 것을 보여줍니다.

이에 따르면 아시아지역에서 디즈니플러스 구독자 당 수익(ARPU)는 1달러가 채 안된다는 이야기 있더군요. 결국 돈이 안되는 구독자만 늘어난다는 것이죠.

극장과 동시 개봉으로 성장하고 있는 HBO Max

근래 두각을 나타내고 있는 스트리밍 서비스로 HBO Max를 꼽을 수 있는데요.

21년 2분기 HBO Max는 전분기 비 구독자가 361만명 증가해 비교적 높은 성장을 보였습니다. 특히 미국에서 285만명이 증가하면서 HBO Max 성장을 이끌었습니다.

위에서 소개한 ANTENNA 조사에서도 전년비 성장률이 72%에 달하면서 전체 스트리밍 서비스 중에서 3번째로 높은 성장률을 보였고, 프리미엄 스트리밍 서비스 중에서는 파라마운트 플러스에 이어 두번째로 높은 높은 성장률을 보였습니다.

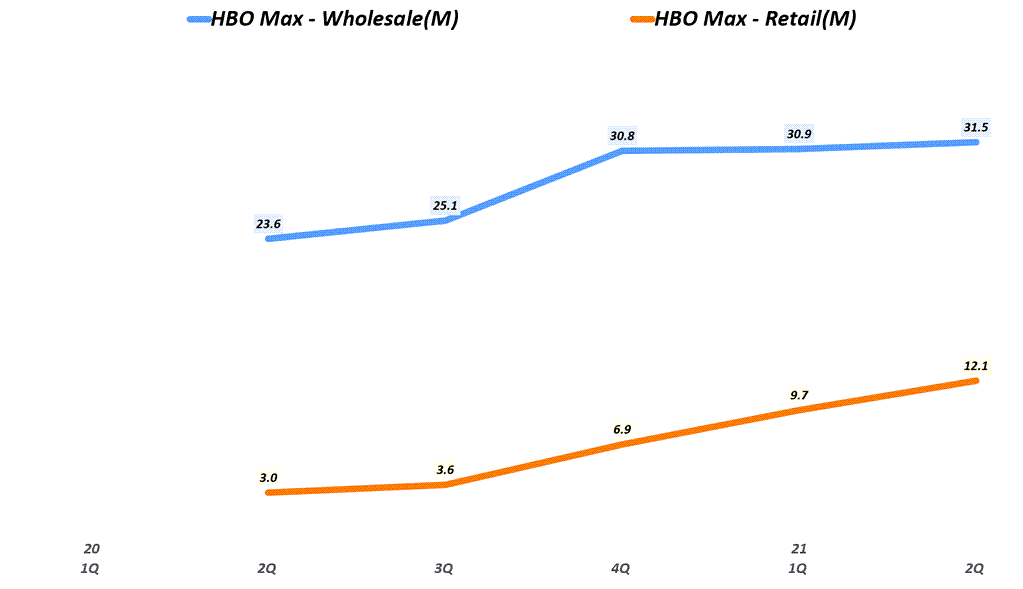

AT&T 실적 발표 자료를 보면 일반 사용자들이 가입하는 리테일(retail) 구독자는 1,208만명으로 238만명 증가했고 B2B 가입이라 할 수 있는 Wholesale 가입자 3,145만명으로 전분기 비 52만명 증가했습니다.

추가로 HBO Max 비즈니스 구성을 설명하면 사용자가 온라인이나 모바일을 통해서 직접 가입하는 것을 리테일(Retail)이라 정의하고 있고, 컴캐스트 등과 같은 케이블 제휴 업체들을 통한 가입을 Wholesale이라고 구분합니다.

HBO Max 가입이 B2B보다는 B2C가 주도함으로써 보다 긍정적인 평가를 받고 있습니다. HBO Max 증가 원인으로는 아래와 같은 요인들이 거론되고 있습니다.

영화관과 HBO Max 동시 개봉 전략

HBO Max 전략의 가장 중요한 핵심은 영화관과 HBO Max 동시 개봉입니다.

HBO Max는 서비스 시작부터 영화관과 HBO Max 동시 개봉을 주요 전략으로 삼았고, 21년 개봉하는 모든 영화는 영화관과 HBO Max에서 동시 개봉하겠다고 선언했죠.

실제로 HBO Max 구독자는 ‘원더우먼 1984’, ‘고질라 대 콩’ 등 모든 신작들을 극장 공개 후 31일 동안 무료로 시청할 수 있습니다.

이는 ‘Premier Access’라는 상품으로 약 30달러 정도의 별도 가격을 받는 디즈니플러스와는 다른 접근으로 HBO Max 구독료 14.99달러에 극장 개봉 영화가 포함되어 있는 것이죠.

HBO Max는 업계에서 가장 높은 구독료를 책정하면서 이런 극장 동시 개봉 서비스를 포함해 차별화를 꾀한 것이죠. 이게 어느 정도 효과를 보고 있다고 보여집니다.

그렇기 때문에 HBO Max 미국 내 구독자 당 수익(ARPU)는 11.9달러로 디즈니플러스 4.2달러의 거의 세배에 달하며 넷플릭스 북미 구독자 당 수익(ARPU) 14.54달러에 육박(?)하고 있습니다.

역사와 전통의 경쟁력있는 오리지널 콘텐츠

HBO Max의 성과에는 경쟁력있는 오리지널 콘텐츠가 꼽히고 있습니다.

HBO는 1972년에 시작된 유료 콘텐츠 서비스로 이를 2020년 팬메믹을 맞아 HBO Max라는 스트리밍 서비스로 전환면서 적극적으로 레거시 미디어에서 시대 흐름인 스트리밍 서비스로 성공적으로 전환하고 있다는 평가입니다.

HBO는 오래동안 영화를 비롯한 콘텐츠 비즈니스를 지속해 왔기 때문에 어느 회사보다 많은 콘텐츠를 보유하고 있고, 이는 새롭게 스트리밍 서비스로 재출발한 HBO Max에서는 큰 자산과 경쟁력 요인이 되고 있죠.

아래는 21년 8월 현재 HBO Max의 인기 콘텐츠 순위라고 하는데요.

여기 리스트를 보아도 상당히 익숙한 이름들을 발견할 수 있습니다. 그린 콘텐츠로 유명한 프렌즈를 활용한 스페셜 콘텐츠 ‘FRIENDS: THE REUNION‘도 화제를 모았는데 8월에는 31위로 크게 밀려 있네요.

- HACKS (2021)

- STARSTRUCK (2021)

- THE LADY AND THE DALE (2021)

- CLOSE ENOUGH (2020)

- THE FRESH PRINCE OF BEL-AIR REUNION (2020)

- THAT DAMN MICHAEL CHE (2021)

- VENENO (2020)

- THROUGH OUR EYES (2021)

- IT’S A SIN (2021)

- THE FLIGHT ATTENDANT (2020)

- DOOM PATROL (2019)

- SEARCH PARTY (2016)

- I HATE SUZIE (2020)

- HARLEY QUINN (2019)

- MADE FOR LOVE (2021)

- A WEST WING SPECIAL TO BENEFIT WHEN WE ALL VOTE (2020)

- BEARTOWN (2020)

- ADULT MATERIAL (2019)

- LEGENDARY (2020)

- TRIGONOMETRY (2020)

- LOONEY TUNES CARTOONS (2019)

- HEAVEN’S GATE: THE CULT OF CULTS (2020)

- THE HEAD (2021)

- CRAFTOPIA (2021)

- EXPECTING AMY (2020)

- EQUAL (2020)

- THE NOT TOO LATE SHOW WITH ELMO (2020)

- THE TRIAL OF CHRISTINE KEELER (2019)

- GENERA+ION (2021)

- RAISED BY WOLVES (2020)

- FRIENDS: THE REUNION (2021)

하지만 글로벌 성장은 미진

HBO Max가 성공적으로 레거시 미디어에서 레거시 미디어로 전환에 성공하고 있지만, 이는 아직 미국 시장에만 한정된 것으로 글로벌 전체에서 HBO Max 성장은 매우 지지부진하다고 평가할 수 있습니다.

아래는 넷플릭스, 디즈니플러스 그리고 HBO Max 구독자 추이를 그래프로 그려본 것인데요. HBO Max 구독자 증가는 넷플릭스나 디즈니플러스에 비해서 상당히 밋밋합니다.

그리고 연간 150억 달러 이상을 투자하는 넷플릭스와 비교하면 HBO Max 콘텐츠 투자는 절대적으로 적습니다.

2002년 HBO Max 출시 시 첫해 15억 ~ 20억 달러를 투자할 것이며, 매년 10억 달러 투자를 약속했는데 이는 매년 150억 달러 이상을 투자하는 넷플릭스에 비해서 매우 적은 것입니다.

스포츠와 광고 버전으로 구독자를 모은 Peacock

이번 2분기 구독자 증가가 디즈니플러스에 이어서 두번째로 높았던 컴캐스트의 Peacock은 넷플릭스나 디즈니플러스와의 정면 승부보다는 스포츠 집중과 차별화된 비즈니스 모델로 성과를 거둔 사례라고 할 수 있습니다.

Peacpck 구독자는 21년 1분기 4,200만명에서 2분기에는 5,400만명으로 1,200만명 증가했고 월 활성 이용자(Momthly Active User) 2,000만명을 기록했는데요.

Peacock에서 월 활성 이용자라는 개념이 등장하는 이유는 Peacock에는 유료 사용자도 있지만 광고를 보는 조건으로 무료로 Peacock를 이용하는 고객이 있기 때문입니다. 회사는 정확한 유료 가입자 수치를 공개하지는 않았습니다. 홍보 포인트가 될 정도로 많지는 않기 때문이겠죠.

아무튼 이렇게 Peacock 구독자 증가는 올림픽 중계, “The Boss Baby 2”와 “Dr. Death.” 등의 콘텐츠 공개 덕분이라는 회사측의 설명이 있었죠. 여기에 광고 버젼으로 가격 부담을 없앤 전략도 나름 강력한 힘을 발휘했습니다.

그리고 이전 1분기에는 “The Office”가 크게 인기를 끌면서 Peacock 구독자를 4,200만명으로 끌어 올린 바 있습니다.

Peacock의 콘텐츠 전략은 강점을 가지고 있다고 평가되는 코미디 콘텐츠를 더욱 더 강화하는 방향으로 투자가 강화되고 있습니다.

- Peacock는 미국 시장 중심이지만 향후 글로벌 진출 계획을 가지고 있다고 밝힘

- Peacock 서비스 출시 시 4년동안 연간 10억 달러 투자 계획을 발표

- NBCUniversal 경영진은 peacock은 코미디에 상당한 경쟁력을 가지고 있어 이 분야에 선택과 집중할 것이라고 밝힘

- 이외 스포츠 부문에 집중 투자

. 2020 도쿄올림픽

. 프로 레슬링 WWE 자체 D2C(Direct-to-Consumer) 서비스인 WWE 네트워크 모든 콘텐츠에 대한 독점권 확보

마치며

지난해 코노나 팬데믹을 거치면서 소니를 제외한 메이저 영화사들이 전부 스트리밍 전쟁에 참입하면서 스트리밍 서비스는 춘추전국 시대에 접어들었습니다.

이러면서 넷플릭스나 아마존 프라임 비디오와 같이 신생 회사들이 스트리밍 시장을 선점했지만, 막강한 콘텐츠를 가지고 있는 기존 메이저 업체들이 물량 공세와 영화 시장의 기득권을 이용한 강력한 프로모션에 밀려 성장이 정체되고 있습니다.

한마디로 기존 레거시 미디어 업체들의 대대적인 반격이 성과를 거두고 있다는 있습니다. 디즈니를 비롯한 기존 레거시 미어어들의 전략은 다음과 같이 정리할 수 있을 것 같습니다.

그린 콘텐츠 라이센스 회수

가장 기본적으로 기존 넷플릭스 등에 라이센스했던 시간이 흘러도 인기가 있는 그린 콘텐츠들을 회수해 독자 스트리밍 서비스 독점 콘테츠로 활용합니다.

아래는 넷플릭스에서 꾸준한 인기를 받아왔던 ‘에버그린 콘텐츠’와 향후 전망을 간단히 정리해 본것인데요. 상당히 많은 콘텐츠들이 더 이상 넷플릭스에서 보지 못하게 되었습니다.

아래는 미국 기준으로 다른 지역에서는 조금 다를 수 있습니다. 많은 미디어들이 아직은 미국 중심이기 때문에 미국에서는 라이센스 계약을 중단하지만 다른 지역은 그냥 남겨 놓은 것이 유리하기 때문에 남겨 놓기도 합니다.

| 업체 | 콘텐츠 | 비고 |

| NBCUniversal | 오피스 | 19.6월부터 공금 중단 |

| ABC | 그레이 아나토미 | ABC는 디즈니 계열로 계약 완료 후 Hulu로 갈것 |

| AMC | 워킹데드 | |

| CBS | 크리미얼 마인즈 | CBS All Access’라는 플랫폼 출시로 중단 |

| CBS | NCIS | CBS All Access’라는 플랫폼 출시로 중단 |

| Warner Media | 프렌즈 | 20년부터 공급 중단 한국에서는 유지 |

| Warner Media | 슈퍼 내츄얼 | 20년부터 공급 중단 |

| Warner Media | 터미네이터 | 20년부터 공급 중단(미국) 글로벌은 소니 배급이라 유일하게 너미네이터 제네시스만 남음 |

| 톨킨 에스테이트 | 반지의 제왕 | 아마존이 시즌2 제작, 모두 넷플릭스에서 볼 수 없음 |

영화관과 스트리밍 서비스 동시 개봉

새롭게 스트림 전쟁에 참입한 기존 레거시 업체들은 그들이 제작한 영화 콘텐츠를 영화관과 스트리밍 서비스 동시 개봉 전략으로 스트리밍 서비스 경쟁력을 학보하려는 전략을 강화하고 있습니다.

위에서 설명했듯이 HBO Max는 가격 설정에 워너사의 개봉 영화를 무료로 볼 수 있도록 했습니다. 이는 워너사라는 메이저 영화사라는 자산을 적극 스트리밍 서비스에 포함해 서비스 경쟁력을 높인 사례인데요

또한 디즈니플러스도 ‘Premier Access’라는 상품을 제공, 약 30달러 정도면 극장 개봉과 동시에 안방에서 개봉작을 감상할 수 있습니다. 디즈니가 책정한 30달러는 각족이나 지인들이 모여 감상하는 경우 충분한 가격 경쟁력이 있다는 평가를 받고 있습니다.

이러한 시도는 2020년 뮬란2의 경우는 큰 반향을 일으키지는 못했지만, 21년 블랙 윈도우의 경우 커다란 성공으로 대대적인 홍보되기도 했습니다. 하지만 영화 제작진들과 충분히 협의하지 않고 독단적으로 영화관과 디즈니플러스 동시 개봉을 결정해 스칼렛 요한슨과 소송전에 휘발리는 등 진통을 겪고 있습니다.

광고 등을 활용한 다양한 가격 옵션

넷플릭스도 다양한 구독 옵션을 제공하지만 새롭게 합류한 신규 스트리밍 업체들은 광고 버전을 포함한 더욱 더 다양한 구독 옵션을 제공하고 더우기 절대적으로 낮은 구독료를 책정하면서 새로운 구독자를 모집하고 있습니다.

최근 시장에 진입하는 새로운 스크리밍 서비스들은 기본적으로 광고 버전을 포함하고 있는데요. 리스트를 살펴보면

- 광고를 포함하는 Peacock basic은 무료로 제공하고

광고를 포함하는 Peacock premium은 4.99달러에 제공(광고 없는 버전과 5달러 차이) - 광고를 포함한 Paramount+는 4.99달러에 제공(광고 없는 버전과 5달러 차이)

- 광고를 포함한 Hulu는 5.99달러에 제공(광고 없는 버전과 6달러 차이)

- 광고를 포함한 HBO Max는 9.99달러에 제공(광고 없는 버전과 5달러 차이)

그리고 위에서 언급했지만 넷플릭스나 아마존 프라임 비디오에 비해서 상당히 낮은 가격을 책정하고 있습니다.

예를들어 4K를 지원하는 디즈니플라스는 7.99달러인데 4K를 지원하는 넷플릭스 프리미엄은 17.99달러로 가격 차이가 큽니다. 넷플릭스 SD만 지원 버전도 8.99달러로 디즈니플러스보다 높습니다.

참고

블랙 윈도우 주연 스칼렛 요한슨 디즈니 소송, 스트리밍 산업에 새로운 질서를 요구하다.

넷플릭스가 될 수 없는 중소 콘텐츠 업체 스트리밍 서비스, 스트럼(Struum)

디즈니가 밝힌 디즈니플러스 비젼과 디즈니 스트리밍 서비스 미래

콘텐츠 비즈니스에서 디즈니 비즈니스 모델과 뉴욕타임스 비즈니스 모델 비교

넷플릭스를 제압할 디즈니 전략, 디즈니플러스에서 디즈니2로 진화

미래 비디오 스트리밍 전쟁 예측 – 넷플릭스 vs 디즈니 플러스

누가 비디오 스트리밍 전쟁에서 승리할 것인가? 디즈니? 아마존?

디즈니의 폭스(Fox) 인수에서 읽어보는 디즈니 미래 전략

디즈니의 넷플릭스 배신 그리고 동영상 스트리밍 시장 진출 배경과 전망

디즈니 플러스가 생각보다 강력한 이유 그리고 넷플릭스가 고전하는 이유

디즈니 새로운 실험, 영화 뮬란 온라인 공개, 30$에 디즈니 플러스에서 시청 가능

디즈니와 픽사를 움직이는 힘 – 애드 캣멀의 창의성을 지휘하라를 읽고

컨텐츠 왕국 디즈니의 위기 극복 전략 – 과감한 M&A와 창의력 강화 프로그램

픽사와 디즈니에서 배울 수 있는 교훈(Lessons from Pixar and Disney Animation)

실적 관련 정리

기대이상 구독자 증가로 주가 폭등한 4분기 넷플릭스 실적 및 향후 넷플릭스 전망

디즈니플러스 구독자 7천 3백만명, 4년 목표를 단 10개월에 달성하며 넷플릭스를 맹렬 추격하다

놀라운 디즈니플러스 구독자 증가가 실적 부진을 상쇄해 버린 3분기 디즈니 실적

20년 2분기 디즈니 실적, 코로나로 매출 -42% 역성장과 적자 -47억 달러