쿠팡이 미국 주식 시장에 성공적으로 상장하면서 쿠팡 가치 100조는 적절한지, 쿠팡 적정 가치는 얼마인지 대한 논란이 있습니다. 그리고 한국의 아마존이라고 불리기 때문에 쿠팡과 아마존 비교가 빈번해졌기 때문에 비즈니스 모델 등 여러가지 측면에서 쿠팡과 아마존 비교를 해 보았습니다.

쿠팡과 아마존 비교에서 가장 좋은 아티클은 허진호님이 VC 입장에서 쿠팡과 아마존을 비교한 글 “쿠팡 100조를 보는 한 VC의 시각”이란 글이 조금 어렵지만 굉장한 시사점을 준다고 생각합니다. 일독을 권합니다.

저의 글도 이 글에서 모티브를 받아서 저 나름대로 정리해 보았습니다.

Executive Summary

- 아마존 웹서비스(AWS)를 제외한 아마존 시가총액은 쿠팡 시가총액의 12배

. AWS 가치를 아마존 가치의 30% 비중으로 산정

. 아마존 전체 시가총액은 쿠팡 시가총액의 17배 수준 - 이커머스관련 어드레서블 마켓(Addressable Market) 시장 규모는 아마존이 16배이상 큼

미국, 영국, 일본 등 아마존이 비즈니스하고 있는 18개국 중 15개국의 전체 이커머스 매출과 쿠팡이 비즈니스하고 있는 한국 전체 이커멋 매출 규모 비교 시 - 온라인쇼핑 매출, 써드파티 매출, 회원 서비스 매출은 쿠팡이나 아마존의 공통적인 비즈니스 모델이라고 할 수 있는 바 이들 영역에서 매출은 아마존이 쿠팡보다 25.3배 많음

- 아마존은 AWS와 디지탈 광고에서 영업이익의 85% 이상을 내는 분명한 캐시카우를 가지고 있고 상대적으로 이커머스 이익은 매우 박함

쿠방은 아마존의 AWS나 디지탈 광고와 같은 분명한 캐시카우가 없기 때문에 상대적으로 불리 - 쿠팡에게 긍정적인 요소는

. 국내 인구 70%가 쿠팡 물류센터 7km 이내에 있고 국토가 좁아 물류 비용이 아마존과 비교해서는 덜들며,

. 상대적으로 반품율이 낮고

. 생각외로 고객 충성도가 높다는 점 - 쿠팡에게 부정적인 요소는

. 다른 이커머스 업체도 마찬가지지만 배송비 상승, 배송 인력 관리비가 상당한 정도로 오를 것으로 예상되고,

. 아직은 별볼일 없지만 오프라인 유통업체들의 옴니채널 전략이 위력을 발휘하면서 순수 이커머스 업체들과 경쟁이 격화될 것 - 다시 쿠팡의 시가총액이 합리적인지를 아마존과 비교한다면 과장되어 있다는 판단이지만

. 이는 현재 주식 시장의 분위기 상 용인할 수 있는 수준이라고 판단

. 하지만 현재 쿠팡 주가 및 쿠팡 가치는 아마존과 비교 시 가치에 부합하지는 않는다고 판단하기에 장기적으로는 물음표임

시가총액 등 주가 지표 비교

아래도 쿠팡의 시가총액이 적절한지에 대한 논란이 있으므로 쿠팡의 시가총액과 아마존의 시가총액을 비교해 보았습니다.

아마존 시가총액은 1조 5,520억 달러로 쿠팡 시가총액의 17배에 달합니다. 다만 아마존의 화수분인 아마존 웹 서비스(AWS)의 가치를 30%로 보고 이를 제외 시 12배 차이로 줄어듭니다.

총거래대금 대비 시가총액 비율인 PGMVR 비교

20년 총거래대금 대비 시가총액 비율인 PGMVR을 비교하면 쿠팡은 4.73인데 비해서 아마존은 3.16으로 쿠팡이 아마존봗 1.5배 정도 높습니다.

단 여기서 아마존 거래액은 4,900억 달러로 미국 시장만 한정했는데 아마존이 거래하고 있는 전 세계 18개을 다 합친다면 아마존 PGMVR 이보다 훨씬 더 낮을 것으로 보여 쿠팡의 고평가가 더욱 커질 것 같네요.

참고로 쿠팡 거래액은 21/7조라는 언론 보도를 기반으로 1,130원 환율을 적용했습니다.

PSR 비교

적정 주가 또는 시가총액을 산출하기 위해서 PSR이라는 기법을 사용하기도 합니다. 매출액에서 일정 비율을 곱하는 것인데요.

현재 쿠팡 시가총액 908억 달러를 20년 쿠팡 매출 120억 달러를 로 나누면 7.6배가 나옵니다. 마찬가지로 아마존 시가총액 1조 5520억 달러를 2020년 아마존 매출 3,861억 달러를 나누면 4배가 나옵니다.

아니면 AWS를 제외한 아마존 시가총액 1조 860억 달러를 아마존 이커머스 매출 1,973억 달러를 로 나누면 5.5배가 되죠.

이런 PSR 관점에서 쿠팡과 아마존 시가총액을 비교하면 다소 쿠파잉 고평가 되었다고 생각할 수 있습니다.

| 구분 | 쿠팡 | 아마존 | 아마존 비교 | 비고 |

| 시가총액(B$) | 90.8 | 1,552 | 17배 | |

| 시가총액(B$) – AWS 제외 | 1,086 | 12배 | AWS 가치는 아마존 가치의 30%에 달한다는 의견 반영, 70%만 반영 | |

| 거래액 | 19.2 | 490 | 25.5배 | 한국 언론 21.7조 Avenue7Media 창업자 Boyce 계산 (미국만 해당) |

| PGMVR | 4.73 | 3.16 | 0.67배 | 총거래액 대비 시가총액 비율 |

| PE Ratio (TTM) | 이익없어 정보 없음 | 73.67 | 아마존과 비슷한 PER를 유지하려면 쿠팡 순익이 1.3조에 달해야 한다는 | |

| EPS (TTM) | 상동 | 41.83 |

어드레서블 마켓(Addressable Market) 비교

쿠팡과 아마존은 사업 지역이 다르기 때문에 각 회사가 사업하고는 이커머스 시장 규모가 얼마나 되는지를 비교해 보았습니다.

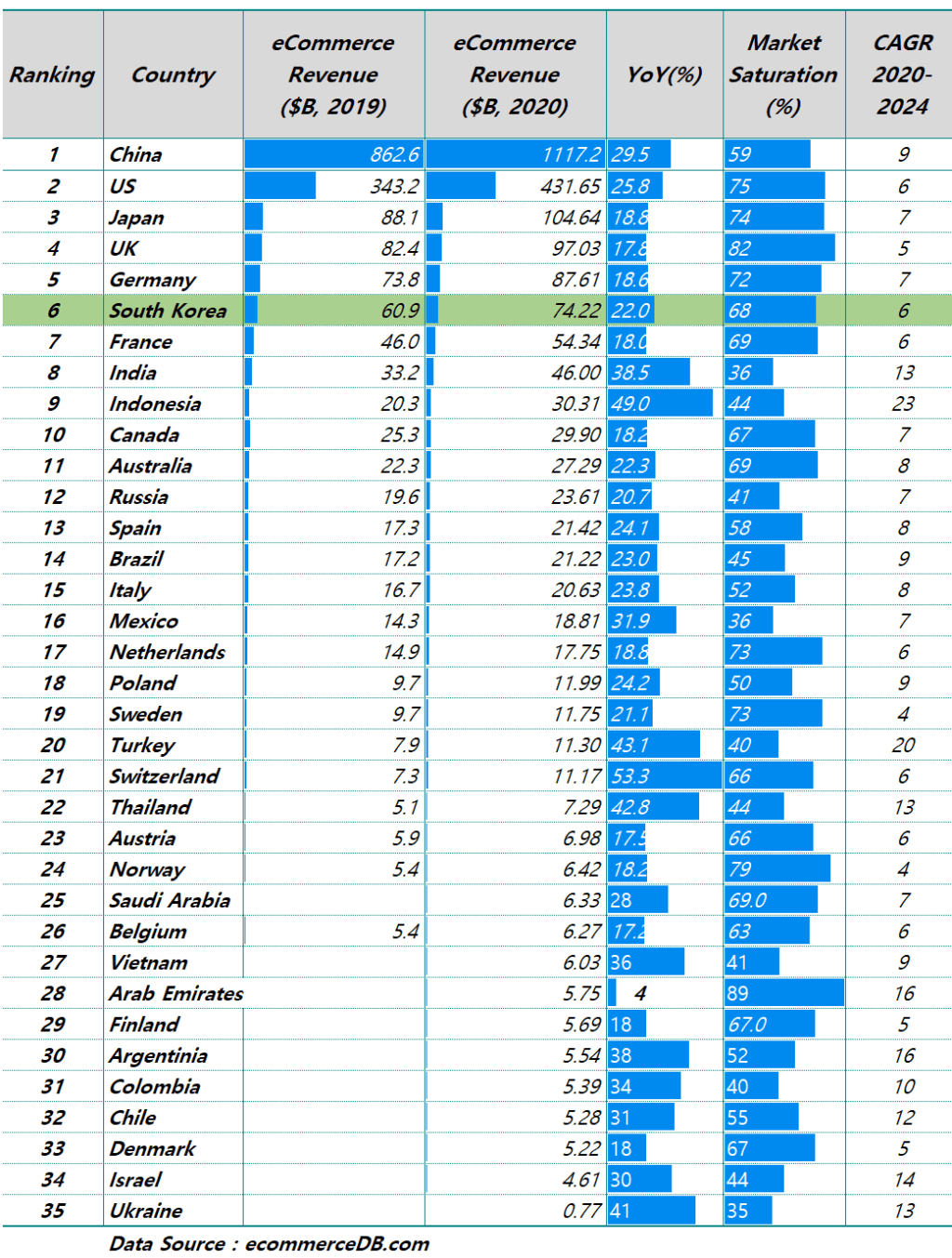

데이타는 ecommerceDB.com에서 제공하는 국가별 이커머스 매출(통계청 등에서 발표하는 거래액이 아니라 이커머스 업체들의 매출을 모두 합한 데이타)와 이커머스 업체별 매출 데이타를 활용했습니다.

이 데이타는 유료 데이타이기 때문에 무료로 접근 가능한 각국의 5위까지 이커머스 업체 매출만을 고려했습니다. 그렇기 때문에 아마존은 글로벌 18개국에서 온라인쇼핑 비즈니스를 하고 있는데 여기서는 15개국만 포함되었습니다.

- 쿠팡은 20년 기준 이커머스 매출 742억 달러인 한국 시장에서만 비즈니스 하고 있으며,

이 한국 시장에서 쿠팡 매출 120억 달러를 반영하면 점유율 16.1%으로 추정함 - 아마존은 미국, 일본, 영국 등 18개 국가에서 이커머스 비즈니스 중이죠.

. 이중 데이타 확보가 가능한 15개국의 이커머스 매출 규모를 합해보면 9,569억 달러

. 이 시장에서 아마존 매출 합계는 1,733억 달러에 달해

. 이를 점유율 환산 시 점유율 18.1%정도로 추정 됨

. 미국에서 거래액 기준 아마존 점유율은 39% 정도로 추산되는데, 매출 기준으로 24%로 추정되는데 마찬가지로 검증이 필요

. 이 중 인도에서 점유율은 2%에 불과한 것으로 나오는데 이는 검증이 필요

(거래액 기준으로 인도에서 아마존은 30%이상을 차지한다는 것이 정설 임) - 이를 기준으로 어드레서블 마켓(Addressable Market)을 비교하면 아마존(9,569억 달러)은 쿠팡(742억 달러)의 13배 정도 큰 어드레스 마켓 규모의 시장에서 비즈니스를 하고 있음

아마존 이커머스 진입 국가별 매출 및 점유율

| 국가 | 이커머스 매출 (B$) | 아마존 매출 (B$) | 점유율 (%) |

| US | 431.6 | 103.585 | 24.0 |

| Japan | 104.6 | 12.134 | 11.6 |

| UK | 97.0 | 14.492 | 14.9 |

| Germany | 87.6 | 15.356 | 17.5 |

| France | 54.3 | 6.496 | 12.0 |

| India | 46.0 | 1.422 | 3.1 |

| Canada | 29.9 | 7.15 | 23.9 |

| Spain | 21.4 | 4.406 | 20.6 |

| Brazil | 21.2 | 0.585 | 2.8 |

| Italy | 20.6 | 4.123 | 20.0 |

| Mexico | 18.8 | 1.418 | 7.5 |

| Austria | 7.0 | 1.221 | 17.5 |

| Belgium | 6.3 | 0.382 | 6.1 |

| Arab Emirates | 5.8 | 0.343 | 6.0 |

| Israel | 4.6 | 0.143 | 3.1 |

| Sub TTL | 956.9 | 173.3 | 18.1 |

2020년 국가별 이커머스 매출 순위

비즈니스 모델별 매출 비교

아마존과 쿠팡의 비즈니스 모델을 비교해 보았습니다. 쿠팡은 아마존을 지향하고 있기 때문에 비즈니스 모델이 닮아 있습니다.

당연히 온라인쇼핑과 풀필먼트 구축을 통한 써드파티 판매 매출 그리고 아마존 프라임이나 쿠팡 와우같은 회원제 서비스 매출등은 공통점이라고 할 수 있습니다.

하지만 많이 지적하다시피 아마존은 캐시카우인 아마존 웹서비스(AWS)와 최근 가장 빠르게 성장하고 있으며 이익율도 높은 광고 비즈니스가 새롭게 캐시카우로 등장하고 있죠. 이러한 비즈니스가 수익성이 거의 없는 아마존 이커머스의 한계를 극복해 주고 있습니다.

반명 쿠팡의 경우는 수익성이 거의 없는 이커머스 비즈니스를 커버해줄 캐시카우 비즈니스가 없는 것은 상대적으로 아쉬운 상황입니다. 상대적으로 말입니다.

20년 기준 사업 영역별 매출 비교

| 구분 | 쿠팡 (B$) | 아마존 (B$) | 차이 (배수) | 비고 |

| 커머스 Online stores | 12.0 | 197.3 | 쿠팡은 서드파티, 구분된 데이타가 없어 Online store에 넣음 | |

| 마켓플레이스 Third-party seller services | 정보없음 (커머스와 합침) | 80.5 | 아마존 GMV는 4,900억 달러 추정 서디 파티 GMV는 3,000억 달러 – Avenue7Media 창업자 Boyce 계산 | |

| 회원 서비스 Subscription services | 정보없음 | 25.4 | ||

| Sub TTL | 12.0 | 303.2 | 25.3배 | |

| 음식 배달 | 매출 정보 없음 | – | 쿠팡이츠 정보 점유율 7% 수준으로 시장 안착에 성공하는 것으로 보임 | |

| 오프라인 매장 Physical stores | – | 16.2 | ||

| 클라우드 서비스 | – | 45.4 | ||

| 광고 | – | 21.5 | 아마존 실적 중 Others 항목을 광고로 치환 |

아마존과 쿠팡 영업이익 구조

아마존은 실적 발표 시 영업이익은 북미지역, 인터내셔널 그리고 AWS로 나누어서 발표합니다. 위에서 언급한 사업 구조별로 나누어 발표하지는 않기 때문에 이를 추정할 수 밖에 없습니다.

아마존 실적 발표 내용에 따르면 20년 아마존 영업이익은 북미 지역 영업이익 92.4억 달러로 아마존 영업이익의 40.3%를 차지합니다. 또한 인터내셔널 영업이익 5억 달러로 아마존 영업이익의 2.2%를 차지하고 AWS 영업이익 130.5억 달러로 아마존 영업이익 57%를 차지하고 있습니다.

이를 다시 아마존이 영위하고 있는 비즈니스 영역별로 나누어 생각해보죠. 그러면 커머스가 차지하는 영업이익 비중은 매우 제한적입니다.

- 20년 아마존 웹 서비스(AWS) 영업이익 비중 57%

- 광고 비즈니스 영업이익을 AWS와 유사하게 볼 수 있다는 베네딕트 에반스 견해에 따라 영업이익율 30% 반영 시 광고 비즈니스 영업이익 비중은 28%에 해당

. 광고 기업 중에서 상대적으로 영업이익율이 낮은 구글도 영업이익율이 30%에 육박 함 - 아마존 프라임 멤버쉽과 이커머스 전반을 합한 영업이익 비중은 14.4% 정도로 추정

- 따라서 아마존은 커머스에서 벌어들이는 돈은 거의 없음

따라서 아마존의 비즈니스 모델은 허준호님이 이야기하는 것처럼 물건을 많이 팔아, 규모의 경제를 통한 비용을 낮추어 이익을 남기는 ‘커머스 모델’아 아니라, 상품 판매에서의 이익은 비용을 건지는 수준으로 유지하고, 이 기반하에서 지속 가능한 다른 수익원을 만드는 “Costco 비즈니스 모델”이라고 할 수 있습니다.

아마존 프라임은 거의 이익을 내지 못할 듯

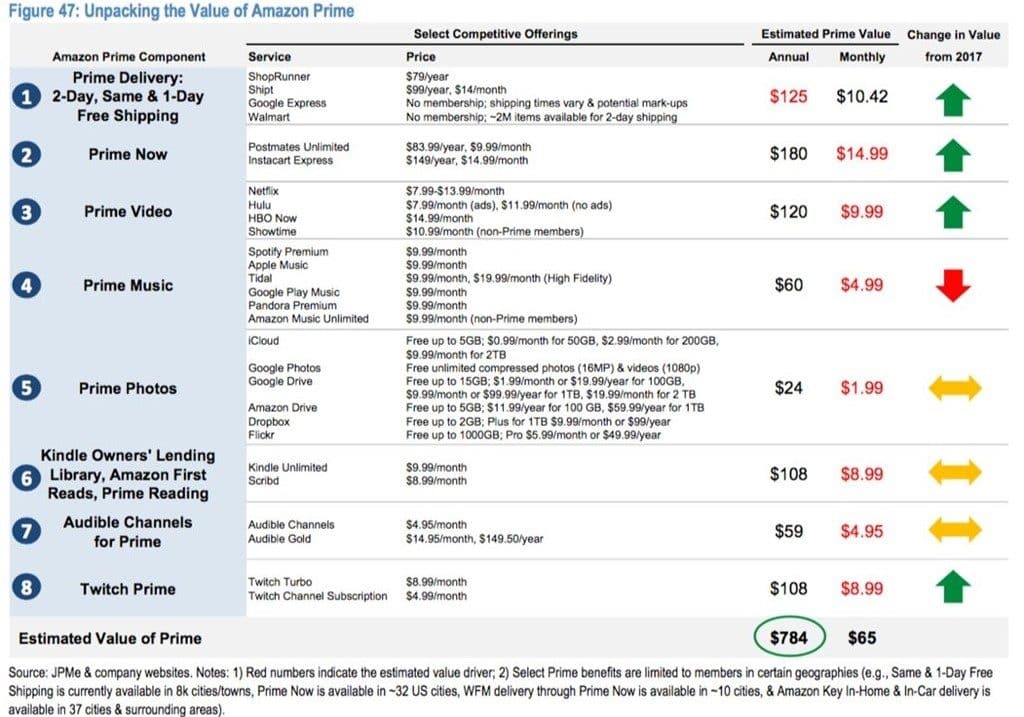

아마존 프라임 멤버쉽은 사람들이 아마존에서 쇼핑을 하게 만드는 가장 강력한 요인이라고 할 수 있습니다.

아마존 프라임 회원은 약 1억 2,600만명으로 추산되고 있습니다. 이는 미국 전체 가구수와 맞먹는 수치죠. 물론 아마존 프라임 회원은 미국뿐만 아니라 아마존이 이머커스 비즈니스를 하고 있는 18개국을 다 합한 수치이기는 합니다.

2018년 JP Morgan은 아마존 프라임 멤버쉽의 가치는 최대 $784에 달한다고 밝혔는데요. 이는 아마존 프라인 회비 119$/Y(12.99$/M)에 비해서 엄청난 헤택을 주는 것이죠. 이를 반대로 해석하면 아마존 프라임 회원제 유지를 위해서 엄청난 비용을 투입한다는 것이죠.

이처럼 아마존 프라임은 회원들에게 다양한 서비스를 제공하기 때문에 고객들은 비싼 연회비를 내면서 아마존 프라임 멤버쉽을 유지한다고 합니다.

그렇기 때문에 이 비즈니스에서 이익을 낸다는 것은 생각하기 어렵습니다. 아마존 프라임 비디오와 같은 서비스를 유지하고 넷플릭스와 경쟁하기 위해서 엄청난 비용을 쓰고 있죠.

쿠팡의 사업 구조와 영업이익 전망

위에서 분석 아마존 케이스를 기반으로 쿠팡 영업이익 가능성을 살펴보죠.

- 쿠팡은 로켓와우 멤버쉽을 키우고 있습니다. 이번 IPO 자료에서는 390만명으로 발표했죠.

- 쿠팡 로켓와우 멤버쉽은 아직 규모가 작고, 아마존 프라임 멤버쉽에서 보듯이 가입 시 헤택을 크게 제공하기 때문에 영업이익을 낼 수 없을 것으로 판단합니다.

. 최근에 시작한 OTT 서비스는 확실히 돈먹는 하마가 될 가능성이 있다고 생각합니다. - 쿠팡은 아마존의 AWS나 디지탈 광고와 같은 캐시카우가 아직 없음

- 하지만 쿠팡은 음식 배달이나 식료품 배달에서 의미있는 배달 규모를 만들기 때문에 어느 정도 이익을 볼 수 있지만, 이 분야도 이익이 박한 부분이기 대문에 큰 기대를 할 수 없다는 판단

- 집적도가 높은 한국 시장 특성 상 아마존보다는 효율적인 물류 인투라 투자 및 운영이 가능하기 때문에 상대적으로 아마존보다는 이커머스에서 영업이익을 낼 가능성이 크다고 판단

- 미국의 경우 온라인쇼핑 반품율이 어마어마한데(연말 쇼핑 시즌의 경우 반품율이 30%이상으로 알려져 있음), 한국의 반품율은 상대적으로 낮기 때문에 이 또한 영업이익 관점에서 아마존보다는 긍정적인 요인이 될 수 있음

- 하지만 지금까지 한국 대부분 이커머스 업체들이 배달 인력을 혹사시켜왔는데 앞으로는 배송비도 오를 것이고, 인력관리 비용도 크게 올를 것이기 때문에 이는 부정적인 요인으로 보임

- 또한 기존 오프라인 업체들과 경쟁이 더 치열해질 것인데,

2020년 팬데믹 시 옴니채널이 엄청난 위력을 발휘한 것을 보면 향후에도 옴니채널 전략의 강점이 점점 더 들어날 것으로 보임

이를 고려하면 쿠팡의 점유율 상승이 쉽지는 않다고 판단

향후 쿠팡 전망

위에서 정리된 내용을 기반을 토대로 쿠팡 전망을 살펴보도록 하죠. 쿠팡에게 아래와 같은 경쟁요인 및 성장 요인이 있을 것으로 판단합니다.

- 업계에서 소매 시장에서 쿠팡의 가장 큰 경쟁상대로 네이버를 지목

. 네이버쇼핑, 스마트스토어, 물류 확충 그리고 이마트 등과 제휴를 통한 옴니채널 구축 - 카카오가 이베이 인수 시 또 하나의 강력한 경쟁사가 될 것

- 이마트는 오프라인 유통망과 확충하는 물류 설비를 기반으로 미국 타겟과 같은 고차원적인 옴니채널 경쟁력을 갖춘다면 식료품등을 비롯해 강점을 가지는 부분에서 경쟁력을 가질 듯

- 이번 더 서울 현대의 사례에서 보듯이 코로나 이후 휴식과 쇼핑 경험을 제시할 수 있는 오프라인의 경쟁력이 매우 중요해 졌는데 이마트는 나름 경쟁력을 가진다고 판단

- 결국 한국 이커머스 시장은 쿠팡, 네이버, 카카오 그리고 이마트 정도가 경쟁하는 구도가 될 것으로 판단

. 이마트 경쟁력에 대해서는 의문심을 표하는 견해가 많지만

커머스의 미래는 옴니채널이라는 관점에서 이마트의 가능성이 충분하다고 개인적으로는 판단 - 쿠팡은 이번 미국 주식 시장 상장을 통해 확보한 5조원이상의 자금을 기반으로 막대한 투자를 진행 시 상당한 경쟁력 확보가 가능

. 쿠팡만큼 많은 투자를 집행할 업체가 많지 않기 때문에 쿠팡은 확실한 돈지랄로 유통 시장을 흔들 수 있을 것

. 그렇지만 쿠팡 상장으로 확보한 자금은 유통 부분에도 집행되지만 중장기적으로 캐시카우를 만들 수 있는 비즈니스 모델에 투자하지 않을까 조심스럽게 추정 - 한국 이커머스 시장은 이미 상당한 수준으로 성장했는 앞으로 어느 정도 성장할 것인지가 관건

. 통계청 조사 결과는 이미 한국 온라인쇼핑 비중은 4분기에 36%를 넘었음(상품과 서비스 판매 모두 포함 시)

. 이러한 비중은 세계에서도 가장 높은 축에 속하는데 온라인쇼핑 비중이 50%를 넘지 않을 것으로 생각

. 이런 관점에서 한국 이커머스 시장 성장 여지는 다른 나라에 비해서 크지 않다고 판단

. ecommerceDB.com에서 추정치는 24년까지 한국 이커머스 매출 성장율을 CAGR 6%를 제시한 그렇게 높지는 않음 - 이러한 경쟁 및 이커머스 시장 잠재력을 고려 시 쿠팡 성장성은 제한된다고 판단

(지금까지의 연 60%이상 성장은 어렵고, 2~30% 성장으로 성장율이 낮아질 것)

그렇기때문에 이커머스와 연계되지만 새로운 잠재력이 있는 사업부분 투자에 집중할 가능성이 있다고 생각 - 앞서 지적했지만 지금까지 한국 대부분 이커머스 업체들이 배달 인력을 혹사시켜왔는데 앞으로는 배달비도 오를 것이고, 인력관리 비용도 크게 오를 것이기 때문에 이는 부정적인 요인으로 보임

. 이는 아마존도 마찬가지로 관련 비용이 점점 늘어나고 있음 - 또한 업계에서 지적하듯이 쿠팡 물류 센터의 노동 강도와 산업 재해 등 이슈화 되기 시작했고, 이는 미국 주식 시장에서는 부정저긍로 작용할 가능성이 상대적으로 커짐

- 그리고 쿠팡 성과에 대한 경제적 이익의 배분 문제 등 다양한 ESG 관련 이슈가 제기될 것이다.

참고

쿠팡 상장 분석, 쿠팡 실적과 미래 성장성을 점검해 보자(feat 쿠팡 증권신고서 분석)

네이버가 이커머스를 지배하고 쿠팡은 결국 무너진다는 전망이 제기되다

21년 세계 이커머스 시장 규모, 5조달러로 비중 20%에 육박할 것 by eMarketer

2020년 한국 유통 통계 데이타 정리, 온라인쇼핑 판매 추이 중심

2020년 한국 유통 통계 데이타 정리, 온라인쇼핑 판매 추이 중심

[차트로 읽는 트렌드] 한국 온라인 식료품 쇼핑 트렌드

코로나 시대 온라인쇼핑 배송, 커브사이드 픽업이 각광을 받는 이유

코로나 극복, 온라인쇼핑 및 매장 혁신 사례 10가지 by Euromonitor

리테일 매장 재고관리가 중요한 이유 – 온라인으로 구매 전환 고객은 다시 돌아오지 않는다