WARC가 코로나 이후 광고 트렌드가 어찌 변할지를 정리한 보고서를 냈습니다. 코로나 팬데믹에 따른 세계 경제 위축으로 2020년 상반기 광고 시장도 침체를 겪겠지만, 식료품과 같은 FMCG(Fast Moving Comsumer Goods) 브랜드들에게는 상대적으로 기회가 될 수 있다고 전망했습니다.

이전 WARC는 2020년 광고 트렌드 보고서를 통해서 광고 시장에서 코로나 팬데믹의 영향이 상대적으로 제한적이라고 밝혔지만, 이후 추가 보고서, 2020년 글로벌 광고 트렌드 보고서 – FMCG & COVID19를 통해서 세계 경제 위축에 따른 광고 시장 위축을 염려했습니다.

이 보고서에서 FMCG 제품군의 광고 트렌드 및 2008년 금융위기 시 교훈을 기반으로 브랜드 빌딩 차원에서 브랜드 투자를 위한 적절한 광고 투자를 조언하고 있습니ㅏㄷ.

코로나 이후 광고 트렌드 7가지

- 코로나 팬데믹으로 인한 단기적으로 극심한 불황 가능성이 매우 높습니다. 이러한 극심한 불항은 2020년 상반기에 광고 시장 침체로 이어질 가능성이 높습니다.

A deep recession is now highly probable in the shortterm; this is likely to lead to an advertising recession in the first half of 2020. - 지난 불경기 때 광고 시장은 유료 검색 시장으로 이동했으며, 당시 구글조차 이런 변화에 제대로 대응하지 못했습니다.

또한 페이스북, 트위터, 바이두와 같은 순수한 온라인 플레이어들은 더욱 더 이런 위기에 취약했습니다. 왜냐하면 디지탈 광고는 중단하기 너무 쉽기 때문입니다.

During the last recession, ad money moved into paid search, though Google is not immune to a downturn. Other online pure players such as Facebook, Twitter and Baidu are vulnerable;digital channels are the easiest to switch off. - 음식 및 음료 부문 광고 감소는 2009년보다는 훨씬 더 심하지 않고, 또한 여행, 관광, 엔터테인먼트 등 보다는 경기 침체 영향을 덜 받고 있습니다.

The food and drink sectors reduced spend at a far softer rate than the wider market in 2009 – they are also less exposed to today’s downturn than sectors such as travel, tourism and entertainment. - 주요 FMCG 광고주들은 2008/09년에 광고비를 줄였지만, 매출 대비 광고비 비율은 비슷하게 유지했습니다.

Major FMCG advertisers lowered ad investment in 2008/09, but it held as a share of sales revenue. - FMCG 광고가 온라인으로 이동하고 있지만, 브랜드 제품 판매가 직접 판매보다 써드 파티를 통해 판매되는 한 브랜드 구축은 여전히 중요합니다.

FMCG ad money is moving online, but brand building is still important while selling via thirdparty retailers and not directly to customers. - Tmall과 Amazon에서 FMCG 판매량이 급증했습니다. 결론은 온라인 플레이어가 FMCG 쇼핑의 게이트키퍼가 될 가능성이 커졌습니다. 이렇게 되면 브랜드로서는 소비자 직접 판매(Direct To Consumer, DTC) 또는 구독경제 모델 중요성이 커질 수 있습니다.

FMCG sales on Tmall and Amazon have boomed. The upshot of this is that online players may become more significant as gatekeepers to FMCG shoppers. - 소비자들은 이제 ‘뉴 노멀(New Normal, 새로운 표준)’에 적응하고 있으며, 코로나19로 촉발된 위기 구매 습관은 영구적인 행동 변화를 촉진할 수 있습니다.

Consumers are now adjusting to ‘living a new normal’, and crisis-buying habits may prompt permanent shifts in behaviour.

경제 침체

OECD 및 IMF 등 글로벌 주요 경제기관들은 코로나 팬데믹으로 2020년 극심한 경제 침체를 겪을 것으로 전망하고 있습니다.

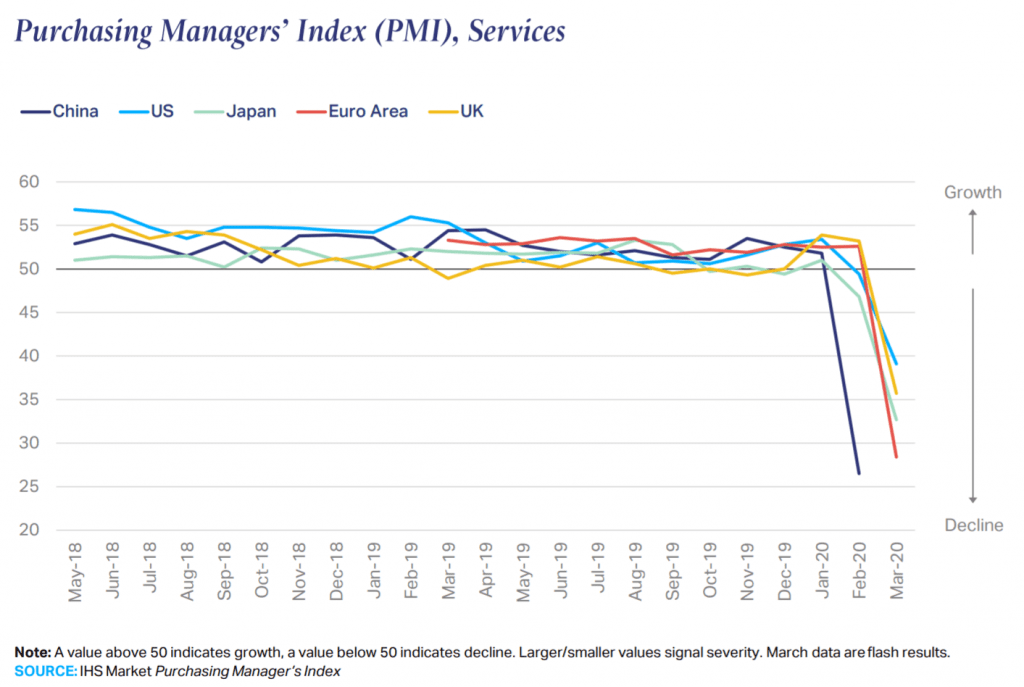

또한 민간기업 구매담당자들의 월별 거래실태 조사 지표인 구매관리자지수(PMI, Purchasing Managers’ Index)는 최근 서비스업 사상 최악의 결과를 보여주고 있습니다.

구매관리자지수(PMI, Purchasing Managers’ Index)의 50 미만의 값은 감소함을 나타냅니다,

- 미국(39.1)

- 영국(35.7)

- 일본(32.7)

- 유로 지역(28.4)

- 중국(26.5)

마케팅 예산 감소와 광고 감소

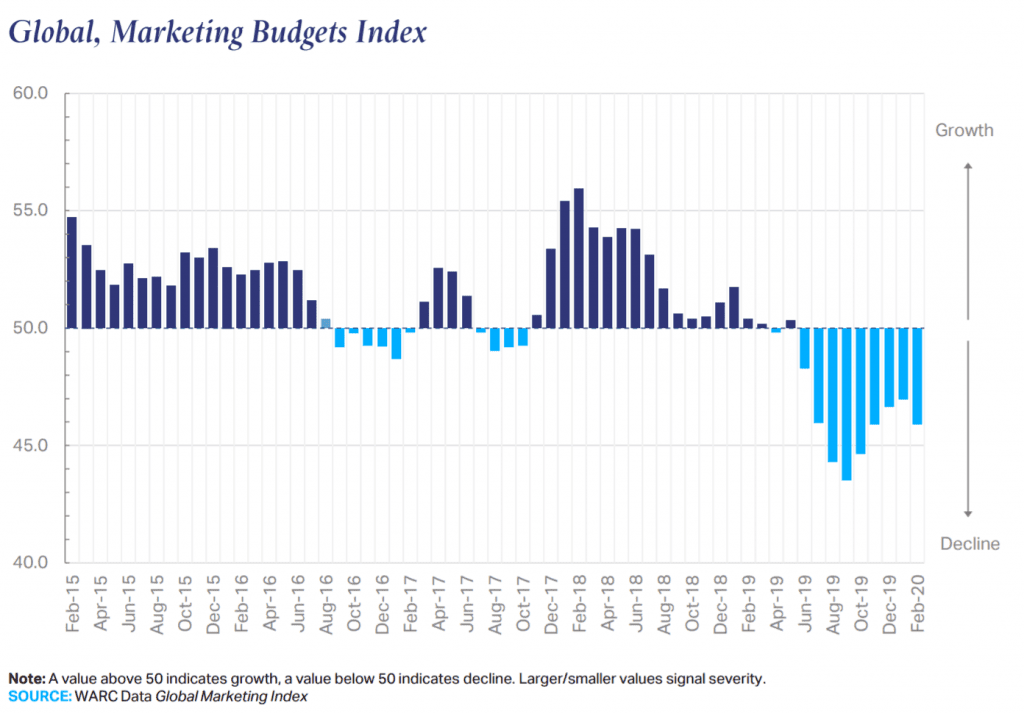

WARC에서 집계하는 마케팅 예산 인덱스는 2019년 하반기부터 마케팅 예산 인덱스는 지속적으로 50이하로 감소하고 있는 것으로 나타났습니다.

또한 유럽 최대의 방송사인 RTL은 코로나19로 인해 광고 매출이 감소를 격고 있다고 밝혔으며, 올림픽 주관 방송사인 NBC 유니버설은 코로나19로 도쿄올림픽이 연기됨에 따라 12.5억 달러의 손실을 보았습니다.

영국 방송사 ITV는 가장 심각한 타격을 받은 여행 부문을 비롯해 전체 예약이 타격을 받고 있으며, 앞으로 -10% 정도 역성장할 것 이라고 예상했습니다. 또한 광고사인 제이씨데코(JCDecaux)도 -10% 감소를 전망했습니다.

중국 최대 포털사이트 바이두(Baidu)의 1분기 매출은 약 18% 까지 감소할 것이라고 전망합니다. 광고 중단이 용이한 페이스북과 구글도 광고 매출이 감소할 것으로 보입니다.

2009년의 경험

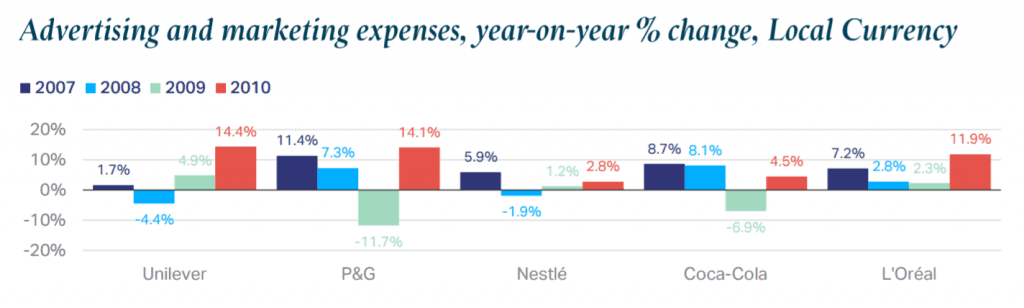

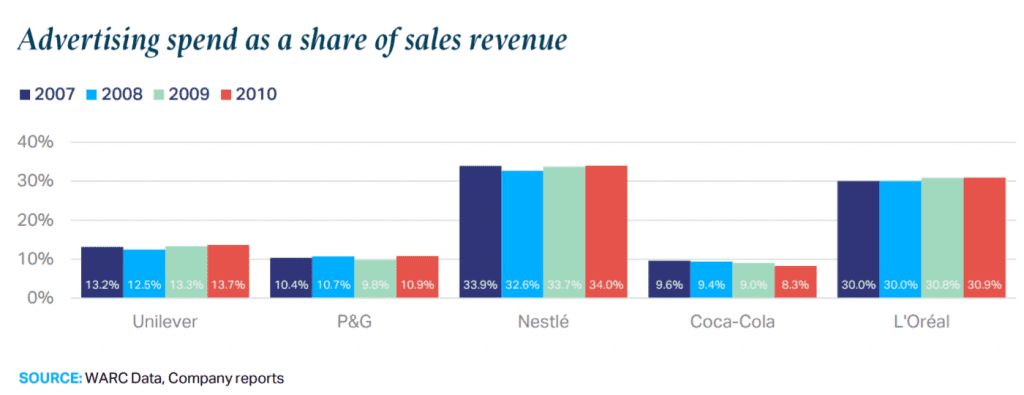

지난 2008년 금융위기가 발생하자 FMCG 주요 기업드은 광고 비용을 줄였지만 매출 대비 광고비 비율은 비슷하게 유지했습니다.

FMCG 주요 기업인 유니레버, P&G, 네슬레, 코카콜라, 로레알의 2008년에서 2010년 사이이 데에타를 살펴보면, 금융위기 당시 모든 기업이 매출이 감소했지만 P&G와 코카콜라를 제외한 다른 기업들은 2009년에 광고비를 줄이지는 않았습니다.

그리고 이들 주요 FMCG 기업들의 매출액 대비 광고비율을 살펴보면 매년 비슷한 비율을 유지했습니다.

- Unilever (13.3% of sales, or €5.30-billion),

- P&G (9.8%, $7.52-billion)

- Nestlé (33.7%, CHF36.27-billion)

- Coca-Cola (9.0%, $2.70bn), and

- L’Oréal (30.8%, €5.39-billion).

코로나19 상황은 금융위기 때와는 달리 많은 소비자들이 식료품들을 비축하고 있어 단기적으로 FMCG 매출이 증가할 수 있습니다.

그리고 금융위기 당시 경기 침체가 길어지면서 브랜드 투자가 줄면서 브랜드 건강지수와 시장 점유율이 축소되었다는 점을 유념해야 합니다.

2008년 경제위기와 달리 코로나 팬데믹 시대에는 이커머스와 디지털 마케팅이 증가하고 있다는 점이며, 이 두가지 요인으로 인해 (광고 시장 위기는) 단기에 끝날 수도 있습니다.

A key difference in the advertising landscape between the last crisis and today is the rise of e-commerce and digital marketing which, combined , have encouraged a drift toward short-termism

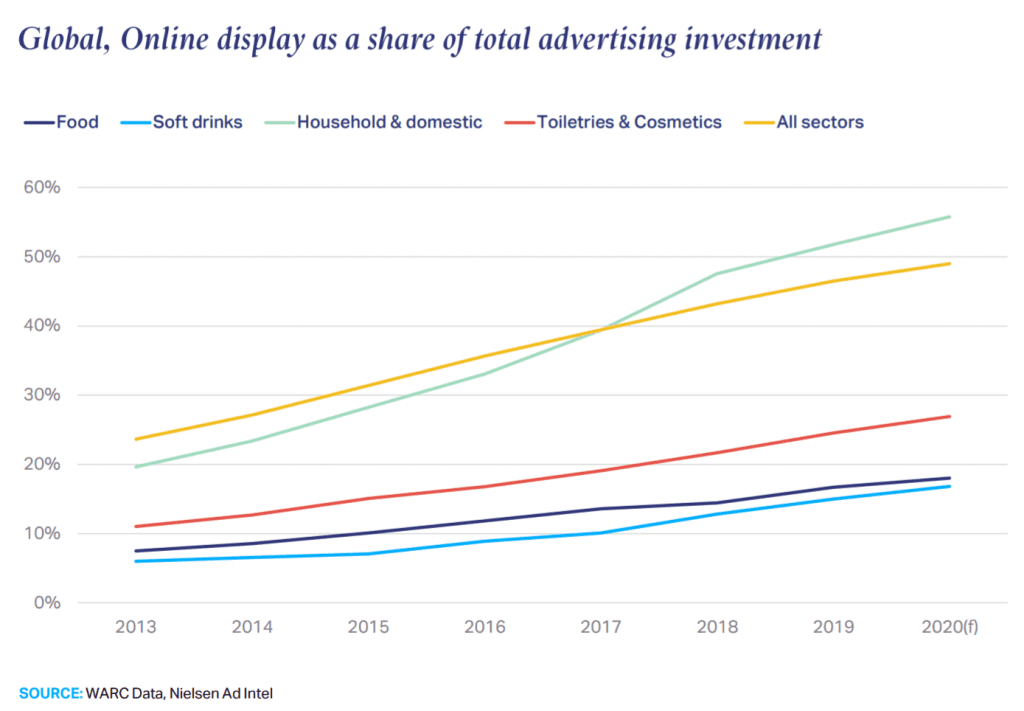

FMCG 광고는 온라인으로 이동 중

FMCG 광고 시장은 2019년 972억 달러로 전 세계 광고 15.6%를 차지했습니다. 이 광고비의 대부분은 온라인에서 집행됩니다.

예를 들어 주택 및 가정용품 광고비 285.5억 달러중 55.8%가 온라인 광고입니다. 이는 세면용품과 화장품 광고비 255.9억 달러의 26.9%만 온라인 광고로 집행되는 것과는 비교됩니다.

FMCG 제품군의 광고는 온라인 중심으로 이동하고 있습니다.

물론 FMCG 일부 제품군은 디지털 채널을 통해 직접 판매되지 않기 때문에 다른 범주에 비해 온라인 광고로 전환이 상대적으로 느릴수도 있습니다. 그러나 WARC가 모니터링하는 19개 모든 제품군에서 광고가 온라인 중심으로 전환되고 있다는 것은 사실입니다.

브랜드 빌딩은 식음료 제품군에게 중요합니다. 시장 트렌드에 발맞춰 온라인 광고 지출이 증가하고 있지만, 이 제품군에서 TV 광고지출은 여전히각각 4.5배와 3.8배 더 높습니다.

이 보고서에 따르면 식음료 제품군의 TV 광고비는 각각 170억 달러와 162.8억 달러에 달하는 것으로 추정됩니다.

이들 제품군은 소비자에게 직접 판매하지 않고 써드 파티 및 대리점등을 통해 제품을 판매하고 있기 때문에 브랜드 구축은 매우 중요합니다.

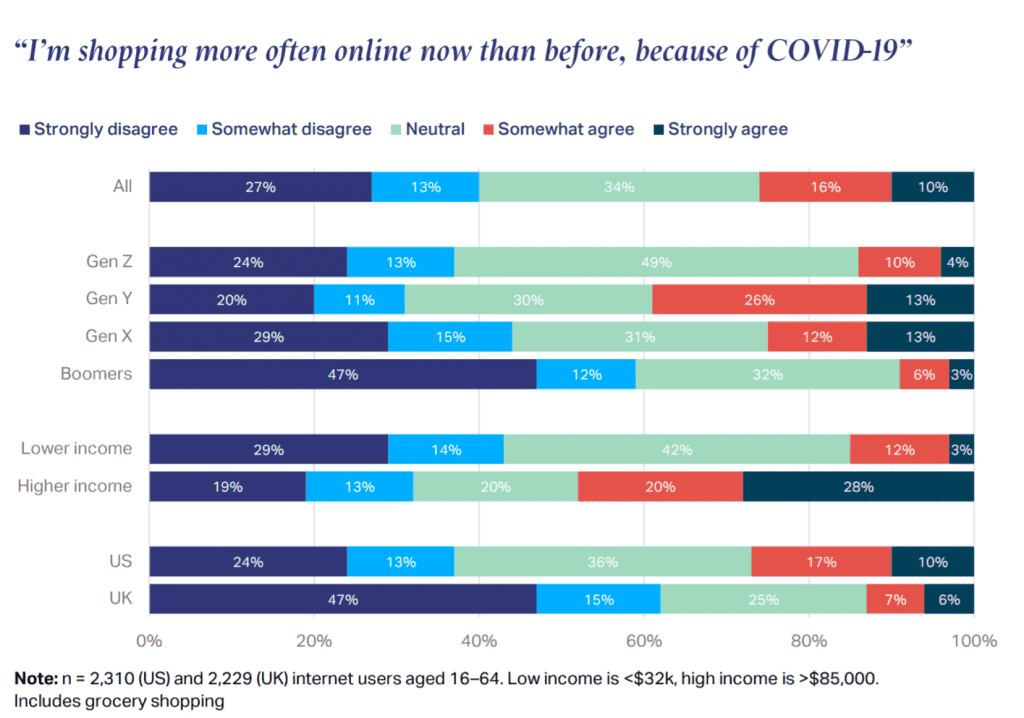

코로나19로 온라인 쇼핑 증가

많은 소비자들은 코로나19이후 더 온라인 쇼핑을 이용하게 되었다고 답변했습니다.

- 밀레니얼 세대 (39)% > X세대(25%)

- 고소득자 48%로 저소득자 15%에 비해서 적극적으로 온라인 쇼핑을 이용하는 것으로 보임

대부분의 소비자들은 오프라인 매장 쇼핑만큼 온라인에 접속하고 있습니다. 이는 소비자의 55%가 온라인에 접속하는 인도와 50%가 온라인에 접속하는 중국에서는 분명한 사실입니다.

그리고 이탈리아(31%), 미국(23%), 영국(18%)에서도 온라인 접속이 두두러지고 있습니다.

Ascential 데이터를 기반으로 WARC에서 분석한 결과, 지난 몇 주 동안 미국과 영국 아마존에서 FMCG 제품의 판매량이 급격히 증가했으며, 판매 증가율은 아마존 프라임 데이나 블랙 프라이 데이를 훨씬 더 상회하는 것으로 나타났습니다.

미국에서 손 세정제 판매량이 전년 비 650% 증가했고, 이는 아마존 프라임 데이에 비교해서도 450% 이상 증가했습니다. 팬트리 스테이플, 비타민C, 소독용 물티슈 판매량도 두 배 이상 늘었습니다.

닐슨이 집계한 판매 데이타에 따르면 분유 85% 증가. 말린 콩 37% 증가, 통조림 32% 증가, 쌀 25% 증가 등 미국 전역에서 식료품 판매에서 급격히 증가했습니다.

WARC 데이타에 따르면 이러한 경향이 영국에서도 비슷하게 나타났습니다. 영국 아마존에서 소독제 판매가 거의 300% 증가했고, 비누와 손세 세정제 판매는 3배 이상 증가하였습니다.

이미안(Yimian) 자료에 따르면 중국에서는 마스크, 구강 청정제, 간식 및 과자류, 술 등의 판매가 두 배 이상 늘었습니다.

이는 이커머스 판매 증가는 온라인 플레이어들이 FMCG 고객들의 게이트키퍼로서 작용하면서 더욱 더 중요해질 수 있다는 것입니다.

따라 대형 제조업체나 브랜드로서는 소비자 직접 판매(Direct To Consumer, DTC) 또는 구독경제 모델 중요성이 커질 수 있습니다.

WARC는 소비자들은 이제 ‘뉴 노멀(New Normal, 새로운 표준)’에 적응하고 있으며, 코로나19로 촉발된 위기 구매 습관은 영구적인 행동 변화를 촉진할 수 있습니다.

2020년 글로벌 광고 트렌드 보고서 – FMCG & COVID19

WARC에서 공개한 2020년 글로벌 광고 트렌드 보고서 – FMCG & COVID19 보고서 Sample입니다. 아마 WARC 정식 보고서는 유료로 판매하고 있는데요. 이 보고서의 일부 내용을 추려 보고서 Sample로 공개한 것입니다.

PDF 용량 문제로 보고서가 보이지 않으면 F5키를 눌러 새로고침 해주시기 바랍니다.