지난 2분기 미국 소매판매 보고서도 발표되고 대부분 유통 실적도 발표되었습니다. 여기서 미국 유통 기업들의 실적을 미국 소매판매 추세와 결부해 분석해보면서 몇가지 인사이트를 얻어보고자 합니다.

2분기 미국 소매판매 동향 요약

21년 2부닉 미국 소매판매는 크게 오프라인 판매 급증과 이커머스 판매 성장률의 둔화(?) 정리할 수 있을 것 같습니다.

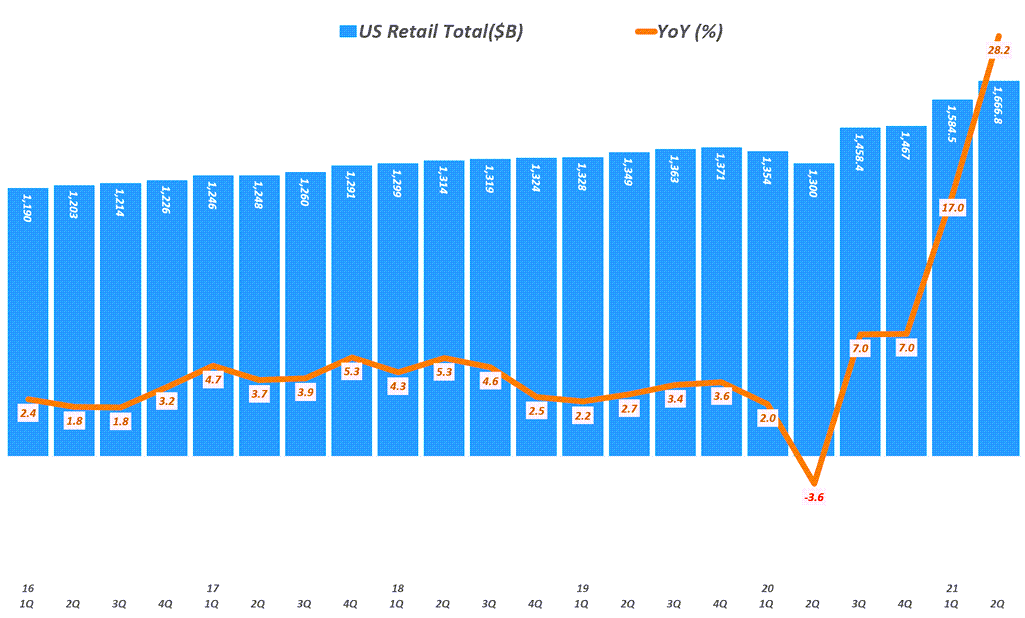

- 팬데믹 기저 효과가 있지만 미국 소매판매는 전년비 28.2% 성장하면서 사상 최고 성장률을 기록

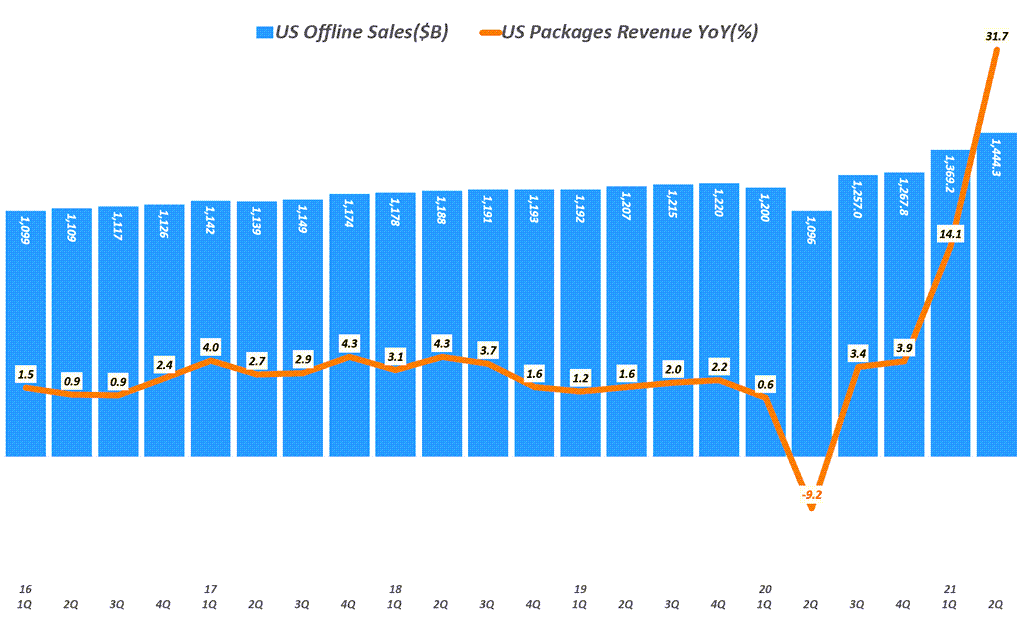

- 이러한 2분기 미국 소매판매 성장은 오프라인 판매가 전년비 31.7% 성장한 덕분인데

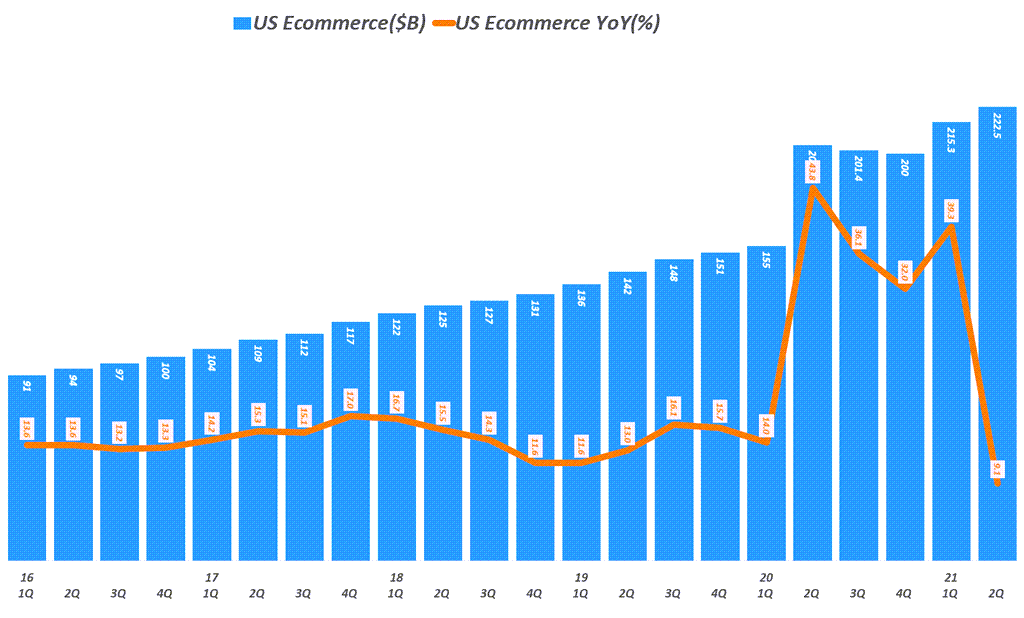

’20년 2분기 팬데믹으로 9.2% 역성장의 기저효과와 더불어 경제 리오픈 효과로 보임 - 반면 코로나 팬데믹으로 온라인쇼핑 수요 급증한 결과 전년 43.8% 성장했던 이커머스는 이번 분기에는 9.1% 성장에 그치면서 성장률이 크게 둔화되는 모습을 보였습니다.

- 이러한 성장을 20년 팬데믹 효과를 제거하고 살펴보기 위해 ’19년 2분기와 비교해보면 여전히 이커머스 성장이 높은 가운데 오프라인 판매도 사상 최고로 높은 성장률을 기록했다는 것을 알 수 있음

. 이커머스는 57% 성장했으며,

. 오프라인 판매는 19.6% 성장해

. 전체 소매판매는 23.5% 성장 함

2 분기별 미국 소매판매 28.2% 성장

- 20년 1분기, 미국 소매판매는 코로나 팬데믹 영향을 받으며 전년 비 2.0% 성장에 그침

- 코로나 팬데믹 영향이 최고조에 달한 20년 2분기 미국 소매판매는 3.6% 역성장

- 이후 20년 3분기부터 경제 재개 등의 영향으로 플러스 성정으로 전환

. 20년 3분기 미국 소매 판매 1조 4,689억 달러로 전년 비 7% 성장해 전 분기 -3.6% 급감에서 벗어나 성장으로 전환하기 시작 - 21년 1분기 미국 소매판매 1조 5,845억 달러를 기록해 분기 최대 소매판매 규모를 기록했고, 전년비 성장률도

16%로17%로 사상 최고치를 기록 - 21년 2분기 미국 소매판매 1조 6,668억 달러로 전년비 28.2% 증가로 사상 최고치 기록 갱신

분기별 미국 이커머스 성장률, 21년 2분기 9.1%

- 코로나 팬데믹 이전 미국 이커머스 성장률은 15% 전후에 불과.

- 그러나 팬데믹으로 온라인쇼핑 수요가 급증하면서 미국 이커머스 성장률은

45%로43.8%로 뛰어 올랐고 - 팬데믹 봉쇄가 풀린 이후에도 미국 이커머스 성장률은 21년 1분기까지 35% 전후를 유지

- 하지만 미국 경제가 본격적으로 열리면서 오프라인 판매 증가로 이커머스 증가률은 9.1%로 둔화

- 21년 2분기 미국 이커머스 시장규모는 2,225억 달러로 전년비 9.1% 성장했으며

미국 이커머스 비중은 13.3%를 기록

미국 오프라인 판매 추이

- 오프라인 판매는 팬데믹으로 매장들이 문을 닫으면서 20년 2분기에 9.2% 역성장했지만,

- 오프라인 매장이 다시 문을 열기 시작한 ’20년 3분기에는 3.4% 성장으로 플러스 전환

- 이후 미국 경제 리오픈이 가속화되면서 오프라인 판매는 21년 1분기엔 13.6% 성장했고,

21년 2분기에는 기저 효과가 더해지면서 전년비 31.7%로 높은 성장률을 기록

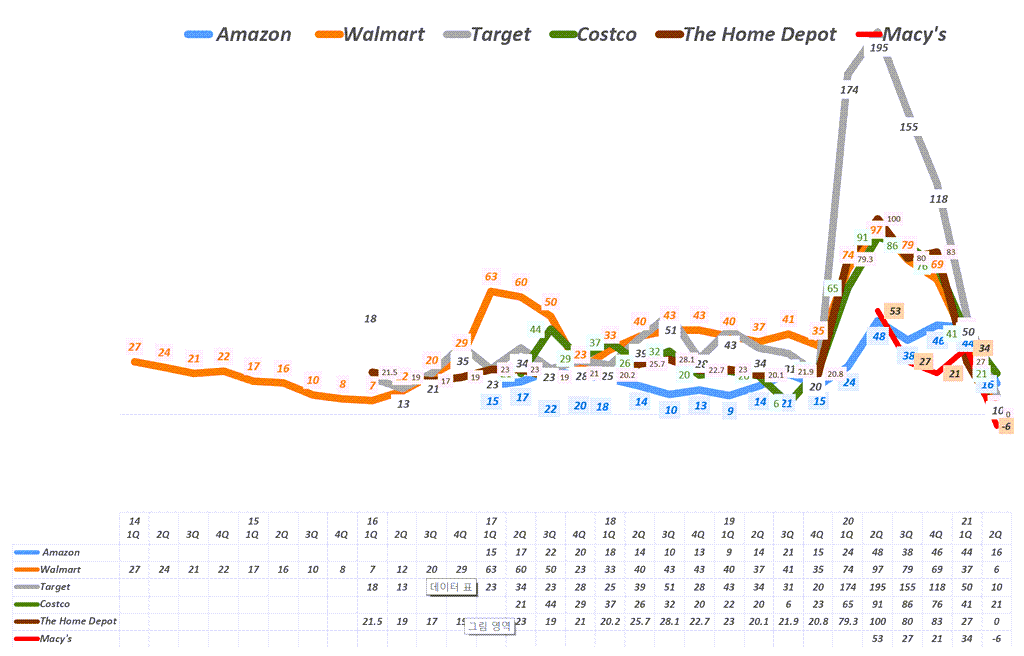

주요 유통의 이커머스 성장률 비교

앞서 미국 소매판매 추이를 보면 본격적인 경제 리오프닝으로 오프라인 판매가 크게 늘고, 반대로 이커머스 성장은 크게 둔화되었습니다.

경제 리오프닝으로 오프라인 판매가 활성화되었지만 앞으로 이커머스가 유통 성장을 좌우할 수 있다는 기존 전제는 변화는 없기 때문에 유통기업들의 온라인쇼핑 판매, 이커머스 성장률은 어떻게 변하고 있는지는 중요한 요소가 될 수 있습니다.

코로나 팬데믹이 한창이던 20년 2분기에는 판매 가능한 채널이 온라인쇼핑이었고, 수요도 온라인쇼핑으로 몰려들었기 때문에 어쩔 수 없이 모든 기업이 이커머스에 집중했죠. 그러면서 대부분 유통업체들의 온라인쇼핑 판매는 매우 높은 성장률을 기록했습니다.

하지만 본격적으로 미국 경제 리오프닝이 시작되고, 오프라인 판매가 급증하면서 21년 2분기에는 각 유통업체 이커머스 성장률은 전반적으로 크게 둔화됩니다. 그리고 업체별로 다양한 모습을 보여주는데요.

- 온라인쇼핑을 리딩하고 있는 아마존 이커머스 매출 증가율 16% 로 둔화되었으나 다른 유통과 비교 시 비교적 양호한 수준

이는 6월 진해오딘 아마존 프라임데이 프로모션 효과로 해석하기도.. - 근래 엄청난 이커머스 투자로 아마존을 추격하고 있는 월마트나 타겟의 이커머스 증가율은 각각 6%와 10%를 크게 하락, 아마존보다는 낮은 성장률 기록

(이는 아마존은 4~6월 실적이고 월마트 등은 5~7월 실적으로 코로나19 델타변이 영향이 있을 수 있으나

대부분 유통업체들은 델타변이가 큰 영향이 미치지 못한다는 발표로 미루어 설득력은 떨어짐) - 팬데믹으로 인테리어 및 주택 관련 용품 수요 증가 덕에 높은 매출 증가률을 보였던 홈데포나 로우즈 이커머스 성장률은 0%와 7%로 크게 하락

- 백화점 업체들의 이커머스 증가율도 역성장으로 전환했는데, 이는 업의 특성상 경제 오프닝으로 오프라인 판매 증가가 더욱 더 컸기 때문으로 보임

. Macy’s 6% 역성장

. Kohl’s는 이번 분기 이커머스 증가율 등을 따로 발표하지 않음

| 구분 | 19 1Q | 2Q | 3Q | 4Q | 20 1Q | 2Q | 3Q | 4Q | 21 1Q | 2Q | 비고 |

| Amazon | 9 | 14 | 21 | 15 | 24 | 48 | 38 | 46 | 44 | 16 | 2분기(4~6월) |

| Walmart | 40 | 37 | 41 | 35 | 74 | 97 | 79 | 69 | 37 | 6 | 2분기(5~7월) |

| Target | 43 | 34 | 31 | 20 | 174 | 195 | 155 | 118 | 50 | 10 | 2분기(5~7월) |

| Costco | 22 | 19.8 | 5.5 | 22.6 | 64.5 | 90.6 | 86.4 | 75.8 | 41.2 | 20.8 | 2분기관련 실적은 미발표로 6월 증가율로 대체 |

| The Home Depot | 23 | 20.1 | 21.9 | 20.8 | 79.3 | 100 | 80 | 83 | 27 | 0 | 2분기(5~7월) |

| Low’s | 16 | 4 | 3 | 3 | 80 | 135 | 106 | 121 | 36.5 | 7 | 2분기(5~7월) |

| Macy’s | 53 | 27 | 21 | 34 | – 6 | 2분기(5~7월) | |||||

| Kohl’s | 24 | 58 | 25 | 22 | 14 | – | 2분기(5~7월) |

결국 미국 경제 리오프닝으로 예전 소비 생활로 되돌아가면서, 온라인쇼핑에 강점을 가진 아마존은 상대적으로 온라인쇼핑 고객 이탈이 적었지만, 일시적으로 기존 유통의 온라인쇼핑 서비스를 이용했던 사용자들은 오프라인 유통이 정상화되면서 빠르게 오프라인으로 이탈하면서 기존 유통들의 이커머서 성장률이 둔화되거나 역성장한 것으로 추정됩니다.

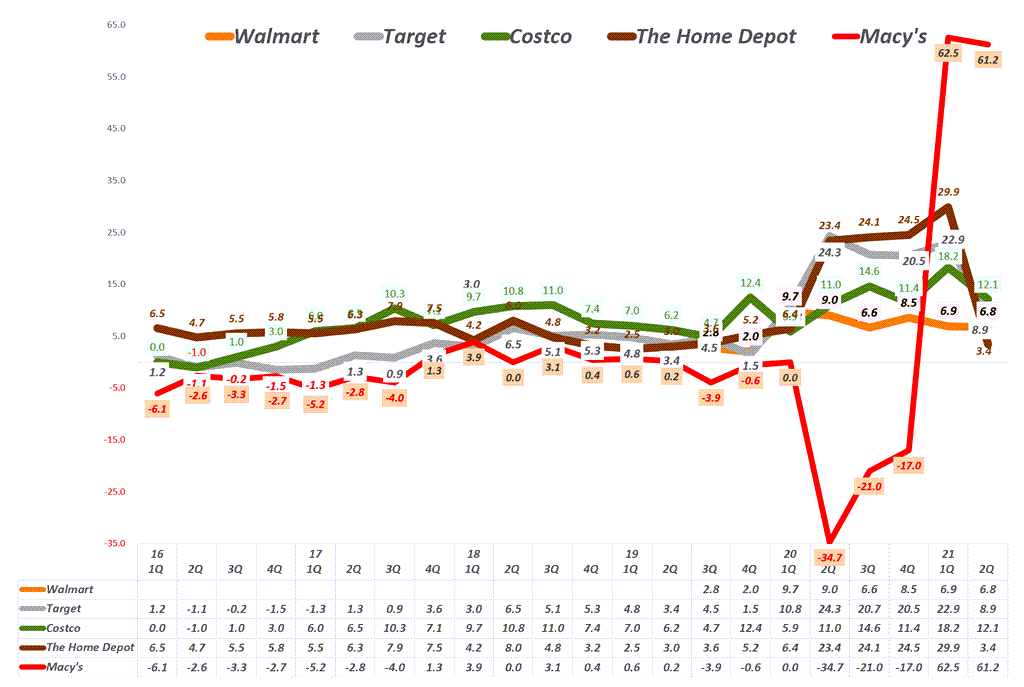

코로나 팬데믹을 거치면서 기존 유통업체들의 이커머스 성장률의 변화 그래프를 보면 얼마나 폭발적으로 증가했다가 사그러들고 있는지를 볼 수 있습니다.

유통업체들의 오프라인 판매 증가 추이

그러면 유통업체들의 오프라인 매장 판매 추이를 살펴보죠.

이는 유통업체들이 공통으로 발표하는 동일매장 매출 증가율(Comparable sales change)로 살펴볼 수 있습니다. 이는 매장 증가 등의 영향을 배제하고 12개월이상 운영한 매장에서 판매 성과를 비교해서 매출 증가율을 산출하는데요.

매장 증가나 온라인 채널 강화와 같은 다른 비즈니스적 요인없이 소비자 수요 및 업체의 영업력을 평가하는데 유용한 지표라고 할 수 있습니다.

- 팬데믹에도 불구하고 타겟, 홈데포, 로우즈, 코스트코와 같은 유통들은 오히려 오프라인 매출이 크게 늘었습니다.

- 홈데포와 로우즈는 리모델링이나 주택 관련 상품 수요가 크게 증가하는 등 팬데믹 수혜를 크게 입었습니다.

하지만 주택경기가 안정되면서 성장률도 크게 둔화되는 모습입니다. - 타겟이나 코스트코 그리고 월마트 같은 유통업체들은 팬데믹으로 급증한 온라인쇼핑 수요를 매장 인프라와 연계한 옴니채널 전략으로 호응을 받았습니다.

팬데믹으로 단기간에 온라인쇼핑 수요가 급증했기 때문에, 주문 상품 배송 기간이 크게 늘었는데

오프라인 유통 업체들이 제공한 커브사이드 배송과 같은 오프라인 매장을 이용한 배송이 각광을 받았죠. - 백화점은 팬데믹의 피해를 가장 심하게 받았지만, 미국 경제가 오픈하면서 빠르게 수요를 회복하고 있는 모습입니다.

- 하지만 팬데믹 효과가 끝나가면서 매장 매출 성장률은 크게 둔화되고 있지만. 코스트코는 상대적으로 부침이 적으면서 성장률을 유지하고 있다는점에서 긍정적으로 보입니다.

- 월마트는 세계 최대 유통 기업이지만 상대적으로 낮지 않은 성장률을 유지하고 있다는 점에서, 타겟은 팬데믹이라는 기회를 가장 잘활용하면서 성장한 유통으로 보입니다.

이러한 미국 유통별 동일 매장 매출 증가율을 시장 예측과 실적과 비교하면서 어느 유통이 깜짝 실적을 냈는지, 어느 유통이 기대에 미치지 못했는지를 살펴보죠.

여기서는 REFINITIV 데이타를 기반으로 정리해 보저. 여기서 정리한 데이타는 각 유통에서 각기 보정한 데이타이기 때문에 위에서 소개한 수치와는 조금 다릅니다.

- 시장 예상보다 훨씬 더 훌륭한 성과를 낸 유통

. 스포츠용품 판매점인 Foot Locker는 0.1% 증가 예상했지만 6.9% 증가

. 백화점 Macy’s는 시장 예측 33.6% 예상보다 높은 61.2% 증가해 깜짝 실적을 보였고

같은 백화점인 Kohl’s도 24.4%를 예상했지만 31.4% 증가해 예상을 크게 뛰어 넘었음 - 시장 예상외로 부진한 유통

. 미국 최대 BATH SHOP체인인 Bath Works는 40.8% 증가를 예상했지만 오히려 -16% 역성장한 최악의 성적표를 발표했고,

. 의류 및 홈 패션 판매점 TJX는 48% 증가를 예상했지만 실제로는 20% 증가에 그쳤고

. 키즈 아동용품 판매점 Children’s Place도 31.1% 증가 예상이었지만 14.1% 증가에 그쳤음 - 반면 타겟이나 홈디포와 같은 대형 유통들은 기대보다 소폭 상회한 증가세를 보였고, 월마트는 시장 예측을 크게 웃돌았습니다.

.

| Company | 2분기 예측 | 2분기 실적 | 업태 설명 및 비고 |

| Walmart | 3.1 | 5.5 | 할인점 |

| The Home Depot | 4.2 | 4.5 | 건축자재 및 인테리어 디자인 도구 판매 업체이 |

| Target | 8.7 | 8.9 | 할인점 |

| Lowe’s | -2.2 | -1.6 | 주택 개량/개선 용품 및 기기 소매점 체인 업체 |

| TJX | 48.0 | 20.0 | 의류 및 홈 패션 판매점 |

| Children’s Place | 31.1 | 14.1 | 키즈, 아동용품 판매점 |

| Macy’s | 33.6 | 61.2 | 백화점 |

| BJs Wholesale Club | -4.6 | 4.0 | 회원제 잡화점 |

| Kohl’s | 24.4 | 31.4 | 백화점 |

| Bath & Body Works | 40.8 | -16.0 | 미국 최대 bath shop chain |

| Ross Stores | 38.8 | 15.0 | 할인점 |

| Foot Locker | 0.1 | 6.9 | 스포츠용품 판매점 |

주목할만한 미국 유통 주식?

위와 같은 2분기 유통 실적을 살펴보면서 오프라인 판매 증가 및 이커머스 성장률 등을 고려해보면 몇가지 유통을 눈여결 볼 필요가 있다는 생각입니다.

이번 2분기 실적에서 백화점인 Macy’s와 Kohl’s가 좋은 실적을 발표하면서 실적이 크게 올랐지만 백화점의 한계를 벗어나지는 못한다고 생각합니다.

유통을 리딩하고 이커머스 트렌드에 잘 적응하는 유통이 현재도 앞으로도 성장성이 있다고 생각합니다.

[stock_market_widget type=”comparison” template=”basic” color=”#5679FF” assets=”AMZN,WMT,TGT,COST,M” fields=”name,change_abs,change_pct,volume,dividend_yield,eps,pe_ratio,shares_outstanding,market_cap,chart” links=”{‘AMZN’:{},’WMT’:{},’TGT’:{},’COST’:{},’M’:{}}” api=”yf” chart_range=”1mo” chart_interval=”1d”]

둔화되었다지만 여전히 강력한 이커머스 유통 기업인 아마존

이번 2분기 아마존 실적은 다른 테크기업들과 달리 2분기 매출 성장률이 크게 둔화되면서 주가가 하락했지만 여전히 이커머스 시장은 성장하고 있고, 다른 유통들의 이커머스 상장이 크게 둔화되면서 아마존 독주 가능성이 더욱 더 커졌습니다.

그리고 아직 아마존도 미국 전역을 커버하기에는 역부족이기 때문에 미국 전역 당일 배송을 위한 인프라 구축에 막대한 투자를 지속해 이번 팬데믹에서 오프라인 매장을 가지지 못한 한계를 극복하려는 한다는 전략을 추진하고 있습니다.

온라인쇼핑 선구자로서 지속적인 투자로 압도적인 인프라를 구축하면 이커머스에서 아마존 지배력은 더욱 더 확고해지면서 아마존 성장성을 담보할 수 있을 것으로 보입니다.

아마존 주가는 2분기 실적 발표 후 크게 하락해 횡보하고 있지만 점차 상승 동력을 찾을 수 있지 않을까요?

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”AMZN” range=”6mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]

코스트코

코스트코는 강력한 고객 충성도와 오프라인 매장과 온라인쇼핑을 연동하는 매끄러운 사용경험을 제공하는 옴니채널을 구축해서 꾸준하게 높은 이커머스 성장률을 기록하고 있고, 오프라인 매장 성장률도 높게 유지하는 몇 안되는 유통입니다.

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”COST” range=”6mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]

타겟

타겟은 오래전부터 이커머스를 준비해왔고, 이번 코로나 팬데믹동안 그동안 준비한 이커머스 역량과 오프라인 매장을 묶는 옴니채널 효과를 가장 크게 본 회사입니다.

타겟은 이번 2분기에 시장 예측을 넘는 2분기 실적과 하반기 긍정적인 전망을 제시하면서 자심감을 보였습니다.

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”TGT” range=”6mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]

참고

국가별 온라인쇼핑 비중 비교 : 한국 vs 미국 vs 중국 vs 영국

2021년 전망, 새해에 주목할 10가지 트렌드 by Econimist

팬데믹 이후를 관통할 21년 중국 이커머스 트렌드 10

2021년 IT 업계 전망, 주목할 2021년 기술 트렌드 10

2021년 우리 삶을 바꿀 기술 트렌드 9가지 by WSJ

2021년 전망 7가지, 200+ 예측 보고서로 정리한 2021년 비즈니스 업계 전망

코로나가 관통한 미국 유통 트렌드 4가지와 21년 유통 전망