최근 이마케터가 발표한 미국 소비자 직접 판매, D2C 판매가 급증했다는 보고서가 있어서 간략히 소개하고 왜 D2C 판매가 급증했는지, D2C 트렌드가 나타난 배경에 대해서 살펴보도록 하겠습니다.

D2C 판매 증가율, D2C 판매가 얼마나 늘었나?

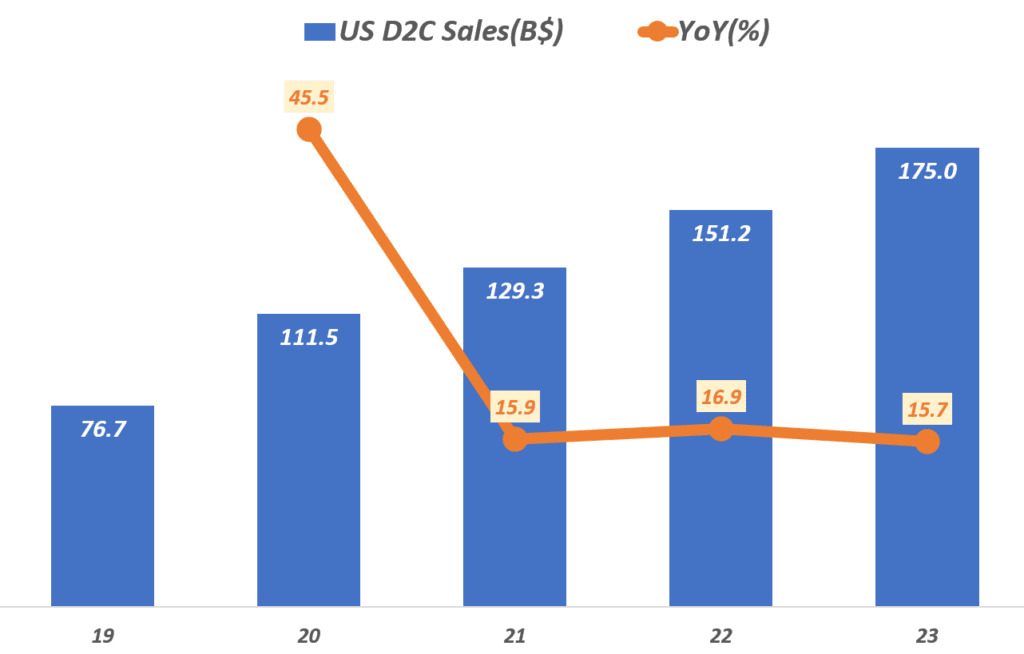

이마케터에 따르면 20년 미국 소비자 직접 판매, 즉 D2C 판매액은 1,115,4억 달러로 전년 비 46% 증가했고, 전체 미국 이커머스 판매에서 차지하는 비중도 14%로 증가해 전년 비 1.2%p 증가했다고 합니다.

D2C판매액이 전체 이커머스에서 차지하는 비중 증가 1.2%p가 얼마 안될것 같이 보여도 미국 소매업 규모가 워낙 크기 때문에 이전도 증가도 굉장한 수치라고 할 수 있습니다.

이마케터는 향후에도 이러한 소비자 직접 판매, D2C 한매는 꾸준히 늘어서 ’23년 D2C 판매액은 1,750억 달러에 이르러 전체 온라인쇼핑에서 차지하는 비중이 15%에 육박할 것으로 전망하고 있습니다.

이커머스 판매 증가율을 능가

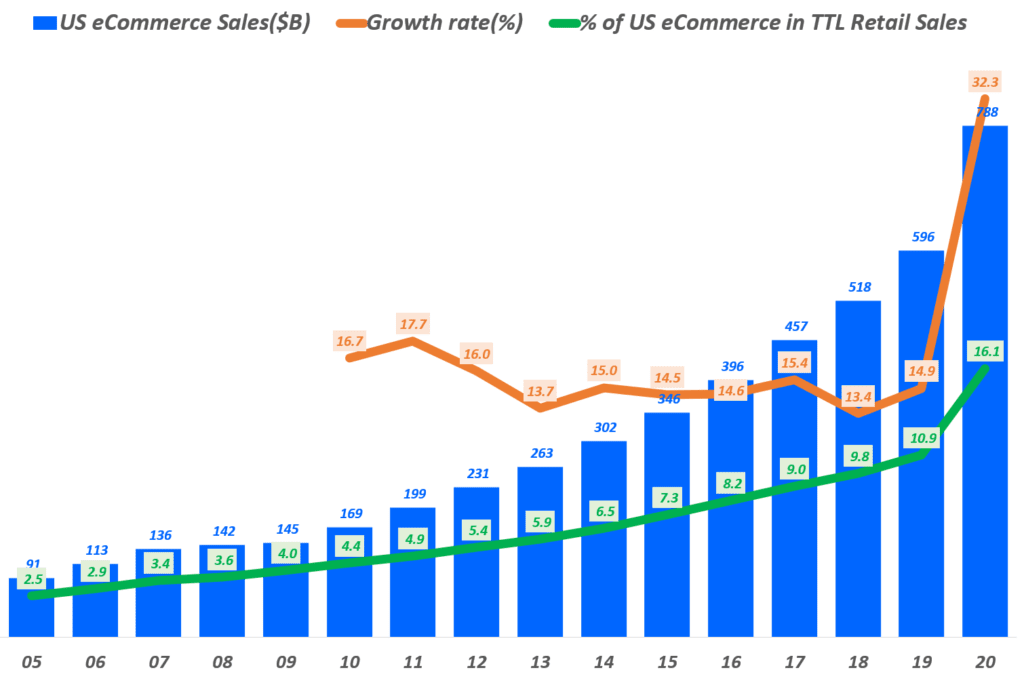

’20년에 소비자 직접 판매, D2C 판매 증가율 46%는 ’20년 미국 이커머스 판매 증가율 32.3%에 비해서 높은 성장율로 확실하게 시장에서 좋은 반응을 보이고 있는 부문이라고 할 수 있습니다.

소비자 직접 판매, D2C 판매 증가 원인

우선 20년 D2C 판매가 큰폭으로 증가한 이유는 많은 브랜드와 소매업체가 코로나 팬데믹으로 공급망, 주문 지연 그리고 오프라인 매장 폐쇄 등의 문제에 직면하면서 소비자 직접 판매, D2C 모델을 더욱 강화하고 집중했기 때문입니다.

그러나 이러한 코로나 팬데믹 효과 외에도 D2C 모델이 가지고 있는 여러가지 장점들이 있기 때문입니다.

소비자 데이타 수집을 통한 다양한 활용 시나리오 가능

기본적으로 D2C 모델은 기업이나 브랜드들이 쇼핑 관련 고객 들에 대한 직접적인 데이타 수집을 용이하게 합니다.

아마존과 같은 이커머스 플랫폼에서는 아주 기초적인 데이타 이외에는 브랜드 구입 고객에 대한 디테일한 데이타를 제공할 수도 없고, 제공하지도 않습니다. 반면 직접 온라인 판매 사이트를 운영하는 D2C 모델의 경우는 소비자 행동 관련 여러가지 직접적인 데이타를 얻을 수 있습니다.

고객 데이타 수집과 이에 대한 분석은 브랜드가 쇼핑 경험을 보다 개인화할 수 있고, 고객이 누구인지 어떤 특성을 가지는지에 대한 보다 완벽한 그림을 그릴 수 있게 만듭니다. 그리고 비즈니스 의사 결정 시 이러한 데이타를 기반으로 진행 시 리스크를 줄이고 보다 합리적인 의사 결정을 할 수 있습니다.

D2C 모델은 브렌드들이 고객 데이타를 수집할 수 있는 기회를 제공합니다. 이 데이타를 활용할 수 있는 가능성은 무궁무진 합니다.

브랜드는 이러한 고객 데이타를 통해서 제품을 커스터마이징하고 고객을 염두에 두고 새운 상품을 만들 수 있습니다.

– 이마케터 예측 담당 이사 Cindy Liu

브랜드 아이덴티티 유지 및 관리

기업이나 브랜드가 상품 판매 채널이 분산되고 복잡해질수록 브랜드 관리가 힘들어지고 원래 브랜드가 목표로했던 브렌드 아이덴티티 유지 및 강화가 힘들어집니다.

- D2C에서는 소비자에게 전달하는 브랜드 메세지를 제어해 정제된 메세지를 낼 수 있습니다.

이전에는 유통별 독자적으로 브랜드 아이엔티티에 반하는 메세지나 판매 정책을 시행하는 경우가 많았고, 이는 쉽게 통제되지는 않습니다. - 마찬가지로 D2C에서는 브랜드 아이덴티니에 영향을 미치는 가격 정책을 제어할 수 있습니다.

그렇지 않은 경우 유통의 다양한 목표에 따라 가격 정책이 무너지고, 유통간 가격 충돌이 발생하는 등 제오하기 힘든 문제들이 계속될 수 있습니다. - D2C는 보다 고객 VOC를 빨리 캐치할 수 있고 대응할 수 있기 때문에 고객 관리 측면에서 유리합니다.

- 소비자 데이타를 분석해 가장 최적의 소비자 기반 상품을 개발, 판매 할 수 있기 때문에 고객 만족도를 높이고, 판매를 높이고 브랜드 가치를

- 높일 수 있습니다.

기업 브랜드 수익성 제고

D2C는 기업이나 브랜드 수익성을 높이는 중요한 방법이 되고 있습니다.

이전에는 여러 단계 유통을 거치면서 유통마다 마진을 보장해야 했기 때문에 기업이나 브랜드에 할당될 수 있는 마진은 상당히 적었습니다.

그러나 D2C 전환은 이러한 다양 유통 채널에게 할당되어야하는 마진을 없앨 수 있기 때문에 기본 마진을 높일 수 있습니다.

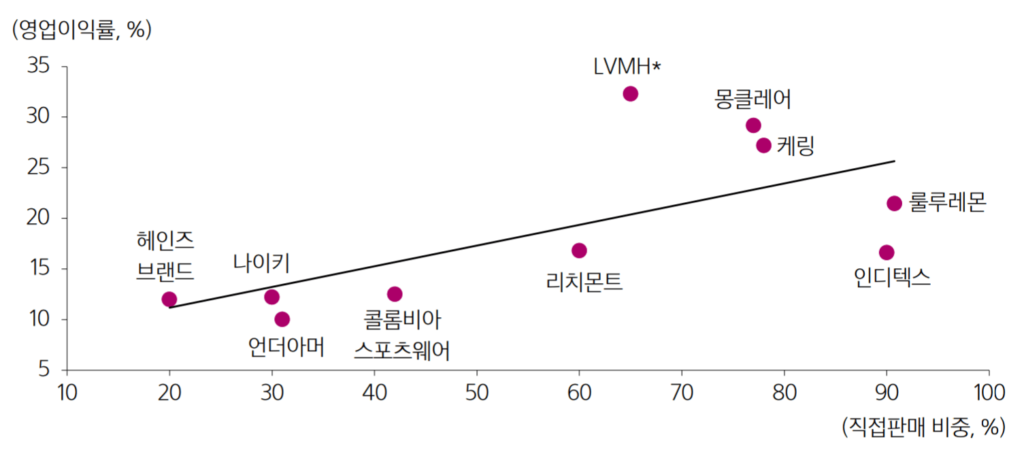

D2C에서 브랜드는 유통 비용을 줄일 수 있고, 가격에 대한 통제권을 가질 수 있기 때문에 전반적으로 D2C에 집중하지 않은 기업 및 브랜드에 비해서 높은 이익율을 보이고 있습니다.

삼성증권 보고서에 따르면 의류 업종의 경우 직접 판매(D2C) 비중이 높을수록 영업이익율이 높다고 합니다.

루이비통 등을 운영하는 LVMH, 케링과 같은 럭셔리 브랜드 뿐만이 아니라 SPA 브랜드 인디텍스(ZARA), 에슬레저 의류 업체 룰루레몬 등 직접 판매(D2C) 비중이 높은 브랜드일수록 높은 영업이익률을 보이고 있습니다.

D2C 증가가 이커머스에 미치는 영향

이러한 소비자 직접 판매, D2C 판매 증가는 유통측면에서는 오프라인 도소매업이 상대적으로 큰 타격을 받기 마련입니다.

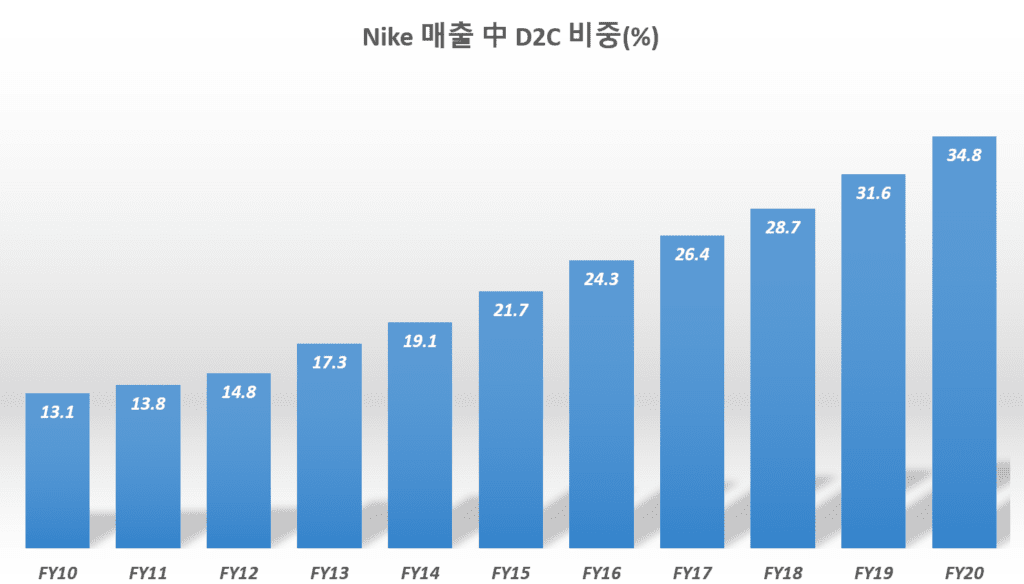

나이키는 경쟁력 강화를 위한 전략 중 소비자 직접 판매 비중을 높인다는 전략을 핵심 전략으로 추진하면서 도매 판매(Wholesale) 거래처를 대폭 축소하고 있습니다.

나이키 도소매 판매처는 한대 3만개에 달하는 유통업체와 11만개에 달하는 나이키 취급점이 있었지만 이를 점차 정리해 40여개 핵심 유통 중심으로 정리하고 있습니다.

때문에 나이키와 거래했던 비핵심 도소매 유통업체들은 나이키 판매 채널에서 제외되면서 위협을 받을 수 있습니다.

D2C 증가로 아마존 온라인쇼핑 성장세 약화

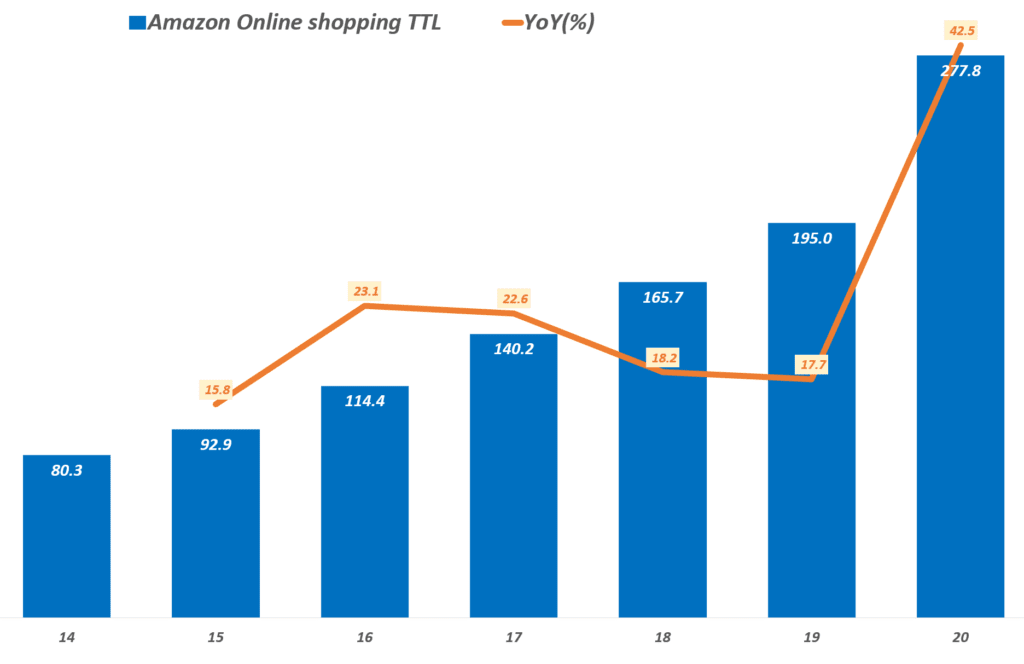

또한 아마존과 같은 전문 이커머스 업체도 나이키와 같은 브랜드들이 D2C 판매를 강화하면서 타격을 받을 수 있습니다.

아마존 온라인쇼핑 판매 상장율이 팬데믹 이전에 지속적으로 하락했던 이유 중에 하나는 이러한 D2C 판매 증가 트렌드도 영향을 미쳤을 것입니다.

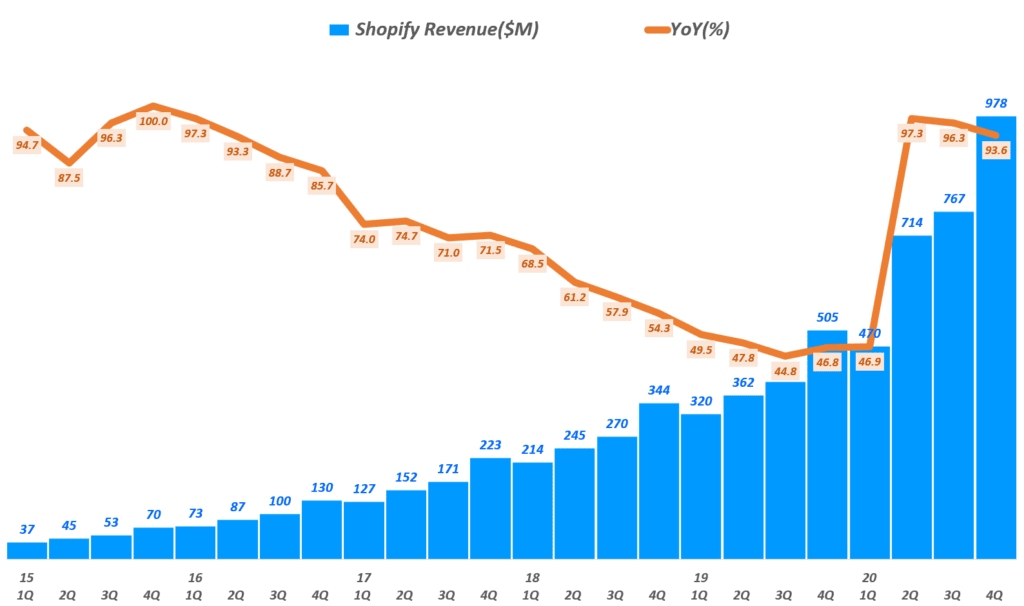

쇼피파이처럼 D2C를 솔류션 제공업체 각광

하지만 쇼피파이와 같은 온라인쇼핑 솔류션을 제공하는 기업은 기업 및 브랜드들이 소비자 직접 판매를 위한 온라인쇼핑 채널을 강화하면서 상대적으로 호황을 누리고 있습니다.

참고

D2C 중심 아디다스 전략, 디지탈 기반 옴니채널 전략으로 D2C 비중 50% 목표

나이키는 왜 소비자 직접 판매를 강화할까 – 나이키 D2C 전략

나이키, 벤앤제리스, 버라이즌에서 배우는 인종차별 이슈 대응법

[트렌드 차트] 연도별 스니커즈 브랜드 매출, 나이키 지배는 계속된다

나이키, 캐퍼닉 광고로밀레니얼과 Z세대를 사로 잡다 – 광고 효과조사 결과

스포츠화 시장에서 위기를 극복하는 나이키 미래 전략 3가지

스포츠화의 신흥 강자 언더 아머(Under Armour)의 미래 – 리복의 길? 또는 나이키의 길?

나이키를 위협하는 스포츠웨어 신흥 강자, 언더아머(Under Armour)의 성공요인 세가지

실적 관련

[트렌드 차트] 연도별 아디다스 실적, 매출 및 이익에서 읽는 아디다스 전망

코로나를 딛고 가속 성장한 4분기 나이키 실적 및 향후 나이키 전망