얼마전 나이키가 회계년도 2021년 4분기 실적을 발표했길래, 분기별 나이키 실적을 정리해 보고, 이어 연도별 나이키 실적을 연도별 매출, 영업이익 등 주요 지표들을 살펴보면서 향후 나이키 전망을 생각해 보기로 했습니다.

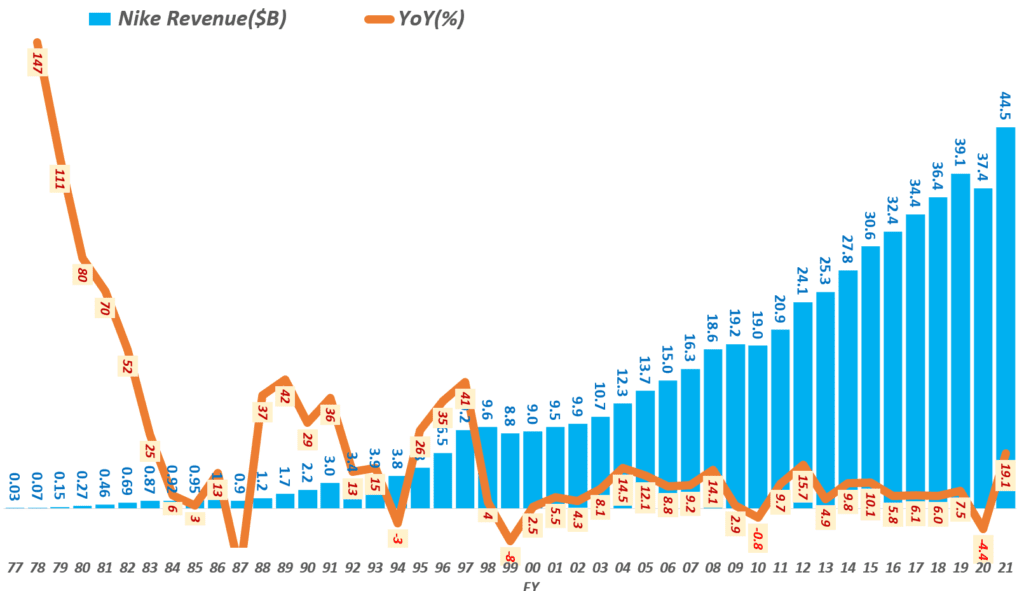

45년간 나이키 매출 추이

회계년도 기준 1977년부터 2021년까지 45년간 연도별 나이키 매출 추이를 살펴보면 여러가지 시사점을 읽을 수 있습니다.

나이키는 공식적으로 1964년에 Blue Ribbon Sports라는 이름으로 시작했습니다. 그런 의미에서 상당한 역사를 가진 회사라도 할 수 있습니다. 하지만 아디다스 등과 비교하면 상대적으로 역사가 짧은 스포츠 회사라는 평가도 있지만요.

블루 리본 스포츠(Blue Ribbon Sports)는 첫번째 오프라인 매장은 1966년에 열었다고 합니다, 그리고 오늘날 우리가 알고 있는 나이키 브래드 신발은 1972년 처음으로 선을 보였습니다.

나이키 신발이 좋은 반응을 얻으면서 1978년 회사 이름을 나이키(Nike, Inc)로 변경했습니다. 그리고 1979년 주식시장에 상장했습니다.

- 나이키가 주식시장에 상장한 1979년까지 나이키 매출 성장은 매년 100%이상의 매출 성장을 보였습니다.

- 하지만 1979년 발생한 2차 오일쇼크는 세계 경제를 혼란으로 몰아 넣으면서 이후 80년대 경제에 강한 충격을 주게 됩니다.

그러는 와중에 나이키 매출도 고성장세를 멈추고 80년 중반이후에 역성장을 보이기도 했습니다. - 하지만 80년대 말부터 성장세를 회복했습니다.

- 90년 후반부터는 이전의 고성장을 멈추고 10% 이하의 저성장을 이어가고 있습니다.

- 2021년은 근래에 드물게 19% 성장했는데, 이러한 고성장이 회계년도 22년에도 이어질 것이라고 나이키는 전망하고 있습니다.

나이키는 회계년도 22년(2021년 6월 ~ 2022년 5월) 매출은 500억 달러이상으로 두자리수 성장을 이어갈 것이라고 실적 발표에서 밝혔습니다.

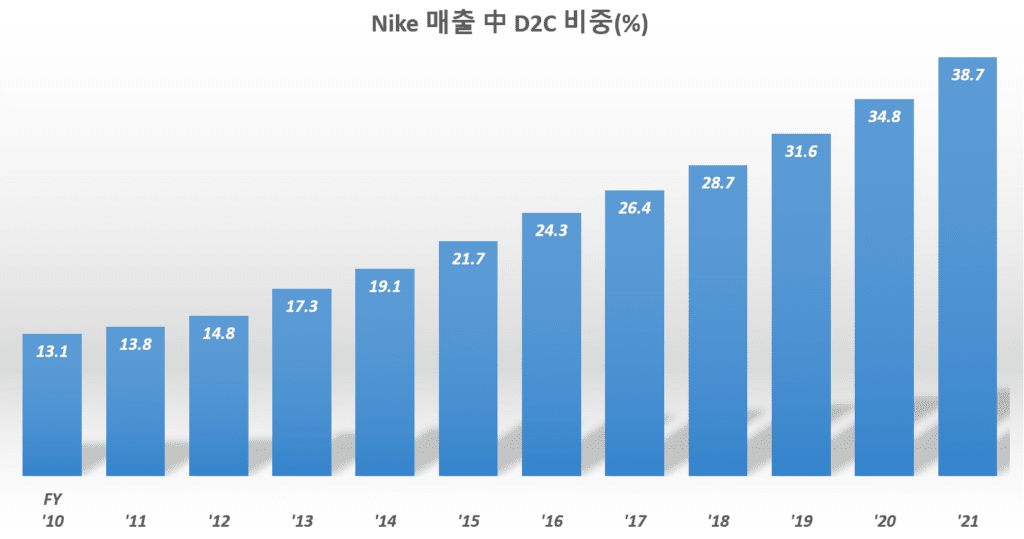

얀도별 D2C 비중 추이

나이키는 오래전부터 소비자 직접 판매 확대를 추진해 왔습니다. 소비자 직접 판매는 D2C라고 대리점 – 소매정 – 소비자로 이어지는 전통적인 유통구조가 아니라 나이키가 직접 운영하는 나이키 매장이나 나이키 온라인쇼핑 사이트에서 소비자에게 직접 판매하는 것을 말합니다.

이러한 나이키 소비자 직접 판매(D2C) 전략은 이전 포스팅 나이키는 왜 소비자 직접 판매를 강화할까 – 나이키 D2C 전략에서 살펴보았지만 아래와 같은 이점이 있기 때문입니다.

나이키에게 있어서 소비자 직접 판매를 강화하는 것은 몇가지 점에서 의미가 있습니다.

- 첫째는 패스트패션 강화 측면에서 소비자 반응 데이타를 실시간으로 파악해서 이에 맞충 공급 계획을 가능케 한다는 점에서 나이키 전체 경쟁력을 좌우할 수 있기 때문입니다.

- 두번째는 애플 타운 스퀘어 가 그러하듯이 소비자 직접 커무니케이션한다는 것은 브랜드에게 매우 중요합니다. 브랜드 커뮤니케이션을 직접 컨트롤 한다는 것은 브랜드 관리에서 매우 중요합니다. 그런 관점에서 나이키의 소비자 직접 판매 강화는 매우 의미기 있습니다.

- 세번째로는 소비자 직접 판매 채널이 메이커로서는 이윤이 높기 때문이죠. 브랜드가 초기에 제대로 유통망이 없기 때문에 도매 유통에 의존하고 이는 한 다리를 건너야하기 때문에 회사 마진은 줄어들 수 밖에 없습니다.

이러한 나이키 소비자 직접 판매(D2C) 전략에 따라 나이키 전체 매출에서 소비자 직접 판매가 차지하는 비중이 계속 증가하고 있는데요. 최근 발표된 회계년도 2021년 소비자 직접 판매(D2C) 비중은 38.7%로 사상 최고치에 이르렀습니다.

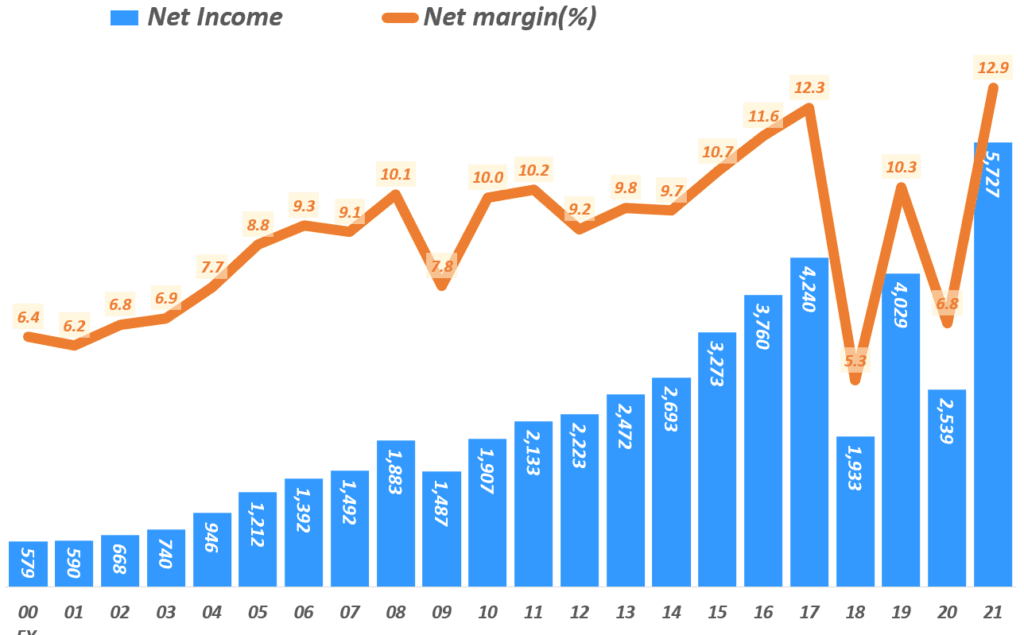

연도별 나이키 이익 추치

마찬가지로 연도별 나이키 이익도 크게 증가했습니다. 나이키 이익 지표 중 나이키 순이익 및 나이키 순이익율은 확실히 우상향하는 모습을 보여주고 있습니다.

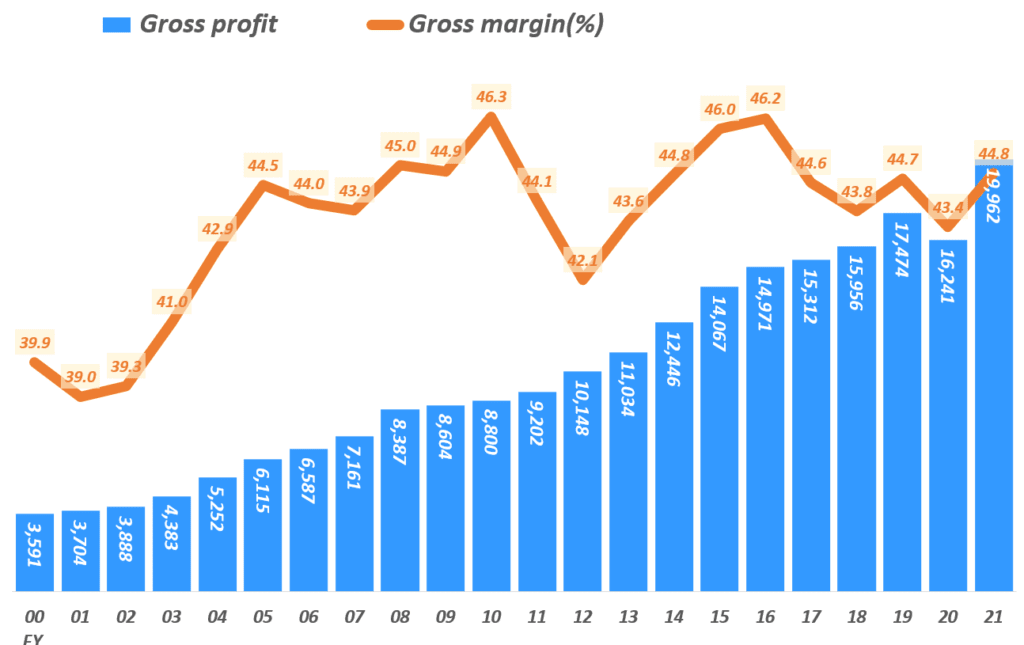

하지만 나이키 총이익율은 2000년대 후반대에 40%을 넘은 후 41% ~ 46% 사이를 유지하고 있으며, 최근 5년간 추세는 43% ~ 45% 사이에서 안정적으로 유지되고 있습니다.

연도별 나이키 매출총이익 추이

2021년 나이키 총이익은 199.6억 달러, 매출총이익율 44.8%로 전년비 22/9% 증가했습니다.

연도별 총이익율을 살펴보면 2000년대 후반대에 40%을 넘은 후 41% ~ 46% 사이를 유지하고 있으며, 최근 5년간 추세는 43% ~ 45% 사이에서 안정적으로 유지되고 있습니다.

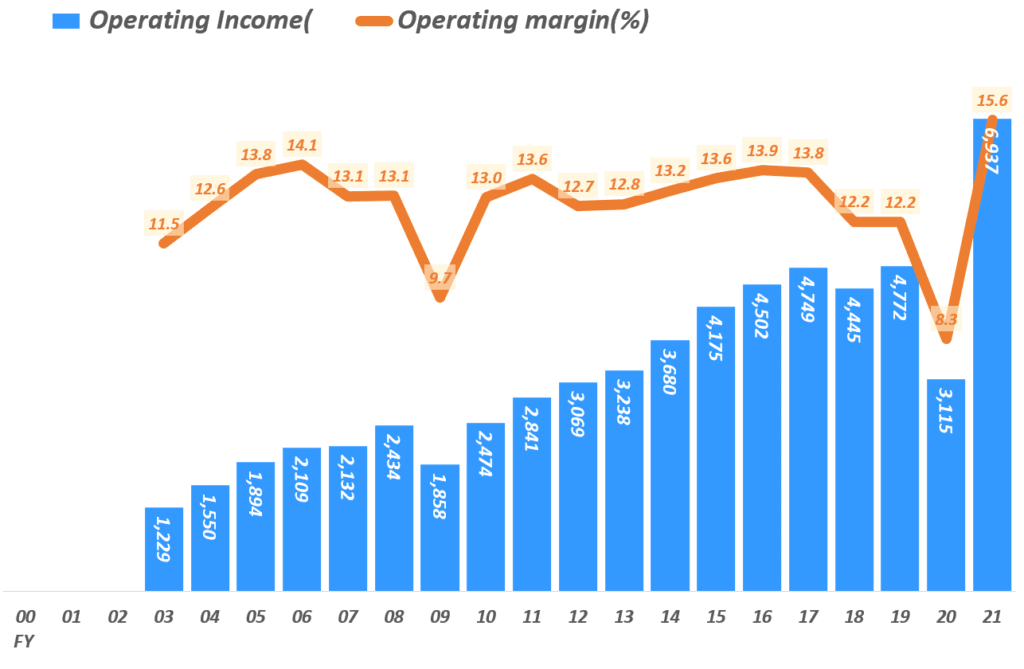

연도별 나이키 영업이익 추이

2021년 나이키 영업이익은 69.37억 달러로 전년비 122.7% 증가했고, 영업이익율 15.6%로 가장 높은 수준을 기록했습니다.

회계년도 2020년은 코로나 팬데믹으로 마지막 두분기에 매출 감소 및 팬데믹 대응 비용이 크게 증가했기 때문에 근래들어 가장 좋지않는 영업이익율을 기록했습니다.

연도별 나이키 순이익 추이($M)

2021년 나이키 순이익은 57.3억 달러로 전년비 126% 증가했습니다. 2021년 순이익율 12.9%는 근래들어 가장 높은 수준입니다.

아래 연도별 순이익 추이 그래프에서 보여주듯이 나이키 순이익 및 나이키 순이익율은 확실히 우상향하는 모습을 보여주고 있습니다.

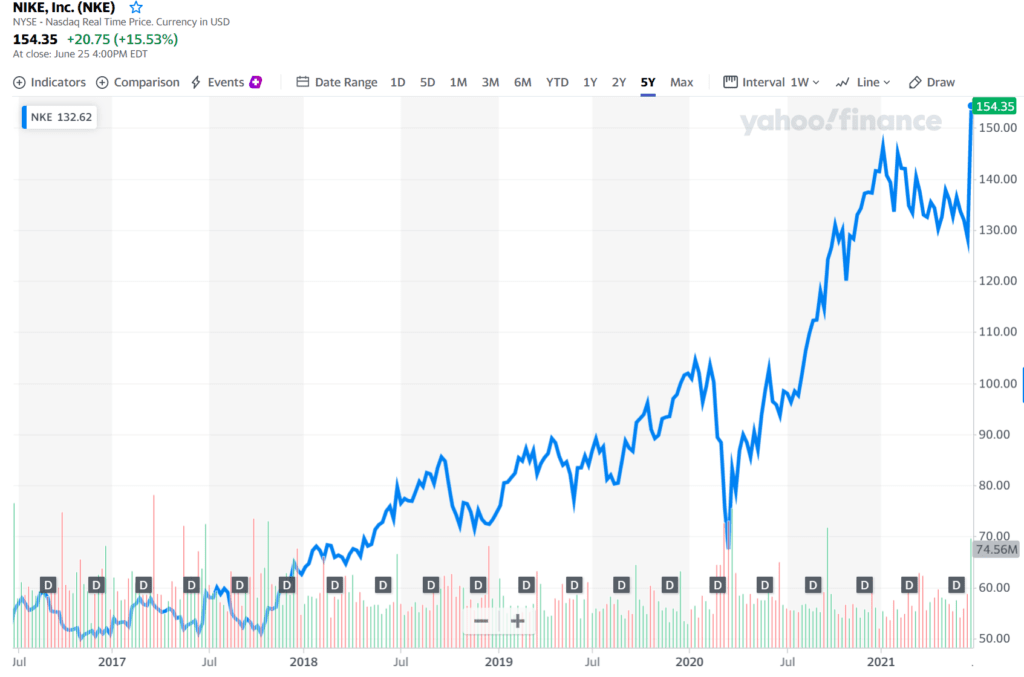

최근 5년간 나이키 주가 추이

최근 5년간 나이키 주가를 살펴보면, 2017년 1월 3일 나이키 주가는 53.91달러로 마쳤습니다. 2021년 6월 25일 154.35 달러로 상승했기 때문에 상승율은 186% 상승해 높은 주가 상승율을 보여 주었습니다.

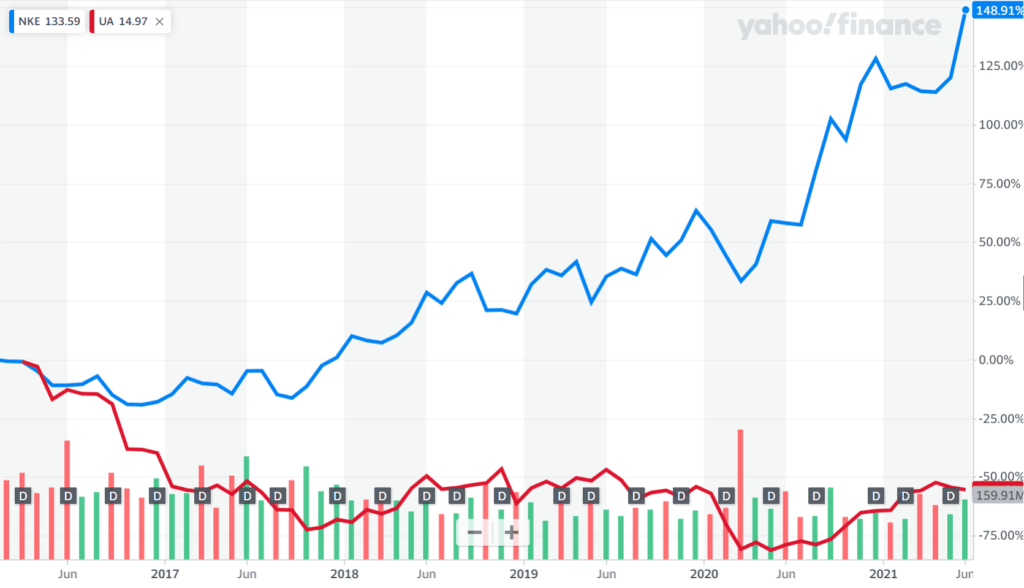

나이키 주가와 언더아머 주가 상승율 비교

2016년부터 나이키 주가와 언더아머 주가 상승율 비교해 보면 나이키 주가 상승흐름을 분명히 볼 수 있습니다.

2016년 1월 4일부터 나이키 주가는 148.9% 오른반면 언더아머 주가는 오히려 54%이상 빠졌습니다. 나이키를 위협하면 기세좋게 등장했지만 지속적으로 성과를 내지 못하면서 언더아머 주가는 좀처럼 상승의 기회를 잡지 못했습니다.

참고

D2C 중심 아디다스 전략, 디지탈 기반 옴니채널 전략으로 D2C 비중 50% 목표

나이키는 왜 소비자 직접 판매를 강화할까 – 나이키 D2C 전략

나이키, 벤앤제리스, 버라이즌에서 배우는 인종차별 이슈 대응법

[트렌드 차트] 연도별 스니커즈 브랜드 매출, 나이키 지배는 계속된다

스포츠화 시장에서 위기를 극복하는 나이키 미래 전략 3가지

스포츠화의 신흥 강자 언더 아머(Under Armour)의 미래 – 리복의 길? 또는 나이키의 길?

나이키를 위협하는 스포츠웨어 신흥 강자, 언더아머(Under Armour)의 성공요인 세가지

나이키 광고 관련

나이키가 인종차별 저항을 이끈 캐퍼닉을 모델로 기용한 이유

나이키, 캐퍼닉 광고로밀레니얼과 Z세대를 사로 잡다 – 광고 효과조사 결과

나이키 광고, 재일 외국인으로 차별을 딛고 계속 움직인다. 미래를 기다리지 않는다

실적 관련

연도별 나이키 실적, 매출 및 이익에서 읽는 나이키 전망

[트렌드 차트] 연도별 아디다스 실적, 매출 및 이익에서 읽는 아디다스 전망

사상 최대 매출 및 영업이익의 2분기 나이키 실적, 향후 전망은 어떻까?

코로나를 딛고 가속 성장한 4분기 나이키 실적 및 향후 나이키 전망