이번 2018년 2분기 실적들을 보면 월마트를 비롯한 전통 오프라인 유통들의 성장세가 눈에 띄입니다. 이를 두고 오프라인 유통들이 아마존 공세를 대응할 준비를 갖춘 결과라는 해석들이 나오고 있죠.

그러면서 기존 오프라인 유통들의 전략에 대한 관심도 높아지고 있습니다.

이런 관심하에 오프라인 유통의 최강자라 할 수 있는 월마트의 전략을 오프라인 전략, 이커머스 전략 그리고 글로벌 전략이라는 세가지 주제로 나누어 살펴 보려 합니다.

월마트 전략 연구 1 – 오프라인 매장혁신으로 진화된 옴니채널 추진

월마트 전략 연구 2 – 고소득층과 밀레니얼을 겨냥하는 이커머스 전략

월마트 전략 연구 3 – 공격적인 글로벌 이커머스 공략을 추진하다.

월마트 전략 중 첫번째로 오프라인 전걍에 대해서 살펴 봅니다.

여기에서는 먼저 유통관련해 온라인 유통과 오프라인 유통 비중 추이, 주요 유통업체 유통시장에 대해 간략히 짚어보고, 이어 소비자 등의 트렌드를 살펴보고 월마트의 전략 방향 5가지에 대해서 살펴보도록 하겠습니다.

1. 미국 온-오프라인 유통 비중 추이

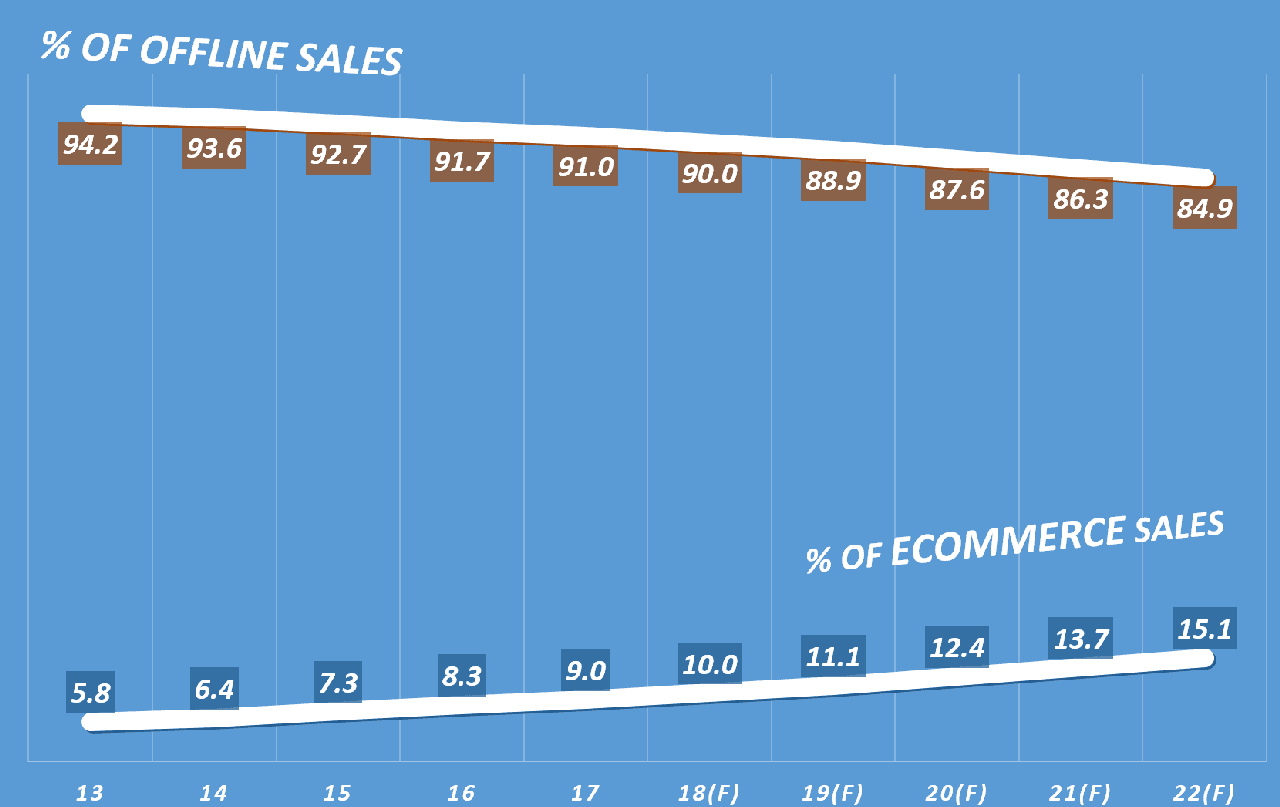

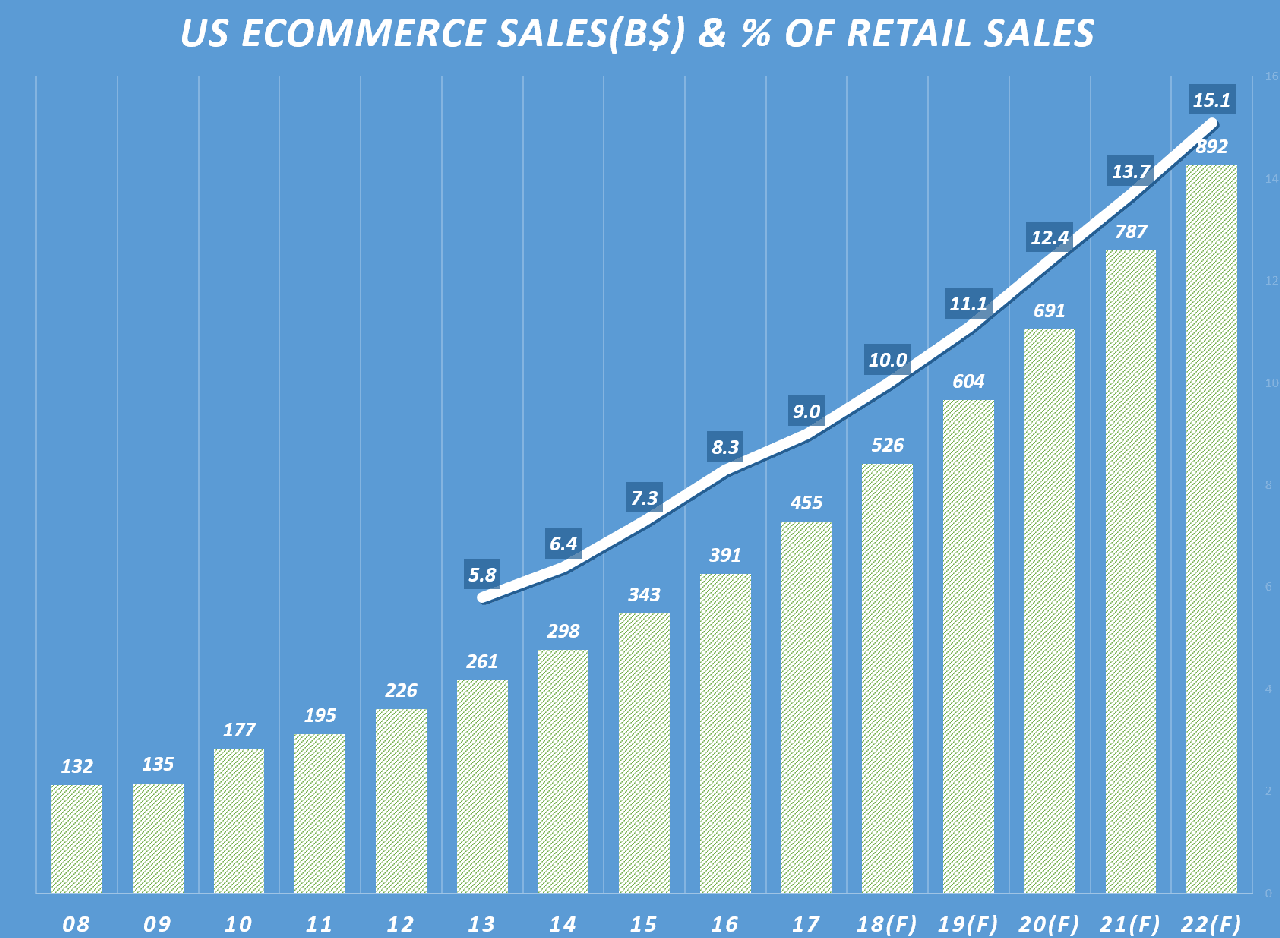

먼저 미국 소매 매출에서 오프라인 판매와 이커머스 판매가 차지하는 비중이 어떻게 변하고 있는지 살펴보죠.

관련 데이타를 공개해왔던 이마케터 데이타를 기준으로 2013년부터 2022년까지 살펴보면, 빠르게 성장한다고하는 이커머스 비중은 2013년 5.8%로 아주 낮은 수준이며, 올 2018년에야 겨우 10%에 달할 것으로 예상되고 있습니다.

이러한 이커머스 비중은 5년후인 2022년에도 15% 수준으로 쉽게 생각하는 것처럼 온라인 이커머스 비중이 획기적으로는 증가하지는 않을 것으로 전망됩니다.

이는 그만큼 오프라인 유통이 여전히 중요한 비중을, 아니 절대적인 비중(거의 90%)을 차지하고 있으며 앞으로도 그럴 것임을 다시 한번 일깨워 주는 데이타라고 할 수 있습니다.

따라서 이 절대적인 비중을 차지하는 오프라인 판매부분에서 계속적인 경쟁력을 확보하는 것은 가장 기본적이고, 중요한 일이라고 할 수 있습니다.

2. 주요 유통업체별 매출 비교

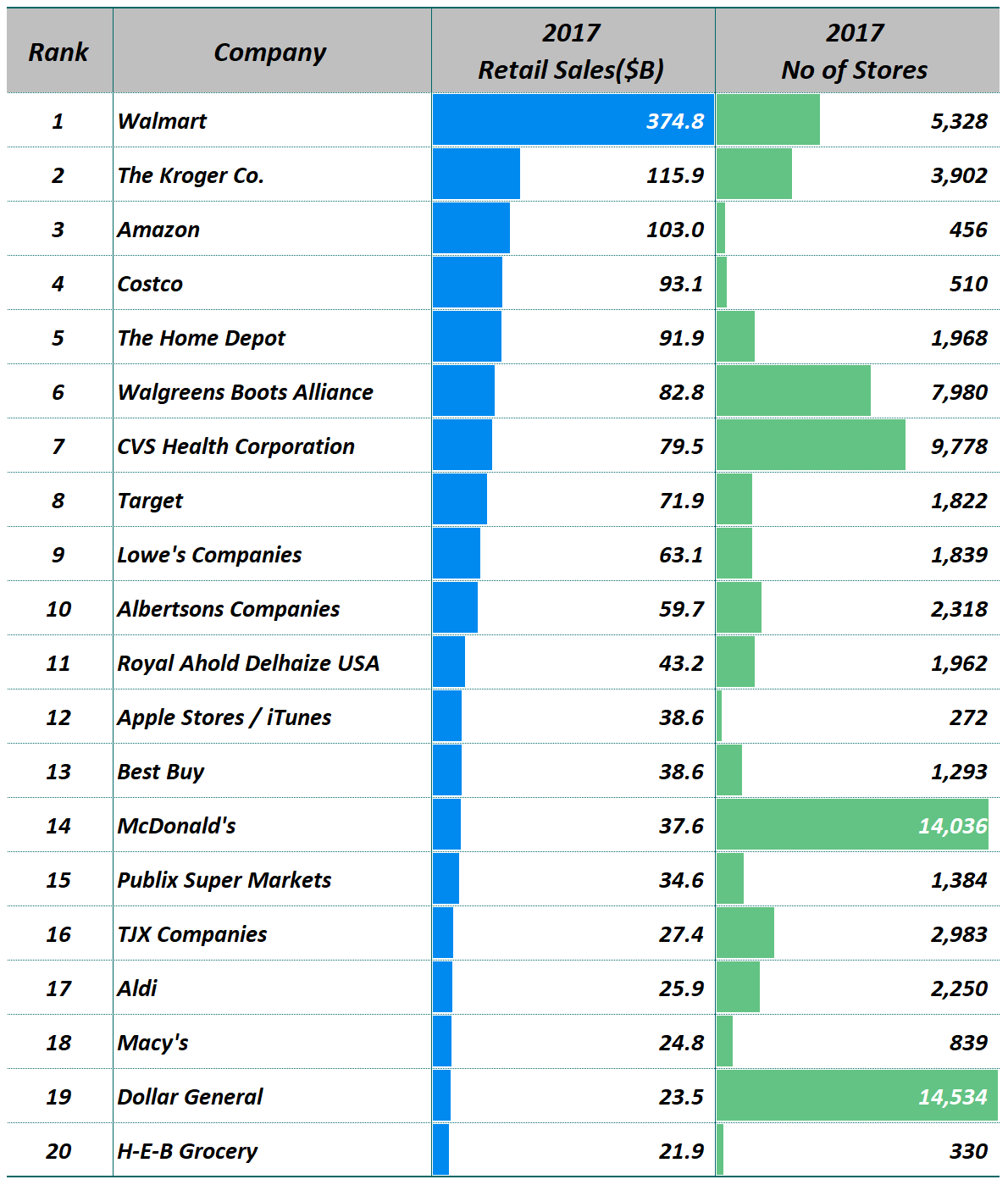

다 아는 이야기일 수 있지만 미국 유통업체별 매출 순위를 살펴보죠. 어떤 유통업체들이 있는지 살펴볼겸해서요.

미국 소매 유통이 엄청 큰 규모를 자랑하기 때문에 여기에 참여하는 엄청나게 많은 유통업체들이 있습니다.

Kantar Consulting이 제공한 2017년 매출 기준 100대 유통업체 중 20개 유통업체를 List-up해 봤습니다.

이에 따르면 월마트가 3,748억 달러로 부동의 1위, 크로거가 1,159억 달러로 2위 그리고 아마존은 1,030억 달러로 3위를 차지했네요. (여기서는 미국 내 매출만 기준으로 삼고 있음)

이렇게 보아도 확실히 월마트가 압도적임을 알 수 있습니다.

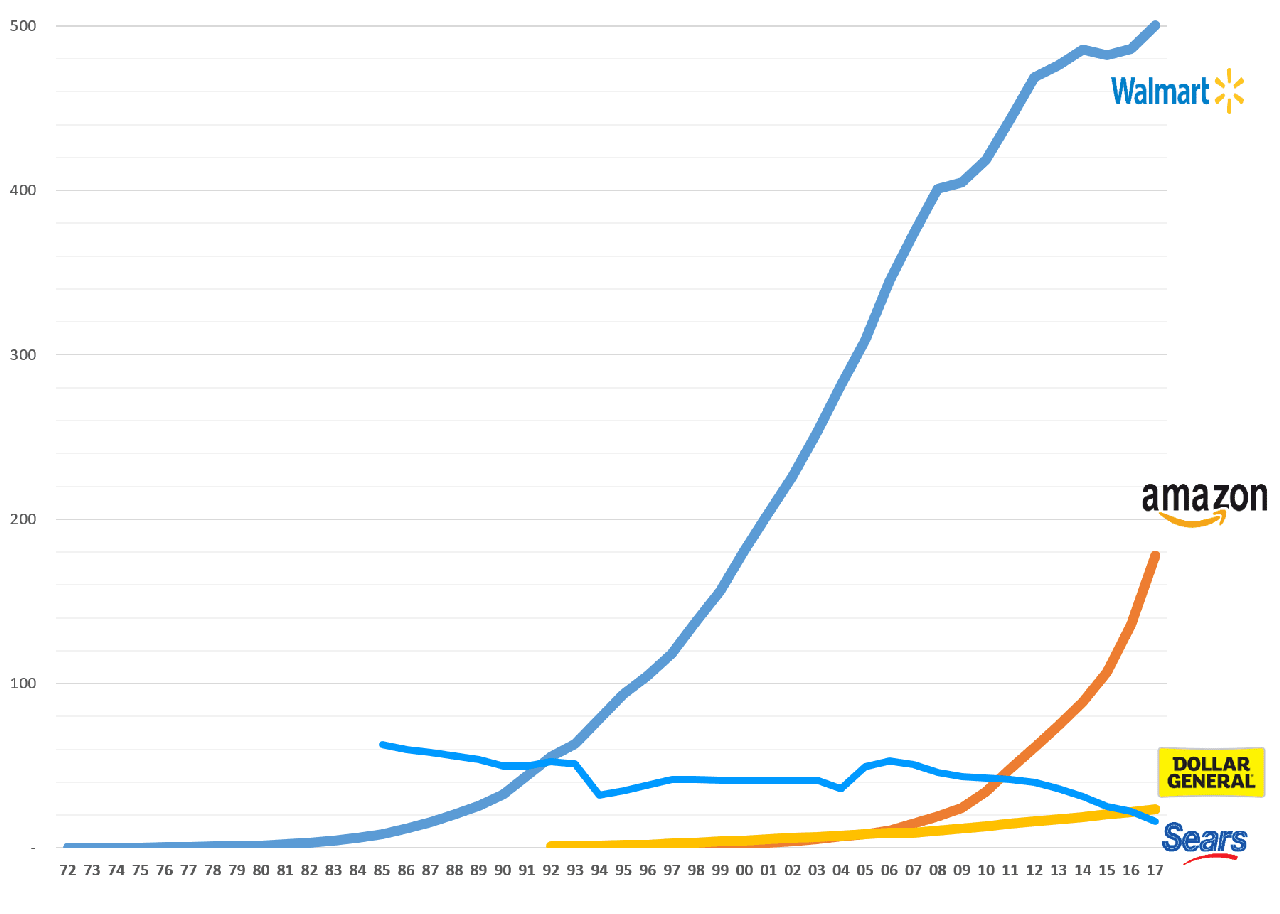

위와같이 2017년 한해동안 주요 유통별 매출을 비교해 보는 것도 의미있지만, 주요 유통업체의 장기간 트렌드를 살펴보는 것도 의미가 있다는 생각입니다.

이 주요 유통업체를 앞으로 이야기를 끌어갈 스토리에 맞추어 세계 최대 소매업체인 월마트, 이커머스로 시작해서 전방위로 영역을 확장하고 있는 아마존, 한때 중산층 대상으로 큰 인기를 끌었다가 이젠 망해가는 백화점 시어즈 그리고 지방 시골을 중심으로 맹렬하고 성장하는 달러 제너럴(Dollar General)을 같이 살펴 보았습니다.

- 월마트는 최근 주춤하다 다시 상승으로 방향 전환해 전체 매출 5,000억 달러 돌파

- 아마존은 최근 아주 빠른 속도로 성장해 2017년 1,779억 달러 매출

- 시어즈는 한때 530억 달러 매출을 올릴 정도로 성장했으나, 부진을 거듭하며 161억 달러 수준으로 급격히 감소

- 달러 제너럴은 매년 7% ~ 10%씩 빠르게 성장해 235억 달러 매출(회계연도로는 2018년 임)

3. 몇가지 트렌드 분석

유통을 분석하기 위해 몇가지 트렌드를 살펴보시죠.미국 유통을 살펴보기 위해서는 아래 세가지 트렌드를 염두에 둘 필요가 있어 보입니다.

- 가장 넓은 소비층을 가졌던 중간 소득층의 감소 및 상위 소득층의 증가

- 그동안 소비를 주했던 베이비 부머 세대가 퇴조하고 밀레니얼과 Z세대가 소비 주역으로 떠오르고 있다는 것

- 너무도 당연한 이커머스의 성장

3.1. 중간 소득층의 감소, 상위 소득층 증가

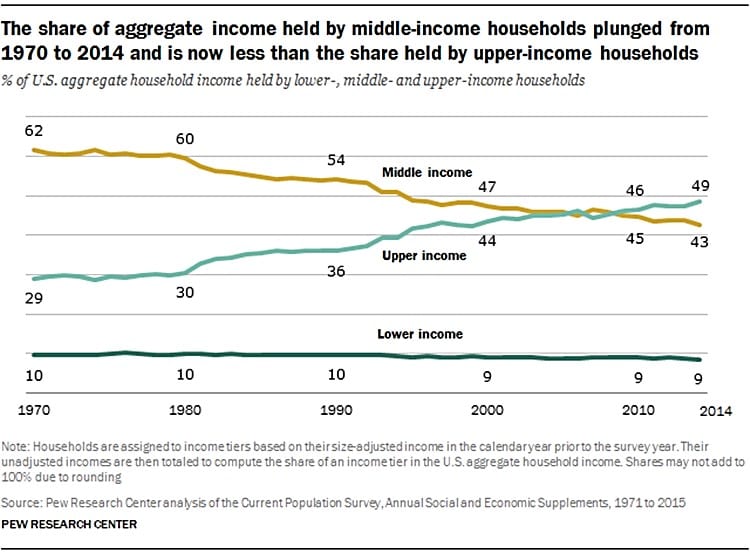

미국 가구당 소득에 따라 분류하면 굉장히 흥미로운 결과를 볼 수 있습니다. 그것은 중간 소득층의 급격한 감소와 상위 소득자의 증가입니다. .

따라 그동안 중간 소득층에 비지니스 중심을 놓았던 기업이라면 전략을 다시 살펴볼 필요가 있습니다.

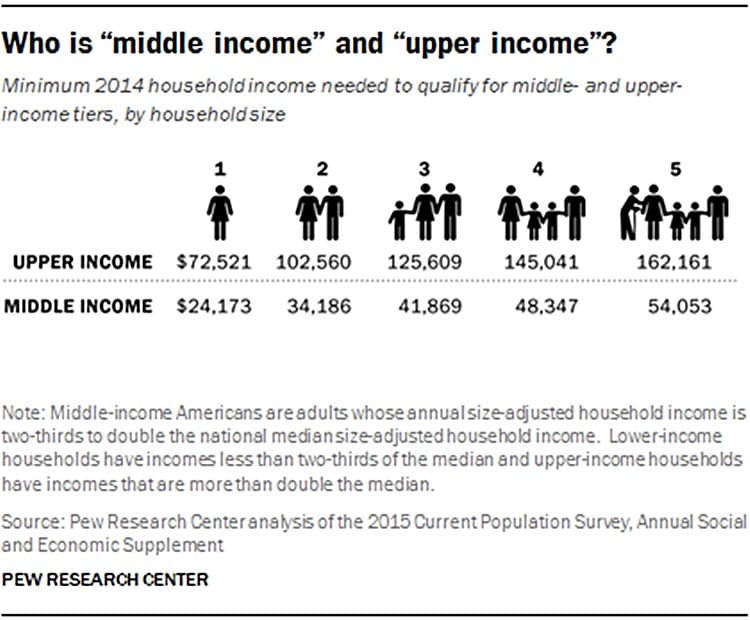

아래는 미국 센서스 데이타를 기반으로 PeW Researh에서 소득에 따른 계층의 비중이 어떻게 변화되고 있는지를 보여주는 그프래프를 공개했는데요.

이에 따르면 중산층이 급격히 감소하고 상위계층의 비중이 확 늘어 비중이 역전되었습니다. 여기 중산

- 1970년대 60%에 달했던 중산층은 2014년 43%까지 감소

- 반면 상위계층은 1970년 29%에서 2014년 49% 로 증가해 가장 비중이 높은 계층이 되었음

- 반면 저소득층은 10%에서 9%로 큰 변동은 없음

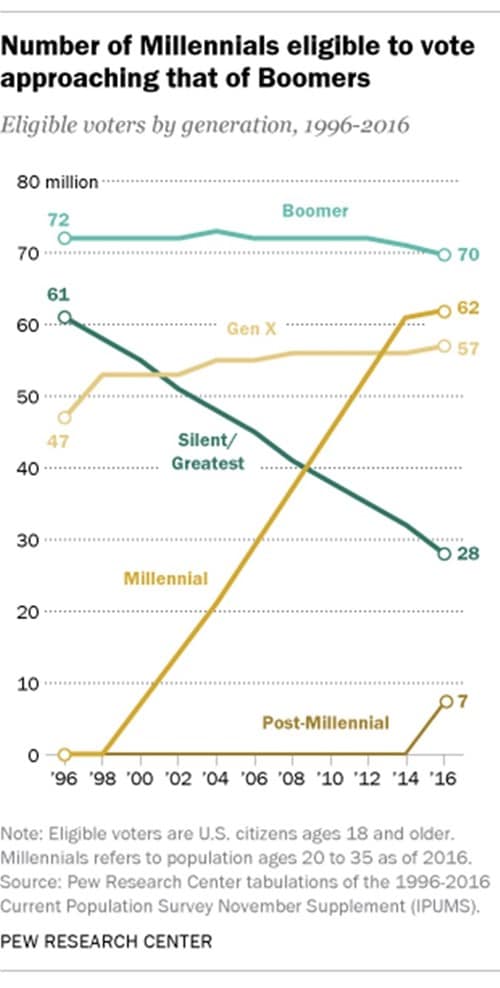

3.2. 밀레니얼과 Z 세대의 대두

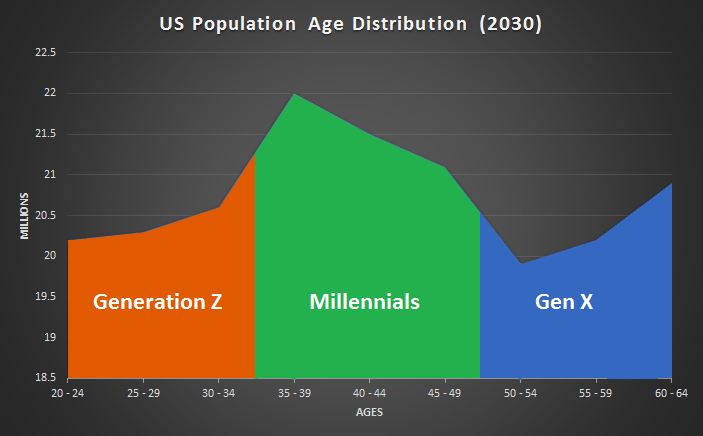

또한 소비 인구의 구성에서도 그동안 가장 풍부한 수요를 제공했던 베이비 부머 세대가 점점 물러나고, 새로운 특성을 보이면서도 강력한 구매력을 가진 밀레니얼 세대가 전면에 부각되고, 또 새로운 흐름을 만드는 Z세대가 소비 주체로 등장하고 있습니다.

지금은 밀레니얼들이 소비 전면에 등장한 상태이고, Z 세대는 소비를 시작하는 단계로 2030년이되면 완전히 주요 소비층으로 등장할 것으로 예상되고 있죠.

따라서 유통업체 입장에서도 이들 밀레니얼과 Z 세대들에게 어떻게 접근하느냐가 매우 중요합니다.

2.3. 당연하지만 이커머스의 확대

너무도 당연한 트렌드이자, 유통 입장에서는 반드시 넘어야 할 산이므로 간단히 이커머스 매출 전망을 토대로 중요성을 상기할 수 있을 것 같습니다.

- 2017년 이커머스 판매는 4,550억 달러로 추정되며 전체 리테일 매출의 약 9%를 차지

- 2018년은 5.260억 달러 매출에 이커머스 비중이 처음으로 10%를 넘을 것으로 전망

- 5년 후 2022년에는 이커머스 비중이 15%까지 상승할 것

따라서 빠르게 커가는 이커머스를 어떻게 효율적으로 대응할 것인지가 중요한 문제가 아닐 수 없습니다.

3. 월마트 전략 방향성

그러면 월마트의 기본 전략은 무엇이라고 봐야 할까요? 월마트가 움직이려는 방향은 어디일까요?

월마트 오프라인 매장의 진화 방향에 대해서는 월마트 부동산 전략 & 혁신팀에서 근무하는 채수빈님이 잘 정리해 놓았습니다.

저도 여기에서 많은 시사점을 얻었고, 여기 정보 도움을 받아 제가 생각한 바를 다시 정리할 수 있었습니다. 꼭 읽어 보시면 보다 구체적인 정보를 얻을 수 있을 것입니다.

월마트의 전략에 대서 개인적으로 다음과 같은 경향성을 갖는다고 생각합니다.

첫째, 기존 중간 소득층 중심에서 점차 상위 소득층을 강화할 것입니다. 여기에서 이미 상위 소득층을 장악(?)한 아마존과 필연적인 충돌이 있습니다.

둘째, 새로운 소비 주체로 떠오르는 밀레니얼 및 Z세대를 겨냥할 것입니다.

셋째, 이커머스 공습에 대항해 이커머스 경쟁력을 강화합니다. 이는 멀티채널 전략과 동시에 추진될 것입니다.

넷째, 여전히 절대적인 오프라인 판매를 지키기 위해 오프라인 매장 장점을 극대화하는 솔류션 개발에 주력합니다. IT 기술에 기반한 쇼핑의 편리성을 높이고 방문객당 판매액을 높이는 방안에 대해 고민될 것으로 보입니다

다섯째, 할인점 중심의 대형화보다 상위 소득층 및 밀레니얼 고객 접근성을 높이도록 도심으로 진출을 강화합니다. 이는 네이버후드 마켓( Neighborhood Markets)에서 구체화됩니다.

그러면 아래에서는 이러한 방향성 중 오프라인 매장 전략과 직접적인 관련이 있는 사항 중심으로 살펴보도록 하겠습니다.

3.1. 상위 소득층을 공략 – 프리미엄 브랜드 협업, 새로운 서브스크립션 서비스 제안

위에서 살펴본대로 미국 경제 구조의 영향으로 디존 중산층이라 불렸던 계층의 비중은 지속 감소하고, 대신 상위 소득층의 증가로 이어지고 있죠.

그런데 월마트는 중간 소득층과 하위 수득층을 기반으로 성장해온 유통업체이다 보니 월마트 브랜드 이미지는 저가 이미지로 굳어져 있습니다.

월마트의 가장 유명한 슬로건은 “Always Low Price”로 1999년부터 2007년까지 사용되었고, 지금은 “Save Money. Live Better”가 사용되고 있지만 여전히 매장 內에서 “Everyday Low Price”가 기본으로 표기되어 있습니다.

그러다보니 “월마트 = 저가격” 이미지가 강력하게 형성될 수 밖에 없었겠죠.

이러한 한계를 극복하고 상위 소득층에게 어필하고자하는 월마트의 전략은 프리미엄 이미지를 가지고 있는 브랜드와 협업 등의 방식으로 나타나고 있습니다.

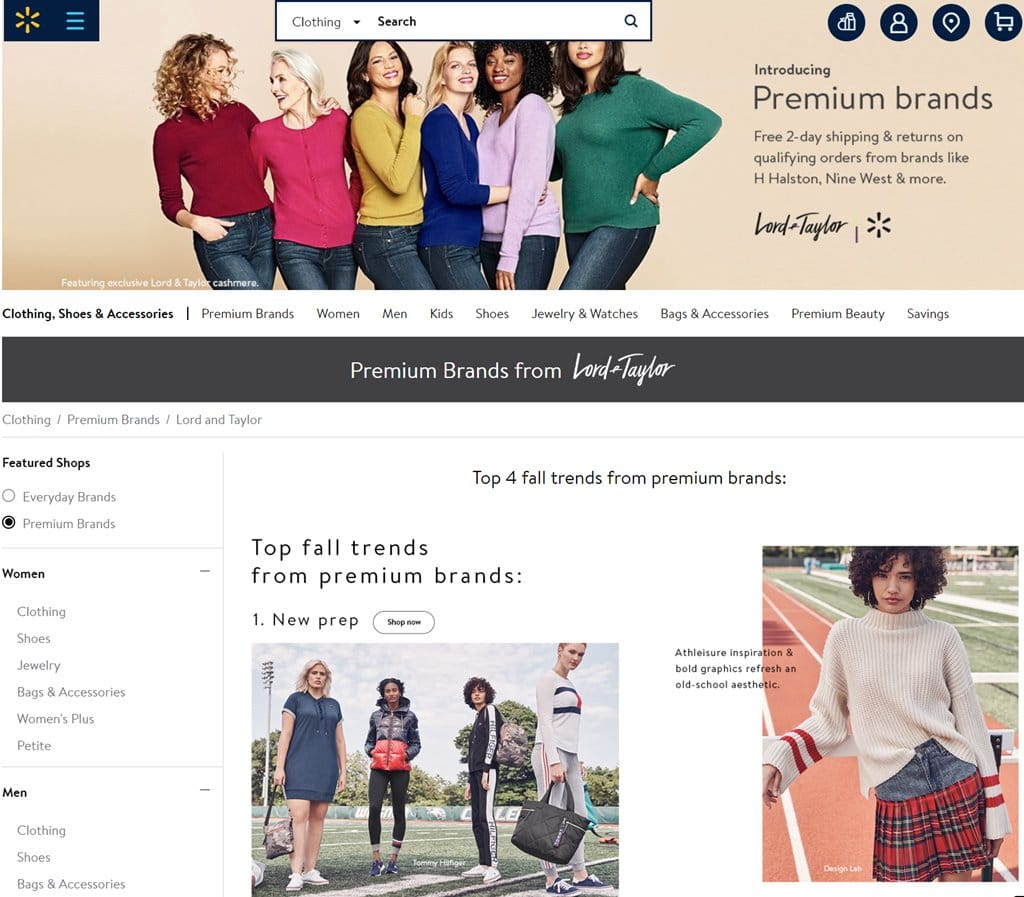

프리미엄 브랜드 Lord & Taylor 협업

이의 대표적인 예는 Lord & Taylor 백화점과 협업에서 잘 들어납니다. 이는 비록 온라인 중심이기는 하지만 월마트의 지향점을 잘 보여줍니다.

Lord & Taylor에 대한 브랜드 로열티가 있는 상위 소득층을 끌어들이기 위해 Lord & Taylor 브랜드를 월마트에 입점시킨 것이죠.

‘제트블랙’ 서브스크립션 서비스

2018년 6월, 월마트는 아마존 프라임 멤버쉽과 유사한 ‘제트블랙’이라는 서브스크립션 서비스를 시작했습니다.

이는 보다 상위 소득층을 겨냥한 것으로 월 50달러라는 상당히 비싼 구독료를 책정하되 그 이상의 프리미엄 서비스를 제공하는 것을 목표로 합니다.

이 ‘제트블랙’ 서비스는 월마트가 실리콘 밸리에 설립한 신기술 사업부 스토어 No.8(Store No.8)의 인공지능 기술과 홈, 건강, 육아, 패션, 웰빙 등에 걸친 월마트의 전문 지식을 결합해 보다 개인화되고, 큐레이션된 서비스 제공을 목표로 하고 있습니다.

현재 ‘제트블랙’ 은 텍스트 메세지로 쇼핑할 수 있는 서비스를 선보였는데, 메세지로 애인이 생일을 맞았는데 선물이 필요하다고 보내면 관련 상품을 추천하고, 상품을 그 다음 날까지 배송해 줍니다.

아직 한계가 많지만 보다 상위 소득층 공략을 위한 서비스로 테스트되고 있습니다.

3.2. 밀레니얼 및 Z세대 공략

마찬가지로 밀레니얼과 Z세대는 이미 소비의 주체로 떠올랐고, 소비 트렌드를 이끄는 세대가 되었습니다.

그렇기때문에 모든 브랜드는 이 밀레니얼과 Z세대를 공략하는데 많은 노력을 경주합니다. 이들에게 외면받는 브랜드는 결국 낙오될 수 밖에 없기 때문입니다.

월마트는 유감스럽게 밀레니얼들에게 핫한 브랜드가 아닙니다. 오히려 올드하고 구세대 브랜드에 가깝죠.

이런 사장을 잘 알고 있는 월마트 CEO 마크 로렌(Marc Lore)은 밀레니얼을 공략해 월마트를 밀레니얼들이 가장 좋아하는 브랜드로 만들겠다고 목표를 밝히기도 했습니다.

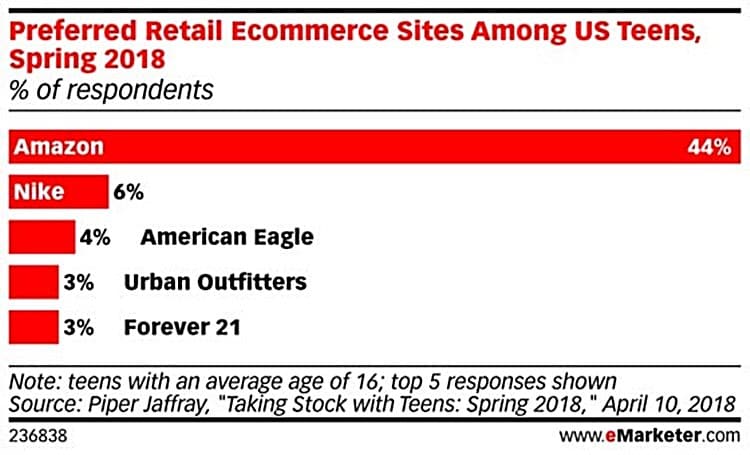

밀레니얼이 가장 좋아하는 이커머스 브랜드는?

아래는 Piper Jaffray에서 조사한 밀레니얼들이 가장 좋아하는 이커머스 브랜드에 대한 조사인데요. 이커머스라는 제한이 있기는 하지만 아마존이 절대적인 지지를 받고 있으며, 나이키, 어메리칸 이글등이 상위에 뽑혔습니다.

여기에 월마트가 들어갈 자리가 없어 보입니다.

핫한 브랜드 인수로 밀레니얼 공략

월마트의 밀레니얼 접근은 밀레니얼들에게 핫하게 알려진 수많은 브랜드를 인수해 월마트 라인업에 포함시키는 방향으로 추진되고 있습니다.

월마트 CEO 마크 로렌(Marc Lore)은 밀레니얼을 공략하기 위해 밀레니얼들에게 독점 콘텐츠를 제공할 수 있는 브랜드 포트폴리오를 만들겠다고 공언했습니다.

““We’re trying to create a portfolio of these brands that give us proprietary content for a reason for millennials to come shop inside the Walmart ecosystem, We’re not going out making billion dollar acquisitions. We’re buying companies that can help accelerate us to the fundamentals.”

이러한 전략에 따라 월마트는 남성의류 커머스 브랜드 Bonobos, 프리미엄 웃도어 브랜드 Moosejaw, 여성의류 브랜드 Modcloth 등 나름 이미지가 좋은 프리미엄 브랜드들을 인수해 월마트와 시너지를 추진하고 있습니다.

이는 최근 Target이 Hunter 프리미엄 브랜드와 협력해 Target매장에서 특별한 경험을 제시해 좋은 반응을 얻었고, 더 나아가 Target 자체가 밀레니얼을 비롯한 타겟층의 관심을 얻는데 성공했는데 월마트의 접근도 이와 비슷하다고 할 수 있습니다.

3.3. 이커머스 경쟁력 강화

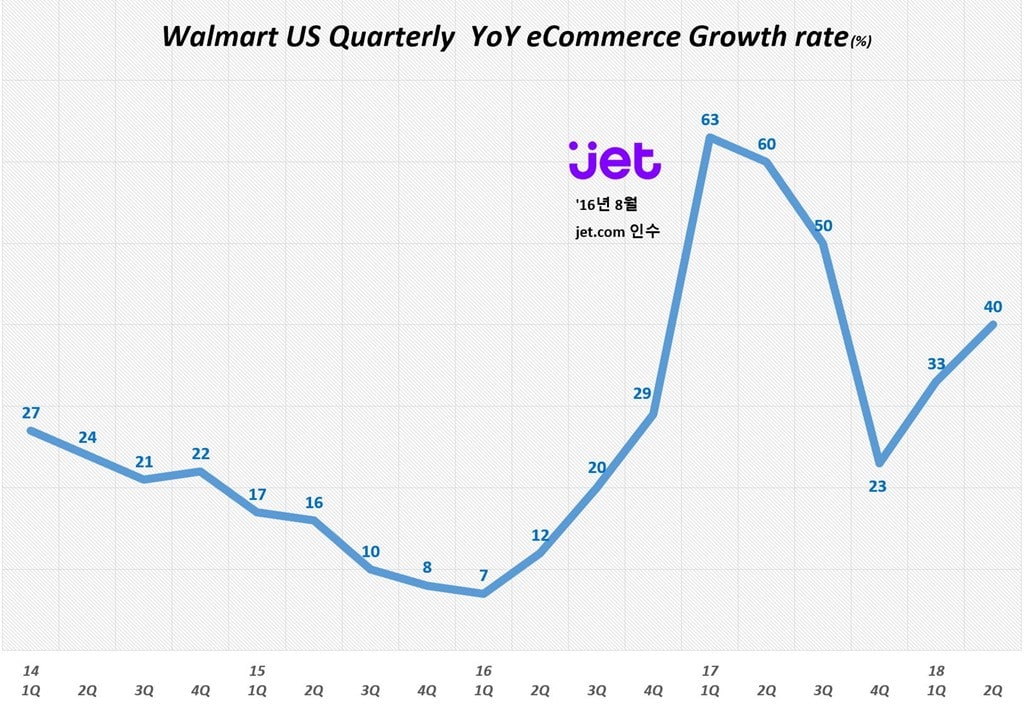

월마트의 이커머스 전략은 Walmart.com과 Zet.com의 큰 두가지 줄기로 이루어집니다.

월마트는 기존 Walmart.com에 시너지를 내고자 2016년 8월, 33억 달러에 빠르게 성장하고 있던 이커머스 스타트업 Jet.com을 인수하죠.

또한 당일 또는 3시간 배송등의 혁신적인 배송 서비스를 위해 2017년 배송 스타트업인 Parcel을 인수하는 등 이커머스 인프라 구축을 위한 투자에 많은 노력을 경주합니다.

또한 더 많은 상품을 주문 時 더 할인을 해주거나 하거나 반품비를 면제해주는 “스마트 카트(smart cart)” 쇼핑 기능 그리고 확대된 배송 옵션 등의 보다 진화된 이커머스 서비스를 적용하면서 경쟁력을 높여왔습니다.

이러한 노력의 결과, 월마트 이커머스 매출은 매우 빠른 속도로 증가해 월마트에 새로운 희망을 주기도 했습니다.

월마트의 이커머스 전략에 대해서는 별도 포스팅에서 보다 자세하게 살펴보도록 하겠습니다.

3.4. 오프라인 매장 경쟁력 강화

여전히 오프라인 유통에서 소매점 매출의 90%가 일어나고 있습니다.

마찬가지로 월마트 매출의 대부분은 오프라인 매장에서 일어나고 있습니다. 따라 이 오프라인 매장의 경쟁력을 강화하는 것은 절대적으로 중요하다고 할 수 있습니다.

따라 월마트도 오프라인 매장 효율성을 높이고, 오프라인 매장을 장점으로 전환하기 위한 다양한 솔류션 개발에 주력합니다. IT 기술에 기반한 쇼핑의 편리성을 높이고 방문객당 판매액을 높이는 방안에 대해 고민이 이어지는 것이죠.

이 월마트의 오프라인 매장 경쟁력 강화의 중요 내용은 위에서 소개한 채수빈님의 글을 많이 인용했습니다.

매장 리모델링

매장에서 최상의 쇼핑 경험을 제공할 수 있도록 기존의 제품 진열중심에서 쾌적한 쇼핑 공간을 만드는 방향으로 매년 500개정도 매장을 리모델링한다고 합니다.

샘스클럽을 제외한 월마트 매장수는 2018년 1월 말 기준 4,761개이니 만약 전부 리모델링 한다면 10년 가까이걸릴 대규모 작업이긴 합니다.

월마트는 더 넓은 통로, 선반높이를 낮추어서 고객이 쉽게 상품을 찾고 꺼낼 수 있게 만들며, 멀리서도 쉽게 상품 구역을 식별할 수 있도록 사인 디자인을 개선합니다.

또한 인터액티브 디스플레이를 비롯해 이커머스와 연동할 수 있는 매장 구조와 위치 그리고 관련 기술들이 적용됩니다.

아래는 리모데링한 월마트 매장 모습인데요. 베스트바이의 브랜드 매장 필이 납니다. 월마트의 낡은 이미지를 벗기 위해 베스트바이등 경쟁 업체를 열심히 벤치마킹한다는 생각이 듭니다.

온라인 구매 후 월마트 매장서 픽업 서비스

이커머스 와 오프라인 매장을 자장 효율적으로 활용할 수 있는 방법이 바로 온라인으로 주문하고 매장에서 바로 상품을 찾아가는 픽업서비스라 할 수 있죠.

최근 오프라인 매장을 가진 유통업체들이 경쟁적으로 시도하는 방법이긴 합니다만 월마트는 이를 가장 적극적으로 도입해 5,000여개 매장의 장점을 제대로 활용하려고 합니다.

온라인 주문 후 오프라인 매장 픽업이 가능한 매장은 회계년도 기준 2016년 600개에서 2017년 1100개로 증가했고 2018년에 들어서만 700개가 추가되어 1800개에 도달했으니 최근 얼마나 빠른 속도로 늘고 있는지를 알 수 있습니다.

월마트는 2018년 내 40%가 이러한 서비스 이용이 가능토록 만들겠다고 밝히고 있습니다.

이러한 서비스를 위해서는 고객들이 빠른 시간에 상품을 전달받을 수 있는 픽업 공간이 필요하고, 추가 쇼핑을 쉽개 할 수 있는 구조를 만들어야 합니다.

더 편리하게 만들기위해 자동차에서 바로 픽업하는 Drive-up & Go (DUG) 서비스를 위해 자동차 픽업스테이션이 필요합니다.

Endless Aisle(인터액티브 디스플레이를 이용, 상품 검색 및 주문)

상품 진열 공간이 제한되기 때문에 상품 대신 인터액티브 디스플레이에서 상품을 검색하고 제품 구매 시 매장 직원이 구매 상품을 꺼내오는 서비스를 적용했고 이를 월마트에서는 Endless Asiles 서비스라 부르고 있습니다.

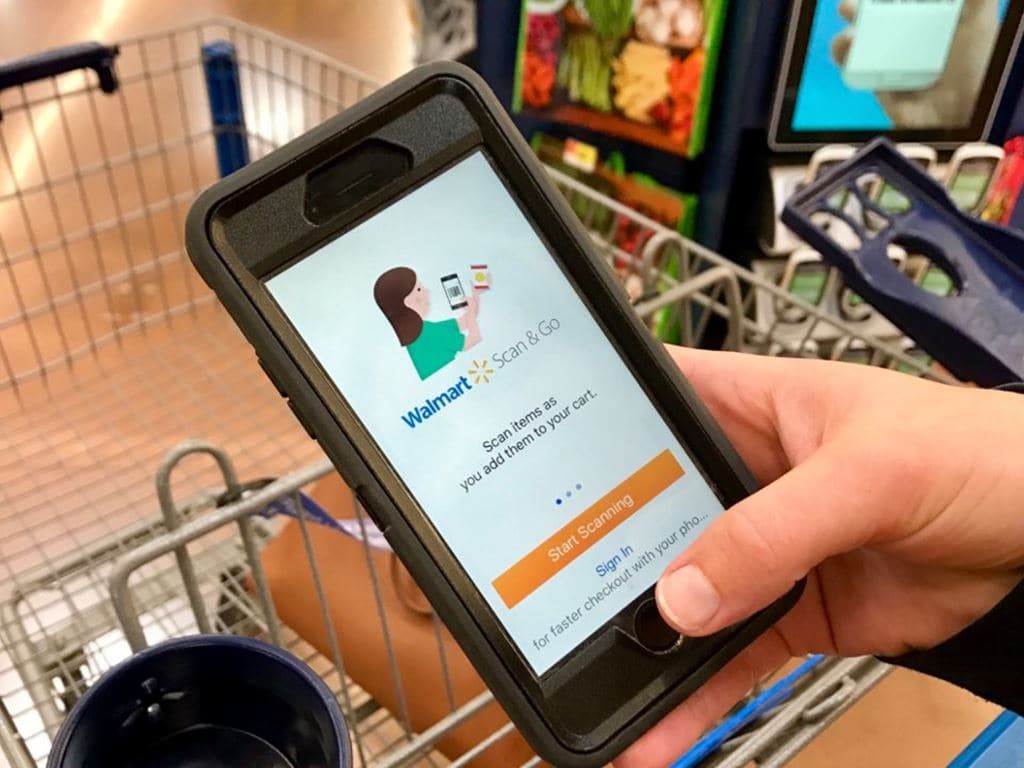

스캔앤고(Scan&Go) & 월마트페이

매장에서 상품을 구매하고 계산단계에서 생각외로 많은 시간이 소요될 수 있습니다. 그렇기때문에 아마존고에서는 체크아웃없이 그냥 간다는 것을 중요 포인트로 삼고있죠

월마트는 그러한 수준은 아니지만 큰 투자없이 계산 과정을 즐이는 방안을 제시하고 있습니다.

그중 하나는 스캔앤고(Scan&Go) 서비스인데요. 이는 개인 스마트폰이나 월마트가 제공하는 기기로 길게 줄설 필요없이 빠른 속도로 구매 상품을 계산할 수 있습니다.

3.5. 상위 소득층과 밀레니얼을 만나러 도심으로 진출하는 네이버후드 마켓( Neighborhood Markets)

갈수록 소비자들의 니즈가 다양화되고, 필요한 양만큼 구매하는 경향이 높아져 대규모 할인점의 효용이 점점 떨어지고 있습니다.

그렇기에 초대형 할인점으로 넓은 지역을 커버하는 대신 주거지 근처에 위치해서 쉽게 방문할 수 있는 작은 규모의 쇼핑센터의 필요성이 높아졌습니다.

시골지역 거주지 중심에 위치해 저렴한 지역 할인점 역활을 하면서 크게 성장하고 있는 달러 제너럴(Dollar General)도 위와 같은 컨셉에 충실한 매장 방식이라고 할 수 있습니다.

월마트도 이러한 트렌드를 맞추어 오래전부터 네이버후드 마켓( Neighborhood Markets)이라는 비교적 작은 규모의 도시형 마트를 활성화하고 있습니다.

월마트의 매장 형태는 우리가 흔히 월마트하면 생각하는 거대 규모의 Discount Store(일반 제품 판매 중심)와 Supercenter(일반 상품 + 식료품)가 있고 식료품 판매 중심의 네이버후드 마켓( Neighborhood Markets)으로 구성됩니다.

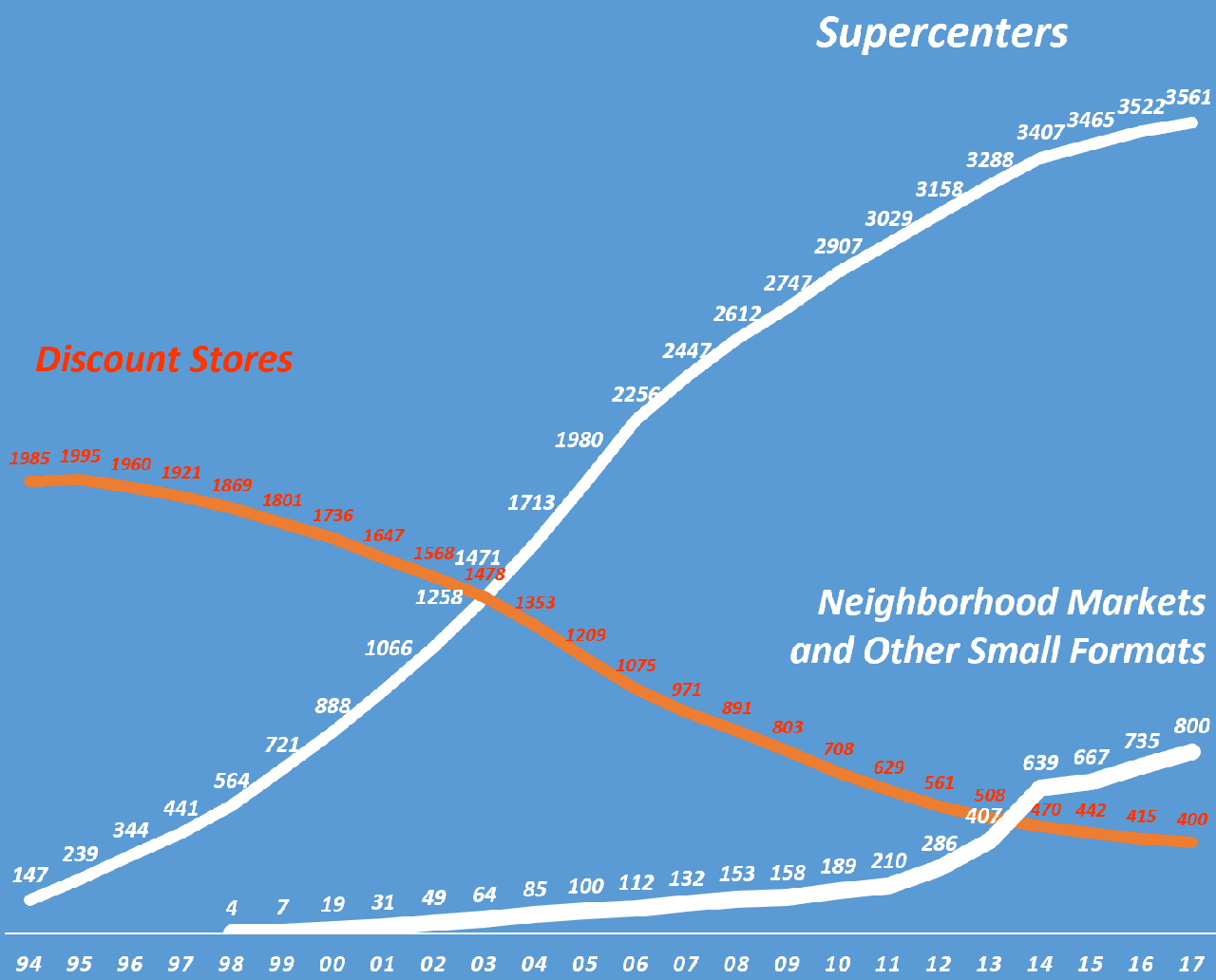

아래 그래프에서 보는 것처럼 Discount Stor는 지속 감소하고 있고, Supercenter와 네이버후드 마켓( Neighborhood Markets)은 증가 추세를 보이고 있습니다.

이중에서도 네이버후드 마켓( Neighborhood Markets)은 2012년이후 거의 3배로 증가할 정도로 빠르게 늘릴고 있습니다.

네이버후드 마켓( Nighborhood Markets)은 월마트의 새로운 목표인 상위 소득층 및 밀레니얼을 공략하기 위해 뉴욕, LA, 시카코와 같은 도심으로 진출하고 있습니다.

네이버후드 마켓(Neighborhood Markets)은 매장 평균 크기가 4만 제곱피트로 슈 26만 제곱피트의 슈퍼센터나 10만 제곱피트인 디스카운트 스토어보다는 확실히 작은 규모입니다.

네이버후드 마켓(Neighborhood Markets)은 도심가가이 위치하는 경우가 많아 쉽게 방문할 수 있기에 신선식품등의 식료품 판매가 주를 이루며, 가가운 거리라는 장점을 활용해 온라인 주문 후 매장에서 픽업 서비스의 기반으로 활용되고 있습니다.

4. 마치며

이상으로 변화된 환경하에서 월마트가 추진하고 있는 전략 방향성을 상위 소득층 공략, 밀레니얼 세대 공략, 이커머스 경쟁력 강화, 오프라인 매장 경쟁력 강화 그리고 도심 공략을 위한 네이버후드 마켓( Neighborhood Markets)의 다섯가지로 정리해 보았습니다.

이러한 전략 방향은 모두만만치 않게 어려운 과제임에 틀림이 없습니다.

그럼에도 불구하고 분명한 것은 월마트가 변화된 환경에 살아남기위해커다란 변화를 시도하고 있다는 것이고 전부는 아니지만 조금씩 성과도 나고 있다는 것은 사실입니다.

예전엔 아마존과 경쟁해 가망성이 없다는 평가가 주를 이루었지만, 이제는 아마존도 월마트의 혁신에 반응하면서 대응하는 경우도 잦아지고 있을 정도로 월마트도 빠르게 혁신해 가고 있습니다.

세계에서 가장 큰 소매업체가 명실상부 최고 혁신 기업인 아마존과의 한판 경쟁에서 어떤 성과를 거둘지 궁금해 집니다.

참고

월마트 전략 연구 1 – 오프라인 매장 혁신으로 진화된 옴니채널 추구

월마트 전략 연구 2 – 고소득층과 밀레니얼을 겨냥하는 이커머스 전략

월마트 전략 연구 3 – 공격적인 글로벌 이커머스 공략을 추진하다.

아마존 프라임에 대응하는 월마트 플러스 회원제 도입과 성공 가능성을 살펴보다.

코로나 팬데믹 이커머스 경쟁에서 월마트 승리 비결 2가지

월마트가 온라인 식품 시장에서 아마존에 승리할 수 있는 이유

월마트 부사장이 들려주는 아마존에 대항하는 옴니채널 전략과 월마트 사례

월마트 이커머스 전략, 30억불에 인수한 Jet.com 포기와 Walmart.com 집중

코로나19 이커머스 경쟁은 아마존아닌 월마트를 승자로 만들고 있다

아마존 vs 월마트, 누가 온라인 식료품 시장의 승자가 될 것인가?

월마트 광고 사업에 뛰어든 이유 – 새로운 캐시카우 발굴

[실패 사례] 월마트의 프리미엄 쇼핑 서비스, jet black이 실패한 이유

월마트가 야심차게 인수한 Jet.com이 결국 실패한 이유

실적 관련

온라인쇼핑 79% 순이익 56% ↑, 3분기 월마트 실적 및 향후 월마트 전망

20년 2분기 월마트 실적, 97% 증가한 이커머스가 성장을 견인하다

20년 1분기 월마트 실적, 코로나 수혜와 이커머스 74% 성장