그동안 분기별 애플 실적과 월가 증권사들의 애플 주가 전망을 을 분석했지만, 당기 분석 뿐만이 아니라 이전 분기 분석도 같은 페이지에서 볼 수 있다면 좀더 효율적이라는 지적에 따라 , 이 페이지에서는 월가 IB들의 애플 주식 투자의견 및 애플 주가 목표 등을 같이 정리, 업데이트 하고자 합니다.

기본적으로 분기별 애플 실적은 별도 포스팅하기로 하고 여기서는 그 분석 내용 중 핵심 내용 중심으로 분기마다 업데이트 하도록 하겠습니다. 그리고 애플 주가와 관련된 평가 등을 수시로 업데이트 하고자 합니다.

- 7/30, TD Cowen, 애플 목표주가를 220달러에서 250달러로 상향 조정

9/24, 바클레[이즈, 애플 아이폰 16 초기 수요 ‘고무적이지 않다’

바클레이스는 작년에 비해 짧아진 리드 타임을 바탕으로 프로 및 기본 모델에서 아이폰 16에 대한 수요가 “소강상태”라고 보고 있습니다.

이 회사의 채널 점검에 따르면 사전 주문 첫 주 동안 수요가 감소한 것으로 나타났습니다.

애널리스트는 리서치 노트에서 “아직 초기 단계이고 상황이 바뀔 수 있지만 초기 징후는 고무적이지 않습니다.”라고 투자자들에게 말합니다.

지난해 아이폰 15 프로 모델의 공급망 제약으로 인해 리드 타임이 연장되었지만, 아이폰 16의 가용성은 특히 미국과 중국에서 예상보다 약한 수요를 보이고 있다고 바클레이즈는 주장합니다.

이 회사는 애플 목표주가 186 달러와 애플 투자의견 비중 축소 등급을 유지햇습니다.

9/18, 번스타인, 아이폰 AI 출시 지연으로 아이폰 계절성이 왜곡될 수 있다

번스타인 애널리스트 토니 사코나기는 올해 아이폰 16 기본 모델과 프로 모델 판매는모두 비교적 정상/강세를 보일 것으로 예상되지만 애플 인텔리전스의 출시 지연으로 아이폰 계절성이 다소 왜곡될 수 있다고 지적합니다.

번스타인은 AI 기능이 출시되면 애플 광고 활동이 크게 증가할 것으로 예상하며, 이로 인해 아이폰 16의 계절성이 다소 달라질 가능성이 있다고 전망했습니다.

또한 번스타인은 역사적으로 초기 아이폰 리드 타임은 경기 사이클의 강도와 상관관계가 제한적이었다는 점을 지적합니다.

또한, 4분기 아이폰 수요에 대한 애플의 논평과 12월 분기 매출 가이던스는 역사적으로 아이폰 사이클의 강도와 상관관계가 높지 않았다는 점도 강조합니다.

번스타인은 애플 목표주가 240달러와 함께 애플 주식 투자의견 시장수익률 초과달성(Outperform) 등급을 부여했습니다.

팀 컬판 보고서, 애플의 A16 SoC는 TSMC 애리조나 공장에서 생산

애플의 A16 SoC는 현재 애리조나에 있는 TSMC Fab 21의 1단계에서 “작지만 중요한” 숫자로 제조되고 있다고 아시아 기술을 다루는 전 블룸버그 오피니언 칼럼니스트 팀 컬판은 그의 Tim Culpan의 Position 서브 랙을 통해 말했습니다.

소식통에 따르면 1단계 팹의 2단계가 완공되고 생산이 시작되면 생산량이 상당히 증가하여 애리조나 프로젝트가 2025년 상반기 생산 목표를 달성할 수 있을 것으로 예상됩니다.

TSMC의 대변인은 애리조나 프로젝트가 “계획대로 순조롭게 진행되고 있다”고 말했습니다.

JP모건, 골드만으로부터 애플 신용카드 인수 협상 중, WSJ 보도

JP모건(JPM)이 애플(AAPL)과 신용카드 프로그램 인수에 대해 논의 중이라고 월스트리트저널의 AnnaMaria Andriotis와 Alexander Saeedy가 보도했습니다.

Apple과 현재 이 카드의 발급사인 골드만삭스(GS)는 작년에 신용카드와 저축 계좌를 포함한 파트너십에서 손을 떼기로 결정했습니다.

이 문제에 익숙한 사람들은 올해 초부터 JPMorgan과의 논의가 시작되어 최근 몇 주 동안 진전되었지만 거래가 아직 몇 달 남았을 수도 있다고 말하며, Apple이 신용카드 프로그램 인수에 대한 관심을 측정하기 위해 Synchrony(SYF) 및 Capital One(COF)과도 이야기를 나눴다고 덧붙였습니다.

이 거래를 협상하는 JPMorgan 팀은 Apple 신용 카드 프로그램의 미결제 잔액 약 170억 달러의 액면가보다 적은 금액을 지불하기를 원한다고 말합니다.

9/12, BofA, 애플 아이폰 통신사 프로모션, 작년보다 소폭 개선

BofA는 곧 출시될 애플의 새로운 아이폰 16 시리즈에 대한 보조금은 작년과 비슷하지만 통신사별로 아이폰 16 프로에 대해 약간 더 매력적인 요금제가 있다고 말합니다.

버라이즌(VZ)의 보상 판매 크레딧은 고객의 요금제 등급에 따라 결정되는 반면, 티모바일(TMUS)은 50달러 이상의 모든 기기에 대해 1,000달러 전액을, AT&T(T)는 180달러 이상의 보상 판매 기기에 대해 동일한 1,000달러의 크레딧을 제공하거나 더 낮은 가치의 보상 판매 기기에 대해 830달러를 제공한다고 애널리스트는 언급했습니다.

BofA는 애플 주식에 대해 매수 등급과 목표주가 256달러를 유지합니다.

9/11, 맥심, 소프트웨어 출시가 애플의 스마트폰 업그레이드 주기를 늦출 수 있다

맥심은 애플이 차세대 스마트폰인 아이폰 16 라인업을 공개하고 다른 새로운 하드웨어도 발표한 후 애플 투자의견 보류 등급과 203달러 목표 주가를 유지했습니다.

분석가는 리서치 노트에서 애플이 하드웨어와 소프트웨어 출시 시기의 지연과 가장 큰 두 지역인 유럽과 중국의 규제 문제를 극복해야 한다고 말합니다.

또한 주가는 이미 AI 기반 아이폰 업그레이드 주기에 대한 높은 기대감을 반영하고 있으며, 예상 순이익 대비 29배에 거래되고 있어 동종 빅테크 평균인 25.5배에 비해 높은 수준이라고 덧붙였습니다.

BofA, 아이폰 가격 동결은 애플이 더 많은 휴대폰을 판매하고 더 많은 업그레이드를 얻는 데 도움이 될 수 있다

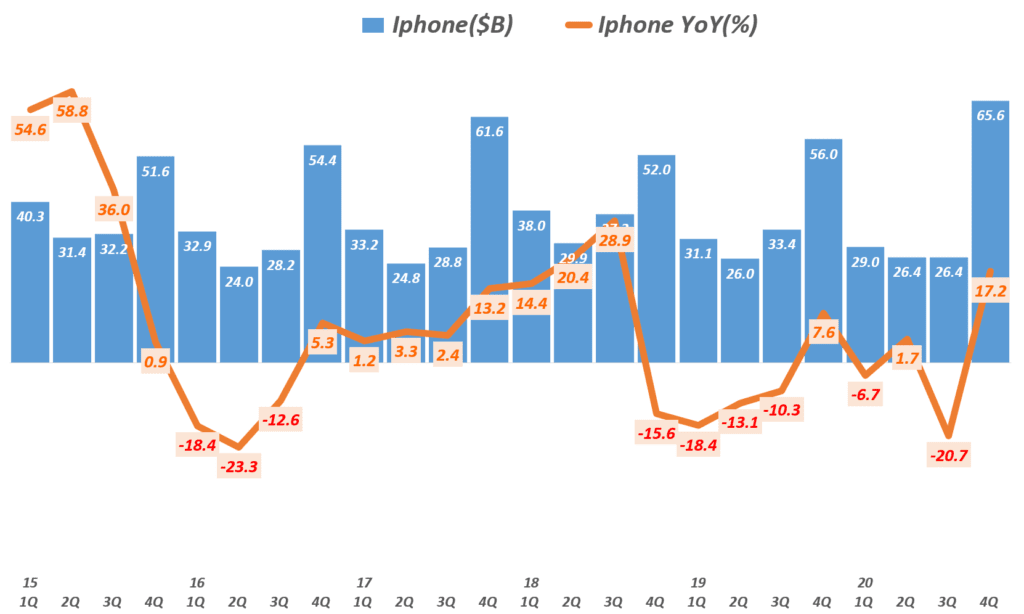

- 아이폰판매 예측

- FY 24년 2.24억대

- FY 25년 2.41억대(8% 증가)

- FY 26년 2.57억대(7% 증가)

BofA는 애플 아이폰 가격이 최신 모델에 대해 변경되지 않았으며, 이는 애플이 더 많은 휴대폰을 판매하는 데 도움이 될 수 있으며 더 많은 사용자가 Apple Intelligence를 활용하기 위해 업그레이드하도록 유도하는 데 도움이 될 수 있다고 지적합니다.

24 회계연도에는 2억 2,400만 대, 25 회계연도에는 전년 대비 8% 증가한 2억 4,100만 대, 26 회계연도에는 전년 대비 7% 증가한 2억 5,700만 대의 아이폰을 판매할 것으로 예상하는 이 회사는 어제 출시 행사에서 새로운 아이폰 라인업과 함께 애플워치 울트라 2, 새롭게 단장한 에어팟 및 기타 제품을 공개한 애플에 대해 매수 등급과 256 달러 목표주가를 유지합니다.

웨드부시, Apple 목표주가를 285달러에서 300달러로 상향 조정

Wedbush 애널리스트 다니엘 아이브스는 애플 목표주가를 285달러에서 300달러로 상향 조정하고 주식에 대해 ‘초과수익’ 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 “애플 인텔리전스가 전 세계적으로 소비자 AI 혁명의 발판이 될 것”이라며 애플 역사상 가장 성공적인 아이폰 출시가 될 아이폰 16을 어제 출시했다고 말했습니다.

이 회사는 사양과 가격이 대체로 예상과 일치한다고 말합니다. 또한 향후 6~9개월에 걸친 Apple Intelligence 기능의 출시가 “Apple의 설치 기반 내에서 주요 업그레이드 기회를 촉진하는 올바른 전략”이라고 믿습니다.

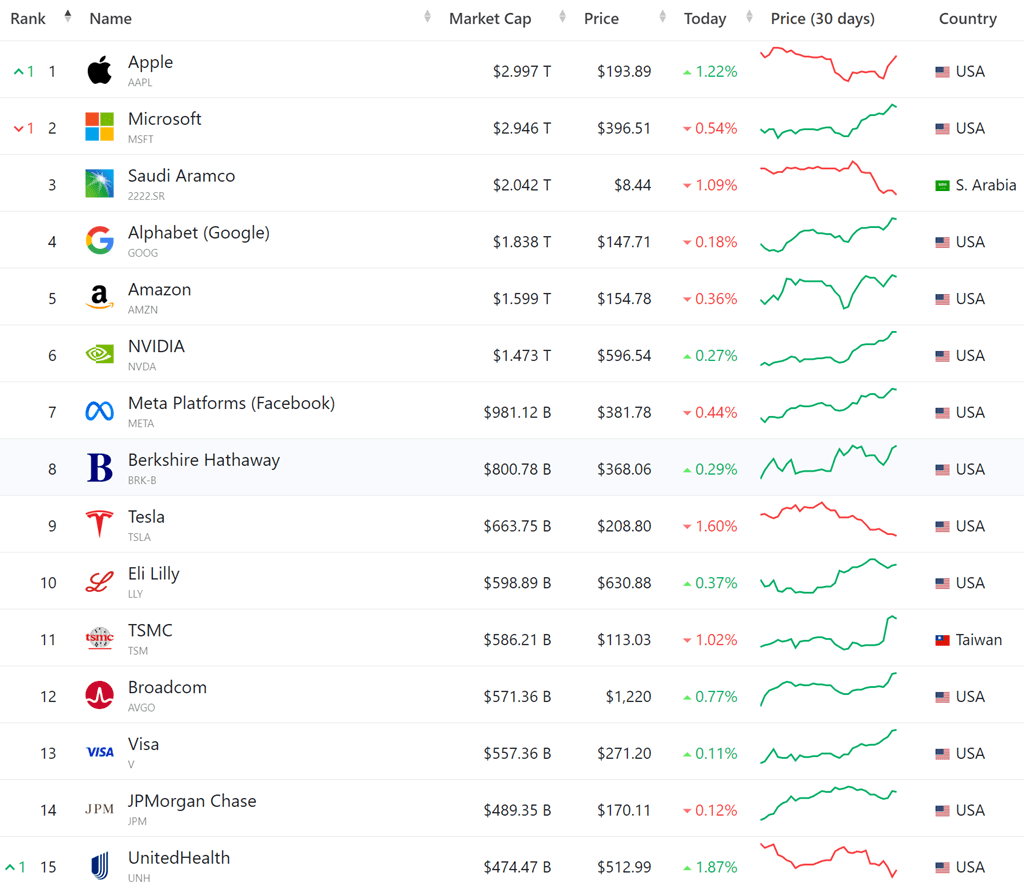

웨드부시는 “개인화와 소비자가 iPhone과 상호 작용하는 방식의 새로운 시대가 시작되었다”며 향후 12~18개월 동안 Apple의 “아이폰 성장의 르네상스”를 일으키고 2025년 시가총액 4조 달러로 주가가 상승할 것으로 예측합니다.

목표 주가 상승의 근거로 아이폰 16의 인공지능 기반 ‘슈퍼 사이클’에 대한 신뢰가 높아졌다는 점을 꼽았습니다.

모건 스탠리, 애플 아이폰 16 출시 이벤트 예상대로

모건 스탠리는 어제 “It’s Glowtime” 이벤트에서 “큰 놀라움은 없었다”며 애플 인텔리전스 출시, 새로운 시각 지능 기능, 아이폰 가격이 “가장 중요한 증분 발표”였다고 말했습니다.

애널리스트는 이제 이번 금요일에 발표될 아이폰 선주문 및 리드 타임 데이터에 관심이 집중될 것이며, 애플은 여전히 비중 확대 등급과 목표주가 273달러의 탑픽으로 유지한다고 말합니다.

시티, 애플, 기대에 부합하는 아이폰 16 업데이트

씨티는 애플이 어제 새로운 아이폰 16 제품군, 애플워치 시리즈 10, 에어팟 4 등 다양한 제품 업데이트를 출시했다고 밝혔습니다.

전반적으로 새로운 디자인, 업그레이드 된 프로세서, 업그레이드 된 카메라, 더 긴 배터리 수명, 향상된 오디오 및 새로운 카메라 컨트롤을 포함하여 iPhone 16 제품군의 하드웨어 업데이트는 기대에 부합한다고 분석가는 연구 노트에서 투자자들에게 말합니다.

이 회사는 Apple이 이전 모델과 가격을 동일하게 유지했다고 지적합니다.

Citi는 Apple이 개인 정보에 초점을 맞춘 Apple 인텔리전스에 대해 “더 명확하고 강력한 사례를 만들고 있다”고 생각합니다. 내년에 전 세계에 AI 기능이 점진적으로 출시되는 아이폰 리프레시에 대해서도 긍정적으로 평가했습니다.

애플 주식에 대한 투자의견은 ‘매수’를 유지합니다.

번스타인, 애플 신제품은 혁신이라기보다는 진화에 가깝다

번스타인 애널리스트 토니 사코나기는 애플의 새로운 하드웨어 제품 발표가 대체로 기대치에 부합했으며 혁신적이라기보다는 진화적이라고 말합니다.

또한, Apple 인텔리전스 기능의 데모와 일정에 대해서는 “다소 실망스러운 수준”이라고 평가했습니다.

번스타인은 애플이 인공지능 기능을 공격적으로 마케팅할 것으로 예상하지만, 인공지능 출시가 더딘 점을 고려할 때 소비자 업그레이드는 올해 말(아이폰 17)까지 미뤄질 가능성도 있다고 보고 있습니다.

예상과 달리 애플은 미국과 해외에서 모든 아이폰의 가격을 기본적으로 유지했지만, 달러가 대부분의 통화에 비해 전년 대비 약세를 보이면서 소폭의 순풍을 맞았다고 덧붙였다.

번스타인은 애플 목표주가 240달러에 투자의견 ‘아웃퍼폼’을 제시하고 있습니다.

키뱅크, 9월 이벤트는 애플에 소폭 부정적, 권운에 긍정적

키뱅크는 애플(AAPL) 출시 이벤트에 대해 긍정적인 놀라움이 부족하고 통신사들의 공격적인 프로모션이 다소 덜하다는 점에서 9월 이벤트는 애플에 다소 부정적인 것으로 보고 있다고 말했습니다.

반대로 키뱅크는 아이폰 16 프로가 테트라프리즘 디자인으로 업그레이드된 점, 햅틱 드라이버가 탑재된 카메라 컨트롤, 프로/맥스 및 16/플러스 모두 최신 카메라 컨트롤러를 사용할 가능성이 있는 새로운 울트라 와이드 카메라로 업그레이드된 점을 감안할 때 씨러스 로직(CRUS)에 긍정적인 영향을 미칠 것으로 보고 있습니다.

또한 키뱅크는 4개 SKU 모두에서 Wi-Fi 7 업그레이드가 이루어졌다는 점에서 Broadcom(AVGO)에 긍정적인 영향을 미치고, 카메라 컨트롤에 힘 센서가 탑재되었다는 점에서 Analog Devices(ADI)에 약간 긍정적인 영향을 미치며, iPhone 16의 RF 콘텐츠가 증가했다는 점에서 Qualcomm(QCOM)에 약간 긍정적인 영향을 미치고, RF FE Wi-Fi 7 콘텐츠 증가가 Qualcomm의 RF 콘텐츠 손실로 인해 상쇄될 것이라는 점에서 Skyworks(SWKS)에 부정적인 영향을 미칠 것으로 보고 있습니다.

코보(QRVO)는 콘텐츠가 증가할 것으로 예상되지만, 출시 행사에서 콘텐츠 증가를 견인할 만한 뚜렷한 영역이 공개되지 않았기 때문에 중립적인 영향을 미칠 것으로 보고 있습니다.

9/10, Apple, 새로운 수면 및 청력 건강 기능 공개

Apple은 “사용자의 삶을 풍요롭게 하는 경험을 통해 건강에 대한 Apple의 약속을 더욱 충실히 이행”하는 “획기적인” 수면 및 청력 건강 기능을 Apple Watch와 AirPods Pro 2에 추가할 예정이라고 발표했습니다.

이러한 새로운 기능은 전 세계 수십억 명의 사람들에게 영향을 미치는 수면 및 청력 건강을 위해 사용자에게 유익하고 강력한 방법을 제공하는 제품 전반으로 확장됩니다.

새로운 호흡 장애 지표를 사용하여 수면 무호흡증 알림이 Apple Watch에 제공됩니다. 수면 무호흡증 알림은 곧 미국 식품의약국 및 기타 글로벌 보건 당국의 판매 승인을 받을 예정이며, 이번 달에 미국, EU, 일본을 포함한 150개 이상의 국가 및 지역에서 출시될 예정입니다.

Apple은 능동형 청력 보호 기능, 임상적으로 검증된 청력 검사 기능, 처방전 없이 구입할 수 있는 보청기 기능을 갖춘 세계 최초의 올인원 청력 건강 경험을 AirPods Pro와 함께 제공합니다.

동종 최초의 소프트웨어 기반 보청기 기능은 부담 없는 가격대로 그 어느 때보다 쉽게 보청기를 이용할 수 있도록 도와줍니다.

청력 테스트 및 보청기 기능은 곧 글로벌 보건 당국의 판매 승인을 받을 예정이며, 올가을 미국, 독일, 일본을 포함한 100개 이상의 국가 및 지역에서 출시될 예정입니다.

“Apple은 기술이 더 건강한 삶을 살 수 있다고 믿으며, 전 세계 수십억 명의 사람들에게 영향을 미치는 심각한 질환에 대한 놀라운 새 건강 기능을 제공하면서도 사용자 데이터를 계속 비공개로 유지할 수 있게 되어 기쁩니다.”라고 Apple의 건강 담당 부사장 Sumbul Desai는 말합니다.

“Apple Watch는 새로운 수면 무호흡증 알림을 통해 사용자에게 중요한 건강 상태를 파악할 수 있는 기능을 계속 제공하고 있습니다.

또한 에어팟 프로에서는 사용자의 청력 건강을 최우선으로 고려한 강력한 기능을 통해 청력 손실을 테스트하고 도움을 받을 수 있는 새로운 방법을 제공합니다.”

Apple, Apple 인텔리전스를 탑재한 iPhone 16 Pro 및 Pro Max 출시

Apple은 A18 Pro 칩을 탑재하여 Apple 인텔리전스, 더 커진 디스플레이 크기, 프로 카메라 기능을 갖춘 새로운 크리에이티브 기능 등을 갖춘 iPhone 16 Pro 및 iPhone 16 Pro Max를 출시했습니다.

“Apple Intelligence를 통해 Apple이 자체 개발한 강력한 생성 모델이 개인의 맥락을 이해하여 유용하고 관련성 있는 정보를 제공하는 동시에 사용자 개인 정보를 보호하는 사용하기 쉬운 개인 정보 시스템을 iPhone에 탑재했습니다.

카메라 제어는 시각적 인텔리전스를 활용하고 고급 카메라 시스템과 쉽게 상호 작용할 수 있는 빠르고 직관적인 방법을 제공합니다.

새로운 Pro 모델은 더 빠른 쿼드 픽셀 센서가 장착된 새로운 48MP Fusion 카메라를 탑재하여 Dolby Vision에서 4K120fps 비디오 녹화가 가능하며, iPhone에서 역대 최고의 해상도와 프레임 속도 조합을 달성합니다.

매크로를 포함한 고해상도 사진 촬영을 위한 새로운 48MP 울트라 와이드 카메라, 두 Pro 모델에 탑재된 5배 망원 카메라, 더욱 사실적인 오디오 녹음을 위한 스튜디오 품질의 마이크 등 추가적인 발전이 이루어졌습니다.

튼튼하면서도 가벼운 티타늄 디자인에 더 커진 디스플레이 크기, Apple 제품 중 가장 얇은 테두리, 획기적으로 향상된 배터리 수명(iPhone 16 Pro Max는 역대 최고의 배터리 수명을 제공합니다)을 갖춘 iPhone 16 Pro와 iPhone 16 Pro Max는 블랙 티타늄, 내추럴 티타늄, 화이트 티타늄, 데저트 티타늄 등 네 가지 멋진 마감으로 출시됩니다.

사전 주문은 9월 13일 금요일부터 시작되며, 9월 20일 금요일부터 구매할 수 있습니다.”라고 Apple은 밝혔습니다. iPhone 16 Pro 및 iPhone 16 Pro Max는 블랙 티타늄, 내추럴 티타늄, 화이트 티타늄 및 데저트 티타늄으로 128GB, 256GB, 512GB 및 1TB 저장 용량으로 제공됩니다. 미국에서 iPhone 16 Pro는 $999 또는 $41.62부터, iPhone 16 Pro Max는 $1,199 또는 $49.95부터 시작합니다

Apple, 에어팟 프로 2와 함께 올인원 청각 경험을 제공하는 에어팟 4 출시

Apple이 새로운 에어팟 모델 및 기능 라인업을 발표했습니다.

오픈 이어 디자인의 새로운 AirPods 4는 두 가지 모델로 출시됩니다: 에어팟 4와 액티브 노이즈 캔슬링 기능이 탑재된 에어팟 4. 에어팟 맥스는 미드나잇, 스타라이트, 블루, 퍼플, 오렌지 색상으로 출시되며 USB-C 충전을 지원하여 더욱 편리하게 사용할 수 있습니다.

올 가을에 출시될 AirPods Pro 2는 “세계 최초의 엔드 투 엔드 청력 건강 경험을 제공하여 능동적 청력 보호, 과학적으로 검증된 청력 테스트 및 임상 등급의 보청기 기능을 제공할 것”이라고 회사 측은 말합니다.

에어팟 4와 에어팟 맥스는 오늘부터 사전 주문할 수 있으며, 9월 20일 금요일부터 매장에서 구입할 수 있습니다.

새로운 청력 건강 기능은 올가을에 100개 이상의 국가 및 지역의 AirPods Pro 2 사용자에게 제공될 예정입니다.

Apple의 하드웨어 엔지니어링 담당 수석 부사장 John Ternus는 “AirPods 4를 통해 고객들은 액티브 노이즈 캔슬링과 오픈형 디자인으로 역대 최고 수준의 오디오 경험을 즐길 수 있습니다.”라고 말합니다.

“또한 세계에서 가장 많이 팔리는 헤드폰에 혁신적인 업데이트를 통해 청력 테스트 및 보청기 기능을 포함한 획기적인 새로운 기능을 제공함으로써 10억 명 이상의 청력 손실에 영향을 받는 사람들을 도울 것입니다.”

애플, ‘애플 인텔리전스를 위해 제작’ 아이폰 16 및 16 플러스 발표

애플은 “사용자의 개인 정보를 보호하면서 유용하고 관련성 있는 정보를 제공하기 위해 개인의 맥락을 이해하는 사용하기 쉬운 개인 정보 시스템인 애플 인텔리전스를 위해 제작”된 아이폰 16 및 아이폰 16 플러스를 발표했습니다.

Apple은 다음과 같이 말했습니다: “iPhone 16 라인업은 또한 추억을 포착하는 새로운 방법을 제공하는 카메라 컨트롤을 도입하여 사용자가 시각적 인텔리전스에 빠르게 액세스하여 주변 사물이나 장소에 대해 그 어느 때보 다 빠르게 학습 할 수 있도록 도와줍니다.

강력한 카메라 시스템에는 2배 망원 옵션이 있는 48MP 퓨전 카메라가 탑재되어 있어 두 개의 카메라를 하나로 사용할 수 있으며, 새로운 초광각 카메라로 매크로 촬영이 가능합니다.

차세대 사진 스타일은 사용자가 이미지를 개인화할 수 있도록 도와주며, 공간 사진 및 비디오 캡처를 통해 사용자는 Apple Vision Pro에서 인생의 소중한 추억을 놀랍도록 깊이 있게 재현할 수 있습니다.

새로운 A18 칩은 성능과 효율성이 크게 향상되어 까다로운 AAA 게임을 즐길 수 있을 뿐만 아니라 배터리 수명도 크게 향상되었습니다.

iPhone 16 및 iPhone 16 Plus는 블랙, 화이트, 핑크, 틸, 울트라마린의 5가지 대담한 색상으로 출시될 예정입니다.”

사전 주문은 9월 13일 금요일부터 시작되며, 9월 20일 금요일부터 구매할 수 있습니다. iPhone 16 및 iPhone 16 Plus는 울트라마린, 청록, 핑크, 화이트, 블랙 색상으로 128GB, 256GB, 512GB 저장 용량으로 출시됩니다.

iPhone 16은 미국에서 월 $799 또는 $33.29부터, iPhone 16 Plus는 월 $899 또는 $37.45부터 판매됩니다.

Apple, 워치 울트라 2 출시, $799부터

Apple은 새로운 블랙 티타늄 마감으로 제공되며 “가장 견고하고 성능이 뛰어난 Apple Watch를 더욱 향상시키는” watchOS 11의 기능으로 강화된 Apple Watch Ultra 2를 출시했습니다.

“Apple Watch Ultra 2는 모든 종류의 운동선수와 모험가에게 이상적인 파트너로, 스포츠 시계 중 가장 정확한 GPS, Apple 제품 중 가장 밝은 디스플레이, 일반 사용 시 최대 36시간, 저전력 모드에서는 최대 72시간의 배터리 수명을 제공합니다.“

watchOS 11은 최고의 스포츠 시계에 강력한 새 기능을 제공하며, 훈련 부하 및 Vitals 앱, 수면 무호흡증 알림, Tides 앱, 액션 버튼을 위한 새로운 사용자 지정 옵션 등을 통한 획기적인 통찰력을 제공합니다.”라고 회사는 설명합니다.

“Apple Watch Ultra의 새로운 티타늄 밀라니즈 루프 밴드는 수상 활동을 위해 설계되었으며 어떤 상황에서도 가볍고 편안하며 우아함을 제공합니다.

완전히 새로워진 애플 워치 에르메스 울트라 2는 애플 워치 울트라 2의 내구성과 기능에 항해에서 영감을 받은 시계 밴드와 에르메스 전용 시계 화면을 결합했습니다.”

블랙 티타늄 색상의 Apple Watch 울트라 2, Apple Watch 에르메스 울트라 2 및 새로운 티타늄 밀라니즈 루프는 오늘부터 사전 주문할 수 있으며, 9월 20일 금요일부터 구입할 수 있습니다.

호주, 캐나다, 프랑스, 독일, 인도, 일본, 아랍에미리트, 영국, 미국 및 기타 49개 이상의 국가 및 지역의 고객은 오늘부터 Apple Watch Ultra 2 블랙 티타늄 색상을 사전 주문할 수 있으며, 9월 20일 금요일부터 매장에서 구입할 수 있습니다. Apple Watch 울트라 2는 799달러부터 시작하며, 내추럴 및 블랙 티타늄으로 제공됩니다. Apple Watch 헤르메스 울트라 2는 $1,399입니다.

Apple, 399달러부터 시작하는 Apple Watch 시리즈 10 출시

Apple은 세련된 디자인과 세계에서 가장 인기 있는 시계에 더욱 강력하고 지능적이며 정교한 새로운 기능을 더한 Apple Watch 시리즈 10을 공개했습니다.

Apple Watch Series 10은 역대 가장 얇은 Apple Watch로 그 어느 때보다 편안하게 착용할 수 있으며, 가장 크고 가장 발전된 디스플레이를 제공합니다.

또한 새로운 수면 무호흡증 알림, 더 빠른 충전, 수심 및 온도 감지, 그리고 watchOS 11의 새로운 건강 및 피트니스 인사이트와 인텔리전스 기능을 제공합니다.

Apple Watch Series 10은 알루미늄과 티타늄으로 출시되며, 다양한 색상과 마감으로 제공됩니다.

새로운 광택 알루미늄 마감인 제트 블랙은 특유의 반사력과 매끈함을 자랑하며, 새로운 티타늄 케이스는 내추럴, 골드, 슬레이트 색상으로 보석처럼 반짝이는 광택이 특징입니다.

새로운 Apple Watch 라인업은 오늘부터 사전 주문할 수 있으며, 9월 20일 금요일부터 구매할 수 있습니다.

호주, 캐나다, 프랑스, 독일, 인도, 일본, 아랍에미리트, 영국, 미국 및 기타 49개 이상의 국가 및 지역의 고객은 오늘부터 Apple Watch Series 10을 사전 주문할 수 있으며, 9월 20일 금요일부터 매장에서 구입할 수 있습니다.

Apple Watch Series 10은 $399(미국)부터 시작합니다. Apple Watch SE는 $249(미국)부터 구매할 수 있습니다.

8/31, BofA, 애플이 OpenAI에 투자하면 구글 경쟁 우려가 높아질 수 있다

월스트리트 저널은 애플과 엔비디아가 잠재적으로 1,000억 달러의 가치로 OpenAI의 다음 자금 조달 라운드에 투자 할 가능성을 논의 중이라고 월스트리트 저널이 보도했다고 지적했습니다.

이 애널리스트는 애플이 OpenAI에 대규모 직접 투자를 하면 장기적으로 구글(GOOGL) 검색의 대안으로서 잠재적인 AI 파트너십에 대한 우려가 제기될 수 있다고 말하며, “최소한” 자본이 투입되면 OpenAI가 구글 및 아마존(AMZN)과 경쟁하는 데 도움이 될 것이라고 덧붙였습니다.

7/31, 삼성, 2분기 스마트폰 수요가 전분기 대비 감소했다

삼성전자 MX 부문에 대해 삼성은 다음과 같이 밝혔습니다:

“계절적으로 약한 분기, 특히 프리미엄 부문에서 스마트 폰 수요가 전분기 대비 감소했습니다.

1분기 신모델 출시에 따른 기저효과로 인해 매출 감소를 기록했습니다.

그러나 S24 시리즈는 판매 호조를 이어가며 2분기와 상반기 출하량과 매출 모두 전년 동기 대비 두 자릿수 성장을 달성했습니다.

수익성은 주요 부품 가격 상승으로 인해 2분기에는 소폭 하락했지만, 지속적인 압박에도 불구하고 상반기에는 두 자릿수 수익률을 유지했습니다.”

하반기 스마트폰 전망에서는 다음과 같이 말합니다:

“스마트폰의 경우 프리미엄 부문은 성장할 것으로 예상되지만, 대중 부문은 둔화될 것으로 보입니다.

또한 태블릿, 시계, TWS를 포함한 에코시스템 제품도 성장할 것으로 예상합니다.

플래그십 스마트폰과 에코시스템 제품의 판매를 확대하여 매출 성장을 견인할 계획입니다.

폴더블은 내구성, 배터리 사용 시간, 카메라를 강화하고 갤럭시 AI 경험을 강화해 글로벌 리더십을 공고히 할 것입니다.

S24 시리즈는 지속적인 마케팅 활동을 통해 성장 모멘텀을 유지하겠습니다.

태블릿은 ‘탭 S9’ 시리즈를 시작으로 태블릿에서도 갤럭시 AI 경험을 제공하고 프리미엄 판매 모멘텀을 이어가겠습니다.

웨어러블은 ‘워치 울트라’를 출시해 초프리미엄 시장을 공략하고, ‘갤럭시 링’을 통해 TWS의 혁신과 첨단 건강 경험을 제공할 것입니다.

전반적으로 부품 공용화, 표준화 등 제품 사양 최적화와 운영 효율화를 통해 견고한 수익성 확보에 힘쓰겠다”

CNBC,애플 AI 모델, 구글의 맞춤형 칩으로 훈련,

애플은 월요일 기술 논문에서 자사의 AI 시스템 인 Apple Intelligence를 뒷받침하는 두 가지 AI 모델이 Google이 설계 한 클라우드의 칩으로 사전 훈련되었다고 밝혔다고 CNBC의 Kif Leswing이 보도했습니다.

레스윙은 구글의 텐서 프로세싱 유닛이 처음에는 내부 워크로드를 위해 만들어졌지만 지금은 더 광범위하게 채택되고 있다고 설명합니다.

애플은 47페이지 분량의 보고서에서 구글이나 엔비디아(NVDA)의 이름을 거론하지 않았지만, 애플 파운데이션 모델과 AFM 서버가 ‘클라우드 TPU 클러스터’에서 훈련되었다고 언급했는데, 이는 애플이 클라우드 제공업체로부터 서버를 임대하여 계산을 수행한다는 의미라고 보고서는 설명합니다.

엔비디아의 그래픽 처리 장치는 하이엔드 AI 트레이닝 칩 시장을 지배하고 있으며, 지난 몇 년 동안 수요가 너무 많아 필요한 수량을 조달하기 어려웠습니다.

7/30, TD Cowen, 애플 목표주가를 220달러에서 250달러로 상향 조정

TD Cowen의 애널리스트 크리시 산카르는 8월 1일 6월 분기 실적 발표를 앞두고 애플의 목표주가를 220달러에서 250달러로 상향 조정하고 매수 등급을 유지했습니다.

이 애널리스트는 연구 노트에서 중국 점유율 하락이 아이폰 매출에 역풍이 될 수 있지만 12월 분기에는 전년 대비 성장세로 돌아설 것이라고 말했습니다.

이 회사는 인공 지능 iPhone 업그레이드가 2024년 하반기에는 소폭이지만 2025년에는 중요할 것이라고 말합니다.

24년 판매량 전망치를 2억 4천만 대로 상향 조정했으며, 46%의 강력한 매출 총이익률과 신흥 시장 수요가 애플에 여전히 순풍으로 작용할 것으로 보고 있습니다.

TD는 단기적인 역풍으로 화웨이 기기에 대한 중국 시장 점유율 하락, 소비자 수요 및 환율에 대한 거시적 영향 등이 있을 수 있으므로 애플이 인라인 실적과 전망을 발표할 것으로 예상합니다.

애플, 애플 TV+에 광고 추가 계획, 텔레그래프 보도

애플(AAPL)이 영국 TV 시청률 기관인 Barb와 만나 애플 TV+에 광고를 도입할 계획임을 시사했다고 텔레그래프의 제임스 워링턴이 보도했습니다.

넷플릭스(NFLX), 디즈니(DIS), 아마존 프라임(AMZN) 모두 최근 몇 달 동안 스트리밍 플랫폼에 더 저렴한 광고 요금제를 도입했습니다.

7/14, UBS, 애플 아이폰 6월 판매량 약 1% 증가

- 24년 6월 스마트폰 성장률 6%

- 애플 아이폰 판매량 4500만대로 전년비 1% 증가

UBS는 카운터포인트가 제공한 6월 판매량 예비 데이터에 따르면 지난달 애플의 아이폰 판매량이 약 1% 증가했으며 이는 글로벌 스마트폰 성장률 약 4%에 비해 낮은 수치라고 발표했습니다.

애플 투자의견 중립 등급과 190달러의 목표 주가를 유지하는 애널리스트에 따르면 6월 분기의 예비 데이터에 따르면 아이폰 판매량은 4500만 대로 전년 동기 대비 1% 감소했으며, 이는 시장의 6% 성장률에 비해 낮은 수치입니다.

블름버그, 애플 비전 프로는 2024년에 50만 대 이상 판매되지 않을 것

애플은 2024년에 비전 프로를 50만 대 미만 판매할 것이며, 이 헤드셋의 해외 출시로 3분기 미국 판매량이 전분기 대비 75% 감소할 것이라고 시장 추적업체 IDC의 보고서는 밝혔습니다,.

IDC 부사장인 Francisco Jeronimo는 비전푸로 성공은 가격보다는 콘텐츠에 달려 잇다고 주장합니다.

“Vision Pro의 성공 여부는 가격에 관계없이 궁극적으로 사용 가능한 콘텐츠에 달려 있습니다.”

“Apple이 제품을 해외 시장으로 확장함에 따라 현지 콘텐츠도 제공하는 것이 중요합니다.”

7/11, 블름버그, 애플, 2024년 새 아이폰 출하량 10% 증가 전망

애플은 올해 하반기에 최소 9천만 대의 아이폰 16을 출하할 계획이며, 이는 이전 출시보다 10% 높은 수치라고 블룸버그의 데비 우, 모치즈키 타카시, 가오 위안이 이 문제에 정통한 관계자를 인용해 보도했습니다.

애플은 공급업체와 파트너들에게 2023년 하반기에 약 8,100만 대의 아이폰 15를 출하한 후 이전 모델에 비해 새 아이폰 출하량을 약 10% 성장시키는 것을 목표로 하고 있다고 블룸버그에 말했다고 한 소식통이 전했습니다.

애플은 아이폰 16에 일부 애플 인텔리전스 기능을 추가하면 올해 말 모델이 판매될 때 수요를 늘리는 데 도움이 될 것이라고 확신하고 있다고 이 상황을 잘 아는 사람들은 말했다.

보고서 발표 후 애플의 주가는 3% 상승한 231.96달러를 기록했습니다.

니드햄, 애플 주가목표를 220달러에서 260달러로 상향 조정

Needham 애널리스트 Laura Martin은 애플의 목표 주가를 220달러에서 260달러로 상향 조정하고 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 다른 대형 기술 기업들이 인공지능 인프라에 500억~1,000억 달러를 지출하는 시점에 애플이 1,100억 달러의 주식을 매입하기로 결정한 것을 언급하며, 3년 동안 애플의 한 자릿수 매출 성장이 “점점 더 위험하다고 느낀다”고 경고했습니다.

애플은 광고 마진이 일반적으로 70~80%이기 때문에 광고 사업을 구축해야 하며, 이는 기기 가격을 올리지 않고도 회사의 마진을 확대할 수 있다고 Needham은 리서치 노트에서 투자자들에게 말합니다.

7/9, 블름버그, Apple Watch 시리즈 10, 더 얇아지고 화면이 커질 것

pple Watch 시리즈 10이 더 얇아지고 화면이 커질 것이라고 블룸버그의 마크 거먼이 보도했습니다.

또한 Gurman은 내년 봄에 iOS 18.4의 일부로 애플의 대규모 Siri 업그레이드가 제공될 것이며, 2025년 1월에 개발자 베타 버전이 출시될 것이라고 전합니다.

7/2, UBS, 애플 아이폰 판매량, 5월에도 약세 지속

애플 아이폰의 5월 판매량이 전년 대비 2% 감소하고 미국, 중국, 유럽에서 점유율이 하락했다고 UBS가 리서치 노트에서 투자자들에게 밝혔습니다.

이 회사는 이것이 전년 대비 5개월 연속 월간 하락이라고 지적하고 미국이 전년 대비 16 % 하락한 것을 중심으로 대부분의 시장이 여전히 약세를 보이고 있다고 말합니다.

UBS는 애플 투자의견 중립 등급과 애플 목표 주가를 190달러로 변경하지 않았습니다.

7/2, 애플, 2026년까지 카메라 장착 에어팟 생산 시작, 애널리스트 밍치 궈

분석가 밍치 궈의 새로운 보고서에 따르면 애플은 2026년까지 카메라 모듈이 장착된 새로운 에어팟을 대량 생산할 계획이며 여기에는 아이폰 페이스 ID 수신기와 유사한 IR 카메라가 포함될 예정이라고 합니다.

Kuo는 새로운 AirPod가 공간 오디오의 사용자 경험을 향상시키고 공간 컴퓨팅 생태계를 강화하기 위해 Vision Pro 및 향후 Apple 헤드셋과 함께 사용될 것으로 예상되며, AirPod의 IR 카메라가 환경 이미지 변화를 감지하여 “잠재적으로 공중 제스처 제어를 통해 인간과 장치의 상호 작용을 강화할 수 있을 것”이라고 말합니다.

Kuo는 AirPod에 사용될 IR 카메라의 새로운 제품 도입 공급업체로 폭스콘을 언급했습니다.

6/29, UBS, 애플 중국 점유율 하락으로 중국에서 애플 가격 할인은 충분치 않다고 주장

- 5월 중국 스마트폰 판매량은 전년비 11% 상승했으나

- 중국 아이폰 판매는 2% 감소

- 화웨이 및 기타 중국 업체들의 아이폰 점유율 잠식이 아이폰 판매에 지대한 영향을 미치고 있다고 평가

- 화웨이가 5G를 대응하지 못하는 동안 화웨이 판매 65% 감소동안 애플 판매는 36% 증가

- 화웨이가 새로운 라인업으로 무장하면서 애플 상승세를 기대하기 어려움

UBS는 지난 5월 한 달 동안 애플 아이폰 ‘판매량’이 전년 대비 2% 감소하며 5개월 연속 전년 대비 감소세를 유지했다고 지적했습니다.

이 회사는 전년 대비 11% 성장한 중국 시장에서 2024년 5월 한 달 동안 중국 내 iPhone 판매량은 전년 대비 거의 보합세를 보인 것으로 추정합니다.

애플 강세론자들은 이 데이터를 거꾸로 보고 있으며 내년 애플의 AI 스마트폰 기회를 보여주지 않는다고 지적할 수 있지만, UBS는 화웨이 및 기타 중국 OEM에 대한 아이폰 점유율 손실이 아이폰 판매량 성장에 중요한 영향을 미친다고 지적합니다.

5G 지원 아이폰 12가 주도한 가장 최근의 아이폰 ‘사이클’ 동안 중국 내 화웨이 스마트폰 판매량은 기술 제한으로 인해 약 60% 감소한 반면, 같은 기간 동안 애플 판매량은 36% 성장했습니다. 화웨이의 새로워진 제품 라인업을 고려할 때 애플에 대한 이러한 순풍은 앞으로도 계속될 가능성이 낮다고 이 회사는 주장합니다.

UBS는 이 주식에 대해 중립 등급을 부여하고 목표 주가를 190달러로 제시했습니다.

JP모건, 중국 내 애플 아이폰 트렌드 개선

JP모건은 5월의 최신 데이터에 따르면 중국 스마트폰 시장의 회복세에 힘입어 중국 내 아이폰 출하량이 계속해서 개선되는 추세를 보이고 있다고 밝혔습니다.

중국 정보 통신 기술 아카데미가 5월 한 달 동안 발표한 최신 데이터에 따르면 아이폰 출하량은 전년 대비 40%, 전월 대비 44% 증가하여 전월 대비 55% 증가하는 일반적인 계절성에 비해 다소 완만한 추세를 보였다고 분석가는 리서치 노트에서 투자자들에게 설명합니다.

이 회사는 5월 월간 데이터에 따르면 중국 내 아이폰 판매량이 전년 동기 대비 8% 감소한 반면 4월에는 17% 감소한 것으로 나타나 전년 대비 추세가 지속적으로 개선되고 있다고 보고 있습니다.

애플에 대한 투자의견 비중 확대 유지.

오펜하이머, 애플 목표주가를 200달러에서 250달러로 상향 조정

오펜하이머 애널리스트 마틴 양은 애플의 목표주가를 200달러에서 250달러로 상향 조정하고 투자의견 초과수익(Outperform) 등급을 유지했습니다.

이 회사는 애플의 애플 인텔리전스 도입이 “애플을 소비자 AI 경험의 리더로 자리매김할 것”이라고 믿으며, 애플이 “일반 소비자에게는 혼란스럽고 위협적이며 혼란스러워 보일 수 있는 기술 구현에 대한 하드웨어 및 소프트웨어 경험의 새로운 표준”을 제시하고 있다고 덧붙였습니다.

오펜하이머는 “고유한 생태계 이점”과 결합하여 소비자에게 AI를 제공하는 Apple의 접근 방식이 “예상보다 빠른 매출 및 주당순이익 성장”을 가져올 수 있다고 믿습니다.

6/25, JP모건, 디지털 시장법이 아이폰 출시에 영향을 미치지 않을 것으로 전망

JP모건은 금요일 애플이 디지털 시장법으로 인해 유럽 연합에서 인공지능 지원 아이폰 출시가 지연될 것이라고 밝힌 후 애플에 대해 비중확대 등급을 유지했습니다.

애널리스트는 아이폰 업그레이드 주기에 큰 영향을 미치지는 않을 것으로 예상합니다.

애널리스트는 리서치 노트에서 영국을 제외한 서유럽이 전체 아이폰 판매량의 약 14%를 차지한다고 말합니다.

이 회사는 예상되는 2년간의 “계단식 볼륨 증가”의 첫 해는 EU 시장의 역학 관계에 상대적으로 영향을 받지 않을 것으로 예상하며, 2025 회계연도에 문제를 해결할 충분한 시간이 있어 예측에 영향을 미칠 수 있을 것으로 예상하고 있습니다.

멜리우스 리서치, 애플 목표주가 227달러에서 260달러로 상향 조정

멜리우스 리서치 애널리스트 벤자민 라이츠는 애플 목표주가를 227달러에서 260달러로 상향 조정하고 투자의견 매수 등급을 유지했습니다.

7/21, 파이퍼, 애플 PCC의 ‘진정한 기회’를 알기에는 ‘너무 이르다’

파이퍼 샌들러는 애플(AAPL)이 기기에서 처리하기에는 너무 큰 요청에 대한 프라이빗 AI 처리 시스템인 PCC를 공개하면서 CDN 벤더, 특히 Cloudflare(NET)의 기회에 대한 관심이 높아졌다고 언급합니다.

또한 2021년 Apple이 iCloud Private Relay를 처음 출시했을 때 Cloudflare, Akamai(AKAM), Fastly(FSLY) 모두 “이 서비스 제공의 일부”임을 확인하는 블로그 게시물을 게시했기 때문에 Piper는 이 세 CDN 모두 PCC 아키텍처에 언급된 “OHTTP-Relay”로 활용될 가능성이 높다고 보고 있습니다.

Piper는 관련성이 있다고 생각되는 세 CDN 모두와 논의하고, 업계 전문가와 대화하고, Apple 및 CDN의 발표 자료를 분석한 후 “진정한 기회를 판단하기에는 너무 이르다”고 생각하지만, 기본 기회는 캡슐화된 HTTP 요청을 전송하는 것이며, 예상 가격을 고려할 때 그 자체로 5천만 달러 미만일 가능성이 있다고 분석합니다.

웰스, 클라우드플레어, 애플의 새로운 PCC 아키텍처에 내장될 가능성이 있다

웰스 파고 애널리스트 앤드류 노윈스키는 클라우드플레어(NET)가 올 가을에 GA가 될 애플의 새로운 PCC 아키텍처에서 OHTTP 공급업체로 선정될 가능성이 높으며, 이는 25 회계연도에 매출 성장에 도움이 될 것이라고 전망했습니다.

애플이 타사 공급업체를 공개하지 않았기 때문에 “경영진으로부터 이 계약에 대한 확답을 듣지 못할 수도 있다”고 웰스는 인정합니다.

Wells는 클라우드플레이어 투지의견 비중확대(Overweight) 등급을 부여하고 목표 주가를 105달러로 책정했습니다.

JP모건, 애플 목표주가를 225달러에서 245달러로 상향 조정

JP모건 애널리스트 Samik Chatterjee는 애플 목표주가를 225달러에서 245달러로 상향 조정하고 투자의견 비중확대 의견을 유지했습니다.

iPhone 16 출시로 시작되는 업그레이드 주기를 주도할 것으로 예상되는 다양한 AI 기능을 소개한 WWDC 이벤트에 이어 JPMorgan은 iPhone 16 및 iPhone 17 주기에 대한 판매량 예측을 업데이트하고 있습니다.

애널리스트는 아이폰 판매량 예상치를 2025년 2억 5천만 대, 회계연도 25년에는 2억 4천 4백만 대, 2026년 2억 7천 5백만 대, 회계연도 26년에는 2억 6천 8백만 대로 상향 조정한다고 투자자들에게 밝혔습니다.

필립 증권, 애플 투자의견을 ‘매수’에서 ‘중립’으로 하향 조정

필립 증권 애널리스트 헬레나 왕은 최근 주가 움직임을 고려해 애플의 투자의견을 매수에서 중립으로 하향 조정하고 목표 주가를 194달러에서 220달러로 올렸습니다.

애플은 6월 10일 연례 세계 개발자 회의를 개최한 후 애플 인텔리전스가 아이폰 15 프로/프로 맥스, M 시리즈 칩이 탑재된 아이패드 및 맥북과만 호환되기 때문에 새로 발표된 기능이 새로운 교체 주기를 촉발할 것으로 보인다고 말했습니다.

이 회사는 제품에 대한 높은 업그레이드 수요를 고려하여 아이폰 판매량 추정치를 8% 상향 조정하고 24 회계연도 매출 추정치를 5% 상향 조정했습니다.

6/18, 씨티, 애플 투자의견 ‘긍정적 촉매제 감시’ 종료

씨티 애널리스트 Atif Malik은 애픙 주가 촉매제 WWDC24 세계 개발자 회의가 지나갔다고 지적하면서 애플 투자의견 “90 일 긍정적 촉매제 감시”를 종료했습니다.

또한 5월 초 이후 주가가 약 16% 상승했다고 언급하며 애플 주식에 대해 매수 등급과 210달러의 목표 주가를 제시했습니다.

모건스탠리, 클라우드플레어와 애플의 계약으로 AI 기회가 주목받고 있다

지난주 애플 WWDC에서 애플은 Apple Intelligence와 함께 프라이빗 클라우드 컴퓨팅을 발표했으며, 클라우드플레어(NET)는 AI 쿼리를 암호화하여 PCC에서 큰 역할을 할 가능성이 있다고 모건 스탠리의 애널리스트 함자 포더왈라는 연구 노트에서 투자자들에게 말합니다.

이 회사는 Apple의 기반 내 AI 보급률이 증가함에 따라 FY25~FY27에 Cloudflare의 매출 성장률이 한 자릿수 초반에서 중반까지 상승할 것으로 예상합니다.

이 회사는 클라우드플레이어 투자의견 동일 비중 등급이나 목표주가를 92달러로 변경하지 않았습니다.

브름버그, 애플, 새로운 인텔리전스 기능 점진적으로 출시할 계획,

애플은 다른 인공지능 시스템에 영향을 미친 함정을 피하기 위해 몇 달에 걸쳐 새로운 인텔리전스 기능을 점진적으로 출시할 것이라고 블룸버그의 마크 거먼이 보도했습니다.

Apple 인텔리전스 서비스는 올여름 말에야 개발자에게 제공될 예정이며, 가을에 소프트웨어가 출시되면 소프트웨어 프리뷰로만 제공될 예정입니다.

또한 지난주 세계 개발자 회의 프레젠테이션에서 Apple은 가을에 출시될 것으로 예상되는 정확한 기능을 언급하지 않고 대신 2024년 말과 2025년 상반기에 출시될 기능에 대한 로드맵을 제시했습니다.

6/18,웨드부시, 기술 업계에서 진행 중인 시총 4조 달러 경쟁, AI 혁명은 아직 이르다,

Wedbush는 내년에 기술 업계에서 시가총액 4조 달러를 향한 경쟁이 엔비디아(NVDA), 애플(AAPL), 마이크로소프트(MSFT) 사이에서 벌어질 것으로 예상합니다.

4차 산업혁명이 본격화되면서 더 많은 기업과 소비자들이 빠르게 이 길로 향하고 있기 때문에 엔비디아의 GPU 칩은 본질적으로 기술 분야의 새로운 황금 또는 석유라고 회사는 덧붙였습니다.

AI 혁명은 엔비디아에서 시작되었으며, 웨드부시가 보기에 AI 파티는 이제 막 시작되었습니다. GPU가 생성형 AI 애플리케이션을 실행하는 유일한 게임으로 모두 엔비디아를 통해 이루어지기 때문에 데이터센터 AI 기반 지출의 속도가 중요합니다.

이 회사는 엔비디아와 마이크로소프트가 AI 혁명의 첫 번째 파생물이며, 이제 이 시장에서 두 번째/세 번째/네 번째 AI 파생물이 형성되기 시작했으며, 이는 Wedbush의 2024/2025년 기술 강세 논리가 실현되고 있음을 말해준다고 믿습니다.

6/15, Erste, 혁신과 AI 통합에 힘입어 애플 투자의견을 ‘매수’로 상향 조정

Erste 그룹 투자의견 Hans Engel은 애플이 매우 높은 수준의 고객 충성도로부터 혜택을 받고 있다며 투자의견을 ‘보유’에서 ‘매수’로 상향 조정했습니다.

이 애널리스트는 리서치 노트에서 투자자들에게 Mac 제품과 하이엔드 iPhone의 지속적인 혁신이 애플의 장기적인 성장 추세를 이어갈 것이라고 말합니다.

또한 개방형 AI와의 인공 지능 통합이 소프트웨어 및 하드웨어 판매 증가로 이어질 것이라고 믿습니다.

6/12, 애플 세계개발자회의(WWDC24)를 보는 월가의 시선

6/12, 라이트셰드 파트너스, 애플 투자의견을 매도에서 중립으로 업그레이드

라이트셰드 파트너스는 애플 투자의견을 매도에서 중립으로 업그레이드했습니다.

이 회사는 AI가 “모든 곳에 나타나고 있으며” 애플도 “어제 그 클럽에 가입했다”고 말합니다. 애널리스트는 애플이 “반드시 우리를 놀라게 하지는 않았지만”, “(아직) 과대광고를 반증할 수는 없다”고 투자자들에게 말합니다.

Affirm, 미국 Apple Pay 사용자가 사용할 수 있는 결제 상품 출시 예정

Affirm Holdings(AFRM)는 규제 당국에 제출한 서류에서 6월 11일 Apple(AAPL)이 올해 말 미국에서 Apple Pay 사용자가 Affirm 결제 상품을 사용할 수 있을 것이라고 발표했다고 밝혔습니다.

“이에 따라 iPhone 및 iPad에서 Apple Pay로 온라인 또는 인앱 결제를 하는 사용자는 Affirm을 통해 결제를 신청할 수 있게 됩니다. Affirm은 이번 파트너십이 2025 회계연도의 매출이나 총 상품 판매량에 큰 영향을 미치지는 않을 것으로 예상합니다.”라고 밝혔습니다.

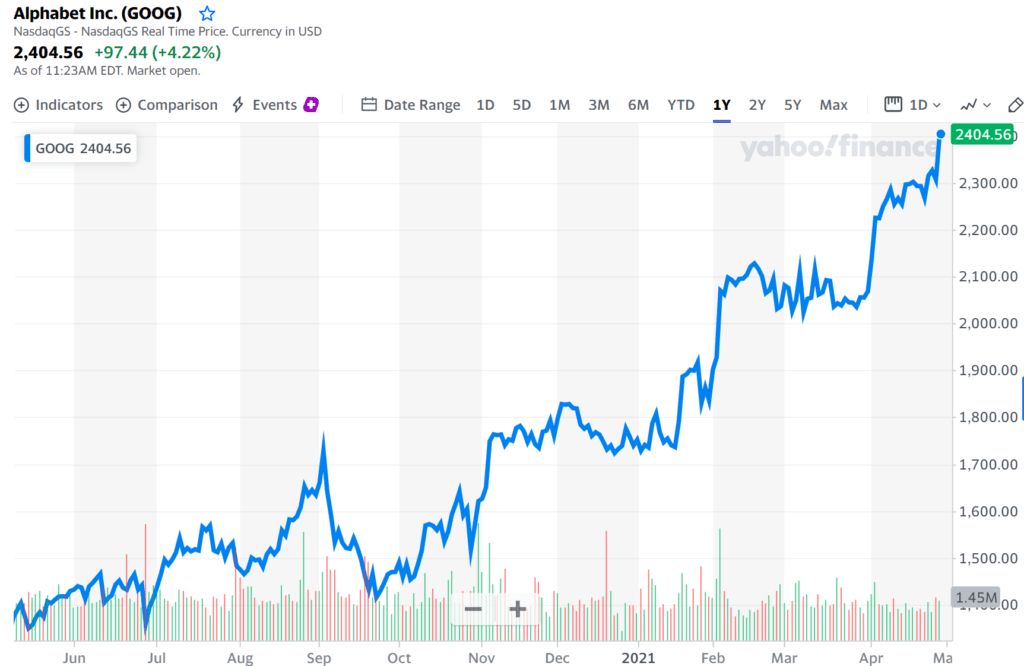

6/12, 에버코어 ISI, 알파벳 목표주가를 220달러에서 225달러로 상향 조정

에버코어 ISI 애널리스트 마크 마하니는 애플 WWDC 행사를 앞두고 1,000명의 응답자를 대상으로 한 미국 설문조사를 통해 소비자들의 생성형 AI 검색 채택 및 사용 현황을 조사한 후 알파벳(GOOGL)에 대한 목표주가를 220달러에서 225달러로 인상하고 알파벳 투자의견 ‘초과 성과’ 등급을 유지했습니다.

구글의 검색 지배력의 지속 가능성은 투자자들의 주요 논쟁거리였지만, 구글은 이번 설문조사를 통해 핵심 검색과 Gen AI 검색 모두에서 구글의 경쟁 우위에 대해 보다 건설적인 결과를 얻었다고 분석가들은 말합니다.

“향후 다른 AI 모델에 대한 지원을 추가하겠다”는 애플의 발언은 향후 알파벳과의 파트너십에 대한 “매우 넓은 문”을 열어두고 있으며, 이는 가능성이 있다고 분석가는 덧붙였습니다.

오펜하이머, 애플 iOS 18에 대한 낙관적 전망, 제품 교체 가속화 가능성

오펜하이머는 WWDC 2024에 대해 언급하면서 애플이 iOS 플랫폼의 주요 기능과 앱에서 가장 공격적이고 포괄적인 AI 모델 채택을 세계에 보여줬다고 말했습니다.

특히, 기기 내에서 실행되는 소규모 언어 모델이나 Apple의 프라이빗 클라우드에서 실행되는 대규모 언어 모델 등 새로운 AI 기능의 압도적인 다수가 타사가 아닌 완전히 Apple의 자체 개발품이라는 점이 주목할 만합니다.

또한 “인상적인” AI 기능 목록과 iOS와의 긴밀한 통합을 통해 Apple이 다른 플랫폼에 비해 AI 개발에서 뒤처진다는 우려를 불식시킬 수 있다고 말합니다.

이는 애플이 하드웨어 및 소프트웨어 기술 분야의 리더일 뿐만 아니라 사용자에게 편리하고 영향력 있고 안전한 방식으로 기술을 설계하고 구현하는 데 있어서도 선구자라는 점을 상기시켜준다고 오펜하이머는 덧붙입니다.

이 회사는 iOS 18과 2024년 가을부터 새로운 iPhone 및 Apple 제품 교체를 가속화할 수 있는 잠재력에 대해 낙관적인 전망을 내놓았습니다.

오펜하이머는 애플 투자의견 아웃퍼폼 등급을 부여했습니다.

RBC Capital, 애플의 AI 발표, 알파벳에 대해 ‘혼합 / 약간 부정적’,

RBC Capital은 알파벳 목표주가 200 달러로 알파벳 투자의견 Outperform 등급을 유지하지만 Apple (AAPL)의 WWDC AI 제품 발표는 회사에 대해 “혼합 또는 약간 부정적”이라고 지적합니다.

애플은 OpenAI의 ChatGPT가 자사의 첫 번째 세대 AI 파트너가 될 것이라고 확인했으며, 특히 사용자 프라이버시를 보장하기 위해 기기 내 처리 극대화에 대한 애플의 거듭된 강조를 고려할 때 이러한 도구가 검색의 유용성을 대체할 수 있다는 “확실한 논리”가 있다고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.

상승세는 곧 발표될 애플과 제미니의 파트너십 발표에 초점을 맞출 것이지만, 구글 약세는 애플이 경쟁 도구의 긴밀한 통합으로 향후 구글로의 핸드오프가 줄어들 것이라는 신호로 구글로부터 다각화되고 있다고 주장할 것이라고 이 회사는 덧붙였습니다.

BofA, 애플 WWDC 킥오프는 ‘알파벳에 대한 중간 결과’

WWDC 행사 시작과 함께 아이폰용 일련의 새로운 Al 기능과 OpenAI와의 파트너십을 발표한 후, BofA는 이 행사를 “알파벳 정서에 대한 중간 결과”라고 불렀습니다.

다른 LLM에 대한 지원을 확대하겠다는 애플의 발표는 일부 AI 활동이나 보다 전문적인 작업을 처리하기 위해 구글의 제미니를 iOS에 통합할 가능성을 열어주며, 구글 생태계 전반에 걸쳐 제미니 통합을 확대하는 데 건설적인 입장을 유지하고 있으며 광범위한 AI 개요 출시로 검색 사용량이 증가하고 플랫폼에서 광고 지출이 증가할 수 있다고 분석가는 언급했습니다.

BofA는 알파벳(GOOGL) 주식에 대해 매수 등급과 목표주가 200달러를 유지합니다.

모건 스탠리, 애플 인텔리전스, 기기 교체 가속화할 것

애플의 WWDC 기조연설 이후 모건 스탠리의 애널리스트 에릭 우드링은 이 행사가 회사의 예상보다 약간 앞선 성과를 냈다고 말했습니다.

자체 개발한 LLM으로 구동되고 OpenAI 파트너십과 GPT 통합으로 보완된 Apple의 새로운 개인 정보 시스템인 Apple Intelligence는 Apple이 가장 차별화된 소비자 디지털 에이전트로서 강력한 입지를 구축했다고 분석가는 투자자들에게 말합니다.

애플 주가에 대해 비중확대 투자의견과 목표주가 216달러를 유지하는 애널리스트는 A17 Pro 및 M 시리즈 칩이 탑재된 기기에서만 애플 인텔리전스를 사용할 수 있기 때문에 기기 교체 주기가 빨라질 것이라고 주장합니다.

번스타인, 애플의 AI 발표는 대체로 예상대로

애플 인텔리전스라고 불리는 애플(AAPL)의 AI 발표는 대체로 예상대로였으며, 그 기능은 애플리케이션 전반에 걸쳐 더 통합적이라는 점을 제외하면 구글(GOOGL)이 지금까지 발표한 것과 비교적 일치한다고 번스타인은 말합니다.

발표의 제목은 새로운 Siri였지만 새로운 텍스트 및 이미지 생성 기능의 데모도 포함되었습니다. 새로운 기능은 iPhone 15 Pro 이상에서만 사용할 수 있으며, 이는 AI 기능이 애플의 설치 기반이 IOS 16으로 업그레이드하도록 유도할 수 있다는 회사의 주장에 힘을 실어줍니다.

전반적으로 번스타인은 애플이 WWDC에서 발표한 내용은 애플이 AI 기능으로 인해 아이폰 16의 업그레이드 주기가 더 길어질 수 있다는 주장을 재확인한 것으로 보고 있습니다.

애플 목표주가는 195달러이며 애플 투자의견은 ‘시장수익률 상회(Outperform)’입니다.

모건스탠리, WWDC 기조연설로 알파벳 GenAI 리더십에 대한 자신감

애플(AAPL)의 WWDC 기조연설과 애플 인텔리전스 발표 이후 모건스탠리 애널리스트 Brian Nowak은 애플이 제시한 사용 사례가 광범위한 인터넷 검색에 중개 위협이 될 것으로 보이지 않으며, 이는 알파벳(GOOGL)이 자체 제품을 더 개발하고 출시할 시간을 강조한다고 주장합니다.

또한, 애플은 더 많은 AI 모델에 대한 지원을 추가할 계획이며, 이는 구글의 제미니에 대한 문을 열어두고 있다고 생각합니다.

이 애널리스트는 WWDC가 시작되면서 알파벳의 GenAI 리더십에 더욱 확신을 갖게 되었다고 말하며 차기 안드로이드 GenAI 제품이 iOS보다 우월해 보인다고 주장하면서 알파벳 주식에 대해 비중 확대 등급과 목표주가 195달러를 유지했습니다.

키뱅크, 애플의 WWDC를 ‘매물 행사’로 평가

키뱅크는 애플의 WWDC가 애플 인텔리전스가 애플 제품에 통합되면서 촉발된 ‘아이폰 슈퍼 사이클’을 중심으로 한 강세장의 시각이 실망스러운 행사로 여겨질 가능성이 높은 매물 행사라고 보고 있습니다.

WWDC에서는 iOS, iPad OS, macOS, visionOS 전반에 걸쳐 유용한 새로운 소프트웨어 기능이 소개되지만, 일반 소비자가 새 기기를 구매할 만큼 매력적이지는 않습니다.

Apple은 Apple Intelligence가 일부 제품에만 호환되는 점을 감안하여 업그레이드 주기를 강제하려고 시도하고 있지만, 처음에는 미국과 영어로만 지원됩니다.

키뱅크는 “우리 모두 언젠가는 새 아이폰을 구입하게 되겠지만, 매력적인 기능이 부족하기 때문에 소비자들이 비용을 절약하기 위해 기기를 더 오래 보유할 것으로 예상한다”고 말합니다. 이 회사의 주식에는 섹터 비중 등급이 부여되어 있습니다.

DA Davidson, AI 기능이 iPhone 판매를 견인하는 것으로 보고 Apple 투자의견을 업그레이드

DA Davidson은 애플 목표 주가를 $200에서 $ 230으로 상향 조정하여 애플 투자의견을 중립에서 매수로 업그레이드했습니다.

이 애널리스트는 애플이 어제 세계 개발자 컨퍼런스에서 공개한 인공 지능 기능이 아이폰 업그레이드 주기로 이어질 것으로 보고 있습니다.

요약, 향상된 검색, 멀티 모달리티, 텍스트 생성, 향상된 사진 편집 기능을 기존 생태계에 통합하면 “지금까지 보았던 것보다 훨씬 더 광범위한 AI 채택을 촉진할 것”이라고 분석가는 리서치 노트에서 투자자들에게 말합니다.

또한 애플은 Siri가 사용자를 대신하여 작업을 실행할 수 있는 의미 있는 에이전트 기능을 최초로 도입한 회사라고 지적합니다.

데이비슨은 애플이 “이러한 기능을 제공할 수 있는 독보적인 위치에 있으며, 조만간 이러한 기능을 제공할 수 있는 유일한 기업이 될 것”이라고 말합니다.

웰스, 애플 인텔리전스가 아이폰 업그레이드 주기를 촉진할 수 있다

웰스 파고는 애플의 WWDC ’24 기조연설에서 발표된 애플 인텔리전스를 플랫폼 수준의 소개로 보고 있으며, 이는 아이폰 업그레이드 주기를 촉진할 수 있다고 말합니다.

또한, 애플 인텔리전스는 디바이스와 클라우드에서 실행되는 멀티모달 인텔리전스를 통해 genAI를 활용하는 애플의 다양한 접근 방식을 긍정적으로 보여준다고 평가했습니다.

Wells는 이 주식에 대해 비중확대(Overweight) 등급을 부여하고 목표 주가를 225달러로 제시했습니다. 관련 항목 표시 >>

모건스탠리, 위성 문자 지원으로 애플-글로벌스타 파트너십 심화

모건 스탠리는 어제 애플(AAPL)의 WWDC 기조연설에서 iOS 18에 위성 기반 문자 메시지 지원이 포함될 것이라는 발표가 있었으며, 이는 기능이 확장됨에 따라 애플과 글로벌스타(GSAT) 간의 지속적인 파트너십이 심화될 것으로 보인다고 지적했습니다.

그러나 이 애널리스트는 새로운 기능이 용량 계약에 따라 글로벌스타에 대한 지불을 직접적으로 증가시킬 것이라고 생각하지 않으며, 글로벌스타 주식에 대해 동일 비중 등급과 99c의 목표 주가를 유지한다고 덧붙였습니다.

DA Davidson, 애플 투자의견을 중립에서 매수로 상향 조정

DA Davidson의 애널리스트 Gil Luria는 Apple의 목표주가를 200달러에서 230달러로 상향 조정하고 투자의견을 중립에서 매수로 상향 조정했습니다.

씨티, 애플 기조연설 ‘오랜만에 최고의 WWDC 컨퍼런스’

씨티는 애플의 세계 개발자 회의가 “‘나머지 사람들을 위한 AI’를 소개한 오랜만에 최고의 WWDC 컨퍼런스”였다고 평가했습니다.

애플은 스마트 편집 사진 보정과 같은 언더 더 후드 앱을 위한 강화된 클래식 머신 러닝, 모든 앱과 아이폰이 소비자에 대해 알고 있는 모든 것이 기기 내에서 작동하는 개인 경험, 더 큰 모델을 처리하기 위한 개인 컴퓨팅 서버, ChatGPT 생성 AI 텍스트 및 이미지와 운영 체제 수준의 통합 등 3가지 수준의 인공 지능을 소개했다고 분석가는 연구 노트에서 투자자들에게 말합니다.

Citi는 개발자들이 1년 내내 앱을 개발할 수 있는 시간이 주어지기 때문에 모든 iPhone 16 모델이 iPhone 7과 함께 AI를 지원하여 슈퍼 사이클 리프레시를 주도할 것으로 예상합니다.

시티는 애플 목표주가 210달러와 함께 애플 투자의견 매수를 유지합니다.

JP모건, 애플, ‘킬러 앱’ 없이 ‘숨고르기’ 중인 애플 주식

JP모건은 애플의 세계 개발자 컨퍼런스 기조연설 이후 애플 주식에 대해 투자의견 비중 확대와 목표주가 225달러를 유지했습니다.

애플은 올해 가을 아이폰 16 출시와 iOS18 출시로 예상되는 업그레이드 주기를 보장하기 위해 애플 인텔리전스 통합을 통해 기본 앱과 타사 앱의 기능 세트에 대한 충분한 개선 사항을 선보였다고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.

이 회사는 최근 ‘킬러 앱’의 부재에 따른 실적 부진으로 주가가 “숨 고르기”를 하고 있지만, 이전 세대 아이폰 출시에 대한 소비자 설문조사에 따르면 하드웨어 업그레이드 주기는 다양한 애플리케이션의 기능 업그레이드에 의해 주도되며, 이를 합하면 향후 몇 년 동안 14억 명의 설치 기반이 업그레이드할 것으로 추정된다고 말합니다.

JPMorgan은 올가을 말 아이폰의 디바이스 업그레이드 주기가 시작될 것으로 예상하고 있습니다.

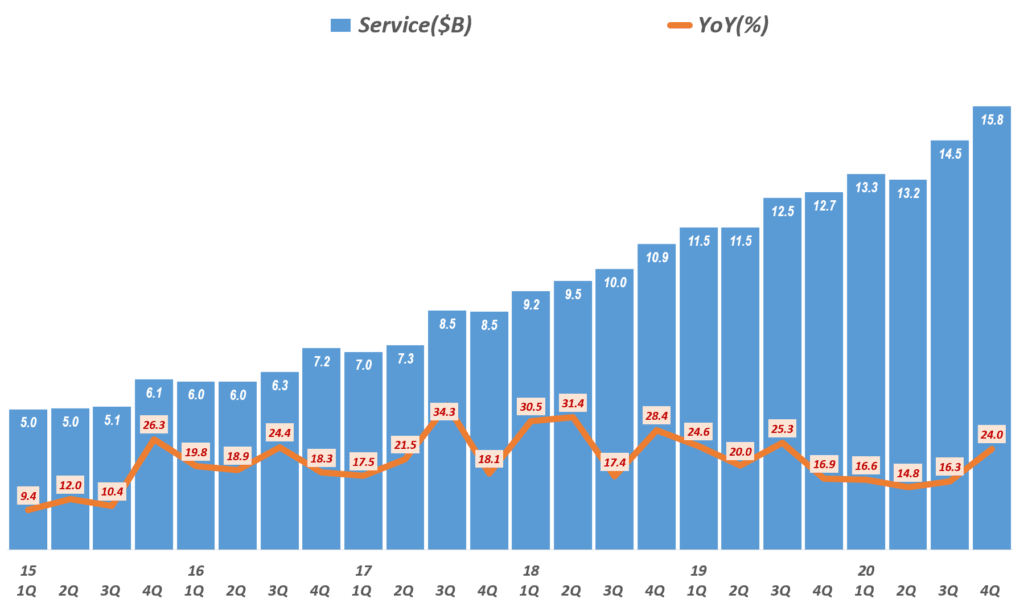

6/7, BofA, 애플 앱스토어 매출, FY 3분기까지 11% 증가

BofA 애널리스트 Wamsi Mohan은 SensorTower의 개발자 매출 데이터에 따르면 66일 후 회계연도 3분기 애플 앱스토어 매출이 전년 동기 대비 11% 증가한 54억 달러로 보고되었다고 밝혔습니다.

5월 한 달 동안 앱 스토어 매출은 전 세계적으로 전년 대비 12% 증가했고 중국에서는 전년 대비 10% 증가했으며, 애플 목표주가 230달러와 애플 투자의견 매수 등급을 유지했습니다.

WSJ, 애플, AI 군비 경쟁에서 뒤처졌다고 보도

애플의 신중함과 비밀주의가 AI에 대한 초기 노력을 방해하여 이제 따라잡기 위해 위험을 감수해야 하는 상황에 처했다고 월스트리트저널의 애런 틸리가 이 문제에 정통한 사람들을 인용하여 보도했습니다.

이 계획에 정통한 사람들은 애플이 Siri를 포함한 소프트웨어 제품에 대한 많은 발전적인 AI 업그레이드를 발표할 예정이라고 말했습니다. 크

블럼버그, 애플의 OpenAI 계약, WWDC의 핵심 초점이 될 것

애플이 다음 주 열리는 자사의 세계 개발자 회의에서 OpenAI와의 계약을 발표할 예정이며 개발자 회의의 핵심 초점이 될 것이라고 블룸버그의 마크 거먼이 보도했습니다.

Apple은 AI 기능을 옵트인 서비스로 제공할 계획이며, 두 개의 LLM 기반 로봇 장치를 개발 중이라고 Gurman은 말합니다.

6/6, 씨티, 애플, 중국 내 아이폰 수요 안정화,

씨티는 분기별 공급망 및 타사 데이터 포인트를 기반으로 애플에 대한 추정치를 유지했습니다.

이 데이터는 중국에서 아이폰 수요가 안정화되고 두 자릿수 서비스 성장이 지속되고 있음을 보여준다고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.

이 회사는 중국의 iPhone 수요가 이번 분기에도 여전히 투자자들의 가장 큰 관심사라고 말합니다. Citi에 따르면 최근 타사 데이터에 따르면 중국에서 iPhone 수요가 안정화되고 있는 것으로 나타났습니다.

애플의 아시아 공급망 점검도 수요 안정화를 가리키고 있습니다.

한편, 애플은 618 쇼핑 휴일을 앞두고 중국에서 더 공격적인 판매 할인을 실시했으며, 이는 분기 매출도 증가시킬 것이라고 말합니다.

씨티는 애플 목표주가 210달러와 함께 애플 투자의견 매수 등급을 유지했습니다.

6/4,The Information, 애플, 중국에서 TV+ 서비스 출시를 위한 협상 개최

애플은 작년에 차이나 모바일과의 계약을 통해 중국에서 애플 TV+ 비디오 스트리밍 서비스를 출시하기 위해 협상 중이었다고 이 문제에 대해 잘 아는 사람들이 The Information의 웨인 마에게 말했습니다.

회담의 진행 상황은 알려지지 않았지만 이러한 거래가 성공하면 Apple TV +는 중국에서 사용할 수있는 유일한 미국 스트리밍 서비스가 될 것이라고 보고서는 언급했습니다.

모건 스탠리, WWDC는 애플 주가의 ‘핵심 촉매제’

모건 스탠리의 애널리스트 에릭 우드링은 애플의 세계 개발자 회의(WWDC)가 “역사적으로 주요 애플 주가 촉매제는 아니다”라고 말하지만, 애플이 아이폰 16에서 두드러지게 선보일 새로운 세대 AI 소프트웨어 기능을 미리 볼 수 있다는 점에서 올해 행사는 “새로운 의미를 갖는다”고 주장합니다.

투자자들의 기대는 높지만, 이 회사는 애플이 “긍정적인 서프라이즈”를 통해 억눌린 수요를 풀고, 아이폰 교체 주기를 가속화하고, 최근 주가 상승세를 유지하여 개발자 이벤트가 “핵심 촉매제”가 될 수 있다고 생각합니다.

Morgan Stanley는 애플 투자의견 비중 확대와 애플 목표주가 216달러를 유지합니다.

6/3,배런스, 배당 목적으로 애플, 마이크로소프트를 매수하라

기술 대기업의 주식은 지난 1년 동안 주식 수익률을 지배해 왔습니다.

하지만 큰 이익은 항상 지속될 수 있을지에 대한 투자자의 불안으로 이어진다고 이번 주 Barron’s에서 알 루트는 말합니다.

매출과 수익 성장은 이미 현재 밸류에이션에 반영되어 있을 수 있지만 배당금 성장은 그렇지 않을 수 있다고 저자는 말합니다.

그리고 더 높은 배당금은 향후 몇 년 동안 투자자들을 만족시킬 수 있습니다. 1조 달러 규모의 주식인 Microsoft(MSFT), Apple(AAPL), Amazon.com(AMZN), Alphabet(GOOGL), Meta Platforms(META), Nvidia(NVDA)는 지난 12개월 동안 S&P 500의 9조 달러 이상의 수익 중 거의 절반을 차지했습니다.

이 6개 종목은 같은 기간 동안 평균 66% 상승했으며, 애플을 제외한 모든 종목이 전체 시장보다 높은 수익률을 기록했습니다.

더 빠른 성장은 현재 더 높은 밸류에이션 배수를 뒷받침하고 있으며 평균 이상의 배당금 증가로 이어질 것입니다.

또한 배당금 증가만으로도 인내심 있는 투자자에게는 더 높은 주가를 정당화할 수 있다고 이 보고서는 덧붙였습니다.

5/30, 타이그리스 파니낸셜, 애플 목표주가를 240달러에서 245달러로 상향 조정

- WWDC에서 새로운 AI 지원 제품으로 새론운 업그레이드 주기를 주도할 것, 이는

- 애플 매출 성장

- 현금흐름

- 지속적인 주주가치 향상 가속화

타이그리스 파이낸셜은 애플의 목표주가를 240달러에서 245달러로 상향 조정하고 투자의견 ‘강력 매수’ 등급을 유지했습니다.

이 회사는 다가오는 WWDC에서 회사가 곧 출시 할 새로운 AI 지원 제품이 상당한 새로운 업그레이드주기를 주도하여 Apple의 매출 성장, 현금 흐름 및 지속적인 주주 가치 상승을 더욱 가속화 할 것이라고 분석가는 리서치 노트에서 투자자들에게 말합니다.

AI 기능의 통합과 결합된 서비스 매출의 증가, 그리고 공간 컴퓨터인 Vision Pro의 기업 채택 증가에 힘입어 끊임없이 확장되고 있는 Apple의 생태계는 회사의 비즈니스 성과 추세를 더욱 가속화할 것이라고 Tigress는 덧붙였습니다.

BofA, AI 지원 아이폰이 애플의 ’10년에 한 번’ 업그레이드 주기를 이끌 수 있다고 주장

- 새로운 아이폰은 ’10년에 한번 올 업그레이드 주기를 만들것’

- WWDC에서 혁신적인 기술보다는 대화형 AI가 일상에서 더욱 더 통합됨에 따라 “인텔리폰”이 주류가 될 전망

BofA는 곧 출시될 AI 지원 아이폰, 즉 ‘인텔리폰’이 스마트폰의 도입으로 인한 단계적 기능 개선과 유사한 다년간의 업그레이드 주기를 이끌 것으로 보고 다음 업그레이드 주기가 ’10년에 한 번’의 이벤트가 될 수 있다고 분석가들은 투자자들에게 말합니다.

BofA는 WWDC에서 모든 고급 머신 러닝 및 AI 기술 기능을 기대하지는 않지만, 특히 대화형 AI가 일상적인 사용에 더욱 통합됨에 따라 “인텔리폰”이 주류가 될 것으로 예상하고 있습니다.

이 회사는 애플 투자의견 매수 등급과 230달러의 목표 주가를 유지합니다.

5/22, 블름버그, 애플, iOS 18에 OpenAI 기술 추가

애플은 또한 iOS 18에 대한 구글(GOOGL)의 제미니 라이선스 협상을 진행했지만 아직 합의에 이르지 못했습니다.

애플과 OpenAI가 협력하여 iOS 18에 이 스타트업의 기술을 추가하고 있으며, 양사는 WWDC에서 파트너십에 대한 주요 발표를 준비하고 있다고 블룸버그의 마크 거먼이 보도했습니다.

4/24, 바클레이즈, 애플, 하드웨어 수요 약세로 가이던스 미달 예상

- 4/24, 바클레이즈, 애플, 하드웨어 수요 약세로 가이던스 미달 예상

- 4/23, 모건 스탠리, 애플 목표주가를 220달러에서 210달러로 하향 조정3/29,

- 3월 분기 실적은 월가 예상치에 부합할 것이나

6월 분기 가이던스는 하드웨어 약세로 기대치에 미달할 것으로 예상 - 중국 아이폰은 1분기 20% 판매 감소 후

- 4분기에도 3ㅜ자리수 감소 지속

- 기본 모델 중심 판매로 모델 믹스가 나빠지고 있다고 분석

바클레이스는 애플 3월 분기에 인라인 실적을 발표할 것으로 보고 있으며, 6월 분기 가이던스는 하드웨어 수요 약세로 인해 시장 예상치를 하회할 것으로 예상하고 있습니다.

이 회사는 아이폰15 빌드 감소와 “매우 제한된” 인공 지능 콘텐츠를 갖춘 “진화적인” 아이폰 16 사이클에 대해 계속 듣고 있습니다.

바클레이스의 최근 조사에 따르면 중국 내 아이폰 15 판매량은 1분기에 20% 감소한 이후 지난 몇 주 동안 전년 대비 두 자릿수 감소세를 보이고 있으며, 기본 모델 비중이 높아지면서 믹스 변화와 마진 역풍으로 인해 전년 대비 판매 가격이 하락할 가능성이 있다고 애널리스트는 연구 노트에서 투자자들에게 말합니다.

이 회사는 애플 목표주가 158달러와 함께 애플 투자의견 비중 축소 등급을 유지합니다.

4/23, 모건 스탠리, 애플 목표주가를 220달러에서 210달러로 하향 조정

모건 스탠리는 애플 목표주가를 220달러에서 210달러로 낮추고 투자의견 비중 확대 등급을 유지했습니다.

이 회사는 안정적인 제품 수요와 서비스 실적에 힘입어 애플이 3월 말 분기 컨센서스 매출과 주당순이익 추정치를 “약간 상회”할 것으로 예상하고 있습니다.

그러나 6월 말 분기 매출 가이던스는 835억 달러로 컨센서스보다 800억 달러에 근접할 것으로 예상하고 있습니다.

그러나 애플 주가가 165달러인 상황에서 6월 분기 가이던스 하향은 “잘 전달된” 것이며 “대부분 가격에 반영된 것”이라고 주장할 수 있습니다.

실적에 이은 다음 주요 촉매제는 애플의 세계 개발자 컨퍼런스(WWDC)로, 모건 스탠리는 새로운 AI 소프트웨어 기능이 중심이 될 것으로 예상하고 있습니다.

그 결과, 애널리스트는 “우려했던 것보다 나은” 실적 보고서와 전망으로 애플이 “안도 랠리/상승”을 보일 수 있을 것으로 보고 있다고 프리뷰 노트에서 투자자들에게 말합니다.

배런스, 애플은 여전히 AI의 큰 승자가 될 수 있다

AI의 약속은 이미 대규모 시장 랠리를 이끌었습니다. 아이러니하게도 우리 삶에 대해 그 어떤 기업보다 많은 맥락을 가지고 있는 애플(AAPL)이 AI 분야에서는 뒤처졌다고 이번 주 Barron’s에서 Alex Eule은 말합니다.

애플은 빅테크 라이벌인 메타(META), 알파벳(GOOGL), 스타트업인 OpenAI와는 달리 아직 자체적인 대규모 언어 모델을 만들지 못했습니다.

확실히 AI로의 전환은 더 큰 화면의 휴대폰을 만드는 것보다 더 복잡합니다.

하지만 Apple의 지배력은 변하지 않았습니다. 따라서 애플은 실제적이든 인공적이든 모든 변화의 중심에 서 있다고 저자는 말합니다.

3/18, 맥심, ‘장기적 적자’ 우려로 애플 투자의견 보류

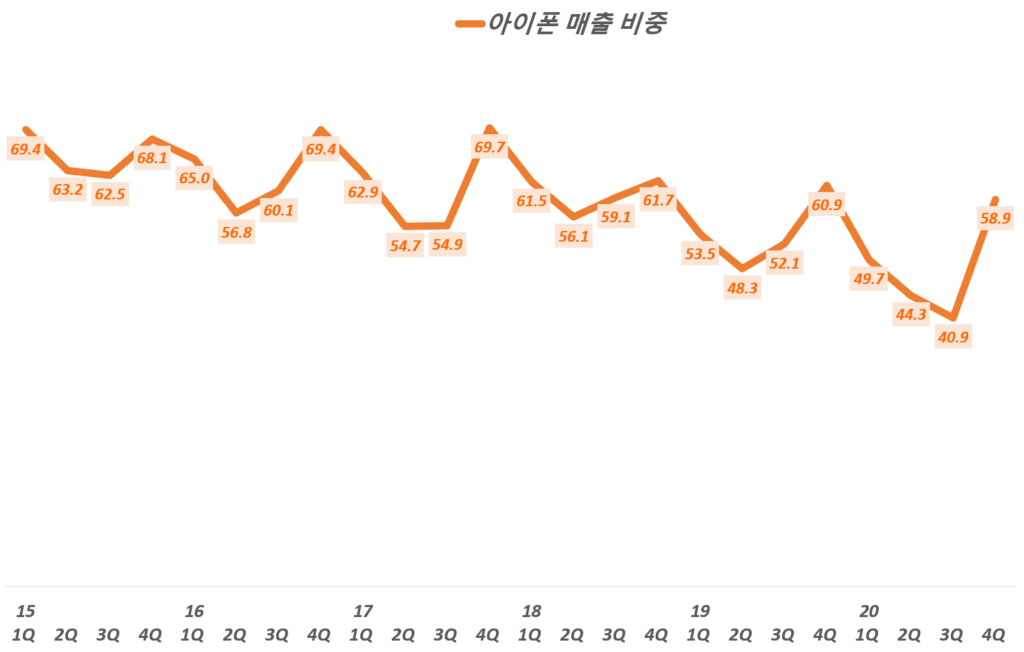

- (중국 비즈니스 상황에 악화되는데)중국 의존도가 너무 높다

- (아이폰 판매 감소 우려가 큰데) 아이폰 비중이 너무 높다.

맥심은 애플 투자의견 보류 등급과 애플 목표주가 178달러로 커버리지를 개시했습니다.

이 분석가는 리서치 노트에서 애플은 판매 및 공급망 관점에서 중국에 지나치게 의존하고 있으며, 단기 영업 실적과 관련하여 단일 제품인 아이폰에 대한 비중이 지나치게 높다고 투자자들에게 말합니다.

이 회사는 반독점 및 규제, 소비자 전자 제품에 대한 수요 불균형, 경쟁으로 인해 “주식의 장기적인 데드 머니 기간”으로 이어질 수 있다고 생각합니다.

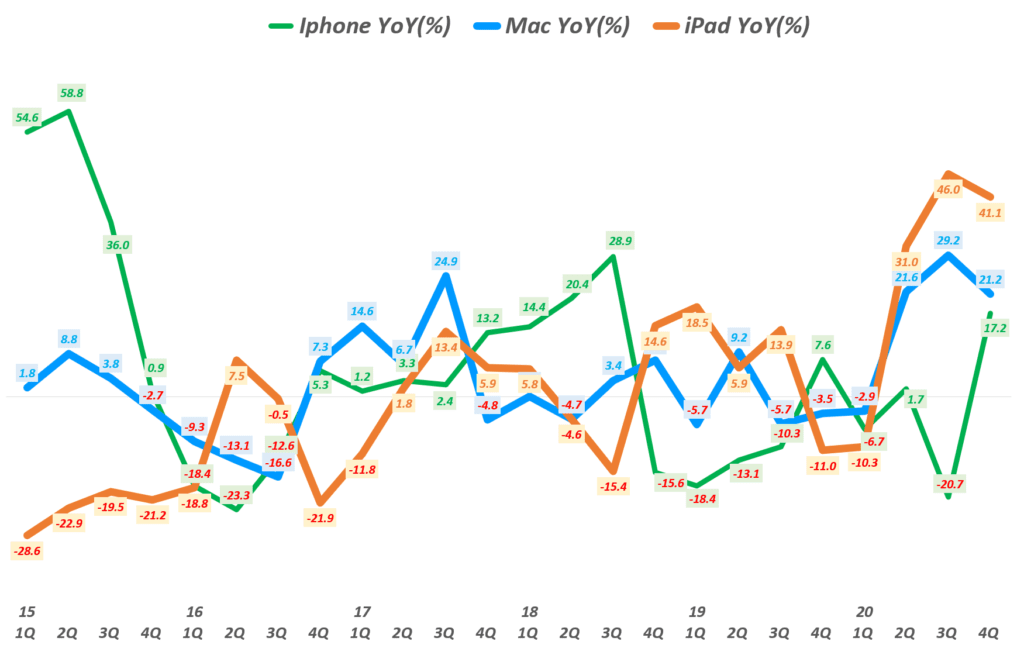

4/17,Needham, 애플 수익 추정치 하향

- 아이폰 판매 감소와 중국시장 약세는 애플 수익 전망을 낮추게 만드는 요인

- 하지만 이는 맥과 아이팬드 성장세로 커버될 것

- 애플 주식 매수를 방해하는 요인

- 애플 마이너스 성장 전망과

- 생셩형 AI 자금으로 자금 소요가 예상보다 커질 것

Needham은 애플 투자의견 매수 등급과 애플 목표주가 220 달러를 유지하지만 2분기 EPS 전망은 10c에서 1.51 달러로, 24 회계 연도 전망은 15c에서 6.40 달러로 변경했습니다.

이 애널리스트는 리서치 노트에서 아이폰 판매 감소와 중국에서의 약세를 반영한 것이지만, 이는 이전에 예상했던 것보다 약간 높은 아이패드와 맥의 매출로 부분적으로 상쇄된다고 설명합니다.

애플의 빈약하거나 마이너스 성장 전망과 GenAI에 자금을 지원하기 위한 예상 비용 증가는 신규 투자자들이 주식을 매수하지 못하게 하는 가장 큰 장애물이라고 니덤은 덧붙였습니다.

4/12,JP모건, 애플 목표주가를 215달러에서 210달러로 하향

JP모건은 애플 목표주가를 215달러에서 210달러로 낮추고 투자의견은 비중확대(Overweight)를 유지했습니다.

하드웨어 수요와 서비스 성장 전망에 대한 펀더멘털 악화와는 달리, 애플 주식에 대한 관심은 주식의 프리미엄 밸류에이션 배수를 싫어했던 광범위한 투자자 그룹으로부터 개선되었다고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.

이 회사는 아이폰 판매 데이터 포인트가 중국을 포함한 역풍을 강조하고 있으며, 자동차 매출에 대한 미래 기회 취소, 여러 지역의 규제 강화로 인한 서비스 하방 리스크가 장기 투자자들이 고심하고 있는 역풍에 더해지고 있다고 말합니다.

그러나 동시에 헤지펀드는 이러한 역풍을 주시하며 Applet의 인공지능 업그레이드 주기를 앞두고 보다 전술적인 진입 지점을 만들고 있다고 JP모건은 덧붙였습니다.

블름버그, 애플, AI 중심 M4 칩으로 맥 라인 개편,

애플이 부진한 컴퓨터 판매를 촉진하기 위해 인공 지능을 강조하도록 설계된 새로운 사내 프로세서 제품군으로 전체 맥 라인을 개편 할 준비를하고 있다고 블룸버그의 마크 거먼이 말했습니다.

5개월 전 M3 칩이 탑재된 첫 번째 Mac을 출시한 이 회사는 이미 차세대 M4 프로세서의 생산이 임박했다고 이 문제에 대해 잘 아는 사람들이 Gurman에게 말했습니다.

4/10, 웨드부시, 중국 역풍이 애플에 여전히 먹구름으로 남아 있다

Wedbush는 애플이 지난 5년 동안 가장 어려운 중국 수요 환경 중 하나를 헤쳐나가고 있는 것은 분명하다며, 여러 요인의 조합이 이 주요 시장에서 쿠퍼티노(애픙 본사)에 완벽한 폭풍을 일으켰다고 말합니다.

3월 분기의 중국 iPhone 판매량은 전년 동기 대비 소폭 감소할 것으로 보이며, 이는 단기적으로 애플의 전체 성장에 큰 걸림돌이 될 것으로 보입니다.

화웨이의 점유율 상승, 지정학적 긴장, 중국 경제의 약세로 인해 이번 분기에도 중국 내 애플의 판매 환경이 어려워졌다고 덧붙였습니다.

그러나 웨드부시가 최근 4월 초에 아시아를 방문한 결과 공급망의 데이터 포인트는 애플 아이폰 생산량이 연초의 초기 예상과 견조하게 유지되고 있음을 뒷받침하고 있습니다.

웨드부시는 애플 목표주가 250달러와 함께 애플 투자의견 시장수익률 초과달성(Outperform) 등급을 부여했습니다.

4/9, BofA, 애플 앱스토어 매출, 2분기에 10% 증가, BofA

BofA는 센서타워의 개발자 매출 데이터를 인용하여 회계연도 2분기 애플의 앱스토어 매출이 전년 동기 대비 10% 증가한 74억 달러로 증가했다고 보고했습니다.

3월 한 달 동안 App Store 매출은 전 세계적으로 전년 대비 13% 증가했으며, 중국에서는 전년 대비 7% 증가했다고 분석가는 언급하며, Apple 주식에 대해 매수 등급과 목표주가 225달러를 유지한다고 밝혔습니다.

4/1, 루프 캐피탈, 애플 목표주가를 185달러에서 170달러로 하향 조정

루프 캐피탈은 애플 목표 주가를 185달러에서 170달러로 낮추고 에플 투자의견 보류 등급을 유지했습니다.

이 회사의 공급망 연구에 따르면 애플 연간 수익은 2016년이래 처음으로 2024년에는 감소 할 것이라고 분석가는 연구 노트에서 투자자들에게 말하면서 애플 주가 하락은 전체 아이폰 수요의 장기 잠재력이 약화되는 가운데 실시간으로 나타나고 있다고 말했습니다.

루프 캐피탈은 아이폰 출하량이 유기적 수요뿐만 아니라 화웨이와 샤오미와의 경쟁으로 인해 “너무 연약”해져 “중대한 영향을 미치고 있다”고 지적하면서 애플의 주가가 그 자체로 “비싼” 것은 아니지만 그렇다고 “싸다고 비명을 지르고 있는” 것도 아니라고 말했습니다.

3/28, WSJ, 애플, 디바이스 생태계를 계속 방어한다

활성 디바이스에 대한 액세스 권한을 부여하는 방식을 놓고 애플과 싸우고 있는 개발자와 규제 당국이 계속 대립하고 있다고 월스트리트저널이 보도했습니다.

애플 최고 마케팅 책임자였던 실러는 애플의 생태계를 가장 열렬히 옹호하는 인물로 부상했으며, 애플의 비전인 기기가 서로 원활하게 작동하고 사용자 보안을 보호한다는 비전을 제시하고 있습니다.

법무부, 유럽연합, 경쟁사 등의 규제 당국으로부터 애플의 수수료가 과도하고 외부 소프트웨어에 대한 통제가 억압적이라는 주장이 제기되면서 애플의 비전은 점점 더 많은 공격을 받고 있습니다.

이러한 비판에 대해 쉴러는 최근 Fast Company와의 인터뷰에서 “우리의 목표는 항상 사용자가 앱을 다운로드할 수 있는 가장 안전하고 최고의 장소가 되는 App Store를 만드는 것이라고 말하는 데 주저함이 없습니다.”라며 회사의 비전을 옹호했습니다.

JP모건, 중국 데이터 분석 결과 아이폰 판매량 우려가 고조

- 2월 아이폰 출하량 전년비 33% 감소, 전월비 56% 급감한 240만대

- 연간 누계로 전년비 37% 감소

JP모건은 2월 한 달간 중국정보통신기술협회(CAICT)의 데이터에 따르면 아이폰 출하량이 전년 대비 33%, 전월 대비 56% 급감하여 240만 대로 집계됨에 따라 중국 시장에서 애플의 아이폰 판매량에 대한 우려가 커졌다고 밝혔습니다.

분석가는 리서치 노트에서 2월의 감소로 인해 중국에서 아이폰의 연간 누계 감소율은 전년 대비 37% 감소했다고 밝혔습니다.

JP모건은 이 데이터가 채널의 재고 증가로 인해 판매량과 관련하여 더 넓은 시장에서 소화가 이루어지고 있음을 시사한다고 말합니다.

데이터 분석은 화웨이와 같은 국내 업체들에 비해 아이폰 점유율에 대한 우려를 제한하지만, 2023년까지 입증된 중국 시장의 순차적 회복의 지속 가능성에 대한 우려를 제기한다고 JPMorgan은 말합니다.

JP모건은 애플 투자의견 비중 확대 등급을 부여했습니다.

3/24, 로이터, 규제 당국이 빅테크을 타켓으로 함에 따라 구글, 애플의 분할 가능성 제기(

Google, Apple breakups on the agenda as regulators target tech

빅테크와 규제당국 간의 갈등 고조

미국과 EU의 반독점 규제당국이 애플과 알파벳의 구글에 대한 조치를 취하면서 빅테크 기업들이 대적하는 가장 큰 도전이 됨.

이는 1984년 AT&T가 분리된 이후 미국에서 처음으로 기업 분할을 명령받을 가능성이 있음을 의미함.

애플과 구글의 잠재적인 분할 가능성

두 기업은 자신들의 제품에 대해 접근하기 어려운 생태계를 구축했다는 이유로 피소됨.

미국 법무부는 아이폰 제조사인 애플이 스마트폰 시장을 독점하고 있다며 소송을 제기하였고, 이로 인해 애플의 분할 가능성도 제기됨.

유럽연합에서의 디지털 시장법(DMA)

유럽연합에서는 애플, 메타플랫폼, 알파벳 등이 DMA 위반으로 조사 받을 가능성이 있음.

DMA 위반은 벌금을 수반하며, 반복적인 위반 시에는 기업 분할 명령을 받을 수 있음.

기술 주식 매각 행진

피터 틸, 제프 베조스, 마크 저커버그 등 기술 기업의 내부자들이 올해 1분기 동안 수백만 달러 규모의 회사 주식을 매각함.

이러한 행동은 최근 인공 지능 호재로 인한 기술주 상승이 둔화될 것이라는 신호로 해석되고 있음.

3/19, 웨드부시, 애플 AI가 구글과 협력한다는 뉴스는 구글에 대한 ‘검증의 순간’

블룸버그가 애플(AAPL)과 구글(GOOGL)이 iOS 18을 통해 아이폰에 탑재될 구글의 제미니에 대해 깊은 논의를 하고 있다고 보도한 후, 웨드부시 애널리스트 스콧 데빗은 구글이 애플의 사파리 웹 브라우저에서 기본 검색 엔진이 되는 두 회사의 기존 계약을 고려할 때 애플에게 구글은 “당연한 선택”이라고 보고 있지만 아직 거래가 확정되지 않았다고 밝혔다고 보고서는 언급했습니다.

이 회사는 잠재적인 iPhone 거래를 “Google의 생성형 AI 포지셔닝에 대한 검증 순간”이라고 부르는이 회사는 Google 모회사 인 Alphabet 투자의견 Outperform 등급과 목표주가 160 달러를 유지했습니다.

3/18, 블름버그, 애플은 구글과 아이폰에 제미니 AI 엔진 탑재 협의 중 보도

애플(AAPL)과 구글(GOOG;GOOGL)이 애플이 구글의 인공지능 엔진 제미니를 아이폰에 탑재하기 위해 활발한 협상을 벌이고 있다고 블룸버그의 마크 거먼이 이 문제에 정통한 사람들을 인용해 보도했습니다.

소식통에 따르면 애플은 최근 OpenAI와도 논의를 진행했으며 이 회사의 모델을 사용하는 방안을 고려하고 있다고 블룸버그는 전했습니다.

3/12, 에버코어, 애플 매도 ‘다소 과하다’

에버코어 ISI는 애플 주가가 연초 대비 10% 하락하면서 “올해 들어 힘든 출발을 했다”고 언급하며 “주식의 상승 여력에 대해 많은 투자자들의 질문이 있었다”고 언급하며, 에버코어 ISI 애널리스트 Amit Daryanani는 애플 매도세가 “다소 과하다”고 생각하며 “현재 수준에서 강력한 밸류에이션 지지”가 있다고 의심한다고 전했습니다.

이 회사는 지난 몇 주 동안 “리스크 온 + NVDA/AI에 대한 왜곡”, 중국 우려, 규제 우려 등 세 가지가 “저조한 실적”을 주도했다고 생각합니다.

그러나 자본 배분, AI 추론, 리스크 오프, 방어적 전환이라는 세 가지 뚜렷한 동인을 파악하여 애플 투자의견 Outperform 등급과 애플 목표주가 220 달러를 고수하고 있습니다.

로이터, 애플, EU에서 에픽의 개발자 계정 복원

애플은 EU 관리들이 이 문제를 조사한 후 에픽 게임의 개발자 계정을 복원했다고 Reuters의 Stephen Nellis와 Akash Sriram이 보도했습니다.

지난주, 애플은 에픽의 스토어 개설을 차단하고 2020년에 앱스토어에서 삭제했던 포트나이트를 다시 가져오는 조치를 취했습니다.

애플의 에픽 계정 복귀 결정은 빅 테크 기업이 디지털 시장법을 준수해야 한다는 유럽연합의 목요일 마감 시한에 따른 것입니다.

3/6, 로이터, 2024년 초 중국 내 아이폰 판매량 24% 감소

리서치 회사 카운터포인트는 2024년 첫 6주 동안 애플의 중국 내 아이폰 판매량이 전년 대비 24% 감소한 반면 중국 내 주요 프리미엄 스마트폰 경쟁사인 화웨이는 같은 기간 판매량이 64% 증가했다고 로이터의 옐린 모와 브렌다 고가 보도했습니다.

3/5, 에버코어, 애플 주식을 ‘전술적 아웃퍼폼’ 목록에서 제외

에버코어 ISI는 애플이 아이폰과 서비스의 강세가 아이패드와 웨어러블의 약세를 부분적으로 상쇄된 12월 말 분기 실적을 발표한 후 애플을 ‘전술적 아웃퍼폼’ 목록에서 제외했습니다.

에버코어는 3월 말 분기 가이던스에 대한 실망감을 이해하지만, 매출은 전년 동기 대비 5% 감소한 약 900억 달러, 주당순이익은 약 1.50달러가 될 것으로 예상되지만, 일부 일회성 요인을 제외하면 아이폰 판매량은 대체로 보합세를 보이고 있으며 “더 중요한 것은” 차세대 AI 제품 출시부터 비전 프로 도입, 자본 배분 증가에 이르기까지 “애플에 유리한 여러 가지 순풍이 쌓이고 있다”는 점이라고 생각합니다.

이 회사는 애플 투자의견 ‘초과수익’ 등급과 목표주가 220달러를 유지합니다.

블름버그, 애플 야망이 자동차 프로젝트를 파멸시켰다

애플이 테슬라와 나머지 자동차 업계보다 더 나은 자동차를 만들 수 있다는 믿음이 프로젝트의 몰락으로 이어졌다고 블룸버그의 마크 거먼은 말합니다.

애플은 10년 전부터 차량 개발을 시작했고, 업계를 뒤흔들고 이전에는 볼 수 없었던 완전한 자율주행 자동차를 만들기 시작했습니다.

완전한 자율주행차를 만들고 획기적인 디자인을 만들어야 하는 과제는 애플이 극복하기에는 너무 어려운 도전이었습니다.

2/28, 블룸버그, 애플 전기 자동차 포기, 팀 일부를 AI로 전환

애플은 회사 역사상 가장 야심 찬 프로젝트 중 하나인 전기자동차를 포기하고 전기 자동차를 만들기 위한 10년간의 노력을 끝내고 있다고 이 문제에 대한 지식을 가진 사람들이 블룸버그의 Mark Gurman에게 말했습니다.

애플은 화요일 최고 운영 책임자 제프 윌리엄스와 이 프로젝트를 담당하는 부사장 케빈 린치의 커뮤니케이션을 통해 내부적으로 이 사실을 공유했으며, 이 프로젝트에 참여한 거의 2,000명의 직원들을 놀라게 했다고 소식통은 말했습니다.

두 임원은 직원들에게 “프로젝트 타이탄”이 마무리 단계에 접어들 것이며, 스페셜 프로젝트 그룹(SPG)으로 알려진 자동차 개발팀의 많은 직원이 존 지아난드레아(John Giannandrea) 임원 산하 인공 지능 부서로 이동하게 될 것이라고 말했다고 블룸버그는 덧붙였습니다.

블름버그, 애플, 반독점 소송을 피하기 위해 법무부와 회동

애플 대표들이 지난주 미국 법무부를 만나 아이폰 제조업체에 대한 반독점 소송을 제기하지 않도록 법무부를 설득하기 위해 마지막으로 노력했다고 블룸버그의 리아 닐렌이 이 문제에 정통한 사람들을 인용해 보도했습니다.

이 기술 대기업과 그 변호사들은 소송 제기 여부에 대한 최종 결정을 내릴 조나단 캔터 법무부 차관보와 이야기를 나눴다고 저자는 지적합니다.

2/27, 블름버그, 애플 피트니스 링, 스마트 안경 개발 고려

애플이 피트니스 링, 스마트 안경 개발, 에어팟에 카메라 및 고급 AI 추가를 고려하고 있지만 이러한 장치를 적극적으로 개발하지는 않고 있다고 블룸버그의 마크 거먼이 보도했습니다.

2/26, FT, 애플, 디지털 시장법 준수 제안에 불만

애플이 유럽연합의 디지털 시장법을 준수하기 위해 모바일 소프트웨어를 개방하려는 애플의 계획이 충분하지 않다고 주장하는 메타(META)와 마이크로소프트(MSFT)의 공격을 받고 있다고 Financial Times의 마이클 액튼이 보도합니다.

애플은 지난달 유럽에서 iOS 모바일 소프트웨어를 변경하여 사용자가 다른 출처에서 앱을 다운로드하고 대체 결제 시스템에 액세스할 수 있도록 할 것이라고 발표했습니다.

그러나 Apple은 자사의 결제 프로세서를 사용하는 앱 개발자에게 3%의 추가 수수료와 대체 앱 스토어에서 100만 건 이상 다운로드된 앱의 다운로드 또는 업데이트마다 50c의 ‘핵심 기술 수수료’를 부과하는 등 추가 요금을 부과할 계획입니다.

CNBC, 애플 비전프로 재료는 1,542달러 추정VisionPro 재료비 분석 (cnbc, 24 Feb)

CNBC는 시장조사업체 옴니아 분석 자료를 기반으로 애플 비전프로 재료비를 1,542달러로 추정했습니다.

- 애플 비전프로 가격은 3,499달러부터 시작

- 애플 비전프로에는 고가의 최첨단 부품이 많이 포함되어 있음

- 시장조사기관 옴니아 추정에 따르면 애플 비전프로 재료비는 1,542달러 추정

애플이 야심차게 출시햇고 세간의 높은 관심을 받고 있는 애플 비전프로가 출시되고, 초기 17만대 정도 판매되었다는 정보가 있는 가운데 옴니아에서는 애플 비젼프로 재료비를 추정해 발표했습니다.

- 3,499 달러로 소매 판매되고 있는 VisionPro의 재료비 분석 결과

- 시장조시기관 Omdia의 분석에 따르면 BOM 코스트는 1,542 달러로 추정

- 가장 고가의 부품은 소니의 1.25 인치 Micro OLED” 디스플레이 2개가 장착되며 각 228 달러

- 비전프로의 가장 큰 장점은 뛰어난 화질로 각 디스플레이 해상도는 3660 X 3200

- 이는 아이폰15(2556 X 1179)보다 높은 해상도이며

- Meta의 Quest 3는 눈당 2,064 x 2,208의 해상도보다 높음

- → 과거 iPhone에 LCD 터치스크린, OLED 를 적용했던 사례를 예로 들며

- 현재 고가인 마이크로OLED의 채택이 AR/VR 디바이스 관련 생태계에 영향을 줄 것으로 전망

※ BOM 코스트에는 R&D, 포장, 배송 관련 비용은 포함되지 않으나 해당 제품의 부품 중 고가의 핵심 부품을 파악하는데 유용

2/8, The Information, 애플, 폴더블 아이폰 시제품 개발 중이라고 보도

애플이 “최소 두 대”의 폴더블 아이폰 시제품을 개발 중이라고 더 인포메이션의 웨인 마가 보도했습니다.

애플 상황을 직접 알고 있는 한 사람에 따르면 아이폰은 “조개껍질처럼” 접힐 것이라고 합니다.

BofA, 애플 앱스토어 매출, 회계연도 2분기까지 6% 증가

BofA 애널리스트 Wamsi Mohan은 SensorTower의 개발자 매출 데이터에 따르면 회계연도 2분기 35일 후 앱스토어 매출이 27억 달러로 전년 동기 대비 6% 증가했다고 밝혔습니다.

이 회사는 GenAI가 주도하는 다년간의 아이폰 사이클, 강력한 서비스 성장 및 마진 확대를 이유로 Apple에 대해 매수 등급을 유지합니다.

모건스탠리, 애플 비전 프로 ‘공간 컴퓨팅의 무료 콜 옵션’으로 잠재력이 엄청나다고 평가

애플 비전 프로 AR/VR 헤드셋을 사용한 지 3일 만에 모건 스탠리는 이 기기를 “공간 컴퓨팅의 미래에 대한 무료 콜 옵션”이라고 불렀습니다.

이 회사는 “콘텐츠 강자”로서 “이 디바이스에 대한 우리의 경험에 긍정적으로 놀랐다”고 말합니다.

애플 주식 투자의견 비중 확대 등급과 220달러의 목표 주가를 유지한 이 회사는 기업 채택이 “긍정적으로 놀랄 수 있다”며 “잠재력은 엄청나다”고 덧붙였습니다.

1/24, JP모건, 애플 투자자들은 비전 프로의 리드 타임을 무시해야 한다고 주장

- (비전프로 선주문 18만대설이 있음)

- 비전프로 배송 일정은 1개월이 늦어진다고 통지됨

- 애플 일반 제품은 배송 리드타임이 중요하나

비전프로느 다른 접근이 필요 - 비전프로 판매량과 매출이 향후 세대에걸쳐 크게 증가할 것이기에

- 비전프로2 계획에 대한 공급ㅂ망 피드백과

- 현 비전프로에 대한 소비자 피드백에 초점을 맞춰야 함

JP모건 애널리스트 사믹 채터지는 애플 투자자들은 매년 가을 새로운 아이폰 출시와 같은 신제품 출시에 초점을 맞추고 새로운 기기의 초기 리드 타임으로 제품 출시의 성공 여부를 해석하는 데 익숙하다고 말합니다.

그러나 비전 프로의 경우 리드 타임에 초점을 맞추는 것은 잘못되었으며 무시해야 한다고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.

이 회사는 차세대 제품의 판매량과 매출에 미치는 영향이 향후 세대에 걸쳐 크게 증가할 가능성이 높기 때문에 차세대 비전 프로 2 계획에 대한 공급망 피드백뿐만 아니라 디바이스 경험에 대한 소비자 피드백에 초점을 맞춰야 한다고 예상합니다.

현재 비전 프로에 대한 주문은 고객이 제품을 사용해 보거나 경험하기 전의 일이라고 JP모건은 말합니다.

이 회사는 금요일에 한 달로 빠르게 연장 된 배송 리드 타임이 그 이후로 정체 된 것은 놀라운 일이 아니라고 말합니다.

JP모건의 애플 주식 투자의견은 ‘비중확대’ 등급을 유지했습니다.

BofA, 애플 주식을 ‘US 1 리스트’에 추가

BofA 애널리스트들은 애플 주식을 회사의 ‘US 1 리스트’에 추가하고 재즈 파마슈티컬스(JAZZ)를 리스트에서 제외했습니다.

BofA ‘US 1 리스트’는 BofA 글로벌 리서치의 펀더멘털 주식 리서치 애널리스트가 매수 등급을 받은 미국 상장 주식 중에서 뽑은 최고의 투자 아이디어를 모아 놓은 것입니다.

블름버그, 애플은 ‘덜 야심 찬’자동차 출시를 빠르면 2028 년으로 미루엇다고 보도

애플은 덜 야심 찬 자동차 디자인으로 전환하여 진정한 무인 자동차 계획을 포기하고 더 제한된 기능을 갖춘 전기 자동차를 선호한다고 블룸버그의 Mark Gurman이 프로젝트에 대한 지식을 가진 사람들을 인용하여 보도합니다.

소식통에 따르면 애플은 최근 변경된 계획에 따라 빠르면 2028년에 이 자동차를 출시할 것으로 보인다고 블룸버그는 전했습니다.

거먼 소식통에 따르면 애플은 현재 테슬라(TSLA)의 기능에 맞춰 보다 기본적인 운전자 지원 기능을 개발 중이라고 합니다.

이 보고서는 코드명 타이탄과 T172로 불리는 자동차를 만들기 위한 애플의 비밀스러운 노력으로 여러 차례의 해고, 전략의 주요 변경 및 수많은 지연과 함께 여러 명의 상사가 왔다 갔다하는 것을 목격했다고 덧붙였다.

자동차 생산 및 자율 주행 자동차 기술 분야의 다른 회사로는 테슬라, 알파벳(GOOGL)의 웨이모, 제너럴 모터스(GM)와 크루즈 사업부, 포드(F) 등이 있습니다.

1/23, 번스타인, 애플 투자의견 시장수익률 유지, 1분기 실적은 좋지 않을 것 전망

번스타인은 23년 4분기에 해당하는 회계년도 2024년 1분기 실적 발표를 앞두고 발표한 리서치 노트에서 애플이 1분기 매출과 주당순이익에 대한 컨센서스에 대체로 부합할 것이라고 전망했습니다.

애플 1분기 가이던스는 아이폰 공급이 개선되었음에도 불구하고 회사 매출이 4분기에 비해 32.7% 증가하여 사상 최저치를 기록하는 등 아이폰 15 사이클이 약세를 보였다고 지적했습니다.

번스타인은 서비스 부문은 계속해서 높은 성장세를 보일 것으로 보이지만, 애플의 다른 제품 부문도 약세를 보일 것으로 예상했습니다.

번스타인은 컨센서스가 아이폰의 계절성을 잘못 모델링하고 있으며, 2분기와 올해 남은 기간 동안의 수익이 컨센서스를 크게 밑돌 것으로 예상합니다.

번스타인은 아이폰 15가 약세 사이클이라는 투자 심리가 널리 퍼져 있다는 점을 감안할 때, 애플이 1분기 실적부터 연말까지 강한 실적을 냈던 아이폰 XS 및 14 사이클과 유사하게 미지근한 실적과 가이던스가 이미 가격에 반영되어 있는지 여부가 핵심이라고 말합니다.

번스타인은 애플 주식 투자의견 시장수익률(Market Perform) 투자의견과 애플 목표주가 195달러를 제시하고 있습니다.

애플, 이미 최대 18만 대의 비전 프로 헤드셋 판매, 궈 애널리스트

애플은 첫 선주문 주말 동안 16만 대에서 18만 대의 비전 프로 헤드셋을 판매했다고 애플 애널리스트 밍치 궈가 말했습니다.

Kuo는 Medium에 올린 게시물에서 헤드셋이 선주문 절차가 시작된 직후 매진되었으며, 모든 모델의 배송 시간이 5~7주 정도 지연되었다고 말했습니다.

애플 뮤직, SA 버전 아티스트에게 10% 더 높은 로열티 지급

애플이 1월 지급분부터 공간 오디오 버전을 사용할 수 있는 트랙에 대해 재생당 최대 10%의 애플 뮤직 로열티를 더 지급할 것이라고 9to5Mac의 벤자민 마요가 보도했습니다.

애플 시가총액 1위 탈환

1/20, 에버코어 ISI, 애플 주식을 ‘전술적 비중확대’ 종목에 추가

에버코어 ISI 애널리스트 아미트 다리야나니는 애플의 매수 기대치가 현재 컨센서스를 밑돌 가능성이 높기 때문에 인라인 분기가 상승세를 견인할 것으로 보고 애플을 ‘전술적 비중확대’ 종목에 추가했습니다.

애플 주식은 지난 몇 주 동안 중국에서 시청 금지(중국 공무원의 아이폰 사용금지 등), 규제 위험(미 법무부의 소송 얘고)에 이르기까지 다양한 우려로 인해 실적이 저조했지만, 회사는 애플이 12월 말 분기에 “완만한 상승”을 보고하고 3월 말 분기 실적을 “월가 기대치의 우편 번호로(“in the zip-code of street expectations)”안내 할 수있을 것이라고 분석가는 투자자들에게 말합니다.

에버코어는 애플 주식 투자의견 ‘시장수익률 초과 달성’ 등급과 애플 목표주가 220달러를 유지했습니다.

블름버그, 유튜브, 스포티파이, 애플 비전 프로 앱 출시 계획 없어

알파벳의 유튜브와 스포티파이는 넷플릭스와 함께 애플의 곧 출시될 혼합 현실 비전 프로 헤드셋에서 앱을 출시하지 않는다고 블룸버그의 마크 거먼과 애슐리 카먼이 보도했습니다.

유튜브는 이 기기를 위한 새로운 앱을 출시할 계획이 없으며, 아이패드 앱도 이 기기에서 작동하도록 허용하지 않을 것이라고 밝혔습니다.

1/20, 블름버그, OpenAI 알트만, AI 칩 공장 추진으로 수십억 달러 모금 추진

OpenAI CEO, Sam Altman은 반도체 제조 공장 네트워크를 구축하기 위한 칩 벤처 기업을 세우기 위해 수십억 달러를 모급하려한다고 Bloomberg가 보도했습니다.

이 계획에 정통한 사람들에 따르면, 알트만은 칩 제조 공장에 필요한 자금을 조달하기 위해 여러 대형 잠재 투자자와 대화를 나눴다고 합니다.

이 프로젝트에는 최고의 칩 제조업체와 협력하는 것이 포함될 것이며, 팹 네트워크의 범위는 전 세계가 될 것이라고 일부 사람들은 말했습니다.

이 분야의 상장 기업으로는 AMD(AMD), 인텔(INTC), 마벨(MRVL), 마이크로칩(MCHP), 마이크론(MU), 엔비디아(NVDA), 퀄컴(QCOM), 텍사스 인스트루먼트(TXN) 등이 있습니다.

1/17, 블름버그, 미 대법원 에픽 판결에 대한 애플의 검토 요청 거부

미국 대법원이 앱 스토어에 대한 소송에서 애플(AAPL)의 상고를 고려하지 않았다고 블룸버그의 리아 닐렌과 그렉 스토가 보도했습니다.

애플과 “포트나이트” 제작사인 에픽게임즈가 고등법원에 이 사건과 관련된 항소를 심리해 달라고 요청했지만, 판사들은 별다른 설명 없이 두 항소를 모두 기각했다고 이 뉴스 서비스는 전했습니다.

이 결정으로 개발자가 아이폰 사용자를 애플 시스템 외부의 더 저렴한 구매 옵션으로 안내할 수 있는 항소법원 판결이 발효될 수 있다고 보고서는 지적했습니다.

대법원의 상고 기각으로 하급심 판결이 확정되면서 앱 개발자들은 앱스토어에서 애플의 결제 시스템 외에 다른 결제 시스템을 사용할 수 있게 됐습니다.

작년 미 캘리포니아 제9순회 항소법원은 애플이 앱 개발자가 대안 결제 시스템을 제시할 능력을 제한하면서 캘리포니아의 불공정경쟁법을 위반했다고 판결한 바 있습니다.

애플이 15~30% 결제 수수료를 통해 수익을 많이 올렸던 만큼 대법원 판결로 앱스토어 매출에 타격이 있을 것이란 우려가 제기되면서 애플 주가에는 낙재로 작용햇습니다.

마켓인사이더는 애플 인앱결제로 애플은 올해와 내년 각각 1천820억달러, 2천70억달러를 기록할 것으로 예상됐다고 주장했습니다.

에픽게임즈의 투자자로는 텐센트(TCEHY), KKR(KKR), 디즈니(DIS), 소니(SONY) 등이 있습니다.

애플, 애플 비전프로를 통한 새로운 엔터테인먼트 경험 발표

애플은 24년 2월 2일(금)부터 애플 비전프로에서 사용할 수 있는 일련의 엔터테인먼트 경험을 발표했습니다.

각 눈에 4K TV보다 더 많은 픽셀과 고급 공간 오디오 시스템이 결합된 비번프로를 통해 사용자는 스트리밍 서비스의 새로운 프로그램과 영화를 시청하고, 환경을 통해 풍경 속으로 이동하며, 공룡을 만나다와 같은 완전히 새로운 공간 경험을 즐길 수 있습니다.

1/12, 애플 맥 출하량 보고서

시장조사 업체인 카탈리스와 IDC는 2023년 4분기 애플 맥 출하량에 대해 상반된 조사 결과를 발표했습니다.

- 카탈리스는 2023년 4분기 맥 출하량을 650만대로 추정, 전년동기 비 9.3% 성장

- IDC는 애플 맥 출하량을 570만대로 추정

- 이는 전년비 18.4% 감소

1/12, 로이터, 마이크로소프트 시가총액, 애플 시가총액을 제치고 시가총액 1위로 올라서다

로이터의 아디트 소니는 아이폰 제조업체가 수요 우려로 수년 만에 최악의 출발을 보인 가운데 마이크로소프트(MSFT)가 애플(AAPL)을 제치고 세계에서 가장 가치 있는 회사로 올라섰다고 보도했습니다.

(참고 – 시가총액 역전은 종가 기준이 아니라 장중에 일시적으로 나타난 현상입니다)

마이크로소프트의 시가총액이 2조 8,888억 달러로 급증한 것은 인공지능 경쟁에서 앞서 나간 것이 더 많은 투자자를 끌어들이는 데 도움이 되었다고 저자는 말합니다.

반면, 애플의 시가총액은 2조 8,870억 달러로 하락하여 처음으로 마이크로소프트의 시가총액 아래로 떨어졌다고 저자는 말합니다.

1/9, 애플 투자의견

최근 주가가 크게 하락하면서 세계 최고 가치있는 회사, 시가총액 1위 기업의 아성이 위협받고 있는 애플 주가에 대한 변명성 보고서들이 많이 등장했습니다.

애플 주가 하락은 과도하며, 일부 하락 시 저가 매수할 필요가 있다는 의견도 있습니다.

- 에버코어 ISI, 애플의 최근 주가 하락이 ‘과도하다’고 평가

- 모건 스탠리, 애플의 ‘엣지 AI’ 기회에 ‘강세’ 전망

- 번스타인, 월가 컨센서스는 애플 아이폰 계절성을 잘못 모델링했다고 주장

- JP모건, 애플 주가, 아이폰 15 출시 이전 수준으로 회복

1/9, 에버코어 ISI, 애플의 최근 주가 하락이 ‘과도하다’고 평가

에버코어 ISI는 연초 애플 주가가 6% 하락한 반면 S&P는 2% 하락했다고 지적하며, 이는 아이폰 수요 부진으로 인한 회계연도 24년 추정치에 영향을 미칠 수 있는 애플워치 금지와 구글(GOOGL) 법무부 소송에 대한 역풍 등 ‘여러 투자자의 우려’에 기인한다고 설명했습니다.

그러나 이 회사는 최근의 여러 압박이 “과도하다”고 생각하며 애플이 기대치를 상회하는 실적을 발표할 것으로 예상하고 있습니다.

일부 우려가 완화되고 비전프로를 비롯한 긍정적인 뉴스 흐름으로 전환됨에 따라 주가는 더 긍정적인 방식으로 재평가되기 시작할 수 있다고 주장합니다.

이 애널리스트는 애플 투자의견 ‘시장수익률 상회(Outperform)’ 등급과 애플 목표주가 220달러를 유지했습니다.

모건 스탠리, 애플의 ‘엣지 AI’ 기회에 ‘강세’ 전망

모건 스탠리 애널리스트 에릭 우드링은 애플 주가가 지난달 S&P 500 지수 대비 저조한 실적을 기록한 후 과매도 상태이며, 약세장에서 주식을 매수할 수 있을 것으로 내다봤습니다.

단기적인 제품 수요가 “여전히 고르지 않다”는 점을 인정하면서도, 최근 애플 주가 부진이 이를 반영하고 있으며, “더 중요한 것은” 애플이 AI 개발 노력을 가속화하고 있다고 믿고 있습니다.

LLM 지원 OS와 iPhone이 “예상보다 더 가까워졌다”고 말하는 이 회사는 애플 주식에 대해 비중 확대와 220달러의 목표 주가를 다시 제시했습니다.

번스타인, 월가 컨센서스는 애플 아이폰 계절성을 잘못 모델링했다고 주장

번스타인은 애플 주가가 코로나19 이후 재평가를 지속하고 있으며 역사적 상대배수인 1.39배 이상으로 거래되고 있다고 지적합니다.

번스타인은 배수가 높아졌음에도 불구하고 애플의 생태계와 프랜차이즈의 질이 프리미엄을 정당화한다고 믿고 있으며, 의미 있는 등급 하락의 위험은 제한적이라고 보고 있습니다.

단기적으로 번스타인은 컨센서스가 아이폰의 계절성을 잘못 모델링하고 있다고 생각합니다.

애플의 1분기 매출은 컨센서스에 부합하지만, 2분기와 올해 남은 기간의 매출은 컨센서스를 크게 밑돌고 있습니다.

또한 번스타인은 애플이 2년 연속 매출 성장에 어려움을 겪을 것으로 보고 있으며, 24 회계연도의 아이폰 성장률은 -3%, 전체 매출 성장률은 0.3%로 예상하고 있습니다.

또한 비전 프로가 단기적으로 제한적인 상승 여력을 제공할 것으로 보고 있습니다.

이 회사의 애플 투자의견은 시장수익률(Market Perform) 등급, 에플 목표주가는 195달러입니다.

JP모건, 애플 주가, 아이폰 15 출시 이전 수준으로 회복

JP모건 애널리스트 사믹 채터지는 애플 주가가 “매크로 낙관론에 대한 반등”으로 2023년 9월 또는 아이폰 15 출시 이전 수준으로 돌아갔다고 말합니다.

이 회사는 1월에 6% 하락한 주가가 아이폰 판매 모멘텀이 부족하다는 비관론과 함께 주가가 역사적으로 거래되어 온 범위의 최상단에서 거래되는 밸류에이션 배수에 대한 비관론이 형성되었다고 언급합니다.

JP모건은 애플의 멀티플이 “다른 하드웨어 기업의 경우처럼 최근 1년 평균을 크게 상회하지 않으며, 훨씬 더 나은 실적 성장세를 보이고 있어 주가 하락에 대한 우려는 제한적일 것”이라고 주장합니다.

애플 목표주가 225달러와 함께 애플 투자의견 비중확대 의견을 유지했습니다.

1/6, NYT, 미 법무부, 애플에 대한 ‘전면적인 반독점 소송’ 제기에 가까워져

미 법무부가 애플에 대한 조사 막바지 단계에 있으며, 이르면 올해 상반기 중으로 아이폰의 지배력을 보호하려는 회사의 전략을 겨냥한 ‘전면적인 반독점 소송’을 제기할 수 있다고 이 문제에 대해 잘 아는 세 사람이 뉴욕타임스의 데이비드 맥케이브와 트립 미클에게 말했습니다.

1/5, 퀄컴, 비전 프로 헤드셋 라이벌을 구동할 새 칩 발표, CNBC 보도

퀄컴은 애플 비전 프로 헤드셋의 경쟁사인 삼성과 구글 재품에서 구동할 새 칩을 발표했다고 CNBC의 Jake Piazza가 보도했습니다.

보고서에 따르면 퀄컴의 스냅드래곤 XR2+ 2세대 플랫폼은 이전 칩에 비해 더 빠른 처리 속도와 더 나은 그래픽 지원을 제공합니다.

파이퍼 샌들러. 애플 투자의견 중립으로 다운그레이드, 밸류에이션과 핸드셋 약세 이유

파이퍼 샌들러는 애플 목표주가를 220달러에서 205달러로 하향하고, 애플 투자의견을 비중 확대에서 중립으로 하향 조정했습니다.

이 애널리스트는 애플 밸류에이션 우려와 2024년 상반기의 광범위한 핸드셋 및 매크로 약세를 하향 조정의 이유로 꼽았습니다.

2024년 상반기는 아날로그 시장, 핸드셋 및 소비자 최종 시장이 어려울 것으로 보고 반도체에 대해 신중한 입장을 취하고 있습니다.

파이퍼 샌들러는 올해 들어 애플 핸드셋 재고에 대한 우려와 함께 판매량 성장률이 정점을 찍었다고 보고 있습니다. 또한 중국의 거시적 환경 악화가 애플의 핸드셋 비즈니스에 부담을 줄 수 있다고 주장합니다.

1/3, 바클레이즈, 애플 투자의견 동일 비중에서 비중 축소로 다운그레이드

바클레이즈는 애플 투자의견을 동일 비중에서 비중 축소로 하향 조정하고, 애플 목표주가를 161달러에서 160달러로 낮췄습니다.

이 애널리스트는 연구 노트에서 투자자들에게 애플 아이폰 15 판매는 “부진”했으며 아이폰도 마찬가지일 것이라고 말했습니다.

한편, 애플의 다른 하드웨어 카테고리는 여전히 약세를 보일 것이며, 애플 서비스 부문이 10% 이상 성장할 것으로 보지 않는다고 애널리스트는 말합니다.

야ㅐ플이 대부분의 분기를 놓치고 주식이 실적을 상회 한 1년 후 2024년에 “복귀”를 예상합니다.

바클레이즈는 애플이 여전히 아이폰 판매량과 믹스에서 약세를 보이고 있고 맥, 아이패드, 웨어러블 기기에서 반등하지 못하고 있기 때문에 또 다른 점검을 거쳐 애플의 추정치를 소폭 낮췄습니다.

DA 데이비슨, 애플 투자의견을 중립으로 커버 시작

DA 데이비슨의 애널리스트 길 루리아는 애플 투자의견 중립 등급과 애플 목표주가 166달러로 커버리지를 시작했습니다.

현재 애플 주가는 이미 상당한 성장 재개에 대한 기대감을 반영하고 있으며, 이는 혁신의 돌파구 없이는 가능성이 낮다고 분석가는 리서치 노트에서 투자자들에게 말합니다.

애플은 서비스 사업과 더 쉬워진 Mac 비교 덕분에 올해 ‘적당한’ 성장률로 돌아갈 것이지만, 현재 제품의 업그레이드 성장을 창출하고 신제품을 추가하기 위해 애플이 혁신 전선에서 ‘고착화’될 때까지 기다리는 것을 선호한다고 덧붙였습니다.

UBS, 11월 애플 아이폰 판매량, 전년 동월 대비 2% 증가

- 미국 전년비 13% 감소

- 중국 6% 감소

- 인도 8% 증가

UBS는 리서치 노트에서 11월 아이폰 판매량이 2,140만 대로 전년 동월 대비 1.7% 증가했지만, 23년 10월 전월 대비로는 18% 감소했다고 밝혔습니다.

애플 판매는 미국과 중국에서 약세를 보였으며 미국은 전년 대비 거의 13% 감소한 반면 중국은 6% 감소했으며 반면, 인도 iPhone 판매량은 11 월에 8% 증가한 650,000대를 기록했다고 말합니다.

1/3, WSJ, 더 많은 미국 고객들이 스트리밍 서비스를 해지하고 있다고 보도

미국 주요 스트리밍 서비스 가입자의 약 1/4이 지난 2년간 최소 3개 이상의 서비스를 해지했다고 월스트리트 저널의 사라 크라우스가 Antenna의 데이터를 인용하여 보도했습니다.

2년 전에는 15%였던 이 수치는 스트리밍 사용자가 점점 더 변덕스러워지고 있음을 보여줍니다.

고객을 유지하기 위해 스트리머들은 저렴한 광고 지원 등급을 출시하고, 경쟁사와 협력하여 번들 상품을 출시하고, 할인 혜택을 제공하는 등 다양한 전략을 시도하고 있습니다.

프리미엄 스트리밍 서비스를 해지한 사람 4명 중 1명은 4개월 이내에, 3명 중 1명은 7개월 이내에, 절반은 2년 이내에 재가입한다고 저널은 Antenna를 인용하여 덧붙였습니다.

이 분야의 상장 기업으로는 넷플릭스(NFLX), 파라마운트(PARA), 아마존(AMZN), 워너 브라더스 디스커버리(WBD), 디즈니(DIS), NBC 유니버설(CMCSA), 애플(AAPL) 등이 있습니다.

12/26, 배런스. 애플 주가 급등을 정당화하기 위해 새로운 성장이 필요하다

애플 주가는 2023년에 50% 이상 상승하고 최근 사상 최고가로 마감하는 등 역사적인 한 해를 보냈다고 이번 주 배런스의 에릭 J. 사비츠가 썼습니다.

그러나 이러한 전례 없는 랠리는 회사의 가장 실망스러운 행보 중 하나에서 비롯된 것입니다.

지난 4개 분기 동안 애플의 매출은 전년 대비 감소했습니다.

이 같은 하락세는 이번 12월 분기에도 계속될 가능성이 높다고 저자는 지적합니다.

애플이 현재의 각본을 고수하고도 매출 성장세로 돌아갈 방법을 찾을 수도 있습니다.

하지만 애플의 유산은 점진적인 기능 추가가 아닌 혁신이라고 이 매체는 덧붙입니다.

12/21, 웨드부시, 2024년 말 애플 시가총액은 최초로 4조 달러를 달성할 것으로 전망

웨드부시 애널리스트 다니엘 아이브스는 애플이 내년에 쿠퍼티노(애플 본사)의 성장 및 수익화 속도를 고려할 때 2024년 말 최초로 시가총액 4조 달러를 달성할 것으로 예상합니다.

웨드부시는 중국 정부의 아이폰 섀도우 금지 조치에 대한 우려가 여전하지만, 현재로서는 이 문제가 매우 통제 가능하며 최근 확인 결과 이 주요 지역에서 쿠퍼티노에 대한 수요를 감소시키지 않았다고 지적합니다.

이 회사는 이 주식에 대해 ‘시장수익률 초과 달성’ 등급과 목표주가 250달러를 유지합니다.

12/20, JP모건, 애플 워치 판매 중단으로 인한 애플의 재무적 영향 ‘미미’

JP모건은 애플이 미국에서 애플워치 시리즈 9와 애플워치 울트라 2를 더 이상 구매할 수 없다고 언론에 밝혔지만 타사 소매업체는 재고 재고를 계속 판매할 수 있을 것으로 보인다고 언급했습니다.

이번 애플워치 판매 중단은 지난 10월 국제무역위원회가 애플이 혈중 산소 농도 측정과 관련된 기술에 대한 의료 기술 회사 마시모(Masimo)의 특허를 침해했다는 이전 판사의 판결을 유지한 것과 관련이 있다고 이 분석가는 지적했습니다.

애플은 앞서 혈중 산소 감지 기능이 있는 애플워치 모델의 미국 내 수입 및 판매를 금지하는 ITC의 제한적 판매금지 명령에 대해 항소할 계획이라고 밝힌 바 있습니다.

이 회사는 판매 금지가 이론적으로 연간 기준으로 약 50억 달러, 즉 전체 매출의 1%에 영향을 미칠 것으로 추정하지만, 실제 영향은 “실질적으로 더 낮을 것”이며 판매 금지 기간과 미국 소비자를 기존 모델로 유도하는 Apple의 능력에 따라 달라질 것이라고 덧붙였습니다.

JP모건은 애플 투자의견 비중확대 의견을 유지했습니다.

12/15, 씨티, 2024년 애플 주가가 다시 상승할 것으로 전망

씨티는 애플 주가가 연초 대비 50% 상승했으며 투자자들은 내년에 주가가 다시 상승할 수 있을지에 대해 질문하고 있다고 밝혔습니다.

씨티는 2024년에 지속적인 매출 총이익 확대로 14%의 두 자릿수 수익 성장과 11%의 잉여현금흐름 성장을 예상하고 있습니다.

이 애널리스트는 리서치 노트에서 투자자들에게 아이폰 프리미엄화, 서비스 판매 가속화, 올해 여러 번의 확장을 이끈 실리콘 인소싱 혜택으로 인한 구조적인 총마진 확대 스토리를 놓치고 있다고 말합니다.

Citi는 이러한 추세가 내년에도 지속될 것으로 예상하며, 인공지능 휴대폰과 Vision Pro 도입을 잠재적인 상승 촉매제로 보고 있습니다.

12/12, 에버코어 ISI, 애플 목표주가 10달러 상향 조정

에버코어 ISI는 애플 목표주가를 210달러에서 220달러로 상향 조정하고, 애플 투자의견 시장수익률 초과달성 등급을 유지했습니다.

이 회사는 화웨이와의 경쟁을 모니터링해야 하지만 광고 및 VisionPro와 같은 문샷이 2024 년에 “관련성”이 높아질 것으로보고 있습니다.

에버코어는 페이, 광고, 비전프로의 확장이 “모두 상승 여력을 제공할 수 있다”고 주장합니다.

웨드부시, 애플 목표주가를 250달러 상향

- 2024년 애플 시가통액 4조달러 예상

웨드부시는 애플 목표주가를 240달러에서 250달러로 상향 조정하고 2024년까지 애플 주식 투자의견 ‘아웃퍼폼’ 등급을 유지했습니다.

또한 애플 주식을 2024년 탑 테크 픽으로 다시 선정했으며, 내년 쿠퍼티노(미국 애플 본사가 있는 도시 이름, 즉 애플)의 성장 및 수익화 속도를 고려할 때 애플이 2024년 말까지 최초로 4조 달러의 시가총액을 기록할 것으로 예상한다고 밝혔습니다.

이 회사는 애플이 향후 몇 주 동안 강력한 연말연시 시즌을 맞이할 것이며, 이는 약세에도 불구하고 탄력적인 미국과 중국 시장 내 강력한 업그레이드 활동에 힘입어 12월 분기의 시장 예상치를 뛰어넘는 아이폰 15 성장으로 이어질 것으로 예상합니다.

12/9, 모건 스탠리, 애플 목표주가 10달러 상향 조정

모건 스탠리 애널리스트 에릭 우드링은 애플 목표주가를 210달러에서 220달러로 상향 조정하고, 애플 투자의견 비중확대 등급을 유지했습니다.

거시적 배경은 여전히 도전적이지만 단기적 위험이 더 제한적이거나 밀려난 것처럼 보이고 Edge AI, 서비스 및 총 마진 강점에 대한 흥분이 “강세 사례를 재 점화”함에 따라 회사는 점점 더 긍정적으로 변하고 있다고 분석가는 투자자들에게 말합니다.

이 애널리스트는 10월 말 바닥에서 15% 상승한 후 현재 애플은 사상 최고치인 3조 달러의 시가총액보다 3% 낮은 수준에 불과하다며, 우량 대형주에 대한 편향성, 서비스 및 총 마진 강세가 중국에서 잘 알려진 단기적인 아이폰 판매량 문제를 상쇄하고 애플이 ‘에지 AI’의 핵심이 될 것이라는 기대감이 높아지면서 실적 개선의 순풍을 이어갈 것으로 예상했습니다.

12/7, 시티, 혼하이 11월 매출은 애플에 긍정적

- 혼하이 11월 매출 18% 증가

- 혼하이 매출 50% 애플 제품

- 애플을 파는 혼하이 매출 증가는 애플에 긍정적인 신호

- 센서타워 11월 앱스토어 매출은 11% 증가

씨티 애널리스트 아티프 말릭은 혼하이가 스마트 가전 제품 매출이 전년 대비 18% 성장한 11월 매출을 발표한 후 애플 투자의견 매수 등급과 애플 목표주가 230달러를 유지했습니다.

이 애널리스트는 이 보고서가 혼하이 매출의 50%를 차지하는 애플에 긍정적으로 작용할 것으로 보고 있습니다.

또한 센서타워의 11월 앱스토어 매출은 전년 대비 11% 증가하여 애플 서비스의 강세가 지속되고 있음을 보여줬다고 Citi는 말합니다.

11/28, JP모건, 애플 아이폰 15 리드 타임이 평평해졌다고 분석

JP모건 애널리스트 사믹 채터지는 자사의 제품 가용성 추적기에 따르면 아이폰 15 배송 리드 타임이 평평해졌으며, 이제 공급이 수요와 일치하고 있다고 말합니다.

JP모건은 애플 아이폰 15, 15 플러스, 15 프로, 15 프로 맥스의 배송 리드 타임이 각각 평균 2일로 추적되고 있다고 말합니다.

이 애널리스트는 애플 투자의견 비중확대 등급을 유지하고 있습니다.

11/27, 웨드부시, 애플 아이폰 15의 아시아 공급망은 ‘매우 견고하다’고 평가

웨드부시 애널리스트 다니엘 아이브스는 최근 애플의 아이폰 15에 대한 아시아 공급망 점검 결과 “매우 견고하다”고 말하며, 홀리데이 시즌과 2024년 초까지 아시아에서 출시되는 아이폰에 대한 큰 부정적인 수정은 발견되지 않았다고 덧붙였습니다.

12월 분기에 아이폰 매출이 전년 동기 대비 소폭 증가할 것으로 예상하는 이 회사는 현재로서는 이번 블랙 프라이데이 주말까지 예상보다 약간 앞서고 있다고 말합니다.

“애플은 2024 년까지 주요한 위치에 있으며 여전히 최고의 기술 추천 기업 중 하나입니다.”라고 덧붙인이 회사는 애플 투자의견 ‘Outperform’ 등급과 애플 목표주가 240달러를 유지했습니다.

11/22, 애플 CEO 팀 쿡, 후임은 내부에서 뽑길 원할 것, 애플인사이더

승계 계획을 비밀에 부치는 것으로 알려진 아이폰 제조업체 애플이 팀 쿡 최고경영자(CEO)의 후임을 회사 내부에서 뽑을 것이라는 관측이 지배적이라고 윌리엄 갤러거 애플인사이더 기고자가 전했다.

영국 BBC가 제작한 팟캐스트 ‘두아 리파: 앳 유어 서비스’와의 인터뷰에서 애플 CEO는 승계 계획에 대한 질문에 내부에서 후보를 뽑기를 원하며 자신의 임무는 “이사회가 선택할 수 있도록” 여러 후보를 확보하는 것이라고 답했다고 AI 스토리는 덧붙였다.

이코노믹 타임즈, 애플, 24 회계연도에 인도에서 1조 달러 상당의 아이폰 생산 전망

애플은 2024년 6월까지는 아니더라도 2024년 3월 말까지 인도에서 약 1조 달러 상당의 아이폰을 생산하는 것을 목표로 하고 있다고 이코노믹 타임즈의 키란 라티가 보도했습니다.

블름버그, 애플 공급업체, 세 번째 일본 칩 공장 고려 중

애플(AAPL) 공급업체 TSMC(TSM)가 일본 구마모토현에 첨단 3나노 칩을 생산하는 제조 공장을 세울 계획이라고 블룸버그의 모치즈키 타카시와 제인 란희가 보도합니다.

하지만 이 회사가 세 번째 팹 건설을 언제 시작할지는 불분명합니다.

11/20, JP모건, 애플 아이폰 15 배송 리드 타임이 한 자릿수로 감소

- 지난 주 아이폰 15 프로 맥스 배송 리드타임은 2일로 감소

- 아이폰 15 프로 및 기본 모델 리드타임은 수요와 일치

- 24년 1분기 공급 역풍은 없을 것으로 전망

JP모건은 자사의 제품 가용성 추적기 10주차에서 배송 리드 타임이 8주 연속 완화되어 현재 애플 아이폰 15 시리즈의 배송 리드 타임이 평균 2일로 지난 주에 약 2일 감소했으며, 이는 전주 감소 규모와 거의 일치한다고 밝혔습니다.

주목할 점은 14 시리즈는 코로나19로 인해 공급망에 차질이 발생한 반면, 13 시리즈는 코로나19로 인한 봉쇄 기간 중에 출시되었다는 점입니다.

10주차에 15 시리즈 전체에서 리드 타임이 가장 크게 감소한 모델은 15 프로 맥스로, 평균 리드 타임이 2일로 추적되어 현재 15 프로 및 다른 두 기본 모델과 일치하고 있으며 공급과 재고가 이제 수요와 일치하고 있으며 예상치 못한 공급 중단을 제외하고는 1분기에는 공급 역풍이 없을 것이라고 JP모건은 덧붙였습니다.

이 회사는 애플 투자의견 비중 확대 등급을 유지했습니다.

뉴욕타임스, 디즈니, X에 대한 광고 중단

- 디즈니, 라이온스게이트, IBM, 애플도 테슬라는 X 광고 게재 중단 중

디즈니는 엘론 머스크가 작년에 인수 한 플랫폼에서 반유대주의 음모론을 지지 한 후 (이전에 트위터라 불리었던) X에 대한 광고 지출을 중단하고 있다고 뉴욕 타임즈가 보도했습니다.

디즈니 외 라이온스게이트, IBM, 애플도 테슬라(TSLA) 창업자의 게시물 이후 해당 플랫폼에 대한 광고 지출을 중단했다고 이 매체는 이 문제에 대해 잘 아는 관계자의 말을 인용해 전했습니다.

9새5Mac, 애플, 2024년 아이폰에 RCS 지원 도입 계획

애플은 “내년 말”에 소프트웨어 업데이트를 출시하여 크로스 플랫폼 텍스트에 iMessage 스타일 기능을 제공함으로써 GSM의 리치 커뮤니케이션 서비스 메시징 표준을 채택할 계획이라고 9to5Mac의 챈스 밀러가 보도했습니다.

Apple 대변인은 9to5Mac에 보낸 성명에서 RCS가 크로스 플랫폼 메시지에 더 나은 상호 운용성을 제공할 것으로 믿는다고 말했습니다.

11/15, 번스타인, 2024년 애플 매출총이익률은 ‘강하게’개선 될 것

- 2024년 애플 매출총이익률은 50~100bps 개선될 것

- 상반기 개선 후 하반기 가격 인상으로 매출총이익률이 하락할 수 있다.

번스타인은 애플 목표주가 195달러와 애플 투자의견 Market Perform 등급을 유지했습니다.

번스타인의 애널리스트 Toni Sacconaghi는 2024년 애플 매출총이익률이 전년 대비 “강하게” 개선 될 것으로 보지만 상품 가격이 상승함에 따라 하반기 마진이 상반기 수준 이하가 될 수 있다고 믿는다고 말했습니다.

하지만 이는 미국 달러가 약세를 보이면 어느 정도 상쇄될 수 있습니다.

번스타인은 2024년 이후에도 애플 매출총이익률이 보합세를 유지할 수 있겠지만, 서비스로의 지속적인 믹스 전환으로 인해 전체 마진이 연간 50~100bps 개선될 것으로 보고 있습니다.

제품 매출총이익률이 연간 50bps 변화할 때마다 전체 회사 매출총이익률에 약 30bps~40bps 영향을 미치므로, 제품 매출총이익률이 연간 100bps 하락할 수 있으며 애플 전체 매출통이익률은 여전히 보합세를 보일 것이라고 덧붙였습니다.

11/15, 미즈호, 페이팔 목표주가를 92달러에서 72달러로 하향

미즈호는 페이팔 목표주가를 92달러에서 72달러로 하향 조정하고, 페이팔 투자의견 매수 등급을 유지했습니다.

이 회사의 전자 상거래 결제 추적기는 주요 판매자의 발신 웹 트래픽이 과거 수준에 비해 낮은 수준을 유지함에 따라 10 월에도 Apple Pay 브랜드 결제 점유율에 계속 부담을주고 있다고 제안합니다.

또한, 3분기 긍정적인 촉매제 역할을 했던 Temu의 웹 트래픽 점유율이 10월에는 더 낮아진 것으로 보인다고 분석가는 리서치 노트에서 투자자들에게 말합니다.

그러나 미즈호는 페이팔과 벤모 플랫폼을 결합하여 글로벌 디지털 지갑을 만들 수 있는 “충분한” 기회를 언급하며 페이팔의 미래 성장 전망에 대해 낙관적인 전망을 유지했습니다.

미즈호는 “이러한 조치가 애플 페이에 대한 시장 점유율 손실에 대한 우려를 진정시킬 수 있다고 확신한다”고 말합니다.

블름버그, 구글, 검색 광고로 벌어들인 수익의 36%를 애플에 지급

알파벳의 주요 경제 전문가인 블룸버그의 리아 닐렌의 증언에 따르면 구글은 사파리를 통해 검색 광고로 벌어들이는 수익의 36%를 애플에 지급하고 있다고 블룸버그가 보도했습니다.

지난주 법원에 제출한 서류에서 Google은 이 거래에 대한 추가 정보를 공개하면 “경쟁사 및 기타 거래 상대방과 관련하여 Google의 경쟁적 지위가 부당하게 약화될 것”이라고 주장했습니다.

법무부는 구글이 검색 엔진 및 검색 광고 시장에서 불법적으로 지배력을 유지하고 있다는 증거로 구글과 애플 간의 계약을 표적으로 삼고 있습니다.

11/6, 3분기 애플 실적을 읽는 월가의 시선,

제프리스. 애플의 ‘견조한 분기 실적’에도 불구하고 ‘의문’이 남는다고 평가

제프리스 애널리스트 앤드류 우르크비츠는 애플이 컨센서스 예상치를 상회하는 주당순이익과 아이폰 및 서비스 실적을 보이며, 9월 분기 애플 매출 기록으로 “견조한 분기”를 보냈다고 말합니다.

그러나 12월 분기 실적 가이던스, 노트북 판매, 태블릿 판매는 모두 실망스러웠으며 “타이밍, 어려운 경쟁, 아니면 수요에 대한 더 깊은 문제인가?”라는 의문이 “남아있다”고 생각합니다.

이 회사는 애플 주식 투자의견 매수 등급과 애플 목표주가 195달러를 유지합니다.

DA 데이비슨, 애플 목표주가를 180달러에서 166달러로 하향

DA 데이비슨 애널리스트 톰 포르테는 애플 목표주가를 180달러에서 166달러로 낮추고, 애플 주식 투자의견 중립 등급을 유지했습니다.

이 회사는 1분기에 대한 애플의 고정 매출 전망을 인용하고 했는데, 이는 초기 컨센서스 추정치 인 4.6 %보다 낮다고 분석가는 연구 노트에서 투자자들에게 말합니다.

아이폰 매출 성장률은 2.8%로 나타 났으며, 회사는 12 월 분기에 작년보다 한 주가 적다는 사실을 인식하고 있지만 경영진의 고정 판매 지침은 애플이 과거처럼 주가를 높이기 위해 아이폰 판매에 의존 할 수 없다는 증거라고 DA Davidson은 덧붙였습니다.

Canaccord, 애플 목표주가 205달러에서 200달러로 하향 조정

Canaccord는 애플 목표주가를 205달러에서 200달러로 낮추고, 애플 주식 투자의견 매수 등급을 유지했습니다.

이 회사는 애플의 견조한 실적이 고가 시장에서의 점유율 상승과 어려운 거시 환경 속에서도 내구성이 강한 소비자 기반을 입증한다고 믿습니다.

베어드, 애플 목표주가를 204달러에서 186달러로 하향 조정

베어드는 애플 목표주가를 204달러에서 186달러로 낮추고 , 애플 주식 투자의견 ‘시장수익률 초과달성’ 등급을 유지했다.

이 회사는 매출과 주당 순이익에 약간의 상승 여력이 있는 견고한 4분기 실적을 보고했다고 밝혔다.

서비스 부문은 광범위한 강세에 힘입어 특히 강세를 보였으며, 아이폰도 예상치를 상회했습니다.

그러나 다음 분기 매출 가이던스는 이전 예상치를 하회하여 전망치를 낮췄습니다.

시티, 애플 목표주가를 240달러에서 230달러로 하향

시티 애널리스트 아티프 말릭은 애플 목표주가를 240달러에서 230달러로 낮추고, 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 애플이 9월 분기 총 매출과 아이폰 에일, 그리고 유리한 제품 믹스 전환과 서비스 가속화로 인한 총 마진 상승 여력으로 7c 엔링을 기록한 후 주가가 3% 하락했다고 말했습니다.

이 회사는 12월 분기 총매출이 전년 동기 대비 보합세를 보일 것이라는 전망은 시장 예상치를 밑돌았지만, 한 주를 줄인 것으로 조정하면 7% 증가를 의미한다고 말합니다. 씨티는 발표 후 애플 제품 판매 추정치를 낮췄습니다.

에버코어, 애플은 ‘또 다른 인상적인 수치’를 보고했다고 평가

에버코어 ISI는 애플이 9월 말 분기 실적을 통해 “또 다른 인상적인 수치를 보고했다”고 말했습니다.

모든 거시적 우려를 감안할 때 Apple의 “인상적인 실적”이라고 생각하며 수익 추정치는 “다소 낮아질 것”이지만 Evercore는 EPS와 잉여 현금 흐름 추정치가 “상승하지는 않더라도 그대로 유지 될 것”이라고 분석가는 실적 후 메모에서 투자자들에게 말합니다.

에버코어는 애플 주식 투자의견 ‘초과수익’ 등급과 목표주가 210달러를 유지합니다.

레이몬드 제임스, 애플 목표주가를 200달러에서 195달러로 하향 조정

레이몬드 제임스 애널리스트 멜리사 페어뱅크스는 애플의 목표주가를 200달러에서 195달러로 낮추고, 애플 주식 투자의견 ‘강력 매수’ 등급을 유지했습니다.

이 분석가는 리서치 노트에서 투자자들에게 애플의 4분기 실적이 혼합된 매크로에도 불구하고 예상보다 약간 더 좋았으며 회사 생태계와 20억 개 이상의 설치 기반이 탄력적임을 강조한다고 말합니다.

이 회사는 최근의 제품 개편으로 Mac이 혜택을 받을 것으로 예상하고 있으며, 2024년에 Vision Pro가 해당 모델에 기여할 것으로 보고 있습니다.

JP모건, 애플 목표주가를 230달러에서 225달러로 하향 조정

JP모건 애널리스트 사믹 채터지는 애플 목표 주가를 230달러에서 225달러로 낮추고, 회계연도 4분기 보고서 발표이후에도 애플 주식 투자의견 비중 확대 등급을 유지했습니다.

이번 분기에도 Apple은 “하드웨어 제품과 서비스 전반에 걸쳐 포트폴리오의 탄력성을 입증했습니다.”라고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.

그러나 어려운 거시 환경의 영향은 분명했으며 특정 부문은 상상했던 것보다 더 나빴으며 거시적 영향이 계속 될 경우 성장의 지속 가능성에 대한 우려가 제기 될 가능성이 있다고 회사는 말합니다.

JP모건은 실적 발표 후 추정치를 조정했습니다.

바클레이즈, 애플 목표주가를 166달러에서 161달러로 하향

바클레이즈는 애플 목표주가를 166달러에서 161달러로 낮추고, 애플 주식 투자의견 동일 비중 등급을 유지했습니다.

분석가는 연구 노트에서 투자자들에게 회사의 9월 분기 수익이 서비스 개선과 하드웨어 약화로 예상치와 거의 일치했다고 말합니다.

이 회사는 Apple의 제한된 지침에 따라 12월 분기 수익이 전분기 대비 평평하거나 월가 예상치보다 약 5% 낮을 것이라고 말합니다.

애플의 하드웨어 카테고리 전반에서 수요 약세가 계속되고 있습니다.

10/26, Apple TV+ 서비스 가격을 월 $6.99에서 $9.99로 인상

Apple은 Apple TV+ 구독료를 월 $6.99에서 $9.99로 인상한다고 공지했습니다.

또한 아케이드의 가격을 4.99달러에서 6.990달러로, 뉴스는 12.99달러로 인상합니다.

기존 구독자의 가격 인상은 30일 후에 적용됩니다.

번스타인, 애플 4분기 실적은 대체로 비슷할 것으로 예상, 아이폰 15주기는 상대적으로 약세

번스타인 애널리스트 토니 사코나기는 역사적으로 애플의 4분기 실적은 투자자들의 관심이 아이폰 사이클의 강도에 쏠리면서 다음 회계연도에 대한 애플의 논평과 가이던스보다 덜 중요하다고 지적합니다.

번스타인은 애플의 회계연도 4분기의 매출과 주당순이익이 컨센서스인 895억 달러 대비 892억 달러, 주당순이익은 1.38달러 대비 1.40달러로 거의 일치할 것으로 예상하고 있습니다.

아이폰 15 사이클의 강세는 12월 분기 및 24 회계연도로 향하는 핵심 질문입니다.

번스타인은 아이폰 15 사이클이 상대적으로 약할 것으로 보고 있습니다.

번스타인은 애플 투자의견 시장수익률(Market Perform) 등급을 부여하고 애플 목표주가를 195달러로 제시했습니다.

도이치 뱅크, 애플 목표주가를 210달러에서 200달러로 하향

도이치 뱅크는 애플 목표주가를 210달러에서 200달러로 낮추, 애플 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 애플의 회계연도 4분기 실적이 예상과 일치할 것으로 예상하고 있으며, 1분기에 전년 동기 대비 매출 성장이 가속화될 것으로 보고 있습니다.

그러나 올해 1분기는 전년 동기 대비 1주일이 적고, 아이폰 15 초기 판매량이 엇갈리고 중국 내 경쟁 심화로 인해 중국 내 아이폰 판매량이 감소할 수 있기 때문에 전년 동기 대비 10% 증가할 것이라는 도이치의 1분기 매출 추정치는 너무 낙관적일 수 있다고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.

그럼에도 불구하고 하이엔드 제품으로의 지속적인 믹스 전환, 특정 부품의 전략적 사전 구매, 환율 역풍 감소로 인해 애플의 매출 총이익이 개선될 것이라는 긍정적인 전망을 유지했습니다.

최근 주가 하락에 따른 애플의 위험/보상 매력이 매력적이라고 판단했습니다.

10/17, 모건 스탠리, 애플 목표주가를 215달러에서 210달러로 하향 조정

모건 스탠리 애널리스트 에릭 우드링은 애플 목표 주가를 215달러에서 210달러로 낮추고, 야ㅐ플 투자의견 비중 확대 등급을 유지했습니다.

이 회사는 9월 분기 애플 실적은 “상대적으로 컨센서스에 부합하는 실적”을 발표할 것으로 예상하면서, 애플 매출 899억 달러와 1.39 달러의 주당순이익(EPS) 전망이 컨센서스의 1% 이내에 있을 것이라고 지적했습니다.

그러나 애플의 12월 분기 매출과 주당순이익 전망치인 1,238억 달러와 2.13달러는 이전 전망치보다 각각 5%와 9% 낮아졌지만, 여전히 컨센서스 매출과 주당순이익 전망치인 1,232억 달러와 2.11달러를 “약간 상회”하고 있다고 봤습니다.

이 애널리스트는 11월 2일 실적 발표에서 애플 주가이 강세/약세 논쟁이 거의 마무리될 것이라고 덧붙였습니다.

OTR Global, 애플 아이폰 전망이 혼합에서 긍정으로 상향 조정됨

OTR Global의 애플 아이폰에 대한 전망은 유럽과 인도의 아이폰 판매량이 강력한 아이폰 15 수요에 힘입어 증가한 반면, 중국과 미국 소매점의 전년 대비 판매량 추이는 “약간 회복”되거나 안정세를 유지한 것으로 확인된 후 7월에 혼합에서 긍정으로 개선되었습니다.

블름버그, 애플 아이폰 15, 중국 판매 부진 보도

- 중국 아이폰 15판매는 전작에 비해 4.5% 감소

- 첫 9일동안 미국에서 아이폰 15 판매는 ㅈ 두자리수 증가 추정

애플 아이폰 15가 중국에서 아이폰 14에 비해 실망스러운 출발을 보이고 있다고 블룸버그가 보도했습니다.

시장조사업체 카운터포인트 리서치는 블룸버그에 제공한 수치를 통해 출시 후 첫 17일 동안 아이폰 15의 판매량이 아이폰 14에 비해 4.5% 감소했다고 추정했습니다.

카운터포인트는 아이폰 부진의 원인으로 중국 경제가 코로나 저점에서 반등하지 못하고 있다는 점을 꼽았지만, 아이폰 15가 미국에서 판매 첫 9일 동안 두 자릿수 증가율을 기록했을 가능성이 높다고 내다봤다.

WSJ, 골드만 삭스, 소비자 대출이 빠르게 감소

지난 4월 애플과 공동 저축 계좌를 출시 한 후 골드만 삭스는 이제 소비자 대출 산업에서 빠르게 후퇴하고 있다고 월스트리트 저널의 AnnaMaria Andriotis가 보도했습니다.

골드만삭스는 작년에 그린스카이를 인수한 후 큰 손실을 보고 매각 중이며, 이미 개인 대출 포트폴리오의 대부분을 매각했습니다.

일부 경영진은 애플 신용 카드와 제너럴 모터스(GM) 신용 카드를 포함한 모든 소비자 대출에서 손을 떼기를 원하지만 아직 이에 대한 결정은 내려지지 않았다고 이 문제에 정통한 사람들이 저널에 전했다.

10/16, 배런스, 애플은 독자 칩을 원한다고 보도

차기 아이폰에는 메이드 인 아메리카 스탬프가 찍히지 않지만 2025년 케이스를 열면 애리조나 사막의 실리콘에 새겨진 반도체 칩을 볼 수 있다고 이번 주 배런스가 보도했습니다.

밖은 뜨겁겠지만, 애플 칩을 생산하기 위해 준비 중인 피닉스 ‘팹’은 시원하고 깨끗하며 최첨단일 것입니다.

TSMC는 연간 60만개의 웨이퍼 생산을 목표로 이 프로젝트에 400억 달러를 투자하고 있습니다.

애플 CEO 팀 쿡은 지난해 ‘툴 인’ 행사에서 애플이 이 팹의 최대 고객이 된 것을 “자랑스럽게 생각한다”고 말했다고 배런스는 전했습니다.

애플은 지정학적 긴장이 고조되고 혼란에 대한 두려움 속에서 공급을 강화하려는 많은 기업들 사이에서 칩 보안을 찾고 있다고 이 보도는 덧붙였습니다.

10/12, BofA, Apple iPhone 15 가용성(availability), 지금까지 대체로 예상과 일치

BofA는 자사의 분석에 따르면 iPhone 15 가용성이 “지금까지 대체로 예상과 일치한다”고 말하면서 고급형 15 Pro 및 Pro Max 가용성 데이터는 9월 22일부터 10월 9일까지 “빠른 감소”를 보였다고 언급했습니다.

한편, 저가형 모델인 아이폰 15/플러스는 미국과 중국에서 거의 80%의 가용성을 보이고 있다고 애널리스트는 투자자들에게 말합니다.

뱅크오브아메리카는 신제품 출시의 긍정적 효과가 소비자 수요 약세 추세로 인해 상쇄될 것으로 보고 애플 주식 투자의견 중립 등급과 애플 목표주가 208달러를 유지했습니다.

10/11, The Information, 넷플릭스가 광고 강국으로 가는 길에 과속 방지턱에 부딪혔다고 보도

넷플릭스 공동 CEO인 Greg Peters는 광고 사업 성장을 촉진하기 위해 광고 영업 책임자 인 Jeremi Gorman을 최고 스튜디오 임원 인 Amy Reinhard로 교체했다고 The Information이 보도했습니다.

The Information은 “스트리머들의 광고 매출과 광고요금제 구독자 수는 2023년 내부에서 처음 예상했던 것의 절반 정도에 불과했다”고 지적했습니다.

10/10, 바클레이스, 애플 하드웨어 매출 감소, 아이폰 추정치 지나치게 ‘공격적’이라고 주장

- 9월 분기 애플 아이폰 판매는 4,800만대

- 이는 월가 컨센서스 4,900만대에 미치지 못함

- 중국 수요 약세

- 소니 CMOS 및 프로맥스 잠망경 공급 제약

- 9월 매출은 예년에 비해 4% 낮았으며

9월 분기 매출도 130bps 감소

바클레이스는 자사 공급망 추적기를 분석한 결과 애플의 9 분기 하드웨어 매출이 한 자릿수 감소되며 아이폰, 맥 및 아이 패드에서 감소가 예상된다고 평가했습니다.

이 애널리스트는 리서치 노트에서 9월 월별 매출이 계절적 요인에 비해 4% 낮았으며 분기 빌드도 130 베이시스 포인트 낮았다고 말합니다.

이 회사는 중국의 수요 약세와 소니 CMOS 및 프로 맥스 잠망경 렌즈의 공급 제약을 고려할 때 9월 분기 아이폰 판매량 컨센서스 추정치인 4,900만 대는 “너무 공격적”이라고 생각합니다.

바클레이즈는 현재 4,800만 대의 아이폰을 모델링하고 있습니다.

이 회사는 수요 약세와 교체주기 연장에 대해 iPhone 15가 “좋은 주기가 아니다”라고 말하면서 애플 투자의견 동일 비중 등급을 유지합니다.

10/10, 번스타인, 법원이 구글에 불리한 판결을 내릴 가능성, 애플 검색 거래 종료

번스타인 애널리스트 토니 사코나기는 법원이 구글에 불리한 판결을 내리고 애플과의 검색 거래를 종료하도록 강요 할 가능성이 있다고 믿습니다.

이 회사는 투자자들이 애플에 불리한 판결을 부정적으로 볼 것으로 예상하고 있으며, 구글이 애플에 지불하는 연간 지불액이 180억~200억 달러에 달하며 이는 애플 영업이익의 14%~16%를 차지한다고 추정합니다.

번스타인은 이번 판결에 대해 항소할 가능성이 높고 최종 판결까지 몇 년이 걸릴 수 있지만, 애플에 미치는 경제적 영향은 크지 않을 것으로 예상합니다.

또한 선택 화면이 도입되면 애플이 자체 검색 엔진을 옵션으로 출시할 수 있는 기회를 제공할 수 있다고 주장합니다.

번스타인은 애플 투자의견 시장수익률(Market Perform) 등급을 부여하고 애플 목표주가를 195달러로 제시했습니다.

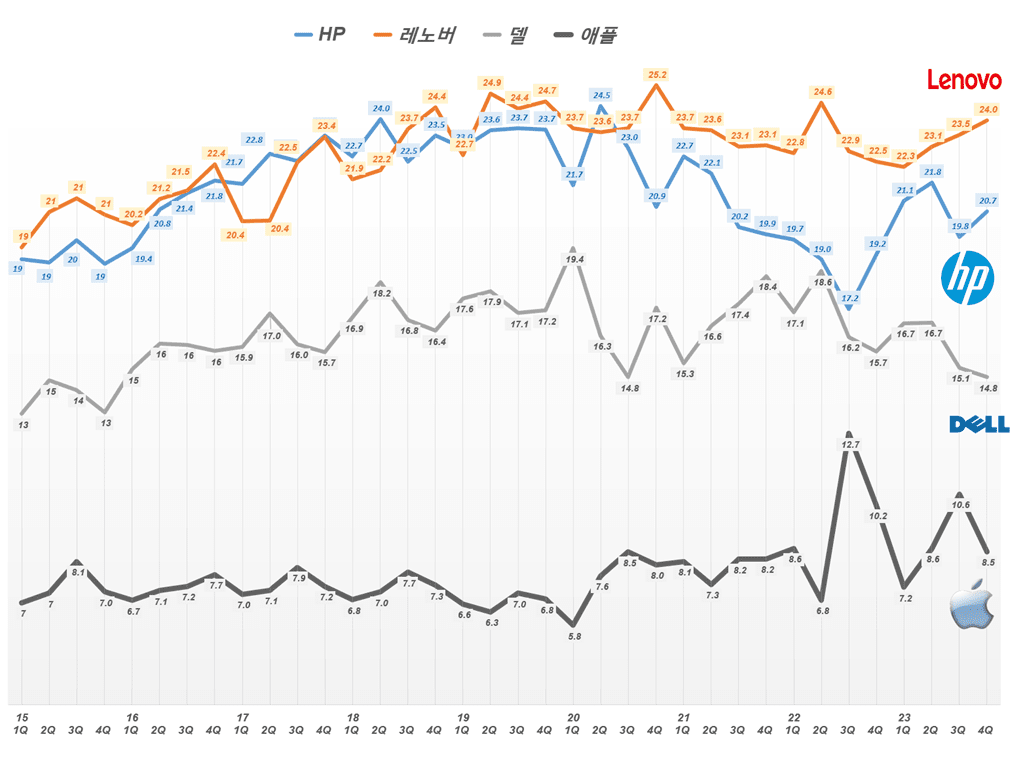

10/10, 가트너, 3분기 전 세계 PC 출하량 9% 감소, 4분기 성장세 예상, 가트너,

- 23년 3분기 PC 출하량은 6,430만대로 전년비 9% 감소

- 이는 8분기 연속 하락세를 보임

- 23년 4분기 PC 출하량은 증가로 반전 예상

- 23년 3분기 PC 출하량은 바닥을 쳤다는 증거 포착

- 24년 연간 전망: 세계 PC 시장은 4.9% 성장할 것

가트너 예비 조사 결과에 따르면 2023년 3분기 전세계 PC 출하량은 총 6,430만대로 2022년 3분기 대비 9% 감소했습니다.

3분기 PC 출하량 결과는 전 세계 PC 시장이 8분기 연속 감소한 것이지만, 가트너는 올해 4분기부터 다시 성장세를 보일 것으로 예상하고 있습니다.

가트너의 책임 애널리스트인 미카코 키타가와는 “PC 시장의 하락세가 마침내 바닥을 쳤다는 증거가 있다”고 말했습니다.

“교육 시장의 계절적 수요로 인해 3분기 출하량이 증가했지만, 기업용 PC 수요는 여전히 약세를 보이며 일부 성장을 상쇄했습니다.

또한 공급업체들은 PC 재고를 줄이기 위해 꾸준히 노력해왔으며, 연말연시 매출이 급감하지 않는 한 2023년 말에는 재고가 정상으로 돌아올 것으로 예상됩니다.”

2023년 3분기에도 전 세계 PC 시장의 상위 공급업체는 변동이 없었으며, 레노버는 25.1%의 시장 점유율로 출하량 1위를 유지했습니다.

“PC 공급업체에게 좋은 소식은 2023년 말까지 최악의 상황이 끝날 수 있다는 것입니다.”라고 키타가와는 말했습니다.

“기업용 PC 시장은 Windows 11 업그레이드에 힘입어 다음 교체 주기를 맞이할 준비가 되어 있습니다. 팬데믹 기간 동안 구매한 PC가 교체 주기의 초기 단계에 접어들면서 소비자 PC 수요도 회복되기 시작할 것입니다.”

가트너는 2024년 전 세계 PC 시장이 4.9% 성장할 것으로 예상하고 있으며, 비즈니스 및 소비자 부문 모두에서 성장이 예상되며, PC 및 컴퓨터 하드웨어 분야의 주요 기업은 다음과 같습니다: Apple(AAPL), Lenovo(LNVGY), HP(HPQ) 델 테크놀로지스(DELL), 아수스텍 컴퓨터(ASUUY), AMD(AMD), 인텔(INTC), 삼성(SSNLF), 텍사스 인스트루먼트(TXN).

10/5, 키뱅크, 애플의 밸류에이션, 추정치를 하향 조정

- 신규 아이폰 미국 판매가 어려움을 격을 수 있다.

- 미국 통신살의 아이폰 프로모션이 제한적이라고 평가

- 세계 시장에서 애플 성장 가속화 기대는 기대난망

- 애플 추정치는 최대치로 반영되어 있다.

- 촉매제가 부족해 애플 주가 상승은 제한적일 것

키뱅크의 애널리스트 브랜든 니스펠은 애플 투자의견을 목표주가 없이 비중 확대에서 섹터 비중으로 하향 조정했습니다.

이 애널리스트는 애플이 사상 최고 배수에 가깝게 거래되고 있으며 나스닥 대비 큰 프리미엄을 받고 있다며 밸류에이션을 하향 조정의 이유로 꼽았습니다.

한편, 이 애널리스트는 리서치 노트에서 투자자들에게 애플 미국 판매가 어려움을 겪을 가능성이 있으며 미국 이동 통신사의 초기 미국 아이폰 프로모션은 “제한적”이라고 말합니다.

또한, 이 회사는 재 가속화에 대한 애플의 국제적 성장 기대치가 “공격적일 수 있다”고 생각합니다.

애플 컨센서스 추정치는 “꽉 찬 것으로 보인다”고 말합니다.

키뱅크는 애플 사용자 성장이 여전히 단위 성장보다 더 중요하지만, 촉매제가 부족해 위험/보상이 중립적이라는 점을 감안하면 단기적으로는 “패배할 수 있는 주장일 수 있다”고 말합니다.

모건스탠리, 페이팔의 애플 페이 협정은 페이팔에 대한 경쟁 우려에 답하는 데 도움이 된다고 평가

페이팔이 벤모 신용/직불 카드를 포함한 신용/직불 카드를 애플 월렛에 추가할 수 있고 애플 페이 옵션으로 온라인 결제에 사용할 수 있다고 발표한 후 모건 스탠리 애널리스트 제임스 포셋은 이 소식이 “투자자들에게 약간의 안도감을 줄 것”이라고 말했습니다.

이 분석가는 애플 페이에 대한 점유율 손실에 대한 우려는 애플 페이의 빠른 성장과 젊은 소비자들의 사용량 증가로 인해 페이팔에 대한 주요 논쟁거리였으며, 이번 파트너십은 경쟁 우려를 해결하기 위한 조치라고 평가하고 페이팔 투자의견 비중확대 등급과 페이팔 목표주가 126달러를 제시했습니다.

10/4, BofA, 애플 앱스토어 매출, 4분기에 9% 가까이 증가

BofA는 센서타워의 개발자 매출 데이터를 인용해 애플 회계연도 4분기가 91일 지난 현재 애플 앱스토어 매출이 67억 달러로 전년 동기 대비 8.6% 증가했다고 발표했습니다.

9월 한달 동안 중국 앱스토어 매출은 전년 동기 대비 9% 증가했으며, 최근 중국 정부 기관에서 아이폰 사용이 금지되었다는 언론 보도를 고려할 때 9월 앱스토어 데이터의 호조는 “애플에게 유망하다”고 평가하며, 애플 투자의견 중립 등급과 애플 목표주가 208달러를 유지했습니다.

타임, 인도의 애플 아이폰 공장은 열악한 근무 환경에 직면햇다고 보도

폭스콘의 스리페룸부두르 공장은 중국 밖에서 애플의 가장 중요한 아이폰 조립 허브 중 하나라고 타임의 빌리 페리고가 보도했습니다.

이 공장에는 매년 600만대 아이폰을 생산하는 17,000명의 직원이 근무하고 있습니다.

최근 중국과 관련된 지정학적 흐름이 변화함에 따라 애플은 중국에 대한 노출을 재평가하고 인도에 더 많은 노력을 집중하기 시작했습니다.

그러나 이러한 인도로의 전환은 폭스콘이 애플의 요구를 충족하기 위해 노력하면서 문제가 발생했습니다.

근로자들은 저임금과 열악한 근무 조건에 대해 보고하고 있으며, 정부 조사에서는 수많은 안전 위험과 근로자 권리 침해가 나타났습니다.

PayPal, Venmo 신용카드 및 직불카드를 Apple 월렛에 추가 가능

PayPal Holdings는 이제 고객이 PayPal 및 Venmo 신용카드 또는 직불카드를 Apple 월렛에 추가할 수 있는 옵션을 제공한다고 발표했습니다.

“PayPal 및 Venmo 신용 카드 또는 직불 카드 소지자는 Apple Pay를 사용하여 매장, 온라인 또는 즐겨 사용하는 앱에서 빠르고 안전하게 결제 할 수 있으며 적격 구매에 대해 동일한 캐시백 및 리워드를 계속받을 수 있습니다….

애플 월렛에 카드를 추가한 PayPal 및 Venmo 고객은 계정을 만들거나 배송 및 청구 정보를 반복적으로 입력할 필요 없이 iPhone, iPad 및 Mac에서 Apple Pay를 사용하여 Safari의 앱이나 웹에서 빠르고 편리하게 구매할 수 있습니다.

오늘부터 고객은 PayPal 앱에서 직접 안내에 따라 PayPal 신용카드 및 직불카드를 Apple 월렛에 추가할 수도 있습니다.

앞으로 몇 달 안에 고객들은 페이팔 또는 벤모 앱에서 안내에 따라 페이팔 비즈니스 직불카드나 벤모 신용카드 또는 직불카드를 애플 월렛에 추가할 수 있는 옵션도 이용할 수 있게 될 것”이라고 밝혔다.

애플, 포뮬러 1 글로벌 스트리밍 권리 입찰 고려

애플이 포뮬러 1 그룹에 자사 채널의 세계 챔피언십에 대한 글로벌 권리를 블록버스터급으로 제안하는 것을 고려 중이라고 비즈니스 F1 매거진이 소식통을 인용해 보도했습니다.

애플은 F1G가 연간 20억 달러에 달하는 글로벌 판권에 대해 거절할 수 없는 제안을 고려하고 있는 것으로 알려졌다고 이 잡지는 전했다.

이러한 거래에서이 거대 기술 대기업은 액세스 할 수있는 독점권에 따라 차등화 된 규모를 제공 할 것입니다. 애플은 항상 포뮬러 원 권리에 관심이 있었지만 움직일 수 없었습니다.

비즈니스 F1은 애플이 미국 메이저리그 사커와의 새로운 계약으로 경이로운 성공을 거둔 후 마음이 바뀌었다고 전했습니다.

네덜란드 규제 당국, ACM의 명령에 대한 애플의 이의 제기 거부

네덜란드 소비자 및 시장 당국은 성명에서 ACM이 이전에 회사에 부과 한 정기 벌금 지불에 따른 명령에 대해 애플이 제기 한 이의 제기를 거부했다고 밝혔습니다.

ACM은 다음과 같이 말했습니다:

“2021년 8월, ACM은 애플의 앱 스토어를 사용하는 데이팅 앱 제공업체에 불합리한 조건을 부과하여 지배적 지위를 남용한 애플에 대해 이 명령을 부과했습니다. Apple은 주어진 기간 내에 이 침해를 종결하지 못했기 때문에 총 5천만 유로의 과징금을 지불해야 했습니다. ACM은 애플이 이 결정에 대해 제기한 이의 제기가 근거가 없다고 선언했습니다. 이는 2023년 7월 13일자 ACM의 결정문을 통해 Apple에 통보되었습니다.”

9/27, BofA, 애플 아이폰 15는 여전히 공급 부족 중

BofA는 지금까지 아이폰 15 공급이 “대체로 우리의 예상과 일치”한다고 말합니다.

고급형 15 Pro 및 Pro Max 공급은 “9월 22일부터 9월 24일까지 빠른 감소세를 보이고 있으며” 저가형 모델 iPhone 15 및 15 Plus는 미국과 중국에서 60% 이상의 공급률을 보이고 있다고 평가합니다.

이 회사는 애플 투자의견 중립 등급과 애플 목표주가 208 달러를 유지했습니다.

[참고] availability data는 제품 공급으로 번역

9/26, 모건스탠리, 애플 아이폰 리드 타임이 14주를 넘기고 있다고 주장

모건 스탠리 애널리스트 에릭 우드링은 9월 22일 금요일 현재 모든 아이폰 15 모델의 리드 타임이 계속 연장되고 있으며, 프로/프로 맥스의 리드 타임이 “사상 최고치”라고 강조하면서 모든 아이폰 15 모델의 리드 타임이 아이폰 14주기보다 앞서고 있다고 말했습니다.

“이러한 초기 데이터 포인트에 고무된”이 회사는 향후 2 주가 “사이클의 방향성”과 12분기 iPhone 빌드 및 수익을 결정하는 데 중요 할 것이라고 덧붙였습니다.

모건 스탠리는 애플 투자의견 비중 확대 등급과 애플 목표주가 215달러를 유지햇습니다.

이코노믹 타임즈, 애플, 인도에서 생산량을 400억 달러로 늘릴 계획,

- 지난해 애플은 인도에서 70억 달러어치 아이폰 생산

- 4~5년 후 인도에서 애플 생산량은 400억 달러로 5배이상 증가할 것

애플이 향후 4~5년 내에 인도에서 생산량을 약 400억 달러로 5배 이상 늘릴 계획이라고 정부 소식통을 인용해 이코노믹 타임즈가 보도했습니다.

지난 회계 연도에 애플은 70억 달러의 생산량을 돌파했다고 이 관계자는 말합니다. 애플은 인도에서 아이폰을 제조하고 있으며 내년부터 에어팟을 생산할 계획입니다.

9/25, BofA, 통신사 아이폰 프로모션이 판매동력이 될 것 같지 않다고 주장

- 아이폰 15 통신사 보조금은 아이폰 14와 비슷한 수준

- 따라 통신사 보조금이 아이폰 판매 동력으로 작동하지 않을 것

- 애플 배송기간 지연은 수요 증가보다는 생산의 문제로 알려짐

BofA는 통신사 인센티브를 통해 아이폰을 더 저렴하게 구입할 수 있지만 새로운 아이폰 15 보조금은 작년에 아이폰 14에 제공된 프로모션과 비슷해 보인다고 덧붙입니다.

이를 감안할 때, 통신사 인센티브가 애플 전년 대비 판매량 증가를 크게 견인할 것으로 보이지는 않습니다.

초기 선주문 동향에 따르면 프로 모델의 배송 시간이 길어지고 있지만, 이는 부분적으로 공급 문제로 인한 것으로 보고 있습니다.

BofA는 애플 아이폰 신제품 출시에 대한 긍정적인 점이 잠재적으로 약한 소비자 지출 환경으로 인해 상쇄됨에 따라 애플 투자의견 중립 등급과 애플 목표주가 208달러를 유지했습니다.

9/22, JP모건, iPhone 15 리드 타임이 모든 모델에서 연장되었다.

아이폰 15 모든 모델의 리드타임 증가, 아이폰 15 인기 증명

- 아이폰 15 프로맥스 리드타임 40일

- 아이폰 15 플러스 리드타임 30일

- 아이폰 14 리드타임 15일

JPMorgan 애널리스트 Samik Chatterjee는 9월 15일 초기 선주문 이후 주중 점검에서 iPhone 15, 15 Plus 및 15 Pro 모델의 평균 리드 타임이 10일 이상 연장되었으며, 이는 15 Pro Max의 경우 3일에 불과했던 것과 비교된다고 말합니다.

하지만 15 Pro Max는 여전히 40일 이상의 가장 긴 리드 타임을 자랑하며, 다른 모델은 30일 또는 15일의 리드 타임으로 뒤를 잇고 있다고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.

이 회사는 저가형 iPhone 모델이 이전 모델에 비해 더 높은 리드 타임을 보이고 있으며 이는 iPhone 14 시리즈 라인업보다 해당 모델에 대한 수요가 더 좋다는 것을 나타낼 수 있다고 덧붙였습니다.

JP모건은 애플 투자의견 비중확대 등급 의견을 제시했습니다.

9/19, 모건스탠리, 애플 아이폰 15 선주문 데이터는 ‘우려보다 낫다’고 평가

모건 스탠리는 아이폰 15 사이클이 “10 년 동안 우리가 만난 (애플에 대한) 가장 부정적인 투자자 정서”라고 설명하는 가운데 “우려했던 것보다 더 나은 출발을 보이고있는 것 같다”고 말했다.

- 가장 긴 아이폰 15 프로맥스 주문 대기기간

- 우려했던것보다 나은 중국 데이타

지난 금요일의 아이폰 15 리드 타임과 선주문 데이터는 “지난 7년 동안 출시된 모델 중 가장 긴 아이폰 15 프로 맥스 리드 타임과 “우려했던 것보다 나은” 중국 데이터 포인트와 함께 “사이클의 견고한 초기 시작”을 보여줍니다.”

이 분석가는 애플 투자의견 비중 확대 등급과 애플 목표주가 215달러를 유지햇습니다.

웨드부시, 애플 아이폰 15 프로/프로 맥스, ‘출시 초반’ 호조세,

- 애플 아이포 15 선주문은 예상보다 호조를 보였으며

아이폰 14보다 10~12% 상승 - 아이폰 프로 맥스의 비중이 높아 ASP 100달러 상승 예상

- 아이폰 15 배송시기는 10우러말에서 11월초로 조정

웨드부시는 애플 아이폰 15 선주문이 이번 주 금요일에 시작되어 지금까지 회사와 월가의 예상보다 훨씬 더 호조를 보이고 있으며, 자사 분석에 따르면 아이폰 14보다 약 10-12% 상승했다고 밝혔습니다.

특히 미국, 중국, 인도, 유럽 일부 지역에서 Pro Max가 유난히 강세를 보이는 등 iPhone 15 Pro/Pro Max에 크게 치우쳐 있습니다.

이는 애플에 분명 긍정적인 요소로, Wedbush는 지난 12~15개월 동안 프로 믹스 모델 교체가 많았던 점을 감안할 때 ASP가 925달러 범위에서 약 100달러 상승할 것으로 예상하고 있어 이번 아이폰 15 사이클에서 ASP가 쿠퍼티노에 큰 순풍이 될 것으로 전망하고 있습니다.

9월 22일(금) 애플 스토어/리테일에서 판매될 예정인 아이폰 15와 함께 다양한 아이폰 15 프로/프로 맥스 모델에 대한 배송/출고 시기가 10월 말에서 11월 초로 조정되었다고 회사 측은 덧붙였습니다.

웨드부시는 애플 투자의견 ‘시장수익률 상회’와 애플 목표주가 240달러를 제시했습니다

9/14, 애플 신제품 발표를 보는 월가의 시선

에버코어, 애플의 안정적인 가격은 아이폰 업그레이드 주기에 도움이 될 것

Evercore ISI는 “때때로 놀라움은 좋은 일이 아니다”라는 제목의 메모에서 Evercore ISI의 애널리스트 Amit Daryanani는 투자자들이 Pro 모델 가격에 “100 달러의 인상을 기대하고 있을 것”이라고 말하면서 이는 Huawei의 Mate 60 Pro 출시로 인한 잠재적인 역풍을 상쇄하는 데 도움이되었을 것이라고 말했습니다.

그러나 애플은 128GB 버전을 제거하여 구매자가 256GB 버전에 대해 100달러를 추가로 지불해야 하는 등 “아이폰 프로 맥스의 가격을 다소 인상”했지만, 이 회사는 “아이폰 프로 모델과 시계의 혈압 모니터링 기능에 대한 가격 인상을 기대하는 강세장을 감안할 때 다소 실망스러운 이벤트”라고 보고 있습니다.

그럼에도 불구하고 안정적인 평균 판매 가격이 아이폰 업그레이드 주기에 도움이 될 것이라고 믿기 때문에 애플 투자의견 Outperform 등급과 애플 목표주가 210 달러 를 유지했습니다.

시티, 애플 아이폰 프로 맥스 등 프리미엄 모델로 전이 추진해 단위당 수익 최대화 추진

씨티는 애플이 아이폰 프로 맥스 모델에 대해서만 평균 판매 가격을 100달러 인상한 것은 회사의 예상치인 100~200달러 중 낮은 편에 속하지만, 세 모델에 대한 고정 가격은 어려운 거시적 환경에서 판매량을 높이는 데 도움이 될 수 있다고 말했습니다.

이 회사는 여전히 Apple이 프리미엄 휴대폰으로의 마이그레이션에서 iPhone 단위당 총 수익을 극대화하는 데 더 초점을 맞추고 있다고 믿습니다.

iPhone 스토리지 및 iCloud 관련 서비스에 대한 유리한 상품 가격이 고정 가격을 상쇄하는 데 도움이 될 가능성이 높기 때문입니다.

애플 목표주가 240달러와 함께 애플 투자의견 매수등급을 유지했습니다.

JP모건, 애플 신제품 발표는 예상과 일치

JP 모건은 애플의 아이폰과 애플 워치 신제품 발표가 예상과 대체로 일치했다고 말했습니다.

이 회사는 제품 출시의 주요 시사점은 기본 실리콘에 대한보다 적극적인 혁신을 통해 하드웨어 차별화에 초점을 맞추고 향상된 칩셋 기능에 대한 소프트웨어 기능을 추진하는 것이라고 믿습니다.

애플은 이미 증강 현실/가상 현실 기능을 서서히 통합하고 생태계를 구축하여 애플 비전 프로와 후속 제품 출시를 통해 더 많은 콘텐츠를 소비하도록 유도하고 있다고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.

이 회사는 애플 투자의견 비중 확대 등급을 유지했습니다.

웨드부시, 애플 목표주가 230달러에서 240달러로 상향 조정

- 공급망 점검 결과 아이폰 출하 계획은 8500만대

- 웨드부시는 연말 프로모션과 신제품 촉매제로 9000만대 예상

Wedbush는 이번 아이폰 15 업그레이드 주기의 성공에 대한 자신감을 바탕으로 애플에 대한 목표주가를 230달러에서 240달러로 상향 조정하고, 애플 투자의견 초과수익률 등급을 유지했습니다.

애플의 아이폰 15 출시 행사는 전반적으로 인상적인 행사였으며, 웨드부시는 내년에 있을 주요 업그레이드 사이클의 토대가 될 것이며, 이는 증시를 상승세로 이끌 것이라고 전망했습니다.

이번 주에 아시아 공급망을 점검한 결과 아이폰이 약 8,500만 대가 출시될 것으로 예상되며, 곧 출시될 이동통신사 프로모션이 연말연시 업그레이드의 주요 촉매제가 될 것이기 때문에 9,000만 대에 근접할 수 있다는 확신을 갖게 되었습니다.

웰스파고, 애플 연례 행사, 예상대로 놀랄 만한 소식은 거의 없었다

애플이 아이폰 15 라인업, 애플워치 시리즈 9, 애플워치 울트라 2를 소개한 9월 연례 행사에 대해 웰스파고는 이번 행사가 대체로 예상대로 놀랄 만한 소식 없이 점진적인 업데이트를 제공하는 수준이었다고 평가했습니다.

소문에 따르면 애플이 아이폰 15 프로 라인업의 가격을 인상하고 기본 저장 용량 옵션을 늘리거나 더 큰 용량을 도입할 것이라는 소문이 돌았지만, 애플은 아이폰 15 라인업과 6.1인치 아이폰 15 프로의 가격/저장 옵션을 동일하게 유지했다고 이 회사는 지적했다.

유일한 변화는 새로운 6.7인치 아이폰 15 프로 맥스의 경우 256GB 용량에서 1,199달러부터 시작하며 동급 기준으로 가격이 변경되지 않았지만, 애플은 이제 128GB/$1,099 옵션을 없앴습니다.

Wells는 애플 목표주가 225 달러, 애플 투자의견 비중 확대 등급을 부여했습니다.

번스타인, 애플 신제품 발표 ‘놀랍도록 일치’

번스타인은 애플의 신제품 발표가 “기대에 놀랍도록 일치”했으며 대체로 진화적이었다고 말했습니다.

번스타인에게 가장 주목할 만한 제품 기능은 새로운 애플 와치의 ‘두 번 탭’ 기능과 아이폰 프로의 향상된 사진 기능입니다.

예상과 달리 애플은 미국 내 모든 아이폰의 가격을 동결했으며, 국제 가격은 환율 변동에 따라 소폭 변경되었지만 뚜렷한 순 영향은 없었다고 덧붙였다.

아이폰 15의 출시 일정은 과거와 일치하며 12월 분기의 “정상적인” 계절적 요인을 나타냅니다.