클라우드 기반 고객관리(CRM) 솔류션으로 시장을 제패하고 있는 세일즈포스(Salesforce)가 기업 협업 도구인 슬랙을 277억 달러(약 30조원)에 인수한다고 밝혔습니다. 여기서는 세일즈포스 슬랙 인수 이유를 살펴보고 그 전략적 맥락을 살펴보도록 하겠습니다.

세일즈포스가 영위하고 있는 분야는 소프트웨어 서비스(Software as a Service, Saas) 인데요. 이 개념이 생소하기 때문에 간단하게 이 서비스에 대해서 살펴보도록 하죠.

클라우드 컴퓨팅의 두 종류, 인프라 서비스와 소프트웨어 서비스

클라우드 컴퓨팅은 하드웨어 인프라을 빌려주는 인프라 서비스(Infrastructure as a Service, Iaas)와 소프트웨어를 빌려주는 소프트웨어 서비스(Software as a Service, Saas)로 나눌 수 있습니다.

이 중 인프라 서비스(Infrastructure as a Service, Iaas)는 우리가 아고 있는 아마존 웹 서비스(AWS)대 대표적으로 마이크로소프트와 구글 등이 참여하고 있습니다.

반면 소프트웨어를 빌려주는 소프트웨어 서비스(Saas)는 여기서 이야기하는 세일즈포스와 마이크로소프트, SAP등이 있습니다.

세일즈포스, 최초로 소프트웨어 서비스를 클라우드 컴퓨팅으로 제공하기 시작

세일즈포스는 1999년, 오라클에서 잘 나가던 마크 베니오프(Marc Benioff)가 기업 업무 소프트웨어를 클라우드 기반 웹 서비스로 제공하겠다며 설립한 회사입니다.

그 당시까지 기업들은 고객 관리 등 소프트웨어 프로그램을 이용하기 위해서는 기업용 프로그램을 통째로 구입해서 설치해야 했습니다. 여기에 이 소프트웨어를 운용하기 위해서는 전담 직원을 뽑고 이들을 훈련시켜 유지 보수토록 해야 해서 소프트웨어 비용 및 유지 보수 비용이 만만치 않게 들지만 별 대안이 없었습니다.

이에 마크 베니오프는 세일즈포스를 세워. 기업이 소프트웨어를 구매해 사내에서 설치 운영하지 않고 세일즈포스 클라우드에 접속해 소프트웨어를 이용할 수 있는 클라우드 방식으로 소프트웨어를 빌려주는 비즈니스로 이러한 문제점을 해소 했습니다.

그래서 세일즈포스는 소프트웨어 서비스(Software as a Service, Saas)를 클라우드 컴퓨팅 방식으로 제공하는 최초 기업이 되었습니다. 이는 인프라 서비스(Infrastructure as a Service, Iaas)를 클라우드 컴퓨팅으로 제공하는 아마존 웹 서비스(AWS)보다 7년이나 앞선 것이라고 합니다.

- 기업은 별도로 고객관리 등 비싼 프로그램을 구입, 사내에 설치하지 않아도 됨

인터넷이 연결되어 있으면 언제 어디서나 접속해 업무를 볼 수 있음 - 이 소프트웨어 유지 보수도 세일즈포스가 알아서 처리

- 기업은 필요한 소프트웨어를 필요한 만큼만 빌려 쓰기 때문에 최적으로 설정 가능

- 소프트웨어 업데이트 시마다 다시 구입해 설치 업그레이드 할 필요가 없어 비용 및 관련 프로세스 비용 등이 들지 않음

- 빌려 쓰는 소프트웨어에 대한 일정 비용만 지불하기 때문에 유지 보수 등 부가적인 비용이 들지 않기 때문에 비용 절감 가능

업무용 소프트웨어 시장에서 클라우드 컴퓨팅 방식을 도입한 세일즈포스는 영업 지원(SFA), 고객 관리(CRM)에서 두각을 나타내면서 업계 인정을 받으며 빠르게 성장했습니다.

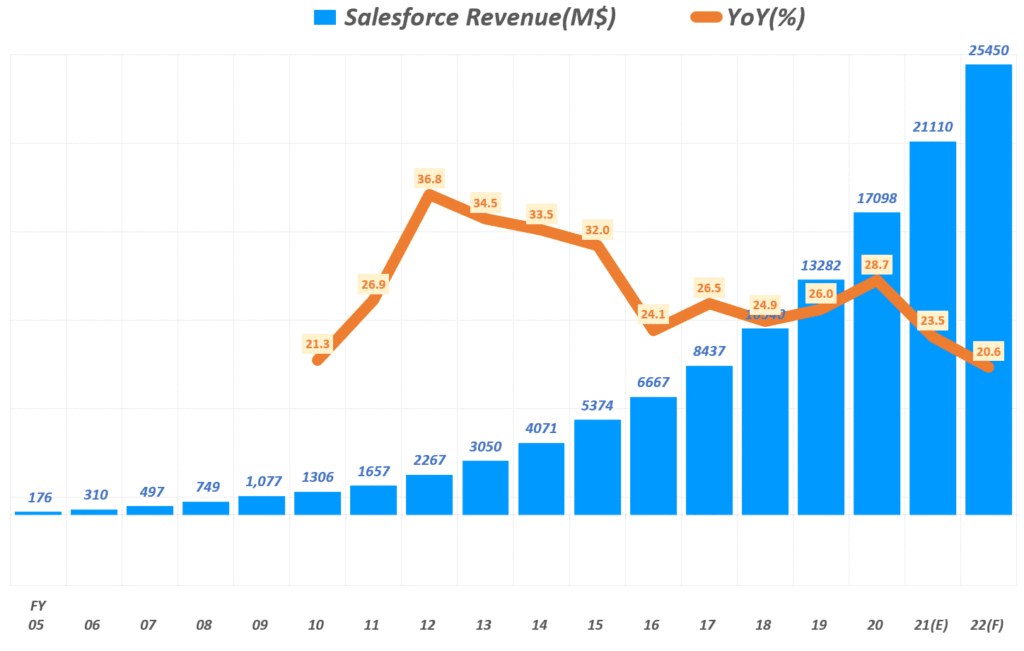

아래 연도별 매출 그래프를 보는것처럼 매년 2~30%씩 성장을 거듭해 올해(회계년도 21년) 매출 211억 달러를 예상하고 있으며 내년에는 255억 달러까지 늘어날 것으로 보고 있습니다.

세일즈포스보다 점유율과 성장율이 더 높은 마이크로소프트

위에서 지적하는 것처럼 세일즈포스는 소프트웨어 서비스(Software as a Service, Saas)를 클라우드 컴퓨팅 방식으로 제공하는 최초 기업이 되면서 시장을 리딩할 수 있었습니다.

그러나 한때는 저물어가던 거인으로 평가 받던 마이크로소프트가 클라우드 사업을 중심으로 경쟁력을 회복하면서 세일즈포스 비즈니스 영역이던 소프트웨어 서비스 부문도 경쟁이 치열해졌습니다.

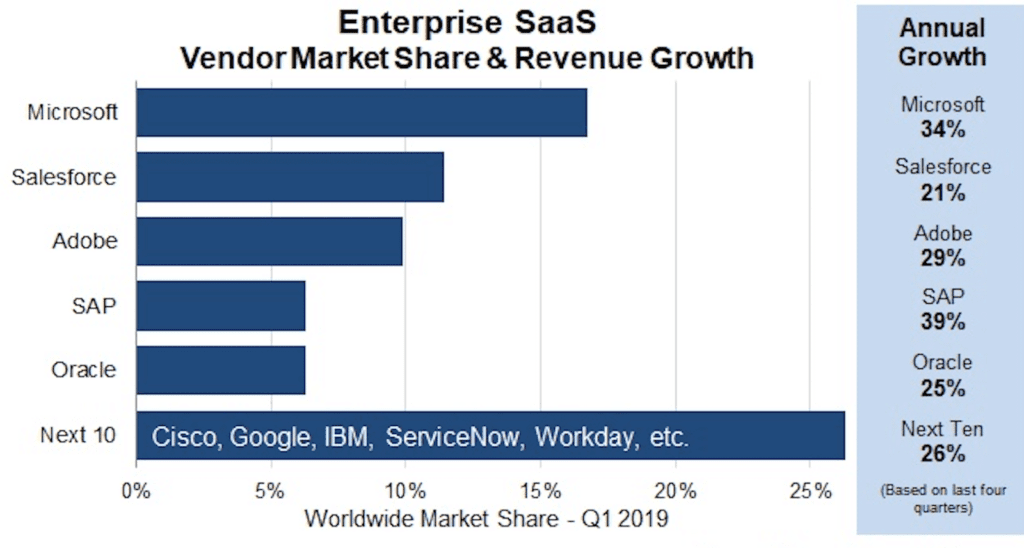

시너지 리서치 그룹(Synergy Research Group)에서 조사한 자료를 보면 2019년 1분기 기준 점유율은 마이크로소프트가 15%이상으로 가장 높고, 세일즈포스는 10%가 넘는 수준으로 2위를 달리고 있습니다.

그러나 마이크로소프트가 1위를 차지한 점유율 데이타보다는 성장률을 보면 마이크로소프트 연간 성장율 34% vs 세일즈포스 연간 성장율 21%로 마이크로소프트가 훨씬 더 높습니다.

이렇게 시장점유율도 더 낮은데 성장율도 훨씬 더 낮은 세일즈포스로서는 이를 극복할 방안이 필요했습니다,

경쟁력 강화를 위한 M&A 시도

세일즈포스는 흔히 고객관리(CRM) 회사로 알려질 만큼 클라우드 컴퓨팅 고객관리 시장을 지배해 왔습니다. 세일즈포스는 전세계 고객관리 플랫폼으로 15만개 이상의 고객사를 거느리고 있습니다.

2019년 기준으로 고객관리(CRM) 시장에서 세일즈포스는 점유율 18.4%로 1위를 차지했으며, SAP 5.3%, 오라클 5.2%, 마이크로소프트 3.7% 그리고 어도비 3.6%로 그 뒤를 잇고 있다고 합니다.

그렇지만 다른 부분은 뚜렷한 감점을 갖지 못했습니다.

반면에 마이크로소프는 원래 가지고 있던 마이크로소프트 오피스를 비롯한 강력한 업무용 소프트웨어를 클라우드로 전환에 성공했고, 구인 구직 소셜 플랫폼 리크드인과 업무용 협업툴 마이크로소프트 팀즈(Teams)를 성공적으로 도입하면서 서비스 경쟁력을 높였습니다.

그러한 결과 마이크로소프트가 소프트웨어 서비스(Software as a Service, Saas) 전체에서 점유율 1위이자 가장 빠르게 성장하는 회사가 된 것은 우연이 아니었습니다. 막강한 자본을 기반으로 인수합병과 소프트웨어 개발력을 기반으로 필요한 소프트웨어 개발 능력이 빛을 발한 것입니다.

이러한 마이크로소프트와 경쟁하면서 점유율을 높이기 위해서 세일즈포스는 고객관리 외 다른 부분의 경쟁력을 높이기 위해 여러 M&A를 추진해 왔습니다.

- 2019년 데이터 분석 기업 태블로소프트웨어를 153억 달러에 인수

- 2018년 클라우드 앱 기술업체 뮬소프트를 65억 달러에 인수

- 2018년 시사잡지 타임을 1.9억 달러에 인수

그렇지만 이러한 세일즈포스의 인수합병은 별로 성공적이지 않았습니다. 상당히 많은 투자를 통해서 태블로소프트웨어, 뮬소프트 등을 인수했지만 세일즈포스 경쟁력을 높이는 데는 성공하지 못했다는 평가입니다.

그러한 세일즈포스 인수합병을 강화하는 가운데 업무용 협업툴 슬랙도 세일즈포스와 같은 종합 소프트웨어 기업과의 협업이 필요한 상황에 몰리면서 세일즈포스와 슬랙은 한 회사가 되기로 한 것이죠.

이번 2020년 세일즈포스의 슬랙 인수(277억 달러)는 2019년 IBM 레드햇 인수(340억달러), 2016년 마이크로소프트 링크드인 인수(270억달러)를 잇는 세번째 규모네요. 그 다음으로는 2014년 페이스북의 홧츠앱(WhatsApp) 인수(190억 달러)가 뒤를 잇고 있습니다.

마이크로소프트 팀즈(Teams)에 발린 슬랙

슬랙(Slack)은 원래 Glitch라는 온라인 게임 개발 중 팀내 커뮤니케이션을 위해 개발한 사내 도구였습니다.

그러나 개발 중이던 Glitch 게임은 정식 서비스를 시작하기도 전에 망해버려 대신 팀내 커뮤니케이션 도구로서 효과적이었던 슬랙의 가능성을 보고 게임대신 이를 발전시키기로 합니다.

커뮤니케이션 도구에서 협업 도구로 업그레이드 되면서 슬랙은 폭발적인 호응을 얻으면서 2019년 주식시장에 상장에 성공하기에 이릅니다.

슬랙 성장의 둔화, 적자의 지속

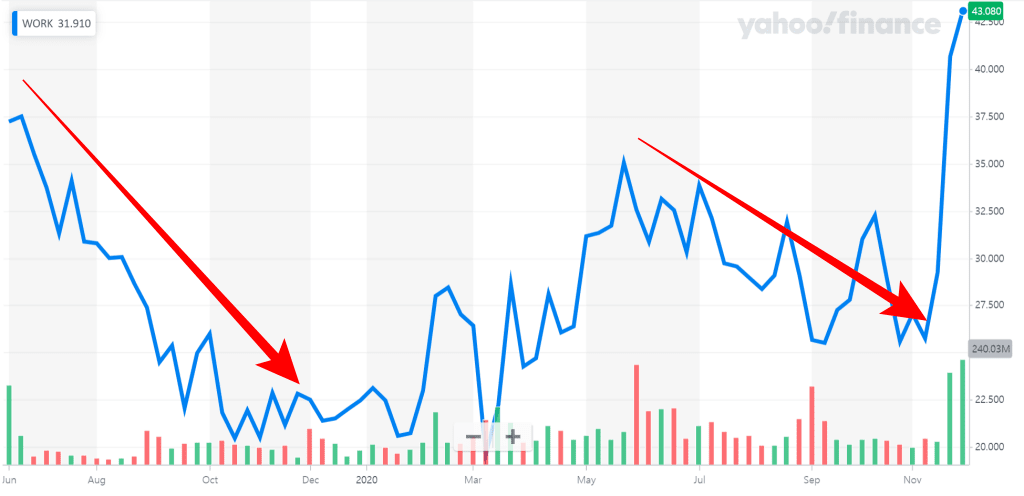

2019년 나스닥에 상장되면서 기대를 모았지만, 곧 경쟁력과 미래 성장성을 의심 받으며 주가가 크게 하락했습니다.

20년 코로나 팬데믹으로 언택트 기업들이 크게 수혜를 입을 것이고 이러한 기업에 슬랙도 포함될 수 있다는 전망에 따라 팬데믹 와중에 주가가 크게 올랐습니다.

코로나 팬데믹 하에서 슬랙 실적은 시장 기대에 크게 미치지 못했기 때문에 주가는 다시 크게 하락했습니다. 나스닥이 지속적으로 상승하면서 최고치를 갱신해 갈 대 슬랙은 오히려 주가가 하락했죠.

이러한 슬랙 주가 하락은 위에서 언급한 대로 슬랙 실적이 그렇게 긍정적이지 않았습니다.

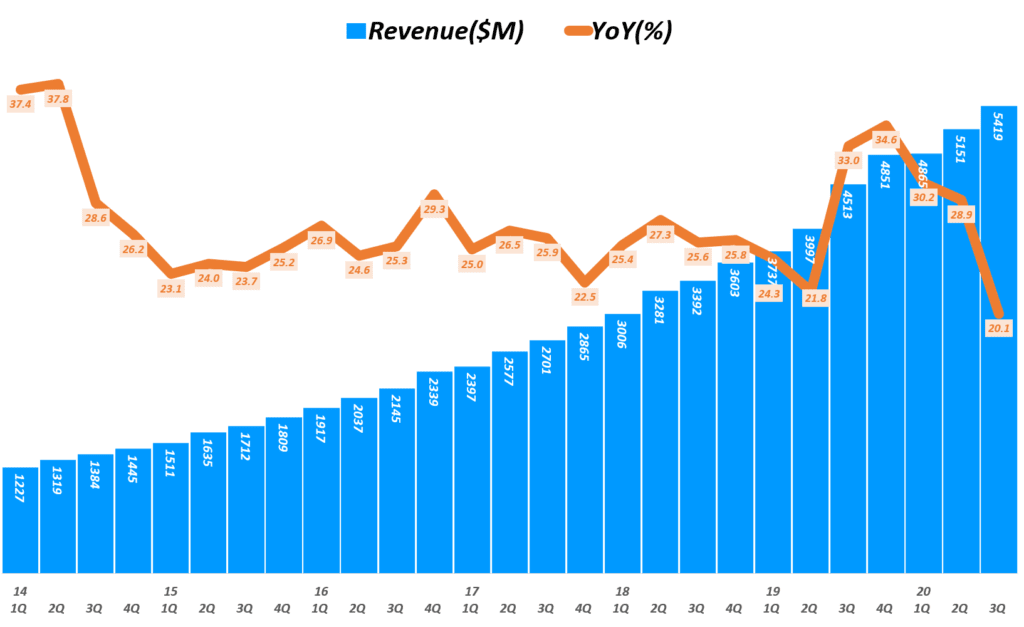

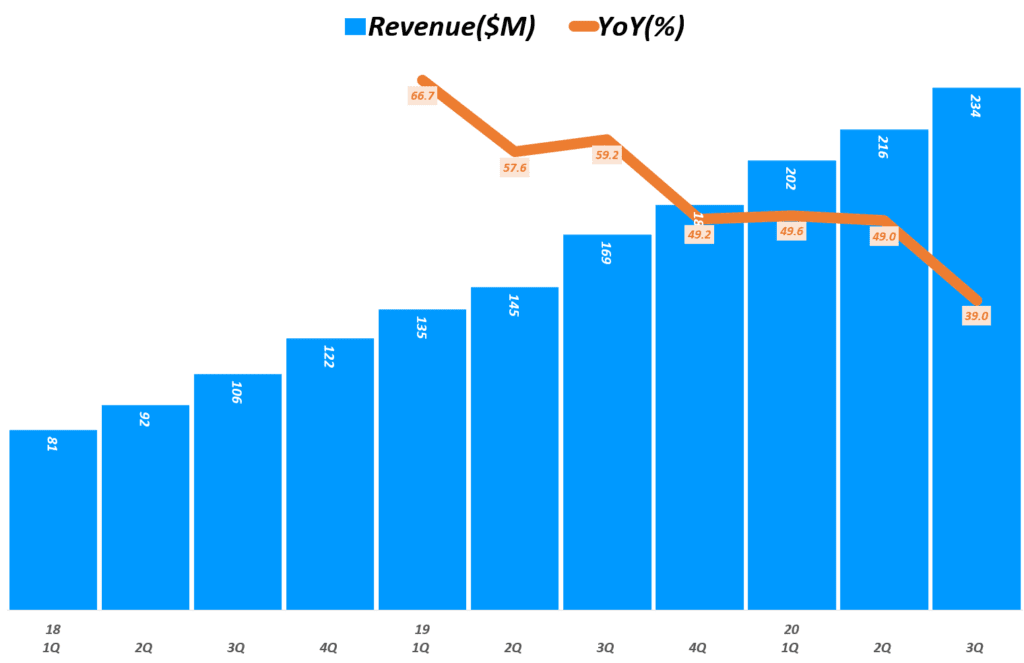

- 코로나 팬데믹에도 불구하고 슬랙 매출은 꾸준히 성장해 3분기엔 2.3억 달러에 이르렀음

- 그러나 매출 성장율은 기업 공개된 2019년 1분기 이래 지속해서 하향 추세를 보였고, 2020년 3분기에는 30%대로 낮아졌음

- 이 정도 성장율은 나쁜 것은 아니지만 화상회의 앱으로 유명한 줌의 경우 매 분기 350%이상 성장하는 등 팬데믹 수혜를 입은 기업들은 엄청난 성장을 거듭했기 때문에 슬랙의 성장율은 실망스러운 것일 수 있었음

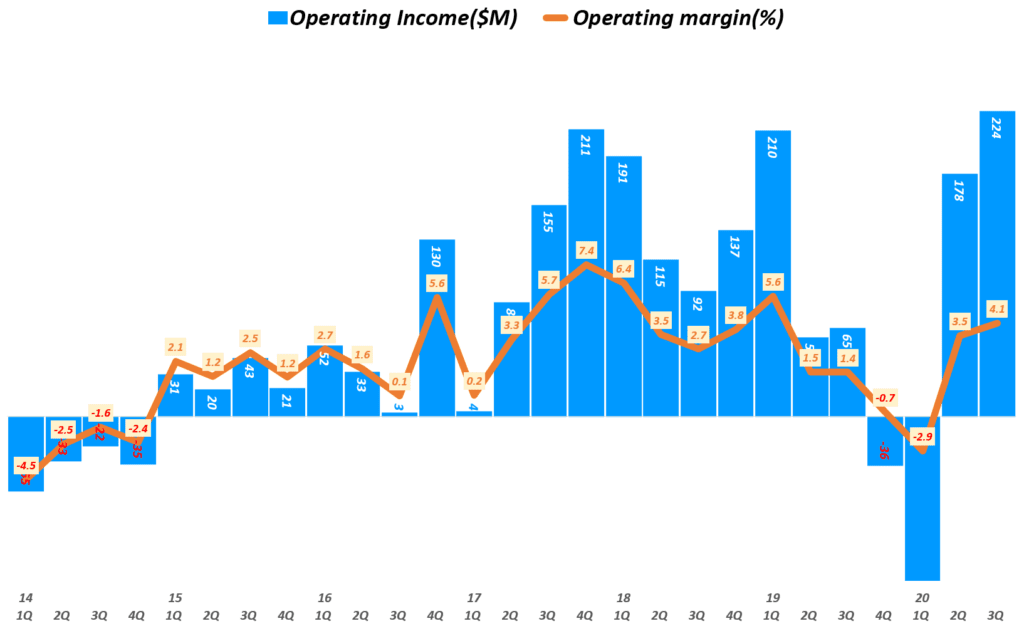

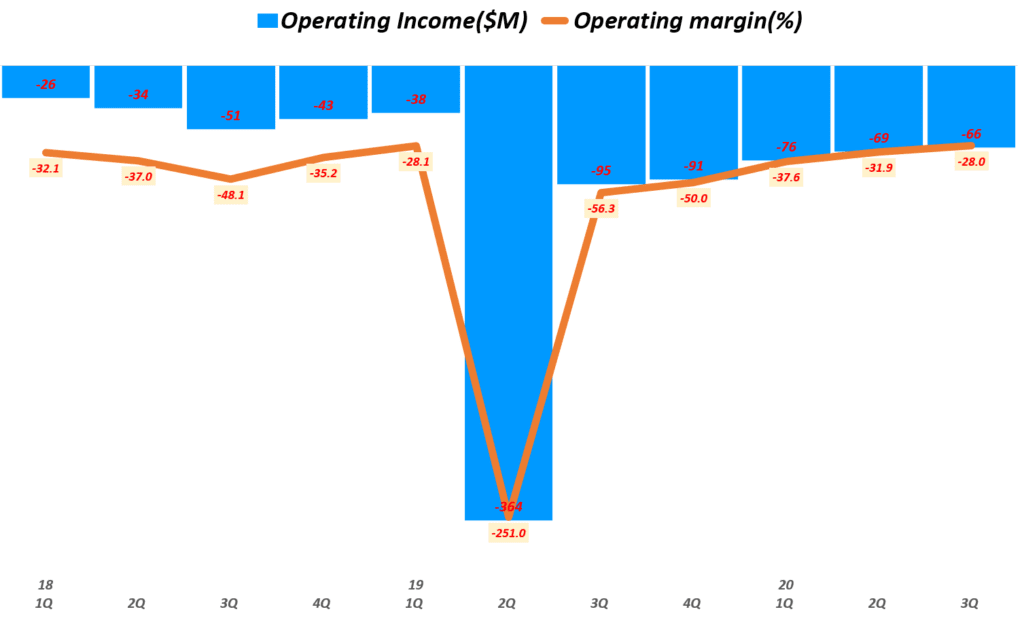

- 또한 영업이익도 매출이 상당한 수준으로 증가함에도 불구하고 적자를 면치 못하면서 지속 성장에 대한 의구심을 불러 왔음

실적을 공개한 2018년 1분기 이래 슬랙은 한번도 영업이익을 내지 못했음

분기별 슬랙 매출 추이

분기별 슬랙 영업이익 추이

마이크로소프트 팀즈(Teams)와의 경쟁에서 완패

소프트웨어 서비스를 강화하던 마이크로소프트는 2016년 슬랙을 80억 달러에 인수하겠다고 제안했지만 거절당합니다. 그리고 독자적으로 기업 협업 도구 팀즈(Teams)를 출시합니다.

2016년 슬랙은 “마이크로소프트에게 보내는 편지, Dear Microsoft”라는 편지글 형식의 광고를 뉴욕타임즈에 싣으면서 3가지 충고를 하는 등 마이크로소프트의 새로운 사내 협업 도구 팀즈(Teams)에 대한 자신감을 내 비쳤습니다.

- 중요한 것은 제품의 기능이 아니다.

- 오픈 플랫폼이 반드시 필요하다.

- 애정을 가지고 이런 소프트웨어 개발을 진행해야 한다.

이러한 슬랙의 자신감과는 다르게 윈도우즈 및 마이크로소프트 오피스를 중심으로 폐쇄된 플랫폼이 단점으로 작용할 줄 알았는데 오히려 윈도우즈 및 마이크로소프트 오피스의 후광 효과가 빛을 발하면서 팀즈는 승승장구하게 됩니다.

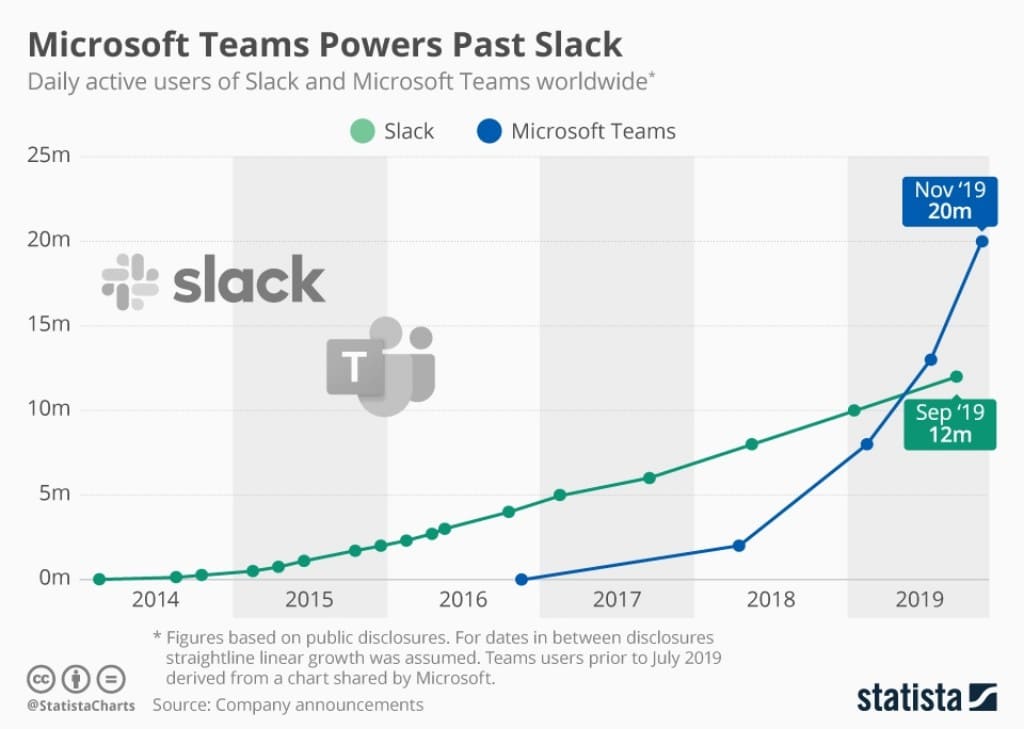

마이크로소프트 팀즈는 2019년 11월 2천만명의 일일 사용자가 있다고 밝히면서 슬랙을 추월했고, 20년 코로나 팬데믹을 거치며 폭발적으로 사용자가 늘어 지난 3분기 실적 발표 시 일일 사용자가 1억 천 5백만명에 이른다고 밝혔습니다.

슬랙은 2019년 3분기에 1천 2백만명의 일일 사용자가 있다고 발표한 후 더 이상 일일 사용자를 발표하지 않습니다. 이처럼 슬랙이 일일 사용자를 밝히지 못하는 것에 대해서 경제전문지 ‘인베스토피아’는 “슬랙이 수치를 공개하지 못한다는 점은 성장세가 약하다는 신호로 받아들여 진다”고 분석했습니다.

결국 마이크로소프트 공략을 위해 세일즈포스와 슬랙이 손을 잡다

세일즈포스는 마이크로소프트와 경쟁하기 위해서는 고객관리(CRM)에서 경쟁 우위를 다른 분야로 확장해야 하고 그러한 확장 가능성이 높은 분야가 슬랙과 같은 강력한 기업 협업 도구라고 판단한 것으로 보입니다.

반면 슬랙은 마이크로소프트 팀즈가 오피스 등과 결합해 경쟁력을 높여 왔기 때문에 이를 혁파하기 위해서는 세일즈포스가 가진 다양한 업무용 소프트웨어 패키지와 결합해 기업들을 공략하는 것이 필요해졌습니다.

웨드부시 증권(Wedbush Securities) 애널리스트인 Dan lves는 다음과 같이 지적합니다.

“슬랙은 엄청난 성공을 거두었지만 궁극적으로 쉽게 극복할 수 없는 벽에 부딪쳤고, 그 벽은 바로 마이크로소프트였습니다.

우리의 견해로는 슬랙이 가지고 있는 잠재적 위협은 마이크로소프트 때문에 여전히 굳게 남아 있을 것입니다.

코로나 팬데믹 덕분이라고는 하지만 마이크로소프트가 팀즈로부터 상당한 경쟁력을 부여 받은 상황에서 슬랙이 핵심 기업 시장과 마이크로소프트 제품 사용 시장을 공략하는데 상당한 어려움을 겪을 것으로 전망합니다.”

아마 세일즈포스와 손을 잡은 슬랙은 마이크로소프트 팀즈오 경쟁할 수 있는 기반을 마련할 수 있을 것입니다. 세일즈포스는 이미 다른 제품을 사용하는 고객에게 슬랙이라는 상당히 경쟁력 있는 기업 협업 도구를 제공하면서 마이크로소프트가 팀즈 확장을 위해 사용한 것과 동일한 전략을 사용할 수 있습니다.

세일즈포스에게는 슬랙이 가지고 있지 못한 대기업들과의 강력한 관계를 가지고 있기 때문에 이를 활용해 슬랙을 대기업들에게 확산 시킬 수 있습니다.

결국 세일즈포스와 슬랙의 공동 적은 바로 마이크로소프트, 마이크로소프트에게 발린 세일즈포스와 슬랙이 힘을 합쳐 경쟁력을 키워 마이크로소프트와 맞짱을 뜨려는 것이 이번 세일즈포스와 슬랙 합병의 진정한 목표인 것입니다.

참고 – 분기별 세일즈포스 실적