코로나 팬데믹으로기존 오프라인 유통들의 어려움이 가중되고 있습니다만 이는 보다 기존 트렌드 변화를 수용해왔던 유통과 그렇지못했던 유통으로 분화되고 있습니다.

코로나 팬데믹 위기로 오프라인 유통은 몰락에 가까운 어려움을 겪고 있지만, 이는 단순한 이커머스의 등장이나 코로나 팬데믹으로 인한 폐쇠와 소요의 감속때문만이 아닌 근본적인 변화 요인이 있다는 관점에서 리테일 현황과 전망을 살펴보았습니다.

미국의 대표적인 백화점 니먼 카머스(Neiman Marcus)가 파산 신청한지 얼마 지나지 않아서 제이시 페니(JC Penny)도 파산 신청이 확실시 되고 있습니다. 다른 백화점들도 어려움에 처해있기는 마찬가지입니다.

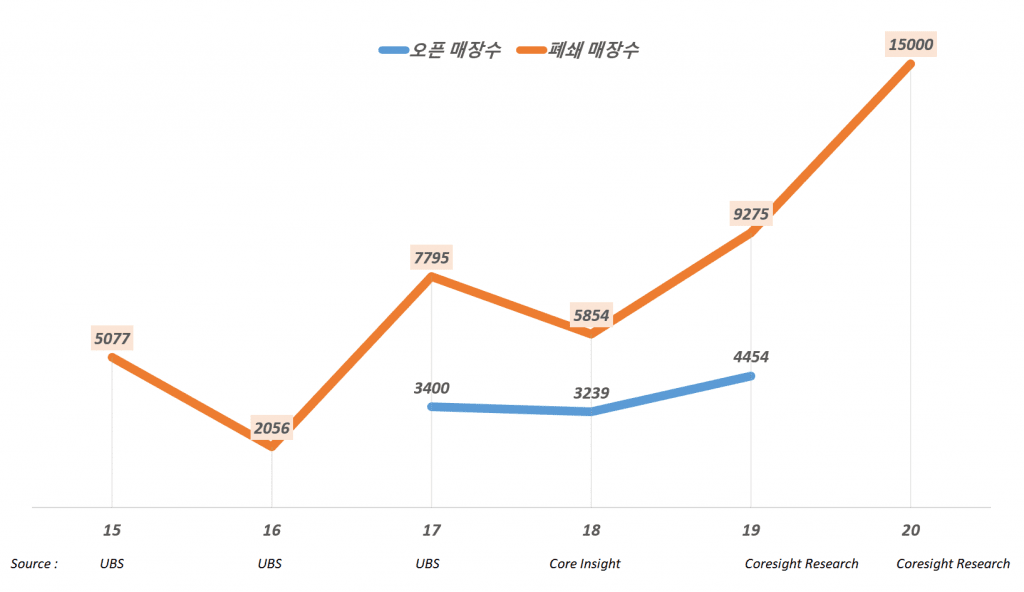

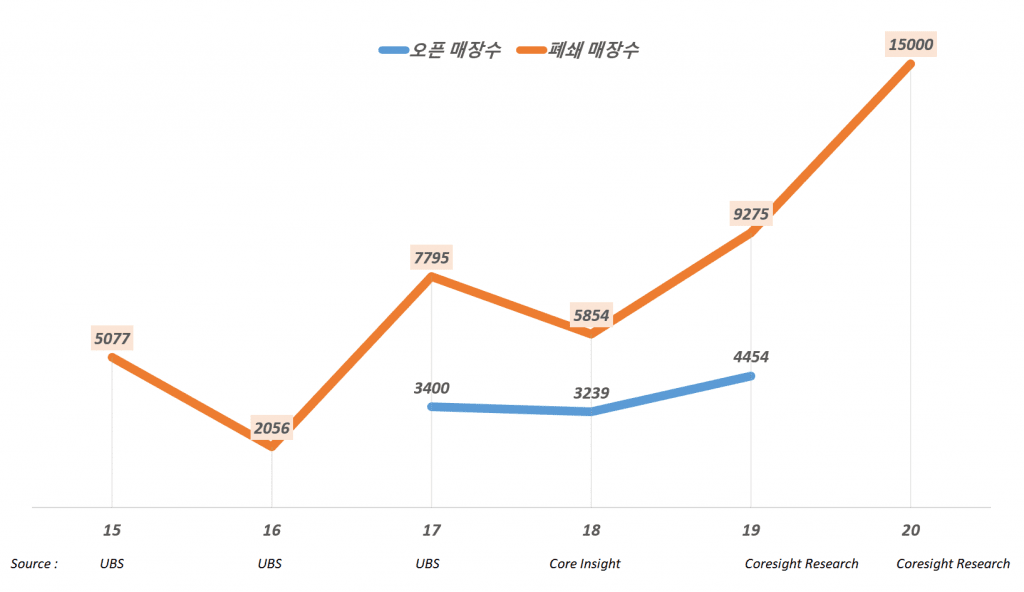

백화점뿐만이 아니라 오프라인 유통 상당수가 어려움을 겪고 있고 매장 폐점 수가 신규 오픈 매장 수를 압도하고 있습니다.

따라 유통업의 몰락(Retail Apocalypse)이 자연스럽게 거론되고 있습니다.

그러나 작금의 유통들이 겪고 있는 리테일들의 어려움은 몰락으로 가고 있는 것이 아니라 트렌드 변화에 제대로 대응하는 유통과 그렇지 못하는 유통으로 나누어지면서 새롭게 재편되고 있다는 것이 정확한 표현일 것입니다.

이런 관점에서 미국을 중심으로 유통의 변화와 향후 예상을 조망하는 글을 소개해 봅니다.

The Retail Apocalypse Is Accelerating

아울러 유통 변화에 대해서 인사이트를 제공해주는 몇개의 글을 소개하니 참고하시기 바랍니다. 여기 소개하는 글들도 요즘 유통들의 어려움은 단순한 이커머스의 등장때문만이 아닌 장기적인 트렌드 변화에서 비롯되고 있다고 이야기하고 있습니다.

오프라인 유통의 몰락은 이커머스가 아닌 유통 형태와 소비의 변화 때문 by 뉴욕 타임즈

코로나 팬데믹이 촉발시킨 미국 백화점 몰락 이유 3가지

Executive Summary

- 유통 매장 폐쇄는 신규 매장 오픈 보다 훨씬 더 많습니다.

- 2020년에 매장 폐점은 연 평균 수준을 훨씬 상회할 것입니다. 올해 미국 전역에서 15,000개 이상의 매장이 문을 닫을 것입니다.

- 모든 유통이 동일한 상황에 처한 것은 아닙니다. 일부 유통들은 어려움을 겪을 것이고, 다른 유통들은 이와 달리 좋은 성과를 낼 것입니다.

- 일부 유통의 어려움은 코로나 팬데믹 이전부터 겪고 있었던 어려움입니다.

특히 이커머스 등 트렌드 변화에 대응하지 않았던 백화점업계가 가장 큰 타격을 입었습니다. - 그러나 Dollar General등과 같은 저가 제품 판매 유통, Ulta나 Tesla 등과 같은 특정 분야 특화 유통, 월마트나 타겟과같은 기존 오프라인 유통이지만 이커머스를 꾸준히 준비해온 대형 유통업체들은 성장세를 지속하고 있습니다.

- 결국 유통 자체의 문제가 아니라 유통 전반에 닥친 트렌드에 적응하지 못하는 일부 업체나 유통의 문제입니다

팬데믹 위기 이전의 오프라인 유통 동향

2019년 한해동안 무려 9300여개 매장이 문을 닫았고, 동시에 4,454개 매장이 문을 새로 열었습니다. 이미 2019년에 신규 오픈 매장수보다 폐쇠 매장수가 2배이상 많았습니다.

그리고 2020년에는 이보다 더 많은 15,000여개 매장이 문을 닫을 것으로 전망되고 있습니다.

확장하고 있는 유통들

많은 수의 매장이 문을 닫고 있지만 동시에 그보다는 적지만 여전히 많은 매장이 새롭게 문을 열고 있습니다. 유통 산업 각 부문을 잘 들여다보면 오프라인 유통업계는 서로 상이한 양상으로 보이고 있습니다.

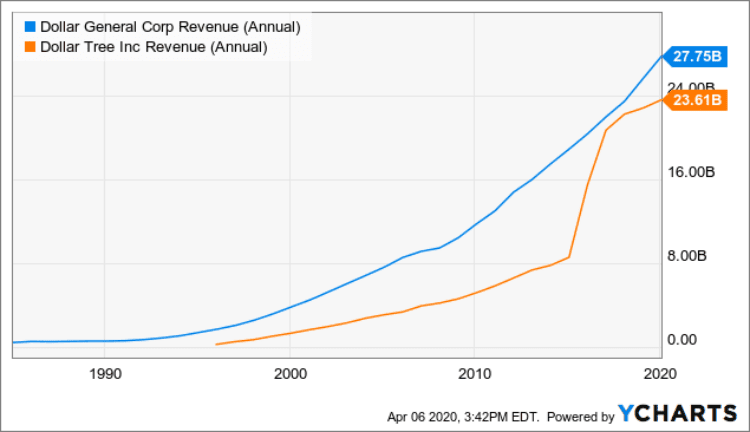

저가 상품 판매 유통

달러 제너널(Dollar General)과 달러 트리(Dollar Tree)는 모두 지난 몇십년간 매우 좋은 성과를 거두었습니다. 이들의 매출 증가는 매장단위의 매출 증가에 기인한 부분도 있지만 상당 부분은 매장수 증가에서 나오고 있습니다.

2020년 올해 달러 제너널은 추가로 1,000여개 매장을 새로 낼 예정입니다.

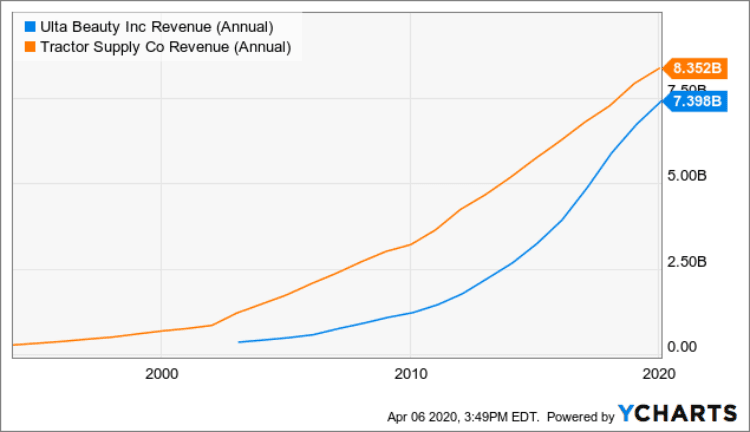

전문 소매업체, Specialty retailers

백화점과 같이 다양한 상품을 판매하는 유통업체들은 이커머스 업체들과 경쟁하면서 어려움을 겪고 있지만, 특정 분야에 집중하거나 좁은 지역을 타겟을 전문으로 판매하는 업체들은 좋은 성적을 내고 있습니다.

예를들어, 뷰티 소매업체 울타( Ulta)와 전문 소매업체 Tractor Supply는 직접 상담이 중요한 제품에서 고객 요구를 충족시킨 결과 지난 10년 동안 급속히 성장할 수 있었습니다.

테슬라도 대부분 다른 자동차 회사들의 자동차 판매방식과 달리 직영 전시 매장 접근 방식으로 크게 성장했기 때문에 이러한 전문 소매업체(Specialty retailers)라고 포함시킬 수 있습니다.

또한 지난 10년 동안 매장 수를 1,500개까지 늘린 오토존과 같은 자동차 부품 딜러들도 이 그룹에 속합니다.

제품 복잡성으로 매장 내 경험이 이커머스보다 유리한 제품은 미래에도 좋은 성적을 거둘 것으로 보입니다.

이커머스 업체

일부 사람들에게는 놀라운 일일 수도 있지만 이커머스 업체들은 오프라인 업체들의 판매량만을 빼앗아오는 것이 아닙니다.

일부 이커머스업체들이 기존 오프라인 업체 매출을 빼앗는 것에 그치지고 하지만 많은 이커머스 업체들은 독자적인 그들만의 길을 열고 있습니다.

예를 들어, 아마존은 홀푸드를 인수했고 거기서 멈춘것이 아니라독자적인 아마존고 컨셉을 도입해 새로운 시도를 하고 있습니다.

캐스퍼와 같은 이커머스 업체들은 이커머스에서 시작해 오프라인으로 이동하는 유사한 패턴을 따르고 있습니다.

중국에서도 이커머스 업체 JD.com이 수백개의 JD 체험 매장을 여는 등 대규모 오프라인 확장에 나섰습니다. 미국에서도 이런 경향이 나타나고 있습니다.

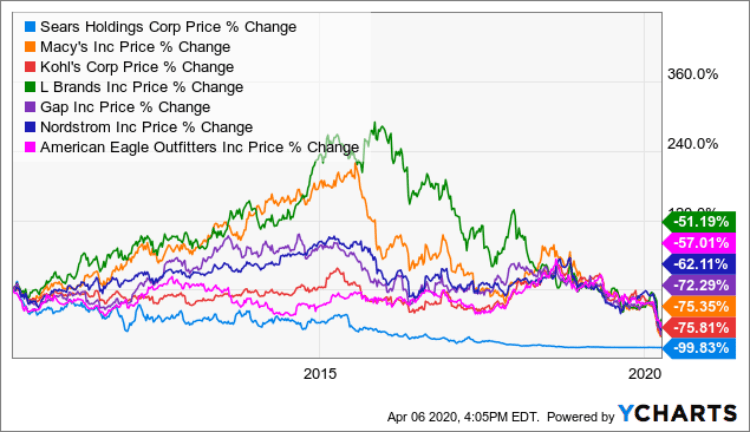

쇠퇴하고 있는 유통

반면에 오프라인 유통 중 빠르게 쇠퇴하고 있는 부문도 분명히 있습니다.

주로 의류, 책 등 온라인에서 쉽게 살 수 있는 상품을 판매하는 비전문 소매점들이 여기에 해당됩니다.

시어즈, 메이시스, 콜스, 엘 브랜드, 갭, 노르스트롬, 아메리칸 이글과 백화점 업체들의 주가는 미국 주식시장이 끝없이 확장을 거듭하던 시기에도 오히려 그들의 시장가치는 절반이하로 크게 감소했습니다.

그들이 취급하는 제품들은 온라인에서 광범위하게 팔리기 때문에, 그들의 비즈니스 모델이 받는 타격은 놀랄 일이 아닙니다. 오히려 이런 회사들에게 확장보다는 점포 수 축소를 조언하는 것은 매우 타당합니다.

이것은 그들 모두 파산하거나 이들에게 투자하는 것은 무조건 문제가 있다는 것을 의미하는 것은 아닙니다.

적어도 일부는 더 작은 규모, 더 전문화된 규모, 그리고 이커머스를 포함하는 현대적인 유통 개념으로 무장 시 보다 안정화되고 더 높은 수익성을 얻을 수 있다는 것을 의미합니다.

매장수 증가없이 성과를 내고 있는 유통업체들

또한 매장을 늘리지 않으면서도 강력한 비니지스 모델을 유지하고, 이커머스와 경쟁 리스크를 크게 겪지 않으며 덤당 매출을 을리고 있는 유통업체들도 있습니다.

홈 디포, 로우즈, 월마트 또는 타깃과 같은 대형 소매업체들은 지난 10년 동안 140%-640%의 총 수익률을 달성하는 등 강력한 성과를 거두었습니다.

이들은 점포 수를 크게 늘리지 않았지만, 점포당 매출 증가, 견고한 수익성, 상대적으로 아마존 영향이 적은 비즈니스 모델 등으로 높은 수익을 낼 수 있었습니다.

유통의 변화와 리츠(REITs)에게 미치는 의미

미국 전역의 매장 수 감소는 당연히 1, 2, 5년 전에 임대되었던 매장 일부가 현재 사용되지 않고 있다는 것을 의미합니다.

하지만 이런 감소 추세가 모든 부동산 회사들을 강타하는 것은 아닙니다.

오히려 고급 부동산(higher-quality real estate) 수요는 높아진 반면, 저급 부동산((lower-quality real estate)은 버려진다는 분명한 추세를 보고 있습니다. 그렇기에 저급 부동산((lower-quality real estate) 입주자들은 더 이상 그 곳에서 매장 운영은 어렵다는 결론에 도달했기 때문입니다.

Macerich , Taubman Centers, Simon Property Group, 그리고 Brookfield Property Partners와 같은 고급 쇼핑몰(High-grade mall) 운영자들은 소비자들 방문이 많은 밀집된 도시 지역에 자산을 소유하고 있습니다.

이런 고급 쇼핑몰들은 평방 피트당 1,500달러가 넘는 매출을 올리고 있기 때문에 이 쇼핑몰에서 매장을 운영하는 것은 여전히 매우 매력적입니다.

반면 인구 밀도가 높지 않은 지역 또는 가처분소득이 높지 않은 지역에는 쇼핑객들이 이들 쇼핑몰 매장에서 소비를 많이 하지 않기 때문에 저급 쇼핑몰(low-grade malls)이 많습니다.

CCL Properties와 같은 쇼핑몰에서는 평방 피트당 평균 400달러 매출도 어렵기 때문에 소매업체에게 매력이 떨어집니다.

이런 저급 쇼핑몰(low-grade malls)을 소유하고 있는 다른 리츠에는 워싱턴 프라임 그룹(Washington Prime Group)과 펜실베이니아 리츠(Pennsylvania REIT)가 있습니다.

어려움을 겪고 있는 소매업자들의 매장 폐점은 저급 쇼핑몰(low-grade malls)에 집중될 가능성이 높고 오히려 고급 쇼핑몰(High-grade mall)에는 매장을 유지하기를 원할 것입니다.

다른 소매 부동산 부문은 쇼핑몰 운영자들만큼 큰 영향을 받지 않습니다.

여기에는 식료품점이 있습니다. 이곳에는 많은 쇼핑객들이 식료품과 같은 필수 상품을 사기 위해 방문하기 때문에 여전히 많은 트래픽을 보입니다. 특히 리젠시 센터와 같은 고급 쇼핑 센터들은 계속해서 좋은 성과를 거둘 것입니다.

의약품 판매점, 약국, 피트니스 스튜디오 등을 유치한 소매 리츠 역시 소매 대재앙의 영향을 크게 받지 않을 것으로 보입니다.

Walgreens Boots Alliance 또는 CVS와 같은 크고 안정적인 회사들은 현재 세입자들에게 임대 계약을 유지할 가능성이 높습니다.

여기서 전반적으로 오프라인 소매업들이 아주 불행한 상태는 아니라는 것을 충분히 알 수 있을 것입니다.

코로나 팬데믹이 소매업에 미치는 영향

미국을 비롯한 여러 국가에서 코로나19가 급속히 확산됨에 따라 대부분의 정부는 소매점 폐쇄 또는 제한을 발표했습니다.

이러 정책 영향을 받는 소매업체 중 일부는 유동성 유지 비용을 절감 할 수있는 구호 프로그램이 있지만, 이번 위기는 경제 건전성과 소비지출등에 모두 부정적인 영향을 끼칠 것으로 보입니다.

당연히 가장 큰 영향을 받을 회사는 이 코로나 팬데믹 위기 이전에 이미 문제를 겪고 있는 회사들입니다.

비지니스를 유지하기 위해 많은 부채를 얻을 수 밖에 없었던 업체들이나, 위에서 이야기한 저급 쇼핑몰(low-grade malls)에 임대한 소매업체들입니다.

반면, 매력적인 소매 컨셉을 가지고 있고, 대차 대조표가 양호한 회사들은 이 코로나 팬데믹 위기를 잘 극복할 수 있을 것입니다. 그리고 몇개우러이상 임대 수입이 없어져도 견딜 수 있는 리츠들도 마찬가지 입니다.

일부 분석가(Coresight Research)들은 2020년 약 1만 5천여건의 매장 폐쇄가 발생해 2019년 폐점수보다 약 5,700건 더 많을 것으로 예상하고 있습니다.

2020년에 일어날 매장 폐쇄 중 일부는 결국 몇년안에 어쨌든 일어날 수 밖에 없었던 매장 폐쇄일 것입니다.

그럼에도 불구하고 2020 년은 소매업체에게는 어려운 해가 될 것입니다.

대부분의 매장 폐쇄는 백화점, 의류, 서점 등 지난 2년동안 많은 매장을 폐쇄해야 했던 부문에서 또 일어날 것으로 보입니다.

아런 영향을 받게 될 리츠들을 살펴보면, 소매업자들이 보다 매력적인 고급 쇼핑몰 점포를 유지하면서도 저등급 쇼핑몰 매장을 줄이는 등 과거부터 이어져 온 추세가 그대로 유지될 것이라고 보는 것이 타당해 보입니다.

따라서 CBL과 같은 하위 등급 쇼핑몰 운영자들은 앞으로 수개월 또는 수분기에 걸쳐 고통을 겪을 것입니다. 소매업체들은 이러한 쇼핑몰 리츠들이 이미 어려움을 겪고 있는 상황에서 임대 계약 종료나 임대료 인하를 요구할 수 있기 때문입니다.

사람들은 여전히 식료품점, 약국 및 기타 필수 소매점을 방문해야하므로 많은 쇼핑센터 리츠나 트리플 넷 리츠(triple-net REITs)는 큰 문제는 없을 것입니다.

당연히 리전제시 센터와 같은 리츠들에게는 긍정적입니다. 왜냐하면 올해 계약된 임대료 전부 또는 적어도 대부분 받을 것으로 예상되기 때문입니다.

우리는 코로나 팬데믹 위기가 소매업 기존 트렌드를 가속화 할 것이라고 믿습니다. 승자는 계속해서 승리하고 패자는 계속해서 질것입니다.

강력하고 내구성 있는 비즈니스 모델과 건전한 대차 대조표를 가지고 있으며 온라인으로 쉽게 판매되지 않는 제품을 판매하는 소매업체들은 이 코로나 팬데믹 위기 이전에도 이미 많은 문제를 가지고 있었던 유통업체들보다도 이 폭풍을 훨씬 더 잘 극복 할 수 있을 것입니다.

시사점(Takeaway)

소매업의 몰락이 선언되고 있디만 실상을 자세히 살펴보면 모든 소매 업체가 어려움을 겪고있는 것은 아닙니다.

유통 중 일부는 중대한 문제가 있지만 다른 부문은 여전히 좋은 실적을 내고 있으며, 지난 몇년 동안 좋은 투자 수익을 안겼습니다.

코로나 팬데믹 위기는 이미 이러한 위기에 약한 유통업체들의 문제를 가속화하는 반면, 강력한 비즈니스 모델을 가진 유통업체들은 이 코로나 팬데믹 폭풍을 잘 견딜 것입니다.

따라서 코로나 팬데믹 위기는 유통 환경 변화를 가속화한다는 점에서 소매업 몰락을 가속화한다고 할 수 있습니다.