2008년 금융 위기로 주식 시장이 초토화되었을 때, 모두 두려워할 때가 투자 적기라며 과감하게 주식 시장에 뛰어 들면서 워런 버핏(Warren E. Buffett)은 뉴욕타임즈에 그의 투자 철학을 밝혔다. 제목은 주식을 살 때예요. 저는 그러고 있답니다. Buy American. I Am.

여기에서는 뉴욕타임즈 기고문을 번역 공유해 봅니다. 또한 워런 버핏의 투자 철학에 대해서는 다음 들들도 도움이 될 듯 합니다.

워런 버핏의 뉴욕타임즈 기고문

미국을 비롯한 글로벌 금융 시장은 엄청난 혼란에 빠져 있습니다. 더우기 금융 시장의 문제는 이제 일반 경제(general economy)에 영향을 미치며 경제를 뒤흔들고 있습니다. 단기적으로 실업률이 증가하고, 기업 활동이 위축되고 공포를 조장하는 내용들이 신문 헤드라인을 장식할 것입니다.

왜 그렇까요?

그것은 주식 매입에 대한 단순 투자 규칙(A simple rule)을 따르기 때문입니다. 바로 “모두가 두려워할 때가 탐욕을 부려야 하며, 모두 탐욕을 부릴 때 공포를 느껴야 할 순간이다!(Be fearful when others are greedy, and greedy when others are fearful) ” 지금 확실한 것은 시장에 두려움이 널리 퍼지고 있고 심지어 노련한 투자자들조차도 공포에 사로잡혀 있습니다.

물론 투자자는 높은 부채율로 이자 부담에 허덕이는 기관(highly leveraged entities)이나 경쟁력이 취약한 기업(businesses in weak competitive positions)들을 경계할 권리가 있습니다.

그러나 미국의 많은 훌륭한 기업들의 장기적 전망에도 공포를 느끼는 것은 이치에 맞지 않습니다. 물론 이러한 기업들은 항상 그렇듯이 일시적으로는 부침을 겪을 것입니다. 그러나 대부분의 주요 기업들은 향후 5년, 10년 그리고 20년 내에 기록적인 이익을 낼 것입니다.

한 가지는 분명히 짚고 넘어가죠. 저는 단기 주식시장을 예측할 능력은 없습니다. 지금부터 한 달 혹은 1년사이에 주식이 오를지 아니면 내릴지 알수는 없죠.

그러나 중장기적 투자 관점에서 주식 시장은 지속적으로 상승할 것이며, 이는 투자 정서와 경제가 회복되기 훨씬 이전부터 상승을 시작할 것입니다. 따라서 로빈(봄소식을 전하는 새 – 역자 주)만을 마냥 목놓아 기다리노라면 이미 봄은 끝나 있을 것입니다.

간단한 역사를 살펴보죠.

지난 1930년 대공황(Great Depression) 당시 다우 존스 산업 평균 지수(Dow Jones Industrial Average : DJIA)는 1932년 7월 8일 41포인트로 최저치를 기록했습니다.

당시 경제 상황은 1933년 3월 루스벨트 대통령 정부 출범 이전까지 지속적으로 악화되었습니다. 그러나 이때는 이미 주식 시장은 30%나 성장하고 있었습니다.

제2차 세계대전 당시도 마찬가지입니다. 미국을 비롯한 연합국의 전황은 갈수록 불리해지는 1942년 4월 주식 시장은 바닥을 치고 상승하기 시작했습니다. 1945년 9월 제2차 세계대전이 끝나기 오래전부터 주식 시장을 상승하기 시작했던 것입니다.

1980년대 초반 인플레이션이 급등하고 경제는 포기 직전이었지만 오히려 이 때가 주식을 매수할 최적 시기였습니다.

요컨대 나쁜 소식은 곧 투자자의 좋은 친구(bad news is an investor’s best friend)이며, 이 때는 현저하게 할인된 매력적 주가로 미국의 미래에 투자할 수 있는 절호의 찬스입니다.

중장기적 관점에서 주식 시장은 회복될 것입니다.

지난 20세기 동안 미국은 2건의 세계 대전, 각종 군사 분쟁들, 경제 대공황, 수십 차례의 경기 침체기와 금융 패닉, 오일 쇼크, 전염병 위기 및 대통령 탄핵과 같은 심각한 위기들을 잘 견뎌 왔습니다.

미국 주식 시장의 놀라운 시장 회복력은 해당 기간 동안 다우 지수를 66포인트에서 11,497포인트로 끌어올렸습니다.

연일 상승하는 주식 시장에서는 모든 투자자들은 쉽게 돈을 벌 것이며, 이런 환경하에서 투자금을 잃게 될 가능성은 일을 수 없다고 생각할 수도 있습니다.

그러나 (지속적으로 상승하는) 주시 시장에서도 (돈을 날리는) 투자 세력들은 언제나 존재했었습니다. 이 사람들은 주식 시장이 안전하고 편안하다고 느낄 때만 주식을 매수하고 신문 헤드라인에 공포가 만연하면 서둘러 매도해 버렸습니다.

(미국 서브프라임 모기지 금융 위기 발발 후) 오늘날 대부분 투자자들은 (주식을 모두 팔아버리고) 현금만 보유함으로써 평안함과 위안을 느끼고 있을 것입니다. 그들은 사실상 향후 가치 하락이 분명해 보이는 끔찍한 장기 자산(현금 – 역자 주)을 선택했습니다.

실제로, 현 위기를 완화하기 위해 정부의 정책들은 아마도 인플레이션을 유발할 것이고 따라서 (이런 투자자들이 확보한) 현금의 실질 가치 하락을 가속화시킬 것입니다.

투자 수익률 측면에서 주식투자는 향후 10년간 현금 투자보다도 훨씬더 높은 수익률을 보여줄 것입니다. 이 격차는 아마도 상상할 수 없을만치 월등히 높을 것입니다.

지금 현금 확보에 집착하는 투자자들은 나중에 현금을 가지고 투자할 수 있는 시기를 효율적으로 맞출 수 있을 것이라고 확신하고 있습니다.

좋은 소식을 기다리는 그들은 유명 하키 선수였던 웨인 그레츠키(Wayne Gretzky)의 충고를 무시하고 있습니다. “훌륭한 하키 선수는 퍽(하키볼)을 따라 움직입니다. 그러나 위대한 하키 선수는 퍽(하키볼)이 갈 곳을 예측해 움직입니다.”

저는 주식 시장에 대한 의견을 밝히고 싶지 않으며, 단기간 내 주식 시장이 어떤 흐름을 형성할지 전혀 모릅니다. 그럼에도 불구하고 저는빈 은행 건물에 문을 연 다음 다음과 같이 광고를 하겠습니다.

“put your mouth where your money was(‘돈이 있는 곳에 입을 대라’라는 사전적 의미로, 자신이 믿는 바에 물질적으로 투자하라는 의미)”

그리고 현재 제 돈과 제 입은 모두 미국 주식에 투자하라고 외치고 있습니다

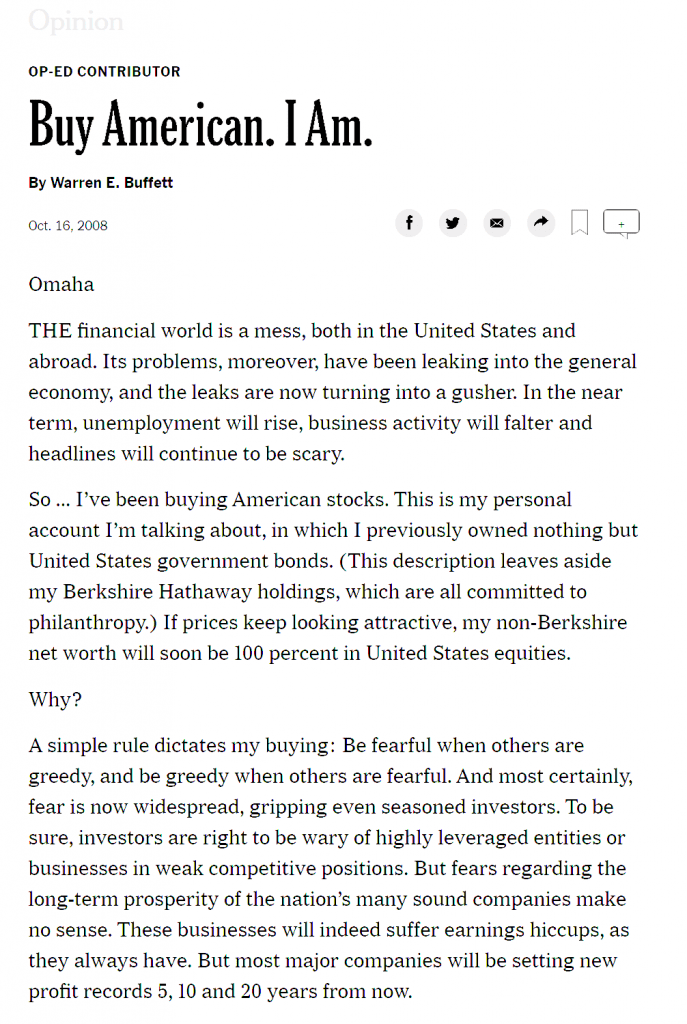

Buy American. I Am.

By Warren E. Buffett

Omaha

THE financial world is a mess, both in the United States and abroad. Its problems, moreover, have been leaking into the general economy, and the leaks are now turning into a gusher. In the near term, unemployment will rise, business activity will falter and headlines will continue to be scary.

So … I’ve been buying American stocks. This is my personal account I’m talking about, in which I previously owned nothing but United States government bonds. (This description leaves aside my Berkshire Hathaway holdings, which are all committed to philanthropy.) If prices keep looking attractive, my non-Berkshire net worth will soon be 100 percent in United States equities.

Why?

A simple rule dictates my buying: Be fearful when others are greedy, and be greedy when others are fearful. And most certainly, fear is now widespread, gripping even seasoned investors. To be sure, investors are right to be wary of highly leveraged entities or businesses in weak competitive positions. But fears regarding the long-term prosperity of the nation’s many sound companies make no sense. These businesses will indeed suffer earnings hiccups, as they always have. But most major companies will be setting new profit records 5, 10 and 20 years from now.

Let me be clear on one point: I can’t predict the short-term movements of the stock market. I haven’t the faintest idea as to whether stocks will be higher or lower a month or a year from now. What is likely, however, is that the market will move higher, perhaps substantially so, well before either sentiment or the economy turns up. So if you wait for the robins, spring will be over.

A little history here: During the Depression, the Dow hit its low, 41, on July 8, 1932. Economic conditions, though, kept deteriorating until Franklin D. Roosevelt took office in March 1933. By that time, the market had already advanced 30 percent. Or think back to the early days of World War II, when things were going badly for the United States in Europe and the Pacific. The market hit bottom in April 1942, well before Allied fortunes turned. Again, in the early 1980s, the time to buy stocks was when inflation raged and the economy was in the tank. In short, bad news is an investor’s best friend. It lets you buy a slice of America’s future at a marked-down price.

Over the long term, the stock market news will be good. In the 20th century, the United States endured two world wars and other traumatic and expensive military conflicts; the Depression; a dozen or so recessions and financial panics; oil shocks; a flu epidemic; and the resignation of a disgraced president. Yet the Dow rose from 66 to 11,497.

You might think it would have been impossible for an investor to lose money during a century marked by such an extraordinary gain. But some investors did. The hapless ones bought stocks only when they felt comfort in doing so and then proceeded to sell when the headlines made them queasy.

Today people who hold cash equivalents feel comfortable. They shouldn’t. They have opted for a terrible long-term asset, one that pays virtually nothing and is certain to depreciate in value. Indeed, the policies that government will follow in its efforts to alleviate the current crisis will probably prove inflationary and therefore accelerate declines in the real value of cash accounts.

Equities will almost certainly outperform cash over the next decade, probably by a substantial degree. Those investors who cling now to cash are betting they can efficiently time their move away from it later. In waiting for the comfort of good news, they are ignoring Wayne Gretzky’s advice: “I skate to where the puck is going to be, not to where it has been.”

I don’t like to opine on the stock market, and again I emphasize that I have no idea what the market will do in the short term. Nevertheless, I’ll follow the lead of a restaurant that opened in an empty bank building and then advertised: “Put your mouth where your money was.” Today my money and my mouth both say equities.

Warren E. Buffett is the chief executive of Berkshire Hathaway, a diversified holding company.