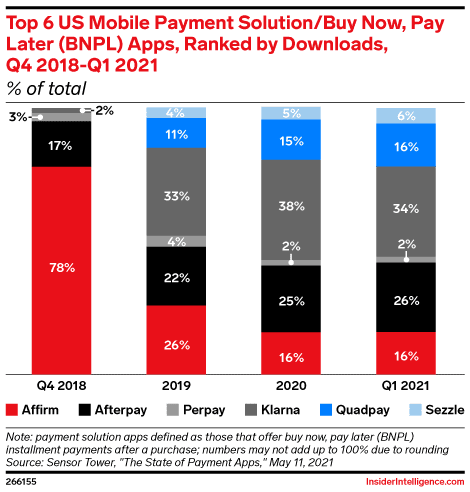

미국 선구매 후결제, BNPL 선도자인 어펌이 최근 아마존과 협업 발표로 핫한 주식이 되었습니니다. 그러면서 어펌 주가가 거이 30% 가까이 올랐죠. 하지만 이 BNPL 선도자 어펌 점유율이 하락하고 있다는 모건스탠리 보고서가 나왔습니다.

어펌이 미국 선구매 후결제 시장의 선도 업체 중의 하나이고 2018년에는 절대적인 점유율을 자랑했지만 경쟁이 치열해지면서 이제는 20%이하로 점유율이 하락했습니다. 그러다가 아마존과 협업이 발표되면서 다시 주목을 받고 있습니다.

하지만 최근 모건스탠리는 근래들어 매출 증가의 기반이 되는 인터넷 업체 추가가 지지부진하면서 서비스 점유율이 낮아지고 있다는 다소 부정적인 보고서를 냈습니다.

모건스탠리, 3분기 어펌은 파트너 추가없어 BNPL 경쟁사들과 서비스 점유율 우위가 줄어들고 있다고 보고

모건스탠리 애널리스트 제임스 포켓(James Faucette)은 투자자들에게 보낸 리서치 노트에서 그가 자체적으로 추적 조사하는 acceptance tracker 결과 어펌은 이번 3분기 중에 어떤 500대 인터넷 소매점도 추가하지 않아서 이전까지 확보한 61개 이커머스 소매업체를 유지하고 있다고 밝혔습니다.

반면 다른 BNPL 경쟁사들은 빠르게 파트너들을 추가하고 있다고 밝혔습니다. Klarna는 3분기에 9개 업체를 추가해 총 상위 500대 이커머스 업체 중 58개 업체와 제휴를 맺고 있으며, Afterpay는 3분기에 5개 업체를 추가해 총 53개 업체와 제휴하고 있다고 밝혔습니다.

이렇게 어펌(Affirm)은 정체되어 있는 동안 다른 경쟁사들은 계속 제휴업체를 늘리면서 BNPL 서비스 시장에서 어펌과 경쟁사들과 격차를 줄어들고 있다고 분석했습니다.

여기에는 어펌과 아마존과 파트너쉽은 아직 테스트 단계이기 때문에 파트너쉽 목록에는 반영되지는 않았습니다.

그럼에도 이 애널리스트는 어펌에 대한 투자의견 Overweight 등급을 유지했고, 어펌 목표주가 140$을 유지했습니다.

이마케터, 어펌은 더 이상 미국 BNPL 시장 지배자가 아니다

참고로 이마케터는 지난 6월 미국 내 BNPL 서비스 점유율 추이 결과를 발표했었는데요.

Affirm no longer dominates the US buy now, pay later market

이에 따르면 2018년 절대 우위를 차지하고 있었던 어펌 점유율은 점점 하락하면선 21년 1분기에는 16%까지 하락했으며, Klana는 34%로 가장 높은 점유율을 보이고 있는 것으로 나타났습니다.

애널리스트들이 보는 어펌 목표주가 추이

월가 애널리스트들은 어펌 목표주가를 어떻게 설정하고 있는지 확인해 보기 위해서 어펌 목표주가 추이를 시계열 그래프로 그려보았습니다.

어펌 점유율이 하락함에 따라 어펌 목표주가는 계속 하향조정되는 추이를 보여주었지만 최근 아마존과 제휴 등이로 어펌 주가 전망이 긍정적으로 변하면서 어펌 목표주가도 상승하고 있습니다.

어펌 주가 추이

어펌은 아마존과 제휴를 발표한 후 주가가 크게 오르면서 거의 30% 가까이 올랐습니다. 하지만 모건스탠리 보고서서를 기반으로 판단하면 어펀 주가가 장미빛만은 아닐 수도 있습니다.

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”AFRM” range=”1mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]

미국 BNPL 경쟁사들의 주가와 주요 지표 비교

어펌을 비롯한 주식시장에 상장한 주요 BNPL 서비스 업체들의 주가 추이 및 주요 지표들을 비교한 차트를 참고하시 바랍니다.

[stock_market_widget type=”comparison” template=”basic” color=”#5679FF” assets=”AFRM,AFTPF,AMZN” fields=”name,change_abs,change_pct,volume,dividend_yield,eps,forward_eps,pe_ratio,forward_pe_ratio,gross_margin,operating_margin,quarter_earnings_growth,market_cap,chart,target_mean_price,target_high_price,target_low_price” api=”yf” chart_range=”1mo” chart_interval=”1d”]

참고

선구매 후결제, BNPL 서비스 비즈니스 모델 강점이 팬데믹 성장 이유가 되다

선구매 후결제 시장의 다크호스로 떠오를 애플 선구매 후결제, BNPL 서비스 도입

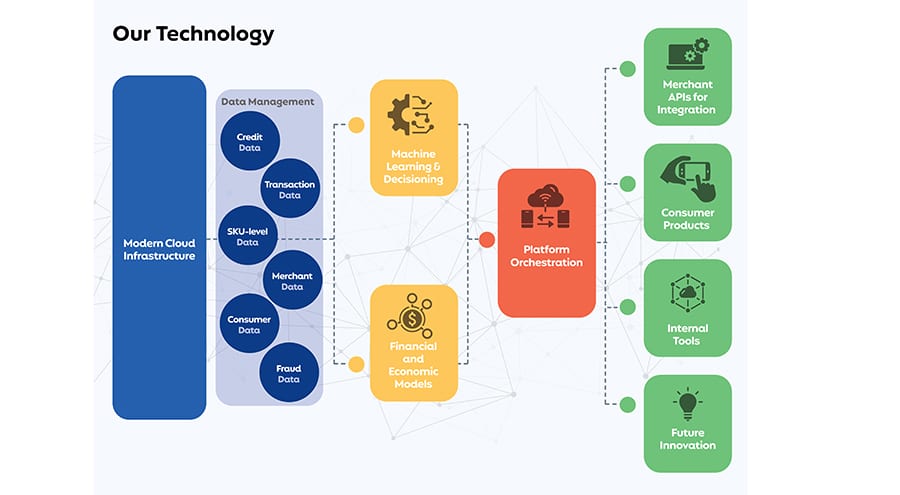

미국 BNPL(선구매 후결제) 업체, Affirm 비즈니스 모델 및 Affirm 전망

33조에 스퀘어의 애프터페이 인수 이유, 선구매 후지불 서비스 전쟁 대응