앞선 포스팅 #9. 기업 문화(Company culture)에 이어서 여기 #10. 부채(Debt)에서는 워렌 버핏의 부채(debt)에 대한 철학을 살펴보겠습니다.

이 주제는 아래와 같은 순서로 소개되고 있습니다. 내용이 굉장히 길기 때문에 주제당 하나씩 별도의 포스팅을 정리했으니 주제에 따라 읽어 보시기 바랍니다.

#1. 이끄는 글

#2. 경영진 보상에 대해서(Executive compensation)

#3. 주식을 소유한다는 것(Stock ownership)

#4. 시장 변동성(Market volatility)

#5. 투자 전략(Investment strategy)

#6. 가치 투자(Value investing)

#7. 글로벌 경제학(Global economics)

#8. 경영(Management)

#9. 기업 문화(Company culture)

#10. 부채에 대해(Debt)

22. 주식을 사기 위해 절대 돈을 빌리지 말라. Never use borrowed money to buy stocks

부실하게 짜여진 경영진 보상 계획보다 더 워런 버핏을 화나게 하는 관행이 있다면 주식을 사거나 과도하게 자금을 조달하기 위해 빚더미에 올라타는 것입니다.

AQR Capital Management와 코펜하겐 경영대학원( Copenhagen Business School)의 2013년 연구에서 드러났듯이 버크셔의 초기 성공은 비교적 저렴한 주식을 지렛대 삼아 지능적으로 활용한 결과였습니다. 하지만 버핏이 생각하는 주요 문제는 부채라는 개념에 있는 것이 아니라, 만약 그들이 주식을 사기 위해 활용하는 부채기 고금리의 변동 금리 채무라서 이를 투자자들이 떠맡아야 한다는 점이었습니다.

보통 사람들이 주식을 사기 위해 돈을 빌릴 때, 그들은 무작위적이고 폭력적인 시장의 손에 그들의 생계를 맡기게 됩니다. 심지어 버크셔의 주식과 같은 믿을 만한 주식을 사도 말입니다. 따라서 초기 투자보다 훨씬 더 많은 손실을 입을 위험이 있을 수 있습니다.

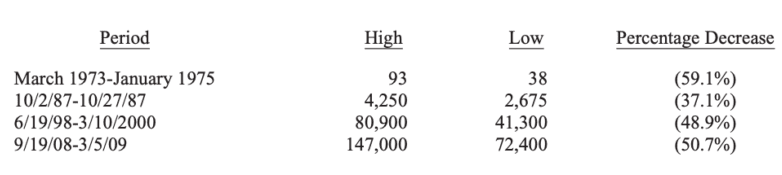

“지난 53년 동안 버크셔는 수익을 재투자하고 복리이자 마법을 통해서 가치를 쌓아 왔습니다. 해마다 우리는 전진해 왔습니다. 하지만 버크셔 주식도 4차례나 폭락을 경험했습니다.”

“이 테이블은 제가 돈을 빌려 주식을 사는 것을 반대하는 가장 강력한 준거를 제시합니다. 단기간에 주가가 얼마나 떨어질 수 있는지 알 수 없습니다. 비록 여러분이 적은 돈을 빌려서 폭락장 때문에 여러분의 생계가 당장 위협받지 않더라도, 여러분의 마음은 무서운 신문의 헤드라인 기사와 숨 가쁜 논평에 의해 놀라 덜컥거릴 수도 있습니다. 그리고 마음이 불안하면 좋은 결정을 내리지 못할 것입니다.”

주가가 37% 이상 하락했을 때, 돈을 빌려 주식을 산 투자자는 마진 콜을 받을 확률이 높습니다. 이 경우 중개인이 전화를 걸어 손실을 메우기 위해 증권 포트폴리오를 청산하거나 더 많은 돈을 예금해 달라고 요구합니다.

“우리는 여러분이 그다지 필요로 하지 않는 것을 얻기 위해서 여러분이 가진 것과 필요한 것을 위험하게 만드는 것은 미친 짓입니다.”라고 버핏은 이야기 합니다. 그것이 바로 버핏이 시장이 하락할 때 소비자들을 파산시킬 수 있는 그런 종류의 부채가 아닌, 다른 종류의 빚(Debt)을 지지하는 이유입니다.

23. 싸면 돈을 빌려라. Borrow money when it’s cheap

오마하의 현인의 유명한 비용에 대한 관념은 버크셔 해서웨이가 결코 돈을 빌리지 않았거나 빚을 진 적이 없다는 것을 의미하지 않습니다. 반대로 버핏은 편지에서 밝혔듯이 한 가지 상황에서 적극적으로 돈을 빌린다는 것을 분명히 할 필요가 있습니다.

버핏은 “적절한 구조”와 “주주에게 상당한 이익을 줄”때 적당한 이자에 돈을 빌리는 것을 옹호합니다. 현실에서 돈을 빌린다는 것은 경제 상황이 빡빡하고 부채가 비싸다는 것을 의미합니다.

“우리가 돈을 빌리는 것은….돈을 빌리는 아주 짧은 기간 동안, 우리는 그 돈을 잘 쓸 수 있는 많은 기회를 가질 수 있을 것이라고 생각하기 때문입니다. 가장 매력적인 기회는 신용이 엄청나게 비싸거나 심지어 사용할 수 없는 때에 나타날 수도 있습니다. 그런 때일수록 재정적인 화력을 충분히 갖출 수 있기를 원합니다.”

돈이 비쌀 때, (빛의 형태로) 그것을 더 많이 갖는 것은 기회를 최대한 이용하기 위해 스스로 만반의 준비를 잦추는 것입니다. 이것이 버핏의 일반적인 투자 세계관과 부합하는데, 주식을 살 수 있는 가장 좋은 시기는 모두가 주식을 팔려고 할 때라는 것입니다.

“부채에 대한 높은 비용으로 이어지는 타이트한 자금 조건은 인수에 가장 좋은 기회를 만들어 줄 것이며, 값싼 돈으로 자산 매입을 하려면 하늘의 운에 맡겨야 합니다. 우리의 경결론 : 부채 측면의 조치는 자산 측면의 어떠한 조치와 무관하게 독립적으로 이루어져야 합니다.”

24. 빚을 늘리는 것은 러시안 룰렛처럼 위험하다. Raising debt is like playing Russian roulette

대기업 이사회에서 벤처 투자가 사무실까지, 경영자들은 기업 활동 전반에 걸쳐 부채를 활용합니다. Uber와 같은 회사가 둔화된 성장율을 재고하고 위해 15억 달러를 투자하든, ModCloth와 같은 신생 기업이 초기 성장 곡선을 찾기 위해 2천만 달러를 투자하든, 부채는 기업에게 자본을 확보할 수 있는 공간을 주거나 기존 주식을 희석시키지 않고 자본을 확보할 수 있는 방법을 제공합니다.

버핏의 2018년 주주 서한에 따르면, 부채는 또한 주주를 러시아 룰렛 게임에 참여하도록 강요한다고 합니다. “러시안 룰렛 게임(대개 승리하지만 때로는 사망합니다.)에서 일부는 상승 국면에서 이익 일부를 얻지만 하락 국면에서는 전혀 그렇지 못합니다. 버크셔에게 이러한 전략은 미친 짓에 불과합니다.

인센티브 구조와 관련해, 단 한 번의 투자 성공으로 수백 번의 실패 손실을 보상할 수 있는 벤처 캐피털 모델은 특히 부채 사용을 권장하는 경향이 있습니다.

2018년 주주 서한에서, 버핏은 현재 기업 가격이 너무 높아 버크셔는 또 다른 커다란 기회를 기다리면서 유가증권에 계속 투자할 것이라고 발표했습니다.

주식 투기꾼도 마찬가지로 부채 사용을 촉진해 수익률을 높일 가능성이 있습니다. 왜냐하면 그들은 하락을 걱정할 필요가 없는 포트폴리오를 구축할 수 있기 때문입니다. 버핏이 지적하듯이, 그들에게 그들이 방아쇠를 당겨도 총알을 맞지 않을 것이기 때문에 돈을 빌리는 것이 이치에 맞을 수 있습니다.

그러나 그렇게 많은 기업을 노골적으로 소유하고 있고 장기적으로는 계속 보유하려는 버핏에게 “보통 승리, 때로는 죽는다”는 결과는 말이 안 된다.

회사가 망하고 상당한 양의 빚이 다시 불어나는 위험은 너무 크며, 버핏과 버크셔 해서웨이는 그 위험을 주주들과 동등하게 공유합니다.

버크셔는 부채를 활용하지만 주로 철도 및 전력회사 자회사들을 활용합니다. 장비와 자본이 지속적으로 필요한 이런 극도로 자산 많은 기업들이 부채를 지는 것은 타당하고, 그들은 심지어 경기 침체 시기에도 버크셔 해서웨이를 위해 많은 양의 현금을 창출할 것입니다.