2분기 삼성전자 잠정 실적이 공개되었기래 간단히 정리해 본다. HBM을 제대로 대응하지 못해서 많은 비판을 받았지만 표면상으로는 HBM 없이도 실적을 호전시킬 수 있다는 점을 증면한 것 같다. 제발 이런 오판은 하지말길 바란다.

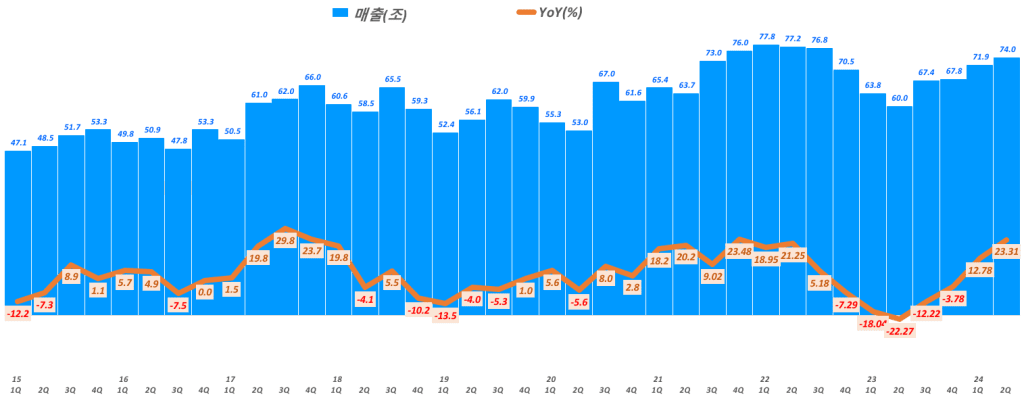

- 매출 74조(전분기비 2.89% 증가, 전년비 23.3% 증가)

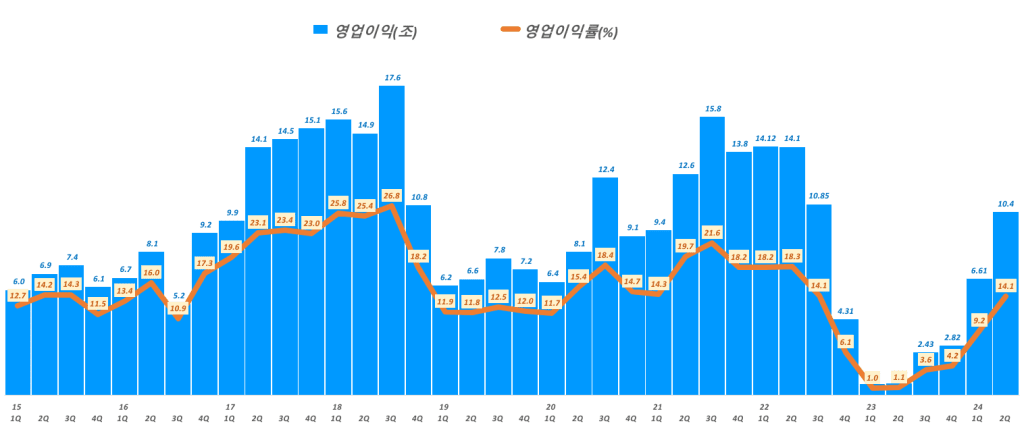

- 영업이익 10.4조( 전분기비 57.34%, 전년비 1452.24% 증가)

증권사들은 영업이익 8.6조(전년비 23% 증가), 매출 73.67조원을 예상햇었으나 시장 에상치르 크게 웃도는 실적을 발표한 것임

삼성전자 실적 개선은

- 메모리 및 내드 판가 상승에 기인

- 그동안 시장은 HBM에 관심을 가져왔으나

- 업계가 HBM 대응에 집중하면서( 기존 라인을 HBM으로 전환 등) 자연스럽게 기존 메모리는 감산 효과를 냇고, 이에 따라 기존 메모리 가격이 크게 상승하면서 HBM 수혜를 입지못한 삼성전자는 기존 메모리 가격 상승의 수혜를 크게 입을 것으로 볼 수 있다.

- 더우기 AI 잔도체 구동에는 SSD와 같은 낸드 수요가크게 늘면서 낸드 가격도 크게 올랐다고 한다.

- 이런 낸ㄷ 가격 그리고 메모리 가격 상승이 삼성전자 매출과 이익을 크게 끌어 올린 요인으로 보여진다.

이번 삼성전자 영업이익 10.4조는 7분기만에 영업이익 10조원대를 달성햇다는 측면에서 매우 긍정적인 평가를 받고 있다는 평가이다.

우호적인 환율에 더해 하반기이후 레거리 D램 수요 및 가격 상승에 따라 삼성전자 실적 기대치가 크게 높아질 것이라는 기대로 삼성전자 주가는 또한번의 상승을 기댜할 수 잇어 보인다.

그럼에도 혁신이 필요 없다는 오판은 하지말길..

개인적으로 삼성전자 투자를 매우 부정적으로 봤는데 그 이유는 HBM에서 선수를 뺐겼고, 추격도 생각보다 지지부진해 당분간 실적 전환이나 턴어라운드가 어렵다는 평가였으나, 시장, 또는 세상일은 단 한가리만으로 평가하면 안된다는 것을 여실히 보엽준다. HBM이 어렵다는 기존 제푸믕로도 충분히 성과를 낼 수 있다는 것을 이번 삼성전자 실적이 보여주었다.

하지만 삼성전자 경영진이 이를 보고 혁신에 대한 노력을 게을리한다면 삼서ㅏ전자는 영원히 2류로 전락할 수 있다는 위험도 충분히 있다고 본다.

삼성전자 실적 발표 후 추가 내용

삼성전자 2분기 실적 요약

- 매출 74.07조원

- 매출총이익 29.76조원(40.2%)

- 영업이익 10.44조원(14.1%)

- 순이익 9.84조원(13.3%)

- DS 매출 28.56조원(전년비 94% ↑)

- 메모리 매출 21.74조원(142%↑)

- DS 영업이익 6.45조원 (전년비 10.81조원 증가)

- DS 영업이익은 삼전 영업이익의 62% 차지

하이니스 영업이익을 근소한 차이로 앞서다

이로써 반도체 부문 영업이익은 2분기 하이닉스 영업이익 5,4685조원보다 많은 6.45조눤을 기록해 반도체 영업이익이 하이닉스에 뒤지는 수모에서 벗어났다.

TSMC 매출을 앞선다는 평가

직접적으로 비교하기는 어렵지만 삼전 반도체 매출은 TSMC 매출도다 낫다는 평가를 받으면서 삼전 반도체는 위기에서 벗어나 자존심을 회복하고 있는 것으로 보인다.

삼성전자 반도체는 HBM 개발에 어려움을 겪어 이제 겨우 저가 중국향 제품에 적용되는 HBM3용 품질테스트를 통과했고 고급제품에 적용되는 HBM3E 품질테스트는 통과하지 못해 고가의 HBM3E 중심 공급으로 전향한 하니닉스를대시해 저가 중국향 제품용 HBM3에나 납품하는 2류 기업으로 전락했다는 평가를 받고 있다.

올해는 삼성전자도 HBM3E 품질테스트를 통과해 보다 안정적인 갱쟁력을 갖출 필요가 있다는 지적이다.이게 무산되면 하이니스와 경쟁에서 상당기간 뒤쳐질수밖에 없다는 평가를 받을 것 같다.

삼성전자에 긍정적인 뉴스

현시점에서 삼성전자에 긍정적인 뉴스는 아래와 같은 내용이 있을 것 같다.

- 근래 수요가 급증한 DDR5, 서버용 SSD HBM 등 다양한 포트폴리오를 가지고 있고 모두 수요 급증및 가격 상승중인 제품군이라는 점

- 반도체 가격의 상승세 및 지속 가능성

- 시장조사업체 트렌드포스에 따르면 올해 2분기 전체 D램 가격은 13∼18% 오르고, 낸드는 15~20% 상승했을 것으로 관측된다. 오는 3분기에도 각각 8∼13%, 5∼10% 상승이 전망된다.

- 삼전 목을 죄었던 HBM3E 품질테스트 통과 가능성

- 삼전 내부 개발 프로세스 상 개발 완료 및 양산전 단계인 PRA통과 단계 통과

- 엔비디아 블랙웰 수요가 급증하면서 엔비디아로서는 공급선 다변화가 급해진 상황