폐기물 관련주 중에서 나름 성장성과 높은 이익을 올리면서도 저평가되었다고평가되는 와이엔텍 실적을 살펴보고 향후 와이엔텍 주가 전망을 살펴봤습니다.

폐기물 관련주에 대한 관심이 20년 말부터 상당히 높아져 왔습니다.

폐기물 관련주에는 인선이엔티, 와이엔텍, 코엔텍, KG ETS, KC 그린 홀딩스 등 여러 업체들이 있지만 이중에서 와이엔텍이 나름 전망이 있어 보이기 때문에 간단히 살펴 보았습니다.

와이엔텍은 환경 등 다양한 사업 영위 中

와이엔텍은 순수한 폐기물 처리 업체는 아닙니다. 아이엔텍은 크게 폐기물 처리 사업 중심의 환경, 해운, 골프장, 레미콘의 4가지 사업 포트폴리오를 가지고 있습니다.

혹자는 와이엔텍이 이렇게 다양한 사업을 영위하고 있는 것은 와이엔텍 주가 관점에서는 부정적으로 보기도 합니다.

환경 외 나머지 사업부를 분사시키고 폐기물 처리의 환경 사업부만 남기면 현재보다 훨씬 더 좋은 평가를 받을 것이라는 주장이죠.

어쩌면 현재 와이엔텍이 다른 폐기물 관련주들 중에서 상대적으로 저평가를 받는 이유가 이렇게 다양한 사업을 영위하고 있기 때문이라는 해석도 가능합니다.

올해는 와이엔텍이 영위하고 있는 해운, 골프장 등등도 업황이 좋기 때문에 별 문제가 안되지만 이들 사업의 업황이 나빠지면 크게 저펼가될 수 있겠죠.

환경 사업 이익이 절대적 기여

20년 3분기 실적을 기준으로 사업부별 매출 비중은 환경 38.4%, 해운 40.1%, 레미콘 13.8% 그리고 골프장 7.7%로 구성되고 있습니다.

와이엔텍 매출 중 환경 사업부가 차지하는 비중은 해운에 이어서 2위에 불과하지만 이익 관점에서 살펴보면 폐기물 처리하는 환경 사업부 이익율이 좋기 때문에 전체 이익에서 환경사업부가 차지하는 비중이 계속 증가하고 있습니다.

- 2018년 롼경 사업부 이익 비중 54%

- 2019년 이익 비중 66%

- 2020년 3분기 누적 71%

20년 매출 증가보다 이익 증가가 크다

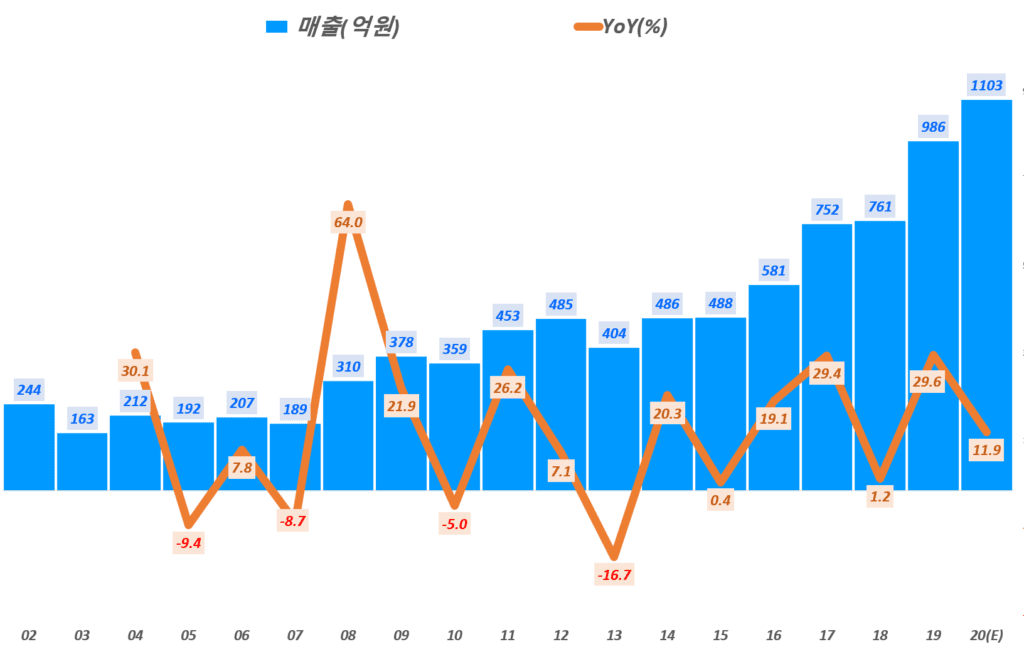

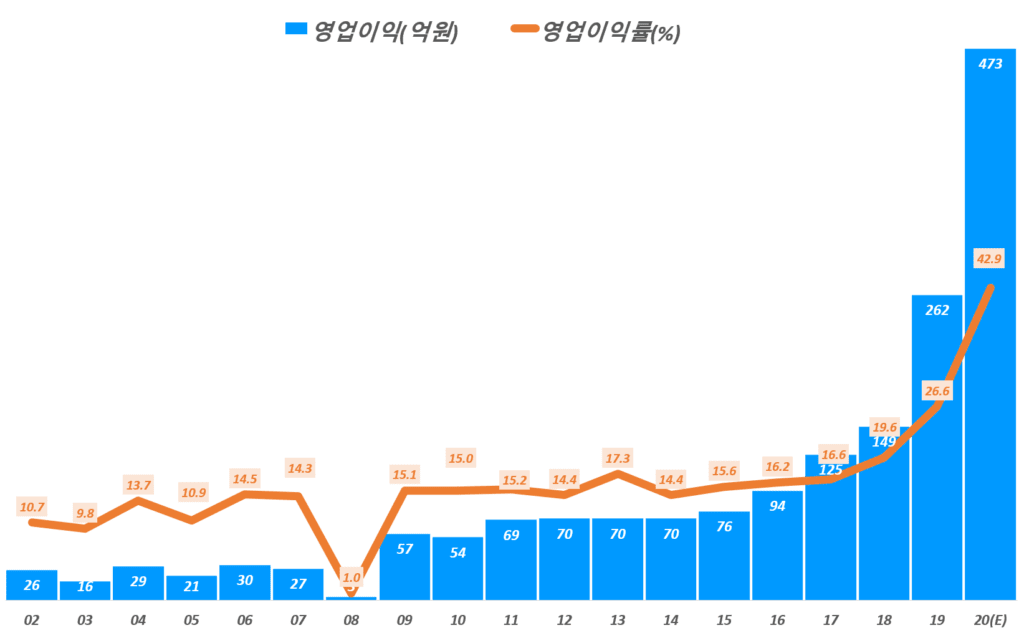

연도별 와이엔텍 매출 및 영업이익 추이를 살펴보면 매출도 상당한 수준으로 증가하지만, 영업이익도 더 빠른 속도로 증가하고 있다는 점입니다.

아직 20년 4분기 실적을 발표하지 않아 증권사들의 추정치를 기반으로 20년 실적 예상으로 추세를 살펴 봤습니다.

- 20년 매출은 1,103억으로 전년 비 12% 성장 예상(삼성증권, 키움증권 예상치)

- 20년 영업이익은 473억, 영업이익율 43%로 전년 비 81% 증가(삼성증권 예상치)

순이익270억, 순이익율 24.5%로 전년 비 47% 증가

연도별 와인엔텍 매출 추이

연도별 와이엔텍 영업이익 추이

향후 와이엔텍 전망

호남지역 1위 폐기물 업체

폐기물 업체들은 대부분 전국 단위로 영업을 하지 않고 일정 지역을 맡아 그 지역에서 거의 과점적으로 영업을 하는 경향이 있습니다.

유망한 폐기물 처리업체인 코엔텍의 경우 울산 지역을 중심으로 현대자동차, 현대중공업, SK석유화학 계열사등등의 폐기물을 과점적으로 처리하면서 성장하고 있죠.

와이엔텍은 호남지역, 특히 국내 최대 석유화학 산업 단지인 여수 산단지역의 폐기물 처리를 하고 있기 때문에 국내 경기 변동에 큰 영향을 받지 않고 안정적인 폐기물 처리 수요를 가지고 있습니다.

와이엔텍은 폐기물 처리와 관련해 소각, 매립, 스팀 판매가 모두 가능하며, 이는호남 지역에서 이 모두 가능한 유일한 업체로 경쟁력을 가지고 있습니다.

2020년 10월부터 8 매립장 가동

와이엔텍은 2020년 10월부터 170만㎡ 규모의 신규 매립장인 8매립장을 완성해 가동을 시작해 2020년 4분기 실적과 21년 이후 실적에 긍적적으로 작용할 것으로 기대되고 있습니다.

이 8매립장은 지정 폐기물과 일반페기물 처리가 가능한 곳으로 사용연한은 20년으로 허가를 받았고 회사측은 15년~20년간 폐기물 처리 가능할 것으로 전망하고 있습니다.

폐기물 처리는 허가 사업으로 진입 장벽이 상대적으로 높은 산업인데 이 8매립장 가동으로 이 기간동안은 안정적으로 비즈니스를 할 수 있을 것으로 전망됩니다.

2021년 상반기, 2022년 상반기 소각로 단계적 증설 예정

2020년 11월, 와이엔텍은 200억 규모의 소각로 증설을 발표했는데요. 이러한 투자가 완료되는 2022년 상반기까지 단계적으로 매출과 이익이 지속 증가될 예정입니다.

- 현재 일반 소각로와 지정 소각로 각각 1개씩 가동 중

- 2021년 6월까지 일반 소각로 Capa를 3톤 → 3.9톤(30% 증가)으로 증설 계획

- 2021년 하반기 신규 소각로 5.0톤 추가 예정

- 이 투자가 완료되는 2022년 상반기부터는 소각로 Capa가 일평균 25톤에서 50톤 수준으로 확대 예정

이는 당장 매출 및 이익 증가로 이어지지는 않지만 향후 성장성 관점에서 긍정적으로 볼 필요가 있습니다.

- 소각로 증설이후 와아엔텍 스팀 capa는 연간 약 10만톤 수준인데 증설이 완료되면 20만톤이상으로 늘어나면서 여러가지 비즈니스 시너지가 나타날 것으로 전망(소각 및 스팀 매출이 가파르게 증가할 전망)

- 와이엔텍 스팀 판매 단가는 1.7만원(타 지역 4만원 내외)으로 상대적으로 낮은데 그것은 규모가 작기 때문에 직접 영업을 하지 못하고 하청을 받기 때문에 단가가 낮음

- 2022년 상반기 소각로 증설 후에는 근처 대형 고객사와 직접 파이프라인을 건설해 직접 수주를 통해 타지역과 같은 4만원에 납품할 예정(자연스런 단가 상승 효과)

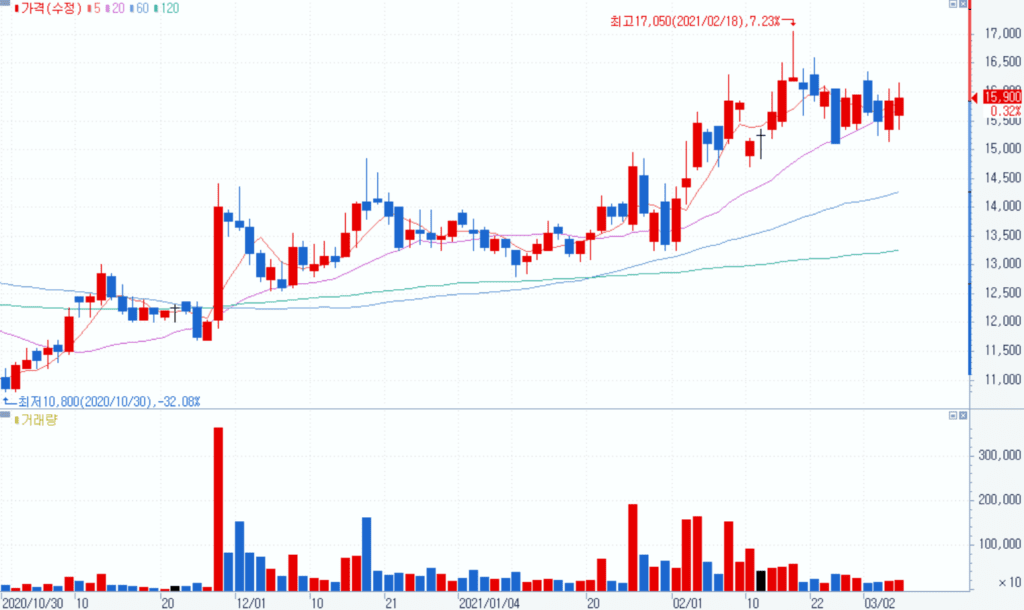

동종업체 비 저평가 → 와이엔텍 주사 재평가 가능성

위에서 보는 것처럼 와이엔텍 매출과 영업이익이 빠르게 성장하고, 향후 폐기물 처리 Capa도 크게 증가하고 시장 단가 상승이상으로 오를 가능성이 커지기 때문에 향후 전망은 긍정적으로 보입니다.

더우기 와이엔텍 주가는 동종업체와 비교 시 상대적으로 저평가 되었기 때문에 향후 와이엔텍 주가 상승 가능성이 더욱 더 높다고 볼 수 있습니다.

- 20년 예상 실적을 기준으로 PER 10.1배로 코엔텍 20배나 인선이엔티 14배 등과 비교 시 상대적으로 저평가

- 와이엔텍은 해운 매출이 가장 많았기 때문에 HMM과 같은 해운업체와 비교되는 경향이 있었기 때문에 상대적으로 저평가 받았으나

폐기물 처리 매출 증가에 따라 이에 맞추어 재평가 가능성

| 인선이엔티 | 와이엔텍 | KC그린홀딩스 | KG ETS | 코엔텍 | |

| 18년 매출 | 1760 | 761 | 5347 | 1237 | 722 |

| 19년 매출 | 1839 | 986 | 6989 | 1609 | 711 |

| 20년 매출(E) | 2011 | 1103 | |||

| YoY(%) | 9.4 | 11.9 | 30.7 | 30.1 | -1.5 |

| 20년 영업이익 | 470 | 473 | |||

| 영업이익율 | 23.35 | 42.88 | 44 | ||

| 3Q 영업이익율 | 21.83 | 33.64 | -0.76 | 10.31 | 37.14 |

| PER | 28.02 | 10.1 | 11.66 | 2.27 | 17.97 |

| PBR | 2.27 | 2.15 | 0.53 | 0.9 | 2.83 |

참고

태양광 유망주, 캐나디안솔라 실적 및 향후 캐나디안솔라 전망