이번 10월 13일 ~ 14일 진행된 아마존 프라임데이 결과는 36%이상 성장했지만 기대에는 못미쳐 실망스럽다는 평가가 나옵니다. 이번 2020년 결과에서 읽어보는 아마존 프라임데이 인사이트를 유통 현황 및 이커머스 경쟁 등을 기반으로 간략히 정리해 봤습니다.

기대가 되었던 아마존 프라임데이가 끝났습니다. 아마존 프라인 데이 전부터 이런 기개로 아마존 주가가 크게 오르기도 했으니깐요. 그러나 아마존 프라임데이 후 실적이 기대에 미치지 못한다는 평가가 나오면서 아마존 주가는 하락했습니다.

아마존은 프라임데이 후 서드파티 셀러들의 판매가 60% 가까이 늘었다고 밝혔고, 에디슨 트렌드는 36% 증가 그리고 Digital Commerce 360는 전년 비 45% 증가했다고 밝혔습니다.

위의 발표 데이타들은 전체를 정확히 반영해 주지는 못하지만 이러한 발표 자료 및 언론 보도 등을 통해서 아마존 프라임데이 결과를 추정해 보고 인사이트들을 도출해 볼 수 있을 것 같습니다.

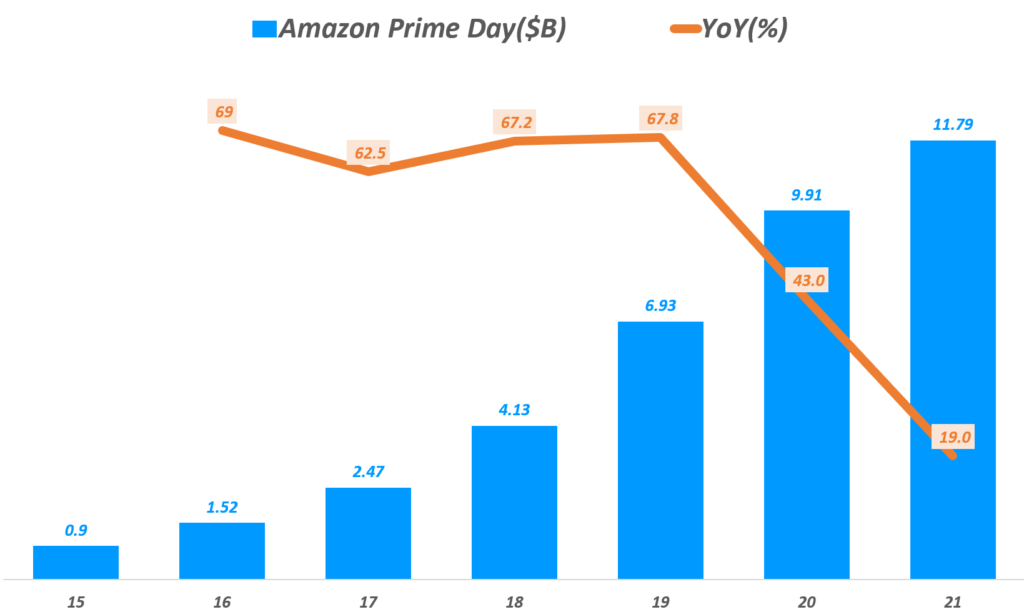

2021년 아마존 프라임데이 매출 118억 달러, 19% 증가

백신 접종률이 70%이상으로 증가하면서 완전 면역 가능성이 높아지고, 코로나 팬데믹이 어느 정도 해소될 가능성이 높아지면서 2021년 아마존 프라인데이는 예전과 마찬가지로 6월에 열렸습니다.

아시다시피 20년은 2분기는 코로나 팬데믹으로 단기간에 엄청난 온라인쇼핑 수요가 몰리면서 주문 소화에 급급한 상태였기 때문에 6월에 아마존 프라임데이 행사를 진행할 엄두를 못냈기 때문에 10월로 연기되었죠.

아무튼 21년은 코로나 팬데믹이후 정상적인 일정에 열리는 프라인데이 행사로 소비의 흐름이 어찌될 것것인지, 아마존프라인데이가 여전히 유효한 쇼핑데이로 자리잡을 것인지를 알수 있는 시금석으로 여겨졌습니다.

21년 아마존 프라인데이 매출은 19% 성장에 그쳐

- 21년 아마존 프라임데이 매출은 117.9억 달러로 전년비 19% 증가

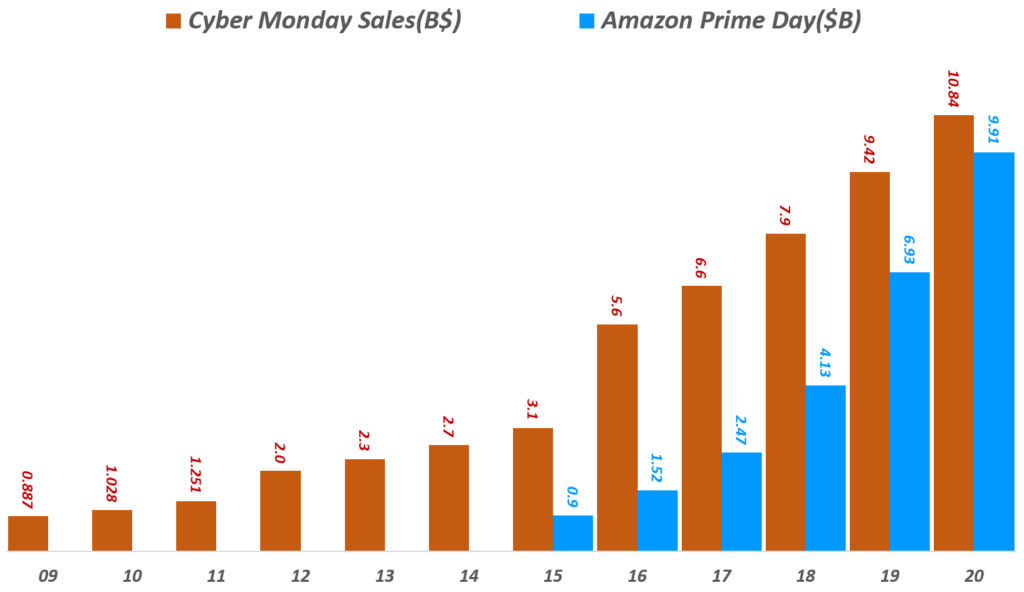

- 이는 ’19년까지 매년 60%이상 성장하다가 ’20년에 43% 성장으로 둔화된 후 이번 해에는 20% 이하로 성장율이 더욱 낮아지면서 프라임데이 효과에 의문을 가질 필요가 있음

- 아마존 프라임데이 매출은 지역별로 큰 차이는 없었음

. 미국 매출은 73.1억 달러로 전년비 18.5% 증가했고,

. 미국을 제외한 인터내셔널 매출은 44.8억 달러로 전년비 19.8% 증가

팬데믹 이후 온라인쇼핑 증가율은 둔화 중

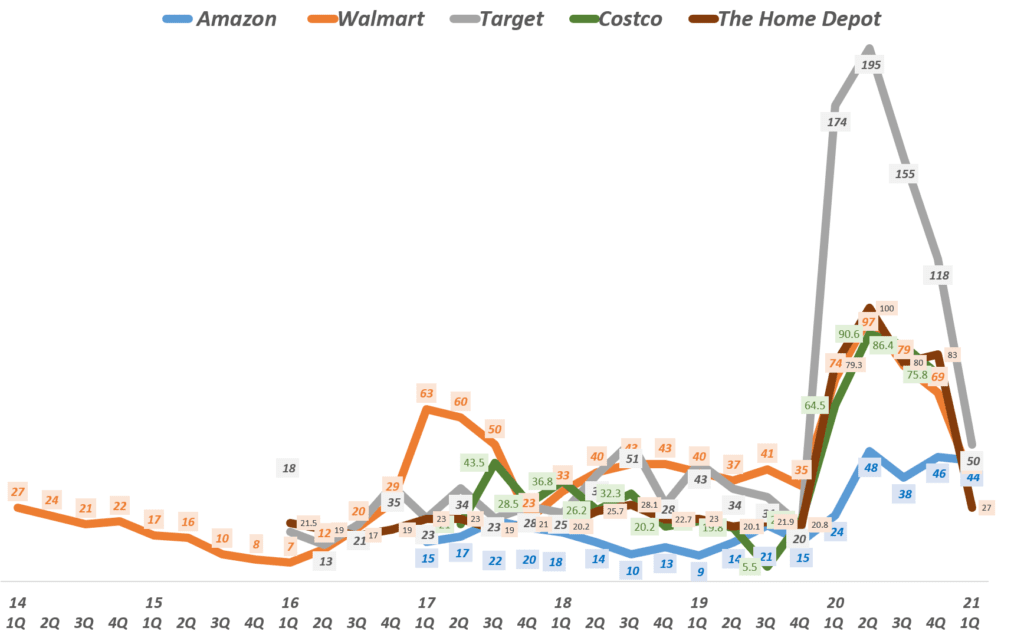

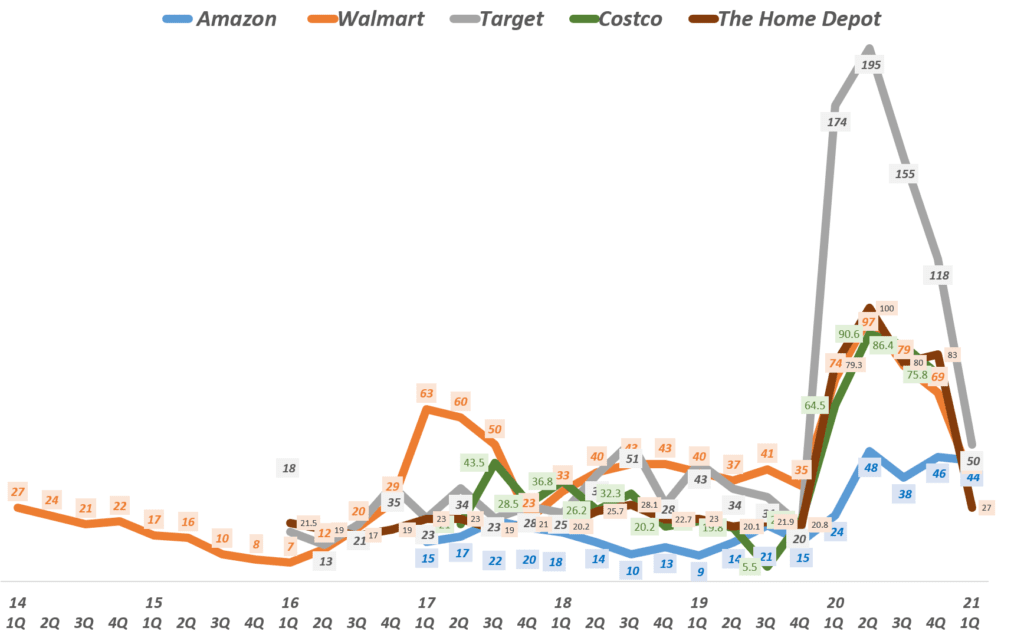

이는 코로나 팬데믹 이후 각 유통별 온라인쇼핑 증가율이 크게 낮아지고 있습니다. 아무래도 오프라인 매장 판매도 급격하게 늘기 때문에 온라인쇼핑 증가율은 다시 예년 수준으로 돌아가고 잇기 때문으로 보입니다.

아래는 21년 1분기까지 주요 유통들의 온라인쇼핑 매출 증가율 추이를 그래프로 살펴본 것입니다. 확실히 21년들어 각 유통업체들의 온라인쇼핑 증가율은 크게 둔화되고 있습니다.

아마존, 서드파티 판매 60%가까이 증가

먼저 아마존은 프라임데이 결과에 대한 자세한 지표를 밝히지는 않았지만 아마존은 자사 플랫폼에 있는 서드파티 업체들의 매출이 전년 비 60%가까이 증가한 35억 달러 이상의 판매가 일어 났다고 밝혔습니다.

아마존의 홍보 방식은 아마존에 극히 유리한 아주 일부분 정보만 밝히는 것으로 유명합니다. 그리고 정보 공개가 상당히 폐쇄적이죠.

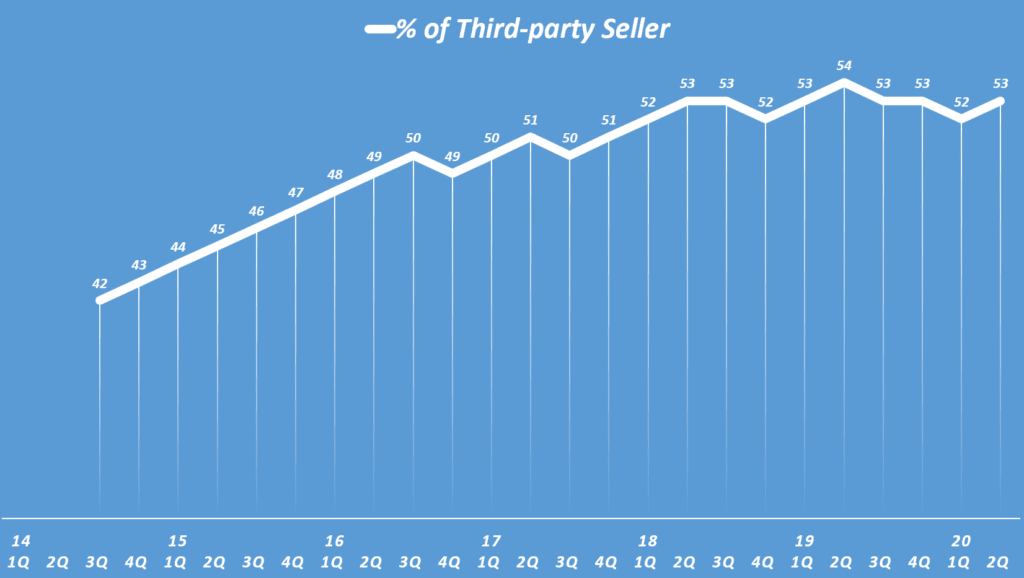

아마존 플랫폼에서 서드파티가 차지하는 비중을 20년 2분기 기준 53%로 절반 이상을 차지하고 있습니다. 아마존 서드파티 비중은 2018년 이래 52~54% 범위 내에서 큰 변동은 없었습니다.

그렇기 때문에 서드파티 셀러 판매가 60%가까이 증가했다는 발표는 아마존에 유리한 정보만 취사 선택해서 발표하는 아마존의 기존 PR 경향으로 살펴볼 시 반대로 47% 정도를 차지하는 아마존 부분의 성장은 만족스럽지 못했다고 해석할 수 도 있을 것 같습니다.

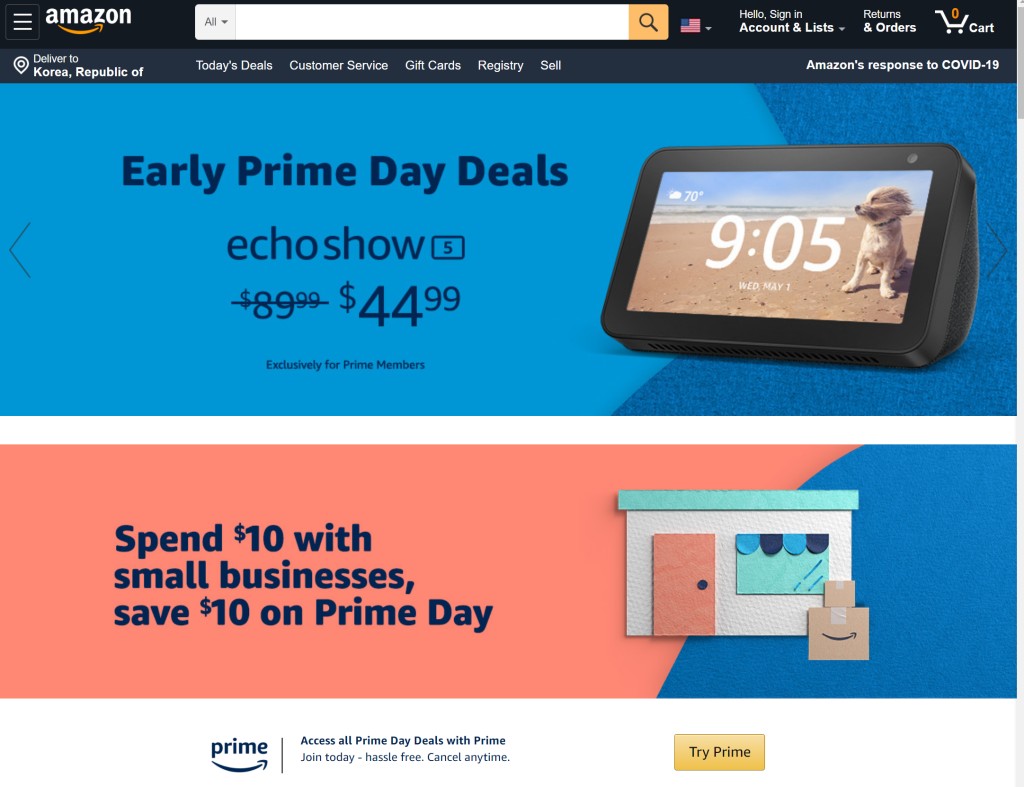

아마존은 프라임데이나 사이버먼데이와 같은 판매 이벤트 시 아마존이 전략으로 밀고 있는 에코와 같은 제품을 정말 획기적인 가격으로 판매해 아마존 판매를 늘리는 동시해 아마존 전략 상품의 활성화를 도모해 왔습니다.

이번에도 에코 쇼(Echo show)와 같은 전략 제품을 반값에 팔았습니다.

그렇지만 이번 아마존 프라임데이에서 아마존 직판매 부분이 서드파티 셀러 판매만큼 성장했다고 가정하면 66럭 달러 정도 매출이 나오는데요. 이 수치라면 이마케터 등 조사기관의 예측치보다는 긍정적인 결과라고 할 수 있습니다.

그러나 위에서 제가 추정한대로 아마존 부분은 확실히 서드파티 셀러 판매보다 못할 가능성이 높기 때문에 아마 이번 아마존 프라인데이 실적은 예상보다도 떨어졌을 것이 확실해 보입니다.

에디슨 트렌드, 20년 프라임데에 매출 36% 증가 발표

시장 조사 기관 에디스 트렌드(Edison Trends)는 2020년 프라임데이가 열린 10눵 13일 ~ 14일 양일사이 아마존 판매는 전년 비 36% 증가했다고 밝혔습니다. 이 데이타는 월스트리트저널이나 포춘등의 매체를 통해서 알려졌습니다.

이러한 수치는 에디슨 트렌드가 집계한 2019년 프라임데이 당시 증가율 42%보다는 낮아진 것입니다.

Digital Commerce 360, 글로벌 전체 104억 달러 예측

조사회사 Digital Commerce 360은 이번 아마존 프라임데이 동안 전 세계적으로 104억 달러가 판매되었다고 추정했습니다.

Digital Commerce 360이 밝힌 바에 따르면 아마존은 2019년에 전 세계적으로 71.6억 달러를 판매한 것에 비해서 45% 증가한 것입니다.

이마케터, 미국 판매 42% 증가한 61.7억 달러 예측

한편 아마존 프라임데이가 시작되기 전에 이마케터는 미국에서 아마존 프라인데이 판매는 전년 비 43% 증가한 61.7억 달러에 이를 것으로 추정했습니다.

이는 2019년 프라임데이 시 68% 성장에 비해서 성장율은 크게 둔화된 것입니다.

아마존 프라임데이 인사이트 – 생각보다 더디게 성장한 이유

이번 아마존 프라임데이는 코로나 팬데믹으로 기존 6월에서 10월로 옮겨졌습니다. 10월은 연말 쇼핑 시즌이 시작되는 시기이기 때문에 긍정적인 요인과 부정적인 요인이 있다고 보여집니다.

긍정적인 요인은 위에서 지적한 대로 연말 쇼핑 시즌이 시작되기 때문에 비수기였던 6월에 비해서 수요 측면에서 유리할 수 있다는 점입니다.

반면 부정적인 면은 9월에서 12월에 이어지는 쇼핑 이벤트의 한 가운데 있다는 점입니다. 당장 상품을 구입할 필요가 없다면 앞으로 다가올 블랙프라이데이, 사이버먼데이 등 연말 쇼핑 시즌에서 더 좋은 쇼핑 기회를 찾을 수 있을 것입니다.

그리고 코로나 팬데믹으로 온라인 쇼핑이 급속히 성장하면서 아마존만의 차별화된 판매 기회를 만들기가 쉽지는 않을 수 있습니다. 월마트나 타겟과 같은 유통업체들은 아마존 프라임데이 동안 아마존 못지 않는 강력한 쇼핑 이벤트를 진행했습니다.

아으튼 이번 2020년 아마존 프라임데이가 끝나고 흘러나오는 결과로 판단컨데 이번 2020년 아마존 프라임데이 결과는 여전히 성장했지만 시장 기대만큼은 엄청난 성장을 이루지는 못했다고 정리할 수 있을 것 같습니다.

“이번 2020년 아마존 프라임데이 결과는 여전히 성장했지만 시장 기대만큼은 엄청난 성장을 이루지는 못했다.”

이런 결과가 나온 이유를 몇 가지 생각해 봤습니다.

프라임 회원제로 제한

공식적으로 아마존이 인정한 것은 아니지만 아마존은 프라임데이에 대한 고객들의 기대에 부응하기 위해 프라임데이 참여 조건을 강화하고 있습니다. 예를 들어 아래와 같은 내용들이 알려져 있습니다.

- 프라임데이는 아마존 프라임 회원들에게만 제공되며,

- 프라인데이 가격은 지난 30일동안 최저 판매 가격보다 최소한 5%이상 더 할인할 것

- 프라인데이 참여 제품은 제품 평점 3.5이상만 가능

이러한 조건에서 알 수 있듯이 아마존 프라임데이는 기본적으로 매력적인 할인 판매 가격을 즐기려면 아마존 프라임 회원으로 등록해야 합니다. 그렇기에 아마존 프라임데이를 즈음해서 아마존 프라인 회원이 급증하고는 했습니다.

이러한 정책은 아마존 프라임 회원에게는 매우 매력적이지만 아직 프라인 회원이 아닌 소비자는 연간 119달러에 달하는 아마존 프라임 회원에 가입하는 것이 부담스러울 수 있습니다.

이러한 부담이 아마존 이커머스 판매 성장이 경쟁사들에 비해서 다소 낮은 이유를 설명할 수 있다는 생각입니다. 아마 코로나 팬데믹과 같은 비상 상황이 종료되면 다시 아마존 프라임 가치가 제대로 작동하면서 경쟁사 이상 성장이 가능할 것으로 보입니다.

프라임데이 매력이 점점 하락

이번 아마존 프라임데이는 10월 중순에 시작되어 9월 노동절 행사와 11월부터 시작되는 연말 쇼핑 시즌의 중간 단계에서 이루어 졌습니다.

따라서 연말 쇼핑 시즌의 수요를 먼저 당겨올 수 있다는 긍정적인 전망과 시기적인 애매하다는 부정적인 전망이 있었는데, 아무래도 부정적인 면도 많이 작용한 것으로 보입니다.

실제 얼마나 많은 업체가 아마존 프라임데이 참여 했는지 밝혀지지 않았지만,이번 아마존 프라인데이 참여를 포기한 업체도 많이 증가했다고 디지탈 커머스360은 밝혔습니다.

일부 업체들이 아마존 프라임데이 참여를 포기한 이유는 여러가지가 있지만 시기적인 문제와 점점 아마존 프라임데이 매력도가 떨어지고 있다고 합니다.

- 다가오는 블랙프라이데이 등 연말 쇼핑 시즌에 집중하기 위해

- 이미 아마존 프라임데이 참여업체가 급증해 경쟁이 치열해 졌고

- 특히 광고 단가가 너무 올랐기 때문에 광고비 증가폭만큼 매출 증가로 투자를 회수하게 어려워지고 있기 때문

실제로 아마존에서 고객 확보 비용이 유료 소셜 미디업다 비싸지고 있다고 함

경쟁사의 프라임데이 대응 이벤트 증가

프라임데이가 아마존이 자체적으로 진행하는 행사이기 때문에 이를 견제하기 위해서 경쟁업체들도 아마존 못지않은 강력한 프로모션 동시에 진행합니다.

그리고 판매업체들도 프라임데이 참여하는 대신 자체 사이트에서 이벤트를 강화하고 있습니다.

- 월마트와 타겟 등 주요 유통 업체들도 프라임데이에 자체 행사로 맞불

에디슨 데이타에 따르면 아직 아마존 점유율이 절대적이지만 점점 점유율은 낮아지고 있다고 함

프라인데이 시작 7시간동안 아마존 점유율이 96%에 달했지만 이후에는 94% 이하로 떨어졌고, 월마트 등 점유율이 상승 - 자체 채널 행사에 집중 업체들 증가

실제로 세일즈포스(salesforce.com) 데이타에 따르면 아마존을 제외한 다른 유통업체나 판매업체 온라인 판매가 2019년 프라임데이 당시와 비교해 전 세계적으로 69% 증가했고, 미국에서는 76% 증가했다고 밝힘

참고

2022년 세계 최대 기업 아마존이 현실화 될 듯, JP모건 전망

아마존 MGM 인수, 아마존이 한물간 MGM과 제임스 본드에 85억불을 투자하는 이유

찻잔속 태풍에 그친 아마존 오프라인 공략, 그럼에도 아마존 잠재력이 무궁무진한 이유

아마존, 21년 2분기 홀푸드에 아마존 고 적용해 본격 확산 추진

진격의 아마존이 유기농 마켓 홀푸드(Whole Foods)를 인수한 3가지 이유

아마존이 홀푸드(Whole Foods) 인수한 후 시장에는 어떤 변화가 생겼을까?

아마존과 홀푸드가 열어 줄 미래 전망 – 드론, 공유냉장고 그리고 공유 경제

아마존, 아마존고 식료품점(Amazon Go Grocery) 런칭과 전략적 의미

[아마존 전략] 아마존이 오프라인 매장에 집중하는 이유 5가지