아마존이 2015년부터 적략적으로 추진하고 있는 아마존 프라임데이가 미국 대표 쇼핑데이로 자리 잡고 있습니다. 이제 아마존 프라인데이 매출은 그간 최고 온라인 쇼핑데이였던 사이버먼데이 판매 규모를 넘을 수도 있다는 관측이 제기되었습니다.

여기에서는 연도별로 아마존 프라임데이 매출을 업데이트 하면서 그 트렌드 변화를 기록해 보고자 합니다.

2021년 아마존 프라임데이 매출 118억 달러, 19% 증가

백신 접종률이 70%이상으로 증가하면서 완전 면역 가능성이 높아지고, 코로나 팬데믹이 어느 정도 해소될 가능성이 높아지면서 2021년 아마존 프라인데이는 예전과 마찬가지로 6월에 열렸습니다.

아시다시피 20년은 2분기는 코로나 팬데믹으로 단기간에 엄청난 온라인쇼핑 수요가 몰리면서 주문 소화에 급급한 상태였기 때문에 6월에 아마존 프라임데이 행사를 진행할 엄두를 못냈기 때문에 10월로 연기되었죠.

아무튼 21년은 코로나 팬데믹이후 정상적인 일정에 열리는 프라인데이 행사로 소비의 흐름이 어찌될 것것인지, 아마존프라인데이가 여전히 유효한 쇼핑데이로 자리잡을 것인지를 알수 있는 시금석으로 여겨졌습니다.

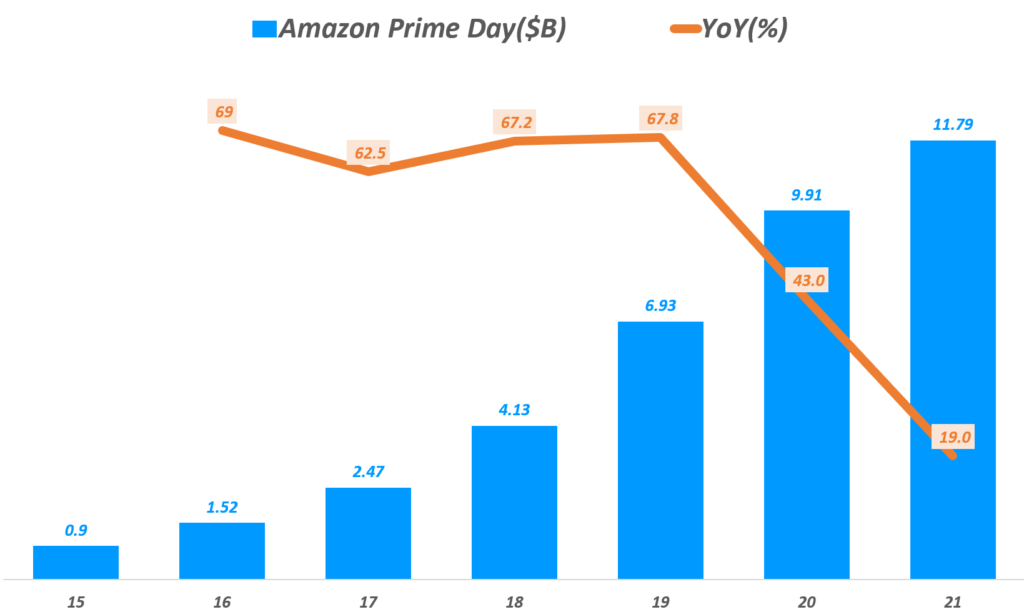

- 21년 아마존 프라임데이 매출은 117.9억 달러로 전년비 19% 증가

- 이는 ’19년까지 매년 60%이상 성장하다가 ’20년에 43% 성장으로 둔화된 후 이번 해에는 20% 이하로 성장율이 더욱 낮아지면서 프라임데이 효과에 의문을 가질 필요가 있음

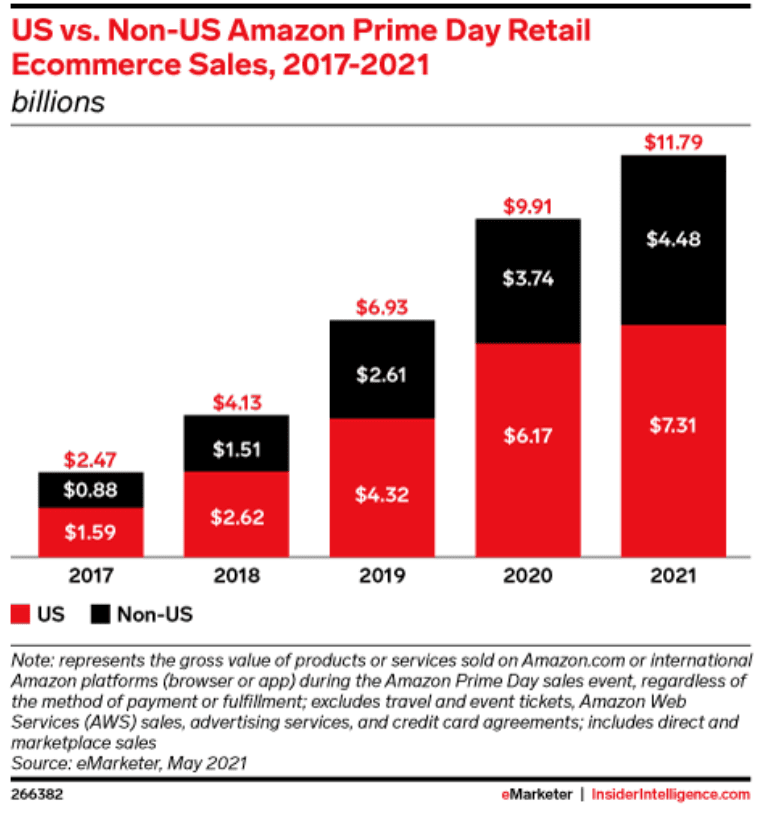

- 아마존 프라임데이 매출은 지역별로 큰 차이는 없었음

. 미국 매출은 73.1억 달러로 전년비 18.5% 증가했고,

. 미국을 제외한 인터내셔널 매출은 44.8억 달러로 전년비 19.8% 증가

팬데믹 이후 온라인쇼핑 증가율은 둔화 중

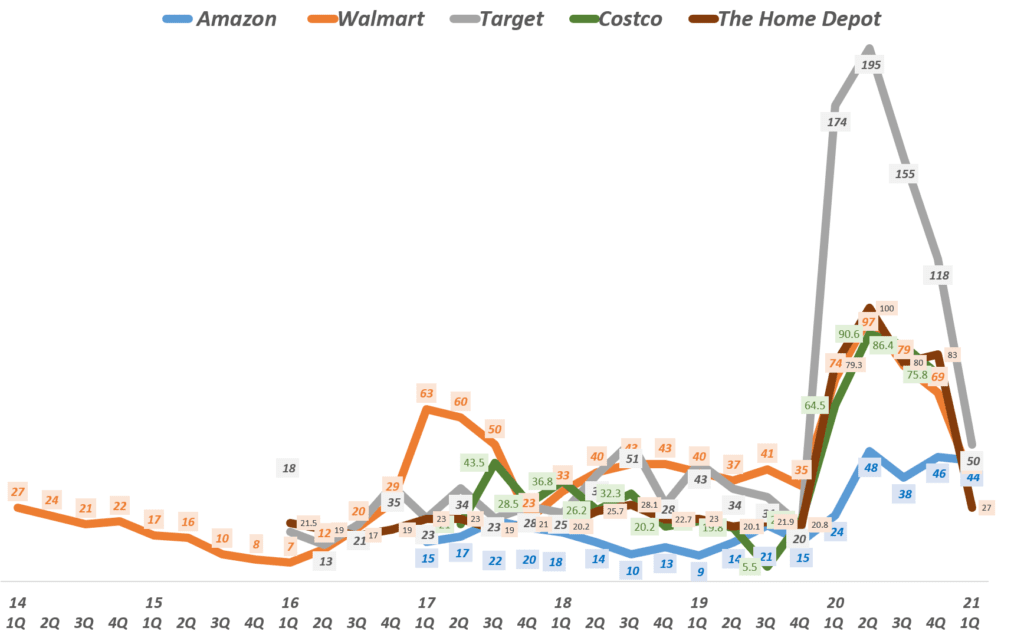

이는 코로나 팬데믹 이후 각 유통별 온라인쇼핑 증가율이 크게 낮아지고 있습니다. 아무래도 오프라인 매장 판매도 급격하게 늘기 때문에 온라인쇼핑 증가율은 다시 예년 수준으로 돌아가고 잇기 때문으로 보입니다.

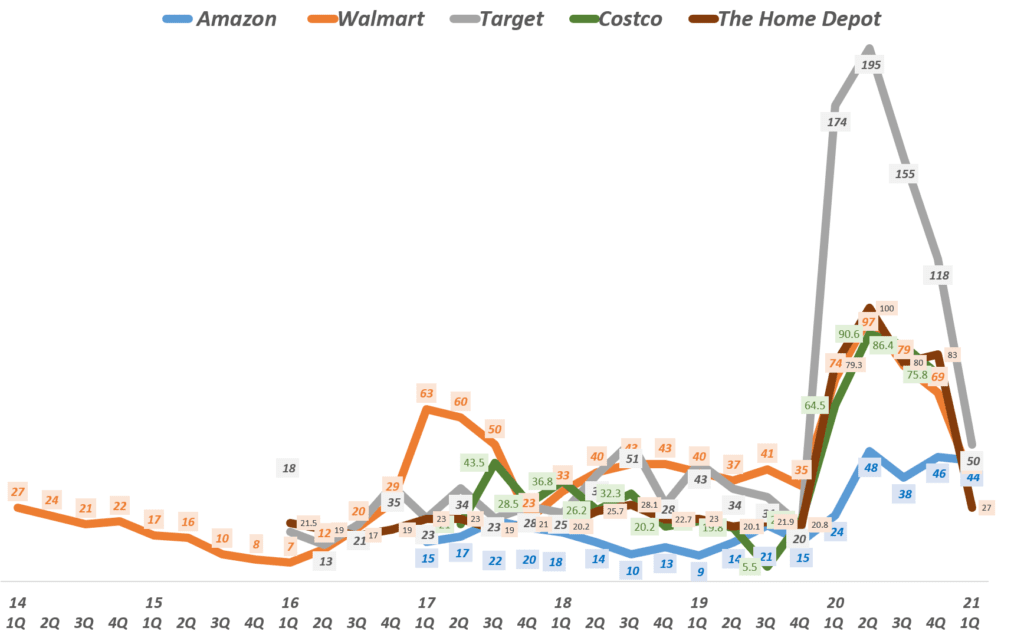

아래는 21년 1분기까지 주요 유통들의 온라인쇼핑 매출 증가율 추이를 그래프로 살펴본 것입니다. 확실히 21년들어 각 유통업체들의 온라인쇼핑 증가율은 크게 둔화되고 있습니다.

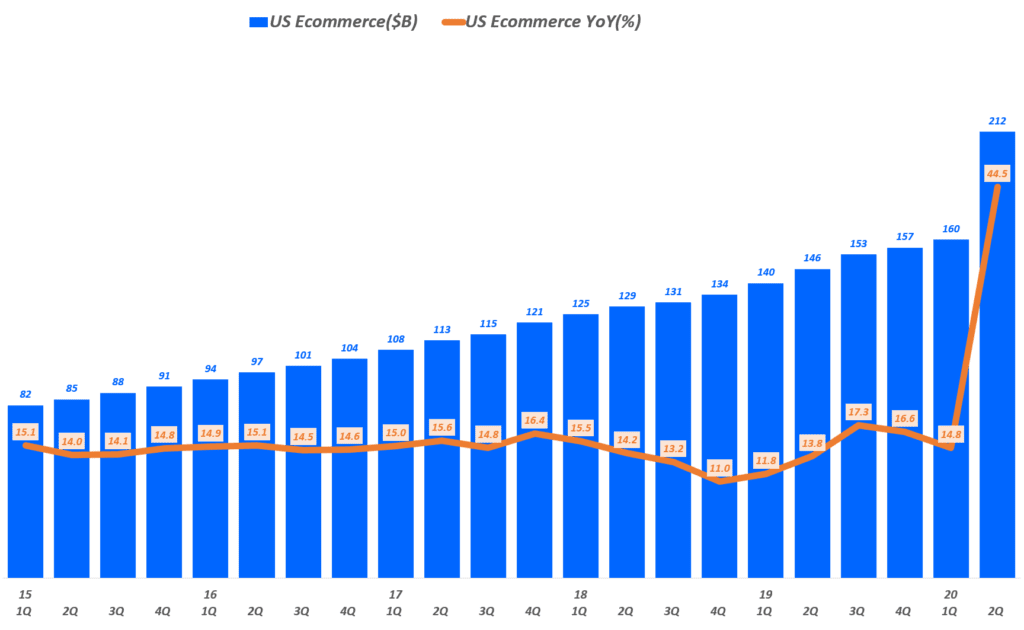

미국 이커머스 증가율도 둔화

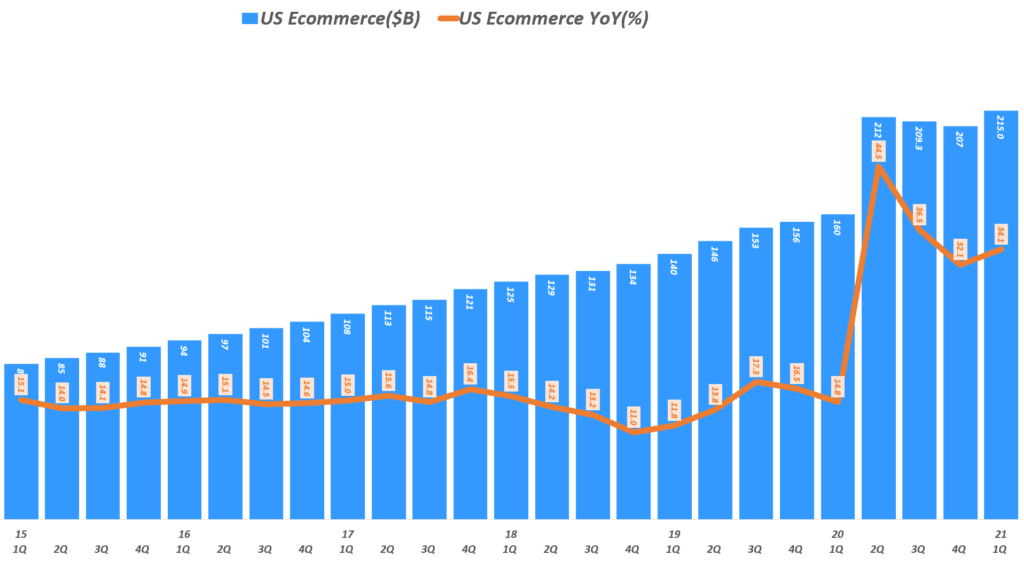

그리고 최근 미국 이커머스 판매액 추이를 살펴보면 지난 2020년 2분기부터 미국 이커머스 판매 수준이 한단계 레벨업된 후 일정 수준을 유지하고 있는바, 다음 21년 2분기도 비슷한 수준을 유지할 가능성이 높기 때문에 성장율은 그리 높지 않을 것으로 예상할 수 있습니다.

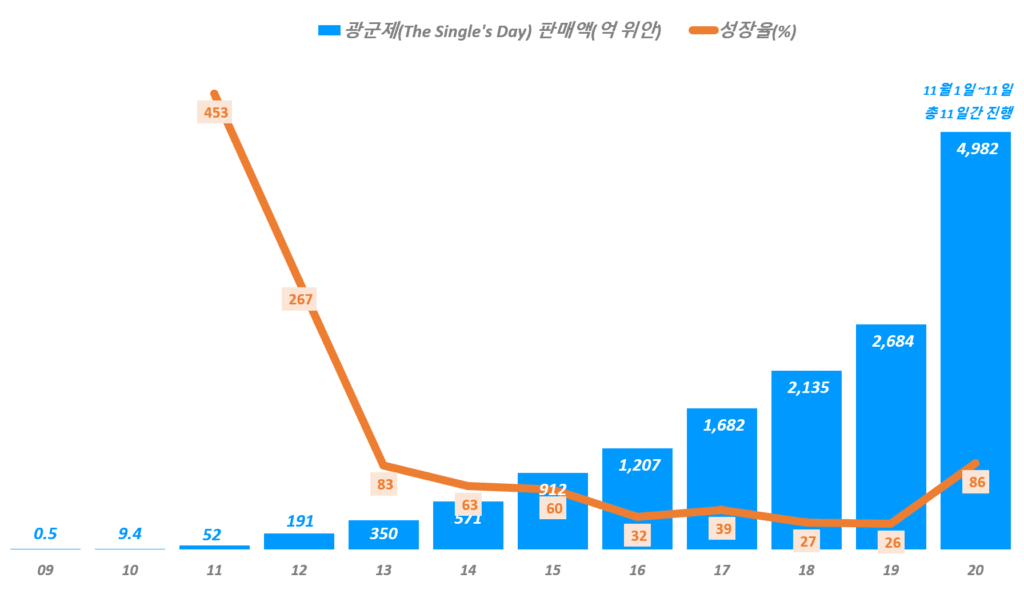

[참고] 중국 광군제도 상승율이 10%대로 하락

온라이쇼핑이 가장 발달한 나라중의 하나인 대표적인 중국 쇼핑데이인 광군제 매출도 시간이 지나고 규모가 커지면서 매출 증가율은 크게 둔화되었습니다.

’15년까지 605이상 성장하다가 ’16년~’17년 30%대로 하락 후 ’18년부터는 20%대로 낮아졌습니다. ’20년은 코로나 팬데믹으로 다시 86%이상으로 크게 늘었는데, 이는 행사기간을 11월 1일에서 11일까지 늘려 잡았기 때문입니다.

2020년 아마존 프라임데이 매출 99.1억 달러

이번 코로나 팬데믹으로 아마존은 그들 고유의 쇼핑 이벤트인 아마존 프라임데이를 6월에서 10월로 옮겼습니다. 아마존은 오는 10월 13~14일 양일간 아마존 프라임데이 행사를 열것이라고 일찍부터 발표했습니다.

이러한 아마존 프라임데이에 대해서 지난 8월 업체들 조사를 통해서 이마케터는 2020 아마존 프라임데이 판매액을 예측했길래 간략히 소개해 봅니다.

[추가] 아마존 프라임데이 결과를 기반으로 몇가지 인사이트 정리한 내용은 아래 글을 참조하세요.

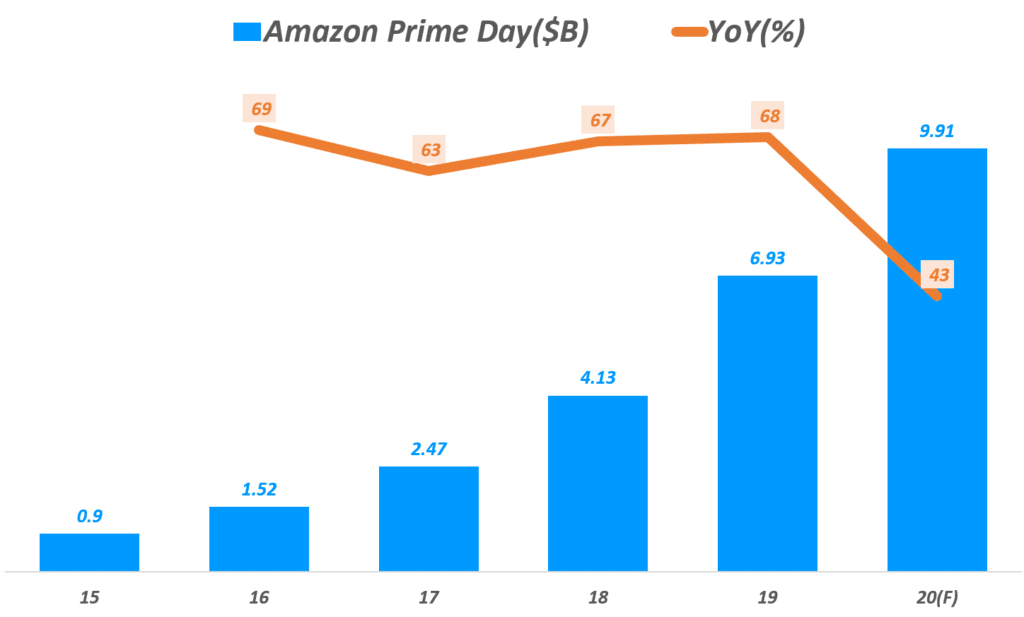

이마케터는 이번 2020년 아마존 프라임데이 매출은 미국과 해외 매출을 모두 합쳐서 99.1억 달러에 이를 것으로 추정했습니다.

단 2일간 행사에서 거의 100억 달러(약 12조) 거래가 일어나는 것이니 엄청난 수치라고 할 수 있습니다.

- 2020년 아마존 프라임데이 매출 99.1억 달러로 추정

- 이는 전년 69.3억 달러에 비해서 약 30억 달러가 증가해 증가율 43%

이 증가율은 예년 63~68%에 달하던 엄청난 증가율에 비해서는 다소 낮아진 수치

2020년 아마존 이렇게 증가율이 낮아진 이유는 다음과 같은 요인이 있다고 판단합니다.

- 코로나 팬데믹 때문에 아마존 프라인데이를 기존 6월에서 10월로 옮겼는데,

이 시가는 9월 노동절과 11월 블랙프라이데이 및 사이버먼데이같은 쇼핑 시즌 사이로

쇼핑하기엔 애매한 시기로 수요가 상대적으로 낮을 수 있고, - 이미 코로나 팬데믹으로 온라인쇼핑 판매가 활성화되면서

상시 온라인쇼핑 수요가 충족되기 때문에 추가 수요가 낮으며 - 월마트, 타겟 등 경쟁 업체들도 비슷한 시기에 강력한 프로모션을 진행하기 때문

아마존 프라임데이 매출은 아마존 온라인 매출 10%에 육박

이를 조금 더 구체적으로 비교해 보면 2019년 아마존 온라인 매출이 1,412억 달러였는데요.

아마존 프라임 데이 거래액 100억 달러는 아마존 연간 온라인 매출의 거의 10%에 가까워 진다는 것으로 단 허루 또는 이틀에 이루어지는 이벤트 치고는 엄청나다고 할 수 있습니다.

물론 아마존 프라임 데이 거래액 100억 달러가 전부 아마존 매출이 되는 것은 아니지만 그럼에도 단기간 이벤트로는 엄청나다는 점은 변하지 않을 것 입니다.

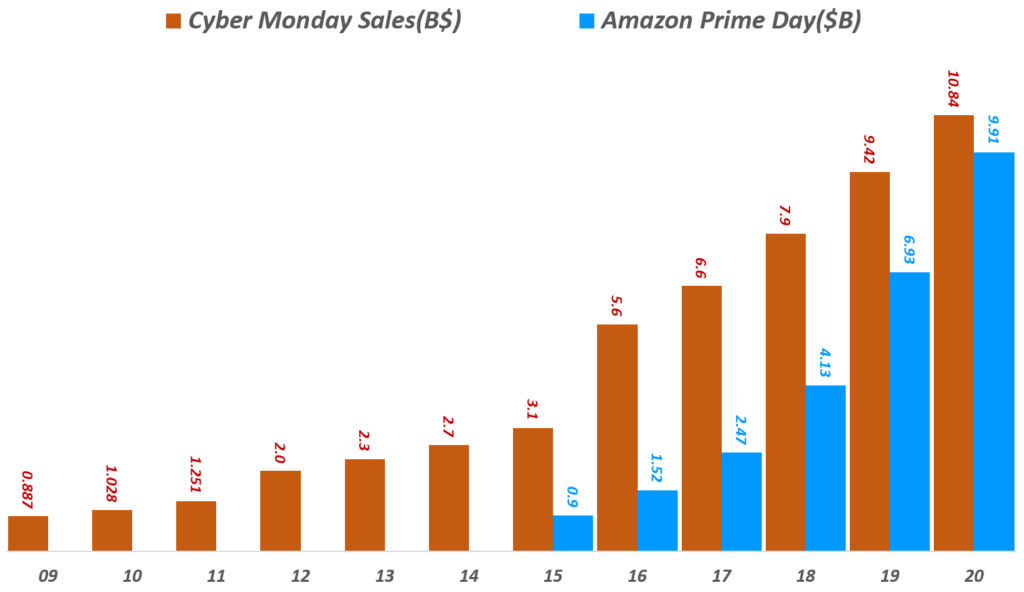

아마존 프라임데이 판매액, 사이버먼데이 판매액 육박

이러한 아마존 프라임데이 판매액은 이제 미국의 대표적인 온라인 쇼핑 데이인 사이버 먼데이 판매액에 육박하고 있습니다.

구체적으로 아도브 디지탈에서 추정한 2019년 사이버먼데이 판매액은 94억 달러 였고 아마존 프라임데이는 69.3억 달러에 머물렀지만 2020년 아마존 프라임데이 판매액이 100억 달러 가까이 되면서 그 차이가 급속히 줄어들 전망입니다.

어찌보면 미국 유통 대부분이 참여하는 사이버먼데이 판매액과 아마존 단독으로 진행하는 프라임데이 판매액을 같이 비교하기에는 무리가 있을 정도로 차이가 있습니다.

그리고 사이버먼데이는 2006년부터 시작되어 나름 역사와 지명도가 큰 쇼핑 이벤트이지만 아마존 프라임데이는 사이버먼데이나 알리바바의 광군제를 흉내내어 2015년에 시작한 어찌보면 카피캣이라고 할 수 있습니다.

그러나 이커머스 시장 점유율이 38%에 달하며 이 시장을 장악하고 있는 아마존이 워낙 공격적으로 밀어부친 덕분에 아마존 프라임데이 판매가 급속히 증가했고 이제는 사이버먼데이와 규모를 겨루어 볼 정도로 커졌습니다.

아마존 프라임데이 성장률은 미국 이커머스 성장률 수준

이러한 아마존 프라임데이 판매액 성장률은 일견 대단해 보이지만 최근 미국 이커머스 판매가 급속히 성장하는 트렌드를 고려하면 그다지 엄청난 성장율이라고 할 수는 없습니다.

코로나 팬데믹으로 미국 이커머스 성장률은 이미 20년 2분기에 45% 성장했습니다. 앞으로도 이런 정도의 폭발적인 성장이 계속될 것인지는 단언할 수는 없지만 그래도 상당한 수준의 성장이 예상됩니다.

그런 관점에서 2020년 아마존 프라임 데이 판매 증가율 43%는 그닥 높지 않고 어쩌면 시장 평균보다 조금 더 높은 정도로 볼 수 있습니다.

이렇게 미국 이커머스 판매 자체가 45% 정도로 급속히 성장했고 이미 다른 유통 업체들도 어느 정고 이커머스 경쟁력을 갖추고 있기 때문에 아마존 성장세가 제한되고 있으며, 이커머스 수요는 월마트나 타겟과 같은 기존 업체와 어느 정도 수요를 나눌 수 밖에 없을 것으로 보입니다.

이는 이미 코로나 팬데믹으로 이커머스 수요가 폭발적으로 늘었던 올 1분기 및 2분기 각 유통 업체별 이커머스 성장률에서도 확인할 수 있었습니다.

이에 따르면 아마존도 빠르게 성장했지만 월마트, 타겟 등 전통 유통업체들의 이커머스 성장은 아마존의 2~3배에 달할 정도로 빠르게 성장하고 있음을 고려해야 할 것으로 보입니다.

참고

2022년 세계 최대 기업 아마존이 현실화 될 듯, JP모건 전망

아마존 MGM 인수, 아마존이 한물간 MGM과 제임스 본드에 85억불을 투자하는 이유

찻잔속 태풍에 그친 아마존 오프라인 공략, 그럼에도 아마존 잠재력이 무궁무진한 이유

아마존, 21년 2분기 홀푸드에 아마존 고 적용해 본격 확산 추진

진격의 아마존이 유기농 마켓 홀푸드(Whole Foods)를 인수한 3가지 이유

아마존이 홀푸드(Whole Foods) 인수한 후 시장에는 어떤 변화가 생겼을까?

아마존과 홀푸드가 열어 줄 미래 전망 – 드론, 공유냉장고 그리고 공유 경제

아마존, 아마존고 식료품점(Amazon Go Grocery) 런칭과 전략적 의미

[아마존 전략] 아마존이 오프라인 매장에 집중하는 이유 5가지