아마존이 2018년 2분기 실적을 발표했습니다. 여기 간단히 아마존 실적에서 읽을 수 있는 인사이틀르 정리해 봅니다.

지난 2018년 1분기 실적을 분석하면서 5가지를 지적했는데요. 2분기 실적도 1분기 트렌드에서 크게 벗어나지는 않습니다. 다만 광고 비지니스 지속적 성장을 눈여겨 볼 필요가 있습니다.

- 아마존의 성장은 멈추지 않는다. – 점점 성장율이 높아지다.

- 이제 본격적으로 이익에 날개를 달기 시작했다.

- 아마존 글로벌 실적은 상대적으로 만족스럽지 못하다.

- AWS는 여전히 아마존의 화수분이다.

- 새로운 차세대 사업군으로 떠오르는 아마존 프라임의 서브스크립션 서비스

들어가기 前, 최근 그리고 과거 아마존 실적을 보려면

시간이 흐르면서 이 포스팅은 점점 과거 분석 자료가 됩니다. 아마존 최신 실적뿐만이 아니라 근래의 아마존 실적 분석을 보려면 아래 내용을 참조하면 좋을 것 같습니다.

아마존의 유통 지배력 약화를 보여준 아마존 ’18년 4분기 실적 – 세가지 실망 요인

영원한 고성장은 없다. 때론 쉬어갈 때도 있듯이, 아마존 3분기 실적을 살펴보다.

차세대 비지니스 가능성을 보여준 2018년 2분기 아마존 실적에서 읽는 6가지 키워드

2018년 1분기 아마존 실적에서 읽는 5가지 인사이트

아마존 2017년 4분기 실적 – 예상을 넘는 근래 최고의 성적(605억 달러, 38% 성장)을 보이다.

최근 아마존 실적에서 기억해야 할 5가지 아마존 전략 by Fobes

1. Executive Summary

2018년2분기 실적에서는 이커머스나 AWS와 같이 아마존을 이끌어 왔던 전통적인 비지니스의 지치지 않는 성장세를 보여줄 뿐 아니라,

서브스크립션 서비스나 디지탈 광고와 같은 차세대 비지니스들이 점차 부각되고 있음을 보여주고 있습니다.

다만 아마존의 글로벌 비지니스는 성장세가 약화되면서 비중이 낮아지고 있으며, 적자도 커지면서 적신호를 주고 있습니다.

또한 홀 푸드 인수로 대표되는 오프라인 비지니스의 성과는 아직 미흡합니다.(매출이 전분기와 동일)

- 성장율 증가세가 꺽였으나 여전히 경쟁사 압도적인 매출 성장 중(2분기 529억달러 매츨, 전년 동기 비 39.2% 증가)

- 탁월한 성과를 낸 북미 vs 상대적으로 부진한 글로벌 ( 북미지역은 매출 322억 달러로 전년 비 43.8% 성장, 글로벌지역은 매출 146억 달러로 전년 동기 비 27.2% 성장)

글로벌 지역 매출의 상대적 낮은 성장으로 비중이 지속 하락(2014년 1분기 40% → 2018년 2분기 27%) - 아마존 사상 최고의 순이익(순이익율 4.8%)

영업이익 30억 달러, 전년 동기 비 375% 성장

순이익 25억 달러, 전년 동기 비 1,186% 성장, 순이익율 4,.8% - 여전히 빠르게 성장하는 AWS

2분기 매출 61억 달러로 전년 비 49% 성장

영업이익 16.4억 달러로 영업이익율 약 27%로 상상 최고 수준(젼년 동기 22.3%) - 빠르게 성장하는 아마존 서브스크립션 서비스

2분기 아마존 서브스트립션 서비스 매출은 34억 달러로 전년 동기 비 57.4% 성장

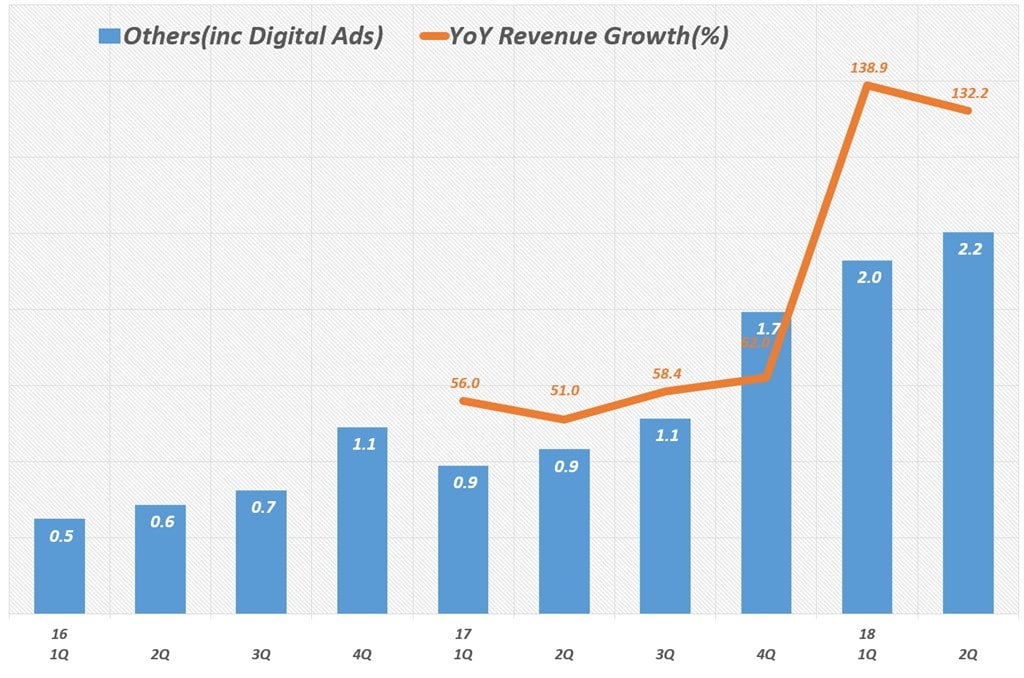

지난 5월 아마존 프라임 멤버쉽 가격 인상의 여파는 특별히 관찰되지 않음 - 디지탈 광고 매출의 폭발적 증가(22억 달러 매출로 전년 비 132% ↑)

광고를 주로하는 아마존 기타 매출은 22억 달러로 전년 동기 비 132% 성장

기타 부문 매출은 아마존의 디지탈 광고에 대한 적극 대응 으로 2017년 4분기부터 폭발적으로 증가

2. 2018년 2분기 아마존 실적을 읽는 6가지 키워드

마찬가지로 이번 2018년 아마존 실적을 간략 정리해보면 여기서 주요하게 살펴볼 키워드를 6가지로 정리해 보겠습니다.

2.1. 성장율 증가세가 꺽였으나 여전히 압도적인 매출 성장 중

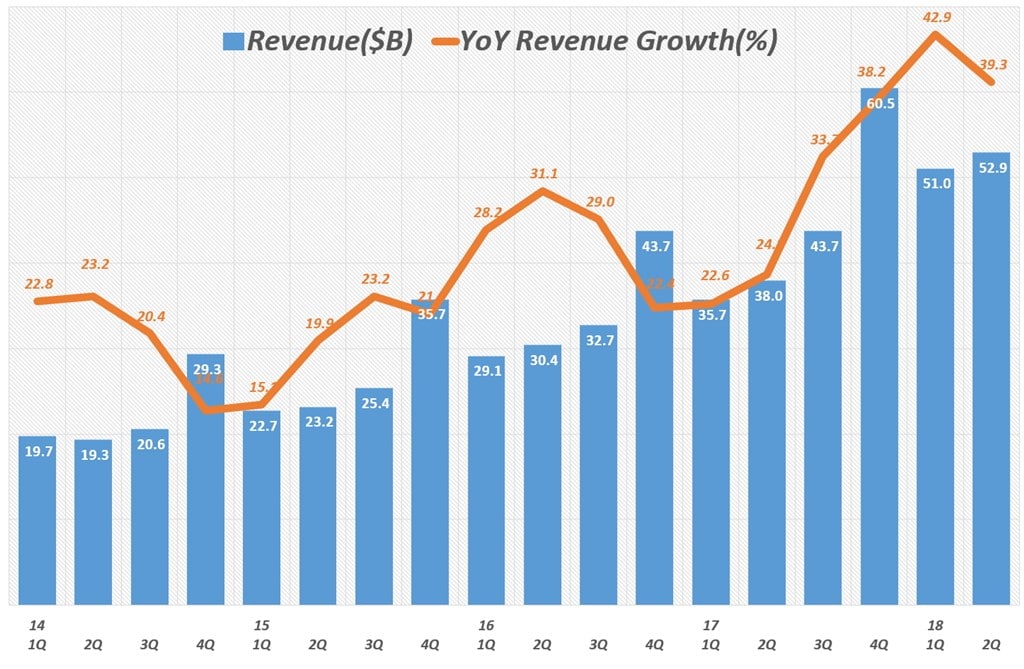

2018년 2분기 아마존은 529억 달러 매출을 올려 전년 동기 비 39.2% 성장했습니다.

매출은 우러가가 전먕한 것에 비해 약간 미치지 못하지만 근래 4년간 두번째로 높은 전년 비 매출성장율로 나쁘지는 않습니다.

다만 2017년 1분기부터 매출 성장율리 지속 상승해왔는데, 이번 2018년 2분기에 성장율 상승세가 꺽인 것이 아쉽다면 아쉬울 수 있습니다.

여전히 40% 가까운 성장율은 놀랍다는 표현만으로는 부족합니다.

▽ 아마존 분기별 매출 및 전년 비 성장율(2012년 1분기 ~ 2018년 2분기),

아마존 발표 자료 기반 그래프 by Happist

2.2. 탁월한 성과를 낸 북미 vs 상대적으로 부진한 글로벌

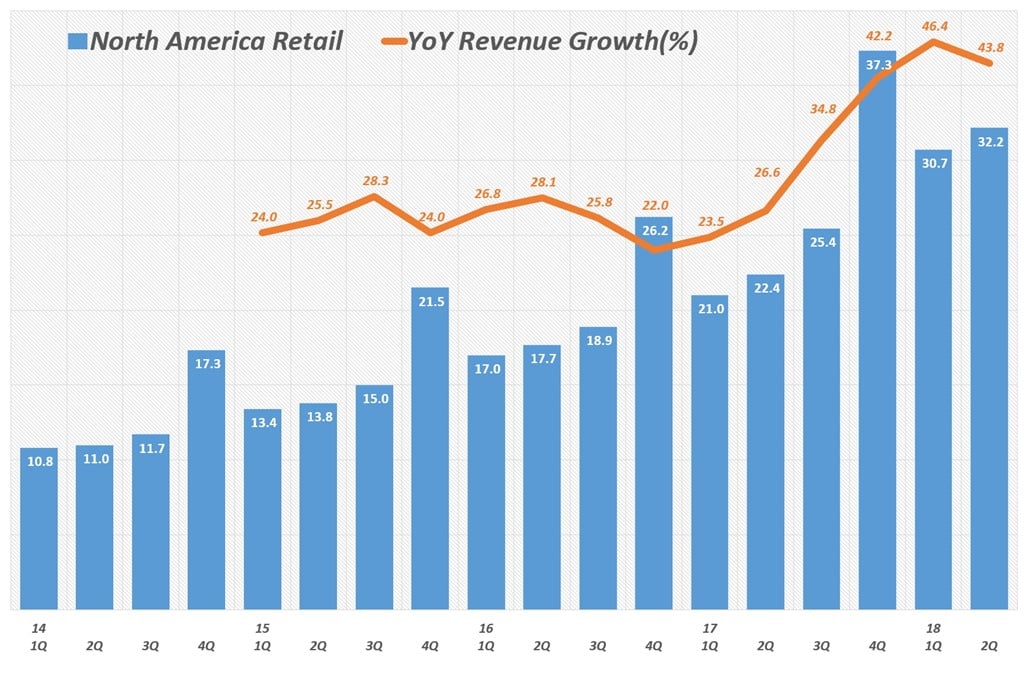

아마존 매출은 전년 동기 비 40%에 가까운 정장을 거듭하고 있지만, 지역별로 명암이 갈리고 있습니다.

북미 지역 매출은 322억 달러를 기록해 전년 비 43.8% 성장해 아마존 매출 성장을 견인했습니다.

▽ 아마존 북미지역 분기별 매출 및 전년 비 성장율(2014년 1분기 ~ 2018년 2분기),

아마존 발표 자료 기반 그래프 by Happist

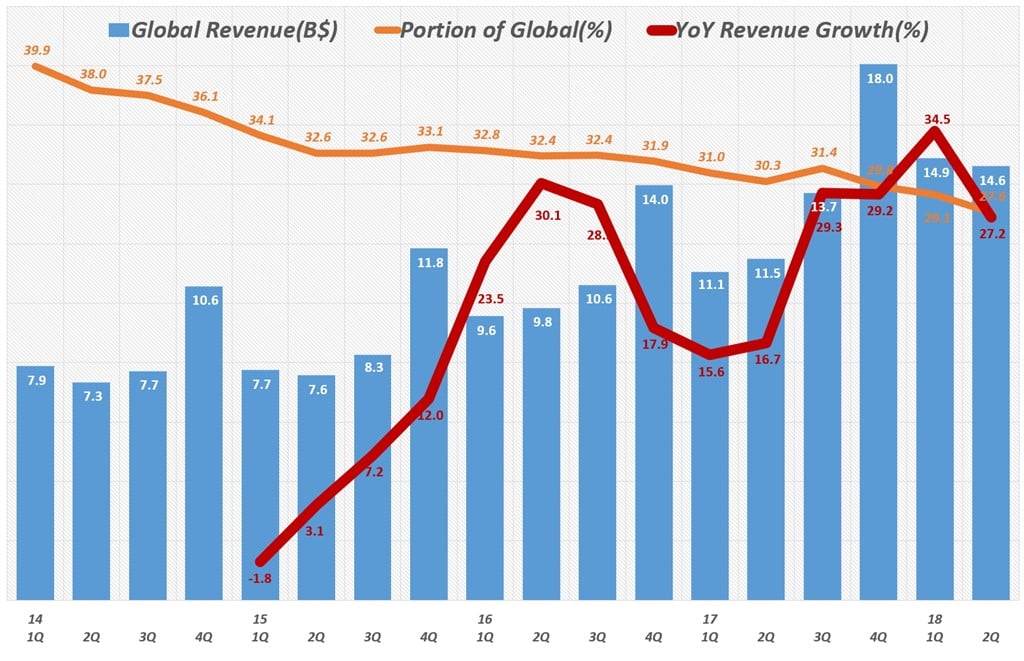

반면 북미를 제외한 글로벌에서 는 다소 아쉬운 성과를 보였습니다.

글로벌 매출은 146억 달러를 기록해 전년 동기 비 27.2% 성장에 그쳤으며, 계절적인 요인을 감안해야겠지만 지난 2018년 1분기보다 낮은 매출을 기록했습니다.

따라 글로벌 부문이 아마존에서 차지하는 비중은 27.6%까지 하락했습니다. 글로벌 부분의 비중은 2014년 1분기 40%에 가까웠으나 점점 하락하는 모습을 보여주고 있습니다.

▽ 아마존 글로벌 부문 분기별 매출 및 전년 비 성장율((2014년 1분기 ~ 2018년 2분기),

아마존 발표 자료 기반 그래프 by Happist

아마존이 글로벌에서 탁월한 성과를 내지 못하는 것은 그만큼 이커머스 부분에서 경쟁이 치열하고, 글로벌에서 아마존만의 경쟁력을 확고하게 확보하지 못하고 있다는 생각입니다.

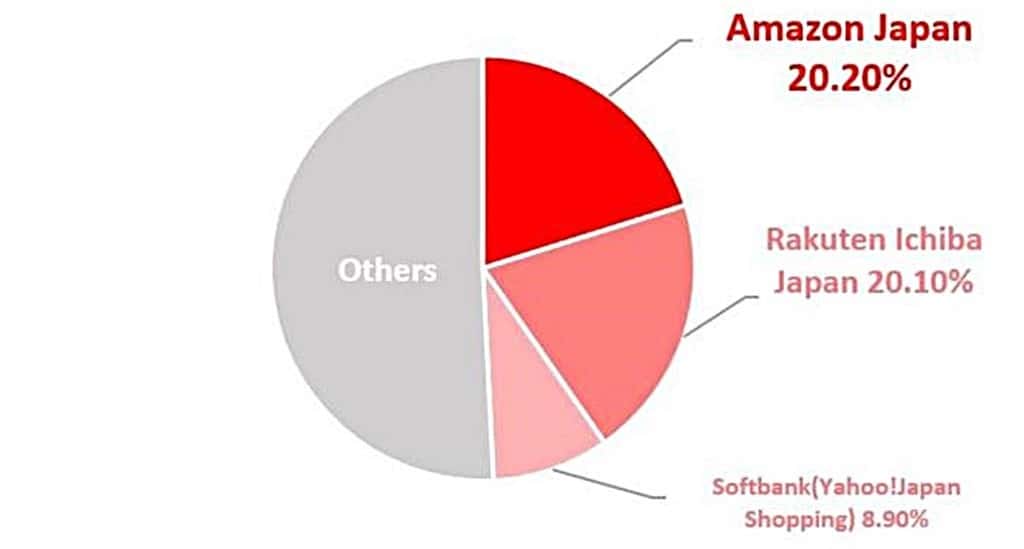

그러난 2017년 아마존 재팬이 기존 강자였던 라쿠텐을 누르고 점유율 1위에 오르고 인도에서도 경쟁력이 치열하지만 점차 성과를 내는 등 너무 비판적으로만은 볼 수 없을 것 같습니다.

다만 ㄷ른 사업들이 너무 잘 나가기때문에 상대적으로 저평가 받을 수 있고, 성장율이 둔화된다는 것은 부정적인 면은 분명합니다.

▽ 2017년 일본 이커머스 부분 브랜드별 점유율

2.3. 아마존 사상 최고의 순이익을 내다.

- 영업이익 30억 달러, 전년 동기 비 375% 성장

- 순이익 25억 달러, 전년 동기 비 1,186% 성장, 순이익율 4,.8%

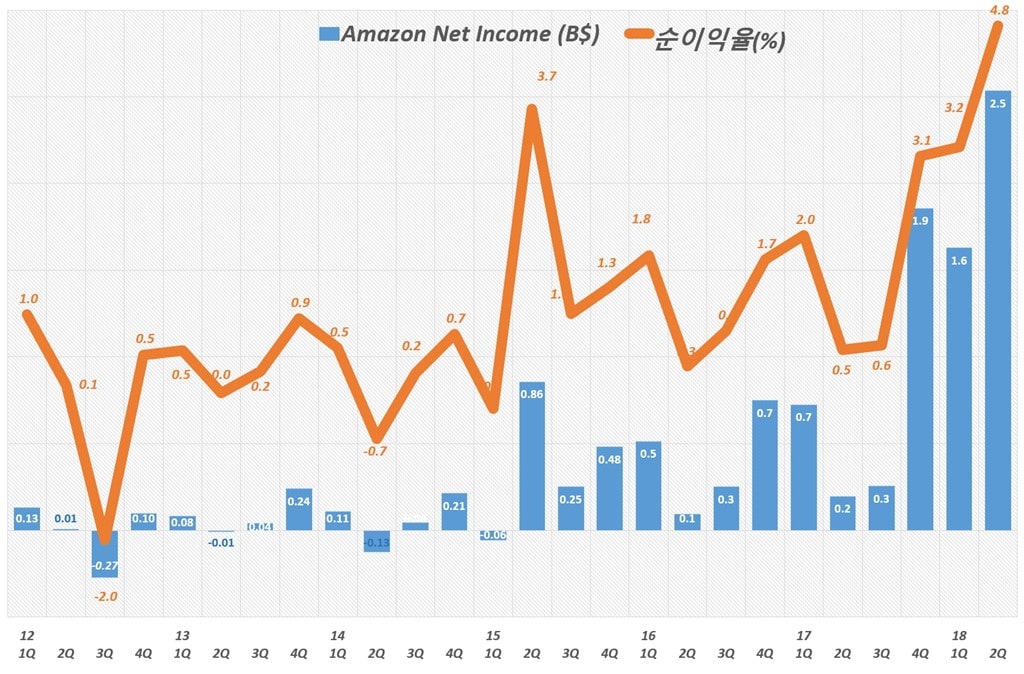

이번 2018년 2분기 아마존 실적에서 좋은 평가를 받은 것이 아마존 이익이 상당히 증가했다는 점입니다.

2분기 아마존 영업이익은 30억 달러를 기록했는데요. 이는 전년 동기 6.2억 달러에 비해 무려 375% 성장한 수준입니다.

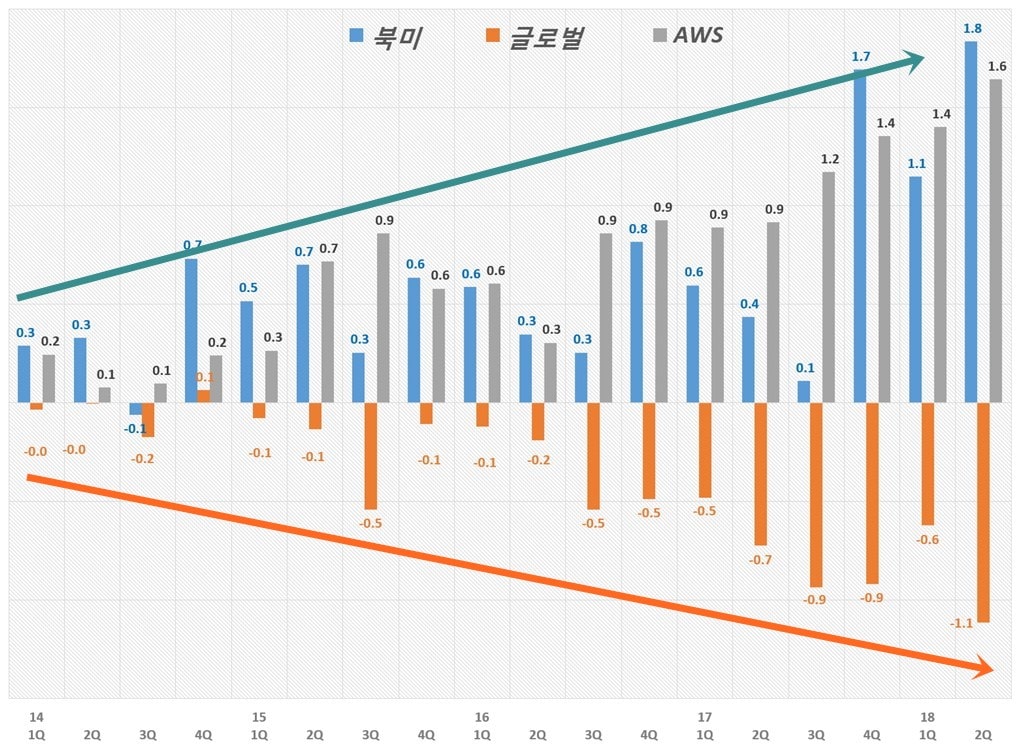

아마존이 발표하는 북미지역, 글로벌 지역 그리고 AWS의 세개 사업 부분의 영업이익을 보면 확실히 북미 지역 및 AWS부문의 영업이익은 확연한 증가를 볼 수 있습니다.

그중 최근들어 북미 지역의 이익이 상당히 늘었습니다. 이전까지 AWS가 아마존 영업이익의 대부분을 기여했지만 이번 2018년 2분기에는 북미지역(18.4억 달러)이 AWS의 영업이익 규모(16.4억 달러)를 능가하고 있습니다.

물론 매출차이가 어마어마하기 때문에 영업이익율로 비교할 수준은 못됩니다.

반면 글로벌 부문의 영업이익은 시간이 갈수록 적자가 커지고 있는 형국입니다. 매출 증가는 상대적으로 둔화되지, 적자는 심화되지 아마존 글로벌 부분은 개선해야할 요소가 너무 많습니다.

▽ 아마존 각 무문별 영업이익 추이(2014년 1분기 ~ 2018년 2분기),

아마존 발표 자료 기반 그래프 by Happist

순이익도 25억 달러를 기록해 전년 동기 2억 달러에 비해 1,186% 성장한 수준으로 순이익은 가장 높은 4.8%를 기록했습니다.

애플과 같은 엄청난 이익을 뽑아내는 업체에 비해서 높은 수준은 아니지만 벌어드린 돈을 모두 투자해 미래 성장 동력을 만드는 아마존으로서 순이익율 5%에 근접했다는 것은 굉장한 일로 받아드려지고 있습니다.

2012년 1분기부터 아마존의 순이익을 살펴보면 점점 더 순이익율이 우상향하면서 좋아지는 모습을 보여줍니다.

▽ 아마존 분기별 순이익 및 순이익율 추이(2012년 1분기 ~ 2018년 2분기),

아마존 발표 자료 기반 그래프 by Happist

일전에 넷플릭스의 2018년 2분기 실적을 분석하면서 넷플릭스가 처음으로 순이익율 10%을 찍었다고 긍정적으로 평가했는데 아마존은 넷플릭스에 비해서는 아직 갈길이 멉니다.

아직 넷플릭스 위기를 논할 단계가 아닌 5가지 이유 – ’18년 2분기 넷플릭스 실적 분석

2.4. 여전히 빠르게 성장하는 AWS

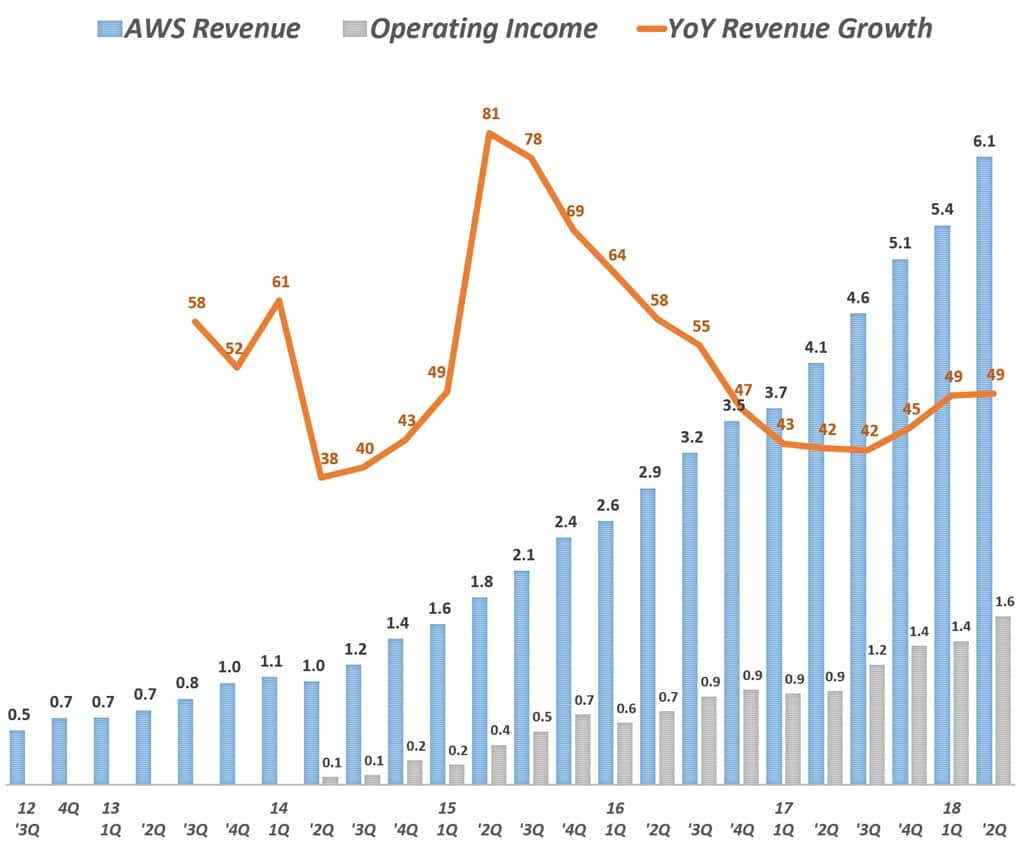

그동안 아마존 이익을 책임져왔던 AWS(Amazon Web Service)부문도 견조한 성장을 이어갔습니다.

- 2분기 매출은 61억 달러로 전년 비 49% 성장

- AWS 매출이 아마존 매출에서 차지하는 비중은 11.5%로 사상 최고를 기록

- 영업이익은 16.4억 달러로 영업이익율 약 27%로 상상 최고 수준(젼년 동기의 22.3%)

- 그동안 아마존 영업이익의 절대 부분을 차지해왔으나, 2분기엔 55%로 하락(2018년 1분기 73%)

▽ 아마존 AWS 부문 분기별 매출 및 전년 비 성장율(2012년 1분기 ~ 2018년 2분기),

아마존 발표 자료 기반 그래프 by Happist

마이크로소프트 Azur의 2018년 2분기 성장율이 90가까이되고 구글의 클라우 부문 매출이 크게 증가하고 있습니다.

클라우드 비지니스가 빠르게 성장하고 있지만 그에 못지않게 경쟁사도 빠르게 성장하고 있어 그만큼 경쟁이 격화되고 있는 부문이긴 합니다.

2.5. 빠르게 성장하는 아마존 서브스크립션 서비스

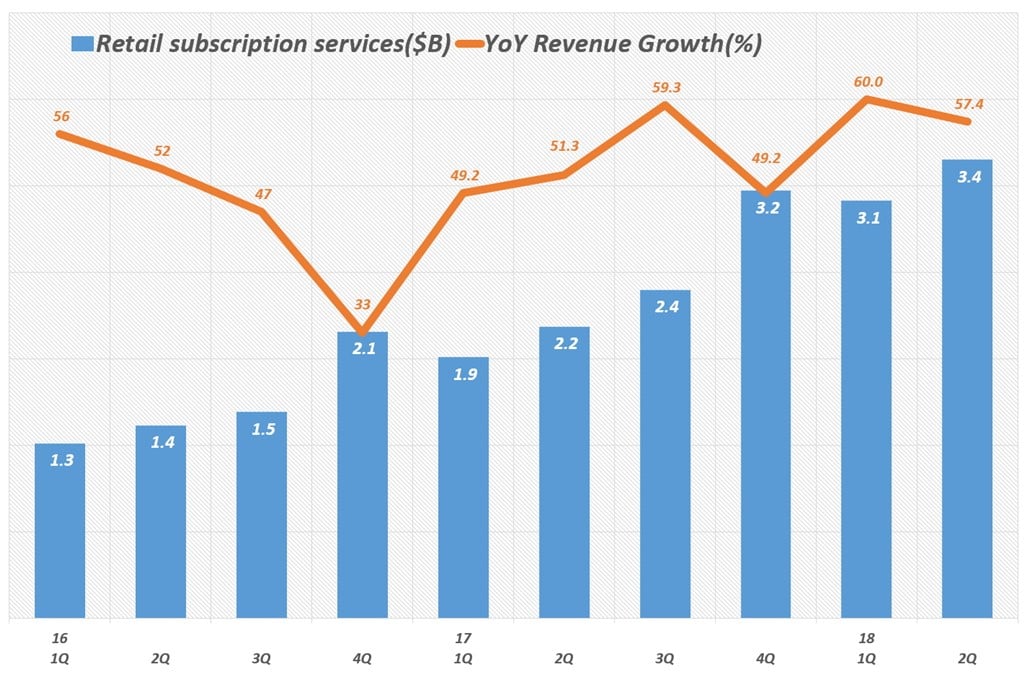

지난 1분기 제프 베조스가 아마존 프라임 멥버쉽 유료 가입자가 1억명을 넘었다고 발표하는 등 아마폰의 회원제 서비스 즉 아마존 서브스크립션 서비스가 상당한 성과를 낳고 있습니다.

- 2018년 2분기 아마존 서브스트립션 서비스 매출은 34억 달러로 전년 동기 비 57.4% 성장

이는 2018년 5월 아마존 프라임 멤버쉽 피를 119$로 올린 효과가 어떻게 반영되었는지 확실하지 않습니다. 일반적인 분석은 가격 인상이 아마존 프라임 멤버쉽의 이탈을 초래하지 않은 것으로 추정하고 있습니다.

단순하게 1분기에 비교하면 아마존 서브스크립션 매출은 10% 증가했습니다.

▽ 아마존 서브스크립션 서비스 부문 분기별 매출 및 전년 비 성장율(2016년 1분기 ~ 2018년 2분기),

아마존 발표 자료 기반 그래프 by Happist

2.6. 디지탈 광고 매출의 폭발적 증가

아마존은 별도로 디지탈 광고 매출을 발표하지 않습니다. 그러나 마마존이 발표하는 항목 중 기타 부문의 대부분을 디지탈 광고가 차지하고 있다고 알려지고 있습니다.

따라 아마존의 기타 부문 매출로 광고 매출 추이를 추정해 볼 수 있습니다.

- 광고를 주로하는 아마존 기타 매출은 22억 달러를 기록

- 이는 전년 동기 비 132% 성장

- 이 부문의 매출은 2017년 4분기부터 폭발적으로 증가

이러한 디지탈 광고를 포함한 기카 부문 매출의 증가는 최근 아마존이 앞도적인 이커머스 점유을을 기반으로 상품 검색 광고 강화가 효과를 보고있는 것으로 보입니다.

▽ 디지탈 광고가 주를 이루는 기타 부문 분기별 매출 추이(2016년 1분기 ~ 2018년 2분기),

아마존 발표 자료 기반 그래프 by Happist

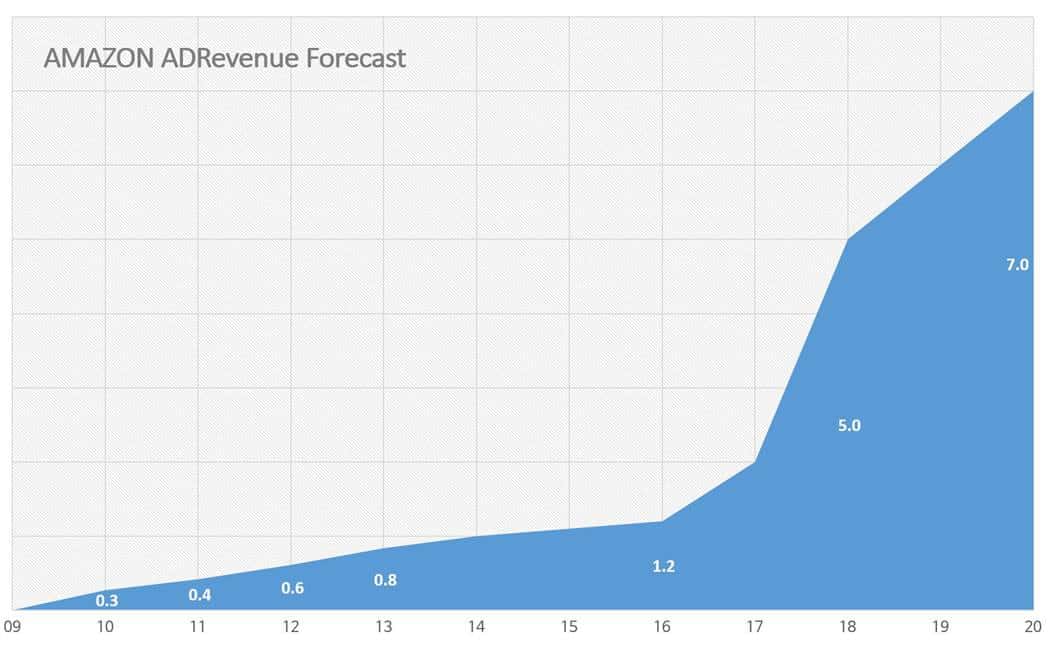

아마존의 광고 비지니스에 대해서는 모건스탠리는 2020년에 미국 전체 광고 비지니스에서 약 4%를 차지할 것으로 예상해 구글이나 페이스북을 위협하는 수준에 이르지는 못할 것으로 보았습니다.

그렇지만 이마케터 등 관련 업계에서는 아마존의 광고 비지니스 매출이 2018년에 50억 달러에 리르는 등 빠르게 성장할 것으로 전망했습니다.

아래는 모건스탠리 및 이마케터 자료를 기반을 아마존 광고 매출 추정치를 그래프화 한 것입니다.

▽ 아마존 광고 매출 전망(단위 : $B)

연도별 자료는 emarketer와 Mogan Stanly 자료를 토대로 하되

수치가 표기되지 않은 해는 근거 자료가 애매해서(서로 다른 소스다보니 로직이 맞지 않음) 추정치로 넣었음.

예전 아마존의 광고 비지니스에 대해서는 아래 포스팅을 참조하세요.