투자의 귀재라 불리우는 웨렌 버핏이 매해 주주들에게 보내는 공개 편지를 분석해 그의 투자 철학에서 배울 수 있는 24가지 교훈으로 정리해 공유한 CB Insight의 글을 번역해 공유해 봅니다.

저는 많은 주식은 가지고 있지는 않지만 항상 신경이 쓰이는 것은 마찬가지죠. 저는 한 주식식만 10년넘게 그냥 들고 있습니다. 팔기도 그렇고 가지고 있기도 그런 상태로 두고 있는데요.

평소에 주가 변동에 별 관심을 가지지 않으니 사이클을 보면 팔 시기를 놓치곤해 그냥 팔지않고 놓아둔지 그렇게 시간이 흘렀습니다.

의도하지 않은 장기 투자를 한셈인데요. 다행히 그 주식이 나쁘진 않아 어느 정도 이익은 봤습니다.

여기서 소개하는 교훈중에 주가의 단기 변동 무시하라(Ignore short-term movements in stock prices)이야기와 지나치가 부지런해서 쉬지 않고 주식을 사고 팔지마라는 ‘게으름의 미덕을 받아들여라’라는 교훈이 마음에 들었습니다.

여기서 소개하는 워렌 버핏 관련글은 주식에 문외한인 저지만 나름 재미있게 읽었습니다. 주식뿐만이 아니라 경영 전반에 걸쳐 (때로는 동의할 수 없지만) 굉장한 통찰력을 준다는 생각입니다. 시간되면 죽 읽어 보시면 좋을 듯 합니다.

원글은 24 Lessons From Warren Buffett’s Annual Letters To Shareholders을 참조하시고 매끄럽지 못하거나 잘못된 번역에 대해서는 따끔하게 지적해 주시면 감사하겠습니다.

Executive Summary

워렌 버핏의 연례 주주 서신에서 배우는 24가지 교훈은 아래와 같습니다. 24가지나 되다보니 리스트만 열거하는데도 한참이네요.

- 경영진은 자신이 노력한 만큼만 보상 받아야 한다. Executives should only eat what they kill

- 경영진에게 스탁옵션을 보상으로 주지 말라.Don’t give your executives stock options as compensation

- 투기로서가 아닌 오너(Owner)로서 주식 구입하라. Buy stock as an owner, not a speculator

- 무형자산 가치를 무시하지 마라. Don’t ignore the value of intangible assets

- 주가의 단기 변동 무시하라. Ignore short-term movements in stock prices

- 남이 욕심을 부릴 때는 두려워하고, 남이 무서워할 때는 욕심을 부려라. Be fearful when others are greedy, and greedy when others are fearful

- 평상시 저축해 전쟁 중에 더 많이 살 수 있게 하라. Save your money in peacetime so you can buy more during war

- 너무 복잡해 완전히 이해할 수 없는 사업에 투자하지 말라. Don’t invest in businesses that are too complex to fully understand

- 필수 제품을 만드는 섹시하지 않은 기업에 투자하라. Invest in unsexy companies that build products people need

- 자사주 매입은 종종 기업 현금의 가장 좋은 사용이다. Stock buybacks are often the best use of corporate cash

- 헐값이라고 투자하는 것은 절대 안된다. Never invest because you think a company is a bargain

- 단지 성장 잠재력을 보고 투자하지 말라. Don’t invest only because you expect a company to grow

- 기업 인수 시 주식 활용은 안된다. Never use your own stock to make acquisitions

- 미국은 쇠퇴하지 않는다. 점점 더 효율적이 되어간다. America is not in decline — it’s becoming more and more efficient.

- 게으름의 미덕을 받아들여라. Embrace the virtue of sloth.

- 시간은 경이로운 사업의 친구이자 평범한 사업의 적이다. Time is the friend of the wonderful business, the enemy of the mediocre.

- 복잡한 금융상품은 위험 부채이다. Complex financial instruments are dangerous liabilities

- 투자 은행 인센티브는 대개 여러분의 인센티브가 아니다. Investment banker incentives are usually not your incentives

- 리더는 직원들이 원하는 방식으로 살아야 한다. Leaders should live the way they want their employees to live

- 감독할 필요가 없는 사람을 고용해라. Hire people who have no need to work

- 성과 보상 위원회는 CEO의 급여를 통제 불능으로 만들었다. Compensation committees have sent CEO pay out of control

- 주식을 사기 위해 절대 돈을 빌리지 말라. Never use borrowed money to buy stocks

- 싸면 돈을 빌려라. Borrow money when it’s cheap

- 빚을 늘리는 것은 러시안 룰렛처럼 위험하다. Raising debt is like playing Russian roulette

매년, 워렌 버핏은 버크셔 해서웨이(Berkshire Hathaway) 주주들에게 공개 편지를 씁니다. 지난 40년 동안, 이 편지들은 투자 업계에 종사자들에게는 매년 읽어봐야하는 필독서가 되었고, 웨렌 버핏과 그의 팀의 투자 전략에서 주식 소유, 회사 문화 등에 이르기까지 모든 것에 대한 통찰력을 제공합니다.

26세의 나이에 네브라스카 주식 중개인이자 학교 교사였던 워렌 버핏은 그의 “퇴직금” 174,000 달러를 가지고 자신의 투자 사업을 시작하기로 결심했습니다.

20년 후, 그는 억만장자가 되었습니다.

오늘날, “오마하의 신탁(Oracle of Omaha’s)” 순자산은 거의 830억 달러에 이르며, 그는 아마존 CEO 제프 베조스(그도 주주에게 보내는 연례 서신으로 유명합니다.)와 빌 게이츠에 이어 세계에서 세 번째로 부유한 사람이 되었습니다.

버핏의 회사인 버크셔 해서웨이는 코카콜라나 웰스파고 같은 거대 회사에 10% 가까운 지분을 소유하고 있습니다. 또 게이코(Geico, 1996년 인수), 데어리 퀸(Dairy Queen, 1997년 인수), Fruit of the Loom (2001년 인수) 등 200여 개 자회사를 보유한 50여개 회사를 보유하고 있습니다.

하지만 버크셔의 인수 회사들을 중 상당수는 유명한 회사들이 아닙니다. 이 회사의 포트폴리오는 버핏이 1972년에 25만 달러에 사들여 지난 수십년 동안 16.5억 달러이상 수익을 낸 시즈 캔디(See’s Candy)를 비롯해 밖으로 들어나지 않았지만 알짜 이익을 내는 매우 성공적인 회사들로 가득차 있습니다.

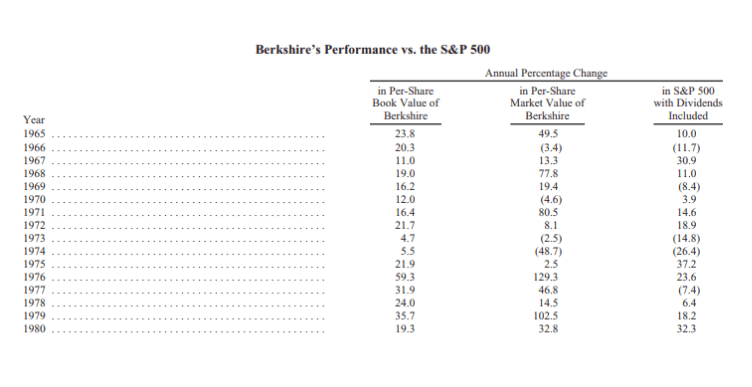

그의 회사에 투자한 투자자들 또한 보상을 받았습니다. 1965년 이후 버크셔의 A급 주식들의 가격은 240만 %이상 올랐습니다. 연간 평균 20%를 넘는 수익으로, 같은 기간 S&P 500이 누린 9.7%(배당 포함)보다 훨씬 더 높습니다.

버핏이 매년 편지 첫머리에 버크셔의 주당 실적에 대한 최신 성적을 주가지수와 함께 발표하는 것도 놀랄 일이 아닙니다.

몇 가지 엄청난 승리를 넘어, 버핏 자신은 어떤 면에서는 또 다른 조용한 성공 사례입니다. 그는 재정적 책임의 중요성을 설파하고, 1938년 오마하에 31,000달러에 구입한 집에서 여전히 살고 있습니다. 그는 맥도날드를 먹고 매일 코카콜라를 적어도 12온수(약 340리터)를 마십니다.

이 실제적인 성과는 버핏의 편지에서도 나옵니다. 버크셔의 현재 자산에 대한 설명 중간 중간에, 그는 농담을 하고, 일화를 공유하고, 그의 핵심을 밝히는데 도움을 주기 위해 미묘한 경구(警句)들을 인용합니다.

그는 실수를 했다고 스스로를 조롱하고 버크셔 소유 기업들의 CEO들을 칭찬합니다. 그는 복잡한 재무 분석이 아닌 특정 기업의 가치에 대한 상식에 기초한 평가에 기반한 투자 철학을 제안합니다.

그 결과 투자 관련한 광범위한 인용구들이 탄생했습니다.

•”가격은 당신이 지불하는 것이고, 가치는 당신이 얻는 것이다.” (2008)

• “대체로 투자자의 경우 많이 움직일수록 수익이 감소한다.”(2005년)

•”남이 욕심을 부릴 때를 두려워하고, 남이 두려워할 때 욕심을 내라”(2004)

•”(바닷물이 빠지는) 조수 때만 누가 벌거벗고 헤엄치는 사람인지 알 수 있습니다.”(2001)

아래에서, 지난 40년간 버크셔 해서웨이의 주주 서한에서 얻은 가장 중요한 교훈 24가지를 정리해 보겠습니다.

이것은 역사상 가장 위대한 투자자로 널리 알려진 남자(웨렌 버핏)의 신념과 조언의 개략을 알려줍니다.

이 주제는 아래와 같은 순서로 소개되고 있습니다. 내용이 굉장히 길기 때문에 주제당 하나씩 별도의 포스팅을 정리했으니 주제에 따라 읽어 보시기 바랍니다.

#1. 이끄는 글

#2. 경영진 보상에 대해서(Executive compensation)

#3. 주식을 소유한다는 것(Stock ownership)

#4. 시장 변동성(Market volatility)

#5. 투자 전략(Investment strategy)

#6. 가치 투자(Value investing)

#7. 글로벌 경제학(Global economics)

#8. 경영(Management)

#9. 기업 문화(Company culture)

#10. 부채에 대해(Debt)

다음으로는 첫번째 주제인 #2. 경영진 보상에 대해서(Executive compensation) 로 이어집니다.