벌써 5월이 가까워지면서 2018년 1분기 인도 스마트폰 실적들이 발표되고 있습니다. 벌써 카운트포인트와 카날리시스에서 결과를 발표했네요.

이중 가장 먼저 발표한 회사중의 하나인 카운트포인트사에서 발표한 인도 스마트폰 시장점유율 현황을 중심으로 인도 스마트폰 현황을 살펴 보고자 합니다.

India Feature Phone Market doubled while the Smartphone Market remained flat YoY in Q1 2018

지난 2017년 4분기 인도 스마트폰 점율에 대해서는 아래 글을 참조하시기 바랍니다.

2017년 4분기 인도 스마트폰 시장을 장악한 샤오미(Xiaomi)의 성공 요인과 삼성의 나아갈 길

Executive Summary

- 인도 모바일폰(스마트폰 + 피처폰) 시장은 전년 동기 비 48% 증가

- 인도 모바일폰 성장은 4G 피처폰 수요 증대에 기인하며 스마트폰은 전년 동기 비 유사한 수준

- 인도 스마트폰은 아래 4가지 큰 특징을 보여 줌

첫째, 샤오미의 전례를 찾을 수 없는 급성장 지속(점유율 31.1%로 전년 동기 비 18%p 상승!!)

둘째, 인도 로컬업체의 철저한 몰락 및 중국 업체의 득세(중국업체 비중은 전년 동기 51%에서 2018년 1분기 57%로 증가) - 샤오미와 삼성의 독과점 심화. 전분기 비 샤오미는 6.1%p, 삼성은 3.2%p 점유율이 높아지면서 전체 시장에서 차지하는 비중이 전분기 48%에서 57%로 증가)

- 화웨이 Honor가 새롭게 떠오르며 샤오미를 견제할 가능성

1. 인도 모바일폰 수요 추이 – 4G 피처폰의 수요 폭발

2018년 1분기 인도 모바일폰(스마트폰+피처폰) 시장은 전년 동기, 즉 2017년 1분기에 비해서 48% 증가했습니다.

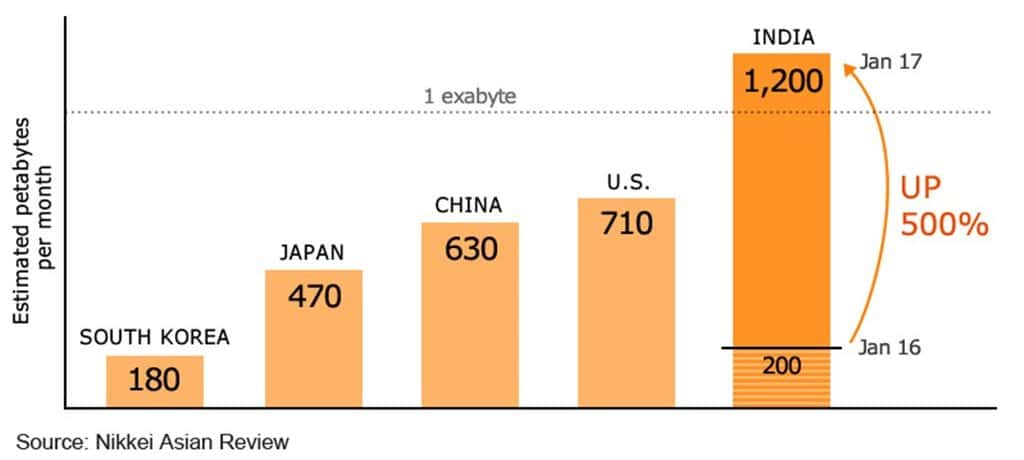

이러한 놀라만한 증가는 2017년 하반기부터 진행된 인도 통신 사업자 Reliance Jio가 4G 지원 피처폰을 출시하면서 많은 수요를 끌어 모았기 때문입니다.

Reliance Jio는 이러한 4G 피처폰의 성공으로 피처폰에 점유율을 2017년 1분기 0%에서 2018년 1분기 36%로 끌어 올렸습니다.

이러한 4G 피처폰의 놀라운 성과의 배경에는 몇가지 요인이 있는데요.

-

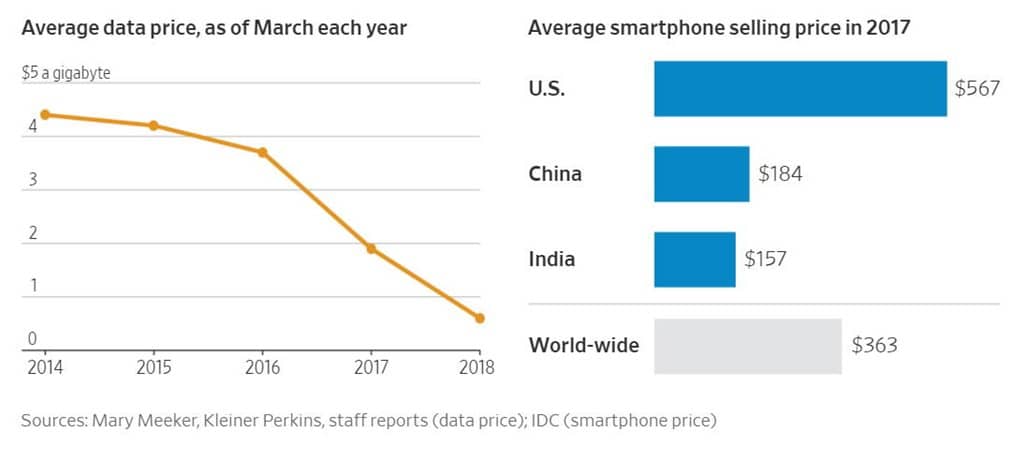

저렴한 데이타 요금제와 무제한 음성통화 및 월 1GB의 데이타 제공에도 불구하고 월 INR 49(US1 달러 미만)의 놀라운 가격에 제공되기 때문

-

커뮤니케이션의 승리 – Reliance Jio은 이 4G 피처폰을 단순한 피처폰이 아닌 “인도의 무료 스마트폰”으로 포지셔닝해 적극 커뮤니케이션 한 결과 기존 2G를 선호하던 소비자의 호응을 얻음

-

이런 뛰어난 상품성 및 커뮤니케이션은 기존 2G 및 3G 스마트폰 사용자를 4G 모바일폰으로 이전 수요를 자극해 높은 수요를 이끌어 냄

이에 반해서 스마트폰의 출하량은 전년 동기와 유사한 수준을 유지했습니다.

2. ’18년 1분기 스마트폰 점유율

갈수록 경쟁이 치열해지고 있는 인도 스마트폰 시장에서 샤오미가 2017년 4분기에 이어서 연속으로 1위를 지켰습니다. 절치부심했던 삼성은 오히려 샤오미와 갭(gap)이 더 벌어지면서 2위에 머물을 수 밖에 없었습니다.

▽ 2018년 1분기 인도 스마트폰 점유율,

점유율 테이블은 카운트포인트 인용

카운트포인트 발표 내용에 따르면 2018년 1분기 샤오미 점유율은 31.1%로 전분기 비 6.1%p 상승하는 기염을 토했습니다.

전년 동기 13.1%와 비교하면 무려 18%p가 상승한 셈입니다. 점유율이 거의 수직 상승하고 있는 셈입니다.

반면 삼성은 26.2%를 차지해 전분기 비 3.2%p 높아지는 성과를 냈지만 샤오미의 엄청난 성장에 가려 빛을 보지 못핬습니다.

Xiaomi의 실적은 온라인 시장에서의 강력한 입지(샤오미는 처음 인도 시장 진출을 온라인 쇼핑에서의 판매로부터 시작했음, 샤오미의 인도 시장 진출 사례는 샤오미(Xiaomi)는 어떻게 인도 스마트폰 시장 공략했을까 ? 세가지 성공 요인 고찰

을 참조)를 바탕으로 강력한 오프라인 확장 전략이 좋은 성적을 거두었기 때문입니다.

카운터포인트는 샤오미가 오프라인 시장에서 스마트폰 점유율을 57%까지 끌어 올렸다고 밝혔습니다.

제품 자체로는 샤오미가 2018년 1분기 출시한 홍미5, 홍미5플러스 및 홍미5A가 성공을 거두면서 샤오미 성장을 견인했다는 분석입니다.

카날리스는 샤오미 홍미 5A가 이번 분기동안 350만대가 팔렸다고 밝혔습니다…

▽ 인도 스마트폰 시장에서 샤오미 성장을 이끈 홍미 5A(Xiaoimi Redmi 5A

삼성전자는 작년 4분기 인도 시장 1위를 뺏긴 이후 1분기 준프리미엄급인 갤럭시A8플러스, 전략 스마트폰 갤럭시S9로 대대적인 반격을 꾀했지만 샤오미의 상승세를 막지는 못했습니다.

그러나 삼성은 이번에 출시한 프래그쉽 갤럭시 S9, 갤럭시 S9 Plus와 프리미엄급 갤럭시 A8 Plus를 내세워 전체 프리미엄 시장의 절반을 차지하면서 프리미엄 부문에서 1 위를 차지했습니다.

삼성은 중저가존에서 Galaxy J7 NXT와 J2 (2017 출시)가 판매량을 주도했는데 다른 조사업체인 카날리스는 Galaxy J7 NXT가 당 분기동안 150마대 출하량을 기록했다고 밝혔습니다.

▽ 삼성 플래그쉽 스마트폰 갤럭시 S9의 주요 특징중의 하나인 이모지

3. 중기 점유율 트렌드로 살펴본 특징 몇가지

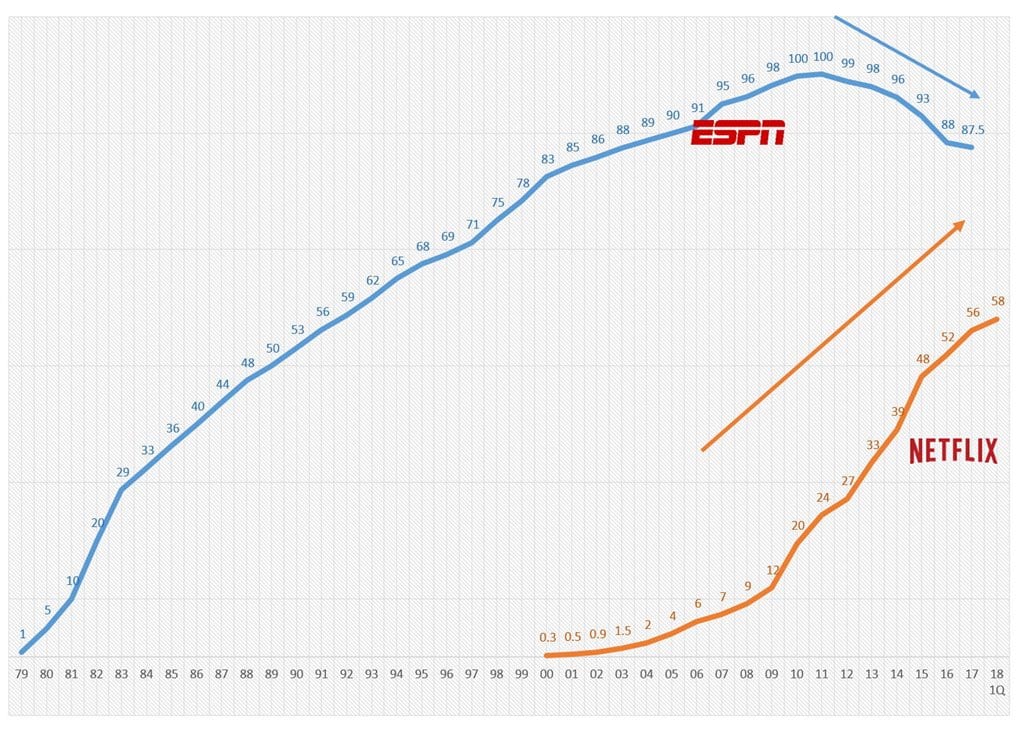

분기별로 정리한 점유율 변화 차트를 참고하면 트렌드를 읽기에 좋을 것으로 보입니다.

▽ 2018년 1분기 인도 스마트폰 점유율 추이,

카운트포인트 발표자료를 기반 그래프 by Happist

여기서 몇가지 트렌드 또는 특징을 읽을 수 있는데요. 간단히 정리해 보았습니다.

3.1. 유례를 찾을 수 없는 샤오미의 급성장

최근 인도 스마트폰 시장을 살펴보면 가장 놀라운 것 중의 하나가 바로 샤오미의 놀라운 성장입니다.

샤오미의 성장 스토리는 샤오미(Xiaomi)는 어떻게 인도 스마트폰 시장 공략했을까 ? 세가지 성공 요인 고찰

에서 살펴보았지만 2014년 인도 시장에 진입해 3년만에 시장 1위롤 올라셨고 이제는 2위 삼성과도 5!6%p갭을 벌리는 독주체제를 갖춰가고 있습니다.

시장점유율 그래프에서 보듯 샤오미 점유율은 거의 천장을 뚫고 수직 상승하는 모습을 보여주고 있는데 이런 사례는 좀처럼 보기 힘든 경우가 아닐까 싶습니다.

3.2. 인도 로컬업체의 몰락, 그리고 중국 업체의 득세

인도 스마트폰 시장에서 삼성의 꾸준한 리딩 그리고 중국 업체들의 잠식속에서 인도 로컬 업체들의 몰락도 또한 큰 특징중의 하나입니다.

스마트폰 시장에서 그래도 인도 로컬 업체를 대표해 왔던 마이크로맥스는 중국업체들이 본격적으로 진입하면서 점차 점유율이 하락되었고 아예 2017년 4분기부터 5위권에서 사라졌습니다.

이렇게 인도 로컬업체들이 경쟁에서 밀려 사라진 이유를 인도 로컬 업체들은 자체 연구개발없이 외주 생산에 주력

했다는 사실에서 찾을 수 있습니다.

사실 외주 위탁 생산은 코스트 측면에서 강점을 가질 수는 있겠지만 빠르게 변화하는 소비자 트렌드를 따라잡고 트렌드를 견인하기는 불가능한 구조이죠.

시장이 고도화되면 가성비가 물론 중요하지만 그보다 더 중요한 요인들이 많이기 마련이죠. 이러한 트렌드 변화를 인도 로컬 업체들은 따라가지 못했기 때문에 경쟁이 장에서 사라진 것입니다.

반면 가성비를 갖추면서도 소비자 트렌드을 쫒아 계속 혁신했던 중국 업체들은 그 비중을 계속 높여가고 있습니다. 2017년 1분기 53%였던 중국 브랜드 비중은 2018년 1분기에는 57%로 높아졌습니다.

3.3. 샤오미, 삼성의 독과점 심화

이번 2018년 1분기 인도 스마트폰 점유율을 보면 점유율이 상승한 업체는 샤오미와 삼성정도입니다. 시장 1위, 2위 업체 모두 점유율이 상승한 것이죠.

이는 인도 스마트폰 시장이 샤오미와 삼성의 2강 중심으로 수렴되고 있다고 해석할 수 있습니다.

최근 샤오미는 1년전 13.1%에서 31.1%로 무려 18%p 상승했고, 삼성도 전분기 23%에서 26.2%로 3.2%p 끌어 올렷습니다.

반면 나머지 업체들은 최근 몇분기 동안 계속 점유율 하락을 보이고 있죠. 중저가에서 경쟁하는 업체들은 샤오미에 점유율을 대부분 빼앗기고 있는 것으로 나타나고 있습니다.

이런 결과 샤오미와 삼성의 점유율은 57.3%로 전분기 비중 48%에서 크게 올랐습니다. 선두 두업체가 시장 절반 이상을 좌지우지하는 모습을 보여주고 있습니다

이런 샤오미와 삼성의 독과점(2개 업체인데 독과점이란 단어를 쓴 것은 맞지는 않지만 상황을 설명하기위해 인용했습니다.) 심화는 5대 브랜드 점유율을 제외한 기타 점유율로도 증명이 되고 있습니다.

5대 브랜드를 제외한 기타 점유율은 2018년 1분기27.9%로 사상 최저로 하락햇습니다.

1년전 37.8%에서 전분기(2017년 4분기)에는 34%로 줄어들고 이번 2018년 1분기에는 27.9%까지 감소한 것입니다.

3.4. 화웨이의 등장

이번 2018년 1분기 스마트폰 실적에서 눈길을 끄는 것이 바로 화웨이가 처음으로 5위권에 그 이름을 올렸다는 것입니다.

그러난 5위에 이름을 올린 화웨이 Honor의 점유율이 3.4%라는 것은 위에서 설명한 샤오미와 삼성의 독과점이 얼마나 심한지를 웅변하고 있죠.

아무튼 화웨이 Honor은 온라인에서 크게 히트한 Honor 9 Lite 및 Honor 7X 덕분에 5위권에 이름을 올릴 수 있었습니다.

그리고 화웨이 Honor는 인도 스마트폰 시장에서 가장 빠르게 성장하는 브랜드가 될 수 있었습니다.

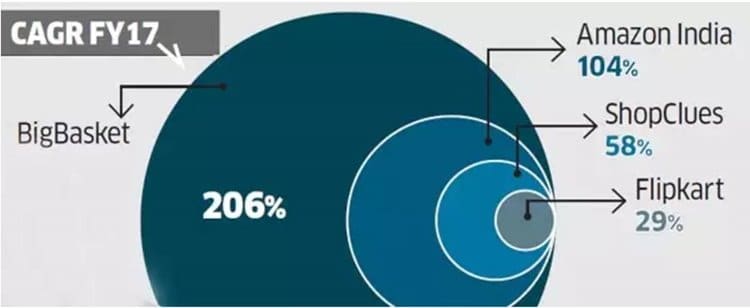

카운트포인트 조사에 따르면 2018년 1분 화웨이 Honor는 전년 동기 비 146% 성장해 Xiaomi 134 %와 OnePlus 112%를 따돌리고 가장 빠르게 성장한 브랜드에 그 이름을 올렸습니다.

4. 참고 – 인도 피처폰 점유율 현황

피처폰의 비중이 점점 줄어드는 다른 나라와 달리 인도는 피처폰의 수요가 처ㅚ근들어 더욱 더 상승하고 있습니다.

앞서 간략히 설명했지만 이 피처폰 시장에서 Reliance Jio가 놀라운 4G을 출시하면서 인도 피처폰 역사를 새로 쓰고 있습니다.

인도 피처폰 시장에서 그동안 1위를 달렸던 삼성은 는 Reliance Jio에 밀려 점유율이 급전 하락하는 모습을 보여주고 있습니다.

▽ 2018년 1분기 인도 피처폰 점유율,

점유율 테이블은 카운트포인트 인용