전문가들의 엔비디아 주가 전망을 정리하면 2025년 12월 말 기준 엔비디아(NVDA) 주가 전망과 월가 목표주가 상향의 핵심 근거를 분석합니다. AI 버블론에 대한 심층 진단, 순환 금융 리스크, 그리고 엔비디아 대 AMD·브로드컴 재무 비교를 통해 최적의 투자 대응 전략을 제시합니다.

1. 서론 (Intro)

“엔비디아는 정점을 찍었는가, 아니면 새로운 도약의 시작인가?” 2025년 10월 시가총액 5조 달러를 돌파하며 전 세계를 놀라게 했던 엔비디아(NVDA)는 이제 2026년이라는 새로운 장을 앞두고 있습니다. 최근 중국향 H200 칩 수출 승인 기대감과 블랙웰(Blackwell)의 성공적인 안착은 황소장(Bull market)의 근거가 되고 있지만, 한편에서는 ‘순환 금융’과 ‘AI 가치 격차’에 대한 버블 경고음도 커지고 있습니다. 본 리포트는 기존 글(happist.com/596628/)을을) 대대적으로 개편하여 월가의 최신 시각을 집대성했습니다.

2. 월가 최신 리포트: 엔비디아(NVDA) 투자의견 및 목표주가 요약

지난 3개월(2025년 9월~12월) 동안 월가 주요 투자은행(IB)들은 엔비디아의 목표주가를 평균 250달러 선으로 끌어올렸으며, 일부 공격적인 기관은 350달러 이상을 제시하고 있습니다.

1. 💰 월가 투자의견의 압도적 지지: 엔비디아는 여전히 ‘매수’

엔비디아는 최근 주가 변동성에도 불구하고, 여전히 월가 애널리스트들 사이에서 압도적인 ‘매수(Buy)’ 의견을 유지하고 있습니다.

이는 AI 인프라 구축의 핵심인 데이터센터 칩 수요가 향후 몇 년간 지속적으로 폭증할 것이라는 확신에 근거합니다.

일부 IB는 AI 버블 우려가 단기적인 조정 요인이 될 수 있지만, 장기적으로는 매수 기회로 판단해야 한다고 조언합니다.

[월가 주요 기관별 엔비디아 투자의견 및 목표주가 (최근 3개월, 25년 12월 21 ㅇ리 기준)]

| 발표일 | 투자 기관 (Firm) | 투자의견 | 목표주가 (USD) | 핵심 분석 요약 |

| 2025-12-19 | Truist Securities | Buy | $275.00 | 45% 이상의 상승 여력 및 견조한 EPS 전망 |

| 2025-12-01 | Morgan Stanley | Overweight | $250.00 | 블랙웰 출하 본격화 및 클라우드 CapeX 지속 |

| 2025-11-20 | Evercore ISI | Outperform | **$352.00** | AI 인프라 독점적 지위 및 마진율 70% 유지 |

| 2025-11-14 | Wells Fargo | Buy | $265.00 | HBM 수급 안정 및 차세대 플랫폼 가시성 확보 |

| 2025-10-31 | Goldman Sachs | Buy | $240.00 | 밸류에이션 매력도(PEG 0.5 이하) 부각 |

| 2025-10-29 | Melius Research | Buy | $300.00 | 2026년 실적 성장 가속화 시나리오 반영 |

| 2025-10-15 | HSBC | Buy | $320.00 | AI 서버 가격 상승에 따른 이익 규모 확대 |

| 2025-09-23 | UBS | Buy | $235.00 | 단기 공급망 우려 해소 및 강한 수요 확인 |

3. 심층 분석: AI 버블론 – 신화인가, 실제 위기인가?

2025년 연말 시장의 최대 화두는 단연 ‘AI 버블론’입니다. 닷컴 버블 당시와 유사하다는 우려에 대해 엔비디아의 실적과 시장 상황을 근거로 심층 분석합니다.

① 순환 금융(Circular Financing) 리스크

최근 엔비디아가 오픈AI(OpenAI)에 1,000억 달러 규모의 투자를 단행하고, 오픈AI가 그 자금으로 다시 엔비디아 칩을 구매하는 구조에 대해 비판의 목소리가 있습니다. 이는 기업 가치를 인위적으로 부풀린다는 지적이지만, 젠슨 황 CEO는 “실질적인 수요가 공급을 여전히 압도하고 있다”며 이를 정면 반박하고 있습니다.

② ‘DeepSeek’ 충격과 기술 장벽

2025년 초 중국발 챗봇 ‘DeepSeek’의 등장은 엔비디아 주가에 17% 일일 급락이라는 충격을 주기도 했습니다. 하지만 이는 고성능 칩에 대한 필요성을 오히려 재확인시키는 계기가 되었고, 엔비디아는 소프트웨어 생태계(CUDA)를 통해 경쟁사들이 넘볼 수 없는 기술 장벽을 유지하고 있습니다.

③ ROI(투자 대비 수익)의 불일치

MIT 연구에 따르면 AI 파일럿 프로젝트의 95%가 실질적 매출로 이어지지 못하고 있다는 데이터가 있습니다. 이는 빅테크들의 인프라 투자가 2026년 이후 둔화될 수 있다는 ‘AI 가치 격차(Value Gap)’ 우려를 낳고 있습니다. 그러나 생산성 향상 측면에서는 뚜렷한 진전이 관찰되고 있어 하드웨어 수요는 당분간 유지될 것으로 보입니다.

4. 핵심 분석: 엔비디아 vs 주요 반도체 기업 재무 비교

엔비디아가 왜 압도적인 대장주인지, 경쟁사인 AMD와 브로드컴(Broadcom)과의 재무 지표 비교를 통해 확인해 보겠습니다.

[주요 반도체 기업 재무 지표 비교 (2025년 말 기준)]

| 지표 (Metric) | 엔비디아 (NVDA) | 브로드컴 (AVGO) | AMD (AMD) |

| 자기자본이익률 (ROE) | 111.0% | 46.6% | 7.6% |

| 자산수익률 (ROA) | 78.4% | 20.3% | 6.2% |

| 영업이익률 (OPM) | 58.8% | 43.0% | 10.8% |

| 선행 PER (Forward P/E) | 23.6x | 33.5x | 31.0x |

| PEG 배수 (PEG Ratio) | 0.49 | 1.80 | 2.10 |

분석: 엔비디아는 이익 성장세 대비 주가 수준을 나타내는 PEG 배수가 0.49로 경쟁사들 중 가장 낮습니다. 이는 주가가 많이 올랐음에도 불구하고, 벌어들이는 이익에 비하면 여전히 저평가되어 있음을 시사합니다.

5. 전문가 의견 및 투자자 대응 전략 (FAQ)

Q1. 엔비디아 주가, 2026년에도 상승할 수 있을까요?

A: 월가의 컨센서스는 긍정적입니다. 블랙웰의 본격적인 대량 출하가 2026년 상반기 실적에 온전히 반영될 예정이며, 중국 시장에 대한 규제 완화 움직임이 추가적인 상승 모멘텀(Catalyst)이 될 것입니다.

Q2. 현재 시점에서 매수 타이밍은 언제인가요?

A: 공포와 탐욕 지수가 ‘극도의 탐욕’ 단계에 진입했을 때는 추격 매수보다 분할 매수가 현명합니다. $170 중반 가격대가 강력한 지지선으로 작용하고 있으므로, 조정 시 비중을 늘리는 전략이 유효합니다.

Q3. AI 버블이 터지면 어떻게 대응해야 하나요?

A: 실질적인 매출 지표(Cloud CapeX)를 주시하십시오. 빅테크들의 자본 지출이 꺾이지 않는 한 엔비디아의 하락은 일시적일 가능성이 큽니다. 다만 리스크 관리 차원에서 포트폴리오의 20% 이상을 한 종목에 집중하는 것은 피해야 합니다.

6. 결론 및 요약

엔비디아 주가 전망은 **’단기 변동성 확대, 장기 펀더멘털 강화’**로 요약됩니다. 2025년 10월 시총 5조 달러 돌파 이후 나타난 숨 고르기 장세는 2026년 실적 성장을 위한 에너지를 축적하는 과정입니다.

[투자자 최종 조언]

- 핵심 지표: PEG 배수와 블랙웰 마진율을 주시하세요.

- 대응 포지션: 200달러를 1차 목표가로 설정하고, 170달러 이하 하락 시 비중 확대를 추천합니다.

- 한 줄 요약: 엔비디아는 단순한 하드웨어 제조사가 아닌 AI 시대의 인프라 그 자체입니다.

전문가들의 엔비디아 주가 전망, 엔비디아 시가총액 4조 달러 가능

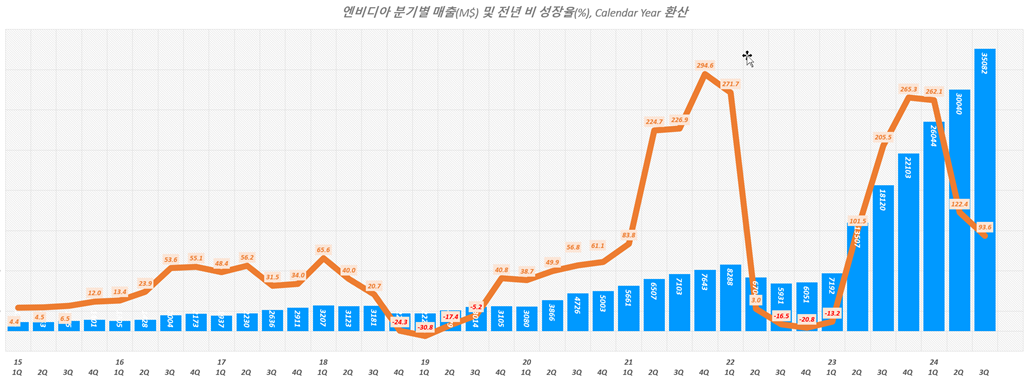

3분기 엔비디아 실적 발표 후 엔비디아 주가는 큰 변동성을 보이고 하락세가 더 강하지만 엔비디아 주가의 한단계 더 상승을 점치는 전문가들이 늘고 있다는 야후 파이넨스 보도입니다.

이 보도에 따르면 엔비디아 수요는 여전히 강하고 매출 증가세가 분명하기 때문에 엔비디아 주가도 상승할 것이며, 조만간 엔비디아 시가총액 4조달러가 가능하다는 주장입니다.

3분기 엔비디나 실적은 미국 주식 시장의 큰 촉매제가 될 것으로 예상되었지만, 실상 엔비디ㅏㅇ 실적 발표 후 엔비디아 주가는 아무도 예상하지 못한 방향으로 흘러갔습니다.

그럼에도 엔비디아는 시가총액 4조 달러 경쟁에서 승리할 것이라고 전문가들은 말합니다.

저점 매수.

지난주 투자자들이 낙폭 과대 주식을 사들여 엔비디아(NVDA)를 사상 최고치로 끌어올리면서 칩 주식에 대한 마인드가 이렇게 형성되었습니다.

AI 붐에 대한 신뢰가 높아지면서 칩 공급업체인 ASML의 부진한 전망과 일부 중동 국가에 대한 첨단 AI 칩의 수출 상한선 보도가 가려지면서 대만 반도체(TSM)에 대한 강한 전망은 월가의 인공지능에 대한 열정을 되살리기에 충분했습니다.

엔비디아는 한 주 동안 주당 138달러 이상으로 마감하여 시장 가치가 3조 3,900억 달러에 달했습니다. 월요일 개장 전 거래에서 주가는 0.2% 상승하며 소폭 상승했습니다.

이제 11월 26일 현재 엔비디아는 애플에 이어 세계에서 두 번째로 시장 가치가 큰 기업으로 기록되었습니다.

하지만 이러한 순위는 오래가지 않을 수도 있습니다. 지난 주 제가 만난 전문가들은 이 거대 칩 기업이 4조 달러의 기업가치를 달성한 최초의 빅테크 기업이 될 것이라는 확신이 커지고 있다고 말합니다.

Lumida Wealth Management의 CEO인 Ram Ahluwalia의 주장입니다.

“의심의 여지가 없습니다.”

“GPU 칩에 대한 수요가 강하고 얼리 어답터들이 ROI를 얻기 시작하는 것을 볼 수 있습니다.”

이달 초 엔비디아의 CEO인 젠슨 황은 새로운 블랙웰 칩에 대한 수요가 “미친 수준”이라고 설명하며 주가 상승에 힘을 실어주었습니다.

엔비디아 성장 잠재력을 과소 평가하고 있다.

T. Rowe Price의 포트폴리오 매니저인 Tony Wang은 엔비디아 주가의 극적인 상승에도 불구하고 투자자들이 여전히 엔비디아의 성장 잠재력을 “지속적으로 과소평가”하고 있다고 말했습니다.

그는 AI에 대한 “예외적인” 수요로 인해 이 거대 칩 기업이 4조 달러의 문턱을 먼저 넘을 가능성이 “확실히 있다”고 보고 있습니다.

“매그니피센트 세븐” 실적 시사점

앞으로 몇 주 안에 다른 “매그니피센트 세븐” 기업의 실적을 통해 투자자들은 엔비디아의 시장 지배력에 대한 더 나은 통찰력을 얻을 수 있을 것입니다.

IT 대기업들은 AI지속적 투자 약속

이 칩 제조업체 매출의 40% 이상을 차지하는 메타(META), 아마존(AMZN), 알파벳(GOOG, GOOGL), 마이크로소프트(MSFT)는 모두 AI에 지속적으로 투자할 것을 약속했습니다.

지난 분기 메타, 알파벳, 마이크로소프트의 지출은 총 400억 달러가 넘었으며, 아마존은 하반기 지출이 상반기에 지출한 300억 달러를 넘어설 것이라고 말했습니다.

BofA, 상위 하이퍼스케일러의 자본 지출 논평을 주목해야

엔비디아를 “세대적 기회”로 보는 BofA의 애널리스트 비벡 아리아는 엔비디아가 “입지를 강화할 것”으로 보는 이유 중 하나로 상위 하이퍼스케일러의 자본 지출 논평을 꼽았습니다.

아리아는 지난주 이 칩 제조업체에 대한 목표 주가를 190달러로 올렸는데, 이는 금요일 종가 대비 40% 가까이 상승한 것입니다.

대만 반도체에 대한 견조한 수요

또한, 아리아는 대만 반도체에 대한 견조한 수요 전망도 긍정적으로 평가했습니다.

엔비디아 및 애플을 포함한 다른 대기업의 최고 공급업체인 TSMC는 3분기 순이익이 50% 이상 급증하고 연간 매출이 30% 가까이 성장할 것으로 전망하면서 업종 전반의 랠리를 촉발시켰습니다.

빅 테크의 3분기 실적은 Nvidia에게 중요한 시험대가 될 것이며 단기적으로 주가 모멘텀의 핵심이 될 것입니다.

AI 지출 계획에 대한 실망감은 Nvidia와 더 넓은 칩 시장의 변동성으로 이어질 수 있습니다.

더 성숙한 AI환경에 도달하기까지 몇년 더 AI 투자 필요

하지만 이런 일이 발생하더라도 매도세는 오래 가지 않을 수 있습니다. 나일스 인베스트먼트 매니지먼트의 설립자 댄 나일스는 최근 야후 파이낸스의 오프닝 입찰 팟캐스트에서 엔비디아의 장기 전망에 대해 여전히 낙관적이라고 말했습니다.

“포화 상태 또는 더 성숙한 AI 환경에 도달하기까지 몇 년 더 AI에 투자할 수 있습니다.”라고 Niles는 말했습니다. “향후 몇 년 동안 엔비디아의 매출은 두 배로 증가할 것이며, 주가도 두 배로 오를 것으로 예상합니다.”

엔비디아 투자의견과 엔비디아 주가 전망(12/05 업뎃)

오늘(12월 5일) 확인된 엔비디아(NVDA) 관련 최신 월가 투자의견을 업데이트해 드립니다.

가장 눈에 띄는 변화는 **제프리스(Jefferies)**가 목표주가를 상향 조정한 것입니다. 반면 며칠 전 **시포트(Seaport)**가 제시한 ‘매도’ 의견이 여전히 시장의 신중론을 대변하고 있어 함께 정리했습니다.

📅 엔비디아 투자의견 최신 업데이트 (2025.12.05 기준)

| 발표 기관 | 투자의견 | 목표주가 (이전) | 목표주가 (변경) | 변동률 | 주요 코멘트 |

| Jefferies | Buy (유지) | $220 | $240 🔼 | +9% | “AI 컴퓨팅 수요 강세 지속, 주문 파이프라인 가시성 확보. 2027년까지 주당순이익(EPS) $10 돌파 예상.” (단, 최선호주 목록에서는 제외) |

| Seaport | Sell (유지) | – | $140 | – | “현재 주가는 과열 상태. 경쟁 심화와 데이터센터 매출 둔화 우려.” (12/2 의견 유지) |

| MarketPulse | Neutral | – | – | – | (기술적 분석) “주봉상 $175~$185 구간에서 횡보 중. $170 하회 시 매도세 강화 주의.” |

| 월가 평균 | Strong Buy | – | $252.67 | – | 전체 45개 기관 중 약 90%가 매수 의견. 평균 상승 여력 약 +40%. |

💡 핵심 요약 및 시사점

- 제프리스(Jefferies)의 목표가 상향 ($220 → $240)

- 제프리스는 엔비디아가 **”여전히 AI 가속기 시장의 지배자”**라고 평가하며 목표가를 올렸습니다.

- 특히 구글, OpenAI 등 빅테크 기업들이 AI 인프라 확보를 위해 2025~2026년까지 약 5,000억 달러 규모의 주문을 넣을 것으로 예상했습니다.

- 다만, ‘프랜차이즈 픽(Franchise Picks, 최선호주)’ 목록에서는 제외했는데, 이는 이미 많이 올랐다는 인식 때문으로 보입니다.

- 기술적 분석의 경고 (MarketPulse)

- 주가가 $175 ~ $185 박스권에 갇혀 있으며, 만약 $170 지지선이 무너지면 단기적으로 큰 폭의 조정이 올 수 있다는 기술적 분석이 나왔습니다. 단기 트레이딩 시 이 가격대를 유의해서 보시는 게 좋겠습니다.

- 종합 의견

-

- 월가는 여전히 **’강력 매수(Strong Buy)’**가 지배적입니다. 목표주가 평균은 $252 선으로, 현재 주가($180 초반) 대비 약 40%의 상승 여력이 있다고 보고 있습니다.

어제 정리해 드린 내용에 이 제프리스의 상향 리포트를 추가하여 투자 판단에 참고하시면 되겠습니다.

긍정적인 엔비디아 평가에도 엔비디아 주가가 상승하지 못하는 이유

엔비디아(Nvidia)가 월가의 긍정적인 평가와 강력한 실적을 발표했음에도 불구하고, 주가가 크게 상승하지 못하고 횡보하거나 조정을 받는 데에는 몇 가지 복합적인 이유가 있습니다. 2025년 12월 현재 시장이 엔비디아를 바라보는 시각은 “실적은 좋지만, 미래에 대한 불안감이 남아있다”로 요약됩니다.

주요 원인을 4가지 핵심 포인트로 정리해 드립니다.

1. ‘뉴스에 팔아라(Sell the News)’ 심리와 높은 기대치

- 이미 반영된 호재: 엔비디아의 주가는 실적 발표 전부터 기대감으로 이미 많이 올라 있었습니다. 막상 뚜렷한 ‘어닝 서프라이즈(예상치를 훨씬 뛰어넘는 실적)’가 나오더라도, 투자자들은 이를 차익 실현의 기회로 삼는 경우가 많습니다.

- 눈높이 상향: 시장은 이제 단순히 ‘실적이 좋다’는 것만으로 만족하지 않습니다. “성장률이 전보다 둔화되지는 않았나?”, “다음 분기 가이던스가 폭발적인가?”와 같은 더 까다로운 기준을 들이대고 있어 주가 상승의 문턱이 높아졌습니다.

2. ‘AI 거품론’과 수익성 우려 (ROI)

- 빅테크의 지출 의구심: 엔비디아의 주요 고객인 마이크로소프트, 구글, 메타 등이 AI 인프라에 천문학적인 돈을 쏟아붓고 있지만, “그래서 그만큼 돈을 벌고 있는가?”에 대한 의구심이 시장에 퍼져 있습니다.

- 투자 심리 위축: 만약 고객사들이 AI 수익화에 실패하여 칩 구매를 줄인다면, 엔비디아의 독주도 끝날 수 있다는 ‘AI 거품론’이 주가 상단을 누르고 있습니다.

3. 경쟁 심화와 ‘탈(脫) 엔비디아’ 움직임

- 자체 칩 개발: 구글(TPU), 메타(MTIA), 아마존 등 빅테크 기업들이 엔비디아 의존도를 낮추기 위해 자체 AI 칩 개발에 속도를 내고 있습니다. 이는 장기적으로 엔비디아의 점유율을 위협하는 요소로 작용합니다.

- 경쟁사 추격: AMD나 인텔뿐만 아니라, 최근에는 딥시크(DeepSeek)와 같은 중국 AI 스타트업이나 칩 제조사들의 기술 추격 소식도 투자 심리에 부담을 주고 있습니다.

4. 거시경제 및 기술적 요인

- 금리 인하 기대 후퇴: 2025년 말 미국의 금리 인하 기대감이 다소 꺾이면서, 성장주인 엔비디아에 불리한 환경이 조성되었습니다.

- 박스권 갇힘: 기술적으로 현재 주가는 $175 ~ $185 사이의 박스권에 갇혀 있습니다. 이 저항선을 강력하게 뚫을 만한 새로운 ‘한 방(예: 차세대 칩 블랙웰의 폭발적 초기 판매 데이터 등)’이 나오기 전까지는 지지부진한 흐름이 이어질 가능성이 큽니다.

결론적으로, 회사의 펀더멘털(기초 체력)은 여전히 튼튼하지만, “너무 비싸다”는 인식과 “미래 성장 지속성”에 대한 시장의 테스트를 받고 있는 기간이라고 보시면 됩니다.

이 영상은 엔비디아의 실적 발표 이후 왜 주가가 상승 탄력을 잃고 ‘AI 거품’ 우려가 다시 고개를 들고 있는지, 블룸버그 전문가들이 시장의 심리를 분석한 내용이라 현재 상황을 이해하는 데 도움이 됩니다.