비즈니스 인사이드 보도에 따르면 골드만 삭스는 향후 10년 동안 S&P 500 전망은 이전 10년에 비해서 크게 하락할 것으로 전망했습니다.

- 골드만 삭스는 S&P 500이 향후 10년 동안 연 3%의 수익을 낼 것이라고 예측했다.

- 이러한 S&P 500 수익률은 이전 10년동안 S&P 500 수익률 대비 13% 감소한 수치입니다.

- 이런한 주장 근거로 밸류에이션, 극심한 시장집중, 보다 정기적인 경기 위축 등을 이유로 들었다.

골드만삭스는 “주식시장의 10년 황금기는 곧 과거의 일이 될 것”이라고 말했다.

이 회사의 포트폴리오 전략 연구팀의 새로운 보고서는 S&P 500이 향후 10년 동안 매년 3%의 명목 수익을 낼 것이라고 예측했습니다.

그렇게 되면 1930년 이후 성과의 7번째 백분위에 놓이게 될 것입니다.

이는 또한 지난 10년간 S&P 500 지수가 보여준 연간 13% 수익률보다 크게 하락한 것이라고 골드만 데이터가 밝혔다.

애널리스트들은 “투자자들은 향후 10년 동안 채권과 인플레이션에 대한 전형적인 실적 분배의 하단을 향해 가는 지분 수익률에 대비해야 한다”고 썼다.

골드만은 이 전망의 연장선상에서 향후 10년간 주식이 다른 자산을 앞지르기 위해 고군분투하는 모습을 예상하고 있습니다.

골드만 계산에 따르면 S&P500은 2034년까지 채권의 후행 확률이 약 72%, 인플레이션이 뒤처질 확률이 33%에 달합니다.

골드만의 이렇게 부진한 S&P 500 전망을 밑바침하는 다섯 가지 요인이 있습니다.

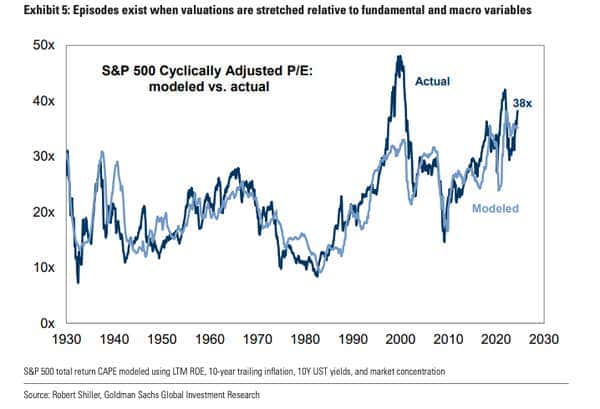

역사적으로 증가한 주식 시장 평가액은 수익률 하락을 의미

- 주가수익비율이 38배

- CAPE 비율은 평균 22%

“첫째로 역사적으로 늘어난 주식시장 평가액은 향후 수익률 하락을 의미한다”고 골드만 삭스는 주장합니다.

현재 밸류에이션은 순환조정된 주가수익비율이 38배, 즉 97분위수에서 상승하는 것이 사실입니다.

S&P 500의 CAPE 비율은 평균 22%라고 골드만은 말합니다.

케이프비율 (Cape Ratio)은 10년 동안 주가와 주당순이익 (EPS)을 기준으로 주식이 고평가되었는지 저평가되었는지를 판단하는 데 사용되는 평가 방법입니다. 자산 가격에 대한 연구로 2013년 노벨 경제학상을 수상한 경제학자 로버트 실러 (Robert Shiller)가 개발한 이론입니다.

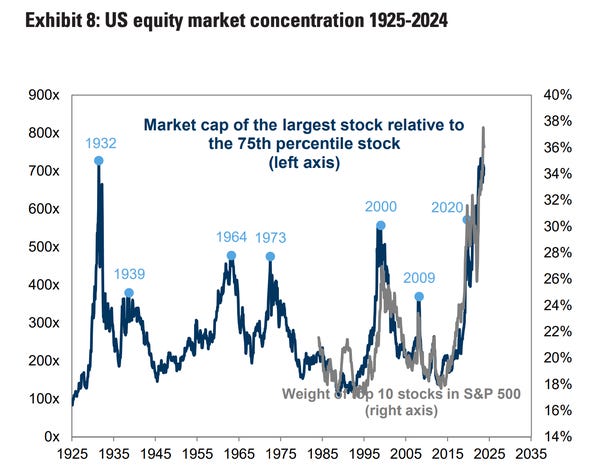

시장 집중도가 100년만에 최고치에 근접

둘째, 시장 집중도가 100년 만에 최고 수준에 근접했다고 골드만은 주장합니다.

골드만 애널리스트들은 “주식시장 집중도가 높을 때 몇몇 종목의 전망에 따라 종합지수의 성과가 강하게 좌우된다”고 보고 있습니다.

이들 종목에는 엔비디아, 알파벳 등 테크 대형캡이 포함돼 있는데, 이 종목의 실적은 현재까지 S&P500을 20% 이상 끌어올렸습니다.

이들 주식은 올해 들어 사상 최고치 행진을 이어가며 지수를 이끌고 있지만 변동성 리스크에 빠져 다양성이 필요한 시장이 커가고 있습니다.

“우리의 역사적 분석은 어떤 회사도 지속적인 기간 동안 높은 수준의 매출 성장과 이익률을 유지하는 것이 매우 어렵다는 것을 보여줍니다.

골드만은 “동일한 이슈는 고도로 집중된 지수를 괴롭힌다”고 주장합니다.

일부 사람들은 왜 기술주가 성장 모멘텀을 유지할 것인지를 주장할 이유를 찾을 수 있지만, 역사는 수익이 둔화될 것임을 시사합니다.

골드만은 20% 이상의 매출 성장을 지속해온 S&P500 기업이 10년 만에 급감했다고 밝혔습니다.

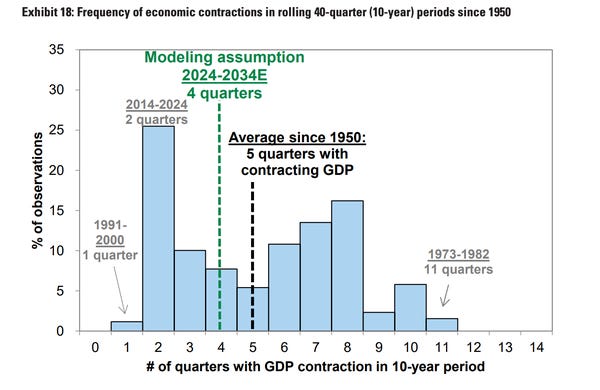

더 규칙적인 경기 위축 가능성, 향후 10년동안 경제 위축 횟스가 2배로 증가

셋째, 골드만은 향후 10년간 경제가 더 자주 위축될 것으로 예상하고 있습니다.

그 회사는 미국이 그 기간 동안, 즉 분기의 10%에서 4번의 GDP 위축을 볼 것이라고 말했다. 이는 지난 10년 동안의 두 번의 사례에서 증가한 것이다.

골드만은 이러한 경기 침체 기간 동안 연간화된 주식 수익률이 일반적으로 평균 -10%를 기록했다고 덧붙였다.

기업 수익성 악화

골드만의 순수익 모델에 반영된 네 번째 역풍은 기업 수익성악화입니다.

이 회사는 시장 최대 종목의 매출과 실적 증가세가 둔화되면서 시장 전체에 큰 영향을 미칠 것이라며 위의 집중 논거로 근거를 묶었습니다.

10년 국채 수익률 하락

마지막으로 다섯 번째는 10년 국고수익률의 상대적인 수준입니다.

일련의 강력한 경제 데이터 보고서와 지속적으로 뜨거운 인플레이션 속에서 투자자들이 금리 인하 기대를 재조정함에 따라 10년 미국채 수익율은 4% 이상을 유지하고 있습니다.

미국 주식 시장, S&P 500 전망 관련 글

미국 주식시장 전망, 월가의 S&P 500 전망(9/14 업뎃)

S&P 500의 첫 5거래일은 연간 실적과 상관관계는 68%로 높다. 2024년 S&P 500 전망은 부정적