엔비디아 주식의 엄청난 랠리로 인해 투자자들은 현금화할지, 더 많은 이익을 위해 보유할지, 아니면 지난 1년 동안 세 배로 오른 주식을 쫓을지 고민하고 있습니다.

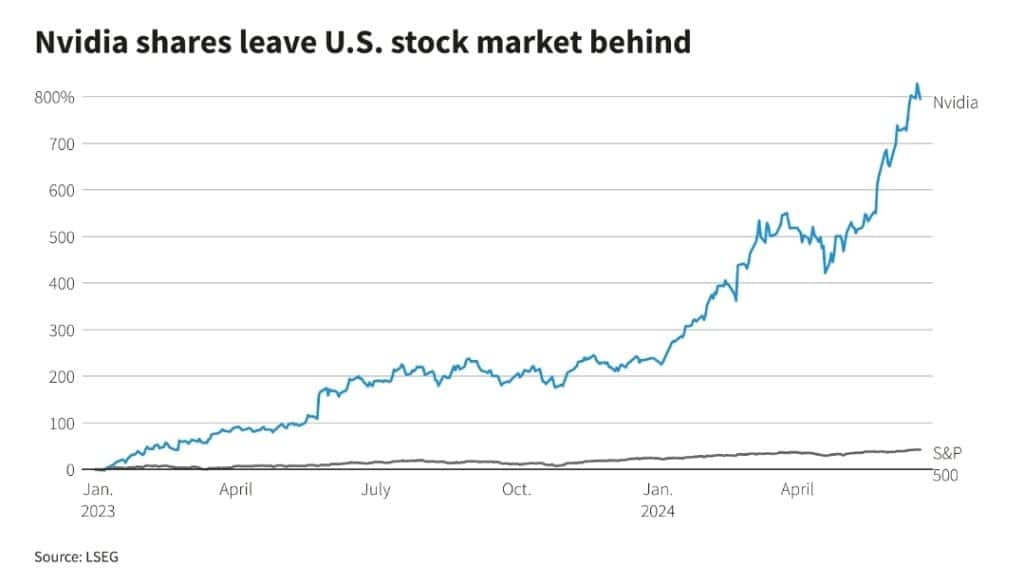

이번 주 엔비디아는 2022년 10월 이후 주가가 1,000% 이상 급등한 데 힘입어 잠시 시가총액 1위에 올랐습니다. 지난 12개월 동안 206% 상승했습니다.

엔비디아 강세론자들은 더 많은 이익이 올 것이라고 말합니다.

캘리포니아주 산타클라라에 위치한 엔비디아는 인공 지능 애플리케이션을 지원하는 칩의 지배적인 공급업체로서 거대한 기술 변화의 최전선에 서 있습니다.

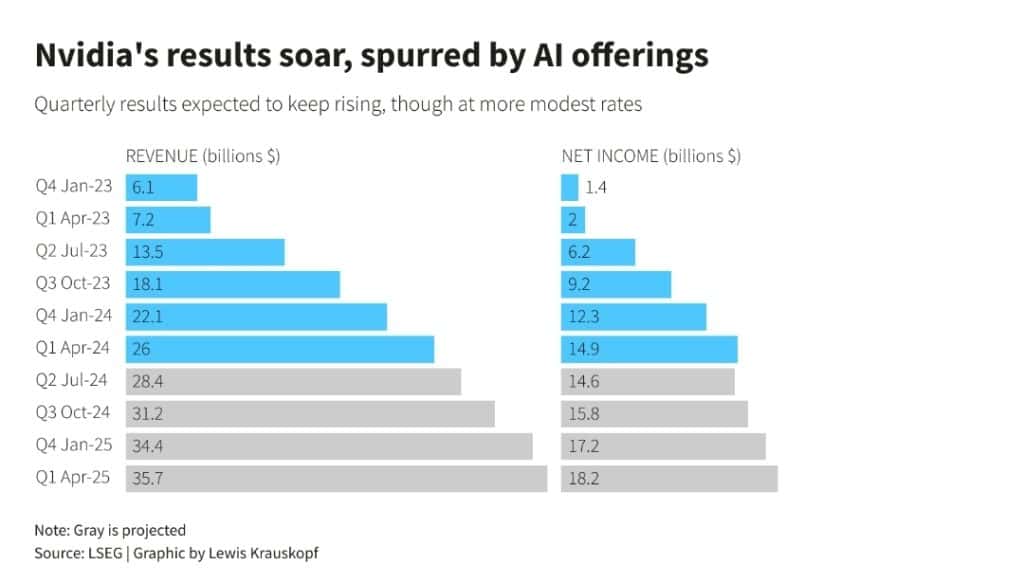

이번 회계연도 매출은 1,200억 달러로, 다음 해에는 1,600억 달러로 증가할 것으로 예상됩니다. 이에 비해 마이크로소프트는 이번 회계연도 매출이 약 16% 증가할 것으로 예상됩니다.

눈에 띄는 실적에 더 많은 이익을 놓칠까 두려워하는 투자자들이 몰려들고 있습니다. 하지만 이로 인해 엔비디아 주가는 더 높은 가치를 갖게 되었습니다.

예를 들어, 올해 수익 대비 주가 비율은 80%까지 상승했습니다. 이는 나쁜 소식이 전해질 때 회사의 주가가 급락하는 데 더 취약해질 수 있습니다.

Horizon Investment Services의 CEO인 척 칼슨은 알와 같이 주장합니다.

“과거에 있었던 일이 투자 결정에 영향을 미쳐서는 안 됩니다.”

“하지만 엔비디아 같은 주식의 경우, 쫓기는 느낌이 들기 때문에 투자 결정에 영향을 미치지 않는 것이 매우 어렵습니다.”

엔비디아 투자 전망

지금까지 엔비디아의 주가 추이는 낙관적인 투자자에게는 보상을, 의심하는 투자자에게는 벌을 주었습니다.

2024년 주가는 164% 상승하여 시장 가치가 3조 2,000억 달러 이상으로 급등하면서 이번 주에 잠시 마이크로소프트와 애플을 앞질렀습니다.

낙관적인 투자자들은 엔비디아의 AI 칩 부문 지배력을 강세장의 주요 원인으로 꼽습니다.

엔비디아 칩의 고성능은 AI 데이터 센터에서 대체하기 어렵습니다. 개발자가 AI 프로세서를 프로그래밍하는 데 사용하는 독점적인 소프트웨어 프레임워크도 이러한 장점에 더해집니다.

Spear Invest의 창립자이자 최고투자책임자인 Ivana Delevska는 월스트리트 애널리스트들이 예측하는 것 이상의 수익 상승을 기대하면서 엔비디아 주가에 대한 낙관적인 전망을 유지하고 있습니다.

엔비디아는 스피어 알파 ETF의 상위 보유 종목으로, 펀드의 약 14%를 차지하고 있습니다.

델레브스카는 엔비디아 수익이 견고하게 엔비디아 주가를 뒷받침하고 잇다고 주장합니다.

“(주가가) 지금처럼 올랐지만 수익이 실제로 움직이지 않는다면 매우 걱정스러울 것입니다. 하지만 지금과 같은 상황에서는 수익이 상당히 견고하게 뒷받침되고 있습니다.”

실제로 LSEG 데이터스트림에 따르면 엔비디아의 주가수익비율은 약 45로, 연초 25에서 상승한 후에도 5년 평균 주가수익비율인 41보다 약간 높은 수준에 불과합니다. 동시에 이 밸류에이션은 약 1년 전의 84 이상에서 하락한 것입니다.

엔비디아 칩의 기회요인이 과소평가되고 있다.

플럼 펀드의 대표인 톰 플럼은 AI를 넘어서는 엔비디아의 칩에 대한 기회가 과소평가되고 있다고 생각한다고 말했습니다.

이 회사는 7년 이상 엔비디아 주식을 보유하고 있으며, 두 개의 펀드에서 가장 큰 비중을 차지하고 있습니다.

“우리가 진정으로 이야기하는 것은 데이터와 데이터에 대한 액세스입니다.”

“그리고 그들은 이를 가능하게 하는 가장 빠르고 스마트한 칩을 가지고 있습니다.”

엔비디아 투자에서 주의 사항?

엔비디아가 앞으로 놀라운 성과를 거둘 것이라는 전망에 대해 경계하는 사람들도 있습니다.

엔비디아 고객들이 엔비디아 제품을 충분히 소화할 수 없을 듯

동아 데이비슨의 애널리스트 길 루리아는 엔비디아가 “진정으로 혁신적인” 제품을 보유하고 있으며 “전례 없는 성장”을 기록했다고 말했다. 그러나 그는 목요일에 주가가 130.78 달러 인 것에 비해 주식에 대해 “중립”등급과 목표 주가는 90 달러입니다.

몇 년 후를 내다보며 루리아는 엔비디아의 고객들이 회사의 가치를 뒷받침하는 월스트리트의 수익 추정치를 끌어올릴 만큼 충분히 소비할 수 있을지 의문이라고 말했습니다.

“엔비디아에 대한 경고는 장기적인 전망에서 비롯된 것입니다.”

“이러한 유형의 성능은 유지하기가 매우 어렵습니다.”

인공지능은 현재 과대포장되엇고 장기적으로 과소포장되어 있다

억만장자 투자자 스탠리 드루켄밀러는 지난달 CNBC 텔레비전과의 인터뷰에서 2024년 엔비디아에 대한 큰 베팅을 줄이면서

“AI가 지금은 약간 과대 포장되어 있지만 장기적으로는 과소 포장된 것일 수 있다”고 말했습니다.

호라이즌 투자 서비스의 칼슨은 엔비디아를 ‘매수’로 간주하지만, 상대적으로 비싼 밸류에이션으로 인해 호라이즌의 약 30개 주식 포트폴리오에 포함되기는 어려울 것으로 예상합니다.

엔비디아 경쟁자 등장

다른 우려 사항으로는 엔비디아의 시장 선도적 지위를 약화시키는 경쟁이 궁극적으로 발생할 수 있다는 점입니다.

거대 기술 기업인 Microsoft, 메타 플랫폼, 구글 소유의 알파벳은 AI 컴퓨팅 역량을 구축하고 제품과 서비스에 해당 기술을 추가하기 위해 경쟁하고 있습니다.

주식의 공정가치가 105달러인 모닝스타의 애널리스트들은 아마존, 마이크로소프트, 메타 플랫폼과 같은 주요 공급업체들이 결국 이 회사에 대한 의존도를 낮추고 공급업체 기반을 다각화할 것이라고 말했습니다.

Morningstar의 브라이언 콜로의 주장 : 엔비디아 대안이 나타날 조조짐이 보이면 엔지디아 상승세는 제한될것

“엔비디아는 현재 AI를 지배하고 있으며, 향후 10년 동안 이러한 선두를 유지할 수 있다면 회사의 수익성에는 한계가 없습니다.”

“그러나 대안이 성공적으로 개발될 조짐이 보이면 엔비디아의 상승세가 의미 있게 제한될 수 있습니다.”