연방준비제도의 금리 인하 시기에 대한 불확실성과 연준의 금리 동결에 대한 월가의 우려가 증시에 부담을 주고 있지만, 기업 실적은 평균적으로 월가의 기대치를 상회하고 있습니다.

BofA에 따르면 S&P 500 기업 중 약 3분의 2가 2023년 4분기 보고서를 통해 이번 분기 주당 순이익이 평균 6% 증가할 것으로 예상하고 있습니다.

이는 통상적으로 S&P 500 기업이 기록하는 평균 3% 포인트의 두 배에 달하는 수치입니다.

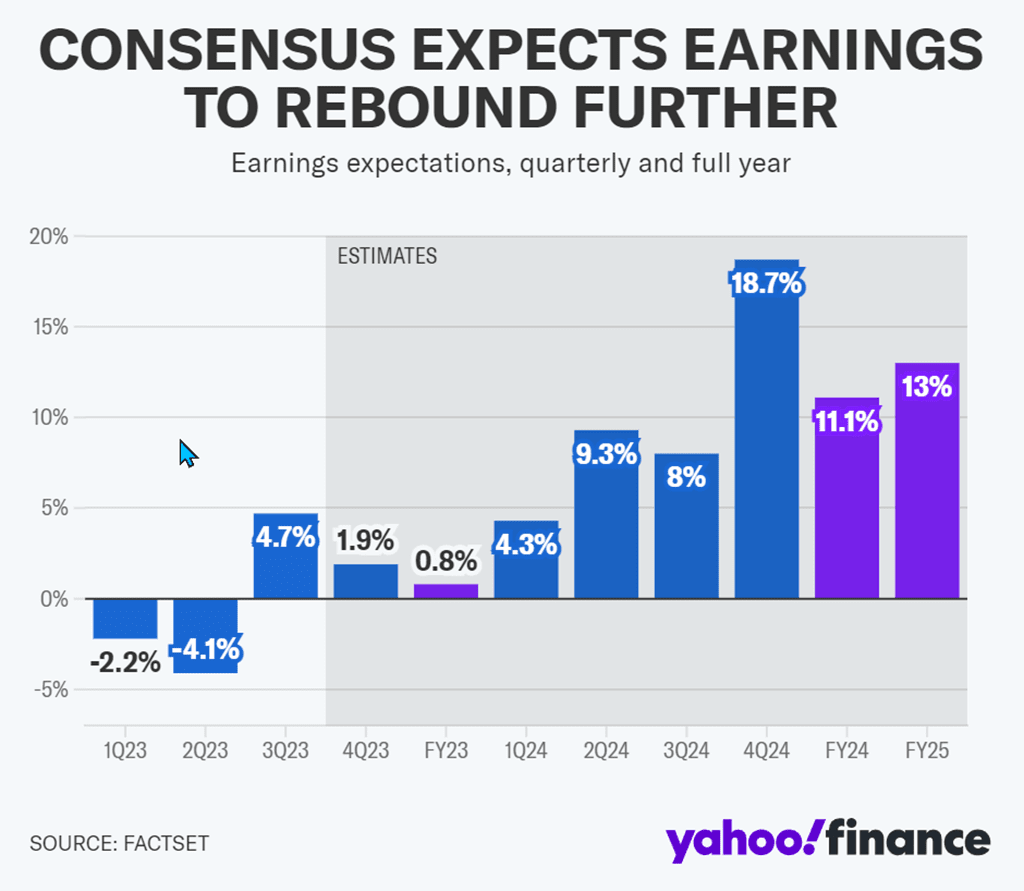

전반적으로 70%의 기업이 월가의 기대치를 상회했으며, 이는 과거 평균인 63%보다 높은 수치입니다. 팩트셋에 따르면 S&P 500의 주당 순이익은 전년 동기 대비 1.9% 증가할 것으로 예상됩니다.

BofA 미국 및 캐나다 주식 전략가인 권오성 씨는 야후 파이낸스와의 인터뷰에서 기대치에 비추어 볼 때 지금까지의 실적은 “양호”하다고 말했습니다.

“실적 호조는 매출보다는 마진에 의해 주도되고 있습니다.

“4 분기에 매출이 그렇게 많이 개선 될 것이라고 아무도 예상하지 못했다고 생각합니다. 기업들이 비용을 절감하고, 마진이 개선되고, 기업들이 성과를 내고 있습니다.”

이로 인해 주식에 대한 건설적인 스토리는 그대로 유지되었습니다. 1월 12일 JP모건(JPM)과 다른 대형 은행들이 4분기 실적 발표를 공식적으로 시작한 이후 S&P 500 지수는 약 3.4% 상승했습니다.

도이체방크 수석 주식 전략가인 빙키 차다(Binky Chadha)가 월요일 리서치 노트에서 밝혔듯이, 이는 첫 4주간의 실적 발표를 통해 벤치마크 평균 상승률인 2%를 훨씬 상회하는 수치입니다.

하지만 실적에 흠이 없는 것은 아닙니다.

BofA에 따르면 수요 약세에 대한 언급은 여전히 “높은 수준”이며, 예상치를 간신히 상회하는 매출 수치로 나타났습니다.

이번 실적 시즌에는 전반적으로 투자자들의 면밀한 조사가 이루어지고 있습니다.

BofA에 따르면 수익과 매출에 대한 월가의 기대치를 하회하는 기업의 주가는 다음 날 평균 4.3% 하락했습니다. 이는 일반적인 평균 하락률인 2.4%를 훨씬 상회하는 수치입니다.

“지난 두 달여 동안 전반적인 시장 심리가 많이 개선됐습니다.

“밸류에이션은 저렴하지 않습니다. 그렇기 때문에 [실적 추정치를] 놓치면 이전보다 더 많은 불이익을 받게 되므로 기준이 상당히 높아졌습니다.”

약세의 조짐은 S&P 500 지수를 넘어서도 확대되고 있습니다. RBC Capital Markets의 분석에 따르면 S&P 500 기업의 70% 이상이 실적 추정치를 상회하고 있는 반면, 러셀 2000 기업의 62%만이 동일한 성과를 내고 있습니다.

이는 월가의 많은 전문가들이 올해 큰 폭의 상승을 예상했던 러셀 2000 지수가 지난 한 달 동안 1% 미만의 하락세를 보이는 시장 움직임에서 드러났습니다. 반면 S&P 500 지수는 5% 이상 상승했습니다.

모건 스탠리의 최고 투자 책임자 마이크 윌슨은 일요일 밤 고객들에게 보낸 메모에서 “평균 주식의 실적은 경제 지표, 특히 질이 낮은 분야의 실적에 비해 좋지 않다”고 지적했습니다.

장기적으로는 현재의 부진한 수요 상황이 개선될 것으로 BofA는 보고 있습니다. 권 대표는 칩과 같은 주요 제품을 포함한 한국 수출이 반등할 것으로 내다봤습니다.

권 연구원에 따르면 한국은 글로벌 제조업 사이클의 선행 지표이며, 특히 미국은 다른 어떤 나라보다 한국으로부터 많은 상품을 수입하고 있습니다. 미국에서도 비슷한 추세가 나타나고 있는데, 최근 미국 ISM 제조업 지수의 반등은 향후 기업 활동의 상승을 나타내는 잠재적 지표로 작용하고 있습니다.

“실제로 수요가 개선되기 시작한다면, 그때는 기업들이 영업 레버리지를 통해 마진이 더욱 개선되기 시작할 것입니다.”라고 권 대표는 말합니다.

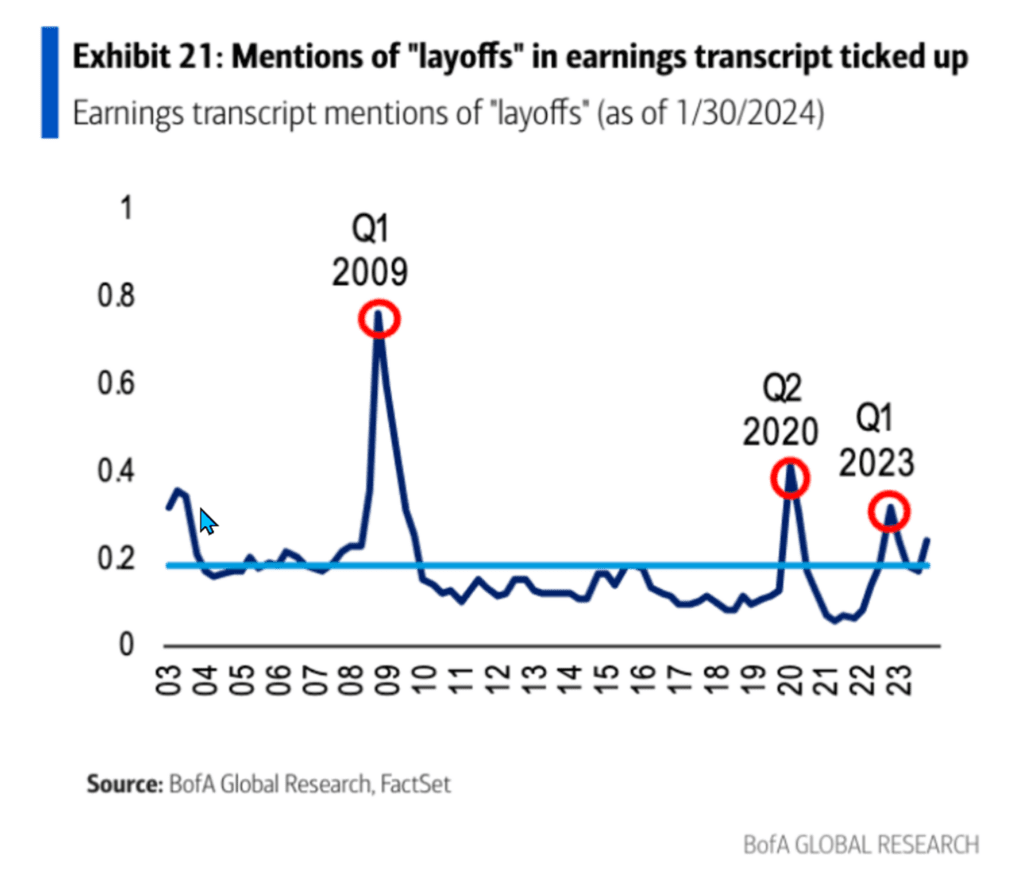

주요 약세 사례: 해고의 대폭적인 증가. 그러나 현재로서는 주간 실업수당 청구 건수와 같은 밀접한 경제 지표를 지배할 만큼 해고가 광범위하게 확산되지는 않았습니다.

BofA는 현재 보고 기간보다 2023년 1분기에 해고에 대한 언급이 훨씬 더 높은 것으로 보아 해고 사이클의 정점이 이미 왔다고 생각합니다.

BofA 팀은 수익이 계속 증가할 것으로 보고 있으며, 연구 결과에 따르면 일반적으로 이 시기는 해고가 크게 증가하는 시기가 아니라고 합니다.

“역사적으로 해고와 실적 사이클은 강한 반비례 관계를 보여 왔습니다.”

“2024년에 예상되는 실적 업사이클은 기업의 해고 정점 주기가 지났음을 시사합니다. 고용 시장은 여전히 견고합니다.”

이번 어닝 시즌에는 전반적으로 투자자들의 면밀한 조사가 이루어지고 있습니다.

BofA에 따르면 월가의 수익 및 매출 기대치를 하회하는 기업의 주가는 다음 날 평균 4.3% 하락했습니다. 이는 일반적인 평균 하락률인 2.4%를 훨씬 상회하는 수치입니다.

“지난 두 달여 동안 전반적인 시장 심리가 많이 개선되었습니다.”

“밸류에이션은 저렴하지 않습니다. 그렇기 때문에 [실적 추정치를] 놓치면 이전보다 더 많은 불이익을 받게 되므로 기준이 상당히 높아졌습니다.”

미국 주가 약세 조짐은 널리 퍼지고 있다.

약세의 조짐은 S&P 500 지수를 넘어서도 확대되고 있습니다.

RBC Capital Markets의 분석에 따르면 S&P 500 기업의 70% 이상이 실적 추정치를 상회하고 있는 반면, 러셀 2000(^RUT) 기업의 62%만이 동일한 성과를 내고 있습니다.

이는 월가의 많은 전문가들이 올해 큰 폭의 상승을 예상했던 러셀 2000 지수가 지난 한 달 동안 1% 미만의 하락세를 보이는 시장 움직임에서 드러났습니다. 반면 S&P 500 지수는 5% 이상 상승했습니다.

모건 스탠리의 최고 투자 책임자 마이크 윌슨은 일요일 밤 고객들에게 보낸 메모에서

“평균적인 주식의 실적은 경제 지표, 특히 질이 낮은 분야의 실적만큼 좋지 않다”고 지적했습니다.