1월 23일 기준 주요 주식에 대한 월가의 투자의견 및 주가 전망 보고서를 정리해 봤습니다.

그동안 급등했던 미국 주가지수는 다소 진정된 분위기속에서 본격화된 실적 시즌을 맞아 주요 주식들의 실적을 기다리며 정중동의 모습을 보이고 있는 듯합니다.

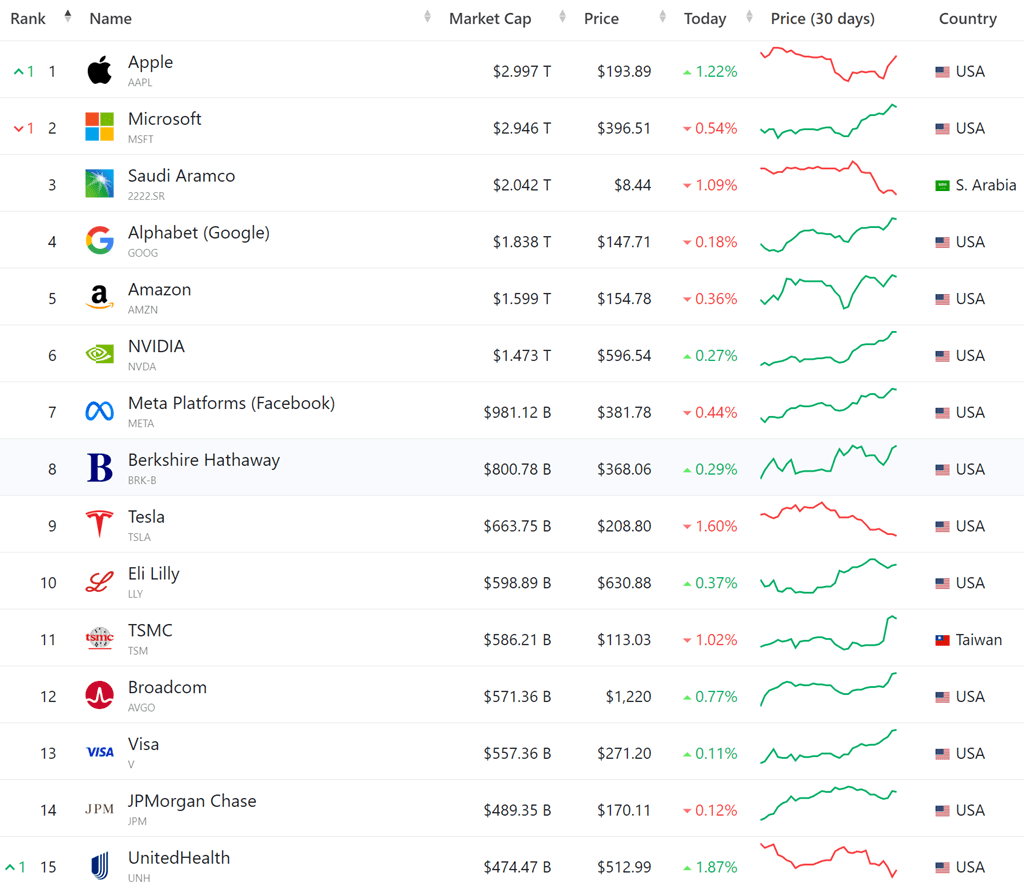

지난 밤 애플 주식이 오르면서 시가총액 1위 자리를 다시 찾았습니다. 미국 시간 1월 12일 마이크로소프트 시가총액이 1위로 올라선지 10일만에 다시 애플에 그 자리를 내준셈입니다. 10천하..

오늘 보고서 중에서는 캔터 피츠제럴드가 반도체 18개 종목에 대해 신규 커버를 시작하면서 반도체 주식에 대한 의견을 밝혓는데요. 요즘 반도체 주식이 핫한 가운데 잠깐 참고할만한 것 같습니다. 그리고 그동안 급등했던 AMD에 대해서 과장되었다는 부정적인 보고서가 있습니다.

- 엔비디아 투자의견 비중확대 등급으로 커버 시작

- AMD 투자의견 비중 확대 등급으로 커버 시작

- 마이크론 투자의견 비중확대 등급으로 커버 시작

- 퀄컴 투자의견 중립 등급으로 커버 시작

- 인텔 투자의견 중립등급으로 커버 시작

- ASML 투자의견 비중 확대 등급으로 커버 시작

- 램 리서치 투자의견 중립 등급으로 커버 시작

- KLA 투자의견 중립 등급으로 커버 시작

- 어플라이드 머티어리얼즈 투자의견 중립으로 커버 시작

1/23, 번스타인, 애플 투자의견 시장수익률 유지, 1분기 실적은 좋지 않을 것 전망

번스타인은 23년 4분기에 해당하는 회계년도 2024년 1분기 실적 발표를 앞두고 발표한 리서치 노트에서 애플이 1분기 매출과 주당순이익에 대한 컨센서스에 대체로 부합할 것이라고 전망했습니다.

애플 1분기 가이던스는 아이폰 공급이 개선되었음에도 불구하고 회사 매출이 4분기에 비해 32.7% 증가하여 사상 최저치를 기록하는 등 아이폰 15 사이클이 약세를 보였다고 지적했습니다.

번스타인은 서비스 부문은 계속해서 높은 성장세를 보일 것으로 보이지만, 애플의 다른 제품 부문도 약세를 보일 것으로 예상했습니다.

번스타인은 컨센서스가 아이폰의 계절성을 잘못 모델링하고 있으며, 2분기와 올해 남은 기간 동안의 수익이 컨센서스를 크게 밑돌 것으로 예상합니다.

번스타인은 아이폰 15가 약세 사이클이라는 투자 심리가 널리 퍼져 있다는 점을 감안할 때, 애플이 1분기 실적부터 연말까지 강한 실적을 냈던 아이폰 XS 및 14 사이클과 유사하게 미지근한 실적과 가이던스가 이미 가격에 반영되어 있는지 여부가 핵심이라고 말합니다.

번스타인은 애플 주식 투자의견 시장수익률(Market Perform) 투자의견과 애플 목표주가 195달러를 제시하고 있습니다.

애플, 이미 최대 18만 대의 비전 프로 헤드셋 판매, 궈 애널리스트

애플은 첫 선주문 주말 동안 16만 대에서 18만 대의 비전 프로 헤드셋을 판매했다고 애플 애널리스트 밍치 궈가 말했습니다.

Kuo는 Medium에 올린 게시물에서 헤드셋이 선주문 절차가 시작된 직후 매진되었으며, 모든 모델의 배송 시간이 5~7주 정도 지연되었다고 말했습니다.

애플 뮤직, SA 버전 아티스트에게 10% 더 높은 로열티 지급

애플이 1월 지급분부터 공간 오디오 버전을 사용할 수 있는 트랙에 대해 재생당 최대 10%의 애플 뮤직 로열티를 더 지급할 것이라고 9to5Mac의 벤자민 마요가 보도했습니다.

1/23, 크라우드스트라이크 CEO, 마이크로소프트 해킹, 러시아 SVR의 소행일 가능성

크라우드스트라이크 CEO 조지 커츠는 CNBC의 Mad Money와의 인터뷰에서 “보안만으로는 충분하지 않다”고 말했습니다.

그는 최근 마이크로소프트 해킹 사건에 대해 더 많은 것이 밝혀질 것으로 예상합니다. 보안은 어려운 문제이며 한 회사가 모든 것을 해결할 수는 없다고 그는 지적했습니다.

1/23, 벤치마크, 아마존 목표주가를 170달러에서 175달러로 상향 조정

벤치마크 애널리스트 다니엘 쿠르노스는 이번 주 목요일에 있을 4분기 아마존 실적 발표를 앞두고 아마존 목표주가를 170달러에서 175달러로 상향 조정하고, 아마존 투자의견 매수 등급을 유지했습니다.

벤치마크는 “또 다른 견고한 전자 상거래 분기”를 예상하지만 “월가는 더 이상 소매 업체 인 Amazon에 관심이없는 것 같다”고 평가하며, “오늘의 주제”, 즉 곧 출시 될 프라임 비디오 광고요금제 출시와 관련하여 회사는 광고 출시의 규모와 영향에 대해 “많은 사람들과 다른 견해”를 가지고 있다고 생각합니다.

벤치마크는 빠른 점유율 회복에도 불구하고 아마존에 대한 우호적인 시각을 유지하지만, 위험/보상 프로필이 “더 안전할 수도 있지만 다른 기회에 비해 매력도가 다소 떨어졌다”고 인정합니다.

1/23, 캔터 피츠제럴드, 엔비디아 투자의견 비중확대 등급으로 커버 시작

캔터 피츠제럴드는 엔비디아 투자의견 비중확대 등급과 목표주가 775달러로 커버리지를 개시했습니다.

이 애널리스트는 연구 노트에서 투자자들에게 엔비디아는 데이터 센터 매출의 비율이 아니라 전 세계 IT 지출의 비율이 기회인 인공 지능 컴퓨팅 회사로 남아 있다고 말합니다.

캔터 피츠제럴드는 “투자자들이 2025년 이후에도 지속적인 성장에 대한 확신을 갖게 되면서 2024년까지 주가가 현재의 우려의 벽을 넘어설 것”으로 예상합니다.

1/23, 모건스탠리, 엔비디아 대신 웬스턴 디지탈을 반기 탑픽으로 선정

- 1분기 낸드 가격은 20%이상 상승했고 일부 지역에서는 더 올랐음

- 빠른 속도로 사업성이 개선되고 있음

- 하반기 메모리사업부 분리는 부품 가치합이 더 커질 것

- 상대적으로 낮은 밸류에이션이 설득력있다

모건 스탠리는 웨스턴 디지털 목표주가를 52달러에서 73달러로 올렸고, 투자의견 비중 확대 등급을 유지했습니다.

또한 엔비디아 대신 웬스턴디지탈을 모건스탠리 반기 탑픽으로 선정했습니다.

이 회사는 1분기 낸드 가격이 전분기 대비 20% 이상 상승했고 일부 지역에서는 더 많이 상승했으며 “빠른 속도”로 사업이 개선되고 있다고 보고 추정치를 상향 조정했습니다.

한편, 웨스턴 디지털은 특히 하반기에 메모리 사업부가 분리되어 부품 가치의 합이 높아질 것으로 예상되는 점을 고려할 때 웨스턴 디지털과 동종 업체 간의 밸류에이션 격차가 “매우 설득력 있다”고 보고 있습니다.

1/19, JMP증권, 메타 목표주가를 380달러에서 410달러로 상향 조정

JMP증권은 메타 목표주가를 380달러에서 410달러로 상향 조정하고, 메타 투자의견 ‘시장수익률 상회(Outperform)’ 등급을 유지했습니다.

이 회사의 조사에 따르면 디지털 광고 시장은 1월에 이어 4분기에도 강세를 보였으며, 이번 분기에는 디지털 광고 커버리지 유니버스에서 대체로 긍정적인 보고서가 나올 것으로 예상된다고 애널리스트는 리서치 노트에서 투자자들에게 밝혔습니다.

JMP증권은 메타를 광고 커버리지 부문에서 최고 추천 종목으로 남아 있습니다.

1/23, 모건스탠리, 테슬라 목표주가를 380달러에서 345달러로 하향

모건스탠리 애널리스트 아담 조나스는 오는 1월 24일 수요일 테슬라의 4분기 실적 발표를 앞두고 테슬라 목표주가를 380달러에서 345달러로 낮추고 테슬라 주식 투자의견 비중 확대 등급을 유지했습니다.

이 애널리스트는 전기차 시장이 수요에 비해 공급이 과잉 상태이며 글로벌 전기차 모멘텀이 둔화되고 있다고 지적합니다.

이 애널리스트는 테슬라 2024년 전망은 판매량과 수익성에 대해 신중할 것으로 예상하며, “24 회계연도에 대한 분명한 신중한 전망을 기다리기보다는 24 회계연도와 25 회계연도 추정치를 미리 시장에 공개하고 싶었다”고 투자자들에게 말합니다.

모건스탠리의 24 회계연도 비일반회계기준 테슬라 주당순이익 추정치는 2달러 미만으로 떨어지며 “전기차의 힘든 썰매 타기”를 예상하지만, AI와 로봇공학의 선택권을 이유로 Tesla에 대한 비중확대 의견을 유지합니다.

1/23, 노스랜드, AI ‘비이성적 과열’ 이유로 AMD 투자의견을 시장수익률로 하향 조정

노스랜드는 AMD 투자의견을 시장수익률 등급으로 하향 조정하고 AMD 목표 주가를 삭제했습니다.

2023년 AI 칩 성장은 ChatGPT 모멘텀, 평균 판매 가격 인상, 이중 주문 및 중국 기업의 비축으로 인해 혜택을 받았으며, 이 회사는 AI 성장에 대한 현재 컨센서스 기대치가 “비합리적인 과잉”을 반영한다고 주장합니다.

2027년 AI 칩 매출을 1,250억 달러로 예측하고, AMD의 AI 매출은 160억 달러, 시장 점유율은 13%로 예상하는 이 회사는 AMD의 주가가 2027년에 “훨씬 더 높은 AI 매출”을 반영하고 있다고 믿으며, 주가에 대한 “만약 우리가 안다면” 등급을 설정할 때 밸류에이션을 인용합니다.

1/23, 번스타인, ASM 투자의견을 시장수익률 초과 달성으로 업그레이드

번스타인은 ASML 목표주가를 664달러에서 869달러로 상향 조정하고, 투자의견 시장수익률 초과 달성으로 업그레이드했습니다.

이 애널리스트는 리서치 노트에서 2024년 웨이퍼 팹 장비의 과도기가 예상되지만, ASML은 동종업체에 비해 점점 더 매력적인 가격을 보이고 있다고 말합니다.

ASML 주가는 지난 12개월 동안 24% 상승하는 데 그쳤으며, 2025년까지 비교적 견조한 수익 성장으로 인해 주가가 매력적으로 책정되었다고 Bernstein은 말합니다.

1/23, 캔터 피츠제럴드, 마이크론 투자의견 비중확대 등급으로 커버 시작

캔터 츠제럴드 애널리스트 C.J. 뮤즈는 마이크론 투자의견 비중확대 등급과 마이크론 목표주가 100달러로 마이크론에 대한 커버리지를 개시했습니다.

이 회사는 투자자들에게 반도체 주식 투자의견 비중확대 의견을 제시하면서 가격 개선, 공급 규율, 최종 시장 개선, 생성형 AI의 DRAM 수요 증가로 인해 2024~2025년에 매출, 마진, 잉여현금흐름이 “의미 있는 회복”을 보일 것이라고 주장합니다.

1/23, 캔터 피츠제럴드, 퀄컴 투자의견 중립 등급으로 커버 시작

캔터 피츠제럴드는 퀄컴 투자의견 중립 등급과 퀄컴 목표주가 150달러로 퀄컴에 대한 커버리지를 시작했습니다.

이 회사는 퀄컴이 인공지능 엣지 리더가 될 것으로 예상하지만 2025-2026 년까지는 사용 사례가 있을 것 같지 않다고 보고 있습니다.

이 회사의 스마트폰 노출은 단기적으로 주가의 지배적인 동인이되고 있으며, Cantor는 Arm PC가 “단기 및 중기 적으로 바늘을 움직일 것으로 기대하지 않는다”고 분석가는 연구 노트에서 투자자들에게 말합니다.

1/23, 캔터 피츠제럴드, ASML 투자의견 비중 확대 등급으로 커버 시작

캔터 피츠 제럴드는 반도체 및 반도체 장비 산업의 18개 기업에 대한 커버리지를 시작하면서 ASML 투자의견 과체중 등급과 ASML 목표주가 900 유로로 커버리지를 시작했습니다.

이 애널리스트는 리서치 노트에서 2023년에 ASML은 실적이 저조했지만, 2024년에는 그 반대가 될 것으로 예상하며, 2025년에 예상되는 성장을 뒷받침하기 위해 2분기에는 예약이 증가할 것으로 기대한다고 말합니다.

1/23, 캔터 피츠제럴드, 램 리서치 투자의견 중립 등급으로 커버 시작

캔터 피츠제럴드 애널리스트 C.J. Muse는 램리서치 투자의견 중립 등급과 램리서치 목표주가 830 달러로 램 리서치(LRCX)에 대한 커버리지를 개시했습니다.

이 애널리스트는 2024년을 “전환의 해”로 보고 광범위한 반도체 분야에서 해당 그룹 중 ASML(ASML)을 선호하며, 반도체 장비 주식은 “2023년에 매우 우수한 성과를 거두었다”고 말합니다.

램리서치의 “역풍과 순풍 모두”에 주목하는 이 회사는 투자자들이 2024년을 내다보고 2025년의 성장 잠재력에 초점을 맞춘다면 램리서치의 등급이 “너무 보수적일 수 있다”고 인정합니다.

1/23, 캔터 피츠제럴드, KLA 투자의견 중립 등급으로 커버 시작

캔터 피츠 제럴드는 KLA 투자의견 중립 등급과 KLA 목표주가 625 달러로 KLA (KLAC)에 대한 커버리지를 시작했습니다.

2024년을 “전환의 해”로보고 더 넓은 반도체 분야에서 해당 그룹 중에서 ASML (ASML)을 선호하는 이 분석가는 반도체 장비 주식이 “2023년에 매우 좋은 성과를 거두었습니다.”라고 평가합니다.

KLA Corp.에 대해 “역풍과 순풍 모두”라고 언급 한이 회사는 투자자들이 2024 년까지보고 2025 년 성장 잠재력에 초점을 맞출 경우 회사의 등급이 “너무 보수적 일 수 있음”을 인정합니다.

1/23, 캔터 피츠제럴드, AMD 투자의견 비중 확대 등급으로 커버 시작

캔터 피츠제럴드 애널리스트 C.J. Muse는 반도체 및 반도체 장비 산업의 18개 종목에 대한 커버리지를 시작하면서 AMD (AMD)에 대해 비중 확대 등급과 190 달러의 목표 가격으로 커버리지를 시작했습니다.

이 회사는 AMD를 가속 컴퓨팅 분야에서 엔비디아(NVDA)의 대안을 찾는 시장의 주요 수혜자로 보고 있다고 애널리스트는 리서치 노트에서 투자자들에게 말했다.

이 회사는 매수세가 주당순이익 6달러까지 계속 이어질 것으로 보고 있습니다.

1/23, 캔터 피츠제럴드, 어플라이드 머티어리얼즈 투자의견 중립으로 커버 시작

캔터 피츠제럴드는 반도체 및 반도체 장비 산업의 18개 주식에 대한 커버리지를 시작하면서 어플라이드 머티리얼즈 투자의견 중립 등급과 180 달러의 목표 가격으로 어플라이드 머티어리얼즈에 대한 커버리지를 시작했습니다.

2023년은 2022년 공급 제약에 힘 입어 어플라이드 머티리얼즈에게는 예상보다 훨씬 더 나은 해였으며, 회사는 중국 국내 지출이 유지되는 동시에 첨단 로직 / 파운드리와 DRAM의 회복이 실리콘의 완만한 성장을 지원할 것이라고 분석가는 연구 노트에서 투자자들에게 말합니다.

이 회사는 AGS와 디스플레이의 지속적인 성장으로 2025년 주당순이익 9.50달러를 달성할 수 있을 것으로 전망했습니다.

1/23, 캔터 피츠제럴드, 인텔 투자의견 중립등급으로 커버 시작

캔터 피츠 제럴드는 인텔 투자의견 중립 등급과 인텔 목표주가 50달러로 인텔 (INTC)에 대한 커버리지를 시작했습니다.

투자자들에게 반도체 주식에 대한 비중확대를 권고하는 이 회사는 컨센서스를 하회하는 PC 계절성, 모빌아이(MBLY)의 실적 부진으로 인한 부정적인 영향, IFS 공시에 대한 ‘혼란’을 고려할 때 2024년에 인텔을 잠재적인 상대적 저조 기업으로 보고 있다고 분석가들은 말합니다.

1/23, 스티펠, IBM 목표주가를 144달러에서 183달러로 상향 조정

Stifel 애널리스트 데이비드 그로스먼은 IBM 목표주가를 144달러에서 183달러로 상향 조정하고, 투자의견 매수 등급을 유지했습니다.

실적이 저조했던 IBM은 매출의 33%를 차지하는 IT 서비스 부문의 심리 변화와 맞물려 급등했다고 이 애널리스트는 투자자들에게 말합니다.

이 애널리스트는 2024년 설정은 “견고해 보인다”고 말하며, 약 4%의 고정 통화 매출 성장률 또는 약 3%의 유기적 성장률과 10.10달러의 주당순이익을 예상합니다.

1/23, WSJ, 팔란티어, 정부 계약 둔화 전망

소프트웨어 기업 팔란티어(기업가치 360억 달러)는 정부 기관들이 다른 곳에서 “더 저렴하고 유연한” 대안을 찾으면서 미국 정부 계약이 둔화되고 있다고 월스트리트 저널의 헤더 서머빌이 보도했습니다.

“정부 기관은 Palantir와 협력하는 방식을 바꾸고 있습니다… 그들은 Palantir가 비싸기 때문에 모든 달걀을 한 바구니에 넣고 싶지 않습니다.”

- RBC Capital Markets의 소프트웨어 분석가인 Rishi Jaluria

1/23, 시티, 데이터독 목표주가를 125달러에서 150달러로 상향 조정

Citi는 데이터독 목표 주가를 125달러에서 150달러로 상향 조정하고, 데이타독 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 가관측성 및 데브옵스 이름에 대한 채널 피드백은 고무적이지만, 주가의 급격한 상승으로 인해 4분기 실적에 “불안한 주가 설정이 남아있다”고 말합니다.

앞으로의 밸류에이션 프레임워크에서 Citi는 목표 주가를 상향 조정했습니다.