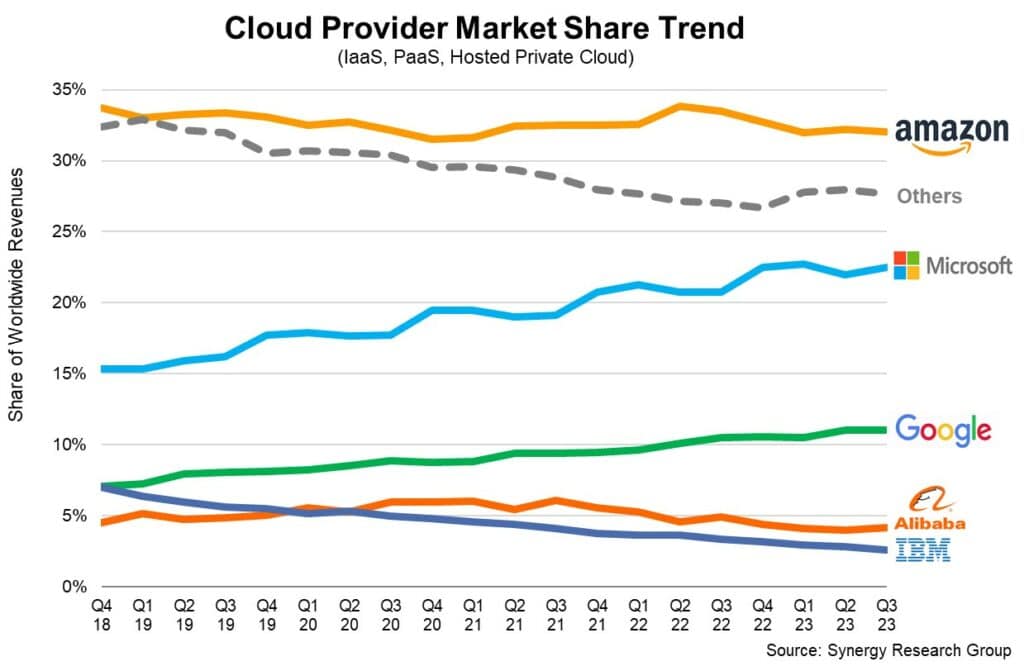

클라우드 사장은 아마존 웹서비스가 33%, 마이크로소프트 애저 20% , 구글 클라우드 10%를 차지하면서 빅3를 형설하고 있고 이를 알리바바, IBM 클라우드 등이 추격하고 있습니다. 이러한 대기업 틈새에서 크라우드스트라이크는 신생 업체로 빠르게 시장을 잠식하는 다크호스로 떠오르고 있는데요. 크라우드스트라이크 투자의견 및 크라우드스트라이크 목표주가 등 크라우드스트라이크 주가 전망에 대해 업데이트해보도록 하겠습니다.

9/4, 아르거스, 크라우드스트라이크 목표주가를 400달러에서 325달러로 하향

아르거스는 크라우드스트라이크의 목표주가를 400달러에서 325달러로 낮추었지만 투자의견 매수 등급은 유지했습니다.

애널리스트는 리서치 노트에서 CrowdStrike 소프트웨어 업데이트로 인한 혼란은 회사에 대한 평판이 좋지 않았지만, 8월 초에 바닥을 찍고 강하게 반등하면서 시장의 반응에 고무되어 있다고 말합니다.

Crowdstrike 소프트웨어는 여전히 시장에서 최고의 선택으로 경쟁력을 유지하고 있지만, 회사는 여전히 FY25 EPS 전망을 36센트에서 3.64달러로, FY26 EPS 전망을 32센트에서 4.56달러로 낮추고 있다고 Argus는 덧붙였습니다.

HSBC, 크라우드스트라이크 투자의견을 보류에서 매수로 업그레이드

HSBC는 크라우드스트라이크 목표주가를 302달러에서 339달러로 상향 조정하고 투자의견 매수로 업그레이드했습니다.

이 회사는 7월 19일 발생한 글로벌 IT 중단 사고의 재정적 영향이 “이제 알려졌기 때문에 나쁜 소식은 이제 끝났다고 생각한다”고 말했습니다.

크라우드스트라이크는 가이던스를 낮췄지만, 향후 2분기에 전년 대비 23%의 높은 매출 성장률을 기록할 것으로 예상되며 이는 다른 보안 회사들의 예상 성장률의 거의 두 배에 달한다고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.

HSBC는 크라우드스트라이크의 장기 성장 전망은 여전히 유효하다고 생각합니다.

이 회사는 보안 업계에서 가장 빠르게 성장하는 시장에 노출되어 있으며, 자체 인공 지능 설계를 통해 구조적 경쟁 우위를 확보하고 있다고 주장합니다.

번스타인, 크라우드스트라이크 목표주가 315달러에서 334달러로 상향 조정,

번스타인 애널리스트 피터 위드는 2분기 보고서 이후 크라우드스트라이크에 대한 목표주가를 315달러에서 334달러로 상향 조정하고 투자의견 투자의견 ‘아웃퍼폼’을 유지했습니다.

이 회사는 내년 초에는 글로벌 IT 중단 사태의 최악의 영향이 끝날 것으로 예상하고 있습니다. 애널리스트는 리서치 노트에서 투자자들에게 미뤄진 거래가 여전히 성사될 것으로 보인다고 말합니다.

6/24, 웰스파고. 크라우드스트라이크, 긴축 지출 환경 속에서도 여전히 탑픽

웰스 파고 애널리스트 앤드류 노윈스키가 크라우드스트라이크에 대해 비중확대 등급과 목표주가 435달러를 재차 강조하며 긴축 지출 환경 속에서도 크라우드스트라이크는 여전히 탑픽이라고 말했습니다.

이 회사의 올해 중반 CIO 설문조사 결과에 따르면 2024년 하반기에도 거래 성사가 어려워지면서 지출이 타이트하게 유지될 것으로 예상됩니다.

애널리스트는 리서치 노트에서 Crowdstrike는 이러한 어려운 역학 관계 속에서 성장하는 동시에 영업이익률과 잉여 현금 흐름 마진을 확대할 수 있는 몇 안 되는 벤더 중 하나라고 말합니다.

6/6, 크라우드스트라이크 실적을 읽는 월가의 시선

Scotiabank, 크라우드스트라이크 목표주가를 400달러에서 393달러로 하향 조정

Scotiabank는 크라우드스트라이크 목표주가를 400달러에서 393달러로 하향 조정하고 투자의견 Outperform 등급을 유지했습니다.

스코티아뱅크는 크라우드스트라이크가 1분기 실적을 발표하면서 신규 ARR 성장률과 2분기 가이던스가 시장 컨센서스를 상회했다고 밝혔습니다. 다른 대형 사이버 보안 회사가 어려움을 겪고있는 동안 회사는 계속해서 잘 실행하고 있다고 덧붙였습니다.

로젠블렛, 크라우드스트라이크 목표주가 415달러에서 420달러로 상향 조정

Rosenblatt은 크라우드스트라이크의 목표주가를 415달러에서 420달러로 상향 조정하고 투자의견 매수 등급을 유지한 것은 “다시 한번 인상적인 분기 실적을 달성”했기 때문이라고 밝혔습니다.

이 애널리스트는 지속적인 “탁월한 재무 성과”가 사이버 보안 업계의 다른 회사와 차별화된다고 주장합니다.

DA데이비슨, 크라우드스트라이크 목표 주가를 425달러에서 380달러로 하향

DA 데이비슨은 크라우드스트라이크 목표 주가를 425달러에서 380달러로 낮췄지만 투자의견 매수 등급은 유지했습니다.

이 회사는 플랫폼 채택이 계속됨에 따라 컨센서스에 비해 상당한 연간 반복 수익과 잉여 현금 흐름 상승 여력이있는 또 다른 매우 강력한 분기를 제공했으며 경영진은 “그 어느 때보 다 더 많은 모듈”로 착륙하고 있다고 분석가는 연구 노트에서 투자자들에게 말합니다.

지난 몇 분기 동안 보여준 실행 수준은 Crowdstrike가 올해 남은 기간 동안 계속해서 상당한 상승 여력을 제공 할 것이라는 확신을 높이고 있다고 회사는 덧붙였습니다.

웨드부시, 크라우드스트라이크 목표주가 390달러에서 385달러로 하향 조정

Wedbush 애널리스트 타즈 쿠잘기는 크라우드스트라이크 목표주가를 390달러에서 385달러로 낮추고 투자의견 아웃퍼폼 등급을 유지했습니다.

이 애널리스트는 크라우드스트라이크가 시장 예상치 및 가이던스를 상회하는 양호한 분기 실적을 발표했다고 언급했습니다.

매출과 순 신규 ARR도 시장 예상치를 상회했으며, 연간 매출 가이던스도 분기 중 예상보다 약간 상향 조정했습니다. 이번 분기의 모멘텀을 지난 분기와 비교하면 모멘텀이 조금 더 완만해진 것으로 보인다고 웨드부시는 주장합니다.

그러나 거시적/수요 추세가 어렵고 이번 실적 시즌에 다른 소프트웨어/보안 회사들의 실적이 엇갈린 상황에서 Crowdstrike는 가이드 및 시장 기대치에 비해 “깨끗한” 실적을 달성했다고 덧붙였습니다.

BMO 캐피탈, 크라우드스트라이크 목표주가를 425달러에서 410달러로 하향 조정

BMO 캐피탈은 크라우드스트라이크의 목표주가를 425달러에서 410달러로 낮추고 투자의견 ‘아웃퍼폼’ 등급을 유지했습니다.

이 회사는 소프트웨어 가치의 압축과 거시적 불확실성이 커지면서 목표 주가를 낮추었지만, 컨센서스를 상회하는 연간 반복 매출, ARR 및 컨센서스 추정치 인 5 %에 비해 두 자릿수에서 10 % 범위의 ARR 성장 전망으로 1 분기 실적 호조에 따라 경쟁사와 “차별화된”것으로보고 있다고 분석가는 리서치 노트에서 투자자들에게 말합니다.

Needham, Crowdstrike의 추가 주가 상승으로 마진 확대

Needham은 1분기 실적 호조 이후 크라우드스트라이크 투자의견 매수 등급과 크라우드스트라이크 목표주가 425달러를 유지합니다.

이 애널리스트는 리서치 노트에서 이 회사에 대해 여전히 긍정적이며 지속적인 점유율 상승, 마진 확대, 강력한 현금 흐름, 강력한 신제품, 단일 에이전트와 단일 사용자 인터페이스를 갖춘 명확한 통합 플랫폼을 제공할 것으로 예상한다고 말합니다.

BTIG, 크라우드스트라이크 목표주가 432달러에서 402달러로 하향 조정

BTIG는 크라우드스트라이크의 목표주가를 432달러에서 402달러로 낮추고 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 이 회사가 강력한 1분기 실적을 달성하고 FY25 가이던스를 상향 조정하여 “대체로 긍정적인” 투자자 정서에 부응했다고 말합니다.

새로운 모듈도 순조롭게 진행되고 있는 것으로 보이며, 여러 카테고리에서 경쟁사 대비 경쟁력이 있다고 덧붙였습니다. 그러나 BTIG는 “보다 보수적인 단말기 배수 가정”을 반영하여 목표가를 낮췄다고 언급했습니다.

Canaccord, 크라우드스트라이크 목표 주가를 $400에서 $405로 상향

Canaccord는 크라우드스트라이크 목표 주가를 $400에서 $405로 상향하고 투자의견 매수 등급을 유지합니다.

이 회사는 CrowdStrike가 엔드포인트 보안 분야에서 동종업체에 비해 고유한 클라우드 기술 우위와 함께 보안 예산의 더 많은 부분을 차지하기 위한 접선 부문으로의 플랫폼 확장을 고려할 때 장기적인 성장에 유리한 위치에 있다고 믿습니다.

오펜하이머, 크라우드스트라이크 목표주가를 $355에서 $400로 상향

Oppenheimer는 크라우드스트라이크 목표 주가를 $355에서 $400로 인상하고 투자의견 Outperform 등급을 유지합니다.

크라우드스트라이크는 전년 동기 대비 22%의 순순매출액 성장과 높은 수익성을 바탕으로 예상치를 상회하는 1분기 실적을 발표했습니다.

이 회사는 플랫폼 판매 모션을 실행하고 있으며 대규모 통합 거래를 성사시키는 데 도움이되는 Falcon Flex를 통해 유망한 견인력을보고 있습니다.

앞으로 오펜하이머는 어려운 지출 배경을 고려할 때 경영진이 계속해서 신중한 가이던스를 제시할 것으로 예상하며, 2분기 NNARR 가이던스는 전년 대비 두 자릿수에서 10%대 초반의 성장률을 기록할 것으로 전망합니다.

미즈호, 크라우드스트라이크 목표주가를 390달러에서 370달러로 하향 조정

미즈호는 크라우드스트라이크의 목표주가를 390달러에서 370달러로 낮추고 투자의견 매수 등급을 유지했습니다.

최근 수많은 소프트웨어 공급업체의 부진한 실적에도 불구하고 크라우드스트라이크는 1분기에 양호한 실적을 발표했다고 애널리스트는 리서치 노트에서 투자자들에게 밝혔습니다.

이 회사는 새로운 모듈에서 계속해서 강력한 채택을보고 있다고 말합니다. 미즈호는 목표 주가 하락에 대해 낮은 주가수익비율 배수를 언급하며 Crowdstrike의 가이던스가 고무적이라고 덧붙였습니다.

번스타인 크라우드스트라이크 목표주가 397달러에서 381달러로 하향 조정

번스타인은 크라우드스트라이크의 목표주가를 397달러에서 381달러로 낮추고 투자의견 ‘아웃퍼폼’ 등급을 유지했습니다.

이 회사는 회사가 또 다른 강력한 비트와 인상을 제공했다고 지적합니다.

가이던스 중간점과 컨센서스를 거의 2% 초과 달성했으며, 연간 매출 가이던스도 거의 2배나 상향 조정했습니다.

이러한 성과는 Falcon 플랫폼의 강점에 힘입은 견조한 NRR에 힘입은 것입니다. 플랫폼 오퍼링은 계속해서 고객들에게 반향을 일으키고 있으며 Crowdstrike가 사이버 보안 분야의 플랫폼 플레이어로서 입지를 굳히는 데 도움이 되고 있으며 더 이상 엔드포인트 플레이어로만 여겨지지 않는다고 번스타인은 덧붙입니다.

5/30, JP모건, 크라우드스트라이크 목표주가를 371달러에서 400달러로 상향 조정

JP모건은 6월 4일 실적 발표를 앞두고 크라우드스트라이크의 목표주가를 371달러에서 400달러로 상향 조정하고 투자의견 비중확대 등급을 유지했습니다.

크라우드스트라이크는 계속해서 해당 시장에서 점유율을 차지할 수 있는 가장 좋은 위치에 있는 업체 중 하나로 보고 있습니다.

주식이 표면적으로는 비싸 보일 수 있지만 회사의 성장과 펀더멘털 성과는 시장이 수익성있는 성장과 현금 흐름으로 잘 실행되는 회사의 주식을 선호하는시기에 “과소 평가 된”마진과 잉여 현금 흐름 스토리로 주가를 높일 수 있다고 애널리스트는 리서치 노트에서 투자자들에게 말합니다.분석가는 리서치 노트에서 투자자들에게 말합니다.

5/29, 모건 스탠리, 크라우드스트라이크 목표주가를 372달러에서 422달러로 상향 조정

모건 스탠리는 크라우드스트라이크의 목표주가를 372달러에서 422달러로 상향 조정하고 투자의견 비중확대 의견을 유지했습니다.

이 애널리스트는 연구 노트에서 시장규모가 확대되고 상향 판매 및 잉여 현금 흐름이 개선됨에 따라 향후 12개월 내에 시가 총액이 1,000억 달러를 돌파하고 4~5년 내에 거의 두 배로 증가할 것으로 예상한다고 말합니다.

다음 주에는 1분기 실적이 호조를 보일 것으로 예상하며, 6월 초 S&P 500 지수 편입 가능성과 2028년까지 연간 반복 매출 100억 달러 이상을 목표로 하는 9월 애널리스트 데이 등 추가적인 촉매제가 있을 것으로 보고 있습니다.

Morgan은 핵심 엔드포인트 보안 분야에서 Crowdstrike의 승률이 개선되고 더 광범위한 플랫폼 채택이 증가하고 있다는 점을 확인했습니다.

3/14, 모건스탠리, 크라우드스트라이크 목표주가 304달러에서 372달러로 상향 조정

모건스탠리 애널리스트 함자 포더왈라는 크라우드스트라이크의 목표주가를 304달러에서 372달러로 상향 조정하고 투자의견 비중확대 의견을 유지했습니다.

지난주 저녁 식사를 위해 CrowdStrike의 CEO 조지 커츠, 사장 마이클 센토나스, IR 책임자 마리아 라일리를 초청한 후, 회사는 승률 개선, 강력한 신제품 파이프라인, 수요 둔화 조짐이 보이지 않는다며 여전히 ‘낙관적’인 전망을 유지했습니다.

3/12, 베어드, 다큐사인 목표주가를 50달러에서 65달러로 상향 조정

베어드는 다큐사인 목표주가를 50달러에서 65달러로 상향 조정하고 투자의견 중립 등급을 유지했습니다.

이 회사는 매출, 수익성 및 현금 흐름이 개선된 견고한 4분기 실적을 발표했다고 언급했습니다. 초기 F25 매출 및 수익성 가이던스도 이전 예상치를 상회했습니다.

씨티, 다큐사인 목표주가를 90달러에서 93달러로 상향 조정

씨티는 다큐사인 목표주가를 90달러에서 93달러로 상향 조정하고 투자의견 매수 등급을 유지했습니다.

애널리스트는 리서치 노트에서 매각 절차에 대한 평가가 포함된 불확실한 몇 달을 보낸 후 DocuSign은 “매우 견고한 실적/상승” 분기를 기록하여 성장 추세가 안정화되고 수익성이 개선될 조짐을 보였다고 말합니다.

RBC, 다큐사인 목표주가를 50달러에서 59달러로 상향 조정

RBC Capital은 다큐사인 목표 주가를 50달러에서 59달러로 상향 조정하고 4분기 실적 호조 이후에도 섹터 성과 등급을 유지했습니다.

이 회사는 견고한 분기를보고했으며, 초기 FY25 성장 가이던스가 약했지만 엔터프라이즈, 국제 및 계약 수명주기 관리 부문의 강점으로 인해 4 분기 실적이 시간 외 주가를 주도했다고 분석가는 연구 노트에서 투자자들에게 말합니다.

웨드부시, 다큐사인 목표주가 $56에서 $65로 상향 조정

Wedbush는 DocuSign 목표 주가를 $56에서 $65로 상향 조정하고 투자의견 중립 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 다큐사인의 4분기 실적은 핵심 기술의 강세가 지속되는 가운데 시장 진출 이니셔티브의 도달 범위를 개선하고 비즈니스 모델의 운영 레버리지가 더욱 개선됨에 따라 수익성과 수익성 모두에서 호조를 보였다고 설명했습니다.

동시에 회사는 AI 이야기가 시작되면서 거리에서 더 많은 신뢰를 얻으려면 더 많은 시간이 걸릴 것이라고 믿습니다.

Piper Sandler, DocuSign 목표주가 $ 55에서 $ 65로 상향 조정

Piper Sandler는 DocuSign 목표 주가를 $55에서 $65로 인상하고 투자의견 중립 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 모든 지표에서 기대치를 상회하는 실적을 기록했으며, 조기 갱신과 순 신규 성장에 힘입어 청구액 증가율이 전년 대비 13%까지 가속화되었다고 설명합니다.

거시 환경과 대형 고객의 안정화에 대한 논평은 고무적이지만, 순 매출 유지율이 98%까지 하락하고 25 회계연도에 더 악화될 것으로 예상되는 것은 변곡점으로 가는 길에 시간이 걸릴 것이라는 증거라고 회사는 주장합니다.

웰스 파고, 다큐사인 목표주가를 45달러에서 48달러로 상향 조정

웰스 파고는 다큐사인 목표주가를 45달러에서 48달러로 상향 조정하고 투자의견 비중 축소 등급을 유지했습니다.

웰스 애널리스트는 리서치 노트에서 다큐사인이 4분기에 주요 지표에서 견조한 실적을 발표했고, 25 회계연도 초기 가이던스도 시장 예상치를 상회했지만, 회사의 핵심 전자 서명 시장이 뚜렷한 다음 단계 없이 빠르게 보편화되고 있다고 판단하고 있다고 말했습니다.

BofA, DocuSign 목표주가 60달러에서 72달러로 상향 조정

BofA 애널리스트 Brad Sills는 회사가 매출, 마진, 청구액 상승으로 “강력한” 4분기 실적을 발표한 후 DocuSign 목표주가를 60달러에서 72달러로 상향 조정하고 투자의견 중립 등급을 유지했습니다.

청구액 성장이 곧 바닥을 칠 수 있고 성장 이니셔티브가 일부 가속화를 이끌 가능성이 있지만 이러한 이니셔티브는 상대적으로 검증되지 않았으며, 회사는 성장 가속화와 FY25 이후에도 지속적인 마진 레버리지에 대한 가시성이 개선될 때까지 중립 입장을 유지합니다.

에버코어 ISI, 다큐사인 목표주가를 55달러에서 60달러로 상향 조정

에버코어 ISI의 애널리스트 Kirk Materne은 다큐사인 목표주가를 55달러에서 60달러로 상향 조정하고 4분기 “견고한” 실적을 발표한 후 주가에 대한 투자의견 ‘적정’ 등급을 유지했습니다.

4분기에 비즈니스가 안정화되고 실행이 견조한 것으로 보이지만, 이 애널리스트는 DocuSign이 몇 분기 동안 견조한 청구서를 발행하고 순 반복 매출이 증가하기 시작할 때까지 주가가 약간의 박스권에 머물 수 있다고 투자자들에게 말합니다.

3/12, 웨드부시, 팔란티르 목표 주가를 30달러에서 35달러로 상향 조정

Wedbush는 팔란티르 목표주가를 30달러에서 35달러로 상향 조정하고 투자의견 시장수익률 아웃퍼폼 등급을 유지했습니다.

이 애널리스트는 연구 노트에서 투자자들에게 팔란티어의 인공지능 플랫폼 기반이 많은 미국 기업에서 “인공지능 사용 사례의 출발점”으로 여겨지고 있다고 말합니다.

3/5, 니덤, 크라우드스트라이크 목표주가를 325달러에서 350달러로 상향 조정

Needham은 4분기 실적을 앞두고 크라우드스트라이크 목표주가를 325달러에서 350달러로 상향 조정하고 투자의견 매수 등급을 유지했습니다.

이 분석가는 리서치 노트에서 경영진이 초기 FY25 가이던스를 보수적으로 유지하고 거시적 조건을 제약으로 묘사하더라도 회사는 또 다른 강력한 분기를 제공 할 것이라고 투자자들에게 말합니다.

또한, 클라우드, 아이덴티티, 로그스케일 등 인접 제품군에서 강력한 파이프라인을 보유한 일부 Crowdstrike 리셀러의 하반기 성장세가 가속화될 것으로 보인다고 덧붙였습니다.

웰스 파고, 크라우드스트라이크 목표주가를 315달러에서 380달러로 상향 조정

웰스 파고는 크라우드스트라이크의 목표주가를 315달러에서 380달러로 상향 조정하고 투자의견 비중 확대 등급을 유지했습니다.

웰스파고는 크라우드스트라이크가 올해 들어 최고 실적을 기록한 주식 중 하나이지만, 아직 상승 여력이 더 있다고 보고 있습니다.

웰스는 엔드포인트 수요는 여전히 매우 강력하지만, 이 회사는 25 회계연도에 성장을 주도할 새로운 파트너십과 제품을 보유하고 있다고 덧붙였습니다.

1/18, 번스타인, 크라우드스트라이크 투자의견 아웃퍼폼으로 시작

번스타인은 크라우드스트라이크 투자의견 아웃퍼폼 등급과 목표주가 334달러로 크라우드스트라이크에 대한 커버리지를 시작했습니다.

번스타인은 크라우드스트라이크와 센티넬원이 클라우드 기술 지평을 겨냥한 엔드포인트 보안 분야에서 동급 최강의 두 업체라고 평가했습니다.

이 애널리스트는 연구 노트에서 2030년 이전에는 엔드포인트를 대체할 기술이 없기 때문에 두 회사 모두 클라우드 성장의 공정한 몫을 차지할 것이며, 이로 인해 크라우드스트라이크는 2030년까지 4~5배 성장할 것이라고 투자자들에게 말합니다.

웨스트파크 캐피털, 크라우드스트라이크 투자의견을 보류로 하향 조정

웨스트파크 캐피털은 크라우드스트라이크 투자의견을 매수에서 보류로 하향 조정했습니다.

이 애널리스트는 회사가 현재 밸류에이션을 뒷받침하기 위해 더 높은 성장이 필요하다고 생각합니다.

이 회사는 등급 강등의 이유로 “밸류에이션 규율”을 꼽았지만, 크라우드스트라이크가 시장을 선도하는 사이버 보안 플랫폼 중 하나이며 “이 분야에서 계속 잘 운영될 것”이라고 믿습니다.

1/16, BofA, 크라우드스트라이크 목표주가 250달러에서 325달러로 상향 조정

BofA는 크라우드스트라이크의 목표주가를 250달러에서 325달러로 상향 조정하고, 투자의견 매수 등급을 유지했습니다.

BofA는 최근 크라우드스트라이크 버트 포드베어 최고재무책임자(CFO)를 만났고 긍정적인 답변을 들었습니다.

대화는 회사의 전반적인 강점과 애드온 모듈, 특히 클라우드 보안, 차세대 SIEM 및 신원 보호의 성공에 초점을 맞추었습니다.

1/15, 스티펠, 크라우드스트라이크 목표주가를 240달러에서 315달러로 상향 조정

Stifel은 크라우드스트라이크 목표 주가를 240달러에서 315달러로 상향 조정하고, 크라우드스트라이크 주식 투자의견 매수 등급을 유지했습니다.

이 분석가는 최근 몇 달 동안 여러 건의 유명한 침해 사고가 발생하면서 위협 환경이 계속 높아지고 있으며, 이는 회사의 사고 대응 서비스 및 소프트웨어에 대한 수요를 촉진하는 데 도움이 될 것이라고 투자자들에게 말합니다.

이 회사는 계속해서 플랫폼을 구축하고 있으며 향후 몇 년 동안 마진 확장이 계속될 것이라고 스티펠은 덧붙입니다.

이 회사는 향후 몇 년간 최소 20% 중후반의 성장률과 영업 마진/잉여현금흐름 확대를 유지할 수 있는 여러 동력을 보유하고 있다고 믿습니다.

BTIG, 크라우드스트라이크 목표주가를 291달러에서 322달러로 상향 조정

BTIG 애널리스트 그레이 파월은 크라우드스트라이크 목표주가를 291달러에서 322달러로 상향 조정하고, 크라우드스트라이크 주식 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 BTIG 코드-투-클라우드 사이버 보안 포럼에서 2024년 초기 지출 동향에 대한 회사의 긍정적인 논평을 인용했습니다.

1/9, 모건스탠리, 크라우드스트라이크 투자의견을 ‘비중확대’로 상향 조정

모건스탠리는 크라우드스트라이크 목표주가를 203달러에서 304달러로 상향 조정했습니다.

이 애널리스트는 사이버 공격의 가속화, 다양한 신제품, 인공 지능의 순풍이 예상치를 끌어올릴 것이라며 Crowdstrike의 수요 전망이 개선될 것으로 보고 있습니다.

이 회사는 긍정적인 추정치 수정과 장기적으로 30% 이상의 “내구성 있는”잉여 현금 흐름 성장에 따라 주가가 상승 할 것으로보고 있습니다.

크라우드스트라이크는 “모든 실린더에 불을 붙이고 있다”고 말합니다.

DA 데이비슨, 크라우드스트라이크 목표주가를 245 달러에서 285 달러로 인상

DA Davidson은 Crowdstrike 목표주가를 245 달러에서 285 달러로 올렸고, 투자의견 매수 등급을 유지합니다.

이 회사는 공급 업체 통합의 주요 수혜자로 남아 있어야하지만 Charlotte AI는 일부 사람들이 기대하는 25 회계 연도에 최고 수익을 올릴 가능성이 낮다고 분석가는 연구 노트에서 투자자들에게 말합니다.

이 회사는 거시적 환경이 회사에게 “안정적이지만 여전히 도전적”이라고 덧붙이며 Microsoft (MSFT)가 엔드 포인트에서도 계속해서 견인력을 얻고 있다고 경고합니다.

크라우드스트라이크는 여전히 SaaS 분야에서 최고 품질의 자산 중 하나이지만, 단기적으로는 주가가 하락할 필요가 있다고 DA 데이비슨은 말합니다.

1/6, 제프리스, 크라우드스트라이크 목표주가를 250달러에서 300달러로 상향 조정

Jefferies 애널리스트 Joseph Gallo는 크라우드스트라이크 목표주가를 250달러에서 300달러로 상향 조정하고, 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 2024년이 소프트웨어 업계에 또 다른 긍정적인 해가 될 것으로 예상하지만, 2023년에 비해 더 많은 측정된 수익을 거둘 수 있을 것이라고 말합니다.

2024년 상반기는 4분기 랠리와 계절적 요인으로 인한 1분기 ‘블랙 아이스’를 고려할 때 어려울 수 있다고 분석가는 투자자들에게 말합니다.

하지만 펀더멘털 가속화, 인공 지능 도입 증가, 금리 인하, “여전히 합리적인” 밸류에이션, 잠재적 인수합병 증가에 힘입어 하반기에 더 나은 포지션을 취할 수 있을 것으로 예상합니다.

투자자들은 2024년에 소프트웨어에 비중을 확대하되, 더 적당한 수익을 기대해야 한다고 말합니다.

오펜하이머, 크라우드스트라이크 목표주가를 240달러에서 300달러로 상향 조정

오펜하이머는 크라우드스트라이크 목표주가를 240달러에서 300달러로 상향 조정하고, 투자의견 아웃퍼폼 등급을 유지했습니다.

이 회사는 2024년 최고의 추천주로 크라우드스트라이크를 선정했으며, 강력한 사이버 보안 지출을 지원하는 세속적 순풍, Falcon Data Protection과의 매력적인 교차 판매 기회, ARR/NRR 확장을 주도 할 수있는 기존 신흥 제품과 2024년 초에 출시 될 신제품에 대한 여러 확장 레버를 포함하여 크라우드스트라이크가 여러 순풍을 활용하여 FY25에 상승 여력을 제공 할 수 있다고 분석가는 연구 보고서에서 투자자들에게 다음과 같이 말했습니다.

1/5, 파이퍼 샌들러, 크라우드스트라이크 목표주가를 280달러에서 300달러로 상향 조정

파이퍼 샌들러는 크라우드스트라이크 목표주가를 280달러에서 300달러로 상향 조정하고, 투자의견 비중확대 의견을 유지했습니다.

2024년을 내다볼 때, 2023년의 주요 침해/랜섬웨어 공격과 침해 공개 요건 강화로 인해 보안이 다시금 지출 우선 순위 1순위로 떠오르면서 전년보다 높은 지출 의향을 보이고 있다고 말합니다.

또한, Piper는 기본 AI 워크로드 키커를 통해 클라우드 지출을 정상화하면 2024년에 대비할 수 있다고 생각합니다.

크라우드스트라이크는 이 회사의 5대 아이디어 중 하나입니다.

바클레이즈, 크라우드스트라이크 목표주가를 240달러에서 300달러로 상향 조정

바클레이즈 애널리스트 사켓 칼리아는 크라우드스트라이크의 목표주가를 240달러에서 300달러로 상향 조정하고, 투자의견 비중확대 등급을 유지했습니다.

이 회사는 보안, 디자인, 업종별 소프트웨어 분야에 대한 2024년 전망을 발표하면서 경기 ‘연착륙’ 가능성으로 인해 경기 순환적 비즈니스를 영위하는 주식은 긍정적인 수정과 멀티플 확장을 볼 수 있다고 말했습니다.

이 애널리스트는 리서치 노트에서 새로운 SEC 공시 요건이 2024년 보안 지출을 지원할 수 있지만 지출은 여전히 플랫폼에 집중될 수 있다고 말합니다.

Argus, 클라우드스트라이크 주식을 2024 년 Top Pick으로 선정

Argus는 Crowdstrike에 대해 매수 등급과 315 달러의 목표 주가를 유지하면서 회사의 2024 년 Top Picks 중 하나로 주식을 지정했습니다.

이 회사는 아직 기존 바이러스 백신 소프트웨어에서 업그레이드하지 않은 거의 50 %의 기업으로 사업을 확장하고 클라우드 워크로드의 세속적 인 성장을 활용할 수있는 기회를 가지고 있다고 분석가는 연구 노트에서 투자자들에게 말합니다.

12/21, 로젠블렛, 크라우드스트라이크의 목표 주가를 245달러에서 315달러로 상향 조정

로젠블랫은 크라우드스트라이크의 투자자 관계 책임자인 마리아 라일리 및 팀과 대화를 나눈 후 회사의 목표 주가를 245달러에서 315달러로 상향 조정하고 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 이 세션과 최근의 CIO 미팅을 통해 회사가 기대 이상의 성과를 낼 수 있다는 확신을 갖게 되었다고 투자자들에게 말했습니다.

12/21, 웰스파고, 크라우드스트라이크와 지스케일러를 2024년 탑픽 선정

웰스 파고는 투자자들에게 매출 성장, 수익성, 잉여 현금 흐름의 삼박자를 유지할 수 있고 지출 우선순위가 가장 높은 벤더에 집중할 것을 권장합니다.

따라서 2024 년의 상위 추천 업체는 Crowdstrike 및 Zscaler입니다.

웰스는 크라우드스트라이크의 목표 주가를 250달러에서 315달러로, 지스케일러의 목표 주가를 225달러에서 275달러로 각각 상향 조정했습니다.

이 회사는 두 주식 모두 투자의견 아웃퍼폼 등급을 부여했습니다.

12/20, 아르거스, 크라우드스트라이크 목표주가를 265달러에서 315달러로 상향 조정

아르거스 애널리스트 조셉 보너는 크라우드스트라이크 목표주가를 265달러에서 315달러로 상향 조정하고, 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 크라우드스트라이크 주가는 2022년 시장과 기술 부문 매도세로 큰 타격을 입었지만, 2023년에는 사이버 보안 업계와 전체 시장을 모두 능가하는 놀라운 반등세를 보였다고 말했습니다.

차세대 사이버 보안에 초점을 맞추고 있는 아거스는 고도로 세분화된 엔터프라이즈 사이버 보안 시장에서 “강력한 경쟁자”로 보고 있다고 덧붙였다.

12/19, BTIG, 크라우드스트라이크, 목표주가를 250달러에서 291달러로 상향 조정

BTIG는 2024년 소프트웨어 분야를 미리 살펴보는 광범위한 연구 노트의 일환으로 크라우드스트라이크 목표 주가를 250달러에서 291달러로 상향 조정하고, 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 보안 및 인프라 측면에 대한 예측은 일반적으로 1년 전보다 훨씬 더 나은 위치에 있으며, 기업이 보다 일관되게 기대치를 충족하거나 초과 달성할 가능성이 높다고 투자자들에게 말합니다.

12/12, JP모건, 크라우드스트라이크 목표주가를 39달러 상향 조정

JP모건 애널리스트 브라이언 에식스는 크라우드스트라이크 목표주가를 230달러에서 269달러로 상향 조정하고 주식에 대한 비중확대 등급을 유지했습니다.

이 애널리스트는 현재와 예상되는 시장 상황을 반영하여 보안 소프트웨어 전반의 목표 주가를 업데이트했습니다.

이 애널리스트는 리서치 노트에서 최근 몇 주 동안 주식 배수가 확대되어 위험에 대한 투자자의 더 큰 욕구를 반영한다고 말합니다.

12/9, 크라우드스트라이크 목표주가 35달러 상향 조정

파이퍼 샌들러는 크라우드스트라이크 목표주가를 245달러에서 280달러로 상향 조정하고, 투자의견 비중확대 등급을 유지했습니다.

샌들러 애널리스트는 보안 및 인프라 소프트웨어 분야에 대한 3분기 보고서가 “경제 동향과 관련된 강한 안정감과 함께 클라우드 성장과 향후 몇 년간 수요/지출 증가에 대한 생성형 AI의 영향에 대한 낙관적인 전망을 가져왔다”고 평가했습니다.

이 회사의 밸류에이션 방법론은 앞으로 나아가 남은 할인 기간의 기간을 낮추고 “보다 우호적인 전망을 고려할 때” 터미널 잉여현금흐름 배수를 더욱 설득력 있게 바라봅니다.”

12/1, UBS, 스노우플레이크 목표주가를 155달러에서 185달러로 상향 조정

UBS 애널리스트 칼 키어스테드는 스노우플레이크 목표주가를 155달러에서 185달러로 상향 조정하고, 투자의견 중립 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 “시장 예측에 부합한 인라인 결과”를 제공했지만, 주식의 애프터 마켓 랠리의 주요 동인은 4분기 제품 매출이 7억 2,100만 달러로 최고치를 기록 할 것이라는 가이드 였다고 분석가는 투자자들에게 말합니다.

그러나 UBS는 예상되는 회계연도 25년 매출의 18배로, 투자의견은 중립을 유지한다고 밝혔습니다.

12/1, 웰스 파고, 크라우드스트라이크 목표주가를 200달러에서 250달러로 상향 조정

웰스 파고는 크라우드스트라이크의 목표주가를 200달러에서 250달러로 상향 조정하고, 투자의견 비중 확대 등급을 유지했습니다.

웰스파고는 크라우드스트라이크가 전년 동기 대비 13% 성장한 순 신규 ARR을 기록하며 또 한 번의 호실적을 기록했다고 밝혔습니다.

웰스는 소프트웨어 업계에서 33%의 ARR 성장률, 21%의 OM, 30%의 잉여 현금 흐름 마진을 창출하는 기업은 거의 없다고 말합니다.

따라서 크라우드스트라이크는 여전히 최선호주라고 덧붙였습니다.

Argus, 크라우드스트라이크 목표 주가를 220달러에서 265달러로 상향 조정

Argus는 화요일 3분기 실적 호조와 가이던스 상향 조정 이후 크라우드스트라이크 목표 주가를 220달러에서 265달러로 상향 조정하고, 투자의견 매수 등급을 유지했습니다.

이 크라우드스트라이크 주식은 2022년 시장과 기술 부문 매각으로 큰 타격을 입었지만 2023년에 사이버 보안 산업과 광범위한 시장을 모두 능가하는 놀라운 반등을 기록했다고 분석가는 리서치 노트에서 투자자들에게 말합니다.

또한 크라우드스트라이크는 아직 기존 바이러스 백신 소프트웨어에서 업그레이드하지 않은 약 50%의 기업을 대상으로 사업을 확장하고 클라우드 워크로드의 세속적 성장세를 활용할 수 있는 강력한 기회를 가지고 있다고 덧붙였습니다.

11/30, Scotiabank, 크라우드스트라이크 목표 주가를 186 달러에서 238 달러로 상향

Scotiabank는 크라우드스트라이크 목표주가를 186 달러에서 238 달러로 올렸고, 크라우드스트라이크 투자의견 Outperform 등급을 유지했습니다.

이 회사는 최고 및 최저 수익 지표에서 견고한 3 분기를 보고했다고 분석가는 연구 노트에서 투자자들에게 말합니다.

이 회사는 계속해서 크라우드스트라이크를 엔드포인트 보안 분야에서 “이길 수 있는 벤더”로 보고 있으며, 이 회사의 플랫폼 메시지가 고객들에게 공감을 불러일으키고 있다고 말합니다. –

맥쿼리, 크라우드스트라이크 목표주가를 185달러에서 237달러로 상향 조정

맥쿼리는 크라우드스트라이크 목표주가를 185달러에서 237달러로 상향 조정하고, 회계연도 3분기 보고서 이후에도 주식에 대해 ‘시장수익률 상회(Outperform)’ 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 크라우드스트라이크 연간 반복 매출이 30억 달러를 넘어섰으며, 이는 거시적 환경에도 불구하고 경영진이 성과를 내고 있음을 보여준다고 말합니다.

이 회사는 수요를 뒷받침하는 위협 배경 속에서 기록적인 파이프라인을 보유한 채 4분기에 접어들면서 회사가 좋은 위치에 있다고 생각합니다.

DA Davidson, 크라우드스트라이크 목표주가를 $185에서 $245로 상향

DA Davidson은 크라우드스트라이크 목표주가를 $185에서 $245로 올렸고, 투자의견 매수 등급을 유지합니다.

이 회사는 “견고한” 3분기 실적을 보고 했으며, 2 분기의 전년 대비 10% 감소한 것에 비해 작년보다 13% 증가한 2억 2,310만 달러의 순 신규 ARR을 기록하면서 ARR 전망을 확인했다고 분석가는 연구 노트에서 투자자들에게 말합니다.

DA Davidson은 빌링과 RPO 성장이 상당히 둔화되었지만, 회사의 평균 계약 기간이 짧아진 것이 “영향을 미친 것 같다”고 덧붙였습니다.

에버코어 ISI, 크라우드스트라이크 목표주가를 215달러에서 255달러로 상향 조정

에버코어 ISI는 크라우드스트라이크의 목표주가를 215달러에서 255달러로 상향 조정하고, 투자의견 ‘시장수익률 초과달성’ 등급을 유지했습니다.

이 애널리스트는 보고서 발표 당시만 해도 기대치가 높았지만, “크라우드스트라이크는 또 한 분기 연속으로 최고 및 최저 실적을 달성함으로써 투자자들을 실망시키지 않았다”고 말합니다.

주가의 연간 실적, 더 작은 규모의 비트, “부진한” 4분기 가이던스를 고려할 때, 이 회사는 “조용한 애프터마켓 반응에 충격을 받지 않았다”고 말하지만, 애널리스트는 “매우 보수적인” 4분기 가이던스, 견고한 신규 순 ARR 성장, 안정적인 NRR, 2024년까지 기록적인 파이프라인, 수익성과 성장에 대한 지속적인 초점이 “우리의 L/T 논제를 반복할 수 있는 충분한 자신감을 준다”고 말합니다.

11/28, 니덤, 크라우드스트라이크 목표주가 215달러에서 245달러로 상향 조정

Needham은 3분기 실적 발표를 앞두고 크라우드스트라이크의 목표주가를 215달러에서 245달러로 상향 조정하고, 투자의견 매수 등급을 유지했습니다.

이 애널리스트는 리서치 노트에서 경영진이 가이던스를 보수적으로 유지하고 매크로가 제약을 받고 있음에도 불구하고 이 회사는 고전적인 비트로 또 다른 강력한 분기를 제공하고 가이던스를 늘릴 가능성이 있다고 투자자들에게 말합니다.

Needham은 또한 Crowdstrike에 대한 강력한 현장 점검과 함께 신제품 모멘텀과 대형 VAR 전반에 걸친 채널 확장 구축의 강력한 진전을 언급합니다.

이 애널리스트는 또한 크라우드스트라이크의 채널 확장이 회사의 견고한 ARR 성장과 영업이익률 확대에 도움이 될 것이라고 주장합니다.

11/27, BTIG, 크라우드스트라이크 목표주가를 $192에서 $239로 상향

BTIG의 애널리스트 그레이 파월은 보안 분야 분기 실적을 앞두고 크라우드스트라이크 목표주가를 $192에서 $239로 올렸고, 크라우드스트라이크 투자의견 매수 등급을 유지했습니다.

전반적으로 크라우드스트라이크에 대한 이 회사의 견제는 일관되게 강했습니다.

그리고 BTIG는 3분기 크라우드스트라이크 실적은 시장 예상치를 달성할 수 있을 것이라고 확신하며 보고서를 마무리했습니다.

11/22, 키뱅크, 크라우드스트라이크 목표주가를 200달러에서 240달러로 상향 조정

키뱅크는 크라우드스트라이크의 목표주가를 200달러에서 240달러로 상향 조정하고, 투자의견 비중확대 등급을 유지했습니다.

살향 조정 이유로 높은 피어 멀티플과 장기적인 통합업체로서의 긍정적인 장기 전망, CNAPP, SIEM, ID, GenAI에서 의미 있는 장기 성장 동력, 그리고 여전히 엔드포인트에서 점유율 상승 기회가 있다는 점을 꼽았습니다.

키뱅크는 또한 대부분의 파트너가 계획에 부합하는 등 3분기 점검이 견고했다고 언급했습니다.

단기적으로는 주식 실적 호조와 전반적으로 어려운 거시 환경이 지속되고 있다는 점을 고려할 때 약간 신중한 입장입니다.

11/20, Canaccord, 크라우드스트라이크 목표주가를 185달러에서 221달러로 상향 조정

Canaccord 애널리스트 T. Michael Walkley는 크라우드스트라이크 목표주가를 185달러에서 221달러로 상향 조정하고, 크라우드스트라이크 투자의견 ‘매수 등급’을 유지했습니다.

이 회사는 CrowdStrike가 엔드 포인트 보안 분야에서 밀접한 동종 업체에 비해 고유 한 클라우드 기술 우위와 보안 예산의 더 많은 점유율을 확보하기 위해 접선 부문으로 플랫폼을 확장하는 것을 고려할 때 강력한 장기 성장 추세에 유리한 위치에 있다고 믿습니다.

Barclays, 크라우드스트라이크 목표주가를 $200에서 $225로 상향

Barclays는 11월 28일 3 분기 수익 보고서를 앞두고 크라우드스트라이크 목표주가를 $200에서 $225로 올렸고, 크라우드스트라이크 투자의견 ‘비중 확대 등급’을 유지했습니다.

이 애널리스트는 3분기 이후 비교가 완화되면서 크라우드스트라이크의 투자 가치가 더 높아졌다고 말합니다.

이 회사는 팔로알토 네트웍스(PANW)의 초창기 시절을 떠올리게 하는 플랫폼 스토리가 성장하고 있다고 믿고 있습니다.

11/16, 에버코어 ISI, 스노우플레이크 목표주가를 190달러에서 195달러로 상향 조정

에버코어 ISI는 스노우플레이크 목표주가를 190달러에서 195달러로 상향 조정하고, 투자의견 시장수익률 아웃퍼폼 등급을 유지했습니다.

이 분석가는 ‘IT 예산이 더 높아질 것이며 회사는 “플랫폼”회사가 점유율을 차지할 수있는 좋은 위치에 있다고 믿는다’고 투자자들에게 말합니다.

2025 년 추정치를 소개하고있는이 회사는 메가 캡 소프트웨어에서 2024 년 캘린더에 가장 좋아하는 이름으로 Microsoft (MSFT), Adobe (ADBE), Oracle (ORCL) 및 ServiceNow (NOW)를 핵심 “컴 파운더”로 포함하며 Snowflake를 “가장 좋아하는 성장 아이디어”라고 부릅니다.

JP모건, 크라우드 스트라이크 목표주가 $190에서 $210로 인상

JPMorgan 애널리스트 Brian Essex는 수익 보고서를 앞두고 클라우드 스트라이크 목표주가를 $190에서 $210로 올렸고, 투자의견 비중 확대 등급을 유지했습니다.

이 분석가는 회사의 보안 소프트웨어 범위 전반에 걸친 수요가 여전히 강하고 파이프 라인이 계속 증가하고 있으며 예산이 그대로 유지되고 있다고 말합니다.

11/15, 에버코어 ISI, 스노우플레이크 목표주가 190달러에서 195달러로 상향

에버코어 ISI는 스노우플레이크 목표주가를 190달러에서 195달러로 상향 조정하고, 투자의견 ‘아웃퍼폼’ 등급을 유지했습니다.

IT 예산은 더 높아질 것이며 회사는 “플랫폼”회사가 점유율을 차지할 수있는 좋은 위치에 있다고 믿는다 고 분석가는 투자자들에게 말합니다.

2025년 추정치를 소개하고 있는이 회사는 메가 캡 소프트웨어에서 2024년 캘린더에 가장 좋아하는 이름으로 Microsoft (MSFT), Adobe (ADBE), Oracle (ORCL) 및 ServiceNow (NOW)를 핵심 “컴 파운더”로 포함하며 Snowflake를 “가장 좋아하는 성장 아이디어”라고 부릅니다.

JP모건, Crowdstrike 목표주가를 $190에서 $210로 인상

JPMorgan 애널리스트 Brian Essex는 Crowdstrike 목표주가를 $190에서 $210로 올렸고, 실적 보고서를 앞두고 투자의견 비중 확대 등급을 유지했습니다.

이 애널리스트는 회사의 보안 소프트웨어 범위 전반에 걸친 수요가 여전히 강하고 파이프라인이 계속 성장하고 있으며 예산도 그대로 유지되고 있다고 말합니다.

11/14, 웰스파고 보안 리셀러 설문조사에서 크라우드스트라이크가 최고의 결과를 얻다

웰스파고 애널리스트 앤드류 노윈스키가 3분기 보안 리셀러 설문조사 결과가 2분기와 매우 유사했다고 밝혔습니다.

그러나 많은 리셀러가 미국 연방 부문의 강점을 언급했기 때문에 질적인 논평은 약간 달랐다고 분석가는 리서치 노트에서 투자자들에게 말합니다.

또한 대부분의 리셀러는 매크로 환경이 2분기에 비해 소폭 개선되어 실적 개선에 도움이 되었다고 답했다고 웰스는 말합니다.

이 조사에서 가장 강력한 결과를 보인 기업은 CrowdStrike(CRWD), Palo Alto Networks(PANW), Zscaler(ZS)였으며, 순차적으로 개선되었다고 언급했습니다.

크라우드스트라이크는 이번 설문조사에서 긍정적인 63%의 순이익을 기록해 지난 분기의 45%에서 크게 개선된 결과를 보였다고 애널리스트는 밝혔습니다.

이 회사는 설문조사에 참여한 대형 리셀러들이 특히 크라우드스트라이크에 대해 좋은 결과를 보였다고 언급했습니다.

Okta(OKTA)의 실적은 소폭 개선되었지만 여전히 마이너스를 기록했다고 웰스는 덧붙였습니다.

트루이스트, 크라우드스트라이크 목표주가 200달러에서 230달러로 상향 조정

트루이스트 애널리스트 조엘 피쉬바인은 크라우드스트라이크의 목표주가를 200달러에서 230달러로 상향 조정하고, 투자의견 매수 등급을 유지했습니다.

이 회사는 고객 및 파트너와의 대화를 통해 안정화 테마가 계속되고 있음을 알 수 있으며, 트루이스트는 견고한 결과를 기대하지만 IT 구매자의 조사가 증가함에 따라 지침이 가장 큰 위험을 초래하는 것으로 계속보고 있다고 분석가는 연구 노트에서 투자자들에게 말합니다.

스티펠, Crowdstrike 투자의견 ‘보유’에서 ‘매수’로 업그레이드

Stifel은 새로운 애널리스트가 이 주식을 인수함에 따라 목표 주가를 153달러에서 225달러로 상향 조정하고, 투자의견을 ‘보유’에서 ‘매수’로 업그레이드했습니다.

이 애널리스트는 엔드포인트 보안은 경쟁이 치열한 분야이지만 CrowdStrike는 고효율 클라우드 기반 엔드포인트 기술, 경량 단일 에이전트 아키텍처, 매일 1조 건 이상의 이벤트를 분석하는 ‘대규모’로 차별화된 경쟁력을 갖추고 있다고 설명합니다.

내부 개발과 타깃형 M&A를 통해 CrowdStrike는 인접한 사이버 보안 및 IT 사용 사례에 걸쳐 광범위한 사이버 보안 플랫폼을 구축하고 있으며, 이로 인해 CrowdStrike는 “향후 사이버 보안 플랫폼 통합을 활용할 수 있는 좋은 위치에 있는 소수의 공급업체 중 하나”라고 분석가는 덧붙였습니다.

10/30, 여전히 빠르게 성장하고 있는 클라우두 시장, 3분기 클라우드 시장은 18% 성장 속 마이크로소프트 점유율 상승

클라우드 시장에서 AWS가 여전히 전체 시장 점유율에서 선두를 달리고 있지만, 마이크로소프트가 빠르게 점유율을 확대하고 있습니다.

- 2023년 클라우드 시장 규모는 680억 달러로 전년비 105억달러 증가해 3분기 연속 증가

- 분기마다 전년비 100억~110억 달러씩 성장하고 있음

- 전변비 성장률은 18%로 전분기와 동일

- 2023년 연간 클라우드 매출은 2,570억 달러로 추정

- 2023년 3분기는 2분기에 비해 지출은 5% 증가했는데 이는 이전 분기 성장률보다 훨씬 높은 수준

- 2021년이후 가장 높은 수준

- 마이크로소프트 점유율은 전년동기 점유율보다 2%p 증가한 23%

- 구글 클라우드 점유율은 11%

- 아마존 웹서비스는 32~34% 수준의 시장점유율을 유지

분기별 클라우드 시장규모 및 성장률

- 20년 클라우드 시장 규모

- 3분기 330억 달러

- 4분기 371억 달러 +36%

- 21년 클라우드 시장 규모 +37%

- 1분기 395억 달러 +37%

- 2분기 420억 달러 +39%

- 3분기 450억 달러 +37%

- 4분기 505억 달러 +36%(MS 점유율 21%)

- 22년 클라우드 시장 규모 5,440억 달러 +21%

- 1분기 530억 달러 +34%

- 2분기 550억 달러 +29%(아마존점유율 34%)

- 3분기 575억 달러 +24%

- 4분기

- 23년 클라우드 시장 규모 2,570억 달러 증가

- 1분기 630억 달러 +20%

- 2분기 650억 달러 +19%

- 3분기 681억 달러 +18%

10/27, 파이퍼 샌들러, 스노우플레이크 목표주가 205달러에서 195달러로 하향 조정

파이퍼 샌들러 애널리스트 브렌트 브레이슬린은 스노우플레이크 목표주가를 205달러에서 195달러로 낮추고, 투자의견 비중확대 등급을 유지했습니다.

이 회사는 현재 2024년 모델과 밸류에이션 배수에 반영하고 있는 5가지 위험 요소, 즉 너무 높아 보이는 2024년 월가 추정치, ‘에어포켓’ 위험을 야기하는 AI 우선순위 전환, 9월 침식을 보여주는 3분기 데이터, 밸류에이션 반등 후 오차 범위가 거의 없는 점, 여전히 혼재된 투자자 심리를 더 잘 반영하기 위해 선제적인 자세를 취하고 있습니다.

10/19, DZ Bank, 크라우드 스트라이크 투자의견 매수 등급으로 커버 개시

DZ Bank는 크라우드 스트라이크 투자의견 매수 등급과 목주표가 215달러를 제시하면 커버를 시작했습니다.

10/16, BofA, 스노우플레이크 투자의견을 중립으로 개시

BofA는 스노우플레이크 투자의견 중립 등급과 스노우플레이크 목표주가 195달러로 커버리지를 개시했습니다.

BofA는 Snowflake가 132B 달러 규모의 데이터 관리 시장에서 더 많은 점유율을 확보 할 수있는 좋은 위치에 있다고 생각하지만 Snowflake의 종량제 및 소비 가격 모델은 회사의 핵심 데이터웨어 하우스 비즈니스의 성장에 여전히 부담을주는 역풍에 직면하고 있다고 분석가는 연구 노트에서 투자자들에게 말합니다.

스노우플레이크의 고유한 가격 구조는 주요 경쟁 우위를 제공하지만 여전히 어려운 IT 지출 환경에 더 많이 노출되어 있으며, 단기적인 상승 여력은 대부분 주가에 반영되어 있다고 덧붙였습니다.

루프 캐피탈은 스노우플레이크 투자의견 매수 등급과 목표주가 195달러를 유지하면서 데이터 클라우드 고객 이벤트에 참석한 후 이 회사가 플랫폼을 공격적으로 구축하면서 떠오르는 AI 기회로부터 혜택을 받을 수 있는 좋은 위치에 있다고 언급했습니다.

이 애널리스트는 리서치 노트에서 대규모 언어 모델을 실행하는 데이터 과학 워크로드를 관리하는 Snowpark 컨테이너 서비스에 대한 고객의 관심이 여전히 높으며, 다양한 비공개 및 공개 프리뷰 단계의 신제품에서 알 수 있듯이 혁신에 대한 강조가 회사의 핵심 초점으로 남아 있다고 말합니다.

9/20, 시티, 크라우드스트라이크 목표주가를 175달러에서 200달러로 상향 조정

씨티는 크라우드스트라이크의 목표주가를 175달러에서 200달러로 상향 조정하고, 클라우드스트라이크 투자의견 매수 등급을 유지했습니다.

오프 사이클보고 시스템 소프트웨어 회사는 계약 참여, 파이프 라인 및 대규모 거래 활동에 대해 점점 더 낙관적 인 소리를 냈다고 분석가는 연구 노트에서 투자자들에게 말합니다.

이 회사는 수익 보고서 이후 회사 모델을 업데이트했습니다.

9/15, 버클레이, Crowdstrike 목표주가를 $173에서 $186로 상향

Barclays는 9월 20일 클라우드스트라이크의 투자자 브리핑을 앞두고 클라우드스트라이크 목표주가를 $173에서 $186로 올렸고, 클라우드스트라이크 투자의견 비중 확대 등급을 유지했습니다.

이 애널리스트는 투자자 브리핑에서 더 높은 구독 총 마진, 샬롯 AI 가격, 팔콘 플랫폼 스토리에 대한 자세한 내용, 2023년 하반기 순 신규 진입을 주도하는 세 가지 C에 대해 들을 수 있을 것으로 기대합니다.

8/30, 니덤, 크라우드스트라이크는 ‘견조한 실적’을 발표할 것

니덤은 크라우드스트라이크는 ‘견조한 실적’을 발표할 것이라고 주장합니다.

니덤 애널리스트 알렉스 헨더슨은 보수적인 가이던스와 추정치, 안정화되는 수요 환경, 회사의 강력한 채널 점검을 고려할 때 크라우드스트라이크가 ‘견조한 실적’을 발표할 것으로 예상합니다.

이 애널리스트는 리서치 노트에서 투자자들에게 상황이 안정적이지만 여전히 압박을 받고 있기 때문에 경영진은 가이던스를 보수적으로 유지할 것이라고 말합니다.

그러나 니덤은 인공지능 기반 공격과 인공지능 기반 대응에 대한 논의가 활발해지면서 크라우드스트라이크가 가장 강력한 플랫폼 중 하나라는 입지가 더욱 강화될 것으로 보고 있습니다.

8/29, 모건 스탠리, 크라우드스트라이크 목표주가를 178달러에서 167달러로 하향 및 비중 확대 등급에서 비중 동일으로 하향 조정

이 회사는 이번 주 회계연도 2분기 실적 보고서에서 2023년 하반기와 2024년 반등에 대한 컨센서스 추정치가 “더 어려운 수요 환경을 고려할 때 높게 보인다”며 주가에 대해 신중한 태도를 취하고 있습니다.

모건 스탠리는 “이번 주 예정된 2분기 클라우드스트라이크 실적 발표를 앞두고 2분기와 2024회계연도에 대한 시장의 실적 반등 예상치가 더 어려워진 수요 환경을 고려할 때 높은 것으로 보여 조심스럽다”라고 예상했습니다.

“2023/2024회계연도 연간 고정 발생 수익에 대한 컨센서스가 또 한 번 하향 조정될 가능성이 있어 보이지만, 위험-보상 비율은 더 균형을 찾은 것으로 보인다”

모건스탠리는 타깃과 홈디포 등 회사의 대형 고객들이 비용을 절감하고 있는 점은 회사의 거래 규모를 축소할 위험이 있는 점, 클라우드 최적화 회복 속도가 여전히 불확실한 점, 잉여현금흐름의 반등이 제한적인 점 등을 경계해야 할 요소로 꼽았다.