근래 나스닥이 하락하고 있기도 하지만 ASML자체 악재 등으로 ASML 주가도 부진을 면치 못하고 있습니다. 전체 장 흐름보다 더 빠지고 있는 요인들은 무엇일까요? Seekin Alpha의 논객 Robert Castellano는 ASML 주가를 억누르고 있는 5가지 악재를 설명하고 잇습니다.

ASML 투자를 생각하신다면 한번 읽어볼만 합니다.

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”ASML” range=”3mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]

아래는 Seekin Alpha에서 정리한 ASML을 괴롭히는 5가지 역풍(ASML: 5 Headwinds Continue To Plague The Company) 내용입니다. 참고로 보시기 바랍니다.

- 공급망 중단과 EUV 공장 화재라는 두 가지 역풍이 짧게 지속될 수 있지만 ASML이 제공하는 정보는 매우 제한되어 있습니다. .

- ASML은 매출을 제한하는 생산 용량 제한으로 인해 DUV 및 EUV 출하 잔고에 시달리고 있습니다.

- ASML에 직면한 장기적인 역풍은 국가 인공지능 위원회(National Security Commission on Artificial Intelligence )가 중국에 대한 DUV 판매를 차단하라고 권고하는 것입니다.

역풍 1 – 공급망 붕괴 – 단기 영향

공급 부족은 계속 문제가 되고 있고 ASML은 여전히 공급 부족에 대처하기 위해 신입사원들을 훈련시키고 있습니다.

지난 2분기 동안 ASML은 1억 6천만 유로 또는 1억 4천만 달러의 손실을 기록했습니다.

공급망 부족은 2022년 1분기까지 계속될 것인데, ASML의 가이드라인을 보면 컨센서스 대비 47% 감소한 수치입니다. 중요한 것은 2021년 4분기 매출 49억 8천만 유로에 비해서 2022년 1분기엔 33억 – 35억 유로 사이에서 실적 가이드라인이 제공되었다는 것입니다. 이는 전분기 비 매출이 35% 감소한 것과 같습니다.

반도체 장비를 공급하는 램리서치도 최근 발표한 회계연도 2022년 2분기 실적 발표에서 열악한 재무 상황의 원인으로 코로나 팬더믹, 인력 부족, 화물 및 물류 비용 상승과 함께 공급망 부족을 꼽았습니다.

역풍 2 – EUV 공장 화재 – 단기 영향

2022년 1월 3일, ASML 베를린 공장의 석판 스캐너의 광학 부품을 만드는 구역 안에서 화재가 발생했습니다.

이 화재로 시설 자체에는 큰 피해가 없었지만 극자외선(EUV) 스캐너용 부품을 만드는 생산지역 일부에는 영향이 있었습니다.

ASML의 최근 어닝 콜에서 CEO Wennink는 다음과 같이 언급했습니다.

“EUV의 경우, 화재가 우리 EUV 시스템의 모듈인 웨이퍼 플랜의 생산 영역 일부에 영향을 미쳤습니다. 현재 우리의 통찰력을 바탕으로 2022년 EUV 시스템 출력에 큰 영향을 미치지 않고 결과적인 인증을 관리할 수 있을 것으로 판단됩니다.”

ASML 가이드라인을 다시 살펴보면, 상기 2022년 1분기 가이던스는 35%의 QoQ 감소로 역시 컨센서스보다 47% 낮은 수익률을 보이고 있습니다.

다만 ASML은 2022년 순매출이 2021년 대비 20% 정도 성장할 것으로 전망하고 있어 1분기 -35% 하락을 연내 매입으로 극복할 수 있을 것으로 전망하고 있습니다.

역풍 3 – 2023년에 수요 감소 – 중기 영향

ASML은 2023년 EUV 시스템 용량이 60개로 증가할 것으로 예상하고 있습니다.

불행하게도, 2023년의 이러한 용량 증가는 좋지 않은 시기에 올지도 모릅니다. 2021년 6월 25일 발표한 “2023년 반도체 장비 용융 가능성(Applied Materials: Tracking A Likely Semiconductor Equipment Meltdown In 2023)”을 참고할 수 있습니다.

반도체 부족과 지리적 자급자족 계획은 2023년 반도체 공급 과잉과 장비 시장 붕괴시키는 촉매제가 될 수 있습니다.

저는 2022년과 2023년에 장비를 설치하여 많은 신규 팹이 건설되고 있는 것을 바탕으로 독자들이 2023년 침체를 이해하기 위해 이 논문을 참조하길 바랍니다.

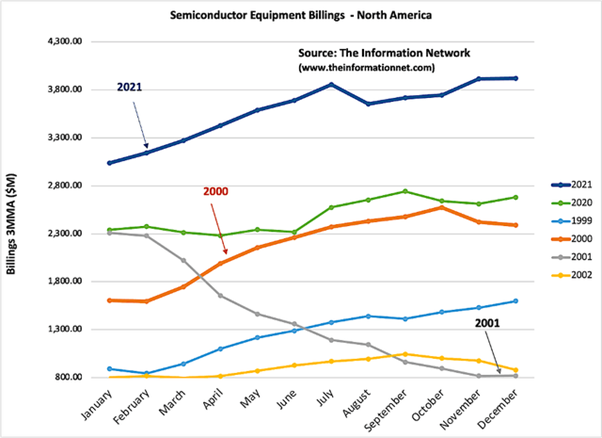

도표 1은 제 논문의 기초가 되는 장비 빌링의 업데이트된 그래프를 보여줍니다. 원래 기사는 2021년 6월에 작성되었고 1월부터 5월까지의 기간 동안만 청구서를 기반으로 작성했지만, 아래 도표에서 2021년 전체에 대한 청구서는 제 주장을 입증할 뿐입니다.

역풍 4 – EUV 및 DUV 백로그 – 장기 영향

ASML은 “Sub-100nm Lithography: 시장 분석 및 전략 문제(ub-100nm Lithography: Market Analysis and Strategic Issues)”라는 제목의 보고서에 따르면 CY2021에 42대의 EUV 시스템을 출하했는데, 이는 2020년 31대, 2019년 26대에서 증가한 수치입니다. 이는 42개 시스템의 EUV 용량을 나타냅니다.

또한 ASML은 CY2021에 81대의 몰입 DUV 시스템(immersion DUV systems)을 출하하여 2020년 62대, 2019년 82대에서 증가하였습니다. 2018년에 AML은 86대의 DUV 용량을 제안하는 86대의 시스템을 출하했습니다.

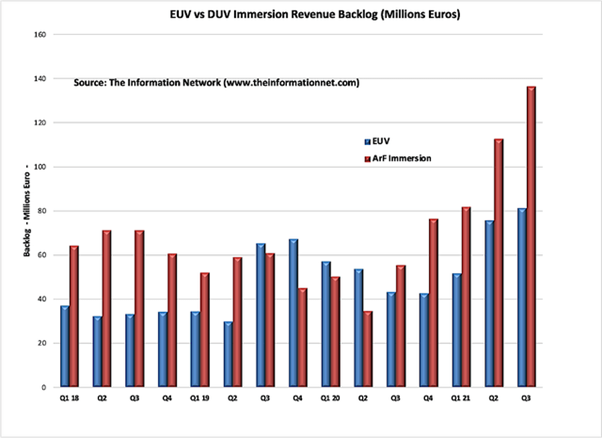

도표 2는 ASML의 EUV 및 DUV 시스템 매출의 매출 잔고를 보여줍니다. 이 차트에서는 시스템에 대한 수요가 높지만 배송 및 용량에 심각한 문제가 있음을 보여 줍니다. 이 문제는 EUV보다 DUV의 경우 더 심각한데, EUV보다 DUV 잔고가 70% 가까이 큽니다.

ASML은 공장 내 테스트를 일부 건너뛰고 고객 측에서 최종 인수 테스트를 완료해 가능한 한 빨리 더 많은 용량을 제공하는 방식으로 2022년 출하량을 늘릴 계획입니다. 이를 통해 사이클 타임 팩토리가 줄어들고 실내 공간이 확보되어 용량을 더 빠르게 늘릴 수 있습니다.

또한 ASML은 소프트웨어 및 소프트웨어 업그레이드를 판매하여 고객이 칩 크기, 성능 및 용량을 개선할 수 있도록 지원합니다. 각 DUV 리소그래피 기계에는 1,500개의 센서가 장착되어 있습니다. 웨이퍼 표면과 온도를 매핑하는 것부터 레티클의 위치 확인 및 렌즈 내 국소 가열 확인에 이르기까지 시스템 내부에서 일어나는 모든 일을 모니터링합니다. 단일 석판 인쇄 시스템은 이러한 센서로부터 매주 최대 31 테라바이트의 데이터를 생성할 수 있습니다.

역풍 5 – 중국에 대한 DUV 판매 – 장기적 영향

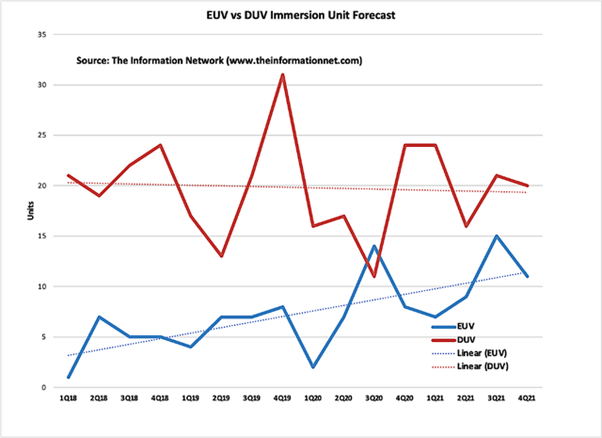

도표 3에서 볼 수 있듯이, 밀린 작업량 증가(차트 2)는 DUV 몰입 시스템의 단위 출하량 감소와 관련이 있습니다.

도표 3은 2018년 1분기부터 2021년 4분기(16분기) 사이에 추세선(빨간색 점선)이 DUV의 마이너스 성장을 나타내고 있으며 EUV 출하량도 증가 추세를 보이고 있습니다(파란색 점선).

중국은 ASML에 특히 역풍을 일으키고 있습니다.

“그리고 중국 국내 사업을 살펴보면, 2021년에 18억 유로 정도였습니다. 우리의 예상으로는 이는 기업의 성장과 같은 기반에서 성장할 것입니다.”

2021년 4분기 ASML의 중국 판매량은 4분기 4대, 3분기 2대입니다. CY 2021의 경우, ASML은 13대의 DUV 몰입 시스템을 중국에 출하했는데, 이는 2020년 12대에 비해 8% 증가한 수치입니다.

“중국 본토의 반도체 및 장비 시장: 분석 및 제조 동향”에서 중국은 187억 4천만 달러에 달하는 2020년 가장 큰 장비 판매 지역이었습니다. 중국은 어느 회사나 중요한 장비 목적지이며, DUV와 EUV의 ASML에 대한 제재는 재앙이 될 것입니다.

미국은 EUV의 중국 선적을 제재하여 한 대도 선적할 수 없게 했습니다. EUV에서는 2021년에 판매된 81대의 DUV 몰입 시스템 ASML 중 13대만이 중국에 판매되었습니다.

다만 중국이 자국 팹 장비 산업을 발전시켜 해외 공급 업체에 대한 의존도를 낮추기 위해 고안된 2016~2020년 5개년 계획에 따른 국책사업인 ’02 스페셜 프로젝트’에 따라 자체 내부용 DUV 몰입 시스템을 만들려고 하는 것이 역풍입니다. 중국 상하이마이크로일렉트로그래피(SME)가 이런 석판 시스템을 개발하고 있습니다.

중국의 두 번째 역풍은 또한 DUV 시스템이 중국으로 운송되는 것을 제한하려는 노력입니다. 인공지능 국가보안위원회(이하 위원회)는 2019 회계연도 존 S. 매케인 국방수권법에 따라 의회가 설립한 위원회입니다. 국가 인공지능 위원회에 임명된 위원들은 모두 15명입니다.

15명의 위원 중 12명은 국회의원이, 2명은 국방부 장관이, 1명은 상무장관이 임명했습니다. 2021년 3월 초, 위원회는 위원회 보고서 231페이지에 명시된 바와 같이 ArF DUV Impression 리소그래피 장비가 중국으로 전달되는 것을 미국 정부에 차단하라고 권고했습니다.

투자자 테이크어웨이(Takeaway)

ASML은 현재 장단기 역풍을 맞고 있는 일류 기업입니다. 투자자/트레이더들의 문제는 이러한 단기 역풍이 장기 역풍과 맞물려 얼마나 지속될지 모른다는 것입니다.

저는 역풍 1로 언급된 공급망 붕괴 역풍 2로 언급된 EUV 플랜트 화재를 단기적 영향을 주는 사항으로 파악합니다.

안타깝게도 칩 부족이 어디서 발생하는지 알아내기 위해 노력하는 4편의 Searching Alpha 기사 이후에도 여전히 알 수 없으며 영향을 받은 주요 회사, 즉 자동차 회사에서는 어떤 칩이 부족하게 되었는지 밝히지 않았습니다. 제 결론은 마이크로컨트롤러 부족이고, 백악관은 최근 보고서에서 이에 동의합니다. 하지만 데이터가 없으면 언제 끝날지 알 수 없습니다.

둰째 역풍도 마찬가지인데, 우리는 그 정도나 전체적인 영향을 알 수 없기 때문입니다.

장비 사이클의 끝인 역풍3, 2023년 구요 감소는 칩 공급 과잉이 본격화되면서 2023년에는 수익이 줄어들지만 2021~2022년 칩 부족, 차이나 풀린, 빌드 인 아메리카 등의 촉매로 지은 팹이 많아 2024년까지 지속될 것으로 보입니다.

역풍 4번과 5번은 장기적인 영향 요소입니다. 백로그는 문제가 있으며 ASML이 소프트웨어 및 처리량이 높은 EUV 시스템을 조정하려는 노력에도 불구하고 ASML이 더 많은 하드웨어 용량을 구축하기 전까지는 고객에게 시스템을 할당하는 데 문제가 될 것입니다.

중국으로의 EUV 운송에 있어서, 그러한 역풍은 2년 동안 ASML 금융에 반영되어 왔습니다. 쟁점은 미국 정부가 DUV에 제재를 가하느냐 하는 것인데, 그것은 불분명합니다.

장비 사이클 끝인 역풍4는 칩 공급 과잉이 본격화되면서 2023년에는 수익이 줄어들지만 2021~2022년 칩 부족, 차이나 풀린, 빌드 인 아메리카 등의 촉매로 지은 팹이 많아 2024년까지 지속될 것으로 보입니다.

ASML관련 몇가지 지표

ASML 주가 추이

[stock_market_widget type=”chart” template=”basic” color=”#5679FF” assets=”ASML” range=”1mo” interval=”1d” axes=”true” cursor=”true” range_selector=”true” api=”yf”]