가장 최근까지 엔비디아 목표주가 제시한 보고서를 찾아 IB, 목표주가, 코멘트를 표로 정리해 봤습니다.

엔비디아 주가 전망: 월가 IB 투자의견 및 목표주가 총정리(12/9 업뎃)

엔비디아 주가 전망, 월가 목표 주가 상향, AI 칩 리더십, 엔비디아 매수 의견.

인공지능(AI) 칩 선두주자인 엔비디아(NVDA)는 예상을 뛰어넘는 호실적을 바탕으로 월가 투자은행(IB)들의 투자의견과 목표주가가 지속적으로 상향되고 있습니다.

AI 시장의 강력한 수요와 엔비디아의 독점적인 지위는 여전히 견고하다는 평가가 지배적입니다.

1. 💰 월가 투자의견의 압도적 지지: 엔비디아는 여전히 ‘매수’

엔비디아는 최근 주가 변동성에도 불구하고, 여전히 월가 애널리스트들 사이에서 압도적인 ‘매수(Buy)’ 의견을 유지하고 있습니다.

이는 AI 인프라 구축의 핵심인 데이터센터 칩 수요가 향후 몇 년간 지속적으로 폭증할 것이라는 확신에 근거합니다.

일부 IB는 AI 버블 우려가 단기적인 조정 요인이 될 수 있지만, 장기적으로는 매수 기회로 판단해야 한다고 조언합니다.

IB별 최신 엔비디아 투자의견 및 목표주가 비교

| 투자은행 (IB) | 투자의견 | 최신 목표 주가 (USD) | 기준 시점 (2025년) | 주요 평가 근거 |

| 번스타인 (Bernstein) | 매수 (Buy) | $1,000 | 2월 (실적 발표 직후) | “돈을 찍어내고 있다”는 평가와 함께 지속적인 성장 전망 견고함 강조. |

| BofA (Bank of America) | 매수 (Buy) | $925 | 2월 | AI 초기 단계의 글로벌 플랫폼 리더십 및 장기 EPS 목표 상향 (2027년 $45). |

| J.P. Morgan | 비중확대 (Overweight) | $850 | 2월 | 강력한 데이터센터 성장 및 향후 제품 출시 모멘텀 반영. |

| 루프 캐피탈 (Loop Capital) | 매수 (Buy) | $350 | 11월 초 | 최근 종가 대비 76% 상승 여력 예상하며 강력한 강세론 제시. |

| 골드만 삭스 (Goldman Sachs) | 매수 (Buy) | $250 | 11월 20일 | 3분기 호실적 발표에 따라 목표주가 $240에서 상향 조정. |

| BNP파리바 (BNP Paribas) | 시장 수익률 상회 (Outperform) | $250 | 11월 19일 | 예상치 상회하는 실적 결과와 향후 가이던스 상향 조정 기대. |

| 스티펠 (Stifel) | 매수 (Buy) | $250 | 11월 19일 | **강한 AI 인프라 수요와 누적 주문 증가**를 상향 근거로 제시. |

| 모닝스타 (Morningstar) | 매수 (Buy) | $240 | 11월 20일 | 매출 기대치 상승에 따른 적정 가치 상향, AI 버블 우려를 매수 기회로 판단. |

| 시포트 (Seaport) | 매도 (Sell) | $140 | 12월 2일 | 월가 유일의 매도 의견 유지. 과도한 투자 구조 및 GPU의 장기적 마진 우려 지적. |

2. 🚀 엔비디아의 주가 상승 동력: 수요가 공급을 압도한다

월가의 압도적인 낙관론은 엔비디아의 데이터센터 부문 성장세에 집중되어 있습니다. 빅테크 기업들(MS, 아마존, 메타, 알파벳)이 AI 모델 훈련 및 서비스 확대를 위해 수십억 달러 규모의 설비투자(CapEx)를 지속적으로 확대하고 있으며, 엔비디아 칩은 이 투자 확대의 집중 수혜주입니다. JP모건은 경영진의 발언을 인용하며 **2024년까지 수요가 공급을 압도할 것**이라는 점을 강조, 재고 증가에 대한 시장의 우려를 불식시키고 있습니다.

주요 투자 동력 요약

- 독점적 기술 우위: 경쟁사의 추격에도 불구하고 엔비디아의 CUDA 생태계를 기반으로 한 GPU 아키텍처는 여전히 AI 모델 훈련에 있어 독보적인 위치를 차지하고 있습니다.

- CapEx 집중 수혜: 주요 빅테크 고객들의 **AI 투자 확대 계획**이 엔비디아의 중장기 매출 가이던스를 강력하게 지지합니다.

3. ⚠️ 월가에서 제기되는 유일한 ‘매도’ 의견의 논리

월가 애널리스트 66명 중 59명이 매수 의견을 유지하는 가운데, 유일하게 시포트(Seaport)는 투자의견 ‘매도’와 목표주가 $140를 제시하며 신중론을 펼치고 있습니다.

시포트의 매도 논리

- 과도한 투자 구조: 엔비디아의 주가가 **미래 성장을 과도하게 선반영**했다는 주장.

- 경쟁 리스크 부각: 구글의 TPU 성능 향상 및 외부 고객 확보 가능성, 그리고 AMD 등 경쟁사의 추격이 장기적인 마진을 압박할 수 있다는 점을 리스크로 지적합니다.

- 주가 하락 국면 이용: 다만, 대부분의 IB는 최근 엔비디아 주가 하락을 **AI 버블 붕괴가 아닌 단기 조정**으로 해석하며 매수 기회로 보고 있습니다.

엔비디아 투자의견과 엔비디아 주가 전망(12/06 업뎃)

최근 발표된 월가 보고서들은 엔비디아의 데이터 센터 및 AI 성장 모멘텀을 인정하며 목표주가를 상향 조정하는 ‘매수(Buy)’ 의견이 주류를 이루고 있습니다. 주목할 점은 **가장 낮은 $140 (매도)**에서 **가장 높은 $350 (강세 전망)**까지 목표주가 범위가 크게 확대되어 애널리스트들 간의 평가가 극단적으로 엇갈리고 있다는 점입니다. 이는 AI 시장의 성장 속도와 경쟁 심화에 대한 시각 차이를 반영합니다.

아래 표는 기존 기사의 내용과 최신 보고서 내용을 합친 통합 데이터입니다. 최고 목표주가와 최저 목표주가 제시 의견을 함께 제시하여, 현재 시장의 극단적인 시각 차이를 명확히 보여줍니다. (단위: USD)

📊 최근 월가 애널리스트 — 엔비디아 투자의견 & 목표주가 요약

| 증권사 / 애널리스트 | 최근 목표주가 (Price Target) | 투자의견 / 등급 | 주요 코멘트 / 근거 |

|---|---|---|---|

| Morgan Stanley | US$ 250 (기존 235 → 250 상향) Business Insider+1 | Strong Buy / Overweight | 최근 아시아 출장 결과 “경쟁 업체들의 AI 칩 수요와 확장성은 제한적”이라는 판단. NVDA가 여전히 AI 하드웨어 분야에서 우위 유지 — “AI 칩왕좌는 흔들리지 않는다”고 강조. Business Insider |

| BNP Paribas | US$ 250 (목표가 상향) 마켓인 | Market-Outperform / Overweight | 2026회계연도 3분기 실적이 “예상치를 소폭 상회하고, 가이던스도 상향될 것”이라는 기대를 반영. 마켓인 |

| Stifel | US$ 250 (목표가 상향) 마켓인 | Buy | 최근 행사(예: GTC)에서의 CEO 메시지와 “AI 인프라 수요 + 누적 주문 증가”를 근거로 낙관적인 수요 흐름을 반영. 마켓인 |

| 전체 애널리스트 컨센서스 (다수 조사 포함) | 평균 약 US$ 255.06 (12 개월 추정) 마켓워치+1 | Strong Buy / Buy (대부분) StockAnalysis+1 | 다수 분석가들은 여전히 강한 수요와 실적 성장, AI 인프라 확대 기대를 기반으로 NVDA의 상승 여력을 보고 있음. 마켓워치+2StockAnalysis+2 |

참고: 전체 컨센서스 통계

- 12개월 평균 목표주가: 약 US$ 250.66 Investing.com 한국어+1

- 목표가 최고치 범위: 최대 US$ 352 / 최저 US$ 140 (매우 보수적) Investing.com 한국어+2TradingView+2

- 전체적으로 “Strong Buy / Buy” 추천이 압도적 — 다만 일부 예외도 존재. Investing.com 한국어+2Investing.com 한국어+2

🧠 주요 흐름 & 해석 — 왜 이런 목표주가가 나오는가

- Morgan Stanley는 중국 및 아시아 시장 출장 결과를 토대로, “중국 등의 AI 칩 경쟁자들이 규모나 기술 면에서 아직 제한적”이라는 결론을 내림. 따라서 NVDA의 AI 하드웨어 우위는 유지될 것으로 전망. Business Insider

- BNP 파리바·Stifel 등은 최근 실적(매출, 데이터센터 주문, AI 인프라 수요)과 향후 가이던스 기대를 반영해 목표주가를 250달러로 상향. 마켓인

- 다수 분석가(컨센서스)는 현재 NVDA가 갖는 “AI + 데이터센터 + GPU 수요 + 플랫폼 지배력”이라는 복합적인 강점을 높이 평가하며, 12개월 후 평균 목표를 250달러 중후반대로 유지. 마켓워치+2StockAnalysis+2

- 다만 최저치가 140달러까지 존재한다는 점은, 어떤 시나리오에서는 보수적 하향 가능성도 있다는 의미. 이는 불확실성(경쟁, AI 수요 감소, 밸류에이션 과열 등)을 반영한 것이다.

엔비디아 투자의견과 엔비디아 주가 전망(12/05 업뎃)

오늘(12월 5일) 확인된 엔비디아(NVDA) 관련 최신 월가 투자의견을 업데이트해 드립니다.

가장 눈에 띄는 변화는 **제프리스(Jefferies)**가 목표주가를 상향 조정한 것입니다. 반면 며칠 전 **시포트(Seaport)**가 제시한 ‘매도’ 의견이 여전히 시장의 신중론을 대변하고 있어 함께 정리했습니다.

📅 엔비디아 투자의견 최신 업데이트 (2025.12.05 기준)

| 발표 기관 | 투자의견 | 목표주가 (이전) | 목표주가 (변경) | 변동률 | 주요 코멘트 |

| Jefferies | Buy (유지) | $220 | $240 🔼 | +9% | “AI 컴퓨팅 수요 강세 지속, 주문 파이프라인 가시성 확보. 2027년까지 주당순이익(EPS) $10 돌파 예상.” (단, 최선호주 목록에서는 제외) |

| Seaport | Sell (유지) | – | $140 | – | “현재 주가는 과열 상태. 경쟁 심화와 데이터센터 매출 둔화 우려.” (12/2 의견 유지) |

| MarketPulse | Neutral | – | – | – | (기술적 분석) “주봉상 $175~$185 구간에서 횡보 중. $170 하회 시 매도세 강화 주의.” |

| 월가 평균 | Strong Buy | – | $252.67 | – | 전체 45개 기관 중 약 90%가 매수 의견. 평균 상승 여력 약 +40%. |

💡 핵심 요약 및 시사점

- 제프리스(Jefferies)의 목표가 상향 ($220 → $240)

- 제프리스는 엔비디아가 **”여전히 AI 가속기 시장의 지배자”**라고 평가하며 목표가를 올렸습니다.

- 특히 구글, OpenAI 등 빅테크 기업들이 AI 인프라 확보를 위해 2025~2026년까지 약 5,000억 달러 규모의 주문을 넣을 것으로 예상했습니다.

- 다만, ‘프랜차이즈 픽(Franchise Picks, 최선호주)’ 목록에서는 제외했는데, 이는 이미 많이 올랐다는 인식 때문으로 보입니다.

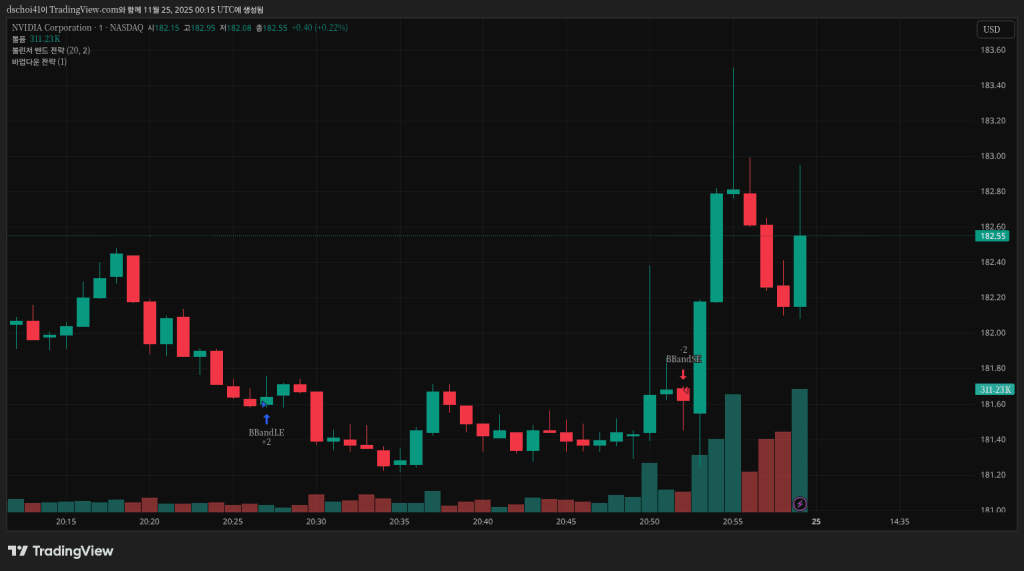

- 기술적 분석의 경고 (MarketPulse)

- 주가가 $175 ~ $185 박스권에 갇혀 있으며, 만약 $170 지지선이 무너지면 단기적으로 큰 폭의 조정이 올 수 있다는 기술적 분석이 나왔습니다. 단기 트레이딩 시 이 가격대를 유의해서 보시는 게 좋겠습니다.

- 종합 의견

-

- 월가는 여전히 **’강력 매수(Strong Buy)’**가 지배적입니다. 목표주가 평균은 $252 선으로, 현재 주가($180 초반) 대비 약 40%의 상승 여력이 있다고 보고 있습니다.

어제 정리해 드린 내용에 이 제프리스의 상향 리포트를 추가하여 투자 판단에 참고하시면 되겠습니다.

긍정적인 엔비디아 평가에도 엔비디아 주가가 상승하지 못하는 이유

엔비디아(Nvidia)가 월가의 긍정적인 평가와 강력한 실적을 발표했음에도 불구하고, 주가가 크게 상승하지 못하고 횡보하거나 조정을 받는 데에는 몇 가지 복합적인 이유가 있습니다. 2025년 12월 현재 시장이 엔비디아를 바라보는 시각은 “실적은 좋지만, 미래에 대한 불안감이 남아있다”로 요약됩니다.

주요 원인을 4가지 핵심 포인트로 정리해 드립니다.

1. ‘뉴스에 팔아라(Sell the News)’ 심리와 높은 기대치

- 이미 반영된 호재: 엔비디아의 주가는 실적 발표 전부터 기대감으로 이미 많이 올라 있었습니다. 막상 뚜렷한 ‘어닝 서프라이즈(예상치를 훨씬 뛰어넘는 실적)’가 나오더라도, 투자자들은 이를 차익 실현의 기회로 삼는 경우가 많습니다.

- 눈높이 상향: 시장은 이제 단순히 ‘실적이 좋다’는 것만으로 만족하지 않습니다. “성장률이 전보다 둔화되지는 않았나?”, “다음 분기 가이던스가 폭발적인가?”와 같은 더 까다로운 기준을 들이대고 있어 주가 상승의 문턱이 높아졌습니다.

2. ‘AI 거품론’과 수익성 우려 (ROI)

- 빅테크의 지출 의구심: 엔비디아의 주요 고객인 마이크로소프트, 구글, 메타 등이 AI 인프라에 천문학적인 돈을 쏟아붓고 있지만, “그래서 그만큼 돈을 벌고 있는가?”에 대한 의구심이 시장에 퍼져 있습니다.

- 투자 심리 위축: 만약 고객사들이 AI 수익화에 실패하여 칩 구매를 줄인다면, 엔비디아의 독주도 끝날 수 있다는 ‘AI 거품론’이 주가 상단을 누르고 있습니다.

3. 경쟁 심화와 ‘탈(脫) 엔비디아’ 움직임

- 자체 칩 개발: 구글(TPU), 메타(MTIA), 아마존 등 빅테크 기업들이 엔비디아 의존도를 낮추기 위해 자체 AI 칩 개발에 속도를 내고 있습니다. 이는 장기적으로 엔비디아의 점유율을 위협하는 요소로 작용합니다.

- 경쟁사 추격: AMD나 인텔뿐만 아니라, 최근에는 딥시크(DeepSeek)와 같은 중국 AI 스타트업이나 칩 제조사들의 기술 추격 소식도 투자 심리에 부담을 주고 있습니다.

4. 거시경제 및 기술적 요인

- 금리 인하 기대 후퇴: 2025년 말 미국의 금리 인하 기대감이 다소 꺾이면서, 성장주인 엔비디아에 불리한 환경이 조성되었습니다.

- 박스권 갇힘: 기술적으로 현재 주가는 $175 ~ $185 사이의 박스권에 갇혀 있습니다. 이 저항선을 강력하게 뚫을 만한 새로운 ‘한 방(예: 차세대 칩 블랙웰의 폭발적 초기 판매 데이터 등)’이 나오기 전까지는 지지부진한 흐름이 이어질 가능성이 큽니다.

결론적으로, 회사의 펀더멘털(기초 체력)은 여전히 튼튼하지만, “너무 비싸다”는 인식과 “미래 성장 지속성”에 대한 시장의 테스트를 받고 있는 기간이라고 보시면 됩니다.

이 영상은 엔비디아의 실적 발표 이후 왜 주가가 상승 탄력을 잃고 ‘AI 거품’ 우려가 다시 고개를 들고 있는지, 블룸버그 전문가들이 시장의 심리를 분석한 내용이라 현재 상황을 이해하는 데 도움이 됩니다.

엔비디아 투자의견과 엔비디아 주가 전망(12/03 업뎃)

현재 공개 뉴스·컨센서스 기준으로, 주요 월가 IB들이 최근 업데이트한 엔비디아 투자의견과 목표주가를 정리하면 아래와 같습니다. 블로그 글 “월가의 최신 엔비디아 주가 전망(엔비디아 목표주가) 업데이트”에 표로 추가·갱신하기 좋은 구조로 맞춰 두었습니다.nasdaq+6

월가 IB 엔비디아 투자의견·목표주가 업데이트 표

| 기관/IB | 투자의견 (등급) | 목표주가(12M) | 발표 시기 (기사 기준) | 핵심 코멘트·포인트 요약 |

|---|---|---|---|---|

| 골드만삭스 (Goldman Sachs) | Buy(매수) 유지 | 250달러 (직전 240달러→250달러로 상향) | 2025-11-20 Q3 실적 리뷰investing+2 | Q3 실적과 가이던스가 월가 기대를 모두 상회했으며, 2025~2026년 데이터센터 매출이 현재 컨센서스(약 5,000억 달러 추정)를 상회할 수 있어 AI 인프라 리더십이 더 공고해질 것이라고 평가. 밸류에이션 프리미엄은 존재하지만, 장기 성장성을 감안하면 여전히 매력적이라고 코멘트. |

| 모건스탠리 (Morgan Stanley) | Overweight(비중확대) 유지 | 250달러 (직전 235달러→250달러로 상향) | 2025-12-01, 11월 말 리포트·기사cnbc+5 | AI 하드웨어 “킹메이커” 지위를 유지할 것으로 보며, 최근 조정 구간을 매수 기회로 제시. 블랙웰·루빈(차세대 GPU) 수요와 공급 개선으로 2025~2026년 매출 성장률이 다시 가속할 것이라 전망. CEO가 언급한 ‘5분기 동안 5,000억 달러’ 데이터센터 매출 가이던스에는 다소 보수적이지만, 여전히 컨센서스 대비 상향 여지가 있다고 언급. |

| 에버코어 ISI (Evercore ISI) | Outperform(시장수익률 상회) | 352달러 (대폭 상향) | 2025-11-22 기사 기준economictimes | 블랙웰(GB200·GB300) 칩 판매와 수주가 예상보다 빠르게 증가해 분기 매출이 전 분기 대비 50% 가까이 늘고 있다고 분석. 2026년까지 AI 칩 수요와 클라우드 CAPEX가 강하게 유지될 것으로 보며, 현재 주가가 장기 평균 대비 저평가라고 주장. 최근의 조정은 인내심 있는 투자자에게 매수 기회를 제공한다고 평가. |

| DA 데이비슨 (DA Davidson) | Buy(매수) | 250달러 | 2025-11-20 전후 실적 리뷰investing | 엔비디아의 AI 트레이닝용 GPU 경쟁력이 여전히 독보적이며, 루빈 아키텍처 로드맵과 데이터센터 매출 가이던스 상향 가능성을 근거로 중장기 실적 상향 여지를 제시. |

| 웨드부시 (Wedbush) | Outperform(비중확대) | 230달러로 상향 | 2025-11-20 전후investing | AI 인프라 수요가 ‘초기 과열’이 아니라 구조적 성장 단계라고 보고, 매출·EPS 컨센서스가 계속 상향 조정될 가능성이 높다고 평가. 단기 변동성에도 불구하고 성장주 프리미엄을 정당화할 수 있는 실적 스토리라고 분석. |

| BNP 파리바 Exane | Outperform | 250달러 (240→250달러 상향) | 2025-11-18 보고서 인용marketbeat | AI 데이터센터 투자 사이클이 예상보다 길게 이어질 것으로 보며, GPU 공급 제약이 풀릴수록 매출이 컨센서스를 상회할 것이라고 전망. 단기 매크로 변동성에도 불구하고 “구조적 성장주”라는 점을 강조. |

| 기타 증권사 컨센서스 (MarketBeat 집계) | 평균 Buy (Strong Buy·Buy 우세, 소수 Hold/Sell) | 평균 약 259달러 (최고 320달러, 최저 140달러) | 2025-10-25 컨센서스 스냅샷marketbeat | 최근 12개월 내 커버리지 애널리스트들의 최신 리포트를 기준으로 한 평균. 현재 주가(약 180달러 선) 대비 19% 안팎 업사이드로 집계되며, 대부분의 애널리스트가 ‘매수’ 혹은 ‘강력 매수’ 의견. |

| 종합 평균 (야후·나스닥 기사 기준) | Buy / Strong Buy 평균 | 평균 약 250달러 내외 | 2025-11-29 기사 기준nasdaq+1 | 야후 파이낸스·나스닥 등 집계에 따르면 |

엔비디아 주가 전망(엔비디아 목표주가)

최근 엔비디아 목표주가를 발표한 투자은행(IB)별 목표주가, 코멘트, 발표 시기를 포함해 최신 정보를 업데이트했습니다.

| 투자은행(IB) | 목표주가 (USD) | 발표 시기 | 주요 코멘트 및 전망 요약 |

|---|---|---|---|

| Evercore ISI | 352 | 2025-11-20 | AI, 데이터센터 매출 급증, Blackwell GPU 효과 반영, 매출 증가 가속 예상으로 강력 매수 추천 |

| Melius Research | 320 | 2025-11-19 | 2027년까지 AI 칩 수요 지속 확대 기대, 5년간 3500억 달러 데이터센터 매출 예상, AI 시장 총 주소 가능성 강조 |

| Morningstar | 240 | 2025-11-19 | 단기 AI 버블 우려 불식, 매출 및 수익 전망 상향 조정, 기본적 가치에 근거한 공정가치 산정 |

| Jefferies | 250 | 2025-11-21 | GB300 출하 증가 및 AI 수요 강세 반영, 올해 말까지 AI 트렌드 안정화 예상, 목표가 상향 조정 |

| Citi | 270 | 2025-10-20 | AI 성장세 지속, 2025년 목표가 대폭 상향, AI 칩 수요 강세 반영 |

| Goldman Sachs | 250 | 2025-10-06 | AI 및 고성능 컴퓨팅 수요 지속, 기업 파트너십 강화 기반 긍정 전망 |

요약하면, 대부분 증권사가 AI 수요 지속과 신제품 성과를 근거로 엔비디아 주가를 적극 추천하고 있으며, 목표주가 최고치는 352달러까지 확인됩니다.

- 발표 시점은 대부분 2025년 10월~11월 중순에서 말 사이입니다.

- 목표주가 전망은 240~352달러대로 큰 폭 변동 있으며, Melius와 Evercore가 가장 높고 Morningstar, Jefferies, Goldman Sachs는 240~250달러 수준입니다.

- 전반적으로 AI 및 데이터센터 매출 성장과 신제품 출시가 목표주가 상향의 주된 원인으로 분석됩니다.

상세 출처:

- Morningstar: Morningstar Nvidia 목표가 발표 [1]

- Jefferies: Jefferies 목표가 상향 [2]

- Melius Research: Melius 목표가 320달러 [3]