삼성전자가 시장 기대를 크게 웃도는 3분기 실적을 발표했습니다. 어떻게 이런 좋은 실적을 거둘 수 있었는지 살펴보고 향후 삼성전자 전망에 대해 간략히 살펴보도록 하겠습니다.

이번 3분기 삼성전자 실적은 증권사에서 파악해 널리 알려진 시장 기대보다 매출은 2조이상, 영업이익도 최소 1조이상 높은 수준입니다.

그러다보니 기대 이상의 3분기 삼성전자 실적으로 그동안 일상화되었던 삼성전자 가치 절하 또는 한국 시장 가치 절하에 기반한 한국 시장 평가를 재평가해야 한다는 자성의 목소리조차 나오고 있습니다.

- 삼성증권 매출 59.5조, 영업이익 10.6조 예측

- IBK증권 매출 66.3조, 영업이익 11.24조 예측

3분기 매출 66조, 11분기 최고 실적

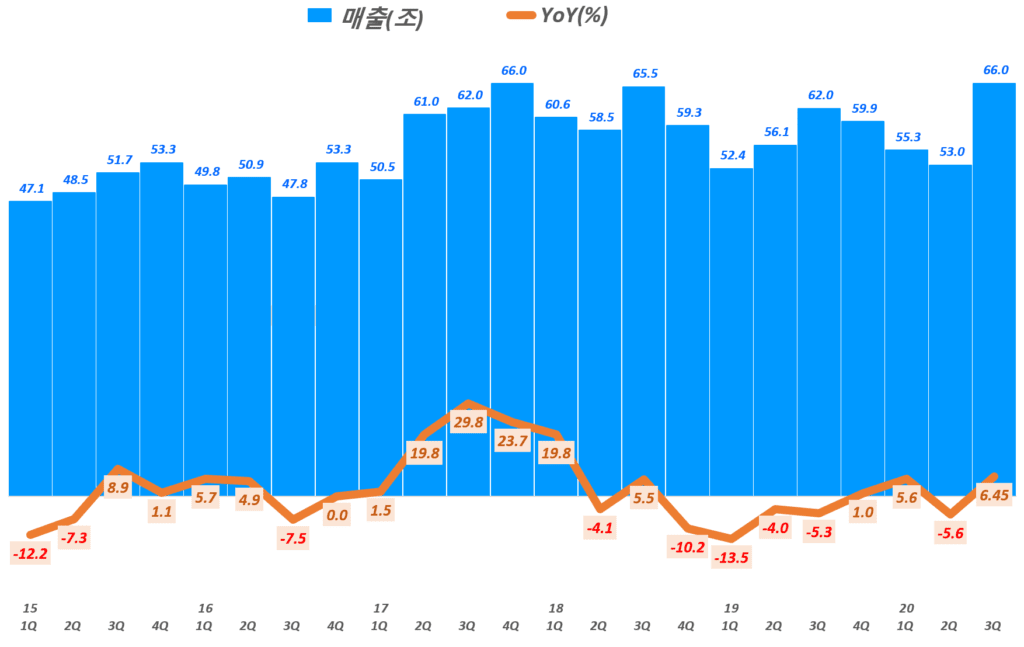

3분기 삼성전자 매출 66조원으로 전년 비 6.45% 성장했습니다. 삼성전자는 반도체와 스마트폰 시황에 따라 엄청난 영업이익 증가를 보여주기는 했지만 그동안 매출은 오히려 뒷걸음치기도 했습니다.

그렇지만 이번 3분기 삼성전자는 매출 66조와 영업이익 12.3조를 기록하면서 모처럼 매출도 성장하는 가운데 영업이익도 크게 증가하는 아주 바람직한 모습을 보였습니다.

이러한 매출은 반도체와 스마트폰 호황기였던 2017년 4분기 66조를기록한 11분기만에 이전 최고치 매출로 복귀하면 기존과 다른 모습을 보여주었습니다.

하면서 매출과 영업이익 증가라는 바람직한 모습을 보여주었습니다. 그동안 삼성전자의 호성적은 매출 증가는 없이 업황에 따른 영업이익 증가가 대부분 이었습니다.

기본적으로 매출 증가가 없다는 것은 미래 성장성이 없다는 이야기와 같습니다. 그러다보니 삼성전자가 영업이익 높지만 미래 성장성이 거의 없다는 판정을 시장에서 받으면서 삼성전자 주가는 영업이익 증가만큼 크게 분출하지는 않았습니다.

그런데 이번에는 매출과 영업이익 동시 증가로 이런 편견을 깰 수 있는 기회를 얻었다는 점에서 긍정적인 실적이라고 할 수 있습니다.

- 3분기 매출 66조, 전년 동기 기 6.45% 성장

- 전 분기 매출 53조 비 24.6% 증가

- 2017년 4분기 66조를 최고치로 대부분 분기에서 매출 역성장을 겪었지만

이번 분기에는 2018년 2분기이래 최고로 높은 매출 성장률을 기록

3분기 영업이익 12.3조, 58.1% 증가

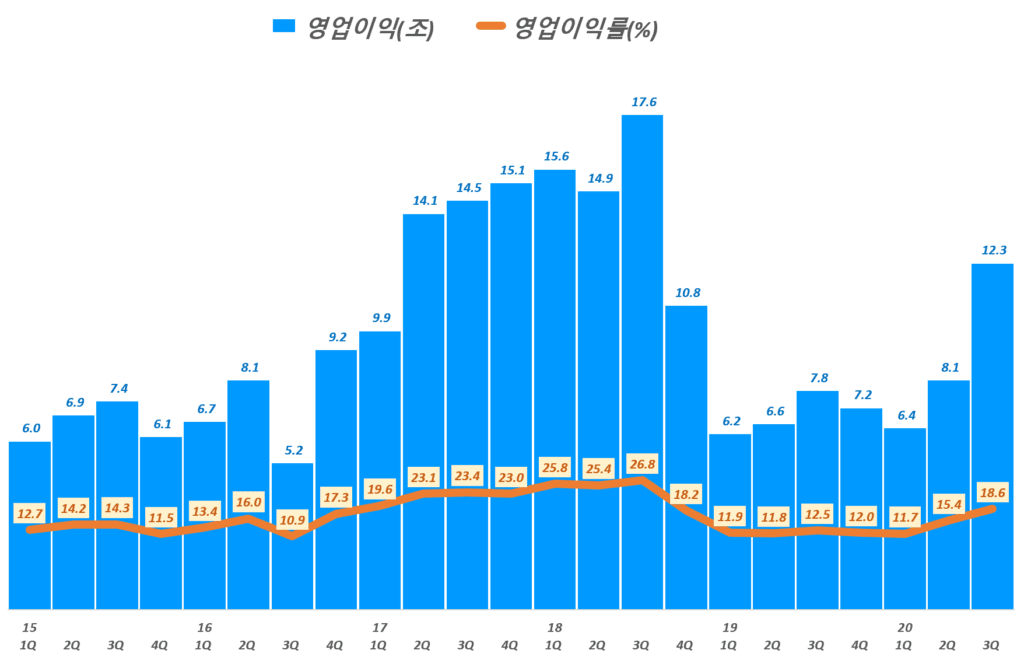

삼성전자 영업이익 추이는 보다 더 드라마틱합니다. 아래 분기별 영업이익 및 영업이익률 추이에서 보듯 특정 사업부, 예를 들어 반도체 사업부와 같은 사업의 업황에 따라 부침이 심했습니다.

반도체가 호황이었던 17년 2분기에서 18년 3분까지는 어느 때보다 높은 영업이익률을 보였지만 반도체 불활기에 스마트폰 경쟁도 심화되면서 최근에는 영업이익에서 극심한 감소를 겪었습니다.

그런한 감소 경향이 이번 분기로 깨진 것입니다. 이번 분기에는 특정 사업부가 엄첨나게 잘했다기보다는 반도체, 스마트폰, 가전이 골고루 잘했다는 평가입니다.

- 영업이익 12.3조로 영업이익률 18.6% 기록

- 전년 동기 영업이익 7.8조 비 58.1% 성장

- 전 분기 영업이익 8.1조에 비해서 50.92% 증가

- 이러한 영업이익은 반도체 호황으로 최고 영업이익 17.6조를 기록했던 2018년 3분기 이래 가장 높은 수준 임

3분기 삼성전자 실적 호조 원인

이렇게 예상을 뛰어 넘는 삼성전자 실적은 어떻게 가능했을까요? 매출 부분에서 실적과 근사하게 예측한 IBK 증권 보고서를 기반으로 아래와 같이 정리해 봤습니다.

아울러 삼성증권 등 다른 증권사의 추정치도 같이 표기해 비교해 볼 수 있도록 했습니다.

- 예전 삼성전자는 특정 사업부가 매출과 영업이익을 견인했습니다.

그렇지만 이번 분기에는 반도체, 스마트폰, 가전 등 모든 사업부가 골고루 안정적으로 성장 및 영업이익 기대치를 뛰어 넘었습니다. - 반도체 사업부 매출 은 전 분기 비 5.3% 성장 전망되는데, 가장 규모가 큰 메모리 부분은 3% 증가 전망

. 3분기 DRAM B/G(Bit Growth)는 3.0%, ASP는 -7.0%로 추정

(삼성증권은 7~8% 하락 추정)

. NAND B/G는 15.0%, ASP는 -5.0%로 추정

(삼성증권은 ASP -10 하락 추정)

. 3분기말 화웨이 효과 - 디스플레이 사업부 매출은 전 분기 비 9.5% 증가 예상

. LCD 매출은 전 분기 비 4.7% 증가

. OLED 매출은 전 분기 비 10.1% 증가

. LCD는 라인이 구조조정 중에 있으나 패널 가격 상승을 반영

. OLED는 스마트폰 출하량 을 반영하였지만 해외 고객 물량의 상당 부분이 4분기로 이월될 것으로 반영 - IM사업부 매출은 전 분기 비 53.1% 증가

. 무선은 전 분기 비 54.8% 증가

. 스마트폰 출하량은 전 분기 비 47.2% 증가하고, ASP도 상승할 것으로 예상

(삼성증권은 스마트폰 출하량은 2분기 54백만대에서 이번 분기 70백만대로 추정)

. N/W 매출은 전 분기 비 15% 증가 예상 - CE사업부 매출은 전 분기 비 25.5% 증가 예상

. VD 매출은 전 분기 비 43.4% 증가

. TV 판매량은 전 분기 비 42% 증가

(삼성증권은 2분기 9백만대 수준에서 이번 분기 14백만대 이상으로 추정)

. 가전 매출은 전 분기 비 5.8% 증가

향후 삼성전자 전망

3분기 삼성전자 매출 및 영업이익에서 큰 성과를 거두었지만 4분기 전망에 대해서는 그리 긍정적인 의견이 많지 않은 것 같습니다.

다소 부정적인 요인들

이는 먼저 실적을 발표한 마이크론이 긍정적인 3분기 실적을 냈지만 4분기는 반도체 수요가 부진과 화웨이 공급 중단으로 시장 기대 이하 전망을 내놓았죠.

이런 마이크론처럼 삼성전자 전망도 반도체 수요 부진이 4분기를 이어 내년 초까지 이어질 수 있다는 전망이 우세하기 때문에 반도체 부분에서 긍정적이지 않습니다.

스마트폰은 4분기가 성수기이지만 애플 신제품 출시로 경쟁이 강화되고 3분기 신제품 노트20 효과가 소진되면서 어려운 게임이 될 가능성도 있습니다.

- 반도체 수요 부진이 4분기를 넘어 21년 초까지 이어질 가능성

- 반도체에서 평택 2기가 시작되며 감가상각비 증가로 영업이익 감소 가능성

- 애플 신제품 출시로 스마트폰 경쟁 강화,

3분기 신제품 노트20 효과 소진 가능성 - 코로나 팬데믹 이후 오프라인 매장 정상화 및 오프라인 매장 판매 강화로 매장 중심 프로모션 강화로 마케팅 비용 상승(모바일, TV,가전 공통)

다소 긍정적인 요인들

그렇지만 최근 발표한 보급형 스마트폰 사장을 겨냥한 ‘갤럭시S20 FE(팬에디션)’ 반응이 좋고, 유럽, 중남미, 동남아 등에서 강력한 경쟁자였던 화웨이가 미국 제재로 스마트폰 판매가 크게 위축된 틈을 삼성전자가 메꿀 가능성이 높기 때문에 긍정적인 요인으로 작용할 수 있습니다.

디스플레이 사업부는 애플 신제품이 본격적으로 출시되고 4분기가 애플 아이폰 판매 성수기 이기 때문에 풀 가동되어 3분기에 비교해도 큰 폭의 매출 성장이 기대됩니다.

TV나 가전 부분은 4분기 성수기를 맞아 지금까지의 좋은 성과를 이어 갈 가능성이 높기 때문에 매출 성장률에서는 긍정적이지만 그동안 코로나 팬데믹 등의 영향으로 중지되었던 오프라인 매장 프로모션 등이 증가하면서 영업이익 측면에서는 다소 부정적인 영향을 받을 가능성이 있습니다.

- 미국의 SMIC에 대한 장비 수출 규제로 파운드리 사업부 고객 증가가 예상

- 화웨이 제재로 유럽, 중남미 그리고 동남아 등에서 화웨이 빈자리를 삼성 스마트폰이 차지할 가능성 大

- 코로나 팬데믹으로 급감했던 스마트폰 수요가 빠르게 살아나 높은 성장률 예상되기 때문에 스마트폰 판매 증가 가능성 大

- 아이폰 신제품 출시로 디스플레이 매출 확대 가능성

- 4분기 성수기를 맞은 TV,가전의 성장 가능성