아마존은 미국 이커머스 시장에서 확실히 지배력을 가지고 있지만 아직은 글로벌에서는 우리가 생각하는 아마존만큼 대단한 성과를 만들지 못하고 있습니다. 적어도 그렇게 보입니다.

아마존하면 파괴적 혁신의 대명사요, 한번 시장에 진입하면 무자비하게 시장을 휩쓰는 포식자이기 때문에 글로벌에서도 그런 명성을 기대하고 대단한 성과를 낼것으로 기대하기 때문이지요.

오늘은 아마존 전략의 핵심인 아마존 프람임 회원수 증가 추이 데이타를 기반으로 아마존의 글로벌 사업 가능성에 대해서 살펴보겠습니다.

아마존 글로벌 성적은 기대에 못 미치고 있다.

아마존이 미국 시장에서는 굉장히 좋은 성과를 올리고 있지만(이마케터는 미국 이커머스 시장에서 점유율을 2017년 4그3%에서 2018년 48%까지 높일 것으로 전망) 글로벌 시장에서 아마존의 성과는 그리 녹녹하지는 않아 보입니다.

최근 2018년 3분기 아마존 실적에서 아마존의 글로벌 실적은(아마존의 실적 보고서에서는 Intrnational이라고 표기하지만 저는 기존 관례대로 글로벌로 표기합니다.) 아마존답지 않게 성장이 둔화되는 모습을 보여줍니다.

3분기 실정를 분석한 “영원한 고성장은 없다. 때론 쉬어갈 때도 있듯이, 아마존 3분기 실적을 살펴보다.”에서 언급했듯이 아마존의 글로벌 성적은 아마존내에서 활기를 잏은 것처럼 보입니다.

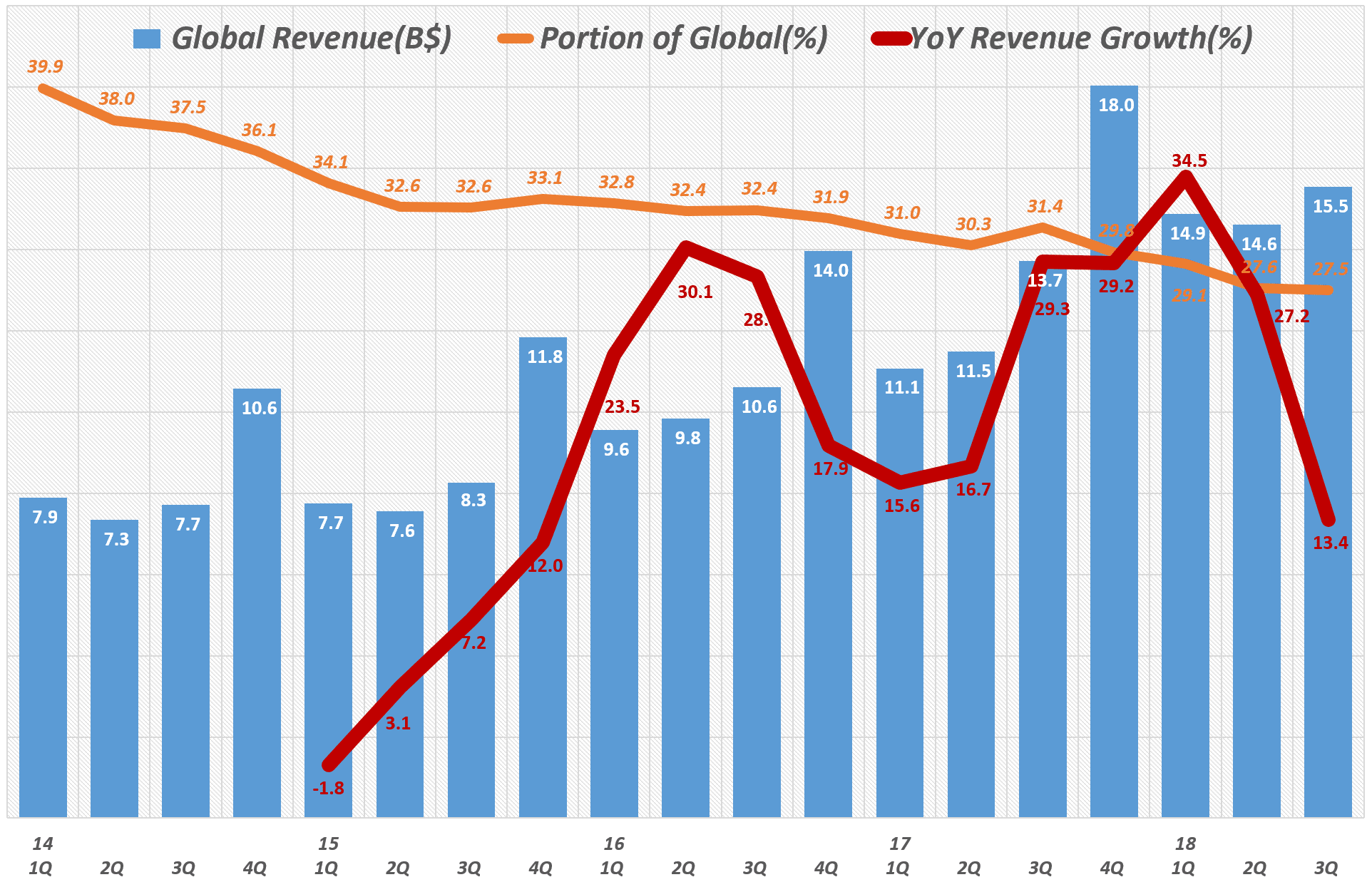

아래는 분기별 아마존 글로벌 매출 및 전년 비 성장율 그리고 아마존 내에서 비중 추이를 살펴본 것입니다.

- 2분기 연속 매출 증가율이 하락하고 있거, 특히 2018년 3분기에는 매출 성장율이 13.4%로 3년 내 가장 낮은 수준을 기록

- 아마존 내에서 차지하는 비중도 한때 40%에 육박했지만 지금은 27.5%까지 하락

표면적인 실적 데이타들로 살펴보면 아마존 글로벌 사업은 다소 힘에겨워 한다는 느낌입니다.

다소 느리지만 꾸준히 성과를 내는 아마존 글로벌 비지니스

아마존 글로벌의 분기별 실적을 근거로 너무 부정적으로만 바라보았지만 아마존의 글로벌 사업은 느리지만 꾸준히 성과를 내고 있습니다.

위에서 지적한 근래의 가장 낮은 성장율 13.4%는 일반적인 회사라면 엄청난 고성장에 해당하는 성장율입니다.

지금 애플을 제치고 세계 최고의 기업 가치를 갖는 기업으로 다시 등장하고 있는 마이크로소프트도 연평균 성장율이 15% 정도 됩니다. 이 정도 성장율만으로도 고성장하고 있다고 평가한다는 점을 고려할 필요가 있습니다.

이커머스 시장 규모는 중국 > 미국 > 영국 순

아마존의 지역별로 상황을 살펴볼까요?

이커머스 시장 규모가 가장 큰 곳은 어디일까요? 일반 소비자 대상인 B2C 기준으로 알아보죠.

statista 2016년 자료에 따르면 중국이 9,750억 달러로 가장 규모가 크고, 미국 6,486억 달러로 2위, 영국 1,925억 달러로 3위, 일본 1,244억 달러 4위, 프랑스 791억 달러 5위, 독일 741억 달러 6위, 한국 713억 달러 7위 캐나다 435억 달러 8위 인도 447억 달러 9위, 러시아 240억 달러 10위를 기록하고 있습니다.

음 나름 이커머스가 발전했다는 한국은 7위에 불과하네요. 물론 GDP 순위로 12위이니 상대적으로는 순위가 높긴 합니다. 잠시 옆길로 샜네요.

주요 지역별 아마존 비지니스 현황

아마존의 글로벌 진출 성과를 이커머스 규모가 큰 지역 중심으로 살펴보면 일부를 제외하고는 상당히 좋은 성과를 내고 있습니다. 비록 세계 최대 시장인 중국에서는 제대로 적응하지 못했지만 말입니다.

중국 시장은 대부분의 IT 기업들은 중국 정부의 견제를 이기지 못하고 철수하다시피한 시장이라 아마존이 무능해서 그렇다고 평가할 수 없습니다.

물론 중국 시장에서 승승장구하는 외국계 기업들도 많이 있습니다. 폭스바겐이나 GM과 같은 자동차 업체나 스타벅스같은 업체는 중국시장에서 좋은 성과를 내고 있죠.

이들은 제조업이나 식음료 산업으로 첨단 산업과는 조금 거리가 있어 보입니다. 통제가 필요하 는 첨단 사업 부분은 확실히 중국 정부의 강력한 견제가 있었기에 힘들었다고 해석해야 마땅합니다.

아무튼 아마존은 가장 규모가 큰 중국 시장에 일찌기 진출했지만 중국 로컬 업체에 밀려 거의 철수하다시피 했습니다. 지금은 명목만 남아 있는 상태죠.

영국, 이커머스 점유율 33.5%로 수위를 달리다.

세번째로 시장 규모가 큰 영국에서 아마존은 기대만큼의 성과를 내고 있는 것으로 보입니다.

영국 이커머스 시장에서 아마존은 2017년 점유율 33.5%로 전년 2016년 29.6%에 비해서 크게 올라 아마존의 이커머스 시장 지배력이 더욱 커지고 있는 것으로 나타났습니다.

이는 2017년에 아마존 영국의 매출이 22.5% 성장해 영국 이커머스 시장 성장율 8.4%를 크게 웃돌았기 때문에 이커머스 내 점유율도 크게 오른 것입니다.

이런 빠른 성장덕분에 아마존은 온라인 및 오프라인을 모두 포함해서도 5위의 유통업체에 올랐다고 하네요.

영국 전체로 유통별 점유율을 순서대로 살펴보조.

테스코(Tesco)가 점유율 12.5%로 1위 > 세인즈베리(SainsBury’s) 6.8%로 2위 > ASDA 6.6%로 3위 > 모리슨(Morrisons) 4.4%로 4위 > 아마존 4.2%로 5위 > 존 루이스(John Lewis) 3.5% > 마크앤스펜서(Mark&Spencer) 3.3% > Aldi 3% 순으로 점유율을 기록하고 있습니다.

일본, 2016년 1위로 올라서다.

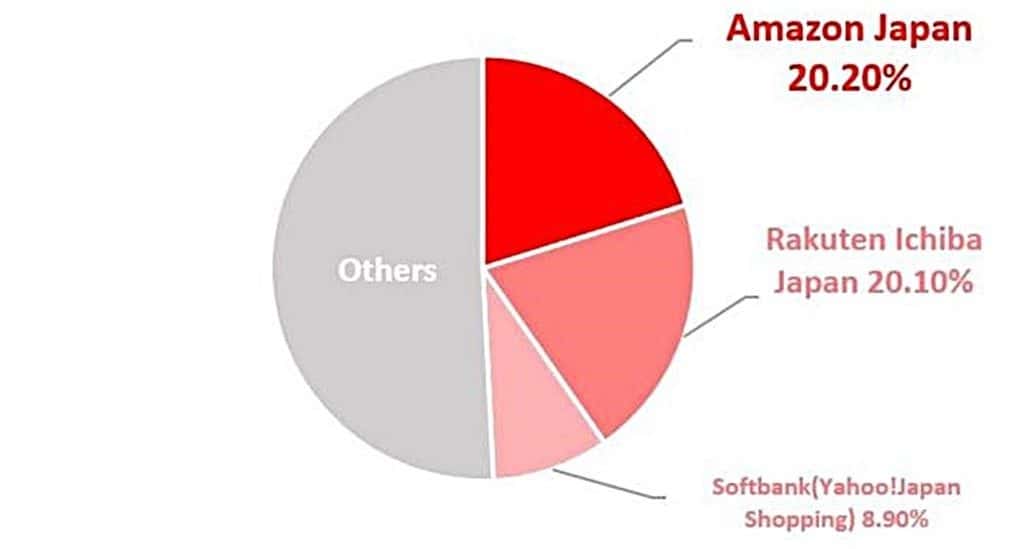

네번째로 이커머스 시장 규모가 큰 일본에서는 이미 2016년에 당시 일본 이커머스 시장을 지배하고 있던 라쿠텐을 누르고 시장 1위로 올라섰습니다.

아래는 2017년 일본 이커머스 업체별 시장점유율 그래프인데요. 여전히 아마존이 라쿠텐을 근소한 차이로 누르고 1위를 고수하고 있습니다.

이에 대해서는 예전에 정리했던 아마존 재팬 사례(“아마존 재팬은 어떻게 배타적인 일본 시장을 장악했을까?”)를 참조하시기 바랍니다.

프랑스, 2014년 1위로 등극 후 리더쉽을 지키다.

프랑스에서 아마존은 이미 2014년에 처음으로 이커머스 부분에서 1위 업체로 올랐고 이후 지속적으로 리더 지위를 유지하고 있습니다.

Kantar Worldpanel 데이타에 따르면 2017년 아마존은 프랑스 이커머스 시장에서 56억 유로의 이커머스 매출을 올려 18.9%의 점유율로 1위를 유지했습니다. .

프랑스는 다른 나라와 달리 전국을 지배하는 유통 절대 강자가 없이 비교적 규모가 작은 로컬 슈퍼마켓 유통들이 나누어 프랑스 유통을 지배하고 있죠.

이렇게 유통업체가 난립해 있다고나 할까요. 그렇기에 아마존이 차지하고있는 점유율 19%는 적은것이 아니라 굉장히 높은 수준이라고 할 수 있습니다. 이는 2위 업체 Cdiscount의 점유율이 8.2%로 차이가 큰데서 알 수 있습니다.

독일, 29% 점유율로 1위

이커머스 시장 규모가 6위인 독일에서 아마존이 성적도 매우 좋습니다.

Ecommerce News europe 보도에 따르면 독일 이커머스 시장에서 아마존은 28.7%의 점유율로 1위를 지키고 있습니다.

아마존에 이어서 이베이(eBay)가 22.9%로 2위를 달리고 있고 eBay Classifieds가 14.8%로 3위를 달리고 있다고 합니다. 독일 이커머스 시장은 이들 세개 회사가 이커머스 시장의 66.4%를 장악하고 있는 과점 시장이라고 할 수 있습니다. .

반면 Wish나 AlliExpress와 같은 군소업체 점유율은 2%대로 아주 낮은 수준을 기록하고 있어 상위 업체와 큰 대비가 되고 있습니다.

인도, 최근 플립카트를 우르고 1위에 오른 듯

아마존이 중국 이커머스 시장에서 알리바바와 같은 중국 로컬업체에 대패 후 눈독을 들인 곳이 바로 인도 시장입니다.

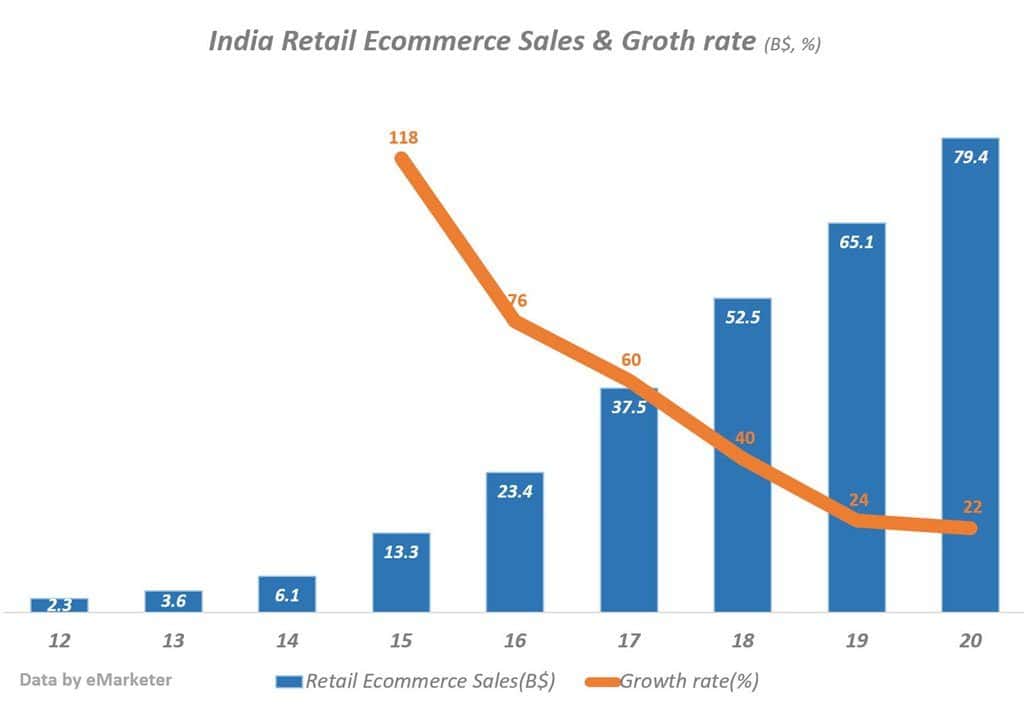

2016년 기준으로 인도 이커머스 시장 규모는 9위에 불과하지만 가장 빠르게 성장하는 시장으로 향후 무한한 잠재력을 가진 나라입니다.

아래는 이마케터에서 추정한 인도 이커머스 시장 규모 예측인데요. 이에 따르면 17년 60% 성장, 18년 40 성장하는 등 폭발적으로 성장하고 있고 앞으로도 성장할 것으로 예상된다고 합니다.

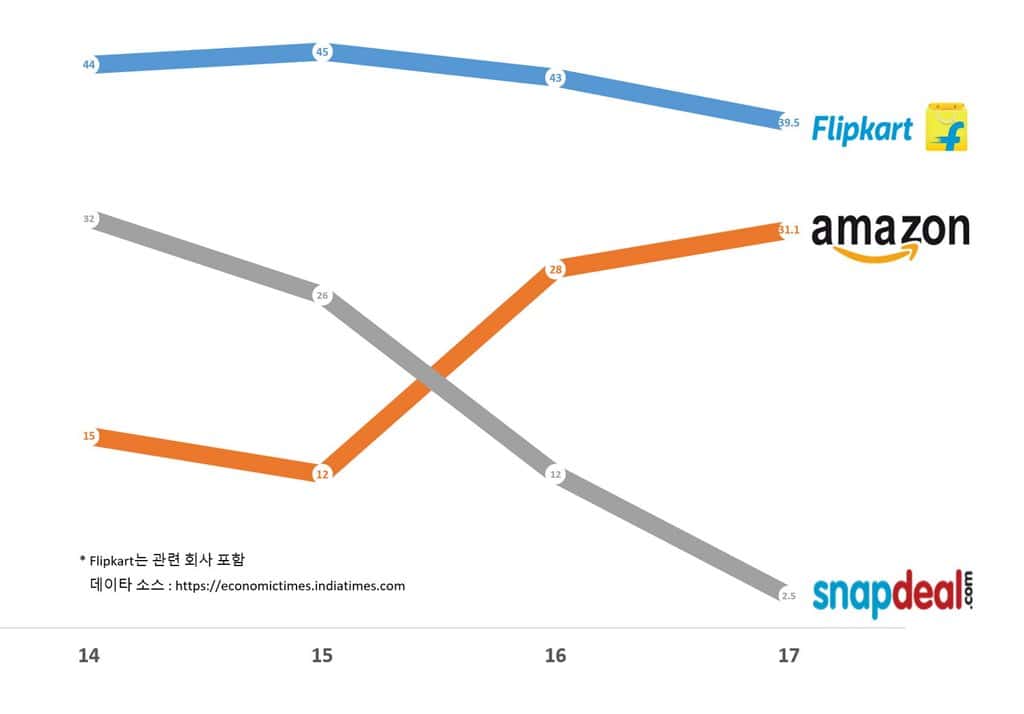

인도 이커머스 시장은 아마존에서 근무하던 직원들이 독립해 만든 플립카드(Flipkart)가 지금까지 인도 이커머스 시장을 장악해 왔습니다.

그렇지만 아마존이 인도 시장에 2012ㅕㄴ 본격적으로 진입한 후 아마존은 빠르게 성장하면서 플립카트를 위협하고 있습니다.

아래는 2014년부터 2017년까지의 인도 주요 이커머스 업체의 점유율 추이인데요. 2016년에 아마존은 28% 점유율을 기록해 2위로 올라섰고 2017년에는 점유율을 31.1%까지 끌어 올리며 플립카트를 바짝 추격하고 있습니다.

더우기 최근 영국 투자은행 Barclays가 회계년도 2018년 기준으로 인도 이커머스 업체들의 점유율을 밝혔는데요. 여기서 회계연도 2018년은 2017년 4월부터 2018년 3월까지를 말합니다. 일본 기업들은 영국의 영향을 받아 이런 회계년도를 사용한다고 합니다.

아무튼 Barclays가 밝힌 자료에 따르면 이미 거래액에서 아마존이 처음으로 플립카트를 제치고 1위로 올라섰다고 합니다. 이 보고서에 따르면 회계년도 2018년에 아마존은 75억 달러의 거래액을 올렸고, 플립카트는 62억 달러의 거래액을 보였다고 합니다. 다만 매출액 기준으로는 플립카트가 더 높다고 하네요.

이러한 보고 자료들로 판단한 거래액 기준으로는 이미 아마존이 인도 시장을 장악했다고 봐야 하것 같습니다. 관련해서는 아래 포스팅을 참조하시기 바랍니다.

아마존 글로벌 진출의 핵심 경쟁력, 아마존 프라임

미국 이커머스 시장 공략 시 가장 효과가 좋은 전략중의 하나가 바로 아마존 프라임이었습니다. 고객들은 아마존 프라임 회원이 되면 무료 2일 배송등 엄청난 혜택을 누릴 수 있었습니다. 그러한 혜택 중 가장 매력적인 것이 무료 2일 배송과 같은 배송 혜택이었죠.

이러한 아마존 프라임 회원제의 혜택에 따라 많은 미국인들이 아마존 프라임에 가입했고, 이는 이커머스 성장에 지대한 공헌을 했습니다.

이러한 학습효과를 아마존은 글로벌 공략시도 적극적으로 활용하고 있습니다.

이커머스는 상품 구성뿐만이 아니라 물류, 배송 등 인프라가 필요하기 때문에 엄청난 투자가 필요하고 소비자들의 신뢰를 얻기 위해서는 많은 시간이 필요합니다.

이러한 투자와 소비자 신뢰에 걸리는 시간을 대폭 단축할 수 있는 방법으로 아마존 프라임 회원제는 굉장히 효과가 좋은 툴입니다.

아마존은 미국을 제외하고 세계 16개국에서 아마존 프라임 회원제를 운영하고 있습니다. 오스트리아, 호주, 벨기에, 캐나다. 중국, 프랑스, 독일, 인도, 이탈리아, 일본, 룩셈브르크, 맥시코, 네덜란드, 싱가포르, 스페인, 영국 그리고 미국이 아마존 프라임 회원제를 운영하는 지역들입니다.

아마존 프라임 회원 수는 그동안 아마존 비지니스가 미국 중심으로, 아니 정확하게 이야기하면 미국에서 엄청난 성과 비 상대적으로 초라한 글로벌 성과로 인해서 미국 회원이 압도적으로 많았습니다.

이러한 현상은 일찌기 글로벌로 진출해 해외 사용자가 많았던 넷플릭스와 대비되느 부분입니다. 아마존의 글로벌화가 넷플릭스와 같은 업체에 비해서 상대적으로 지지부진 했습니다.

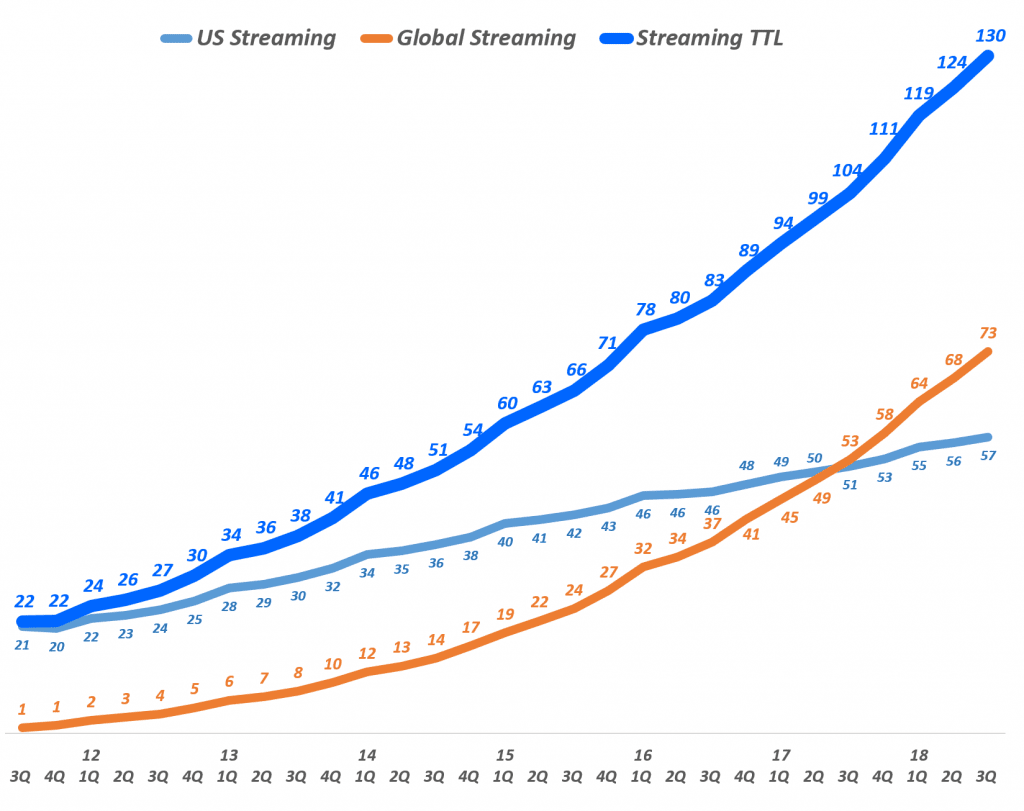

아래는 넷플릭스의 분기별 유료 회원수 추이를 보여주고 있는데요. 넷플릭스의 글로벌 유료 회원수는 2017년 3분기를 비해서 미국내 유료 회원수를 추월하고 있으며 굉장히 빠른 속도로 증가하고 있습니다.

일찍부터 글로벌에서 성과를 내고 있고, 성장세가 꺽이지 않고 있다는 점이 넷플릭스에서 눈여겨볼 부분입니다.

’18년 프라임 회원수 1억 천 8백만명

아마존은 공식적인 프라임 회원수를 공개하지 않죠. 다만 2018년 4월, 아마존 CEO 제프 베조스는 2018년 주주에게 보내는 편지에서 아마존 프라임 유료 회원이 1억명 이상이라고 밝혔습니다.

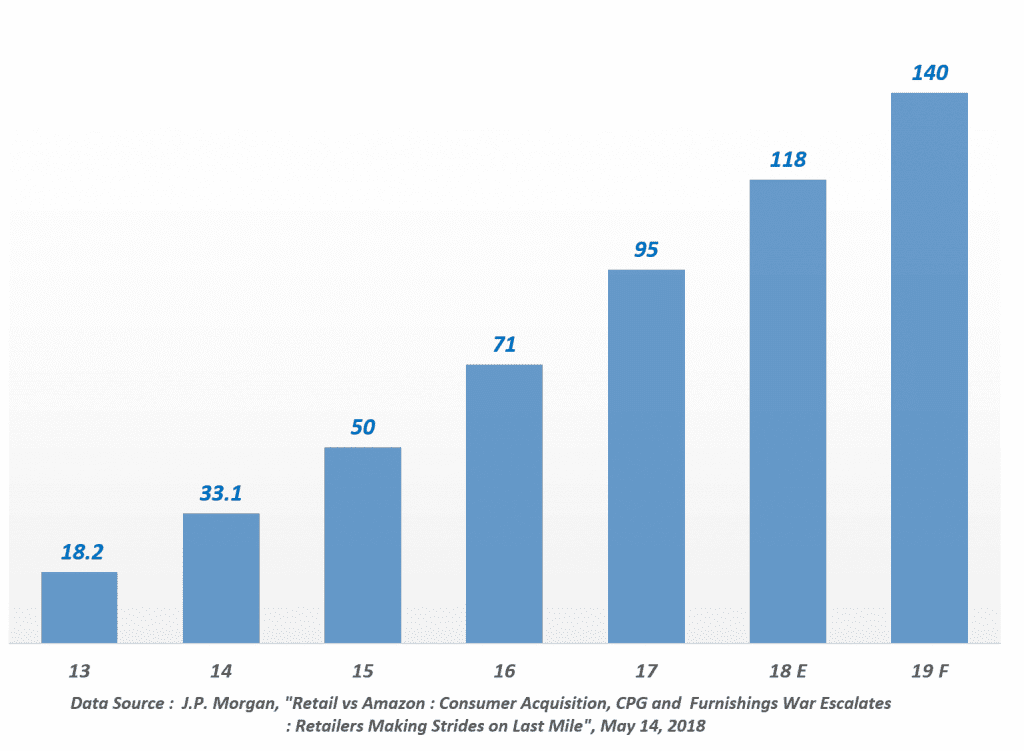

이러한 근거들을 기반으로 J.P. Mogarn에서는 아마존 프라임 회원수를 추정했고 2018년에는 1억 1천 8백만명, 2019년에는 1억 4천만명까지 증가하 것으로 보았습니다. 2016년부터 매년 2천 1백만망여서 2천 4백만명까지 증가할 것으로 본것이죠.

아래는 J.P. Morgan 추정 데이타를 기반으로 연도별 아마존 프라임 회원수 증가 추이를 그래프로 그려본 것입니다.

’18년 글로벌 프라임 회원수가 미국 회원수를 능가할 듯

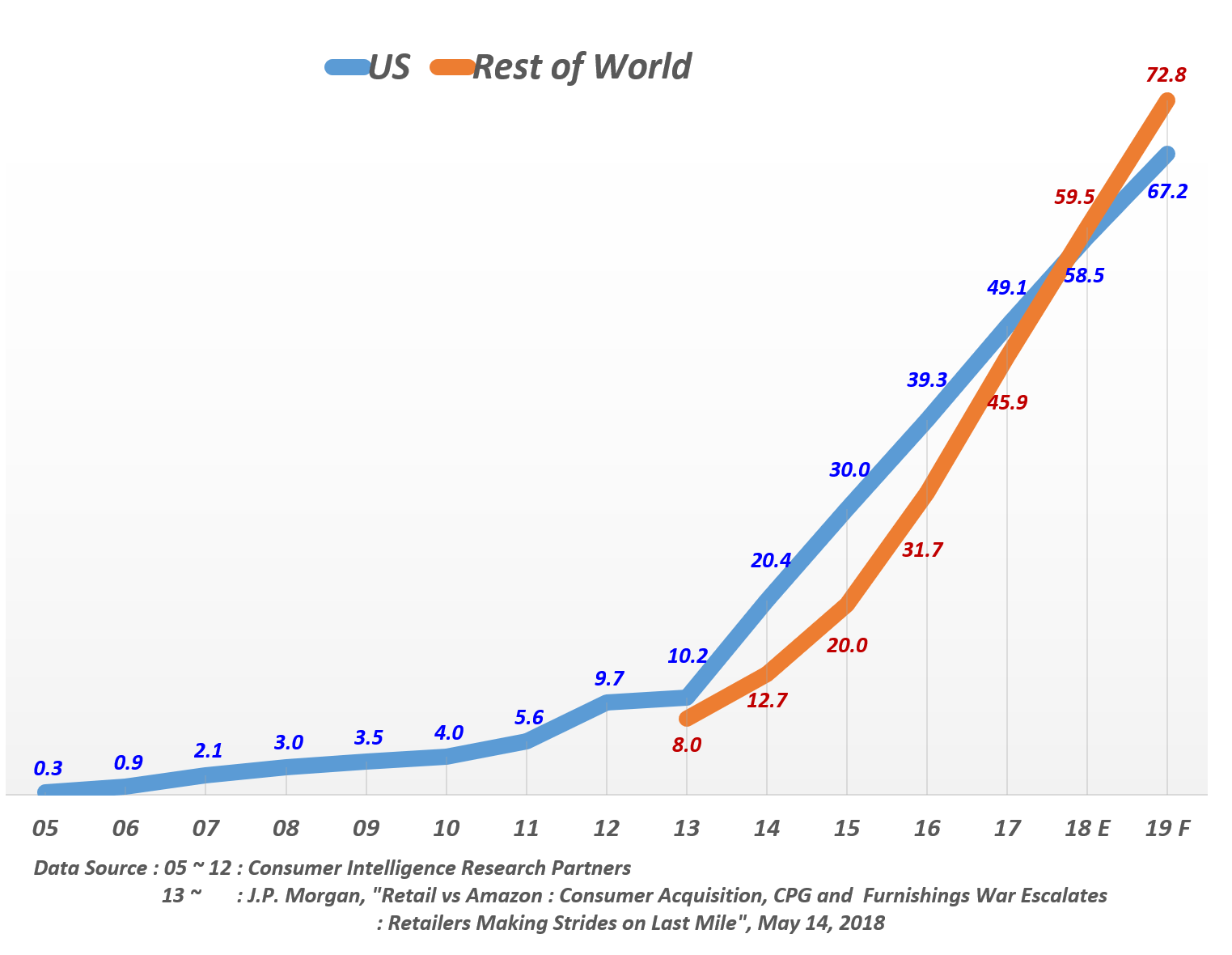

J.P. Morgan은 이를 미국과 글로벌로 나누어 회원수 증가 추이를 살펴보았는데요.

J.P. Morgan이 추정한 바에 따르면 아마존 프라임 회원수는 2017년 현재 미국 4천 9백만명, 글로벌 4천 6백만명 프라임 회원으로 아직 미국 프라임 회원수가 상당한 수준으로 더 많다고 보았습니다.

그러나 2018년에는 글로벌 프라임 회원수는 6천만명에 육박하는 5천 9백 5십만명으로 미국 프라임 회원수 5천 8백 5십만명을 능가할 것으로 전망했습니다.

글로발 프라임 회원수는 연간 1천 3백만명이상씩 증가해 2017년 34% 증가, 2018년 24% 증가하는 등 빠르게 늘어나 아마존 글로벌 비지니스를견인할 것으로 전망했습니다.

아래는 CIRP 데이타와 J.P. Morgan를 조합해 2005년부터 미국 프라임 회원수 및 2013년부터 글로벌 프라임 회원수 추이 그래프를 그려본 것입니다. 넷플릭스처럼 글로벌 회원수가 훤신 빠르게 성장하면서 그 갭을 늘려가는 것으로 그려려지고 있습니다.

마치며

이상으로 간단히 아마존 글로벌 비지니스 현황에 대해서 살펴보았습습니다.

원래는 J.P. Mogarn이 아마존 프라임 회원수 데이타를 기반으로 아마존 프라임 회원수 추이를 소개하려 했으나 좀 더 글로벌 비지니스 현황을 살펴보기 위해 글로벌 매출 등 비지니스 현황과 주요 지역에서 아마존 비지니스 현황까지 조금 종합적으로 살펴보게 되었습니다.

결론은 아마존 글로벌 비지니스가 너무 성과가 좋은 아마존 내 다른 사업들과 비교하면 상대적으로 성과가 떨어지지만, 일반적인 기업들과 비교하면 엄청난 성장을 거듭하는 비지니스입니다.

또한 각 지역별로 살펴보면 일부 지역을 제외하고 이커머스가 발전한 대다수 나라에서 이커머스 비지니스를 리딩하고 있고 빠르게 성장하고 있습니다.

이러한 글로벌 비지니스 성장의 기조에느 아마존 프라임 회원제가 있는데 글로벌 회원수는 매년 2~30%씻 성장하면서 글로벌 각 지역의 이커머스 비지니스를 견인하고 있으며, 특히 2018년에는 글로벌 회원수가 미국 회원수를 능가하는 첫해가 될 것으로 보입니다.