|

지난 주 디즈니 실적 발표를 끝으로 주요 스트리밍 기업들의 실적이 발표되었기 때문에 이들 실적 발표시 공개된 스트리밍 서비스 실적 등을 비교해 보고, 스트리밍 전쟁에서 어느 기업이 승기를 얻고 있는지, 스리리밍 전쟁 승자들의 스트리밍 전략은 무엇인지 살펴봤습니다. 2분기 실적 중 스트리밍 관련 내용 요약이번 분기 실적으로 따져보면 스트리밍 시장의 주요 플레이어인 넷플릭스와 디즈니플러스 중에서 디즈니플러스가 압도적인 승리를 거두었다는 평가가 우세합니다. - 넷플릭스는 지난 1분기이후 신규 구독자 증가가 크게 둔화되어 이번 분기 넷플릭스 신규 구독자가 154만명에 불과했고, 특히 미국가 캐나다 지역에서는 오히려 감소하기도 했습니다.

- 반면 디즈니플러스는 매분기 1,000만명이상이 증가하고 있었고 이번 분기에도 디즈니플러스 구독자 증가는 1,240만명으로 스트리밍 서비스 업체중에서 가장 많은 신규 구독자를 모았습니다.

- HBO Max는 361만명이 증가해 비교적 높은 성장율을 기록했고, 특히 미국에서 285만명이 증가하면서 HBO Max 성장을 이끌었습니다.

- NBCUniversal 스트리밍 서비스 Peacock은 2분기에 1,200만명이 증가해 디즈니플러스 다음으로 많은 신규 가입자를 추가했습니다.

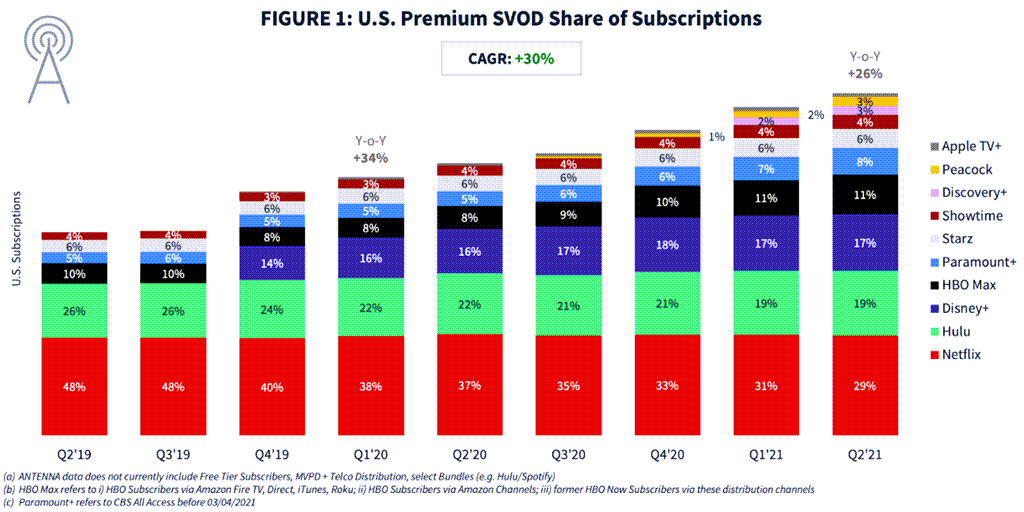

미국 스트리밍 점유율에서 읽는 시사점이러한 실적 추세와 유사하게 시장 조사 기관에서 조사하는 스트리밍 점유율 트렌도 비슷하게 움직이고 있습니다. 미국 스트리밍 점유율을 추적 조사하는 ANTENNA 조사 결과를 보면 유의미한 시사점을 보여주고 있습니다. - 여전히 미국 스트리밍 시장에서 넷플릭스 점유율은 압도적이지만 2년전 48%에서 이제는 29%를 기록 처음으로 30%이하로 내려왔습니다.

- 역시 압도적인 2위를 차지했던 흘루(Hulu)도 2년전 26%에서 지난 1분기에 19%로 20%이하로 내려왔습니다.

- 반면 디즈니플러스 점유율은 '19년 4분기 단숨에 14%로 올라서더니 이번 분기에는 17%까지 올랐습니다.

- 2년전 HBO Max 점유율은 10%에서 점차 하락하다 20년 4분기부터 회복하기 시작해 11%까지 올랐습니다.

결국 2019년 중반에는 네플릿스와 흘루는 스트리밍 시장의 75%이상을 점유했지만, 새로운 서비스들이 등장하면서 성장율이 크게 둔회되었고, 21년 2분기에는 48%에 불과합니다. 그리고 이들 두 업체는 지난 2년동안 스트리밍 시장 성장의 9%만을 차지했을 뿐입니다 디즈니플러스, Peacock 및 Discovery+와 같은 새로운 서비스들이 성공적으로 시장에 안착하고 HBO, Showtime 그리고 Starz와 같은 기존 플레이어들이 성장하면서 스트리밍 시장 성장의 대부분을 차지했습니다. 분기별 미국 스트리밍 점유율 추이 분기별 미국 스트리밍 점유율 추이, US Premium SVOD Subscription Trend by Antenna 분기별 미국 스트리밍 점유율 추이, US Premium SVOD Subscription Trend by Antenna글로벌로 소폭 성장하지만 북미에서 감소하고 있는 넷플릭스여기부터는 2분기 실적을 기반으로 스트리밍 업체별 주요 성과 및 전략을 분석해보면서 시사점을 읽어보도록 하죠. 먼저 시장을 리딩하고 있는 넷플릭스부터 살펴보죠. 이번 2분기 넷플릭스 구독자는 2억 9백만명으로 전분기 비 154만명 증가에 그쳤습니다. 그러면 왜 넷플릭스 구독자 증가가 둔화되었고, 특히 북미에서는 감소를 보였을까요? - 가장 큰 이유는 시장을 뒤흔들고, 사용자를 유인한 경쟁력있는 새로운 콘텐츠가 없었습니다.

코로나 팬데믹으로 넷플릭스가 추진했던 주요 콘텐츠들은 하반기 떠는 22년으로 이월되기도 했고,

그나마 출시한 콘텐츠들의 성과가 그닥 좋지는 않았습니다. - 경쟁이 치열해지는 가운데, 매력적인 콘텐츠가 추가되지 않은 넷플릭스 가격 인상은 가입자 증가 둔화와 가입자 이탈을 가져왔을 가능성이 있습니다.

- 무엇보다 팬데믹 이후 극장이 열리고 매력적인 콘텐츠를 제공하는 디즈니플러스나 HBO Max와 같은 동시 개봉한 스트리밍 서비스 등으로 사용자 이탈이 있었습니다.

저가 전략과 극장 동시 개봉으로 구독자를 늘린 디즈니플러스이번 2분기 넷플릭스 구독자 증가가 154만명에 그치면서 코로나 팬데믹 이후 넷플릭스 성장에 대한 의구심으로 주가가 크게 흔들렸던 것과는 달리, 디즈니플러스 구독자는 1,240만명이상 증가하면서 여전히 높은 구독자 증가를 보였습니다. 이러한 디즈니플러스 구독자 증가는 블랙윈도우 등 대작들을 극장과 디즈니플러스 동시 개봉을 추진하면서 강력한 디즈니플러스 가입 계기를 만들었고, 저렴한 디즈니플러스와 Hotstat 가입이 인도 및 인도네시아에서 증가했기 때문입니다. - 디즈니플러스 구독료는 아주 저렴

. 4K 화질 제공으로 비교하면 디즈니플러스 7.99달러 vs 넷플릭스 프리미엄 17.99달러로 차이기 큽니다. - 버라이즌 번들이나 인도/인도네시아의 HOTSTAR 번들 등 무료 또는 파격적인 가격을 제공하는 파트너쉽으로 많은 구독자를 모집합니다.

- 메이저 헐리우드 스튜디오로서 경쟁력있는 영화를 극장과 디즈니플러스 동시 개봉으로 강력한 디즈니플러스 가입 동기를 제공합니다.

극장과 동시 개봉으로 성장하고 있는 HBO Max근래 두각을 나타내고 있는 스트리밍 서비스로 HBO Max를 꼽을 수 있는데요. 21년 2분기 HBO Max는 전분기 비 구독자가 361만명 증가해 비교적 높은 성장을 보였습니다. 특히 미국에서 285만명이 증가하면서 HBO Max 성장을 이끌었습니다. HBO Max 가입이 B2B보다는 B2C가 주도함으로써 보다 긍정적인 평가를 받고 있습니다. HBO Max 증가 원인으로는 아래와 같은 요인들이 거론되고 있습니다. 영화관과 HBO Max 동시 개봉 전략HBO Max 전략의 가장 중요한 핵심은 영화관과 HBO Max 동시 개봉입니다. HBO Max는 서비스 시작부터 영화관과 HBO Max 동시 개봉을 주요 전략으로 삼았고, 21년 개봉하는 모든 영화는 영화관과 HBO Max에서 동시 개봉하겠다고 선언했죠. 실제로 HBO Max 구독자는 '원더우먼 1984', '고질라 대 콩' 등 모든 신작들을 극장 공개 후 31일 동안 무료로 시청할 수 있습니다. 이는 ‘Premier Access’라는 상품으로 약 30달러 정도의 별도 가격을 받는 디즈니플러스와는 다른 접근으로 HBO Max 구독료 14.99달러에 극장 개봉 영화가 포함되어 있는 것이죠. HBO Max는 업계에서 가장 높은 구독료를 책정하면서 이런 극장 동시 개봉 서비스를 포함해 차별화를 꾀한 것이죠. 이게 어느 정도 효과를 보고 있다고 보여집니다. 그렇기 때문에 HBO Max 미국 내 구독자 당 수익(ARPU)는 11.9달러로 디즈니플러스 4.2달러의 거의 세배에 달하며 넷플릭스 북미 구독자 당 수익(ARPU) 14.54달러에 육박(?)하고 있습니다. 역사와 전통의 경쟁력있는 오리지널 콘텐츠HBO Max의 성과에는 경쟁력있는 오리지널 콘텐츠가 꼽히고 있습니다. HBO는 1972년에 시작된 유료 콘텐츠 서비스로 이를 2020년 팬메믹을 맞아 HBO Max라는 스트리밍 서비스로 전환면서 적극적으로 레거시 미디어에서 시대 흐름인 스트리밍 서비스로 성공적으로 전환하고 있다는 평가입니다. HBO는 오래동안 영화를 비롯한 콘텐츠 비즈니스를 지속해 왔기 때문에 어느 회사보다 많은 콘텐츠를 보유하고 있고, 이는 새롭게 스트리밍 서비스로 재출발한 HBO Max에서는 큰 자산과 경쟁력 요인이 되고 있죠. 스포츠와 광고 버전으로 구독자를 모은 Peacock이번 2분기 구독자 증가가 디즈니플러스에 이어서 두번째로 높았던 컴캐스트의 Peacock은 넷플릭스나 디즈니플러스와의 정면 승부보다는 스포츠 집중과 차별화된 비즈니스 모델로 성과를 거둔 사례라고 할 수 있습니다. Peacpck 구독자는 21년 1분기 4,200만명에서 2분기에는 5,400만명으로 1,200만명 증가했고 월 활성 이용자(Momthly Active User) 2,000만명을 기록했는데요. 아무튼 이렇게 Peacock 구독자 증가는 올림픽 중계, “The Boss Baby 2”와 “Dr. Death.” 등의 콘텐츠 공개 덕분이라는 회사측의 설명이 있었죠. 여기에 광고 버젼으로 가격 부담을 없앤 전략도 나름 강력한 힘을 발휘했습니다. 그리고 이전 1분기에는 "The Office"가 크게 인기를 끌면서 Peacock 구독자를 4,200만명으로 끌어 올린 바 있습니다. Peacock의 콘텐츠 전략은 강점을 가지고 있다고 평가되는 코미디 콘텐츠를 더욱 더 강화하는 방향으로 투자가 강화되고 있습니다. - Peacock는 미국 시장 중심이지만 향후 글로벌 진출 계획을 가지고 있다고 밝힘

- Peacock 서비스 출시 시 4년동안 연간 10억 달러 투자 계획을 발표

- NBCUniversal 경영진은 peacock은 코미디에 상당한 경쟁력을 가지고 있어 이 분야에 선택과 집중할 것이라고 밝힘

- 이외 스포츠 부문에 집중 투자

. 2020 도쿄올림픽

. 프로 레슬링 WWE 자체 D2C(Direct-to-Consumer) 서비스인 WWE 네트워크 모든 콘텐츠에 대한 독점권 확보

마치며지난해 코노나 팬데믹을 거치면서 소니를 제외한 메이저 영화사들이 전부 스트리밍 전쟁에 참입하면서 스트리밍 서비스는 춘추전국 시대에 접어들었습니다. 이러면서 넷플릭스나 아마존 프라임 비디오와 같이 신생 회사들이 스트리밍 시장을 선점했지만, 막강한 콘텐츠를 가지고 있는 기존 메이저 업체들이 물량 공세와 영화 시장의 기득권을 이용한 강력한 프로모션에 밀려 성장이 정체되고 있습니다. 한마디로 기존 레거시 미디어 업체들의 대대적인 반격이 성과를 거두고 있다는 있습니다. 디즈니를 비롯한 기존 레거시 미어어들의 전략은 다음과 같이 정리할 수 있을 것 같습니다. 그린 콘텐츠 라이센스 회수가장 기본적으로 기존 넷플릭스 등에 라이센스했던 시간이 흘러도 인기가 있는 그린 콘텐츠들을 회수해 독자 스트리밍 서비스 독점 콘테츠로 활용합니다. 아래는 넷플릭스에서 꾸준한 인기를 받아왔던 ‘에버그린 콘텐츠’와 향후 전망을 간단히 정리해 본것인데요. 상당히 많은 콘텐츠들이 더 이상 넷플릭스에서 보지 못하게 되었습니다. 영화관과 스트리밍 서비스 동시 개봉새롭게 스트림 전쟁에 참입한 기존 레거시 업체들은 그들이 제작한 영화 콘텐츠를 영화관과 스트리밍 서비스 동시 개봉 전략으로 스트리밍 서비스 경쟁력을 학보하려는 전략을 강화하고 있습니다. 위에서 설명했듯이 HBO Max는 가격 설정에 워너사의 개봉 영화를 무료로 볼 수 있도록 했습니다. 이는 워너사라는 메이저 영화사라는 자산을 적극 스트리밍 서비스에 포함해 서비스 경쟁력을 높인 사례인데요 또한 디즈니플러스도 ‘Premier Access’라는 상품을 제공, 약 30달러 정도면 극장 개봉과 동시에 안방에서 개봉작을 감상할 수 있습니다. 디즈니가 책정한 30달러는 각족이나 지인들이 모여 감상하는 경우 충분한 가격 경쟁력이 있다는 평가를 받고 있습니다. 광고 등을 활용한 다양한 가격 옵션넷플릭스도 다양한 구독 옵션을 제공하지만 새롭게 합류한 신규 스트리밍 업체들은 광고 버전을 포함한 더욱 더 다양한 구독 옵션을 제공하고 더우기 절대적으로 낮은 구독료를 책정하면서 새로운 구독자를 모집하고 있습니다.

|